Самое актуальное и обсуждаемое

Популярное

Полезные советы

Важно знать!

6 методов ценообразования продукта

Экономическое содержание цены, ее функциональность

Ядром конструкции ценообразования выступает цена (в научном мире обозначается буквой Р). Это экономическая категория, которая, по мнению одних исследователей,...

Читать далее

42 способа набрать подписчиков в инстаграм без накрутки в 2020 году

12 способов повысить отдачу от ретаргетинга в яндекс.директе

62 идеи подработки для женщин, которыми можно заняться в свободное время

100 реальных идей, как заработать деньги

7 трендов в сфере подбора персонала: от ассессмент-центра до ats-систем

10 самых дорогих часов в мире

11 бизнес-идей для стрит-фуда

3 вида отпуска стали для улучшения её качеств

3 способа как узнать свою кредитную историю

Рекомендуем

Лучшее

Важно знать!

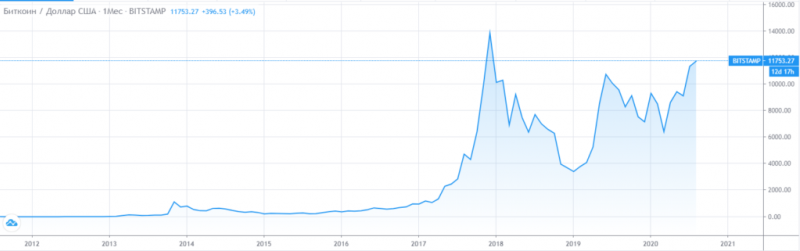

10 вариантов, куда выгодно вложить 100000 рублей, чтобы заработать ещё больше

Куда не стоит вкладывать деньги и как не стать жертвой мошенников

Во времена нестабильности экономики эксперты не советуют делать вложения в валюту с целью получения прибыли. Крупно нажиться на валютных...

Читать далее

2 формата франшизы 24 градуса

10 заведений в москве, где готовят самую вкусную шаурму

50 идей для 3d-печати

1

7 навыков высокоэффективного управления товарными запасами

1-я группа по электробезопасности

7 фактов о дистиллированной воде: стоит ли ее пить

45 идей подарков бизнес-партнерам на новый год

5 лучших бизнес-школ москвы

Новое

Обсуждаемое

Важно знать!

7 советов, как стать популярнее в instagram

Секрет 10. Мобильные приложения

Если вы не знаете, как красиво редактировать профиль в Инстаграме самостоятельно — воспользуйтесь специальными приложениями. Они имеют простой интерфейс и помогут сделать...

Читать далее

10 лучших производителей обуви из турции

10 лучших книг по саморазвитию

110+ крутых уроков рисования онлайн (с нуля)

10 вирусных видео: вот как нужно делать рекламу

20 классных мягких игрушек своими руками

7 книг, которые научат вас обращаться с деньгами

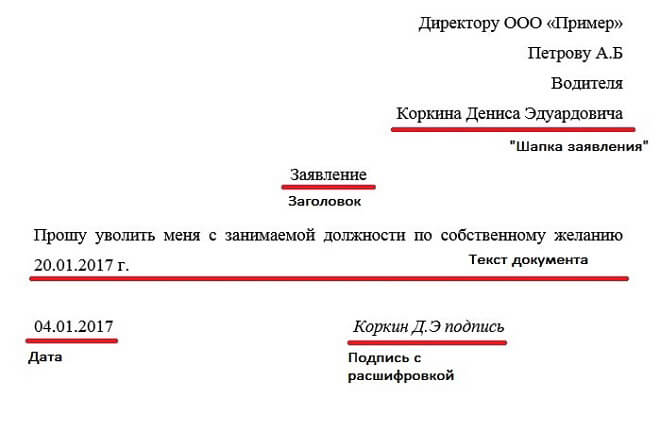

9 образцов заявления на отгул по семейным обстоятельствам для скачивания

10 сервисов, которые отберут всё самое интересное в интернете

33 книги про бизнес которые стоит прочитать

Популярное

Актуальное

Важно знать!

Интернет-банкинг беларусбанк

Ипотека в РНКБ

Жители Крымского полуострова могут воспользоваться выгодными ипотечными программами в Российском Национальном Коммерческом Банке. Можно получить ссуду на приобретение квартиры в новом доме...

Читать далее

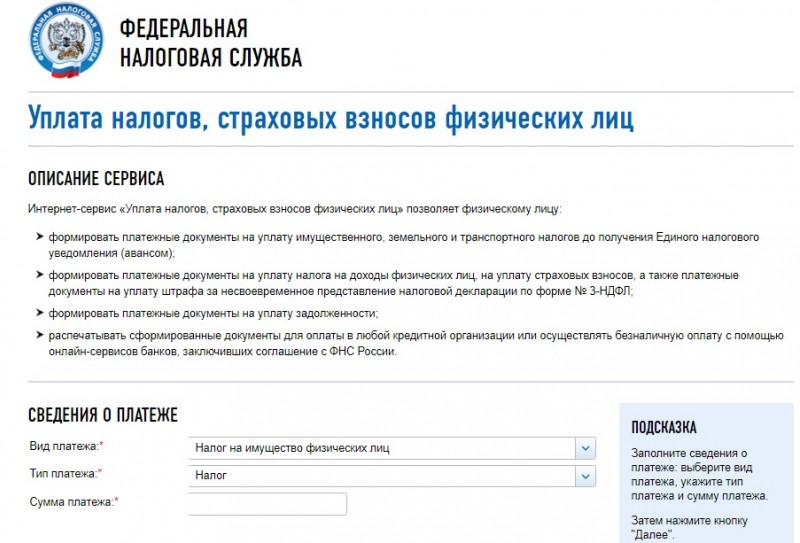

Ндс: самый особенный и сложный налог

Пошаговая инструкция по яндекс.метрике

Проверка данных: как узнать свой инн по фамилии без паспорта

Что такое стоимость

Где искать работу, если она нужна прямо сейчас

Биография стива джобса

Готовое резюме от экспертов hh.ru

Как сделать рекламу в интернете

Подружка магазин официальный сайт

Обновления

Без рубрики

Как быстро получить крупную сумму под недвижимость для решения жизненных кризисов

Без рубрики

Как быстро получить крупную сумму под недвижимость для решения жизненных кризисов

В современном мире непредвиденные жизненные ситуации могут застать врасплох каждого из нас — будь то...

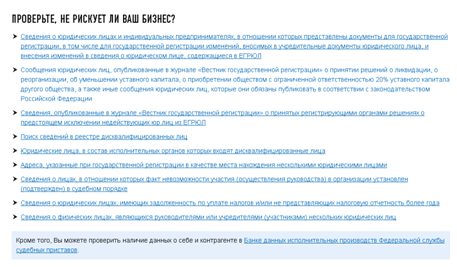

Информация о юридических лицах и индивидуальных предпринимателях

Информация о юридических лицах и индивидуальных предпринимателях

Сервис ФНС для проверки контрагента по адресу

ИФНС России предлагает проверить адрес контрагента на...

Краткая биография билла гейтса: история успеха основателя microsoft

Краткая биография билла гейтса: история успеха основателя microsoft

11 ценных советов от Билла Гейтса

Билл Гейтс часто посещает школы и всегда на своих выступлениях делится...

Домашняя шаурма в пите

Домашняя шаурма в пите

Рецепт без мяса с капустой в домашних условиях с фото

Время приготовления — 40 минут.

Уровень сложности...

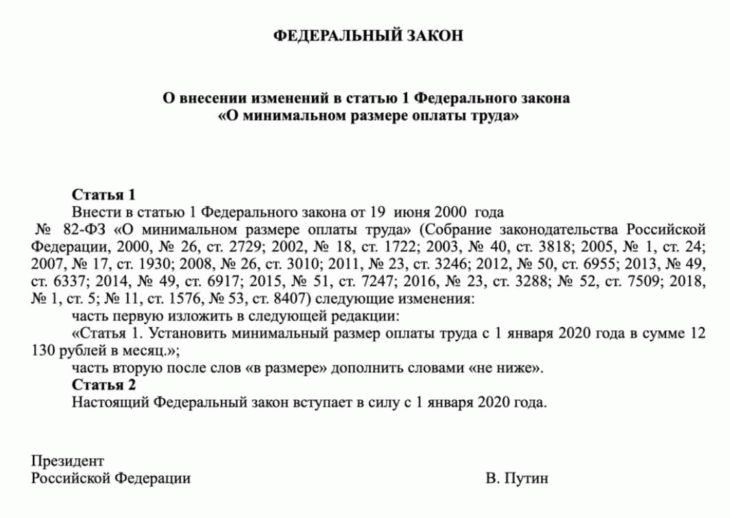

Мрот в россии с 2000 года

Мрот в россии с 2000 года

От чего зависит

Изменения величины минимальной оплаты неоднородны. Размер МРОТ на новый период определяют...

Лизинг для юридических лиц

Лизинг для юридических лиц

Минусы лизинга

Лизинговые платежи нужно вносить регулярно и точно в срок, прописанный в договоре лизинга,...

Что такое аутсорсинг персонала

Что такое аутсорсинг персонала

Преимущества аутсорсинга

Для бизнеса и компаний аутсорсинг персонала удобен и несет определенную выгоду....

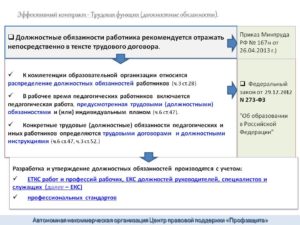

Функциональные обязанности — что такое, особенности

Функциональные обязанности — что такое, особенности

Преимущества наличия должностной инструкции

По своей сути должностная инструкция – это не что иное,...

Договор купли-продажи партии продукции (товаров)

Договор купли-продажи партии продукции (товаров)

Содержание договора

Отношения, связанные с приобретением недвижимости, пользуются популярностью среди...

Кзот

Кзот

На какой труд был рассчитан устаревший нормативный правовой акт?

С 1918 года действовал в России КЗоТ....

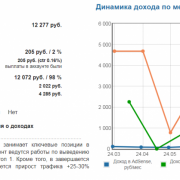

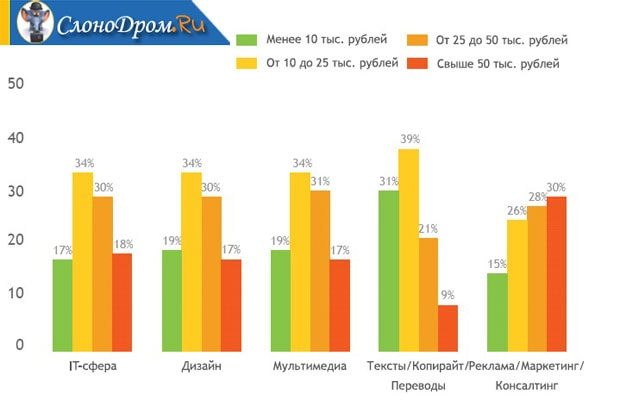

Как заработать деньги сидя дома в интернете

Как заработать деньги сидя дома в интернете

Кому подходит заработок в домашних условиях

Заработок на дому доступен каждому. Опять же из своего опыта...