1

Содержание:

Налоговый вычет за онлайн-кассу для ЕНВД

ИП, использующим общий вменённый налог, могут вернуть себе уплаченные в бюджет взносы, но только в той отрасли, которая облагается данным видом налога. Его можно получить, если:

- ИП на ЕНВД, осуществляющий свою деятельность в любой разрешённой сфере, за исключением розницы и предприятий общепита, а также ИП-«вменёнщик» без сотрудников поставил на учёт онлайн-аппарат с первого февраля две тысячи семнадцатого по первое июля две тысячи девятнадцатого года;

- «Вменёнщики», трудящиеся в рознице, общепите или с наёмными работниками, зарегистрировали онлайн-устройство до первого июля две тысячи восемнадцатого года.

Размер возвращённого налога максимум 18 тысяч рублей на одну кассу вне зависимости от того, сколько она стоила (даже больше указанного предела). В эту сумму можно включать и траты на сам аппарат, и фискальный накопитель, и покупку программного пакета, и расходы на сервисное обслуживание или обновление старого оборудования.

Заявление на возврат налога можно и не писать – достаточно указать в декларации траты на контрольно-кассовый аппарат, и налоговая уменьшит годовые или квартальные выплаты на эту сумму в 2018-2019 гг. При этом, отметим, сумму вычета за кассу будут учитывать в оставшейся части налогоооблагаемой базы, которая получилась после уменьшения её на выплаченные страховые взносы за работников. Остаток налогового кассового вычета переносится на другие периоды.

Есть еще и другие особенности. Их нужно учитывать при совмещенном типе налогообложения. Например:

- ЕНВДесли затраты на онлайн-комплекс учитывались в другой налоговой системе, повторно их учесть нельзя. В случае такой махинации ИФНС вынудит предпринимателя доплатить недостающую сумму;

- патент: когда предприниматель имеет несколько патентов, то их совместную стоимость можно уменьшить на расходы при приобретении онлайн-техники. Но границы всё те же – восемнадцать тысяч рублей на одно устройство. Чтобы получить кассовый вычет, надо написать заявление в ИФНС: есть даже форма. Впрочем, можно писать и произвольно: только необходимо указать свои данные, информацию о действующем патенте, самой кассе и затратах на неё.

Налоговый вычет за онлайн-кассу можно заявить за каждое приобретенное устройство, но не более 18 тысяч рублей за одно

В ноябре нынешнего года, налоговики в приказе ФНС от 26 июня № ММВ-7-3/414, наконец, утвердили форму декларации по ЕНВД, учитывающую и налоговый вычет за кассу. Теперь там появилась и графа для внесения данных о покупке онлайн-кассы, а то вычет был, а, как его включать в декларацию, никто не подумал. Применение образца разрешено с четвертого квартала этого года. В форме прописаны и нюансы заполнения. Они касаются и тех ИП, которые кассы не приобретали или уже получили вычет – форма одна для всех.

Подводя итог вышесказанному, заключим: использовать онлайн-кассу для обязательно для большинства ИП на ЕНВД, тем не менее, данная категория бизнесменов может воспользоваться и отсрочкой для приобретения контрольно-кассовой техники нового образца или модернизации уже имеющегося аппарата, и реализовать право налогового вычета.

Реестр и стоимость ККТ нового образца

Теперь изучим, какую технику можно приобрести и сколько это будет стоить. ФНС России ведет специальный реестр онлайн-ККТ, в который включает в себя модели, разрешенные к использованию. Познакомится с этим реестром можно на официальном сайте налоговой службы, он постоянно пополняется. Поставить на учет можно только ту технику, которая содержится в утвержденном перечне, другие модели ККТ налоговики регистрировать откажутся. Отдельно ФНС ведет реестр фискальных накопителей и операторов передачи данных. Таким образом, онлайн касса для ЕНВД в 2018 году должна отвечать всем требованиям налоговиков, как в отношении фискального накопителя, на котором хранится информация о работе и всех операциях, так и в отношении договора с оператором, который обеспечит передачу этих данных. Всего в реестрах по состоянию на сегодняшний день содержится более 300 моделей отечественной и импортной техники, в том числе, программные комплексы. К услугам бизнеса также пять операторов передачи фискальных данных.

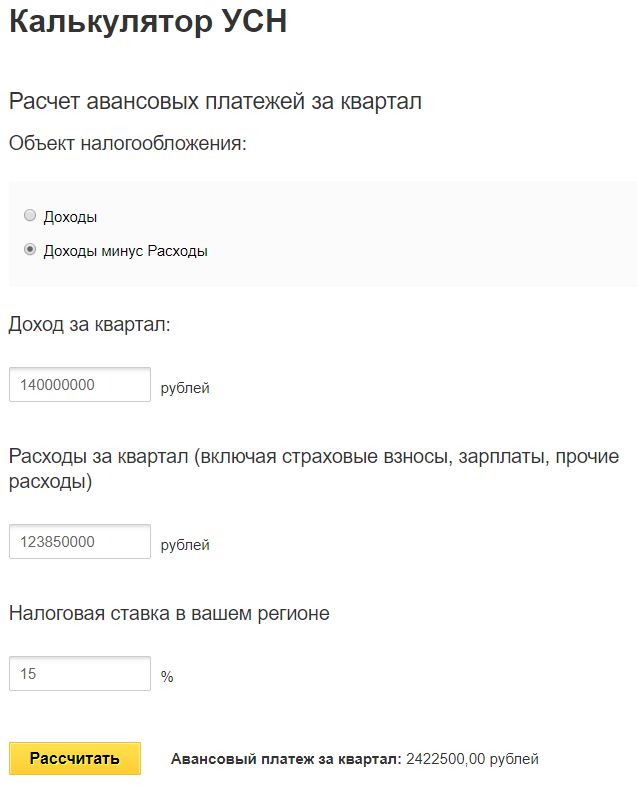

Стоимость кассового аппарата зависит от выбранной модели и срока службы фискального ключа. В среднем, новая онлайн касса при розничной торговле будет стоить предпринимателю около 30 тысяч рублей. Модернизация старой техники обойдется значительно дешевле. Кроме того, плательщикам ЕНВД, ПС и УСН предоставляется вычет по налогу на приобретение кассовой техники в размере до 18 тысяч рублей. Это означает, что единый налог или стоимость патента можно уменьшить на сумму, которая была фактически истрачена, но не более 18 тысяч рублей однократно. Соответствующие поправки уже внесены в .

Теперь предприниматели знают, что такое онлайн касса для ЕНВД и когда ее применять. Напоследок напомним, что новая редакция предусматривает штраф в размере 3/4 суммы чека, но не менее 30 тысяч рублей, для юрлиц и индивидуальных предпринимателей за работу без ККТ и невыдачу бумажного чека. За отказ отправить покупателю электронный чек придется заплатить 10 тысяч рублей.

Кому не нужна отсрочка по онлайн-кассам для ЕНВД

Параллельно с принятием второй отсрочки по онлайн-кассам для ЕНВД и «патентщиков», Правительство РФ выпустило регламент, в котором обосновало полное освобождение некоторых категорий предпринимателей от внедрения ККТ. Торговать по старым правилам получили право ИП:

торгующие безалкогольными напитками в розлив и бахилами в розницу;

оказывающие парикмахерские и косметические услуги (частные мастера, не салоны);

занимающиеся ремонтом одежды, обуви, бытовой техники, ювелирных изделий;

оказывающие библиотечные услуги;

предоставляющие платные парковочные места.

Важно помнить, что главное требование для получения права на отсрочку введения онлайн-касс при ЕНВД: никаких наемных работников!

Для ЕНВД вводится отсрочка по онлайн-кассам до 2021

Каковы же свежие новости по отсрочке ККМ для ЕНВД? В перспективе, на 2021 год законом допускалось только одно «послабление» для предпринимателей: в кассовом чеке разрешалось не указывать наименование товаров (если они не являются подакцизными).

ФЗ № 129 несколько разрядил ситуацию в бизнес-сообществе, которое так и не сумело решить проблему быстрого перехода на новые формы торговли и вовремя установить несколько миллионов кассовых аппаратов: сроки обязательного внедрения новых касс вновь перенесены. Но количество предпринимателей, которые могут «выдохнуть» в ближайшие два года, снова сокращено.

Кому из ИП на ЕНВД предоставлена отсрочка на установку кассы? В первую очередь, тем, кто работает сам и не имеет штата наемных работников, а также:

занимается мелкой розничной торговлей товарами собственного производства (не закупает, и не перепродает);

оказывает услуги населению.

Некоторые послабления предоставлены предпринимателям, ведущим расчеты удаленно и использующим услуги курьерской доставки, занимающимся пассажироперевозками и доставкой багажа. Им разрешено иметь один кассовый аппарат «удаленно» (например, в офисе), а всю потребительскую информацию передавать через QR-код, то есть, без бумажного кассового чека.

Предположительно, и этим категориям малого бизнеса рано или поздно придется устанавливать ККТ и работать по новым правилам, но пока у них есть время подготовиться к этому и купить оптимальную модель онлайн-кассы.

Совмещение ЕНВД

Отдельного разъяснения для предпринимателей на «вмененке» требуют ситуации, когда ЕНВД при ведении хозяйственной деятельности совмещается с другими режимами налогообложения.

Представители налоговых органов рекомендуют внимательно изучить законодательные требования и ограничения. Если по ЕНВД вы имеете право онлайн-кассу не устанавливать, а совмещаемый налоговый режим требует выдачи чека при расчетах, то кассу следует установить обязательно — по совмещаемому режиму налоговики имеют право зафиксировать нарушение.

ИП на ЕНВД – нужна ли онлайн-касса

Предприниматели без работников, работающие на ЕНВД и иных режимах, были обязаны перейти на работу с онлайн-кассами с 01.07.2019 г., если их деятельность связана со сферой розничной торговли или общепитом. Онлайн-касса для ЕНВД в розничной торговле необходима и при использовании торговых автоматов (вендинге).

Независимо от численности работников, с 1 июля 2020 г. онлайн-ККТ обязаны иметь «вмененщики» (как ИП, так и организации), оказывающие бытовые и ветеринарные услуги, услуги стоянок, ТО и мойки транспортных средств, временного размещения/проживания, передачи во временное владение/пользование торговых мест или земельных участков для торговых целей, занимающиеся перевозками (грузов и пассажиров), наружной рекламой (применяя рекламные конструкции) и рекламой на транспортных средствах (ст. 7 закона от 03.07.2016 № 290-ФЗ в ред. от 03.07.2018).

Тем не менее, отсрочка онлайн-касс для ЕНВД и других режимов все еще будет действовать в отношении некоторых предпринимателей. Если ИП не состоит в трудовых отношениях с физическими лицами, он вправе воспользоваться продлением срока, введенным ст. 2 закона № 129-ФЗ от 06.06.2019 г. Онлайн-кассы для ЕНВД без работников будут необязательными до 1 июля 2021 года, если:

- ИП продает продукцию, которую произвел собственными силами;

- предприниматель специализируется на оказании услуг, выполнении работ.

Кроме того, продолжает действовать освобождение от применения онлайн-ККТ для субъектов хозяйствования, перечисленных в ст. 2 закона № 54-ФЗ (находящихся в труднодоступных местностях, оказывающих определенные виды услуг, при некоторых видах торговли).

Онлайн-касса для ЕНВД в 2020 г. необязательна, если соблюдены условия закона № 129-ФЗ, но при этом нужно учесть, что ИП на «вмененке», воспользовавшийся отсрочкой до 2021 г., не сможет применить вычет на приобретение ККТ, действующий лишь до конца 2020 года (письмо ФНС от 17.04.2019 г. № ЕД-4-20/7260@).

В ситуациях, когда ИП без работников, воспользовавшийся льготой в форме отсрочки от применения онлайн-кассы, заключает трудовой договор хотя бы с одним сотрудником, у него автоматически появляется обязанность приобрести и зарегистрировать онлайн-кассу для проведения через нее всех платежей. На закупку оборудования и его постановку на учет в ИФНС предпринимателю отводится 30 дней с даты заключения договора с работником.

Если ИП без работников совмещает несколько налоговых режимов, например ЕНВД и «упрощенку», и он имеет право не применять онлайн-кассу только по «вмененному» спецрежиму, без ККТ ему обойтись не получится.

Итак, закон онлайн-кассы для ИП на ЕНВД позволяет не применять до 1 июля 2021 года при условии отсутствия наемного персонала и перепродажи чужих товаров. Способ произведения расчетов за оказанные услуги, произведенные работы или товары собственного производства значения не имеет – денежные средства могут быть получены коммерсантом наличными, путем банковского перевода или через банковскую карточку.

ИП-одиночка, продающий продукцию собственного изготовления, на ЕНВД без онлайн-касс может продолжать работать еще 2 года, но при этом такая продукция должна создаваться в рамках единого производственного цикла на территории предпринимателя. Если ИП передает свое сырье на переработку третьим лицам, результат такой переработки фактически не является итогом работы предпринимателя – это результат выполнения задания переработчиком, поэтому право на освобождение от ККТ для продажи подобного товара утрачивается с 1 июля 2020 года. Например:

- предприниматель занимается продажей выпечки, которую самостоятельно производит – онлайн-касса может внедряться с 1 июля 2021 года;

- ИП собирает фрукты, овощи и сдает их для переработки на консервный завод, после чего приобретает по сниженной цене консервы для сбыта конечному потребителю – отсрочка не будет предоставлена, так как производителем считается переработчик;

- предприниматель закупает полуфабрикаты, из них печет пирожки в духовом шкафу и продает их – в этом случае ИП не занимается перепродажей продовольствия, а является лицом, переработавшим исходное сырье, то есть изготовившим определенный продукт, предназначенный для передачи физическим лицам – онлайн-ККТ можно применять с 1 июля 2021 г.

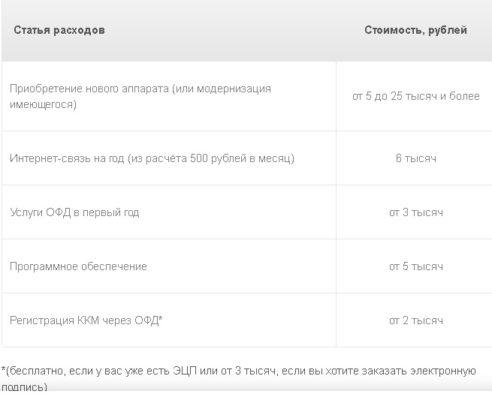

Стоимость новых касс

Стоимость кассового оборудования нового образца зависит от многих факторов. В среднем она составляет 20 — 30 тысяч рублей. Поскольку в кассах используются комплектующие импортного производства, на цену повлияет валютный курс. Также сумма зависит от:

- Расценок на услуги ОФД.

- Стоимость услуг провайдера интернета.

- Расходов на приобретение новых фискальных накопителей (такое устройство стоит от 6 000 рублей).

Менять накопитель можно самостоятельно, не обращаясь к производителю или в ЦТО. Выбирая ОФД, обязательно надо свериться с официальным перечнем, который можно найти в сети. К регистрации принимаются кассы только при заключении соглашения на обслуживание с одним из операторов, входящих в реестр. Приобрести электронную подпись можно у самого ОФД либо в удостоверяющем центре, аккредитованном Минкомсвязи.

Использование онлайн-ККТ предоставляет предпринимателям возможность ведения автоматизированного учета товаров, аналитики закупок и выполнения инвентаризации в автоматическом режиме. С помощью такого оборудования можно формировать различные отчеты по финансовым поступлениям, номенклатуре и прочим позициям. Но главное предназначение ККТ заключается в передаче фискальной информации налоговикам в автоматическом режиме.

Возмещение при покупке

Основным условием для возмещения издержек является то, что приобретенная ККТ должна быть включена в реестр Федеральной налоговой службы.

После регистрации онлайн-кассы вам необходимо подать заявление на вычет по кассе при уплате ЕНВД.

Важно! Чтобы воспользоваться данной преференцией, вам необходимо в налоговой декларации отразить затраты на автоматизацию деятельности.

Чтобы получить полагающуюся в рамках закона помощь, необходимо указать все основные параметры нового аппарата:

- модель оборудования;

- заводской номер;

- регистрационный код;

- дата постановки на учет;

- расходы на одну единицу техники;

- суммарные затраты на автоматизацию.

При подаче декларации предприниматель самостоятельно рассчитывает размер возмещения затрат и прописывает нужные значения.

Если при ЕНВД ИП уже заплатил налоги, из которых хочет произвести вычет на расходы по ККТ, то можно воспользоваться правилами, указанными в ст. 78 НК РФ.

В территориальную инспекцию следует подать заявление и приложить к нему ряд документов:

- подтверждение затрат на модернизацию или покупку нового оборудования, в том числе траты на программное обеспечение, настройку и пр.;

- паспорт на оборудование;

- подтверждение регистрации в федеральной налоговой службе.

Также соответствующий документ разрешено подавать в электронном виде в личном кабинете на портале ФНС.

На основании вышеизложенного, можно сделать вывод о том, что законодатель в 2020 году дал возможность работать без ККТ индивидуальным предпринимателям, занимающимся деятельностью по продаже товаров собственного производства или предоставления услуг, без наемных работников. Также имеется список предпринимателей, которые освобождены от использования касс пожизненно. Список является исчерпывающим и прямо указан в законе. В 2020 году каждый предприниматель обязан выдавать чек покупателю, независимо от того, поступила ли просьба о выдаче такового или нет.

Каким ИП на ЕНВД не нужны онлайн-кассы?

От регистрации касс, работающих в реальном временном промежутке, освобождены несколько категорий инд. предпринимателей, использующих на вмененный тип налоговой системы.

- Те, кто располагает свои торговые площади в труднодоступных территориях, где с сетевым трафиком всё плохо. Его качественный уровень утверждают региональные органы власти, официально документируя этот момент на федеральном уровне. Указан ли ваш город, село, поселок в реестр труднодоступных мест, необходимо узнавать в муниципальных администрациях.

- Небольшая привилегия есть и у предпринимателей, работающих в местах, отдаленных от сетей связи. В такой ситуации предприниматели могут установить кассовое устройство без подключения ко всемирной паутине.

- При безналичном расчёте с юрлицами и владельцами индивидуальных предприятий.

- Мелкие коммерсанты, которые занимаются обувной реставрацией, изготовлением ключей или трудятся на рынках; продают печатную прессу вразнос и ларьках (правда, тут есть определенные ограничения), проездные билеты в салоне автобусов. Нет необходимости в новой технике и в столовых учебных заведений. Без ККМ можно торговать мороженым, розливными безалкогольной продукцией, молоком и питьевой водой, квасом из автомобильных цистерн, продавать на вес овощи сезонного характера, принимать стекло и сырье в утиль, ухаживать за несовершеннолетними, людьми с ограниченными физическими возможностями, пожилыми и больными, пахать огородно-дачные участки и пилить дрова, носить багаж на вокзальных пунктах, сдавать в аренду своё жильё. Все исключения описаны в пункте 2 второй статьи ФЗ-№ 54.

Устройства для мобильного эквайринга

Особенности чеков, распечатанных на онлайн-кассе

ККТ распечатывают кассовые чеки, которые лишь на первый взгляд похожи на классические чеки. На самом деле, на них содержится более расширенная информация. Помимо стандартных данных о покупке, продавце, уплаченной суммы и цены товара, на них также указываются данные оператора фискальных данных со ссылкой на сайт. Покупатель может воспользоваться ими и проследить была ли передана информация в налоговые органы. В противном случае, можно обратится с жалобой в любое отделение ФНС.

Интересной особенностью является предоставление электронного варианта чека. По желанию покупателя, он отправляется на имейл или телефон.

Это даст возможность доказать факт приобретения товара в случае потери бумажного чека, а также осуществить четкий контроль траты личных средств.

Еще одно небольшое преимущество для покупателя – некоторые кассовые аппараты не только отсылают чеки в электронном варианте, но также принимают оплату через планшеты и смартфоны.