Уменьшение кредиторской задолженности говорит о

Содержание:

- Кредиторская задолженность в балансе

- Значение изменений ДЗ и КЗ в бухгалтерском балансе

- Что обозначает рост кредиторской задолженности

- От чего зависит размер кредитной задолженности?

- Анализ кредиторской задолженности предприятия на примере

- О чем свидетельствует увеличение кредиторского долга в балансе

- О чем говорит увеличение задолженности

- Как снизить кредиторскую задолженность предприятия?

- Кредиторская задолженность

- Дебиторская задолженность

Кредиторская задолженность в балансе

Показывает, сколько вы должны получателям. Она включает все обязательства перед вашими кредиторами, поставщиками и другими контрагентами. Возникает при непогашении следующих долгов:

- налоговыеплатежи и сборы в государственные фонды;

- начисление заработной платы и удержание. Это включает в себя любую заработную плату или удержания, которые причитаются сотрудникам, но еще не выплачены. Подробнее о сроках погашения долговых обязательств по заработной плате можно узнать тут;

- оплата по кредитам;

- собственный капитал. Иногда это называется акционерным капиталом. Собственный капитал составлен из первоначальных инвестиций в бизнес, а также из нераспределенной прибыли, которая реинвестируется в бизнес;

- обыкновенные акции. Это акции, выпущенные в рамках первоначальных или последующих инвестиций в бизнес;

- нераспределенная прибыль. Это прибыль, реинвестированная в бизнес после вычета любых распределений среди акционеров, таких как выплаты дивидендов.

Опытный бухгалтер, составляя балансовый отчет, ясно представляет, о чем говорит увеличение кредиторской задолженности в балансе. Предприятие не успевает расплатиться с долгами, что приводит к судебным преследованиям и искам от поставщиков. Имидж предприятия страдает, а поставщики и инвесторы стараются держаться подальше от таких производств.

Причины возникновения кредиторского долга

Существуют несколько факторов его появления.

- Рост дебиторского долга.

- Взятые на себя обязательства компании превышают ее возможности.

- Активы компании не находятся в ее собственности, а обязательства возрастают.

- Плохая маркетинговая политика.

В свою очередь, снижение кредиторской задолженности говорит о том, что система менеджмента компании работает эффективно, тем самым повышая финансовую устойчивость и платежеспособность организации.

В любом случае, бухгалтер предприятия должен сделать подробный анализ дебиторского и кредиторского долга.

Значение изменений ДЗ и КЗ в бухгалтерском балансе

Кредиторская и дебиторская задолженности являются основными показателями финансовых и материальных потоков на предприятии. Каждая организация ведет учет поступлений и расходов. Для точности и простоты расчетов каждая операция фиксируется в балансе фирмы. Любые изменения в общей сумме долга говорят об определенной ситуации, сложившейся в компании.

Если размер обязательств перед всеми кредиторами увеличивается несоизмеримо в сравнении с дебиторкой, то это может свидетельствовать о материальных трудностях, которые переживает организация в данный момент. Снижение в свою очередь говорит об обратном положении вещей. Разумеется, расчеты гораздо сложнее и несведущему человеку зачастую сложно понять, как обстоят дела в фирме, просто взглянув на отчетные документы.

Однако для людей, разбирающихся в бухгалтерском учете и ведении бизнеса, балансовая документация может сказать о многом. Это полезно для привлечения инвестиций, поиска кредиторов и т. д. Если дебитор имеет большой долг и с трудом гасит недоимку, то это будет видно из ББ. ДЗ и КЗ не должны быть одинаковыми, нет точных пропорций, но определенные факторы, по которым нужно ориентироваться, существуют.

Но как бы бизнесмены не хотели обойтись без займовых средств, полностью отказаться от них крупному предприятию не получится, поскольку они помогают осуществлять деятельность компании, расширять обороты и производить интенсификацию производства без изъятия денег из капитала.

Что обозначает рост кредиторской задолженности

Несмотря на то, что кредиторская задолженность является одной из составляющих бюджет предприятия частей, ее рост необходимо контролировать и анализировать. Увеличиться может как внешняя задолженность, так и внутренняя.

Как правило, львиную долю в структуре кредиторской задолженности занимают долги перед поставщиками и банками. Если компании предоставлен заем, то увеличение кредиторской задолженности говорит о повышении активов фирмы за счет возникновения новых обязательств и ее зависимости от заемных средств. Привлечение средств сторонних организаций (отсрочки платежей или займы) зачастую имеет весьма выраженный положительный эффект:

за счет поставленного в кредит сырья предприятие увеличивает объем (номенклатуру) выпускаемых продуктов, и, как следствие, получает дополнительную прибыль;

заемный капитал дает возможность расширить занимаемую долю рынка, реализовать планы развития производства.

Тем не менее, планируя использование привлеченных средств, следует принимать во внимание величину займа: она все же не должна негативно сказаться на рентабельности компании. Необходимо уметь эффективно управлять заемным капиталом в целях увеличения прибыльности, минимизации издержек, повышения конкурентоспособности фирмы и периодически анализировать состояние финансов предприятия, рассчитывая ряд необходимых индексов:. коэффициента оборачиваемости, характеризующего быстроту отдачи долгов кредиторам и отражающего число оборотов капитала за отчетный период (определяется отношением выручки к суммированному значению кредиторской задолженности на начало и конец периода);

коэффициента оборачиваемости, характеризующего быстроту отдачи долгов кредиторам и отражающего число оборотов капитала за отчетный период (определяется отношением выручки к суммированному значению кредиторской задолженности на начало и конец периода);

коэффициента зависимости от заемного капитала, указывающего на степень влияния заемных средств при формировании активов (рассчитывается отношением суммы обязательств к сумме активов);

коэффициента финансовой независимости, показывающего в какой мере фирма самостоятельно может вернуть долги (рассчитывается он как отношение собственного капитала к привлеченному. Значение, равное 1, свидетельствует о стабильности предприятия в финансовом плане и нормальном состоянии даже при увеличении кредиторской задолженности рассматриваемом периоде, а значение менее 1 указывает на превышение заемных средств и возникшую несостоятельность компании).

Кроме того, аналитики ориентируются и на размер дебиторской задолженности. Необходимо сравнивать величину кредиторской задолженности с размером долгов дебиторов. Нормой считается, когда кредиторская задолженность не превышает дебиторскую задолженность, поскольку обычно кредитные обязательства влияют на изменения «дебиторки». Например, если рост долгов за поставленные материалы сопровождается повышением задолженности покупателей, а сроки выплат тех и других примерно одинаковы, то волноваться по поводу роста «кредиторки» не стоит.

А вот увеличение налоговых платежей может означать рост финансовой активности компании (например, рост продаж), за исключением ситуаций погашения предъявленных штрафов. Наивысшую опасность для стабильности фирмы представляет увеличение ее задолженности перед персоналом. Просроченные выплаты зарплаты, а, значит и общее увеличение кредиторской задолженности, свидетельствует о невыполнении администрацией обязательств перед сотрудниками. Это непосредственно влияет на трудовую дисциплину, производительность, текучесть кадров и негативно отражается на репутации компании.

От чего зависит размер кредитной задолженности?

Существуют разные составляющие, напрямую влияющие на величину долговых обязательств. К ним можно отнести:

- Условия, на которых берутся займы в кредитных организациях. Организация более стабильна, когда существует несколько источников поступления денежных сумм. В таких случаях руководство компании не имеет зависимости от договорных условий с заказчиками.

- Финансовая самодисциплина на предприятии. При выплате задолженности, её необходимо осуществлять своевременно и в полном объеме.

- Договорные условия с поставщиками, определяющие размер и систему вознаграждений.

- Стоимость приобретаемых продукции, услуг и работ. Чем она выше, тем больший объем обязательств возникает перед партнерами.

- Размер и частота закупок. Частые и маленькие партии влекут и меньшую величину долга. Каждая выплата составляет не существенную сумму, которую проще заплатить. Крупные закупки, в свою очередь, ведут к образованию больших задолженностей, которые не каждая организация может сразу возместить.

- Рассрочка и отсрочка платежей. Чем она длиннее, тем больше образовывается размер долга.

ВНИМАНИЕ! Складские площади, принадлежащие контрагентам, часто содержат излишки продукции, принадлежащей поставщикам. В такой ситуации можно предусмотреть конкретные бонусы для посредников, если объем её реализации отвечает необходимым параметрам

Из-за этого и может появиться искусственно завышенная задолженность

В такой ситуации можно предусмотреть конкретные бонусы для посредников, если объем её реализации отвечает необходимым параметрам. Из-за этого и может появиться искусственно завышенная задолженность.

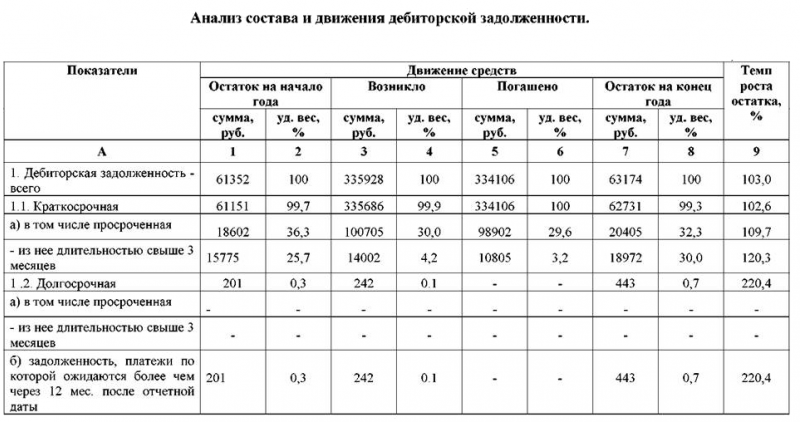

Анализ кредиторской задолженности предприятия на примере

Для подробного понимания всей картины, перейдем к рассмотрению примера.

Для подробного понимания всей картины, перейдем к рассмотрению примера.

ООО “Аква” осуществляет расчеты с большим количеством кредиторов.

Долг перед кредиторами компании представлен в виде общего размера и в разрезе счетов, в которые включены кредитовые сальдо.

Анализ данного вида долга осуществляется в несколько этапов, а именно:

- анализ темпа и структуры долга;

- анализ оборачиваемости долга по кредитам.

Рассмотрим более подробно анализ состава и структуры долга по кредитам.

Под кредитными средствами подразумеваются правовые и хозяйственные обязательства перед третьими лицами.

В составе источников капитала компании существенную роль отдают кредитным средствам, в том числе к ним относится и долг по кредитам. Исходя из этого, в процессе проведения анализа необходимо в обязательном порядке четко понимать структуру долга по заемным средствам, в том числе и возможные корректировки, которые возникли.

В обязательном порядке аналитик должен быть четко уверен в правильности предоставленной информации по периодам и времени задолженности.

В обязательном порядке аналитик должен быть четко уверен в правильности предоставленной информации по периодам и времени задолженности.

Для этого достаточно изучить контракты и другие соглашения, которые вполне могут подтвердить информацию.

Аналитик в процессе расчетов обязан дать оценку условий долговых соглашений. При этом необходимо учитывать сроки и другие различные ограничения, в том числе и возможность, осуществлять поиски дополнительных инвесторов.

На основании этого, создаем соответствующую таблицу с анализом, за период 2015-2016 годов.

| Вид долга | Соответствующий код | 2015 год | 2016 од | Скорость роста, % | Удельный вес в 2015 году, % | Удельный вес в 2016 году, % |

|---|---|---|---|---|---|---|

| Кредиты и другие заемные средства | 610 | 568,5 | 0,0 | -537,5 | 0,00 | 100,0 |

| Долг по кредиту | 620 | 7010,3 | 7990,0 | 135,82 | 95,04 | 97,11 |

| Долг поставщикам и подрядным организациям | 621 | 6125,5 | 6735,0 | 195,51 | 75,34 | 79,07 |

| Долг перед сотрудниками компании | 622 | 548,5 | 620,5 | 115,25 | 7,87 | 6,95 |

| Долг перед внебюджетными фирмами | 623 | 127 | 185 | 75,4 | 3,15 | 2,95 |

| Долг по налогообложению | 624 | 629 | 695 | 89 | 6,15 | 7,25 |

| Остальные требования | 660 | 142 | 295,5 | 200 | 6,96 | 4,95 |

| Всего | 8013 | 8698,5 | 107,08 | 100 | 100 |

Исходя из таблицы, следует, что в составе и структуре произошли некоторые изменения, в частности, в 2016 году кредиторская задолженность выроста примерно на 12% по сравнению с 2015 годом и составила 8698 руб.

В кредиторской задолженности огромна роль отдается оплате с поставщиками. Изменения в этом направлении произошли также в 2016 году,- долг увеличился примерно 10%. Основная причина этому является обоюдный отказ от выплат.

О чем свидетельствует увеличение кредиторского долга в балансе

Если сумма дебиторских задолженностей превышает кредитные обязательства выше, чем в двое, такая ситуация свидетельствует о финансовых проблемах компании. Это показывает зависимость бюджета предприятия от сторонних займов.

При этом увеличение одних долгов снижает обеспечение по иным. Активным является сальдо при превышении дебиторских долгов над кредиторскими. Обратное положение дел называется пассивным сальдо.

Оборачиваемость кредитных обязательств

При работе с таким показателем необходимо учитывать:

- Анализировать необходимо данные разных периодов деятельности предприятия. Например, в конце месяца осуществляется искусственное занижение или увеличение существующей задолженности. Нельзя строить аналитику на датах начала и конца месяца. Наиболее достоверные сведения могут быть получены на параметрах, собираемых еженедельно;

- Размер заемных платежей должен сопоставляться с себестоимостью покупаемых товаров. В другом случае, он не будет иметь смысла.

Кстати, сравнению подлежат не одни абсолютные данные, но срок оборачиваемости долга. Может возникать проблемная реализуемость, если существует большой разрыв между этими характеристиками. В таких ситуациях целесообразнее прибегнуть к увеличению отсрочки компенсации поставок.

Сравнение общих показателей с просроченной задолженностью

Важно проводить оценку не только полного объема долгов, но разделять их по периодам. Например, можно анализировать параметры по срокам:

- более одного месяца;

- до тридцати дней;

- две недели;

- до семи дней.

При этом стоит учитывать, что большая доля просрочек по платежам свидетельствует о низком уровне финансовой дисциплины. Кроме этого, стоит понимать, что проблемы появились из-за отсутствия наличных средств, требуемых для оплаты займов.

Кстати, учитывать нужно и суммы задолженности, оставшимися невостребованными. Их необходимо относить в группу прибыли организации при отсутствии выставленных претензий по их оплате. При этом нужны разумные решения, в том числе, в части необходимости привлечения заемных сумм.

Если бизнес рентабелен, это не понадобится – собственные накопления располагают повышенной ценностью в сравнении с кредитами. Но и их нужно брать на таких условиях, чтобы они не ухудшали материальное состояние компании или совсем его не портили. Такие решения достигаются при тесном сотрудничестве с кредитными учреждениями.

Всегда лучше проводить системный анализ, ведь рост кредитной задолженности может вызываться различными факторами. Например, при получении авансовых платежей или кредитных средств, это можно рассчитывать, как положительный момент, учитывая, что получаемый доход от их использования будет превышать затраты на обслуживание займа.

Если же долг растет из-за нехватки средств на зарплату либо выплаты контрагентам за поставку продукции, уплату налогов, то это может указывать на то, что при использовании заемных средств были получены убытки. Так что, наращивание сумм кредитов целесообразно лишь тогда, когда они приносят прибыль.

О чем говорит увеличение задолженности

Если кредиторская задолженность в два раза и больше превышает дебиторскую – это говорит, что компания находится в затруднительном положении. Это означает, что в обороте предприятия слишком много средств от посторонних заёмных источников.

Если увеличиваются долги по одному направлению, то снижается обеспечение по другим. Название активного сальдо получила ситуация, когда дебиторская задолженность больше кредиторской. Обратная ситуация называется пассивным сальдо.

Об оборачиваемости кредиторской задолженности

Необходимо учитывать следующие два момента, когда проводится работа с данным показателем.

- Лучше, если будет больше информации с разными датами. На конец месяца многие сталкиваются с искусственным занижением или завышением задолженности. Только две даты, включающие начало и конец месяца, оказываются не показательными. Достоверность рассматриваемых чисел увеличивается, если доступен хотя бы понедельный срез.

- Сумма кредиторки должна быть сопоставима с себестоимостью продукции. Иначе показатель просто будет терять всякий смысл.

Срок оборачиваемости кредиторской задолженности.

Сопоставление с задолженностью у дебиторов

Сравнивать нужно не только абсолютные величины, но и период по оборачиваемости задолженности, обеих разновидностей. Ликвидность станет источником проблем, если сразу заметна большая разница между этими двумя показателями. В некоторых случаях будет разумнее задуматься об увеличении отсрочки по поставкам и продажам.

Отношение общего объёма к долгам с просрочкой

Важно оценивать не только общие объёмы по долгам. Но и структурировать их, оценивая сроки задолженности

К примеру, допустимо указывать следующие границы:

- Свыше 30 дней.

- До 30 дней.

- До двух недель.

- До одной недели.

Уровень дисциплины по финансам в компании низок, если доля просрочек слишком большая, даже в разрезе по одной или двум неделям. Это так же свидетельствует о том, что проблемы вызваны денежными средствами, которыми необходимо оплатить имеющиеся задолженности. Проведение учёта требуется для долгов, оказавшихся невостребованными.

Они могут быть отнесены к группе доходов предприятия при отсутствии у кредитора соответствующих требований. Финансовый директор в этом процессе играет важную роль, но она не будет единственной. Главное – чтобы руководство принимало правильные решения. В том числе и относительно того, стоит ли вообще привлекать заёмные средства.

При высокорентабельном бизнесе в этом нет необходимости – собственные средства имеют большую стоимость по сравнению с заёмными

Важно брать такие заёмные средства, которые бы не сильно ухудшали финансовое положение, либо вообще не ухудшали бы. Оптимальные решения разрабатываются при совместной работе с кредиторами

Как снизить кредиторскую задолженность предприятия?

Рассмотрим, как можно уменьшить кредиторскую задолженность. Сократить долг можно сразу некоторым количеством методов. Реально провести переговоры с собственными кредиторами для того, чтобы достигнуть конкретной договоренности с ними. Стоит выявить имущество, которое можно реализовать и погасить долг. Помимо этого, компании могут применять большое количество потенциала для притягивания новых инвестиций.

В балансе также может создаваться строка «Резервов по сомнительным долгам». В этой ситуации, при составлении соглашений организация предполагает быстрое перечисление нужных выплат. Подобная система помогает создать источники для возмещения ущербов, а также позволяет получить достоверную характеристику экономического состояния компании.

Кроме всего вышеперечисленного, можно разрабатывать инициативную систему для сбора выплат. Подобное ответвление работы с дебиторкой предопределяет такие процессы:

- постоянное сотрудничество с должниками в ситуации срыва соглашений оплаты долга;

- определение и введение соответствующей системы наказаний недобросовестных поставщиков.

Для снижения долга кредитора реально произвести смену должника в обязательстве. Настоящее законодательство регламентирует вероятность о переводе задолженности на иного гражданина или фирму. В этой ситуации организация, которая считается первоначальным должником, снимает с себя ответственность по имеющимся обязательствам, и ее место занимает другой должник.

Пути сокращения размера кредиторки

Для разрешения вопроса, как уменьшить кредиторскую задолженность на предприятии, нужно искать дороги и методы, разрешающие уменьшить величину долга организации. Чтобы не появлялась неосновательная недоимка по кредиторке, стоит грамотно управлять долгом дебитора.

В основном, стоит проверять оборот денег в расчетах. Такое форсирование оборота в динамике считается благоприятной политикой. Чтобы снизить долг по дебиторке, а соответственно, и кредиторку заказчиков и клиентов, стоит осуществлять отбор возможных покупателей и выявлять обстоятельства оплаты продукции, которая предусматривается в соглашениях и контрактах.

Отбор стоит реализовывать по неформальным особенностям:

- степень текущей платежеспособности клиента;

- следование платежной дисциплине;

- прогнозирование денежных потенциалов;

- возможности в сфере финансов и экономике организации и другое.

Помимо всего вышеперечисленного, проверенным клиентам можно давать отгрузку продукции за кредитные деньги. Стоит определить небольшую скидку при оплате в первоначальный период предоставления кредита. А в ситуации задержки оплаты установить штрафные санкции, размер которых будет увеличиваться каждый день.

Для сокращения дебиторского долга необходимо непрерывно работать с дебиторами, а именно, адресовать им письма, осуществлять звонки, продавать их долг иным компаниям. Подобным методом можно сократить собственные задолженности.

Эффективным будет проведение исследования уровня как дебиторской, так и кредиторской недоимки. Стоит определить для этого критическую величину долга. Если она выше, необходимо тщательно проверить всю расчетную документацию, а также проверить ее реальность. Аналитический учет может помочь в обеспечении данных о периодах погашения, о создании просрочек, об имеющихся векселях и многое другое. Это поможет не допустить появления необоснованных долгов.

Представленные пути снижения кредиторской задолженности предприятия поспособствуют установлению недопустимых типов долга и помогут грамотно выявить базу налогообложения, выстроить взаимоотношения с бюджетом.

Кредиторская задолженность

Под кредиторской задолженностью понимаются все обязательства, которые организация несет в отношении других лиц (кредиторов, налоговых органов и т. д.). Данный вид задолженности является пассивом юридического лица.

Виды

Существуют следующие виды кредиторской задолженности:

- банковская;

- налоговая;

- депонентская;

- клиентская.

Долги перед банками часто являются наиболее весомой частью кредиторской задолженности, они возникают вследствие заключения кредитных договоров.

Налоговая задолженность возникает при получении юрлицом доходов, облагаемых налогами в соответствии с законодательством, причем как налоговый агент своих работников, юрлицо несет ответственность и за проведение налоговых отчислений с заработных плат.

Депонентская задолженность – это обязательство юрлица выплачивать работникам заработную плату, выходные и иные социальные пособия. Возникает в силу требований законодательства и условий трудовых договоров.

Клиентская кредиторская задолженность может быть выражена как в денежной, так и в иной форме. Образуется при пользовании коммунальными ресурсами, при заключении договоров на обслуживание и ремонт оборудования, а также при получении денег за еще не предоставленные клиенту услуги или товары.

По срокам кредиторская задолженность бывает:

- краткосрочная;

- среднесрочная;

- долгосрочная.

Краткосрочная задолженность возникает перед работниками (депонентами), клиентами и займодавцами, среднесрочная – перед налоговой и коммунальной службой, а также выгодоприобретателями по сделкам. Долгосрочная задолженность возникает в отношении банков и контрагентов по продолжительным контрактам.

Кредиторская задолженность также разделяется на текущую и проблемную. Текущая выплачивается исправно в срок, а по проблемной накапливаются просрочки, и начисляются штрафные проценты. Чаще всего проблемная кредиторская задолженность, приводящая к банкротству юрлица, возникает в отношении банков и налоговых органов.

По прошествии срока исковой давности (3 года с даты исполнения обязательства по договору) проблемная задолженность не может быть истребована через суд в случае, если компания при получении судебного приказа о взыскании своевременно направляет в суд заявление (возражение) о применении сроков исковой давности.

Дебиторская задолженность

Под этим термином понимается совокупность денежных активов, которые заработаны компанией, но по различным причинам еще не поступили на счет организации. Это могут быть займы, инвестиционные выплаты и т. д. ДЗ делится на 2 основных типа:

Первые подразумевают кредиты, выданные на непродолжительный период. Чаще всего такие активы относятся к текущим. В бухгалтерском балансе учреждения отмечаются аналогично. Второй тип финансовых активов в свою очередь выдается заемщикам на длительный отрезок времени, поэтому и в отчетной документации они отмечаются как долгосрочные.

При расчете и отслеживании дебиторки необходимо учитывать специфику каждого вида, описанного выше. Если этого не делать, результаты получатся не действительными, что приведет к ошибке в бухгалтерском балансе. Это в свою очередь повлечет за собой массу других неприятных последствий по принципу цепной реакции.

Что означает рост дебиторки

Причиной увеличения ДЗ могут послужить невыплаченные вовремя авансы, стоимость услуг и товаров. Чем больше партнеры и клиенты оттягивают момент погашения, тем выше становится ДЗ. Поэтому рост бюджетной недоимки по этому показателю в значительной степени является негативным фактором.

Это означает, что договор поставок в вашей организации составлен неверно, поскольку не в полной мере реализовывает ваши интересы. Также косвенными причинами этому могут быть:

- несвоевременная оплата услуг, товаров;

- отсутствие авансового перевода;

- невозврат командировочных предоплат и т. д.

Последствия от повышения дебиторской задолженности носят негативный характер. В первую очередь это связано со снижением платежеспособности предприятия, поскольку для погашения собственных займов и поддержания работоспособности системы приходится изымать средства из оборота. Если уровень кредитных долгов поднимется до критического показателя, компания может оказаться на грани банкротства.

Существуют и другие отрицательные последствия от роста ДЗ:

- ухудшение кредитного доверия к предприятию;

- понижение инвестиционной привлекательности;

- потеря партнеров и потенциальных клиентов и др.

По этим причинам при первых же проявлениях прироста ДЗ необходимо оперативно принимать меры по решению проблемных ситуаций, чтобы не допустить негативных последствий. Если своевременно выявить ухудшение ситуации и сразу принять контрдействия, эффективность их значительно возрастает. При малейшем промедлении исправление потребует гораздо больших усилий и затрат.

О чем свидетельствует снижение

На основе вышеизложенной информации можно прийти к выводу, что сокращение общей дебиторской задолженности является положительным моментом для фирмы. Это обусловлено тем, что приток финансовых ресурсов в бюджет организации возрастает, поэтому общий размер остатка по ДЗ уменьшается.

При таком порядке вещей инвестиционная привлекательность предприятия становится больше, как и кредитное доверие, поскольку вкладчики уверены в платежеспособности компании. Благодаря этому, бизнес продолжает расти без изъятия денежных средств из общего оборота. В перспективе уменьшение дебиторки приводит к увеличению дохода предприятия.

Анализ дебиторки

Основным способом контроля является коэффициент ДЗ к продажам. Рассчитывается он по формуле Д/П, где «Д» – это размер дебиторки, а «П» – сумма продаж. Этот показатель позволяет определить безопасный уровень, превышение которого может привести к трудностям при получении денег со своих партнеров. Отметка дебиторской задолженности не должна перешагнуть через этот порог.

Производить анализ и расчеты должен исключительно профессионал с достаточным опытом и качеством подготовки

От правильности определения и контроля за финансовыми потоками во многом зависит благополучие и конкурентоспособность предприятия, поэтому допускать к столь важной работе дилетанта нельзя