Коэффициент оборачиваемости средств в расчетах

Содержание:

- Дебиторская задолженность — определение и виды

- Что если показатель возрастает

- Коэффициент оборачиваемости запасов. Формула расчета по балансу и МСФО

- Последствия увеличения сроков возврата

- Частные показатели анализа дебиторской и кредиторской задолженности

- Оборачиваемость дебиторской задолженности (receivable turnover)

- Что такое дебиторская задолженность

- Понятие периода ОДЗ

- Коэффициент оборачиваемости кредиторской задолженности. Экономический смысл

- Коэффициент оборачиваемости активов. Формула

- Подробно

- Что такое дебиторская задолженность

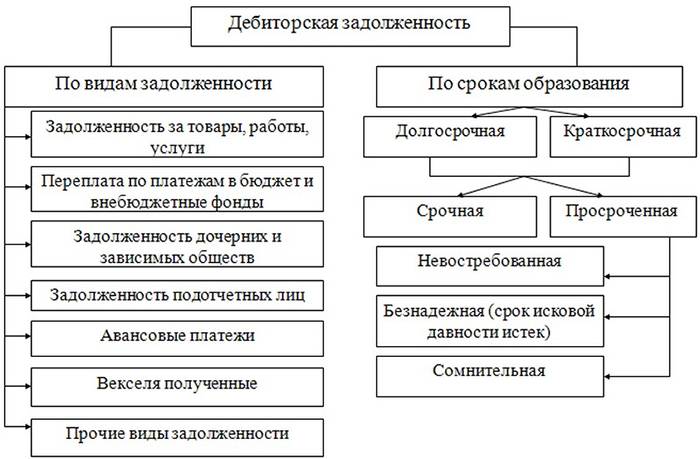

Дебиторская задолженность — определение и виды

Это сумма долгов предприятию от физических и юридических лиц, образовавшаяся в ходе хозяйственной деятельности, обычно от продажи товаров или услуг в кредит, а также в виде авансов, выплаченных поставщикам и подрядчикам. В балансе предприятия прописывается, как активы.

Не оплаченные покупателями отгрузки изымают денежные средства из оборота компании, ухудшая ее финансовое положение, поэтому своевременное взыскание долгов является важной функцией бухгалтерии предприятия. При анализе задолженности необходимо сопоставлять ее рост с динамикой выручки за поставленные товары, услуги или работы

Другим важным показателем является отношение просроченной дебиторской задолженности к выручке. С увеличением продаж сумма просрочки также увеличивается, но в процентном соотношении она должна снижаться

При анализе задолженности необходимо сопоставлять ее рост с динамикой выручки за поставленные товары, услуги или работы. Другим важным показателем является отношение просроченной дебиторской задолженности к выручке. С увеличением продаж сумма просрочки также увеличивается, но в процентном соотношении она должна снижаться.

Существуют следующие виды:

- Краткосрочная – платежи по которой, согласно условиям договора, должники должны произвести в течение года;

- Долгосрочная – погашается в сроки более 12 месяцев.

Также бывает:

- Неоплаченные счета за товары, работы или услуги, консигнация платежа по которым еще не подошла;

- Дебиторская задолженность, непогашенная в срок по условиям договора. В неё в свою очередь входят следующие группы:

- оплата по которой перенесена на период, согласованный с покупателем;

- труднореализуемая;

- сомнительная;

- безнадежная.

В учете и отчетности согласно ПБУ 4/99 в состав входят:

- покупатели и заказчики;

- авансы выданные;

- задолженность участников (учредителей) по взносам в уставный капитал;

- прочие дебиторы;

- векселя к получению;

- дочерних и зависимых обществ.

Для каждого из этих видов существуют различные механизмы управления. Если заказчик из-за своих финансовых проблем не может погасить долг, то необходим поиск решений. Например, отсрочка или рассрочка платежа. Но нужно также понимать, что эта мера должна быть и экономически эффективной, то есть прибыль от увеличения объема продаж обязана быть выше, чем потери от извлечения денежных средств из оборота.

Чтобы избежать возникновения излишней суммы, можно воспользоваться установлением кредитных лимитов — это максимально допустимая сумма просрочки по каждому контрагенту. При предоставлении отсрочки платежа можно классифицировать заказчиков по группам:

- надежные покупатели – им можно предоставлять товар на их условиях;

- покупатели, которым можно предоставить кредит только под надлежащее обеспечение;

- ненадежные покупатели, работа с которыми нецелесообразно или только по предоплате.

Анализ дебиторской задолженности необходим для:

- установления ее размера;

- определения причин;

- создания мероприятий по устранению.

Что если показатель возрастает

Если продолжительность оборота дебдолга растет, это признак того, что у фирмы недобросовестные дебиторы, невыполняющие обязательства согласно условиям договора. Обычно такой результат наблюдается, если масса дебиторки критически накапливается. То есть, счета компании вовремя не оплачиваются.

Часто это говорит, что продукция компании не слишком востребована на рынке или её качество недостаточно высокое, чтобы конкурировать с другими компаниями. Также такой показатель может говорить о неэффективном управленческом аппарате, что не может адекватно построить отношения с дебиторами. Например, слишком высокая лояльность.

Но снижение может говорить не только о плохом. Часто дебиторка падает, если компания расширяет рынок сбыта или сама расширяется. Исправить это можно, если поднять оборотный капитал.

Грамотно проведенный анализ позволит получить исчерпывающую информацию о том, насколько хорошо или плохо у фирмы идут дела. Если просроченные долги продолжают накапливаться, их желательно списывать. Таким образом, будет выровнен баланс компании. Но чтобы это сделать вовремя, нужно регулярно проводить анализ и вносить коррективы, если появляются тревожные факторы.

Дорогие читатели!

Наши статьи рассказывают о типовых способах решения юридических

вопросов, но каждый случай носит уникальный характер.

Если вы хотите узнать, как решить именно Вашу проблему —

.

Это быстро и бесплатно!

Если вы хотите узнать, как решить именно Вашу проблему — обращайтесь в форму онлайн-консультанта.

Это быстро и бесплатно!

Коэффициент оборачиваемости запасов. Формула расчета по балансу и МСФО

Формула расчета коэффициента оборачиваемости запасов выглядит следующим образом:

Коэффициент оборачиваемости запасов = Выручка от продаж/Средняя величина запасов

За место Выручки от продаж иногда используют Себестоимость проданной продукции.

Для расчета коэффициента достаточно наличие публичной отчетности предприятия. По РСБУ формула расчета выглядит следующим образом:

Коэффициент оборачиваемости запасов = стр.2110/(стр.1210нп.+стр.1210кп.)*0,5

Нп. – значение строки 1210 на начало период.

Кп. – значение строки 1210 на конец периода.

Не забудьте разделить сумму запасов начала и конца периода на 2, чтобы найти среднюю величину запасов предприятия.

Отчетный период может быть не год, а, к примеру, месяц, квартал.

По старой форме бухгалтерского учета формула расчета будет следующая:

Коэффициент оборачиваемости запасов =стр.10/(стр.210нп.+стр.210кп.)*0,5

Иногда, как говорилось выше, вместо Выручки (стр.10) используется Себестоимость проданной продукции (стр.20).

Трансформация коэффициента оборачиваемости запасов в Оборачиваемость запасов

Наряду с коэффициентом используют показатель Оборачиваемость запасов (период оборота запасов). Он отражает количество дней необходимых для превращения запасов в денежную массу. Формула трансформации коэффициента оборачиваемости запасов в период оборота запасов следующая:

Оборачиваемость запасов (в днях) = 360/Коэффициент оборачиваемости запасов

Иногда в формуле вместо 360 дней используют 365. Экономический смысл оборачиваемости запасов заключается в том, что он определяет, на сколько дней предприятию хватит имеющихся запасов на складе.

Два подхода к расчету коэффициента оборачиваемости запасов по МСФО

Есть два подхода вычисления коэффициента по МСФО (международная система финансовой отчетности) в первом подходе в формуле учитывается Выручка, а во втором – Себестоимость проданной продукции. Как вы, скорее всего, заметили, в российской практике также существуют эти два подхода к расчету коэффициента.

Приведу все в виде сравнительной таблицы.

| 1 подход к расчету Коз | 2 подход к расчету Коз |

| Inventory turnovers = Sales/Inventories | Inventory turnovers=Cost of goods sold/Average Inventory |

| В этом подходе Sales – Выручка,Inventories – запасы на конец отчетного периода | Cost of goods sold – себестоимость проданной продукции,Average Inventory – среднее значение запасов за отчётный период (сумма на начало и конец /2) |

Расхождение в результатах по этим двум подходам будет значительным. Связано это с тем, что Выручка значительно превышает значение Себестоимости проданной продукции.

Цикл оборотного капитала (денежный цикл, cash conversion cycle)

Оборачиваемость запасов тесно связана с циклом оборотного капитала. Что такое денежный цикл? Это количество дней, которое проходит с момента приобретения на денежные средства сырья и материалов для производства и до момента продажи изготовленных товаров. Цикл оборотного капитала (денежный цикл) измеряется в днях и определяет эффективность управления оборотным капиталом предприятия.

Формула расчета цикла оборотного капитала:

Цикл оборотного капитала (денежный цикл) = Оборачиваемость запасов (в днях) + Оборачиваемость дебиторской задолженности (в днях) – Оборачиваемость кредиторской задолженности (в днях)

Чем меньше цикл, тем быстрее предприятие возвращает деньги из оборота. Оптимальное значение цикла не существует, все зависит от отраслевых особенностей.

Последствия увеличения сроков возврата

Наконец, поговорим, насколько опасен для работы компании рост оборотов долгов дебиторов и кратко обрисуем пути выхода из кризиса. Если говорить о рисках, здесь уместно напомнить о вложении финансов в сомнительную сделку, вместо использования такого актива на нужды компании. Кроме того, здесь целесообразно не забывать и об инфляции – соответственно, валюта со временем обесценивается, и выручка не оправдает ожиданий и расчетов.

Грамотный анализ происходящего вкупе со своевременным контролем платежеспособности партнеров — гарантия роста прибыли предприятия

Грамотный анализ происходящего вкупе со своевременным контролем платежеспособности партнеров — гарантия роста прибыли предприятия

Таким образом, предприятие упустило шансы получить выгоду, выдавая ссуду непроверенным или неплатежеспособным контрагентам. Этот показатель становится особенно критичным, когда на предприятии накапливаются солидные суммы просроченных долгов, которые приходится списывать. А при ограниченных оборотных активах такой путь ведет к получению предприятием кредитов и, как следствие, выплате процентов, что уже становится прямым убытком.

Как видите, комплексный анализ бухгалтерии компании и ответственность при выборе торговых партнеров способны привести к процветанию предприятия. Главное, постоянно контролировать финансовое состояние партнеров и грамотно вести политику взыскания долгов. Отметим, что здесь уместно отдать предпочтение краткосрочным займам, нежели долгосрочным ссудам. О различии этих двух видов повествует эта статья.

Частные показатели анализа дебиторской и кредиторской задолженности

В таблице 1 представлены частные показатели анализа дебиторской и

кредиторской задолженности.

Таблица 1 – Частные показатели анализа дебиторской и кредиторской задолженности коммерческой организации

| Наименование показателя |

Расчетная формула |

Экономическое содержание |

| Частный коэффициент покрытия (Кпч) |

К пч = стр.1230/стр. 1520 |

Характеризует величину покрытия дебиторской задолженностью текущей кредиторской задолженности. Кроме того, показывает платежные возможности организации при условии погашения всей суммы дебиторской задолженности (в том числе «невозвратной»). Снижение данного показателя за отчетный год свидетельствует о снижении уровня ликвидности этого вида актива и о росте убытков организации. |

| Общий коэффициент покрытия текущих обязательств оборотными активами (Кпо) |

К по= стр 1200/стр 1500 |

Показывает, насколько текущие обязательства (в том числе кредиторская задолженность) покрываются оборотными активами организации. При росте наиболее ликвидных активов, возмещении дебиторской задолженности и реализации неликвидных запасов значение показателя возрастает, что свидетельствует об улучшении его платежеспособности и реальности погашения текущих долгосрочных и краткосрочных обязательств. |

| Коэффициент задолженности другим организациям (Кз) |

Кз=стр.1520/стр 2110 (ф№2) |

Характеризует вероятность расчета организации с прямыми кредиторами-контрагентами при условии получения выручки, сумма которой будет сохранятся на уровне среднемесячной. Среднемесячная выручка определяется путем деления суммы выручки за год на 12 (месс.). Уменьшение значения знаменателя приведет к проблемам с платежеспособностью организации. |

Таким образом, анализ дебиторской и кредиторской задолженности проводится идентичными методами, к которым можно отнести оценка динамики и состава дебиторской и кредиторской задолженности, определение удельного веса дебиторской и кредиторской задолженности в разделах бухгалтерского баланса, определение относительных показателей эффективности использования и управления дебиторской и кредиторской задолженностью.

Просмотров 3 737

Оборачиваемость дебиторской задолженности (receivable turnover)

Коа = Чистая выручка от реализации продукции / Среднегодовая стоимость активов; Согласно балансу: Коа=ф.2 ряд.035/ф.1((ряд.280гр.3+ ряд.280гр4)/2) ; (Для предприятий Украины) Коа=ф.2 ряд.030/ф.1((ряд.280гр.3+ ряд.280гр4)/2) ; (Для субъектов малого предпринимательства Украины) Коа=ф.2ряд.010/ф.1((ряд.300гр.3+ ряд.300гр4)/2) ; (Для предприятий России) Коэффициент оборачиваемости оборотных средств Коэффициент оборачиваемости оборотных средств характеризует отношение выручки (валового дохода) от реализации продукции, без учета налога на добавленную стоимость и акцизного сбора к сумме оборотных средств предприятия. Уменьшение этого коэффициента свидетельствует о замедлении оборота оборотных средств.

Что такое дебиторская задолженность

Дебиторская задолженность — это финансовые обязательства юрлиц и физлиц перед предприятием/компанией. Появиться эти обязательства могут разным образом. Например, компания оказала какую-то услугу или продала товар, но вторая сторона сделки свою часть обязательств пока не выполнила, то есть деньги не выплатила. Доход есть, но денег, по сути, не предоставлено. Так возникает дебиторская задолженность, сопровождаемая финансовыми потерями в доходах компании. А всё потому, что финансов на счету пока нет и они не направлены в оборот предприятия.

Тем не менее этот вид задолженности ещё может быть компенсирован, если компания-партнер вернёт деньги. Обычно именно так и происходит, но далеко не всегда. Если дебиторская задолженность слишком большая и никто не собирается её перекрывать, тогда возникает огромная вероятность того, что возникнут несколько очень неприятных последствий, таких как:

- Ликвидация;

- Банкротство.

Потому, если компании кредитуют кого-то, у них всегда есть риск, что кредит не будет возвращён. А если деньги не вернутся, то у компании появится большая пробоина в бюджете. Чтобы снизить риск возникновения проблемы, нужно тщательно изучать устойчивость компании, которой выдаётся кредит.

Если компания неликвидная, выдавать ей деньги или создавать какие-то долговые отношения, не имеет смысла. Это слишком рискованно.

В дебиторскую задолженность входят:

- Деньги;

- Краткосрочные дебиторские долги;

- Производственные запасы.

Эти показатели демонстрируют эффективность применения производственного фонда. Что касается оборачиваемости дебиторского долга, этот фактор относится к так называемой деловой активности. Он демонстрирует скорость оборота и интенсивность применения активов или обязательств. Чем активнее предприятие ведёт свою работу, тем больше шансов, что дебиторская задолженность будет перекрыта.

Понятие периода ОДЗ

Период оборота дебиторской задолженности можно ещё назвать временем её возврата. Оно демонстрирует усредненное время отсрочки платежа. ПОДЗ определяется, насколько интенсивно используются активы или обязательства.

Показатели оборачиваемости дебдолга могут продемонстрировать, в какую сторону изменились экономические показатели компании. Это возможно, если использовать следующие способы:

- поднять выручку после реализации продукции;

- снизить показатели ДЗ за выбранный период.

Чтобы это осуществить, можно на ранних стадиях предоставить займ другой компании, осуществив её проверку. При этом кредитная политика, которая влияет на дебдолг, бывает:

- Консервативной. Контроль осуществляется максимально жестко, и все заемщики проходят строгую проверку.

- Умеренной. Риск компании средний.

- Агрессивной. Минимум условий и отсутствующие проверки, потому и риск не получить свои деньги огромный.

В итоге ПОДЗ может быть высоким, средним и низким.

Коэффициент оборачиваемости кредиторской задолженности. Экономический смысл

Коэффициент оборачиваемости кредиторской задолженности показывает, сколько раз (количество оборотов) в отчетном периоде (как правило, это год, но может быть и месяц, квартал) предприятие погасило свои долги перед кредиторами. В международном стандарте финансовой отчетности коэффициент оборачиваемости кредиторской задолженности обозначают как Accounts payable turnover ratio.

Чем выше значение данного коэффициента, тем более высокая скорость оплаты долгов перед кредиторами предприятием.

Коэффициент связан, прежде всего, с кредитным риском (риском невозврата взятого кредита) и поэтому его оценка косвенно оценивает ликвидность и платежеспособность предприятия. Как было сказано выше, чем коэффициент выше, тем быстрее предприятие может рассчитаться со своими обязательствами и как следствием его ликвидность/платежеспособность будет выше (примечание, платежеспособность – это долгосрочная ликвидность).

Кто может быть кредитором предприятия?

К кредиторам, по отношению к которым возникает кредиторская задолженность, относят:

- Поставщиков,

- Бюджет (государство),

- Персонал предприятия,

- Другие предприятия.

Анализ коэффициента оборачиваемости кредиторской задолженности

Чем выше значение коэффициента, тем ликвидность предприятия лучше. Именно поэтому зачастую этот коэффициент используется в анализе кредиторами. Тем не менее, нашему предприятию не выгодно иметь большие значения данного коэффициента, так как это снижает Рентабельность предприятия. Вы наверно помните «золотое правило» чем больше ликвидность, тем меньше рентабельность (доходность) предприятия.

Оценку и анализ коэффициента оборачиваемости кредиторской задолженности необходимо производить совместно с оценкой коэффициента оборачиваемости дебиторской задолженности. Если коэффициент дебиторской задолженности меньше коэффициента кредиторской, то это положительный фактор, так как это увеличивает рентабельность предприятия. У нас появляется больше «свободных» денег для осуществления деятельности.

Кто использует коэффициент оборачиваемости кредиторской задолженности?

Разберем, кому нужна оценка данного коэффициента. Данный коэффициент используется для определения путей повышения ликвидности предприятия. Он необходим в отчетах для:

- Генерального директора,

- Финансового директора,

- Финансового менеджера,

- Юридической службы предприятия,

- Кредиторы предприятия,

- Инвесторы.

Коэффициент оборачиваемости кредиторской задолженности. Формула расчета по балансу

Формула расчета коэффициента оборачиваемости кредиторской задолженности состоит из деления Выручки от проданных товаров к средней величине кредиторской задолженности. Средняя величина определяется через деление величины кредиторской задолженности на начало периода, сложенной с величиной кредиторской задолженности на конец периода, на 2.

Коэффициент оборачиваемости кредиторской задолженности = Выручка от продаж/Средняя величина кредиторской задолженности

Формула расчета по РСБУ (после 2011 года):

Коэффициент оборачиваемости кредиторской задолженности = стр.2110/(стр.1520нп.+стр.1520кп.)*0,5

В формуле нп. и кп. – начало периода и конец периода. Период мы можем брать любой. Как правило, берется год, но можно брать и месяц, квартал, полгода.

По старой форме бухгалтерского баланса коэффициент будет рассчитываться следующим образом:

Коэффициент оборачиваемости кредиторской задолженности = стр.020/(стр.620нп.+стр.620кп.)*0,5

Не забывайте что величина в знаменателе формулы – среднее значение, которое получается делением суммы на начало и конец периода на 2.

Иногда в формуле вместо Выручки (стр. 2110) стоит Себестоимость проданной продукции (стр.2120).

Коэффициент оборачиваемости кредиторской задолженности. Трансформация в показатель «Период оборота»

Наряду с коэффициентом используют показатель период оборота кредиторской задолженности. Он отражает количество дней необходимых для превращения кредиторской задолженности в денежную массу. Формула трансформации коэффициента оборачиваемости кредиторской задолженности в период оборота кредиторской задолженности:

Период оборота кредиторской задолженности = 360/Коэффициент оборачиваемости кредиторской задолженности

Иногда вместо 360 дней используют 365. Экономический смысл данного показателя заключается в определении среднего количества дней в течение, которого предприятие погашает свои долги перед кредиторами.

Коэффициент оборачиваемости активов. Формула

Коэффициент оборачиваемости активов (аналог: коэффициент оборачиваемости совокупного капитала) – показатель характеризующий скорость и эффективность управления активами предприятия. Показатель представляет собой отношение выручки от продажи продукции к среднегодовом размеру активов. Формула расчета имеет следующий вид:

Для данного коэффициента нет общепринятого рекомендуемого нормативного значения. Данный показатель необходимо анализировать в динамике. Рост показателя, как правило, обусловлен за счет увеличение доли выручки создаваемой активами предприятия. В таблице ниже показан анализ тенденции изменения оборачиваемости активов.

|

Коа |

Коэффициент оборачиваемости увеличивается. Повышающая тенденция показывает рост платежеспособности, отдачи на единицу активов и их эффективности управления предприятия. |

|

Коа |

Коэффициент оборачиваемости уменьшается. Понижательная тенденция является индикатором снижения платежеспособности, отдачи на единицу активов и эффективности их использования. |

Значение данного показателя сильно зависит от вида деятельности предприятия. Так в отраслях с высоким уровнем фондоемкости, т.е. предприятий с наличием большого объема основных производственных фондов, значение коэффициента будет ниже, чем для предприятий торговых отраслей. Читайте более подробнее: “Коэффициент оборачиваемости активов компании: расчет“.

Подробно

Срок оборота дебиторской задолженности – коэффициент, оценивающий период, в течение которого предприятие получает от своих должников оплату за отгруженные товары или оказанные услуги. Этот показатель нужен для оценки денежных потоков предприятия. Его расчет помогает определить, насколько стабильным является положение фирмы, есть ли средства на оплату кредиторской задолженности и совершение других расчетов.

Иными словами, коэффициент показывает, сколько оборота пришлось на один рубль долга, какая доля от выручки – это задолженность клиентов перед предприятием. Любой компании нужно стремиться к наиболее высокому значению, т.к. чем оно больше, тем быстрее отдаются долги. В идеале задолженность лучше сводить к минимуму, но если это невозможно, нужно наращивать коэффициент в будущих периодах.

Что такое дебиторская задолженность

Предприятие может предоставлять товары или услуги физлицам и другим компаниям в долг. ДЗ – возникшие при этом денежные обязательства контрагентов. Задолженность приводит к потерям доходов компании, т.к. деньги от товаров и услуг нельзя направить в оборот.

ДЗ присутствует в бухгалтерской отчетности. Активы учитывают на счетах № 60, 62, 63, 68, 69, 70, 71, 73, 75, 76. Долги суммируют и отражают в строке №1230 Баланса предприятия. Исключение – сумма на счете №63. Туда вносят информацию о сомнительных недоимках.

Состав ДЗ включает долги следующих контрагентов:

- поставщиков по уплаченным авансам;

- покупателей за полученные товары;

- госфондов по возврату излишне уплаченных взносов, налогов;

- работников, занявших деньги;

- страховых организаций за оплату возмещения;

- учредителей по вкладам в уставной капитал.

Классификация ДЗ по срокам погашения:

- краткосрочная – до 12 месяцев;

- долгосрочная – 12 и более.

Оптимальный период погашения долгов – 12–15 месяцев. Краткосрочную задолженность относят к высоколиквидным активам. Принудительно ее взыскивают при задержке 30–90 дней. Долгосрочный долг – внеоборотный актив предприятия, который имеет высокий риск списания на убытки.

Виды ДЗ по возможности взыскания

- Надежная. Клиенты вовремя делают платежи, есть материальное обеспечение.

- Сомнительная. Неоплаченный долг получает этот статус, когда покупатель не перечислил деньги в срок, установленный договором. Предприятие по соглашению прибегает к повышению размера ежемесячных платежей или налагает на клиента штрафные санкции.

- Непогашенная вовремя и без обеспечения. Просроченный долг относят к этой категории, если выполнение обязательств не гарантировано какими-либо активами.

- Безнадежная. К такой группе причисляют нереальные к взиманию долги. ДЗ признают безнадежной при истекшем сроке исковой давности, по решению госоргана о невозможности взыскания денег или из-за смерти дебитора.