Порядок выдачи заработной платы, пример ее расчета

Содержание:

Ответственность работодателя за нарушение сроков выдачи зарплаты

Квалификация нарушений и меры ответственности установлены ст. 5.27 «Нарушение трудового законодательства и иных нормативных правовых актов, содержащих нормы трудового права» КоАП РФ.

Пунктом 6 данной статьи ответственность предусмотрена за невыплату или неполную выплату в установленный срок заработной платы, других выплат, осуществляемых в рамках трудовых отношений, и влечет предупреждение или наложение административного штрафа; за те же деяния, совершенные повторно (п. 7 ст.

5.27 КоАП РФ), возможна дисквалификация, то есть запрет заниматься какой-либо деятельностью, либо штраф в увеличенном размере.

Исходя из буквальной трактовки норм КоАП РФ ответственность наступает за нарушение сроков выплат по датам, а не по промежутку между выплатами, следовательно, если работодатель произвел выплату в более ранний срок, то такая выплата не может восприниматься как ущемление прав сотрудников. Тем не менее рекомендуем избегать случаев досрочной выплаты заработной платы против дат, оговоренных во внутренних документах.

Работодатель должен учесть интересы принятых на работу сотрудников, у которых первая выплата произойдет много позже 15 дней. Скажем, если в учреждении предусмотрена дата выплаты аванса на 25-е число, а работник принят 1-го, то, выплачивая ему аванс только в обозначенную дату, работодатель нарушает требования законодательства.

Вновь принятым работникам устанавливают дополнительные авансы – например, 15-го и 30-го числа месяца.

Если задержка все же случилась, лучше всего сразу попытаться минимизировать ее последствия, выплатив соответствующую компенсацию.

Размер компенсации за задержку заработной платы составляет не ниже 1/150 действующей в это время ключевой ставки ЦБ РФ от не выплаченных в срок сумм за каждый день просрочки начиная со следующего дня после установленного срока выплаты по день фактического расчета включительно. Размер денежной компенсации исчисляется из фактически не выплаченных в срок сумм.

С 1 января 2016 года значение ставки рефинансирования ЦБ РФ приравнивается к значению ключевой ставки, определенному на соответствующую дату, и самостоятельное значение ставки рефинансирования более не устанавливается. Ключевая ставка периодически меняется, и при расчете компенсации это необходимо учитывать.

Срок, с которого установлена ставка

Размер ставки рефинансирования (в процентах годовых)

В 2016 году был принят Федеральный закон от № . Этим нормативно-правовым актом регулируются сроки выплаты зарплаты в 2020 году.

Напомним, изменения вступили в силу 3 октября 2016 года и действуют по сегодняшний день. В действующее законодательство были внесены изменения, согласно которым зарплату нельзя выдавать позже 15 числа месяца, следующего за расчетным.

Также следует выделить следующие важные изменения:

- повышение степени материальной ответственности работодателя перед работником;

- увеличены размеры штрафов за нарушения трудового законодательства;

- увеличен размер денежной компенсации работнику за несоблюдение сроков выплаты зарплаты.

В нашем сегодняшнем материале мы расскажем о том, как правильно привести трудовые отношения с работниками в соответствии с изменившимся законодательством.

Новый срок выплаты зарплаты

Комментируемый закон предусмотрел изменения статьи 136 Трудового кодекса РФ, которая определяет сроки выплаты заработной платы. Сейчас данная статья не устанавливает конкретных дат выдачи заработка, они лишь обязывает работодателей выплачивать заработок «не реже чем каждые полмесяца».

С 3 октября 2016 года начнет действовать новая редакция статьи 136 ТК РФ. В связи с этим произойдет изменение сроков выплаты зарплаты в 2016 году. Статья 136 ТК РФ, по-прежнему, будет предусматривать, что зарплату нужно выплачивать «не реже чем каждые полмесяца». Однако появится уточнение о том, выдавать зарплату нужно не позднее 15-го числа следующего месяца. Конкретные сроки выплаты аванса и зарплаты в 2016 году, как и сейчас, можно будет указывать в правилах внутреннего трудового распорядка, коллективном или трудовом договоре. Повлияет изменение на сроки выплаты премий с 3 октября. См. “Сроки выплаты премий по новому закону о зарплате: что изменилось“.

Стоит заметить, что большинство работодателей, на практике, чаще всего выплачивают заработную плату до 15 числа следующего месяца. То есть, де-факто, многие уже соблюдают новые сроки выплаты зарплаты. Однако, несмотря на это, работодателям до 3 октября 2016 года, все же, следует перепроверить содержание локальных нормативных актов, содержащих нормы трудового права и трудовых договоров. И, при необходимости, установить срок выплаты зарплаты по новым правилам (Также см. «Микропредприятия могут отказаться от утверждения локальных актов»).

Зарплата и аванс: сроки выплаты

Рекомендуем бухгалтерам обратить внимание, что между зарплатой и авансом должно пройти не боле 15 дней. Так, если организация или ИП выплачивает работникам аванс, допустим, 20-го числа, то зарплату следует выдать не позднее 5-го числа следующего месяца

Или если аванс 25-го, то зарплата – не позднее 10-го. Таким образом, зарплата будет выдаваться «не реже чем каждые полмесяца», как этого требует статья 136 ТК РФ. Если нарушить данные интервал, то, к примеру, организацию могут оштрафовать на сумму до 50 000 рублей (ст. 5.27 КоАП РФ). Подробнее об этом см. “Зарплата и аванс в 2016 году: сколько дней между выплатами“.

Проверьте локальные нормативные акты

Некоторые работодатели закрепляют сроки выплаты заработной платы во внутренних локальных нормативных актах. Например, в Положениях об оплате труде или Правилах трудового распорядка. Закон о сроках выплаты зарплаты позволяет так поступать. Однако если в локальных документах сроки выплаты зарплаты не отвечают требованиям комментируемого закона, то документы нужно скорректировать и определить сроки выплаты зарплаты по Трудовому кодексу (в учетом комментируемых изменений). Причем сделать это нужно до 3 октября 2016 года. С изменениями обязательно нужно ознакомить работников под роспись, чтобы они точно понимали, какой срок выплаты зарплаты. Подробнее об этом см. “Дата выплаты зарплаты в 2016 году: как работодателю изменить документы“.

Проверьте трудовые договоры

Если срок выплаты зарплаты в трудовых договорах отвечает требованиям комментируемого закона, то делать ничего не нужно. Однако не исключено, что трудовые договоры допускают выплату заработной платы после 15 числа следующего месяца (например, 17 числа). Или же, возможно, что установлен период выплаты зарплаты, например, с 5 по 12 число. Тогда работодателю необходимо до 3 октября 2016 года предпринять меры для того, чтобы правильные сроки выплаты зарплаты в трудовых договорах. Ведь с 3 октября дата выплаты зарплаты обязательно должна быть конкретной и единой.

Направьте работнику уведомление

Чтобы внести изменения в трудовой договор, работнику нужно направить письменное уведомление. В этом уведомлении нужно указать причины, по которым изменяются условия договора

При этом обратите внимание: работодатель обязан уведомить работника в письменной форме не позднее чем за два месяца (ч.2 ст. 74 ТК РФ)

Соответственно, чтобы соблюсти требования ТК РФ и успеть к 3 октября 2016 года изменить сроки выплаты зарплаты, уведомление имеет смысл направить работникам не позднее 3 августа 2016 года. Приведем образец уведомления об изменении условий трудового договора в связи с изменением сроков выплаты зарплаты.

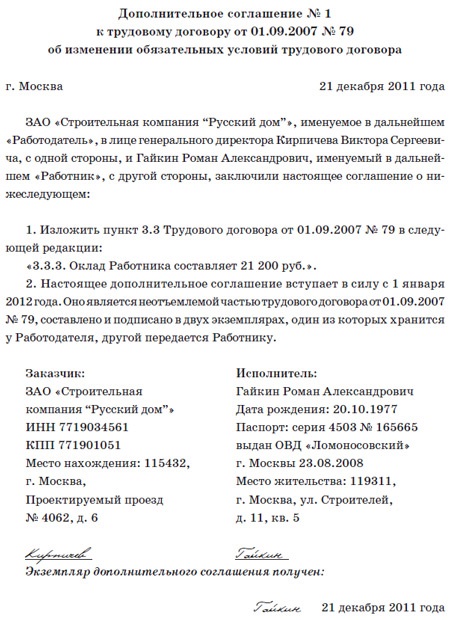

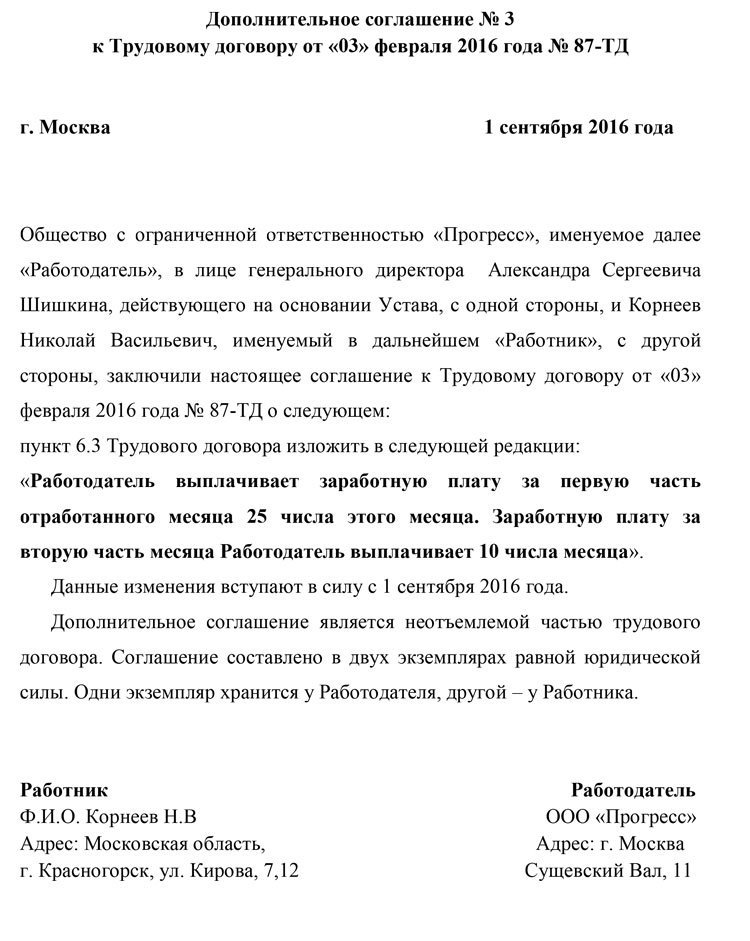

Заключите дополнительное соглашение к договору

Также потребуется заключить дополнительное соглашение к трудовому договору и оговорить новые сроки выплаты заработной платы.

сменить сроки выплаты зарплатыпереносе сроков выплаты зпобразец приказа о сроках выплаты зарплаты

Правовые нормы

Согласно абз. 5 ч. 1 ст. 21 Трудового кодекса, работодатель обязан уплачивать заработную плату своевременно и в полном объеме в соответствии с квалификацией сотрудника, количеством выполненной работы, отработанными днями и качеством исполненной работы.

Периодичность выплаты заработной платы и место ее выплаты прописаны в Трудовом кодексе в ст. 136. Выплата зарплаты производится обязательно в рублях. В натуральной форме зарплата платится только по согласию сотрудника, при этом ее доля не может превышать 20% от месячной заработной платы (согласно ст. 131 Трудового кодекса).

Согласно ч. 1 ст. 136 Трудового кодекса, каждому работнику должны предоставить для ознакомления следующие сведения:

- Составные части зарплаты за соответствующий период.

- Размер иных выплат.

- Величина денежной компенсации за просрочку выплат.

- Размер удержаний и основания для этого.

- Общая сумма, которая должна быть выплачена сотруднику.

В ст. 136 Трудового кодекса сказано, что зарплата должна выплачиваться как минимум два раза в месяц с промежутком не более 15 дней.

Согласно разъясняющему письму Минтруда от 2016 года №14-1/В-1180, работодатель вправе предусмотреть более частые выплаты зарплаты, но реже, чем два раза в месяц выплачивать зарплату – запрещено. Но, согласно опросам, сами сотрудники обычно не очень рады столь частым выплатам зарплаты и предпочитают получать ее два раза в месяц.

Более того, слишком частые выплаты создают излишнюю нагрузку на бухгалтеров и кадровиков. Поэтому они имеют смысл в исключительных случаях, например, при привлечении временного персонала.

В Трудовом кодексе регулируются общие вопросы выдачи зарплаты. При этом конкретные сроки устанавливаются в локальных нормативно-правовых актах.

Особые случаи выплаты зарплаты

В некоторых случаях стандартные правила перечисления зарплаты не «работают».

Перечислим некоторые из них:

Если сотрудник желает, чтобы зарплата перечислялась на два различных счета – например, аванс на карту одного банка, а основную зарплату – другого. Это нужно бывает, если, к примеру, у него с карты автоматически списывается долг по кредиту.

Формально препятствий такому решению нет, но такой способ расчета не всегда удобен бухгалтерии. Тем не менее, это практикуется.

Перечисление заработной платы третьему лицу

Например, жене или совершеннолетнему ребенку. В некоторых случаях это практикуется (причем в данном случае речь идет не об алиментах или судебных удержаниях, а именно о полном перечислении зарплаты). Все перечисления по страховке и пенсии всё равно перечисляются на счет самого сотрудника, просто его деньги по доверенности уходят другому человеку.

Перечисление зарплаты за несколько месяцев вперед

Если работодатель не против, а сотрудник предоставил ему все гарантии, что он отработает этот срок, то такое возможно. Однако чаще фирма просто предоставляет своему работнику ссуду или беспроцентный заем, который постепенно удерживается из зарплаты.

Выплата зарплаты в натуральном виде

Речь идет о выдаче заработка продукцией фирмы. В настоящее время это практикуется очень редко, так как денежный оборот хорошо налажен. Однако в некоторых сельских районах такая выдача зарплаты вполне возможна. Например, вознаграждение сотрудника колхозов выдают в виде продуктов питания. В этом случае зарплата также должна выдаваться дважды в месяц с разницей не более 15 дней.

При сотрудничестве по серой зарплате ответственность несет не только работодатель, но и работник.

Что такое Gross- и Net-зарплата и чем они отличаются? Об этом вам расскажет наша статья.

Наверняка вы часто слышали такое слово как “бухгалтерские проводки”. Что это такое и для чего они нужны – читайте здесь.

Из чего состоит зарплата памятка Роструда по оплате труда

Роструд опубликовал на своем сайте доклад, посвященный правилам выплаты зарплаты работникам. В частности, перечислены случаи, когда работодатель вправе уменьшить заработную плату работника. Также разъяснено, какие выплаты входят в состав зарплаты, а какие нет.

Состав заработной платы

Специалисты Роструда напоминают, что в состав зарплаты входят следующие части:

- Оклад (должностной оклад), тарифная ставка;

- Компенсации, а именно — доплаты и надбавки за работу в особых климатических условиях; оплата труда в условиях, отклоняющихся от нормальных (то есть за работу с вредными или опасными условиями труда; за работу в ночное время; за совмещение должностей и т.п.);

- Стимулирующие выплаты (например, доплата за выслугу лет; премии за выполнение конкретной работы, по итогам отчетного периода, за отказ от курения, за экономию расходуемых материалов и т.п.).

Отпускные не входят в зарплату

При этом в состав заработной платы не входят компенсационные выплаты, перечисленные в статье 165 ТК РФ. Это, в частности, суммы, которые выплачиваются при направлении в служебную командировку; при переезде на работу в другую местность; при вынужденном прекращении работы не по вине работника; при предоставлении ежегодного оплачиваемого отпуска; в связи с задержкой по вине работодателя выдачи трудовой книжки при увольнении работника.

Расчетный листок по зарплате

Статья 136 ТК РФ обязывает работодателя информировать сотрудника о том, из чего складывается его очередная заработная плата. Для этой цели при выплате зарплаты оформляется расчетный листок. В нем содержится информация о:

- составных частях зарплаты за соответствующий период;

- размерах иных сумм, начисленных работнику (к иным суммам относятся, в том числе, компенсация за задержку зарплаты, оплаты отпуска, выплат при увольнении и т.п.);

- размерах и основаниях произведенных удержаний;

- общей денежной сумме, подлежащей выплате.

Зарплата не может быть ниже МРОТ

Заработная плата работника, полностью отработавшего норму часов и выполнившего нормы труда, не может быть менее минимального размера оплаты труда. МРОТ утверждается на федеральном уровне.

Индексация заработной платы

Работодатель обязан производить индексацию заработной платы в связи с ростом потребительских цен на товары и услуги (ст. 134 ТК РФ). Порядок индексации заработной платы определяется в коллективном договоре, соглашении, локальном нормативном акте. Если по итогам календарного года, в течение которого Росстат фиксировал рост потребительских цен, зарплата не проиндексирована, работодатель может быть привлечен к ответственности, независимо от того, принят соответствующий локальный акт или нет.

Когда работодатель может уменьшить зарплату

По общему правилу, изменение условий трудового договора, в том числе в части уменьшения заработной платы, допускается только по соглашению сторон трудового договора. Но в некоторых ситуациях зарплата за месяц может быть выплачена в меньшем размере, чем установлено в трудовом договоре, без согласия работника. К таковым случаям относятся:

- невыполнение норм труда (ст. 155 ТК РФ);

- неисполнение служебных обязанностей (ст. 155 ТК РФ);

- простой;

- изготовление бракованной продукции (если в производстве брака вины работника нет, то бракованная продукция оплачивается так же, как и годная продукция; ст. 156 ТК РФ).

Имеет ли право работник получать зарплату наличными?

Работники бюджетного учреждения имеют право получать зарплату наличными, если не хотят иметь счета в банках и карты.

Примечание: Ответ на сайте Роструда «Онлайнинспекция.рф».

Согласно статье 136 ТК РФ заработная плата выплачивается работнику, как правило, в месте выполнения им работы либо переводится в кредитную организацию, указанную в заявлении работника.

В каких документах указываются дни выплаты

Сроки получения сотрудником заработной платы должны содержаться:

- В коллективном договоре, подписанном на предприятии с учетом мнения профсоюза.

- В индивидуальном трудовом договоре, подписанном с сотрудником.

- В положениях о выплате зарплаты, Правилах внутреннего распорядка и пр.

В Трудовом кодексе в ст. 136 приведено три документа, в которых фиксируются сроки: Правила внутреннего распорядка, трудовой и коллективный договоры.

При изменении сроков выплаты зарплаты работодатель обязан издать приказ об этом и ознакомить с ним сотрудников под личную подпись. При этом работника следует уведомить об изменении сроков минимум за два месяца до вступления в силу изменений.

Также после изменения сроков выплаты зарплаты с сотрудником следует подписать дополнительное соглашение к трудовому договору, где будет содержаться указание на изменение существенных условий договора.

Расчет ЗП с примером

Размер заработной платы, получаемой работником на руки, может рассчитываться несколькими формулами в зависимости от способов ее назначения. Перед выдачей вознаграждения, работодатель отнимает 13% подоходного налога.

Самой простой формулой является:

(Оклад⁄(Кол-во отработанных дней))/(100%)×13%=Чистая зарплата

Такие ситуации на практике почти не встречаются, так как помимо оклада работнику полагаются дополнительные выплаты в виде – премий, социальных выплат или пособий и т.д., а также работник может иметь право на получение налогового вычета.

В данном случае формула расчета будет выглядеть следующим образом:

(Оклад+Премия+Иные выплаты-Налоговый вычет (при наличии))/(100%)×13%=Налог

Исходя из этого, Иванов должен заплатить:

(58 000+9 540-(1400×2))/(100%)×13%=8 416,2 рубля подоходного налога

Нередки ситуации, когда работник отработал не все дни в месяце. Тогда сумма зарплаты рассчитывается иным образом:

Оклад/(Кол-во рабочих дней)×Кол-во отработанных дней=ЗП (без вычета НДФЛ)

Исходя из этого, Кравцова получит:

Данная сумма получилась без вычета НДФЛ, поэтому после всех вычетов она получит «чистую» зарплату в размере:

39 845,45-(39 845,45/(100%)×13%)=34 665,54 рубля

Если бы у нее были несовершеннолетние дети, то она могла бы получить налоговый вычет на каждого ребенка.

Расчет ЗП с примером

Размер заработной платы, получаемой работником на руки, может рассчитываться несколькими формулами в зависимости от способов ее назначения. Перед выдачей вознаграждения, работодатель отнимает 13% подоходного налога.

Самой простой формулой является:

(Оклад⁄(Кол-во отработанных дней))/(100%)×13%=Чистая зарплата

Такие ситуации на практике почти не встречаются, так как помимо оклада работнику полагаются дополнительные выплаты в виде – премий, социальных выплат или пособий и т.д., а также работник может иметь право на получение налогового вычета.

В данном случае формула расчета будет выглядеть следующим образом:

(Оклад+Премия+Иные выплаты-Налоговый вычет (при наличии))/(100%)×13%=Налог

Например, Иванов И.Н. имеет оклад по трудовому договору 58 000 рублей, при этом за текущий месяц ему выплатили премию в размере 9 540 рублей за удачно завершенный проект. У него имеется на иждивении двое несовершеннолетних детей, которые дают налоговый вычет в размере 1400 на каждого ребенка (с третьего вычет фиксированный – 3000 рублей).

Исходя из этого, Иванов должен заплатить:

(58 000+9 540-(1400×2))/(100%)×13%=8 416,2 рубля подоходного налога

На руки он получит:

58 000+9 540-8 416,2=59 123,8 рубля

Нередки ситуации, когда работник отработал не все дни в месяце. Тогда сумма зарплаты рассчитывается иным образом:

Оклад/(Кол-во рабочих дней)×Кол-во отработанных дней=ЗП (без вычета НДФЛ)

Например, Кравцова А.Б. получает оклад в размере 48 700 рублей. В месяце 22 рабочих дня, но по личным обстоятельствам Кравцова брала отгулы сроком на 4 дня без сохранения ЗП.

Исходя из этого, Кравцова получит:

(48 700 рублей)/(22 рабочих дня)×(22 дня-4 дня отгулов)=39 845,45 рублей

Данная сумма получилась без вычета НДФЛ, поэтому после всех вычетов она получит «чистую» зарплату в размере:

39 845,45-(39 845,45/(100%)×13%)=34 665,54 рубля

Если бы у нее были несовершеннолетние дети, то она могла бы получить налоговый вычет на каждого ребенка.