Расходный кассовый ордер. образец заполнения

Содержание:

- Плюсы и минусы использования мемориального ордера

- Отличительные особенности внешнего вида формы

- Пример

- Назначение

- Правильное заполнение платежного ордера

- Еще по теме Платежный ордер на списание денежных средств:

- Валютный кассовый ордер

- Особенности оформления банковского ордера

- Отличие банковского ордера от платежного поручения

- Области применения банковских ордеров

- О ПОРЯДКЕ СОСТАВЛЕНИЯ И ПРИМЕНЕНИЯ БАНКОВСКОГО ОРДЕРА

- Изменения жилищного кодекса

- Как оформлять приходный кассовый ордер на передачу денег из ККТ в кассу фирмы

- Краткая информация об оформлении платежной ведомости

- Итоги

Плюсы и минусы использования мемориального ордера

Как любая другая система учета, учетная форма в виде мемориальных ордеров также имеет свои позитивные и негативные стороны. К плюсам относятся такие возможности:

- Фиксирование заполненных ордеров в хронологическом порядке. Это позволяет осуществлять полный контроль оборотных сумм по дебету и кредиту.

- Проверка полноты и подлинности всех отметок, касающихся хозяйственных операций. Данная возможность обеспечивается за счет группирования синтетического учета на: систематический (ведется в ) и хронологический (ведется в регистрационном журнале).

- Простое и полное сведение всех описей аналитического учета с показателями синтетических счетов, которые фиксируются в операционных ведомостях.

- Строение главной книги по принципу, позволяющему проверить правильность и достоверность зафиксированных записей, и движение по всем счетам.

Негативными сторонами считаются:

-

Трудоемкость и объемность работ, касающихся оформления. Чаще всего это проявляется тогда, когда нужно занести запись в ряд документов, что непроизвольно может вызвать допущение механических оплошностей и опечаток.

- Письменное оформление всех документов и невозможность адаптирования для электронного ведения.

- Сложность поиска отметок с ошибками.

- Разъединение аналитического учета от синтетического, в связи с ведением многих отдельных регистров. Из-за этого требуется постоянно сверять данные по каждому виду учета.

- Помимо вышеперечисленных недочетов, данная форма аналитических регистров не содержит информации, которая нужна для составления отчетности по данным аналитического учета. В свою очередь это приводить к дополнительной выборке и группировке учетных данных. В связи с этим, мемориально-ордерная форма бухгалтерского учета чаще всего применяется только в малых компаниях.

Отличительные особенности внешнего вида формы

Каждый документ, предназначенный к использованию в платежной системе банковской сферы, имеет особенности в связи с разными спецификациями. Существуют определенные законодательные нормы, в которых обозначается стандарт формы. Отдельным учреждениям и организациям выделяется возможность устанавливать определенные штампы или отметки, для обозначения сферы деятельности и визуального отличия от остальных.

В каждой организации существует лицо, которое уполномочено в проведении платежей и оформлении транзакций. Этим сотрудникам поручено устанавливать подпись на ордера.

Оборот бланка платежного ордера содержит информацию:

- Описание общего содержания документа, ключевые моменты и необходимые к обязательному заполнению поля.

- Транзакции присваивается номер, точно такой же номер должен содержаться в ордере.

- Общая сумма операции, исходя из которой производится расчет клиента с поставщиком на его банковский счет.

- Подпись руководителя кредитной организации или другого уполномоченного служащего.

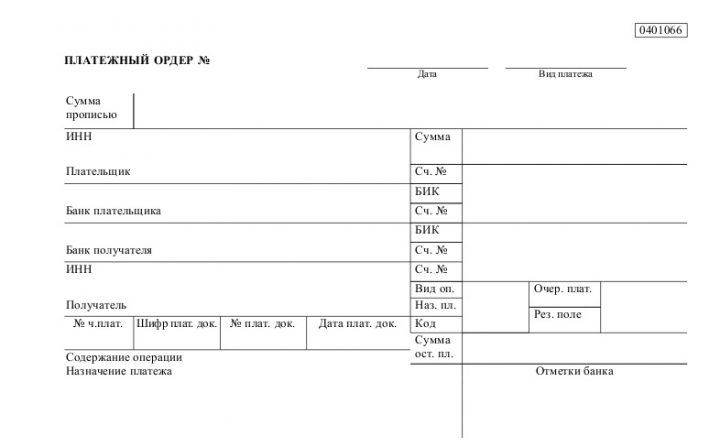

Образец бланка платежного ордера

Образец бланка платежного ордера

Пример

Рассмотрим особенности ордера, используемого для инкассации средств. В этом документе не указываются реквизиты с подробными сведениями об оплате. Перемещение средств осуществляется между счетами учета денег. При указании корреспондирующей статьи можно выбрать один из субсчетов 57 счета «Переводы в пути».

При операции инкассации формируется проводка:

— Дб сч. 51 Кд сч. 57

— на величину суммы, внесенной на счет в банке.

Деньги попадают на 57 счет при отражении инкассовой операции кассовым ордером (расходным) соответствующего вида. При этом при его выборе и указании корреспондирующего субсчета 57 счета делается проводка:

— Дб сч. 57 Кд сч. 50

— на сумму инкассированных средств.

Назначение

Заполняется платежный ордер денежных средств в нескольких копиях, один из них остается у банка в архиве либо картотеке. Данная процедура выполняется для восстановления информации о документе в случае его утери и использования выписок для получения справок по платежам. Расходный ордер открывает возможность на отправку средств непосредственно к поставщику определенных товаров либо услуг.

Общими параметрами является то, что из них кредитные и банковские учреждения могут получить достоверную информацию о реквизитах предприятия, существующих клиентах и вывести платежную историю о совершенных ранее транзакциях. Необходимо четко различать назначение при использовании двух документов, которые в принципе похожи по своему внешнему виду и структуре заполнения.

Предназначение ордеров совершенно разное. В одном типе дается возможность банку управлять транзакцией и им же назначается уполномоченный сотрудник для заверения документа. В другом организациям предоставляется возможность производить оплату на прямую. Также стоит отметить, что в любом случае, на сотрудников банка возлагается обязанность проверки документов, и в случае обнаружения ошибки, необходимо исправить ее именно сотрудникам банковской сферы вне зависимости от того, будь это электронный или бумажный вариант ордера.

Правильное заполнение платежного ордера

Важность документа подчеркнута законодательными нормами, поэтому всем уполномоченным лицам стоит с полной ответственностью отнестись к правильному заполнению документации. В случаях большого объема работ у персонала случаются ошибки, в этом способствует усталость, человеческий фактор, семейные проблемы сотрудников

При обнаружении ошибок необходимо немедленно исправлять их, конечно исправления не приветствуются в такого рода документах, но и не правильные данные нельзя подавать. После исправления ошибок обязательным условием является проверка документа у главного бухгалтера, после чего проставляется отметка «верить исправленному» на документе.

Данные меры предосторожности позволяют спокойно исправлять обнаруженные ошибки и не опасаться, что банк не примет платежи на основании ошибок. Документ, как правило, содержит их нескольких блоков – реквизитный номер, наименование, полное значение реквизита

Необходимые реквизиты

Существует стандартный набор реквизитов:

- Каждой форме или ордеру в соответствие со стандартами от законодательства присевается свой индивидуальный номер, который прописывается цифрами, в нашем случае это 0401066.

- Дата в ордере проставляется в соответствие формата «00.00.00», указывается точная дата исполнения платежа либо перевода денег.

- Договором обозначается вид платежа, с помощью которого будет проведена операция.

- Сумма платежа указывается изначально в цифрах, а затем в письменном виде без сокращений и с новой строчки.

- Объем средств для оплаты платежа указывается так же в цифрах.

- Данные из исходника вносят в поле плательщик.

- Банковский индикационный код устанавливается к лицу, которое выступает в роли плательщика.

- Номер счета выставляется физического лица, которому будет произведен перевод денежных средств.

- Наименование получателя финансовых средств в виде платежа вносится из исходного бланка.

- Номер счета, по которому определенное лицо получает перевод денежных средств.

- В обязательном порядке необходимо внести данные по назначению платежа.

- В случае частичного исполнения заполняется поле содержание платежа.

- Отметка банка. Проставляется печать от банка и подпись уполномоченного лица, необходимо тщательно проверить данное поле, чтобы печать была видной и четкой.

Остальные поля предоставляются для установки ИИН обеих сторон – как получателя, так и отправителя средств. Из представленной информации следует, что стандарт ордеров одинаков, однако некоторые из организаций используют свои значения из-за спецификации или нестандартного рода деятельности.

Еще по теме Платежный ордер на списание денежных средств:

- Денежная масса — это сумма платежных средств в экономике страны, совокупный объем наличных денег и денег безналичного оборота. Денежная масса характеризует покупательные, платежные и накопительные средства, обслуживающие экономические связи страны и принадлежащие физическим и юридическим лицам, а также всему государству в целом.

Банковскими учреждениями и их филиалами различных регионов создается стандартизированный документ, который дает возможность производить перевод финансов в полном объеме либо частично. Платежный ордер на списание или поступление денежных средств необходим для проведения транзакций между филиалами и подразделениями банковской сферы услуг. Перед совершением операции, банку необходимо проверить наличие средств на счету у оплачивающего лица. В тех случаях, когда на лицевом счете недостаточно либо отсутствуют средства, операция на исполнение документа будет находиться в статусе «не исполнено к распоряжению».

Заявителю перед составлением платежного ордера необходимо иметь представление о внешнем виде непосредственного бланка. А также о том, что существуют особенности при оформлении поручения и ордера, которые отличаются по назначению. Пример шаблона и готовый образец можно скачать ниже.

Каждый документ, предназначенный к использованию в платежной системе банковской сферы, имеет особенности в связи с разными спецификациями. Существуют определенные законодательные нормы, в которых обозначается стандарт формы. Отдельным учреждениям и организациям выделяется возможность устанавливать определенные штампы или отметки, для обозначения сферы деятельности и визуального отличия от остальных.

В каждой организации существует лицо, которое уполномочено в проведении платежей и оформлении транзакций. Этим сотрудникам поручено устанавливать подпись на ордера.

Оборот бланка платежного ордера содержит информацию:

- Описание общего содержания документа, ключевые моменты и необходимые к обязательному заполнению поля.

- Транзакции присваивается номер, точно такой же номер должен содержаться в ордере.

- Общая сумма операции, исходя из которой производится расчет клиента с поставщиком на его банковский счет.

- Подпись уполномоченного служащего организации.

Валютный кассовый ордер

Это неотъемлемая часть валютного ордера. Валютный кассовый ордер регламентирует и осуществляет контроль приёма денежных средств в зарубежной наличке. Зарубежной наличкой принято считать некий финансовый ресурс, ценность которого закреплена и утверждена законом, действующим на территории Российской Федерации. Выраженная в любом допустимом эквиваленте, зарубежная валюта может быть обменена на рубли в соответствии с заданным курсом на тот период времени, когда осуществляется данная операция.

Крайне не рекомендуется пренебрегать заполнением кассового валютного ордера! Это обязательно для всех финансовых учреждений и организаций, которые оперируют валютной наличкой. Несоблюдение или нарушение правил составления и оформления кассовых ордеров может повлечь за собой серьёзные последствия: штрафы и прочие административные взыскания.

Форма и правила заполнения кассового валютного ордера подробно изложены в Постановлении Министерства финансов и утверждены Национальным банком Российской Федерации.

За составление и ведение кассовых ордеров, кассовые операции и прочую документацию, связанную с валютными операциями отвечает главный бухгалтер наравне с директором учреждения, организации или начальник финансовой службы. Они обязательно должны помнить о том, что любая информация, касающаяся кассовых ордеров, является строго конфиденциальной и должна быть скрыта от гражданских лиц, осуществляющих зачисления финансовых средств. Наличие данной информации у этих людей может серьёзно навредить механизму валютного оперирования и повлечь за собой серьёзные последствия, вплоть до уголовной ответственности. Аналогично составляется расходный кассовый ордер.

Правила оформления

Важно помнить, что, согласно правилам ведения отчётности для операций с иностранной валютой на территории Российской Федерации, вся необходимая документация должна быть оформлена в этот же день и ни часом позже! Исключением являются прецеденты, когда приём иностранной валюты, осуществляемый по кассовому ордеру, проводится наёмным работником для предпринимателя, на которого он работает и имеет все необходимые документы, подтверждающие официальность этих отношений. Реквизиты кассового ордера должны быть заполнены в строгом соответствии с порядком их очерёдности

В противном случае документ является недействительным и подлежит корректировке. Но лучше до такого не доводить и оформлять документацию по правилам, закреплённым в постановлении Министерства финансов

Реквизиты кассового ордера должны быть заполнены в строгом соответствии с порядком их очерёдности. В противном случае документ является недействительным и подлежит корректировке. Но лучше до такого не доводить и оформлять документацию по правилам, закреплённым в постановлении Министерства финансов.

Грубейшим нарушением является неподтверждённая кассовым ордером кассовая операция. Подобные махинации жёстко пресекаются. Лицам, рискнувшим пойти на столь серьёзные нарушения действующего законодательства, будут предъявлены обвинения и вопрос будет решаться в рамках судебного делопроизводства. Как показывает практика, львиная доля подобных судебных процессов заканчивается весьма плачевно для лиц, нарушающих установленный регламент оперирования иностранной валютой на территории Российской Федерации.

Если кассовый ордер применяется для приёма денежных средств, проверьте наличие квитанции с печатью предприятия, поскольку она является частью кассового ордера и должна быть заверена главбухом.

Особенности оформления банковского ордера

Задача по составлению банковского ордера лежит на организации по выдаче кредитных средств. Оформлен, сам документ может быть как в печатном, так и в электронном формате

Если документ оформляется и заполняется в письменном виде, то тогда стоит обратить внимание на поля. Правила по заполнению реквизитов на полях описаны в 3-м приложении к банковскому ордеру

Когда дело касается оформления документа в электронном виде, то его формат не должен превышать формата А4. Если же текст документа по объему превышает данные границы, то тогда документ должен быть переведен в многостраничную форму. За кредитной организацией остается право по установлению определенного порядка в выполнении нумерации страниц, порядка подписания документа, а также другим деталям касающимся оформления. В данном документе могут быть использованы дополнительные поля, назначение которых может установить сама организация по выдаче кредитных средств. Она же отвечает и за их количество, назначение и оформление в зависимости от потребностей. В подписании ордера участвуют только уполномоченные лица, которые имеют право подписывать документы от лица данной организации, то есть имеют право первой или второй подписи.

Кроме этого, на организации лежит ответственность за подтверждение подлинности ордера. Каждый филиал в праве лично устанавливать порядок, в согласии с которым будет происходить процедура установления достоверности документа. Филиал отвечает и за целостность самого документа, а также за грамотность его содержимого.

Такой документ как банковский ордер широко применим для проведения расчетных операций, когда счета клиентов взаимодействуют со счетами филиала организации по выдаче кредитных средств.

Все изменения и результаты должны иметь точное отображение в банковском ордере. Специально для этих целей документ подвергается определенным изменениям. В него вносят дополнительные поля или строки, в которые вносятся все необходимые данные.

Банковский ордер содержит в себе еще одну важную информацию. К нему в обязательном порядке прилагается выписка из лицевого счета. В данном документе содержаться данные по поводу всех проводимых операций именно с данным лицевым счетом клиента отделения  банка.

банка.

Бывают случаи, когда на счету клиента банка, выступающего в качестве плательщика, обнаруживается не достаточное количество средств. В таком случае банковский ордер будет перемещен к документам по неоплаченным или просроченным расчетам. Платежный ордер может оплатить банковский ордер. Данная операция может проходить исключительно в том порядке, который предусматривает положение Банка РФ. Если ситуация разрешается с помощью проведения данной процедуры, то тогда информация из так называемых «свободных полей», должна быть перенесена в платежный ордер, в специальное поле, именуемое «»назначением платежа.

Работа, связанная с перемещением банковского ордера или с его оплатой, в случае если данный документ имеет электронный вид, происходит в согласии с руководством организации по координации данного процесса

Также, следует принимать во внимание нормы установленные Банком РФ и законами государства. Данные меры касаются в основном тех банковских ордеров, владельцы которых имеют проблемы со своим лицевым счетом или не имеют на нем достаточное количество денежных средств

Отличие банковского ордера от платежного поручения

Банковский ордер и платежное поручение в основном используются с той же целью, но отличаются друг от друга. Банковский ордер — это способ оплаты, который осуществляется непосредственно в банке, в котором был оформлен. Платежное поручение — это способ оплаты, который проводится в любом филиале банка. Дополнительно может быть составлен платежный ордер.

С другой стороны, банковский ордер — это инструмент, используемый для перевода денег в определенном месте. Платежное поручение выдается банком и набирается одним филиалом банка в другом филиале того же банка.

Существует определенная сумма платежа в случае заявки. Невозможно остановить платеж по банковскому ордеру, если он был отправлен, так как всегда оплачивается для определенной цели.

Платежное поручение — это международный банковский термин, который относится к указанию банка или другого финансового учреждения от владельца банковского счета, в котором указывается, что банк производит платеж или ряд платежей третьей стороне.

Одно общепринятое определение:

… указание отправителя в принимающий банк, переданный в устной, электронной или письменной форме, для оплаты или для выплаты другому банку фиксированной или определяемой суммы денег бенефициару ..

Платежные поручения — это инструменты постконтракта, которые часто используются для оплаты соглашений с агентами и обычно содержат условия для оплаты, которые должны выполняться, например, успешное выполнение требований контракта.

Платежные поручения с «условиями» не следует путать с «условными платежными поручениями». Условные платежные поручения — это предконтрактные документы, состоящие из документально оформленного соглашения между бенефициаром и плательщиком, подтверждающего способность плательщика платить, который часто выдается банку получателя, и иногда может включать в себя банковские инструкции для учреждения платежного поручения после исполнения контракта.

Платежные поручения с условиями могут быть установлены после подписания контракта и размещения аккредитива или другого финансового инструмента в банке-платеже, но никогда не исполняются до исполнения контракта из-за риска того, что договор не будет реализован.

Области применения банковских ордеров

В финансовых транзакциях ордер — это письменный заказ от первого лица, который поручает второму лицу выплатить указанному получателю определенную сумму денег в определенное время.

В государственных финансах, ордер банка является письменным распоряжением, чтобы заплатить по требованию или после даты погашения. Такие ордера выглядят как чеки, но их нельзя ложить на счет депозита до востребования. Вместо этого они могут быть привлечены к имеющимся средствам с тем, чтобы эмитент мог собирать проценты. Если ордер обусловлен наличием средств, он не является оборотным долговым инструментом, Выдаются государственными органами для выплаты заработной платы отдельным работникам, кредиторской задолженности поставщикам, местным органам власти, налогоплательщикам, получающим налоговые возмещения, получателям пособий по безработице и владельцам невостребованных денег.

Мемориальный

Мемориальный ордер – это документ, с помощью которого осуществляются транказации без использования наличных купюр.

Банковские ордера могут использоваться в качестве подсластителей компаниями, выпускающими долговые ценные бумаги или привилегированные акции для привлечения потенциальных кредиторов и инвесторов. Ордер дает его владельцу право купить определенное число акций компании по определенной цене в течение определенного отрезка времени.

Мемориальные ордера широко используются в ведении бухгалтерского учета. С их помощью проводятся расчеты по кредиторским и дебетовским операциям. Отличительная особенность данного документа в том, что в нем достоверно можно свести все необходимые счета, прописать нужные реквизиты в специально отведенном разделе (обычно в конце всех заполненных полей).

Гарантии, депонированные в банке, маршрутизируются в банк-сборщик, который обрабатывает их как элементы сбора, и вручает ордера в казначейство государственного органа для выплаты банку каждый рабочий день.

Регулярный ордер

Регулярные ордера выкупаются государственным казначеем после их выдачи. «Зарегистрированные ордера» несут проценты и не должны быть погашены казначеем до даты погашения ордера. Если они не могут быть немедленно выкуплены организацией-эмитентом, сборный банк может принять их в качестве краткосрочных долговых инструментов и взимать проценты при погашении в соответствии с предварительным соглашением с эмитентом. Банк-сборщик может отказаться принять вопрос о выдаче ордера, и в этом случае другие банки также могут отказаться принять их.

О ПОРЯДКЕ СОСТАВЛЕНИЯ И ПРИМЕНЕНИЯ БАНКОВСКОГО ОРДЕРА

Настоящее Указание на основании Федерального закона «О Центральном банке Российской Федерации (Банке России)» (Собрание законодательства Российской Федерации, 2002, N 28, ст. 2790; 2003, N 2, ст. 157; N 52, ст. 5032; 2004, N 27, ст. 2711; N 31, ст. 3233; 2005, N 25, ст. 2426; N 30, ст. 3101; 2006, N 19, ст. 2061; N 25, ст. 2648; 2007, N 1, ст. 9, ст. 10; N 10, ст. 1151; N 18, ст. 2117; 2008, N 42, ст. 4696, ст. 4699; N 44, ст. 4982; N 52, ст. 6229, ст. 6231; 2009, N 1, ст. 25; N 29, ст. 3629; N 48, ст. 5731; 2010, N 45, ст. 5756; 2011, N 7, ст. 907; N 27, ст. 3873; N 43, ст. 5973; N 48, ст. 6728; 2012, N 50, ст. 6954) и в соответствии с решением Совета директоров Банка России (протокол заседания Совета директоров Банка России от 21 декабря 2012 года N 26) устанавливает следующий порядок составления и применения банковского ордера.

1. Банковский ордер является распоряжением о переводе денежных средств и может применяться Банком России, кредитной организацией (далее при совместном упоминании — банк) в порядке, предусмотренном банком, при осуществлении операций по банковскому счету, счету по вкладу (депозиту) в валюте Российской Федерации и иностранной валюте, открытому в этом банке, в случаях, если плательщиком или получателем средств является банк, составляющий банковский ордер, а также в случаях осуществления кредитной организацией операций по счетам (за исключением перевода денежных средств с банковского счета на банковский счет) одного клиента (владельца счета), открытым в кредитной организации, составляющей банковский ордер.

2. Банковский ордер составляется банком в электронном виде или на бумажном носителе.

Перечень и описание реквизитов банковского ордера приведены в приложении 1 к настоящему Указанию. Форма банковского ордера на бумажном носителе приведена в приложении 2 к настоящему Указанию. Номера реквизитов банковского ордера приведены в приложении 3 к настоящему Указанию.

Допускается включение в банковский ордер дополнительных реквизитов, не предусмотренных настоящим Указанием, перечень которых устанавливается банком.

3. Форма банковского ордера на бумажном носителе не должна превышать лист формата A4. В случае если корреспондирующие счета и суммы по счетам не могут быть размещены на одном листе формата A4, применяется многостраничная форма банковского ордера.

Порядок формирования многостраничной формы банковского ордера, подписания, нумерации страниц с указанием в банковском ордере общего количества страниц устанавливается банком.

4. Банковский ордер может быть использован при осуществлении операций, по которым один счет клиента или банка — плательщика (получателя средств) корреспондирует с несколькими счетами банка или клиентов — получателей средств (плательщиков). В этом случае соответствующие наименования и номера счетов плательщиков (получателей средств) и суммы по ним указываются отдельными строками.

5. Порядок выполнения процедур приема к исполнению, исполнения, в том числе частичного исполнения, банковского ордера в электронном виде и на бумажном носителе, помещения его в очередь не исполненных в срок распоряжений определяется банком при осуществлении операций в валюте Российской Федерации с учетом требований Положения Банка России «О правилах осуществления перевода денежных средств», зарегистрированного Министерством юстиции Российской Федерации 22 июня 2012 года N 24667 («Вестник Банка России» от 28 июня 2012 года N 34) (далее — Положение Банка России N 383-П).

При частичном исполнении банковского ордера платежным ордером информация, указанная в свободных реквизитах банковского ордера, переносится в реквизит «Назначение платежа» платежного ордера в порядке, установленном банком.

6. Настоящее Указание вступает в силу со дня его официального опубликования в «Вестнике Банка России».

7. Со дня вступления в силу настоящего Указания признать утратившим силу Указание Банка России «О порядке составления и применения банковского ордера», зарегистрированное Министерством юстиции Российской Федерации 24 декабря 2009 года N 15812 («Вестник Банка России» от 30 декабря 2009 года N 78).

8. До 1 апреля 2013 года в банковском ордере указываются даты, включая даты исполнения, суммы в соответствующих реквизитах в порядке, установленном банком.

Председатель Центрального банка Российской Федерации С.М.ИГНАТЬЕВ

Приложение 1 к Указанию Банка России от 24 декабря 2012 года N 2945-У «О порядке составления и применения банковского ордера»

Изменения жилищного кодекса

Вы считаете, что важнейшей задачей ордера на жилую площадь является заселение конкретной жилплощади? В данном случае предположение является неверным. Это вовсе не является его «функцией». Такую задачу исполняет другой документ — договор об аренде (основной документ). Выдается после того, как будет составлено заявление на аренду недвижимости.

Однако, в связи с изменениями в Жилищном кодексе РФ, не менее важным документом утверждается сам ордер. Он служит основой для заселения указанной в нём жилплощади. Договор и ордер между собой приобретают заметную сильную связь, так как один из них служит причиной для возникновения второго. Например, при отсутствии ордера, наличие договора не станет выходом из ситуации, что в конечном счёте решением суда может привести к «удалению» договора. Таким образом, можно без сомнений выделить, что эти два документа являются обязательными для предоставления прав на жилое помещение.

Документы, несмотря на свою схожесть и обязательность, имеют свои различия в своём предназначении. Договор или по-другому говоря, официальное подписание соглашения об аренде исполняет совершенно иную роль в вопросах заселения определённого места проживания. Его интересующие вопросы возникают в бытовых процессах жития.

Ордер на жилплощадь — это документ, принятый Жилищно эксплуатационным управлением (ЖЭУ). Он подразумевает передачу прав потребителю на свой собственный дом. Нельзя ни в коем случае передавать права на другое жилое помещение. Гражданину, получившему ордер, необходимо подать его в ЖЭУ, заранее переселившись в своё новое жилое помещение. Также требуется преподнести доказательства того, что старое место теперь является освобождённым от тех, кто был в ней прописан раньше. До передачи ордера в старом доме следует произвести ремонт и покинуть дом в его «хорошем» состоянии. Всё это должно быть исполнено в течение тридцати дней, после чего гражданин получает орден на новое жильё.

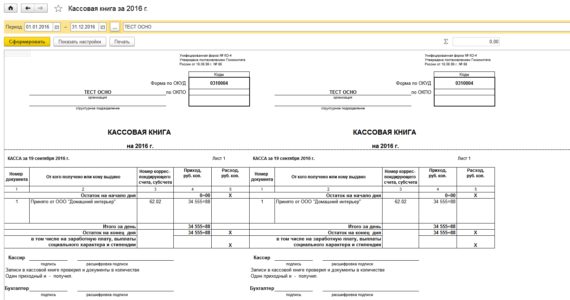

Как оформлять приходный кассовый ордер на передачу денег из ККТ в кассу фирмы

Примечание: Письмо ФНС России от 09.07.2014 № ЕД-4-2/13338

В письме особое внимание налоговики уделили оформлению приходного кассового ордера, который составляется в конце дня на сумму денег, принятую через ККТ или по бланкам строгой отчетности. Они пояснили, что составлять «приходник» нужно после того, как закончены все операции с наличными

На общую сумму принятых денег выписывается один документ. При этом основанием для составления приходного ордера может быть либо контрольная лента, изъятая из ККТ, либо корешки бланков строгой отчетности — если кассовая техника не применяется. А также иные документы, предусмотренные Федеральным законом от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники…». Например, товарные чеки или квитанции. Их могут выдавать вместо кассового чека индивидуальные предприниматели на патентной системе и плательщики единого налога на вмененный доход — ЕНВД. Соответственно на основании этих бумаг они могут оформить «приходник».

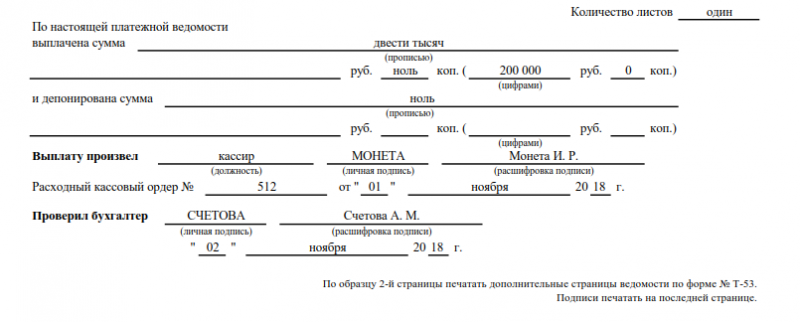

РАСХОДНЫЙ КАССОВЫЙ ОРДЕР КО-2 по ОКУД 0310002Образец и пример заполнения

- Скачать новый расходный кассовый ордер бланк 2020 года КО-2 форма по ОКУД 0310002

- Скачать пример заполнения расходного кассового ордера 2020 года КО-2

Выдача наличных денег проводится по расходным кассовым ордерам — «расходникам» -РКО.

При получении расходного кассового ордера кассир проверяет наличие подписи главного бухгалтера или бухгалтера (при их отсутствии – наличие подписи руководителя) и ее соответствие образцу, соответствие сумм наличных денег, проставленных цифрами, суммам, проставленным прописью. При выдаче наличных денег по расходному кассовому ордеру кассир проверяет также наличие подтверждающих документов, перечисленных в расходном кассовом ордере.

Кассир выдает наличные деньги только после проведения идентификации получателя наличных денег по предъявленному им паспорту или другому документу, удостоверяющему личность, либо по предъявленным получателем наличных денег доверенности и документу, удостоверяющему личность. Выдача наличных денег осуществляется кассиром непосредственно получателю наличных денег, указанному в расходном кассовом ордере (расчетно-платежной ведомости, платежной ведомости) или в доверенности.

При выдаче наличных денег по доверенности кассир проверяет соответствие фамилии, имени, отчества (при наличии) получателя наличных денег, указанных в расходном кассовом ордере, фамилии, имени, отчеству (при наличии) доверителя, указанным в доверенности; соответствие указанных в доверенности и расходном кассовом ордере фамилии, имени, отчества (при наличии) доверенного лица, данных документа, удостоверяющего личность, данным предъявленного доверенным лицом документа, удостоверяющего личность.

В случае выдачи наличных денег по доверенности, оформленной на несколько выплат или на получение наличных денег у разных юридических лиц, индивидуальных предпринимателей, делаются ее копии, которые заверяются в порядке, установленном юридическим лицом, индивидуальным предпринимателем. Заверенная копия доверенности прилагается к расходному кассовому ордеру (расчетно-платежной ведомости, платежной ведомости).

Кассир не принимает от получателя наличных денег претензии по сумме наличных денег, если получатель наличных денег не сверил в расходном кассовом ордере соответствие сумм наличных денег, проставленных цифрами, суммам, проставленным прописью, и не пересчитал под наблюдением кассира полистно, поштучно полученные им наличные деньги.

После выдачи наличных денег по расходному кассовому ордеру кассир подписывает его.

Для выдачи наличных денег работнику под отчет на расходы, связанные с осуществлением деятельности юридического лица, индивидуального предпринимателя, расходный кассовый ордер оформляется согласно письменному заявлению на выдачу денег в под отчет, составленному в произвольной форме и содержащему надпись о сумме наличных денег и о сроке, на который выдаются наличные деньги, подпись руководителя и дату.

Выдача наличных денег под отчет проводится при условии полного погашения подотчетным лицом задолженности по ранее полученной под отчет сумме наличных денег.

Выдача из кассы юридического лица обособленному подразделению наличных денег, необходимых для проведения кассовых операций, осуществляется в порядке, установленном юридическим лицом, по расходному кассовому ордеру — «расходнику».

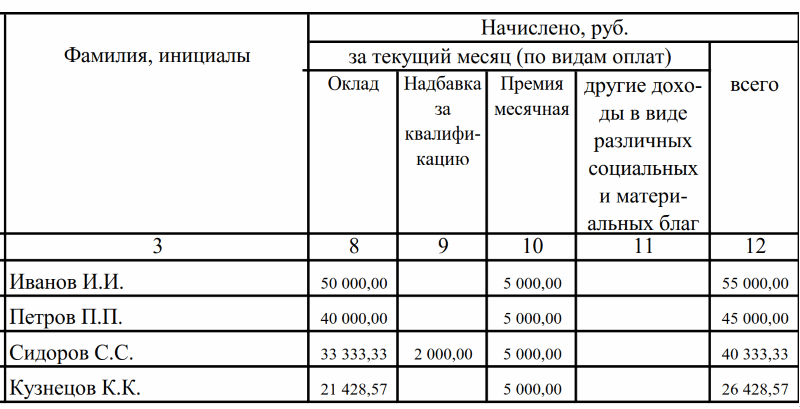

Краткая информация об оформлении платежной ведомости

Основные назначения ордера и поручения — проведение платежей путем частичных выплат.

Конечный результат проведения транзакций через тот или иной документ одинаков, но существуют небольшие различия:

- Платежный ордер не дает право организации провести полностью частичный платеж, так как не имеет за собой подтверждения в виде квитанции или счета.

- Поручение может быть использовано в качестве подтверждения частичного платежа.

- Каждый бланк имеет место для установки стандартных реквизитов, проставляется число операций, проводимых между организациями. На всех формах уполномоченный сотрудник банка либо предприятия должен проставить роспись в качестве заверения.

Подпись работника, на которого возлагается ответственность за наблюдение за осуществление регистрации ордера необходима на первом экземпляре. С недавних пор, установилось правило, что вверху страницы необходима подпись под графой «частичная оплата».

Наличие проверенных сотрудником данных на обороте ордера:

- Количество денежных средств, которые остались после завершения транзакции.

- Сумма финансов, которые произведены за все время.

- Точная дата проведения перевода средств.

- Присваиваемый порядковый номер, по законодательству должен быть проставлен на каждом из документов.

Итоги

Подводя итоги о вышеперечисленных законопроектах, которые мешают производить адвокатскую деятельность в установленных нормах, стоит отметить факт о неприемлемом для граждан уроне. В каждом современном государстве институт адвокатуры осуществляет роль главного источника формирования законов и актов для адвокатов.

Предполагаемые действия для улучшения сложившиеся ситуации:

- Дать возможность устанавливать адвокатские действия правомерными на основании ордера.

- Принять не эффективным необходимость заключения доверенности и договоров.

- Производить адвокатам процессы на основании соглашения между клиентом и им, которое оговорено ордером.

- Оформление и наличие ордера принять действительным во всех регионах страны для разрешения использования закона о свободном выборе.

- Требовать от чиновников отмены повторяющихся документов для разрешения осуществления адвокатской деятельности.

В заключении следует отметить что осуществлять деятельность по всем законам оказывается не просто. С законодательной стороны процесс не поддерживается, а только усугубляется наличием излишних требований. Обязательный договор между клиентом и юристом делает процесс невозможным на дальних расстояниях. Противоречие законов об адвокатской тайне также не внушает полной уверенности клиенту о наличие таковой.