Заявление на открытие счета в банке: образец заполнения

Содержание:

- Тарифы на РКО в «Сбербанке России» для юридических лиц Москвы

- Общие требования к оформлению копий документов

- Заявление на открытие расчетного счета в банке для ИП и ООО

- Перечень документов, необходимых для открытия банковского счета

- Перечень необходимых документов

- Преимущества наличия счета

- Основные нюансы при заполнении

- Как получить

- Когда подается?

- Выводы

Тарифы на РКО в «Сбербанке России» для юридических лиц Москвы

|

Тарифы РКО «Сбербанк России» |

«Легкий старт» |

«Удачный сезон» |

«Хорошая выручка» |

«Активные расчеты» |

«Больше возможности» |

|

Стоимость запуска р/с |

|||||

|

Стоимость абонентской платы |

690 ₽ |

1 090 ₽ |

2 490 ₽ |

12 990 ₽ |

|

|

Срок открытия р/с |

От 1 дня |

||||

|

Начисления на остаток по расчетному счету |

Персонально |

||||

|

Удержание вознаграждения при пополнении счета |

0,15% от внесения в банкомате. Кассовая операция — 1% |

Больше 50 тыс. ₽ в месяц — 0,3% при внесении в банкомате. Кассовая операция — 0,36% min 200 ₽ до 100 тыс. ₽, 0,3% — от 100 тыс. ₽ |

Больше 100 тыс. ₽ в месяц — 0,15% при внесении в банкомате. Кассовая операция — 0,36% min 200 ₽ до 100 тыс. ₽, 0,3% — от 100 тыс. ₽ |

0,3% от операции в банкомате. Кассовая операция — 0,36% min 200 ₽ до 100 тыс. ₽, 0,3% — от 100 тыс. ₽ |

Больше 500 тыс. ₽ в месяц 0,3% от операции в банкомате. Кассовая операция — 0,36% от объема, min 200 ₽ до 100 тыс. ₽, 0,3% от объема — от 100 тыс. ₽ |

|

Вознаграждение банка за выдачу наличных c расчетного счета посредством выдачи из банкомата и из кассы |

3% с терминала и 5% — до 5 млн. ₽, 10% — от 5 млн. ₽ из кассы |

3% min 400 ₽ с терминала и 4% — до 2 млн. ₽, 5% — от 2 до 5 млн. ₽, 10% — от 5 млн. ₽ из кассы |

3% min 400 ₽ с банкомата и 3% — до 2 млн. ₽, 5% — от 2 до 5 млн. ₽, 10% — от 5 млн. ₽ из кассы |

С бизнес-карты через стационарное устройство самообслуживания — от 500 тыс. ₽ — 3% min 400 ₽ от объема. Путем внесения в кассу — 3% min 500 до 2 млн. ₽, 5% — от 2 до 5 млн. ₽, 10% — от 5 млн. ₽ |

|

|

Лимит безвозмездного перечисления на карту физ. лица |

150 тыс. ₽ от ИП |

До 300 тыс.₽ |

|||

|

Стоимость перевода юр. лицам и ИП |

До 3 шт. — 0 ₽, с 4-й — 199 ₽ за платежку |

До 5 шт. — 0 ₽, с 6-й — 49 ₽ за платежку |

До 10 шт. — 0 ₽, с 11-й — 8 ₽ за платежку внутри банка и 35 ₽ за платежные поручения в пользу организаций на р/с во внешний банк |

До 50 шт. — 0 ₽, с 51-й — 16 ₽ за платежные поручения в пользу организаций на р/с в прочий банк |

До 100 шт. — 0 ₽, со 101-й — 100 ₽ за платежные поручения в пользу организаций на р/с в прочий банк |

|

Корпоративные карты |

От 0 до 2500 ₽ в год, исходя из категории карты |

Бесплатно любые карты |

|||

|

Открытие валютного расчетного счета |

2500 р. |

||||

|

Комиссия по валютному контролю |

От 0,1% |

||||

|

Торговый эквайринг |

Аренда онлайн-кассы с доставкой, активацией, фискальным накопителем и подключением к ОФД за 0 рублей. Аренда устройства — от 1200 ₽ в месяц. Комиссия — от 1,6%. |

||||

|

Мобильный эквайринг |

— |

||||

|

Интернет-эквайринг |

От 1,6% |

||||

|

Зарплатный проект |

Подключение услуги — 0 ₽, комиссия за перевод денег на карты сотрудников — 0,15%. Обслуживание карт: «Классическая», «Золотая» и «Золотая Аэрофлот» — 0 ₽. Обслуживание карты «Аэрофлот» — от 450 ₽ в год. |

||||

|

Кредит или овердрафт |

Кредиты: от 11% годовых на срок до 15 лет в сумме от 100 тыс. ₽ до 200 миллионов ₽ Договор на овердрафт до 12 мес., при условии приемлемого финансового положения клиента. Неимение кредитной истории банка не служит поводом для отказа. Предел заемных средств пересматривается один раз в месяц и устанавливается в зависимости от размера поступлений за 3 предшествующих месяца. Для целей исчисления выручки принимаются сведения (выписки, справки) со счетов в прочих учреждениях, оказывающих РКО. |

||||

|

Интернет и мобильный банки |

Подключение и обслуживание — 0 ₽ |

||||

|

Акции |

Для первичных клиентов на РКО: до 100 тыс. р. на стартовую рекламную кампанию, удвоенный платеж от сервиса MyTarget, 15 тысяч в подарок от Яндекс и 10 тыс. от Вконтакте |

Общие требования к оформлению копий документов

1. Копии документов КЛИЕНТОВ-юридических лиц могут быть заверены нотариусом, органом, выдавшим документ, КЛИЕНТОМ-юридическим лицом или уполномоченным сотрудником БАНКА.

На копии, заверенной КЛИЕНТОМ-юридическим лицом, должна быть указана должность, Ф.И.О. лица, заверившего копию документа, с приложением печати или штампа КЛИЕНТА-юридического лица.

2. Копии документов КЛИЕНТОВ-индивидуальных предпринимателей или физических лиц, занимающихся в установленном законодательством РФ порядке частной практикой, могут быть заверены нотариусом, органом, выдавшим документ, или уполномоченным сотрудником БАНКА.

3. При предоставлении в БАНК копий документов, заверенных КЛИЕНТОМ-юридическим лицом, а также для удостоверения БАНКОМ копий документов КЛИЕНТОВ-юридических лиц, КЛИЕНТОВ-индивидуальных предпринимателей или физических лиц, занимающихся в установленном законодательством РФ порядке частной практикой, для установления идентичности предоставленных копий оригиналам, БАНКУ предъявляются оригиналы указанных документов.

4. Подлинность собственноручных подписей лиц, наделенных правом первой или второй подписи, в Карточке с образцами подписей и оттиска печати может быть удостоверена нотариально. Карточка с образцами подписей и оттиска печати может быть оформлена без нотариального свидетельствования подлинности подписей уполномоченным сотрудником БАНКА при личном присутствии в БАНКЕ всех лиц, указанных в Карточке образцов подписей и оттиска печати.

5. Документы, составленные на иностранном языке, предоставляются в БАНК с переводом на русский язык. Подпись переводчика должна быть удостоверена нотариусом в установленном законом порядке.

Заявление на открытие расчетного счета в банке для ИП и ООО

Коротко о главном:

Коротко о главном:

В статье рассмотрим, как заполнить заявление на открытие расчетного счета. Разберемся, какие данные нужно указать предпринимателю и юр. лицу, а также узнаем, кто заверяет бланк. Мы расскажем, какие документы нужно передать в банк вместе с заявлением и какие поля нужно заполнить в заявлении для Сбербанка.

Раньше все заявления заполнялись в банках руками клиентов. Сейчас уже эта процедура не требуется, поэтому забудьте про заявления.

Для того чтобы открыть расчетный счет в банкеГде открыть расчетный счет для ИП и ООО в 2020 году: сравнение тарифов и отзывы, необходимо оставить онлайн-заявку на сайте банка.

После этого с вами свяжется менеджер и с ваших слов заполнит все необходимые данные. А готовое заявление с договором вы увидите при подписании во время встречи с менеджером банка.

Но для полноты картины мы написали в этой статье все о правилах заполнения заявления и привели пример на заявлении Сбербанка.

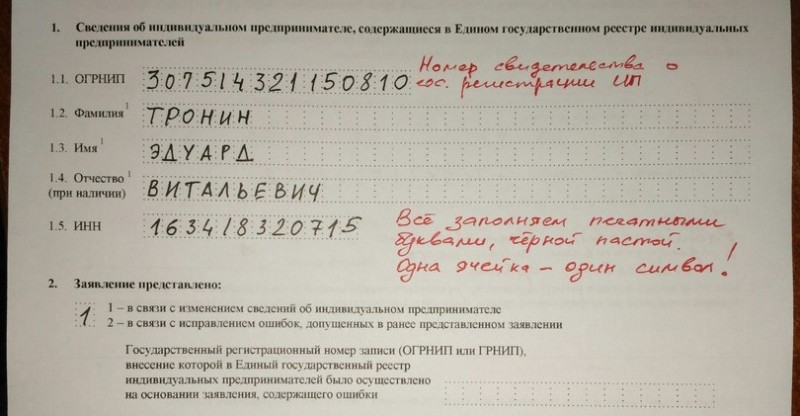

Правила заполнения заявления об открытии расчетного счета

Скачать его можно как онлайн на официальном сайте выбранного банковского учреждения, так и обратившись лично в ближайшее отделение банка.

Что содержит заявление

Заявление на расчетный счетЧто такое расчетный счет ИП и ООО и зачем он нужен заполняется на бланке определенной формы, которая в обязательном порядке содержит основной блок, дополнительный, блок для заполнения менеджером банка, и последний блок, включающий перечень необходимых документов

В отделениях банков есть образцы заполнения заявления и выделены те моменты, на которые нужно обратить особое внимание

В основном блоке указывается:

- вид счета — расчетный (может быть валютным или рублевым);

- полное наименование вашей организации, ИП;

- все регистрационные данные: ИНН, КПП, ОГРН, ОГРНИП, ОКАТО, ОКПО — те, которые присвоены в зависимости от формы юридического лица (или ИП);

- юридический и почтовый адрес предпринимателя;

- контактная информация для связи.

Дополнительный блок заявления предназначен для тех предпринимателей, которые не являются резидентами РФ. В последнем блоке отображается перечень документов — копии:

- учредительных (Устава и договора учредителей);

- свидетельства о постановке на учет и присвоении регистрационного номера;

- приказа о назначении директора компании и ответственных лиц, которые будут допущены к распоряжению средствами на счете;

- карточка с образцами их подписей.

Рекомендуем прочитать: банков для малого бизнеса с выгодным РКО для ИП и ООО банков для малого бизнеса 2020 года с выгодным РКО для ИП и ООО.

Заполненное заявление на открытие счета клиенты подписывают лично, так как не во всех банках есть возможность передоверия этой процедуры третьему лицу.

Если заявителем является компания, то подпись ставит руководитель и главный бухгалтер, ИП также лично подписывает заявление. Затем ставится дата заполнения заявления.

Что касается печати, то она проставляется лишь в том случае, если предприниматели работают с ней.

Заявление также можно заполнить дистанционно, а потом лишь подтвердить подписью свое намерение открыть счет в выбранном отделении банка. Как только все будет готово, менеджер банка выдаст акт-расписку о приеме заявления и копий документов.

После того как заявление пройдет процедуру банковской проверки, вам будет предложено заключить договор расчетно-кассового обслуживания с наиболее оптимальным тарифным планом. Кстати, условиями обслуживания нужно поинтересоваться еще до написания заявления и только после этого сделать свой выбор. А также вам будет предложен доступ к онлайн- и мобильному банку.

Сообщать в налоговый орган об открытии счета не нужно, так как банк берет эти обязательства на себя.

Заявление на открытие расчетного счета в Сбербанке

Если вы остановили свой выбор на СбербанкеОткрыть расчетный счет в Сбербанке для ИП и ООО: тарифы на РКО и отзывы, то необходимо будет заполнить следующие блоки заявления об открытии расчетного счета:

- основной, указав полное название ИП или предприятия, месторасположение (юридическое и почтовое), ИНН, КПП, ОГРН, ОКПО и ОКАТО, в какой валюте будет открыт счет;

- дополнительный, если компания является нерезидентом РФ;

- блок с описью документов, проставив их номер, дату и количество листов.

Далее также заявление нужно будет скрепить подписью ответственных лиц, печатью, если она используется в работе, и отдать менеджеру для заполнения банковского блока.

Скачать бланк заявления на открытие расчетного счета в Сбербанке.

Перечень документов, необходимых для открытия банковского счета

Для открытия счета КЛИЕНТ оформляет Заявление на открытие банковского счета по форме, установленной БАНКОМ, в котором указывает вид открываемого счета и валюту счета.

Заявление на открытие банковского счета заполняется в соответствии с учредительными документами КЛИЕНТА.

К Заявлению на открытие банковского счета прикладываются документы, необходимые для открытия счета и указанные в настоящем Перечне.

В случае если от лица КЛИЕНТА взаимодействие с БАНКОМ по вопросу открытия счета (получение, передача документов и т.п.) осуществляет представитель КЛИЕНТА, представитель предъявляет в БАНК соответствующую доверенность от КЛИЕНТА и документ, удостоверяющий личность.

Для учета особенностей и потребностей бизнеса КЛИЕНТА, КЛИЕНТЫ заполняют Анкету Клиента (Юридического лица) или Анкету Клиента (индивидуального предпринимателя или лица, занимающегося частной практикой) по форме, предоставленной БАНКОМ*.

-

Файлы для скачивания

- Образец заполнения Анкеты Клиента юридического лица

- Перечень документов (28 Кb)

- Сведения о выгодоприобретателе ЮЛ (28 Кb)

- Банковская карточка (28 Кb)

- Договор банковского счета (302 Кb)

- Общие условия договора банковского счета (318 Кb)

-

Файлы для скачивания

- Перечень документов (28 Кb)

- Банковская карточка (28 Кb)

- Запрос о предоставлении сведений о выгодоприобретателях (31 Кb)

- Договор банковского счета (302 Кb)

- Общие условия договора банковского счета (318 Кb)

-

Файлы для скачивания

- Перечень документов (28 Кb)

- Сведения о выгодоприобретателе ИП (28 Кb)

- Банковская карточка (28 Кb)

- Договор банковского счета (302 Кb)

- Общие условия договора банковского счета (318 Кb)

-

Файлы для скачивания

- Образец заполнения Анкеты Клиента юридического лица

- Перечень документов (28 Кb)

- Банковская карточка (28 Кb)

- Письмо № 170-Т от 30.10.2007 (9 Кb)

- Договор банковского счета (302 Кb)

- Общие условия договора банковского счета (318 Кb)

Перечень необходимых документов

Заявление необходимо заполнять непосредственно в банке, в присутствии банковского специалиста, на которого возложена обязанность по открытию счетов клиентам юридическим лицам.

Для этого потенциальный клиент предоставляет в выбранный банк, пакет документов, определенный внутренним положением данного банка, в который входят:

- Письменное заявление по форме 0401025, собственноручно подписанное руководителем, подпись которого заверяется печатью, при ее наличии;

- Копия свидетельства о государственной регистрации юридического лица;

- Устав (подлинник);

- Свидетельство о постановке на налоговый учет;

- Документы, подтверждающие полномочия руководителя и лиц, наделенных правом подписи финансовых документов;

- Документы, удостоверяющие личность, всех работников клиента, включенных в карточку с образцами подписей;

- Карточка с образцами подписей и печати клиента (при наличии), которая заверяется нотариально или уполномоченным сотрудником банка, в присутствии которого она оформляется;

- Листок с кодами статистики;

- Выданные клиенту лицензии или специальные разрешения;

- Доверенность, при открытии счета доверенным лицом.

Заявление заполняется руководителем (генеральным директором, директором, председателем, президентом и т.п.) собственноручно, подписывается им и заверяется печатью предприятия

Необходимо обратить внимание, что подписи руководителя на заявлении и в карточке с образцами подписей должны быть одинаковыми

Разрабатывая свои положения об открытии счетов, банки могут устанавливать свои требования к документам, представляемым вместе с заявлением. Данные положения предусматривают, что все представленные в банк документы помещаются в сформированное юридическое дело клиента, где хранятся в течение всего периода работы клиента с конкретным банком. В виде подлинников в деле хранятся заявление на открытие счета и карточка с образцами подписей, все остальные документы хранятся в виде копий, которые чаще всего снимает с подлинников работник банка.

Если клиент представляет копию какого документа, он одновременно должен предъявить для сверки и его подлинник. В этом случае уполномоченное лицо банка на копии ставит надпись «с подлинником сверено» и заверяет ее своей подписью, проставляя при этом дату заверения.

Банк в соответствии со своими Правилами разрабатывает и изготавливает на основании формы 0401026 по ОКУД, свою форму карточки с образцами подписей и оттиска печати. Заполняется она с использованием компьютера или ручкой с пастой черного, синего или фиолетового цвета.

В карточку вписываются лица, наделенные правом подписи финансовых документов, их количество определяется соглашением между банком и клиентом. Чаще всего, микро и малые предприятия согласовывают одну подпись и как правило, единоличного руководителя.

В карточке указываются иные лица, которые наделены правом подписи. Кроме руководителя такими лицами могут быть любые сотрудники (работник) клиента полномочия которых установлены распорядительным актом (приказом, распоряжением) или выданной доверенностью.

В карточке обязательно проставляется печать клиента, все содержащиеся на ней надписи должны хорошо читаться и располагаться она должна в строго указанном месте.

Карточка после заполнения всех необходимых полей и проставления собственноручных подписей лицами, наделенными правом подписи, удостоверяется нотариусом или уполномоченным работником банка, в чьем присутствии они проставлялись.

Данная карточка помещается в юридическое дело клиента и действует до момента прекращения договора банковского счета либо до ее замены новой, в связи со сменой руководителя, изменения фамилии, смены наименования или организационно правовой формы юридического лица, либо при досрочном прекращении полномочий.

Преимущества наличия счета

Законодательно ИП могут не открывать расчетный счет в банке. Однако для деятельности он будет необходим в следующих случаях:

- При заключении ИП договоров на сумму, превышающую 100 тыс. руб.;

- При заключении госконтрактов;

- Для участия в аукционах, тендерах;

- Для осуществления операций, попадающих под валютный контроль.

Предприниматели, имеющие расчетный счет, получают следующие преимущества:

- Рассчитываться с контрагентами, оплачивать взносы в пенсионный фонд и по медицинскому страхованию, налоги, можно без посещения офиса банка;

- Возможность участия в зарплатном проекте;

- Получение кредитов по специальным программам для клиентов;

- Клиенты банка могут пользования дополнительными сервисами, которые предлагает кредитная организация;

- Пользоваться услугами эквайринга;

- На первую компанию интернет-рекламы можно получить до 100 тыс. руб.;

- Повышение статуса ИП.

Расчетная система Сбербанка надежна, совершать операции безопасно. Клиенты кредитной организации могут пользоваться дополнительными сервисами компании, позволяющими вести бизнес выгодно:

- Получать консультации от профессионалов;

- Проверять контрагентов;

- Вести бухгалтерию;

- Пользоваться специальными предложениями дочерних компаний и партнёров банка.

Основные нюансы при заполнении

Когда клиенту передают пустую форму для заполнения информации, можно заметить наличие специальной графы, подпись в которой должен поставить бухгалтер. Сделать это обязан только тот специалист, которому будет поручено регулярно получать доступ к расчетному счету. При отсутствии штатного бухгалтера в компании или индивидуального предпринимателя, подпись ставит только руководитель или ИП (в зависимости от статуса) в специально выделенной графе.

Законодательство требует от клиента заполнять документ только обычной ручкой с синими чернилами.

Если расчетных счетов будет несколько, для каждого из них придется сделать отдельный экземпляр заявления. Индивидуальные предприниматели нередко удивляются тому, почему им приходится составлять 2 заявления, создавая 2 счета на территории одной банковской организации. Такие требования прописаны не только в нормативно-правовых актах, но и внутренней инструкции самого банка.

Как получить

Периодичность и форма предоставления выписок по расчетному счету устанавливается банком самостоятельно, в соответствии с собственным регламентом и действующим законодательством.

Регулярные отчеты о движении денежных средств по счету предоставляются банковским учреждением следующими способами:

- лично клиенту при посещении финансовой организации;

- почтовым отправлением;

- посредством электронной почты;

- в онлайн-формате.

Срочные выписки оформляются:

- менеджером банка при личном обращении;

- в личном кабинете пользователя на официальном сайте учреждения;

- в телефонном режиме;

- посредством смс;

- с использованием банкомата.

Для получения срочной выписки потребуется предоставить в банк соответствующее заявление. Кроме того, необходимо учитывать наличие комиссий за формирование выписок по требованию, которые могут быть предусмотрены банковскими тарифами.

Стандартное заявление на предоставление выписки содержит:

- ФИО, адрес регистрации – для частных лиц, полное и сокращенное наименования – для организаций;

- указание запрашиваемого временного периода;

- причину заявления;

- дату документа, подпись заявителя.

В случае утери клиентом оригинальной выписки, банк может по запросу предоставить копию документа.

Когда подается?

Заявление на закрытие счета — внутренний документ банка. Оно является основанием для начала процедуры утраты юридической силы договора на расчетно-кассовое обслуживание.

Причинами разрыва отношений со стороны клиента может послужить:

- дорогой тариф на обслуживание, изменение тарифных ставок зачастую сопровождается поиском более дешевого варианта;

- низкое качество обслуживания, отсутствие нужных услуг для хозяйствующего субъекта, к примеру, отказ частному предпринимателю в выдаче кредита;

- ликвидация организации или банкротство, когда деятельность фирмы прекращается, то счет необходимо закрыть для того, чтобы не платить за его обслуживание;

- неудобное расположение офиса банка, хотя многие вопросы в настоящее время можно решить дистанционно, наиболее значимые все-таки решаются при личном посещении подразделения кредитного учреждения;

- неудовлетворительные показатели надежности финансового учреждения;

- партнерское соглашение на обслуживание в одном банке, внутренние переводы между контрагентами осуществляются дешевле и быстрее, что значительно способствует экономии средств каждого партнера и увеличению скорости работы.

Только одного желания финансового учреждения недостаточно.

Ситуации, при которых инициатором расторжения договора на обслуживания является банк:

- Отсутствие движения по счету на протяжении 2-х лет, нулевой баланс. Банком направляется уведомление в адрес организации о предстоящем закрытии, если клиент никак не отреагирует, то контракт расторгается.

- Обнаружение нарушения по 115-ФЗ. В обязанности кредитных учреждений входит проведение мониторинга транзакций клиентов. При выявлении подозрений на отмывание наличности, мошеннические действия, финансирование терроризма финансовым учреждение направляется запрос о предоставлении документов по подозрительной операции. Если ответ так и не поступает или представленные документы не подтверждают законность операций, банк в одностороннем порядке вправе расторгнуть договор.

Также счет закрывается по соответствующему решению судебного органа, что встречается крайне редко.

По какой форме заполнять?

Обычно в каждом банке заполняется собственная форма, разработанная самостоятельно. Установленного образца на уровне законодательства нет.

Со дня подачи заявления договор с банком считается расторгнутым.

Как оформить?

Бланк для заполнения заявления можно получить в банке при личном посещении или на официальном сайте учреждения.

Заявителем может быть лицо, наделенное полномочиями на распоряжение счетом, или его представитель, действующий на основании нотариальной доверенности.

Клиент может представить обращение и в произвольной форме, банк не вправе ему отказать. Но все же лучше придерживаться образца документа для конкретного банка.

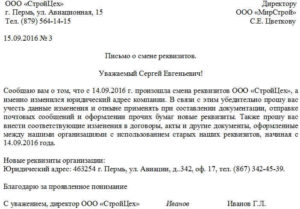

Заявление пишется на имя руководителя банка и содержит информацию:

- реквизиты банковского договора (номер, дата заключения);

- номер счета;

- остатки средств на счете и желание их перечислить на другие реквизиты или получить наличными;

- подписи лиц, указанных в банковских карточках.

Приняв заявление клиента, банком выдается список документов, необходимых для отчетности и предусматривающих оплату всех обязательных платежей (налогов, пеней, штрафов).

Неиспользованные чеки чековой книжки возвращаются в кредитное учреждение, а банком оформляется справка об остатках средств.

Неиспользованные чеки чековой книжки возвращаются в кредитное учреждение, а банком оформляется справка об остатках средств.

Но, как правило, все недостающие средства за обслуживание счета банком списывается, а остаток забирается по чеку.

Сообщать о закрытие счета в налоговую инспекцию и другие надзорные органы (ПФР, ФСС) не надо.

Данная обязанность отменена в 2014 году.

Заполняя заявление необходимо учитывать моменты:

- документ оформляется в единственном экземпляре;

- обращение направляется в подразделение банка, где открывался счет;

- одновременно клиент может заявить о закрытии нескольких счетов.

Выводы

Кроме запроса руководителю компании для получения необходимой информации следует предоставить документ, удостоверяющий его личность, и выписку из ЕГРЮЛ (ЕГРИП).

Информация о наличии, состоянии расчетных счетов должника, открытых в финансовом учреждении, помогают кредитору спрогнозировать возможность погашения исковых требований.

По представленным сведениям об остатке денежных средств на том или ином счете, ценностей на хранении взыскатель определяет место для направления исполнительного документа.

Подобные действия позволяют достигать максимальной эффективности в возврате непогашенной задолженности с недобросовестного заемщика.

|

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно: — Москва — — Санкт-Петербург — — Другие регионы — Это быстро и бесплатно! |

|

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно: — Москва — — Санкт-Петербург — — Другие регионы — |