Налоги для ип в 2020 году: упрощенка без работников

Содержание:

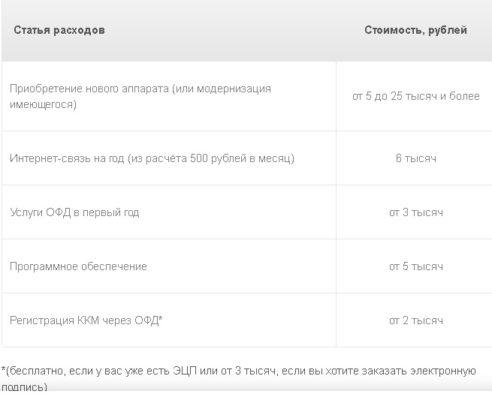

Кто сможет применять новый режим «УСН-онлайн»

Перейти на новый налоговый режим смогут организации и ИП на УСН с объектом «доходы» только с 1 июля 2020 года.Чтобы перейти на новый режим, упрощенцы должны будут подать специальное заявление в ИФНС (его форму пока не утвердили)

При этом важно отметить, что воспользоваться возможностями режима УСН-онлайн пока смогут только те ИП, кто на момент начала 2020 года уже будет использовал онлайн-кассы. . Налоговую декларацию по УСН смогут не подавать те налогоплательщики, которые перешли на новый режим УСН онлайн

Они должны будут все доходы, а не только денежные, пробивать на онлайн-ККТ. Зато Книгу учета им вести не придется. В связи с этим полагаем важным напомнить, кто на УСН обязан применять онлайн кассы в 2020 году. По общему правилу при осуществлении расчетов наличными деньгами и (или) в безналичном порядке надо применять ККТ (ст. 1.1, п. 1 ст. 1.2 Закона о применении ККТ):

Налоговую декларацию по УСН смогут не подавать те налогоплательщики, которые перешли на новый режим УСН онлайн. Они должны будут все доходы, а не только денежные, пробивать на онлайн-ККТ. Зато Книгу учета им вести не придется.

В связи с этим полагаем важным напомнить, кто на УСН обязан применять онлайн кассы в 2020 году. По общему правилу при осуществлении расчетов наличными деньгами и (или) в безналичном порядке надо применять ККТ (ст. 1.1, п. 1 ст. 1.2 Закона о применении ККТ):

- при приеме (получении) оплаты, в том числе в виде предоплаты (аванса) за товары (работы, услуги);

- выплате денег за товары (работы, услуги), например в связи с возвратом покупателем приобретенного товара;

- возврате предоплаты (аванса);

- предоставлении и погашении займов для оплаты товаров (работ, услуг).

Таким образом, получается, что многие ИП и организации смогут с 1 июля 2020 года перейти на новый налоговый режим «УСН:онлайн» и проводить все операции по «упрощенке» через онлайн-кассы. Если же ИП применяет патентную систему налогообложения и в силу закона не использует онлайн-кассы, то новый налоговый режим для таких бизнесменов будет недоступен.

УСН 6 процентов 2018 для ИП без работников пример расчета

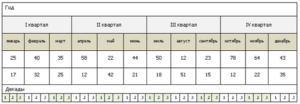

Сводная таблица расчета:

| Месяц | Доход, руб | Доход, нарастающим итогом, руб | 6%, нарастающим итогом | Платежи в фонды, руб | Авансовый платеж по УСН, руб | УСН за год всего |

| Январь | 125000,00 | 480000,00 | 28800,00 | 20703,75 | 41915,00 | |

| февраль | 170000,00 | |||||

| Март | 185000,00 | 8096,25 | ||||

| Апрель | 110000,00 | 805000,00 | 48300,00 | 11403,75 | ||

| Май | 111000,00 | |||||

| Июнь | 104000,00 | 8096,25 | ||||

| Июль | 120000,00 | 1221000,00 | 73260,00 | 16863,75 | ||

| Август | 130000,00 | |||||

| Сентябрь | 166000,00 | 8096,25 | ||||

| Октябрь | 80000,00 | 1426000,00 | 85560,00 | -7056,25 | ||

| Ноябрь | 70000,00 | 8096,25 | ||||

| Декабрь | 55000,00 | 11260,00 |

За 1 квартал

За 1-й квартал предприниматель должен уплатить авансовый платеж.

Его доход за этот период составил 480 тысяч руб.

Кроме этого, в данном периоде были уплачены по 1/4 части обязательных платежей: В ПФР 6 636,25 руб, в ФОМС 1 460 руб. Итого общая сумма платежа 6 636,25+1 460=8 096,25 руб.

ИП имеет право на эту сумму уменьшить размер налога за квартал.

Сумма налога будет равна: 480 000 х 6%=28 800 руб.

Сумма к уплате: 28800-8096,25=20703,75 руб.

За 6 месяцев

По завершению полугодия ИП снова перечисляет авансовый платеж.

Доход за 2-й квартал — 325 тысяч руб.

Также в данном периоде были уплачены по 1/4 части обязательных платежей: В ПФР 6636,25 руб, в ФОМС 1460 руб. Итого общая сумма платежа 6636,25+1460=8096,25 руб.

Общая сумма налога за полгода:

(480000+325000)х6%=48300 руб.

Общая сумма к уменьшению (платежи в фонды и авансовый платеж за 1 квартал): 8096,25+8096,25+20703,75=36896,25 руб.

Сумма к перечислению: 48300-36896,25=11403,75 руб

За 9 месяцев

Следующий авансовый платеж ИП определяет по прошествии 9 месяцев.

Доход за 3 квартал — 416 тысяч руб.

Также в данном периоде были уплачены по 1/4 части обязательных платежей: В ПФР 6636,25 руб, в ФОМС 1460 руб. Итого общая сумма платежа 6636,25+1460=8096,25 руб.

Общая сумма налога за 9 месяцев:

(480 000+325 000+416 000) х 6%=73 260 руб.

Общая сумма к уменьшению (платежи в фонды и авансовые платежи за 1 квартал и полугодие):

8 096,25+8 096,25+8 096,25+20 703,75+11 403,75=56 396,25 руб.

Сумма к перечислению: 73 260-56 396,25=16 863,75 руб.

За год

По завершении года ИП оформляет декларацию и уплачивает оставшуюся часть налога.

Доход за 4 квартал — 205 тысяч руб.

Также в данном периоде были уплачены по 1/4 части обязательных платежей: В ПФР 6636,25 руб, в ФОМС 1460 руб. Итого общая сумма платежа 6636,25+1460=8096,25 руб.

Кроме этого, по итогам за год ИП получил доход более 300 тыс. рублей, а потому должен дополнительно заплатить в ПФР взнос в сумме 1% от превышения:

(480000+325000+416000+205000-300000)х1%=11260 руб.

Общая сумма налога за год:

(480 000+325 000+416 000+205 000) х 6%=85 560 руб.

Общая сумма к уменьшению (платежи в фонды и авансовые платежи за 1 квартал, полугодие и 9 месяцев):8 096,25+8 096,25+8 096,25+8 096,25+20 703,75+11 403,75+16 863,75+11 260=92 616,25 руб.

В результате образовалась переплата по налогу: 92 616,25-85 560=7 056,25 руб.

Внимание! Переплату по налогу можно вернуть, либо зачесть как аванс по будущим налоговым платежам. Для этого необходимо написать заявление о возврате переплаченной суммы налога и предоставить его в ФНС.

Особенности УСН 15%

Упрощенцы, выбравшие для себя ставку 15%, делают платеж с разницы между доходами и затратами (с прибыли). Формула для расчета такова:

При определении налоговой базы затраты входят в нее, если:

- нужны для деятельности предприятия;

- упомянуты в НК РФ (ст. 346.16);

- оплачены, что подтверждено документально (есть кассовые чеки, выписки по расчетному счету, платежные поручения и т. п.);

- реально имели место и об этом факте свидетельствуют накладные, акты получения услуг и др.

Преимущество

Отчисление налога происходит пропорционально результатам деятельности организации, ИП. Полностью отсутствует риск заплатить налога больше, чем размер своей чистой прибыли. Но упрощенцы должны знать: по итогам года налог не может оказаться меньше 1/100 части от всего дохода. 1% – минимальная доля, которая обязательно должна быть отдана в казну. Также см. «Минимальный налог на УСН в 2016 году».

Недостаток

Некоторые совершенные затраты подтверждают двумя типами документов: на их оплату и получение для дальнейших действий их предмета. При отсутствии одного из них невозможно рассчитывать на уменьшение налоговой базы. Зачастую, доказательством не могут быть только квитанция, БСО, договор или счет на оплату.

Какой УСН лучше выбрать: 6 или 15%

Когда затраты обычно отсутствуют или перманентно незначительны, целесообразно использовать УСН 6%. Применять эту ставку выгодно организациям и ИП, расходы которых не превышают 60% от доходов. А налогообложение по ставке 15% выгоднее бизнесу, имеющему маленький уровень рентабельности и небольшие наценки.

ПРИМЕР Фирма «Космос» получила за квартал доход 120 000 руб. Расходы составили 80 000 руб. Сумма налога составит:

- на УСН 6%: 120 000 х 6% = 7200 руб.

- на УСН 15%: (120 000 – 80 000) х 15% = 6000 руб.

При увеличении расходов до 87 000 руб. отчисления по УСН 15% составят 4950 руб., тогда выгоднее использовать – доходы за вычетом затрат. Но если затраты уменьшатся до 68 000 руб., компания обязана заплатить 7800 руб. Значит, для нее лучше выбрать УСН 6%.

Стоит помнить о вычитаемых суммах, способных уменьшить платежи в бюджет. Они не могут быть больше половины налога упрощенца, применяющего УСН 6%. А объект налогообложения «доходы за вычетом затрат» выгоден ИП и организациям, если верно такое равенство:

(Доходы-Расходы) х 15%

Сразу дать однозначный ответ, что лучше: УСН 6 или 15%, иногда затруднительно. Упрощенцу следует внимательно просчитать сумму своих расходов: насколько она велика и возможно ли отклонение от нормы и ожиданий. Только так можно принять правильное решение о способе налогообложения.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

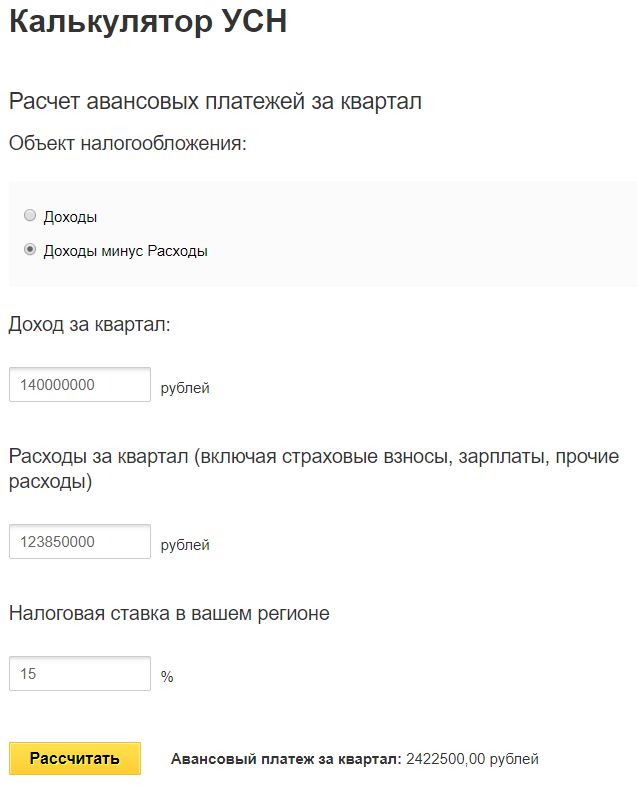

Калькулятор 1С-Старт

Топ-5 в поиске Google. Сервис не позволяет учитывать уплаченные торговые сборы. Налоговую базу можно определить только поквартально. Для подсчета суммы налога укажите доходы, расходы и уплаченные страховые взносы.

Плюсы: понятный интерфейс.

Минусы: не показан алгоритм расчёта, разряды не отделены пробелами, расчёт можно сделать только поквартально.

Важно! Для расчета взяли наш пример из калькулятора для Контур.Бухгалтерии. Просто годовую сумму доходов и расходов указали как квартальную.. Из всех калькуляторов стоит отметить сервисы от СКБ Контур

У них понятный интерфейс, широкий выбор настроек, и есть возможность изучить алгоритм расчета. Подойдет для всех пользователей.

Из всех калькуляторов стоит отметить сервисы от СКБ Контур. У них понятный интерфейс, широкий выбор настроек, и есть возможность изучить алгоритм расчета. Подойдет для всех пользователей.

Калькулятор от Клерка подойдет только для упрощенцев со ставкой 6%. А калькулятор от 1С стоит использовать только для расчёта ежеквартальных авансовых платежей. Если хотите посчитать налог за год, это не ваш вариант.

К сервису Налог-Наулог.Ру стоит относится осторожно. Иногда калькулятор считает верно, а иногда — нет

Точная причина не установлена.