Страхование жизни и здоровья

Содержание:

- Как выбрать полис

- Рисковое и накопительное страхование

- Недостатки НСЖ

- Моя история

- Что это такое?

- Сколько стоит рисковое страхование жизни

- Что такое страхование жизни

- Выплаты

- Российский рынок страхования жизни

- Дополнительные программы в составе полиса

- Что важно знать при наступлении страхового случая?

- Как работает НСЖ

- Особенности заключения и расторжения договора

- Как устроена рисковая страховка

Как выбрать полис

По словам Натальи Смирновой, прежде всего нужно смотреть на саму страховую компанию и выбирать среди наиболее надёжных — переживших 1998 год, имеющих высокий рейтинг надёжности (по шкале национальных рейтинговых агентств: РА Эксперт, НРА, АКРА), перестраховывающих риски в крупнейших перестраховочных компаниях (Munich Re, Swiss Re) и не находящихся в стадии поглощения, слияния, санации или реструктуризации. А вот уже в этих страховых можно выбирать программы страхования.

Приобретая полис страхования жизни, важно понимать, что это не панацея от всех бед. Однако это продукт, который можно «настроить» в соответствии с потребностями и возможностями бюджета, и важно разумно подойти к его конфигурации

Алгоритм действий такой:

Ознакомиться с перечнем рисков, которые он покрывает. Прежде всего, нужно определиться, какие риски включать в полис, чтобы не покупать программы, где по умолчанию включены излишние позиции, причём, как правило, довольно дорогие, советует Наталья Смирнова — например, риск травмы достаточно дорогостоящий для застрахованного, а выплата по нему может быть ничтожной, так как производится по таблице травм, и мелкие травмы предполагают соответствующую компенсацию. «Риск госпитализации предполагает выплату за каждый день пребывания в клинике, но порою проще под такой риск использовать классическую “заначку” на депозите, а не доплачивать дополнительную сумму в качестве страхового взноса, — рассуждает Смирнова. — Моё мнение: страховка должна покрывать самые значимые, крупные риски: инвалидность, первичное диагностирование критического заболевания — такие, где возникает потребность в крупных суммах на лечение и восстановление. А мелкие траты на травмы, которые не ведут к инвалидности, проще покрывать из “заначки”».

Наиболее распространённые риски — это инвалидность 1 и 2 группы и уход из жизни по любой причине или в результате несчастного случая. В договоре «несчастный случай» и «любая причина» могут покрываться как совместно, так и по отдельности. «Если два риска застрахованы отдельно, то в результате несчастного случая страховая сумма удваивается, — рассказывает Евгений Косоруков. При этом нужно понимать, что выплату человек сможет получить только по включённым в полис рискам, даже если произошло другое трагическое событие. «Допустим, если травму страховка не покрывает, а покрывает только нерабочую группу инвалидности, то даже в очень сложной жизненной ситуации клиента выплаты не будет», — приводит пример Косоруков.

Посмотреть параметры выплат по рискам. Допустим, человек застраховался на 1 миллион ₽ по рискам «уход из жизни», «инвалидность» и «травма». 1 миллион ₽ — это страховая сумма по главному риску — уход из жизни. «В случае травмы выплата производится в % от страховой суммы, это прописано в таблице выплат, — объясняет Евгений Косоруков. — Поэтому в случае, скажем, перелома ноги клиент не получит 1 миллион ₽, он получит определённую долю от 1 миллиона ₽».

Наталия Богородская советует оценить, сколько времени потребуется застрахованному или его семье, чтобы восстановить приемлемый уровень жизни в случае возникновения неблагоприятных ситуаций. Как минимум, страховая сумма по рискам ухода из жизни должна составлять не менее 5 годовых окладов.

Изучить порядок уплаты страховой премии. Рисковое страхование жизни обычно долгосрочное, и порядок уплаты взносов может быть периодическим (раз в год, раз в полгода, ежеквартально и т. д.). В случае просрочки платежа на определённое количество дней договор может быть расторгнут в одностороннем порядке (это прописано в договоре), и так можно остаться без страховой защиты, предупреждает Евгений Косоруков.

Ознакомиться со списком исключений по полису

Важно понимать, когда выплата не производится. Например, по болезням часто требуется период ожидания — обычно это несколько месяцев

Если у человека диагностируют болезнь и он умирает до окончания периода ожидания, то выплаты не будет, — объясняет Наталья Смирнова. — Это сделано, чтобы исключить риск, что человек, у которого уже есть на момент страхования болезнь, будет злоупотреблять страховкой.

И Смирнова, и Косоруков советуют при оформлении полиса максимально честно отвечать на вопросы анкеты или декларации о здоровье. Это может повлиять на страховую выплату при наступлении страхового события.

При этом важно понимать, что рисковое страхование помогает пережить возникшие трудности лишь временно, — напоминает финансовый консультант Сергей Наумов. — Условно говоря, оно может обеспечить средствами на срок от месяца до года

Однако далее придётся снова полагаться на собственные накопления и доход или на накопления и доход оставшихся членов семьи».

Рисковое и накопительное страхование

В глазах многих людей рисковое страхование жизни имеет существенный недостаток. Ведь взносы, уплаченные за страхование — не возвращаются в семью по окончании полиса. Или, как говорят в народе — «сгорают».

Наряду с этим есть накопительное страхование жизни. Которое по окончании страхования возвращает человеку значительные сбережения. И зачастую сумма средств к завершению контракта даже больше, чем суммарные взносы за весь период страхования. И это создаёт впечатление, что в полисе накопительного страхования жизни человек пользуется защитой бесплатно.

Конечно, это всего лишь иллюзия. Потому что оплачивать страхование человек будет в любом случае. Просто зачастую инвестиционный доход, который начисляется в полисах НСЖ — превышает стоимость рисковогострахования. И поэтому может казаться, что этот полис даёт человеку бесплатную защиту.

Однако остаётся вопрос — быть может программы накопительного страхования жизни более эффективны, чем рисковое страхование? На мой взгляд — это совершенно не так.

Ключевой проблемой накопительного страхования жизни является крайне высокий взнос для обеспечения нужного вам уровня защиты. Узнайте об этом подробнее, включив моё видео с объяснением — почему накопительное страхование жизни не решит ваших задач:

Недостатки НСЖ

1. Есть риск потерять уплаченные страховые взносы.

Договоры НСЖ, предусматривающие периодическую уплату страхового взноса, прекращаются в случае пропуска очередного платежа. Обычно в первые 2 года действия договора выкупная сумма не выплачивается страхователю. Досрочное расторжение (особенно в первые годы) также приносит убытки.

Как рассказал Сравни.ру представитель пресс-службы ЦБ, зачастую потребитель узнаёт о необходимости уплаты по договору НСЖ очередного страхового взноса только по истечении первого года действия договора при наступлении срока второго платежа.

Всегов марте текущего года в Банк России поступило около 50 обращений по НСЖ. «Из поступающих обращений следует, что основными причинами неудовлетворённости данным страховым продуктом являются введение в заблуждение со стороны страховщика относительно основных условий договора страхования, а также пренебрежение детальным ознакомлением со стороны страхователя со всеми положениями договора», — рассказал представитель Центробанка.

2. Взносы не застрахованы в АСВ.

Полисы накопительного страхования жизни распространяются страховыми компаниями как через собственные агентские сети, так и через банковский канал продаж. И в том, и в другом случае необходимо знать, что все обязательства перед клиентом несёт именно страховая компания, а не банк, в котором проходило заключение договора. «Полисы страхования жизни не являются аналогом депозита и тем более самим депозитом, не страхуются в АСВ, поэтому вся ответственность по выплате во всех случаях, перечисленных в договоре, лежит на страховой компании», — предупреждает директор по рейтингам страховых и инвестиционных компаний агентства «Эксперт РА» Ольга Скуратова.

3. Гарантированный доход может быть небольшим, а инвестиционного может вообще не быть.

По словам Натальи Смирновой, страховые компании либо указывают в договоре гарантированную доходность, либо прописывают конкретную гарантированную сумму к возврату по дожитию. «Не будучи андеррайтером, сложно высчитать, заложена там доходность или нет, — рассказывает она. — Ведь взносы, которые человек платит, состоят из двух частей: первая — рисковая, вторая идёт на накопление».

Даже если вы исправно перечисляли деньги по графику, вы можете как получить инвестиционный доход, так и не получить его вовсе. «Всё зависит от выбранной стратегии инвестирования, а также конъюнктуры рынка инструментов инвестирования (облигации, акции, паи фондов и прочее)», — отмечает Ольга Скуратова. При этом клиент не имеет возможности влиять на стратегию инвестирования средств в рамках этой программы.

4.Если у человека есть проблемы со здоровьем, страховка будет дорогой или вовсе невозможной (для отдельных заболеваний).

«Поэтому здесь важно посчитать её целесообразность: возможно, проще просто накопить себе сумму в размере годового дохода на депозите, чем подписываться под дорогую страховку с не самым высоким покрытием», — резюмирует Наталья Смирнова

Моя история

Однажды февральским вечером я ехал по загородной трассе. Шёл сильный снег.

Передо мной ползла неспешная фура. Я плёлся за ней, а затем решил обогнать. И я почти уже обошёл её, когда моя машина сорвалась в неуправляемый занос.

Я крутил рулём и жал на педали, пытаясь выровнять авто. Но всё было бесполезно – меня вертело посреди оживлённой трассы.

Разделительного ограждения не было, вылететь на встречку означало смерть. Но мне повезло – я улетел на правую обочину. Повезло и ещё раз – моя машина приземлилась на крышу в мягкий сугроб. Люди, которые ехали за мной – вытащили меня из перевёрнутой машины. На моё счастье я был жив — и я был здоров.

Мне тогда не было ещё и тридцати, жена не работала, на мне был ипотечный кредит за квартиру. Спустя несколько дней, когда эмоции улеглись, я подумал: а если бы я умер, или стал инвалидом? Для семьи это означало бы финансовую пропасть, из которой не выбраться никогда!

И затем я подумал: что случилось однажды, то может и повториться. Есть ли защита от подобных событий?

В поисках ответа я очень быстро пришёл к идее страхования жизни. И немедленно открыл свой полис.

Что это такое?

Страхование жизни и здоровья — одна из программ неимущественного страхования. Подобные страховки пользуются большим спросом на мировом рынке. Люди обращаются к страховым компаниям, чтобы материально обезопасить себя от несчастных случаев, которые могут произойти с каждым человеком. Так, в зависимости от выбранных условий страхования (вид полиса), страхователь может получить или денежную выплату или получить бесплатную медицинскую помощь.

Бесплатная консультация юриста по телефону

По Москве и Московской области

7 (495) 280-74-29

Санкт-Петербург и область

7 (812) 389-36-23

Федеральный номер

8 (800) 511-43-08

Страховые случаи, при которых страховая компания выполняет свои обязанности, прописаны в самом договоре. Существует большое количество типов программ, участие в которых могут принимать как физические лица, так и юридические лица.

Сколько стоит рисковое страхование жизни

Если говорить о цене коробочного полиса, то стоимость подобных контрактов зависит лишь от уровня защиты. Как вы уже знаете — в коробочных полисах не проводится анализ риска страхования. Поэтому при заключении такого договора не имеет значения профессия, пол и возраст человека.

Имеет значение лишь та сумма, на которую человек хотел бы открыть полис. И от этого уровня защиты будет зависеть стоимость рискового страхования.

Цена полиса изменяется ступенчато, в зависимости от выбранной клиентом страховой суммы. Обычно это выглядит следующим образом:

Например, если человек желает застраховать себя на сумму в 1.000.000 рублей, то стоимость страховки составит 14.000 рублей в год. Нужно открыть условия полиса или правила страхования — чтобы понять, будет ли защищён человек от смерти по любой причине, или только по несчастному случаю. А также — какие дополнительные программы страховщик включил в этот контракт помимо основного риска.

Полисы с анализом риска рассчитываются иначе. Для своих консультантов страховщики выпускают софтверные калькуляторы рискового страхования жизни. И помощью этих программ специалист по страхованию рассчитывает стоимость полиса.

Вот пример такого калькулятора для расчёта полиса страхования жизни:

Как вы видите — здесь финальный результат будет уже зависеть от многих параметров. К их числу относятся:

- Пол человека, который желает стать клиентом,

- Профессия будущего клиента. Уровень риска в жизни библиотекаря и сотрудника МЧС очень разный;

- Возраст. Чем он выше — тем дороже страховка;

- Тип того контракта, который хотел бы открыть человек;

- Срок страхования. Чем он больше — тем выше будет ежегодный взнос по страховке;

- Дополнительные программы страхования, которые хотел бы включить человек в своём полисе.

Также не стоит забывать, что при подаче заявления на выпуск полиса человек отвечает на ряд вопросов о состоянии своего здоровья. Поэтому в данном случае страховая компания может довольно точно оценить риски, которые связаны с выпуском полиса для этого клиента.

В результате страховой тариф для этого клиента будет точно рассчитан. И практически наверняка он будет ниже, чем в коробочном контракте.

Сравнение цены страхования для различных полисов

А теперь давайте сравним стоимость рискового страхования жизни для различных контрактов, предлагаемых на рынке. Представим себе условного клиента — пусть это будет мужчина, которому 35 лет.

Он здоров, работает в офисе, и не имеет никаких опасных хобби. И ради финансовой безопасности семьи хотел бы застраховать свою жизнь на один миллион рублей.

В скобках замечу, что это очень низкая сумма, и она не даст семье финансовой безопасности. Однако максимальная сумма защиты в коробочных полисах очень мала — и поэтому для корректного сравнения различных контрактов нам придётся оперировать небольшой страховой суммой.

Итак, человек желает защитить себя на 1 миллион рублей. Сколько же будет стоить подобная страховка? Ответ приведён в таблице ниже:

Почему коробочный полис такой дорогой? В этом контракте по умолчанию включены инвалидность и телесные повреждения по НС. И вычленить из общей цены страхования стоимость защиты от смерти нельзя. В остальных же контрактах указана защита только от ухода из жизни.

Полис Term от зарубежных компаний

Стоит отметить, что наряду с российскими полисами любой гражданин РФ может использовать контракты зарубежных страховых компаний. И это во многих случаях имеет смысл. Потому что западные страховщики предлагают выгодные тарифы, и удобные полисы.

Однако нужно понимать, что зарубежные страховщики зачастую устанавливают минимальную страховую премию для тех россиян, которые хотели бы стать их клиентами. На момент написания этой статьи минимальный взнос по зарубежной страховке жизни составляет 1.000 USD в год. Ежегодно уплачивая эту премию, наш 35-летний клиент сможет защитить свою жизнь на 465.000 USD от смерти по любой причине:

Его полис будет действовать 20 лет, и в течение этого времени сумма взноса и уровень страховой защиты будут неизменными.

Что такое страхование жизни

Настоящее и будущее наших семей зависит от того, сможем ли мы заработать достаточно денег. Прокормить и одеть детей, оплатить счета, создать фонды для достижения важнейших жизненных целей — для этих целей нужны деньги.

К сожалению, в жизни возможны события — которые мы контролировать не можем, но которые могут нанести ущерб нашей жизни и трудоспособности. Например, человек может внезапно получить травму — или заболеть опасной болезнью. Наконец — человек может внезапно умереть.

Если это случится с кормильцем, то семья потеряет свой доход. А значит — наши близкие внезапно попадут в очень сложную финансовую ситуацию.

Страхование жизни защищает семьи от этого риска. Человек открывает полис, и если внезапное событие вдруг лишает его жизни или трудоспособности — то страховая компания делает крупную выплату. Эта выплата компенсирует утраченный доход, и предоставляет деньги — чтобы семья могла выжить даже в критической ситуации.

Посмотрите мой вебинар по теме:

Выплаты

Первым делом стоит знать, что если в договоре страховки не указывается третье лицо, которое получает денежную компенсацию вместо самого страхователя, то таковыми становятся наследники самого гражданина либо родственники. Таким образом, если страхователь накопил денежную сумму, но погиб, то его накопления пойдут его наследникам.

У страховой компании будет 15 дней на выплату страховки после того, как наступил один из страховых случаев, прописанных в договоре. Однако срок может быть увеличен в том случае, если возбуждено уголовное дело по несчастному случаю, а решения еще нет.

Выплаты по страховке имеют много нюансов. Так, чем хуже здоровье страхователя на момент заключения договора, тем меньше будут и сами выплаты. Интересно то, что некоторые страховые компании повышают цены на страховку для мужчин. Происходит это из-за того, что женщины живут дольше, чем мужчины

Особое внимание уделяется тем людям, которые курят. Для них оформление страховки будут стоить значительно выше, порой переходя отметку в два раза

Российский рынок страхования жизни

В России страхование жизни — один из самых быстрорастущих сегментов страхования. За 2010—2013 гг. прирост страховых премий год к году составлял около 150 %, в 2010—2013 гг. годовой прирост снизился до примерно 120 %, а в 2016 резко вырос до 160 % год к году. В первом квартале 2017 года по объёмам собранных страховых премий страхование жизни впервые обогнало ОСАГО. Тем не менее, страхование жизни в РФ все еще заметно отстает по ключевым показателям (проникновение и плотность страхования) от экономически развитых стран Европы, Азии и Америки.

Российский рынок страхования жизни на протяжении многих лет был сильно загрязнен «серыми схемами» по оптимизации налогообложения фонда оплаты труда предприятий — компании с помощью страхования жизни уменьшали уплачиваемые налоги, однако к 2005 году эта практика была практически полностью пресечена Минфином РФ и налоговыми органами.

По данным органа страхового надзора сборы на рынке страхования жизни в России составили:

| 2009 | 2010 | 2011 | 2012 | 2013 | 2014 | 2015 | 2016 | |

|---|---|---|---|---|---|---|---|---|

| Страхование жизни, всего (млн. руб.) | ||||||||

| в том числе: | ||||||||

| на случай смерти, дожития до определенного возраста или срока либо наступления иного события | ||||||||

| с условием периодических страховых выплат и (или) с участием страхователя в инвестиционном доходе страховщика | ||||||||

| пенсионное страхование |

Первая десятка самых крупных страховщиков жизни собрала в 2017 году 89,6% премий по этому виду страхования .

Топ-10 страховых компаний по объему собранных премий на рынке страхования жизни в 2017 году (по данным ЦБ РФ).

| № | Страховые компании | Сборы по страхованию жизни, млн. руб. | Доля рынка |

|---|---|---|---|

| Сбербанк Страхование Жизни | ▲31% | ||

| Росгосстрах-Жизнь | ▼16% | ||

| ▲14 | |||

| Ренессанс Жизнь | ▼6% | ||

| ВТБ Страхование жизни | ▲6% | ||

| ▲4% | |||

| ВСК-Линия жизни | ▲4% | ||

| Ингосстрах-Жизнь | ▲3% | ||

| Сосьете Женераль Страхование Жизни | ▲3% | ||

| СИВ Лайф | ▼2% |

Основным каналом продаж полисов страхования жизни являются банки (кредитные организации). По данным ЦБ РФ за 2015 год 78% объема премий по договорам страхования жизни было собрано через кредитные организации.

В 2017 году Банком России опубликован доклад для общественных консультаций «Предложения по развитию страхования жизни в Российской Федерации».

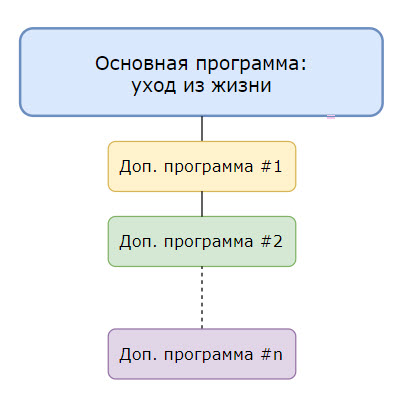

Дополнительные программы в составе полиса

Помимо основной программы страхования, которую мы подробно обсудили выше — в рисковых страховках можно включать и дополнительные программы. Давайте кратко обсудим, какие же дополнительные программы используются чаще всего.

Здесь нужно подчеркнуть — все дополнительные программы предполагают выплату только по несчастному случаю. Вы уже знаете, что ряд контрактов рискового страхования делают выплату при смерти по любой причине. Это основная программа контракта.

Но когда мы говорим о дополнительных программах — то здесь вариантов нет. Страховыми случаями при страховании жизни и здоровья здесь будут только события, произошедшие по причине НС.

Инвалидность по несчастному случаю

Это очень опасное событие, потому что в подобных случаях человек часто теряет свой доход навсегда. Поэтому люди подключают эту программу в своих полисах очень часто. А во многих страховках этот риск и вообще является обязательным.

Телесные повреждения в результате несчастного случая (НС)

Травма может лишить человека способности работать и зарабатывать деньги. Иной раз нетрудоспособность может длиться очень и очень долго. Это наносит больший финансовый урон для семьи.

Чтобы погасить эти возможные убытки, часто люди в свой полис добавляют защиту от телесных повреждений. Выплата при травме компенсирует утраченный доход, и даёт человеку средства для восстановления здоровья.

Госпитализация по НС

Отдельно можно защититься от госпитализации по НС. Тогда за каждый день пребывания в больнице человеку будет выплачиваться фиксированная сумма. Часто эта выплата делается независимо от телесных повреждений. Это означает, что выплаты за оба события, травму и госпитализацию — суммируются.

Эти три дополнительные программы наиболее часто подключатся в рисковых страховках.

Что важно знать при наступлении страхового случая?

В договоре прописывается, в течение какого срока необходимо уведомить компанию о наступлении страхового случая, важно не пропустить этот срок. Во избежание недоразумений, кроме устного и электронного уведомления стоит написать заявление в офисе компании, чтобы получить официальное подтверждение о приеме заявки

Также нужно уточнить заранее, какого вида справки понадобится брать у медиков.

Является ли травма, полученная вне спортивной школы и не по дороге на соревнования страховым случаем? Если детали договора не были разъяснены сразу и есть сомнения, сначала нужно собрать документальные подтверждения травмы, после чего подать заявление в офисе страховой компании.

Если недобросовестная компания попытается ввести в заблуждение своего клиента, убеждая, что случай не страховой, время для оформления заявки на выплату будет упущено. В спорных случаях с официальным отказом на руках можно обратиться в суд.

Перечень документов

При обращении за страховой выплатой понадобится предъявить:

- полис застрахованного лица или копию полиса;

- документы, удостоверяющие личность застрахованного и его представителя;

- справку из медицинского учреждения по установленному образцу;

- заявление родителя или опекуна о выплате в связи с наступлением страхового случая;

- может потребоваться ранее составленный акт о несчастном случае.

Полный перечень можно уточнить у представителя компании по телефону или посмотреть в договоре.

Подтверждение факта травмы

В лечебном учреждении, куда был доставлен пострадавший, необходимо документально зафиксировать повреждения. Скорая помощь справок не дает. Справки из больницы по месту жительства, где будет продолжено лечение и открыт больничный лист, могут не подойти – должна быть зафиксирована дата начала лечения (поступления в больницу) и дата происшествия.

Справка должна иметь штамп, печать медицинского учреждения, подпись лечащего врача, диагноз и сведения о назначенном лечении. Не стоит медлить с получением документов, подтверждающих наступление страхового случая, сроки уведомления в некоторых компаниях совсем невелики.

Получение выплаты

При оформлении страховки только от несчастных случаев выплата производится представителю ребенка, информацию о банковском счете компания может запросить заранее. Реже оформляется банковская карта для выплаты. При оформлении дополнительной медицинской страховки оплата лечения производится без участия застрахованных клиентов, напрямую.

Размер выплаты составляет от 1 до 100% от всей страховой суммы, в зависимости от вида травмы. Перечень повреждений и полагающихся к ним выплат указывается в договоре, в виде таблицы или перечня, образец можно посмотреть на сайте страховой компании.

Полная страховая сумма выплачивается в случае смерти застрахованного лица. Выплата по инвалидности может варьироваться от 50 до 100% в разных предложениях, зависит от срока инвалидности (на год, на два, до 18 лет) или группы (для совершеннолетнего).

Зачастую оформление спортивной страховки для детей – чистая формальность, необходимая по требованию закона. Стоимость полиса при расширенной страховке, действительно покрывающей все риски, может показаться родителям спортсмена слишком значительной.

Если ребенок занимается достаточно опасными видами спорта, экономить не стоит. В случае травмы неизбежно будут непредвиденные расходы на лекарства и, возможно, платные медицинские услуги, не входящие в перечень ОМС. С ребенком, получившим серьезную, ограничивающую подвижность, травму, кто-то должен будет сидеть.

Чем старше ребенок, тем меньше дней больничного будет оплачено государством. В такой момент страховка на руках поможет сгладить финансовые последствия неудачных обстоятельств.

Оформление статьи: Мила Фридан

Как работает НСЖ

Полис Накопительного страхования жизни (НСЖ) во многом похож на инвестиционное страхование жизни (ИСЖ). Однако по нему нужно делать отчисления каждый год. Он напоминает «копилку», которую вы периодически пополняете. При этом НСЖ — это долгосрочное страхование (на 5–25 лет).

В течение нескольких лет (или десятков лет) вы вносите регулярные платежи, которые нельзя пропускать. По окончании срока полиса, если вы живы и здоровы, вы должны получить обратно внесённую сумму и инвестиционный доход. «Если произойдёт страховой случай (к примеру, инвалидность — ред.), то клиент получит всю страховую сумму, даже если он заплатил только первый регулярный взнос, — объясняет генеральный директор Ренессанс Жизнь Олег Киселёв. — Если клиент уйдёт из жизни раньше, чем закончится срок договора, страховая компания выплатит выгодоприобретателю (наследнику) сумму, которую клиент накопил бы за всё время действия полиса».

Важно понимать, что доходность полисов накопительного страхования жизни — это способ защиты накоплений, а не инструмент заработка. По оценкам Олега Киселёва, доходность НСЖ позволяет к концу срока страхования скомпенсировать инфляцию

«Я бы говорила про ожидаемую доходность, она будет на уровне депозитов, — говорит независимый финансовый советник Наталья Смирнова. —В хорошие годы, возможно, на пару процентов выше».

Генеральный директор «БКС Страхование жизни» Андрей Дроздов рассказывает, чтопо валютным НСЖ гарантированную норму доходности обычно никто не даёт, кроме крупнейших мировых холдингов. Здесь стоит ориентироваться скорее на доходность за последние 3 года, советует он. «По рублёвым НСЖ гарантированная доходность сейчас составляет 3–3,5% в среднем по рынку», — говорит Дроздов.

При страховой сумме более 10 миллионов ₽ (это порядка 300 тысяч ₽ взносов за год) застрахованному, вероятнее всего, придётся пройти медобследование. «Если человек болен и не знает об этом, то ему лучше сразу об этом узнать, даже если мы не сможем его застраховать, — говорит Дроздов. — Обычно в обследование входят 1–2 анализа и пара осмотров врачей. У нас доля клиентов, которым нужно пройти медкомиссию, составляет менее 10%».

В любом случае, прежде чем вкладывать свои средства в этот продукт, стоит оценить его преимущества и недостатки.

Особенности заключения и расторжения договора

В соглашениях выплаты по страхованию жизни и здоровья прописываются в размерах и по периодичности взносов, как со стороны страхующегося лица, так и со стороны страховой организации. Поскольку договор предполагает длительный период внесения платежей, то возможно возникновение ситуации, когда гражданин не имеет финансовой возможности осуществить очередной взнос в установленный срок.

В договорных условиях при заключении важно предусмотреть предельный период отсрочки, оптимальным считается интервал, не превышающий квартала. Отсутствие пункта поставит в двусмысленное положение обе стороны, поскольку застрахованное лицо может бесконечно «кормить обещаниями» уплаты, а страховая компания как выступить инициатором расторжения в первый день просрочки, так и ожидать внесения вклада длительный период времени.. Чёткая установка сроков и выкупной суммы в случае досрочного расторжения – существенные условия договора

В большинстве случаев размер определяется периодом действия договора и увеличивается в пропорциональной зависимости от периода выплат. Часто в случае разрыва договора по инициативе клиента в первые два года выкупная сумма приравнивается к нулю с постепенным ростом до 40 %

Чёткая установка сроков и выкупной суммы в случае досрочного расторжения – существенные условия договора. В большинстве случаев размер определяется периодом действия договора и увеличивается в пропорциональной зависимости от периода выплат. Часто в случае разрыва договора по инициативе клиента в первые два года выкупная сумма приравнивается к нулю с постепенным ростом до 40 %.

Устанавливаемая низкая сумма выгодна страховщику, поскольку удерживает гражданина от разрыва отношений, а при принятии решения позволяет получить значительную прибыль вложенных активов. Высокая сумма выгодна застрахованному лицу, поскольку даёт возможность вывести из оборота вложенные активы досрочно с минимальными потерями.

Как устроена рисковая страховка

Все обсуждаемые полисы с принципиальной точки зрения устроены одинаково. В контракте есть обязательная программа страхования — это уход из жизни.

Одновременно с этим человек может по своему желанию подключить в полисе и дополнительные программы. А в ряде контрактов эти дополнительные программы предустановлены заранее, и поменять состав рисков в договоре клиент не может.

Наличие дополнительных программ в полисе усиливает защиту человека от неблагоприятных событий. Тем самым схематично полис рискового страхования можно представить в следующем виде:

Понимая, как устроен контракт — давайте обсудим, какие типы полисов представлены на рынке. Это поможет вам выбрать оптимальное для себя решение.