Как получить налоговый вычет за страхование жизни при ипотеке

Содержание:

Условия предоставления

Вычет по личной страховке можно получить не всегда. Есть ряд обязательных требований. Кроме специфики самой страховки, в учет берутся следующие факторы:

- Срок заключения договора. Если он заключается на 5 лет и больше – вычет можно получить. Если на меньший период – нет.

- Выгодоприобретатель. Им должен выступать сам заявитель вычета, либо их близкие родственники.

- На кого заключен договор страхования. Получить вычет можно по страховке на себя, супруга, родителей и детей.

Важно также наличие официального трудоустройства. Такая необходимость происходит из самой специфики вычета

По сути, человек получает возможность не платить частично налог на доход физических лиц (НДФЛ – 13%). Если в государственную казну деньги он не уплачивает, то и возврат оформлять не из чего.

Вычет за других

Вычет по страхованию жизни относится к числу социальных. И, как и по остальным его разновидностям, возврат предусмотрен не только за себя, но и за ближайших родственников:

- родителей;

- супругов;

- детей.

Причем если вычет по обучению и лечению на детей можно оформить только до достижения ими совершеннолетия (в ряде ситуаций – и позднее), то по личной страховке доступен вне зависимости от возраста ребенка.

Вычет по договору ипотеки

По российскому законодательству при оформлении ипотечного займа, человек должен оформить страховку жилья. Многие банки также склоняют клиентов подписать договор личного страхования. Отсюда возникает вопрос, а можно ли по такой страховке получить возврат? Сама разновидность такого вычета появилась в 2015 году. Вопрос с получением его в случае оформления ипотеки урегулирован не был. Поэтому часть граждан такой вычет оформить успела. Однако Минфин РФ исключил возможность получения возврата при таких условиях в Письме № 03-04-05/48235 от 17 августа 2016 года.

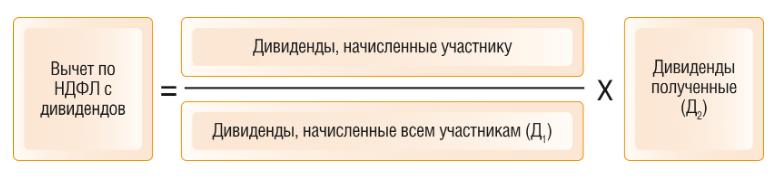

Нажмите для увеличения изображения

Свою позицию орган объяснил так: выгодоприобретателем по страховке выступает банк (ведь деньги, если что-то случится с заемщиком, получит банк для погашения задолженности, а не родственники)

А по закону важно, чтобы им был сам получатель вычета или его ближайшие родственники. Поэтому ответ будет однозначным: вычет по страховке по ипотеке получить нельзя

Если договор оформили раньше 2015 года

Оформление вычета по личной страховке стало возможным с 1 января 2015 года. Т. е. по суммам, внесенным раньше этого времени, возвратить уплаченные деньги не удастся. А что делать тем, кто договор оформил до этого, а взносы по страховке платит уже после? Тут нужно действовать так:

- Убедиться, что условия договора соответствуют требованиям (срок – от 5 лет, выгодоприобретатель).

- Если все в порядке – претендовать на возврат можно, но только по вычетам, сделанным после 2015 года.

Размер налогового вычета на страхование жизни

Правило 1. Налоговый вычет на страхование жизни

входит в состав социального налогового вычета. Его предельный

размер — 120 тыс. рублей. В эту же сумму включены вычеты за

лечение, обучение и пенсионные взносы.

На счет возвращается 13% от выплаченных за год страховых

взносов, но не более 15 600 рублей — это как раз 13% от 120

тыс. рублей.

Пример

В 2019 году вы заключили 5-летний договор страхования жизни

и заплатили 60 тыс. рублей взносов. По итогам 2019 года НДФЛ,

выплаченный вами в бюджет, составил 80 тыс. рублей. Это значит, что

вы можете претендовать на налоговый вычет в полном размере и

получите возврат 13% от 60 тыс. рублей — 7 800

рублей.

Пример

В 2019 году вы заключили 5-летний договор страхования жизни

и заплатили 40 тыс. рублей взносов. Кроме того в 2019 году вы

оплатили стоматологическое лечение мамы на сумму 130 тыс.

рублей.

Итого общий счет составляет 170 тыс. рублей. Но как мы

говорили выше, максимальный размер социального вычета составляет

120 тыс. рублей, значит, на ваш счет вернется 15 600 рублей,

то есть 13% от 120 тыс. рублей.

Оформите заказ, и мы заполним для вас декларацию 3-НДФЛ!

Заказать декларацию

Правило 2. Существует еще одно ограничение по

расчету налогового вычета: сделать возврат можно только в пределах

НДФЛ, выплаченного вами за тот же год

И не важно, какую сумму по

страховке вы заплатили за год

Пример

В 2019 году вы заключили 5-летний договор страхования жизни

и заплатили 70 тыс. рублей взносов. Так как часть года вы не

работали и устроились на работу только в ноябре, ваш годовой доход

составил 50 тыс. рублей. Получить возврат НДФЛ вы можете только с

меньшей суммы, то есть 6 500 рублей (13% от 50 тыс.

рублей).

В отличие от имущественного вычета, недополученный остаток

вычета за страхование нельзя перенести на следующие годы и он

сгорит.

Правило 3. При заключении договора страхования

к вычету принимаются риски:

- дожитие до определенного возраста,

- смерть застрахованного по любой причине.

Риски, связанные с несчастным случаем, к вычету не положены.

Сложно понять, положен ли вам вычет?Вас бесплатно проконсультируют

Получить консультацию

Особенности

Большинство подкованных законодательно граждан знают о том, что они могут вернуть часть уплаченных по налогообложению денежных знаков из бюджета страны. Но немногие следят за вступлением в силу новых законодательных бумаг.

Так, в 2014 году в Налоговый кодекс РФ были внесены нововведения, согласно которым перечень социальных налоговых возвратов был увеличен. Теперь денежные средства можно вернуть и за страхование. Но вычет распространен только на некоторые виды страховых полисов. Давайте разберемся, на какие страховые услуги можно получить возмещение НДФЛ.

Виды страхования для получения вычета

1 января 2015 года в Закон о социальном возмещении были внесены поправки.

Это интересно! Немногие знают, что же такое налоговый вычет на самом деле. Давайте разбираться. Итак, согласно законам, можно дать следующее определение: н\в — это своеобразное уменьшение расходов на уплату налогов или уменьшении трат при совершении каких-либо сделок.

Страхование можно отнести к социальному налоговому вычету (к нему также относят медуслуги и благотворительные цели). Получить по всем трем соцраходам можно в общей сложности не более ста двадцати тысяч рублей. Исключение — пожертвования, расходы на учебные цели детей, дорогостоящее лечение.

Получить налоговый возврат за страхование позволяет статья 219 НК Российской Федерации. Согласно ей, страхователь может претендовать на возмещение по следующим страховым договорам:

По договору добровольного страхования по медицинской части.

По договору страхования пенсионного типа.

По договору страхования жизни человека на добровольной основе

Важно! Согласно Налоговому кодексу, договор на страхование жизни должен быть заключен минимум на пять лет, в противном случае вычет на страховку предоставлен не будет.. Оговорим еще один не менее важный момент

Многие зачастую путают договор пенсионного страхования с договором неправительственного обеспечения пенсионера и НПФ, а также с софинансированием будущей пенсии. Так вот: вычет предоставляется на все вышеприведенные договоры

Оговорим еще один не менее важный момент. Многие зачастую путают договор пенсионного страхования с договором неправительственного обеспечения пенсионера и НПФ, а также с софинансированием будущей пенсии. Так вот: вычет предоставляется на все вышеприведенные договоры.

Особенности! Договор страховки пенсионного типа подразумевает получение выплаты при дожитии гражданином до пенсионного возраста.

По договору медстрахования по желанию и страхования жизни лицом-страхователем должен быть тот, кто хочет вернуть налоговый вычет. А вот застрахованным лицом может быть как претендующее лицо, так и его родственник, по закону считающийся близким, а также дети, внуки, супруг или супруга, усыновленные дети и дети, находящиеся под опекой.

Интересная особенность! Налоговый вычет в соответствии с законами предоставляется по полисам страхования жизни. Но есть одна оговорка — вычет нельзя получить, если выгодоприобретателем является банк (банковская организация). Например, при ипотеке возврат со страховки будет невозможен, также как и при оформлении потребительского займа.

Кроме этого, нужно учесть тот факт, что определения страхования жизни и страхования от несчастных случаев в нормативных законодательных документах весьма размыты. Нигде не дано четкого отличия между двумя видами страхования. Стоит напомнить, что вычеты предусмотрены только за страховые полисы защиты жизни человека, поэтому налоговые работники при оформлении вычета могут руководствоваться различными отличительными признаками.

Что такое накопительное страхование жизни?

Накопительное страхование жизни в корне отличается от рискового страхования. В последнем случае вы определяете срок страхования, цель и платите определённый взнос.

Например, договор на 100 тысяч рублей (возмещение на случай травмы, смерти, инвалидности), сроком на один год, страховой взнос (Ваша оплата) – 1800 рублей.

Если в течение года с вами всё в порядке, то страховой договор закрывается, а взносы, которые вы отдали компании, остаются у страховщиков.

При накопительном страховании вы также определяете срок, цель и платите взнос. Только в этом случае, если во время действия договора с вами ничего не произошло, деньги вам возвращают. А если произойдет трагедия, то ваша семья получит компенсацию, как и при рисковом страховании. По сути это накопления, поэтому такое страхование и называется накопительным или инвестиционным.

По прогнозам экспертов рынок такого страхования по итогам года вырастет на 8-10 %. Все потому, что такой способ накопления и самозащиты имеет значительные преимущества.

КТО НЕ СМОЖЕТ ВЕРНУТЬ НДФЛ?

- Налоговый вычет не могут получить те, кто его не платит. Например, безработные граждане – они не платят НДФЛ. Также индивидуальные предприниматели, состоящие на упрощенной системе налогообложения, т.к. эта система изначально не предусматривает уплаты НДФЛ. Другой пример – граждане, живущие исключительно за счет социальных и государственных пособий (не путать с людьми, получающими заработную плату из бюджета!). Самой распространенной категорией таких людей являются пенсионеры. С пенсии не удерживается подоходный налог, а значит, и вернуть его нельзя. Хотя и для пенсионеров есть некоторые исключения, о них можно прочитать здесь. Работающие пенсионеры могут получать вычет в обычном порядке.

- Нельзя получить возврат НДФЛ и в том случае, если страховой полис за Вас будет оплачивать работодатель. В данной ситуации Вы не несете расходов по оплате взносов и, соответственно, нет оснований для налогового вычета. В случае если за Вас страховой полис оплачивает работодатель – Вы пользуетесь всеми привилегиями полиса (накопления и инвестиционный доход на нем принадлежат Вам) кроме налогового вычета. Налоговые льготы в данной ситуации получит сам работодатель.

Какую сумму со страховки можно вернуть и от чего она зависит?

В Налоговом кодексе РФ (абз. 7 п. 2 ст. 219) указано, что вычет определяется по сумме произведенных расходов. Можно вернуть 13% от нее. Максимальная сумма вычета составляет 120 тыс. руб. Тогда сумма возмещения составит 120 * 13% = 15,6 тыс. руб. Но размер вычета может быть не более той суммы, которая была уплачена в виде НДФЛ.

Пример. Федоров А.В.

заключил договор страхования жизни на 5 лет и за 2017 год уплатил 90 тыс. руб.

в качестве взносов. Его заработная плата в 2017 году составила 336 тыс.

руб., а сумма уплаченного налога равна 42 тыс. руб.

Следовательно, сумма к вычету составит: 90 * 13% = 11,7 тыс. руб.

Она будет компенсирована, т.к. не превышает уплаченного за год налога.

Например, гражданин Орлов И.В. заключил договор добровольного страхования жизни на срок 7 лет.

За 2017 гола его расходы по этому договору составили 180 тыс. руб.

Доход по основному месту работы за этот же год составил 624 тыс. руб.

С него было удержано в качестве НДФЛ 81 тыс. руб.

Однако с учетом требований НК РФ, он должен заявить 120 тыс. руб.

и сумма к возврату составит 15,6 тыс. руб.

Мнение эксперта

Куртов Михаил Сергеевич

Юрист-практик с 15-летним стажем. Специализируется на гражданском и семейном праве. Автор десятков статей на юридическую тематику.

Также необходимо знать, что социальный вычет в размере 120 тыс. руб. подразумевает не только расходы на страховку, но и другие виды: лечение, приобретение медикаментов, обучение и пр.

Пример. Каледина Н.В. по договору страхования жизни за год уплатила взносов на сумму 80 тыс. руб. В том же периоде она оплатила свое обучение в размере 60 тыс. руб. Ее заработная плата за год составила 500 тыс. руб., с которой было перечислено налога на сумму 65 тыс. руб.

Всего расходы на страхование и образование составили 80 + 60 = 140 тыс. руб

Но, принимая во внимание законодательное ограничение, она может заявить к вычету лишь 120 тыс. руб

и ей будет возвращено 15,6 тыс. руб.

В связи с тем, что возможность получения налогового вычета по договору страхования жизни стал возможным только в 2015 года, возникает вопрос: как быть, если договор заключен раньше? Здесь все просто: если соблюдены все необходимые условия, то можно пользоваться правом на возмещение НДФЛ в части расходов, произведенных с 1 января 2015 года.

Документальные требования

Для получения интересующей суммы от государственных учреждений следует соблюсти определенные формальности. В обязательном порядке нужно побеспокоиться о наличии всех необходимых документов:

- налоговая декларация, оформленная по форме 3 НДФЛ;

- заявление, подтверждающее намерение вернуть налоговые выплаты;

- заявление по форме НДФЛ.

Только при наличии основных документов рассматривается ситуация. При этом документальный пакет может расширяться, причем он определяется особенностями жизненной ситуации. Если налоговый вычет проводится при использовании ипотечной программы, требуется доказать оформление кредита и приобретение жилой недвижимости.

Рассмотрение ситуации для проведения расчетов и решения финансовых вопросов проводится только после предоставления установленных документов, написания заявления. В связи с этим, гражданин РФ не должен пренебрегать существующими формальностями, если он заинтересован в успешном решении существующего документального вопроса.

Финансовые и правовые выгоды накопительного страхования

Помимо того, что вы можете вернуть потраченные деньги, вы получаете ещё и прибыль. В течение срока действия договора страховая компания будет пользоваться вашими деньгами. За это вам полагается бонус – так называемый инвестиционный доход. То есть вы получите определённый процент, как это происходит, например, при открытии накопительного вклада в банке. Процент может быть фиксированным (как в банке), а может быть и плавающим.

Конечно, фиксированный процент по накопительному страхованию сам по себе меньше чем в банках, но помните, что вы также страхуете и свою жизнь. То есть ваша семья в случае беды и потери кормильца или потери его дееспособности не останется без средств к существованию. По сути, вы получаете тройную выгоду. Не рискуете взносом, его вам вернут, получаете дополнительный инвестиционный доход и страхуетесь на случай трагедии.

Есть и ещё один плюс – деньги, инвестированные в накопительный полис, не могут быть арестованы судебными приставами и не подлежат разделу в случае развода! Но и это еще не все! Главное, за накопительный полис положен еще и возврат НДФЛ!