Коэффициент валовой прибыли

Содержание:

Методы, применяемые для анализа

С целью определить факторы, влияющие на конечные итоги рентабельности деятельности предприятия, различными методами проводят анализ полученного дохода.

Исследования дают возможность:

- объективно оценить результаты деятельности и правильность разработанного бизнес плана;

- установить взаимосвязь влияния внешних, внутренних факторов на отклонение запланированных показателей от полученной прибыли по факту;

- разработать меры, способствующие снижению затрат.

Рассмотрим два наиболее распространенных метода, применяемых на практике, по сути, абсолютно не имеющие между собой ничего общего.

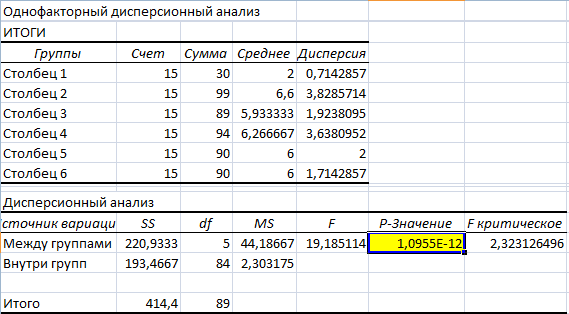

Статистический анализ

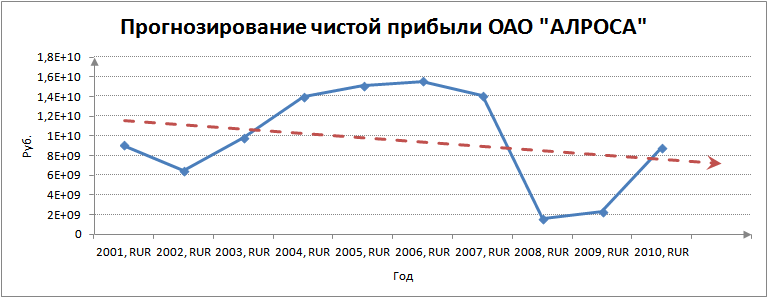

Выбранный способ позволяет прогнозировать в будущем суммы, заработанные в чистом виде, взяв за основу:

- изучение динамики величин показателей за предшествующий период деятельности, используя временные ряды;

- исследование структуры показателей сколько было получено доходов в денежном выражении и понесено затрат за прошлые годы деятельности или в другие отчетные периоды.

Анализируется динамика общей суммы прибыли, проведенной в бухгалтерском учете и отдельно взятых компонентов.

При этом темп роста показателей можно рассчитать только в том случае, когда не было в базисном периоде убытков.

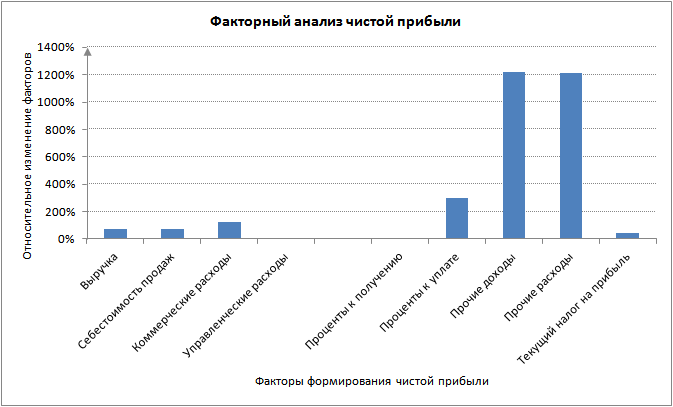

Факторный анализ

Внимание акцентируется на установлении факторов, оказывающих в конечном итоге значимое влияние на формирование ЧП предприятия. Суть заключается в том, что сравнивают показатели за одинаковый промежуток времени отчетного и прошлого периода

Суть заключается в том, что сравнивают показатели за одинаковый промежуток времени отчетного и прошлого периода.

Для общего понимания приведем последовательность действий:

- для определения динамики прибыли находим разность между значениями отчетного и предыдущего года;

- вычисляем насколько вырос объем продаж;

- определяем, как динамика продаж повлияла на прибыль;

- находим значение прибыли, увеличившейся за счет изменения цены;

- рассчитываем влияние динамики себестоимости продукции на увеличение или уменьшение дохода.

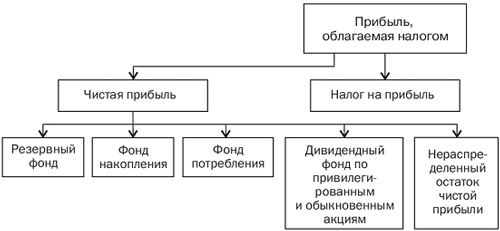

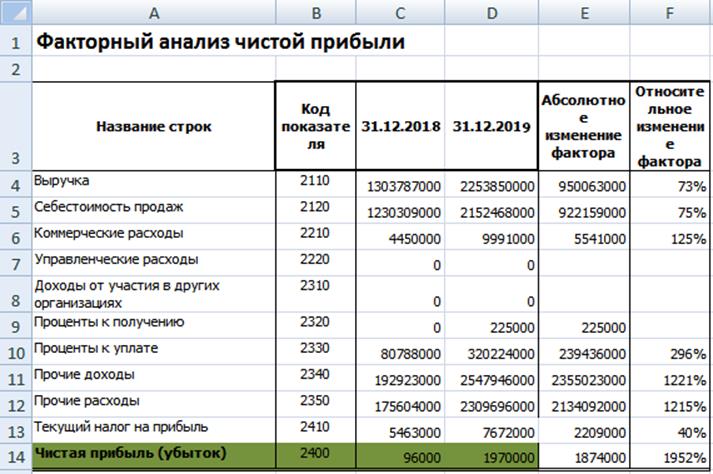

Для полного представления о реальном положении дел, расчет проводится по общей сумме издержек и отдельно, принимая во внимание производственные, коммерческие, управленческие расходы. На приведенной схеме можно видеть факторы, формирующие размер чистой прибыли, изменение относительных и абсолютных показателей в течение года:

На приведенной схеме можно видеть факторы, формирующие размер чистой прибыли, изменение относительных и абсолютных показателей в течение года:

Применение PEG для поиска недооцененных акций

Рассмотрим практический пример поиска недооцененных акций на американском фондовом рынке. Для этого воспользуемся сервисом Finviz.com. Переходим во вкладку «Скринер / Screener» → «Фундаментальные показатели / Fundamental» → «PEG» → устанавливаем фильтр меньше 1. Показанные компании имеют минимальные значения показателя. На рисунке ниже показаны все последовательные этапы ↓

Пошаговая инструкция по отбору акций компаний по критерию PEG в сервисе Finviz

Для более корректного применения показателя PEG необходимо также оценить финансовую устойчивость компании и риск банкротства. Для этого мы должны будет оценить такие коэффициенты как: текущая ликвидность (current ratio), быстрая ликвидность (quick ratio), коэффициент автономии, Debt/Eq.

Вторым сервисом для оценки является FinBox.io

Для того чтобы найти инвестиционно-привлекательную компанию необходимо зайти в раздел «Screener» → указать фильтр на PEG (больше 0 и меньше 1). Так же добавим учет финансового риска с помощью коэффициента Альтмана (более подробно читайте в статье → «Модель Альтмана. Z-score. Оценка вероятности банкротства»). Нормативное значение для финансово устойчивых компаний Z-score > 2,9. Устанавливаем такой фильтр для отсева компаний с высоким риском. В результате такой экспресс оценки мы находим компании, которые недооценены рынком (PEG), и в тоже время имеют высокую финансовую надежность (Z-score).

Пошаговая инструкция для поиска акций недооцененных по коэффициенту PEG

Одним из преимуществ данного сервиса является возможность включать или убирать акции различных регионов (Америка, Канада и Мексика, Великобритания, Европа, Азия, Бразилия, Африка)

Индикатор прибыли

Индикатор прибыли во внутренней и внешней практике изучен в течение долгого времени. Периодически есть факторы, которые по существу влияют на финансовый результат экономического предприятия. Необходимо понять отношение прибыли к продвинутому капиталу как норма прибыли. Индикатор должен быть выражен как процент. Продуманный финансовый коэффициент отражает эффективность применения денег. В финансистах это принято к телефонному тарифу доходности возвращения капитала.

Факторы, определяющие эффективность делового Частого применения существенных источников увеличения эффективности бизнеса, обеспечены применением комплекса мер, которые отражают главные направления развития и улучшения деятельности. Это должно быть отмечено самая важная классификация факторов эффективности бизнеса на основе определения управления уровнем производства. Это внутренние и внешние факторы, поскольку они по существу влияют на степень эффективности предпринимательской деятельности. Мы ассигнуем три фундаментальных фактора, прямое изображение, более подробно влияющее на проведение деятельности бизнеса и его экономического результата: Оборудование, так называемые средства производства. В высокой эффективности высококачественном обслуживании и оптимальном грузе возможно получить максимальный результат с минимальными расходами. Сырье, материалы и подобные компоненты.

Высокое качество, минимальный отказ и низкое энергопотребление всего с высококачественным управлением запасом должны гарантировать высокий уровень, сделанный производством, низким браком и минимальными расходами. Технологическая безопасность делового хорошего признака интенсивности производства. То, как определить Использование нормы прибыли урегулирования начальных инвестиций как знаменатель Для определения нормы прибыли урегулирования, должно быть определено с первой ежегодной прибылью, которая находится на формуле: П = VV-OI, где П-прибыль организации ВВ – валовый доход OI – совместные затраты Тогда должны определить стоимость изнашивания основных фондов, используя данные по стоимости основных фондов. Это происходит в двух действиях: ОС = НС — ЛС; СИ = ОС/СПИ – полезное обслуживание должно быть определено Дальнейшая средняя ежегодная прибыль, с этой целью от годового дохода, мы устраним стоимость изнашивания: Пс = В – СИ В – доход может Определить норму прибыли урегулирования простым отношением: РНП = ПС/ПВ Вычисляют среднюю прибыль компании. Продуманный путь основан на стандартной формуле: ПВ= ПС/СВ Определяют Шотландской национальной партией средние инвестиции. Этот индикатор включает затраты для капиталовложений и находится на формуле: СВ = (НВ+ЛС)/2 Вычисление нормы прибыли: РНП=ПС/СВ*100 Отношение экономики истинной главной стоимости и начальных инвестиций, представленных как процент, является также РНП.

Высокое качество, минимальный отказ и низкое энергопотребление всего с высококачественным управлением запасом должны гарантировать высокий уровень, сделанный производством, низким браком и минимальными расходами. Технологическая безопасность делового хорошего признака интенсивности производства. То, как определить Использование нормы прибыли урегулирования начальных инвестиций как знаменатель Для определения нормы прибыли урегулирования, должно быть определено с первой ежегодной прибылью, которая находится на формуле: П = VV-OI, где П-прибыль организации ВВ – валовый доход OI – совместные затраты Тогда должны определить стоимость изнашивания основных фондов, используя данные по стоимости основных фондов. Это происходит в двух действиях: ОС = НС — ЛС; СИ = ОС/СПИ – полезное обслуживание должно быть определено Дальнейшая средняя ежегодная прибыль, с этой целью от годового дохода, мы устраним стоимость изнашивания: Пс = В – СИ В – доход может Определить норму прибыли урегулирования простым отношением: РНП = ПС/ПВ Вычисляют среднюю прибыль компании. Продуманный путь основан на стандартной формуле: ПВ= ПС/СВ Определяют Шотландской национальной партией средние инвестиции. Этот индикатор включает затраты для капиталовложений и находится на формуле: СВ = (НВ+ЛС)/2 Вычисление нормы прибыли: РНП=ПС/СВ*100 Отношение экономики истинной главной стоимости и начальных инвестиций, представленных как процент, является также РНП.

Как рассчитать рентабельность?

Оценка финансовой деятельности бизнеса не представляется возможной без расчета показателя рентабельности, отражающий экономическую эффективность деятельности.

Рассчитывают несколько видов рентабельности: продаж, продукции, активов, капитала и так далее, для которых есть свой порядок расчета. Коэффициенты рентабельности применяются часто в финансовом анализе, при прогнозировании.

Существующие способы определения рентабельности преследуют свои цели и используют различные отчетные показатели.

Рентабельность основной деятельности

Это затратный показатель, позволяющий оценить объем прибыли на рубль затрат:

Rод = Прибыль от реализации/себестоимость.

Рентабельность оборотного капитала

Рентабельность оборотных средств характеризует эффективность вложенного в оборотный капитал рубля.

Rок = Чистая прибыль/Оборотный капитал

Чем выше коэффициент, тем оборотный капитал эффективнее используется.

Рентабельность основного капитала

Полученная прибыль еще не признак эффективной деятельности. Необходимо рассчитать более подробно прочие финансовые показатели.

Rок=Чистая прибыль/Основной капитал

Коэффициент отражает какая доля чистой прибыли приходится на единицу основного капитала компании.

Расчет рентабельности продаж

Коэффициент, характеризующий чистую прибыль в объеме валовой выручке, показывает финансовую эффективность деятельности. За финансовый результат можно принимать разные показатели прибыли.

Нормативное значение рентабельности продаж зависит от ряда особенностей, например, отраслевой принадлежности.

Порог рентабельности

Порог рентабельности еще называют точкой безубыточности, характеризующий такой уровень деловой активности, при котором сумма затрат равна сумме доходов и помогает рассчитать запас финансовой прочности компании:

Пр = Пос затраты/К валовой маржи

Коэффициент валовой маржи находится по формуле:

Вм = (Валовая выручка — Переменные затраты)/Валовая выручка

При планировании и прогнозировании многие руководители берут это за основу принятия решений, когда требуется вести бизнесс таким образом, чтоб этот порог не превысить.

Рентабельность затрат

Показывает на сколько потраченные на бизнес средства окупаемы, отражает сколько прибыль получается на один вложенный рубль. Применяется для анализа эффективности затрат.

Показатель определяется следующим образом:

Рз = Прибыль/Декапитализированные расходы.

Аддитивные используются, когда показатель рассчитывается как разность или сумма результирующих факторов, мультипликативные – как их произведение, а кратные – когда для получения результата факторы делятся друг на друга.

Применение данных моделей приводят к комбинированным или смешанным моделям. Для полного факторного анализа рентабельности применяются многофакторные модели, в которые включены разные коэффициенты рентабельности.

Определение отраслевой рентабельности с помощью сервиса ФНС «Налоговый калькулятор по расчету налоговой нагрузки»

Электронный сервис ФНС «Налоговый калькулятор по расчету налоговой нагрузки» позволяет определить ряд отраслевых налоговых показателей, в том числе и отраслевую рентабельность (Рентабельность продаж, %). Причем этот сервис позволяет более точно учитывать вид деятельности (с учетом подвидов экономической деятельности) и регион деятельности. Сервис бесплатный и не требует регистрации.

Чтобы определить рентабельность, сложившуюся по виду деятельности нужно выбрать:

— Календарный год (доступны предыдущие отчетные периоды)

— Вид экономической деятельности (открывается древовидный классификатор видов деятельности, соответствующий ОКВЭД-2)

— Субъект Российской Федерации (открывается перечень субъектов России)

— Масштаб деятельности (можно не указывать, тогда будут учтены «все», но можно выбрать Микропредприятия (до 30 млн.руб или от 30 до 120 млн.руб), Малые предприятия (от 120 до 500 млн.руб или от 500 до 800 млн.руб), средние предприятия (от 800 до 2000 млн.руб) или крупные предприятия (свыше 2000 млн.руб)

Пример

1) 2019 год, Вид деятельности 41 «Строительство зданий», Москва:

Рентабельность продаж: 1.88%

2) 2019 год, Вид деятельности 41 «Строительство зданий», Санкт-Петербург:

Рентабельность продаж: 1.65%

Пример

1) 2019 год, Вид деятельности 69.1 «Деятельность в области права», Москва:

Рентабельность продаж: 2.79%

2) 2019 год, Вид деятельности 69.1 «Деятельность в области права», Республика Татарстан:

Рентабельность продаж: 1.81%

Электронный сервис ФНС «Налоговый калькулятор по расчету налоговой нагрузки» показывает «Рентабельность продаж», которая определяется так:

Рентабельность продаж — отношение прибыли (убытка) от продаж к выручке от продаж. Для расчета показателя разделите строку 2200 «Прибыль (убыток) от продаж» Отчета о финансовых результатах на строку 2110 «Выручка» Отчета о финансовых результатах («Методологические рекомендации по проведению анализа финансово-хозяйственной деятельности организаций» (утв. Госкомстатом России 28.11.2002)).

Электронный сервис ФНС «Налоговый калькулятор по расчету налоговой нагрузки» прямо указывает, что он направлен на Организации на общем режиме налогообложения (пояснение на основной странице сервиса). То есть, организации, применяющие специальные налоговые режимы (например, УСН) не должны ориентироваться на показатели сервиса. В то же время, эта оговорка направлена, прежде всего, на показатель налоговой нагрузки. Показатель рентабельности, по моему мнению, может использоваться и организациями, применяющими специальные налоговые режимы, как ориентир среднеотраслевого показателя рентабельности.