Какой налоговый и отчетный период по налогу на прибыль (коды)?

Содержание:

- Отчетный период

- Коды при ЕНВД

- Какие бывают налоги и зачем вообще их платить

- Как определить код для оплаты НДФЛ

- Образец 3-НДФЛ(13%) при стандартных налоговых вычетах

- Виды налоговых периодов

- Ключевое значение

- Налоговый период по налогу на прибыль

- Интервалы для бухгалтерской отчетности

- Что такое коды периодов бухгалтерской отчетности?

- «1С:Бухгалтерия 8»: как сформировать ликвидационный баланс

- Выводы (+ видео)

- Выводы (+ видео)

Отчетный период

Для каждого вида налога предусмотрен свой отчетный период с кодом по общему правилу и для консолидированной группы налогоплательщиков.

Налог на прибыль

Отчетными периодами по налогу признаны 1-ый квартал, полугодие и 9 месяцев. По итогам ОП предоставляются декларации, как и по итогам НП, с числовыми значениями периодов:

| Код по общему правилу | Код для консолидированной группы налогоплательщиков | Расшифровка |

|---|---|---|

| 21 | 13 | 1-ый квартал |

| 31 | 14 | полугодие |

| 33 | 15 | 9 месяцев |

Если налогоплательщиком выражено желание исчислять сумму авансового платежа исходя из ежемесячной фактической прибыли, то для него ОП составят 1-ый месяц, два месяца, три месяца и так далее нарастающим итогом до конца года:

| Код по общему правилу | Код для консолидированной группы налогоплательщиков | Расшифровка | |

|---|---|---|---|

| 35 | 57 | 1 месяц | |

| 36 | 58 | 2 | месяца |

| 37 | 59 | 3 | |

| 38 | 60 | 4 | |

| 39 | 61 | 5 | месяцев |

| 40 | 62 | 6 | |

| 41 | 63 | 7 | |

| 42 | 64 | 8 | |

| 43 | 65 | 9 | |

| 44 | 66 | 10 | |

| 45 | 67 | 11 |

Налог на имущество организаций

Налог относится к региональному уровню власти. Законами субъектов РФ отчетные периоды могут быть не предусмотрены. Но если они есть, то равны 1-му кварталу, полугодию и 9 месяцам.

Для категории плательщиков, определяющей сумму обязательного платежа по кадастровой стоимости имущества, ОП являются 1-ый, 2-ой и 3-ий кварталы, то есть расчеты ведутся по каждому периоду в отдельности, без нарастающего итога.

По завершении отчетных периодов уплачиваются авансовые платежи и подаются налоговые расчеты. Для этих целей предусмотрены:

| Код | Расшифровка | |

|---|---|---|

| 21 | 1-ый квартал | |

| 17 | полугодие (или 2-ой квартал) | |

| 18 | 9 месяцев (или 3-ий квартал) | |

| 51 | 1-ый квартал | при реорганизации организации |

| 47 | полугодие (или 2-ой квартал) | |

| 48 | 9 месяцев (или 3-ий квартал) |

Отчетными по упрощенной системе признаны 1-ый квартал, полугодие и 9 месяцев. По их окончании уплачиваются авансы без подачи отчетных документов. Поэтому для УСН определены только приведенные выше коды НП, которые и указываются при перечислении средств в бюджет.

Страховые взносы

В пределах расчетного периода отчетными считаются 1-ый квартал, полугодие и 9 месяцев:

| Код | Расшифровка | |

|---|---|---|

| 21 | 1-ый квартал | |

| 31 | полугодие | |

| 33 | 9 месяцев | |

| 51 | 1-ый квартал | для реорганизуемой (ликвидируемой) организации |

| 52 | полугодие | |

| 53 | 9 месяцев |

Коды при ЕНВД

Заполняя декларацию по ЕНВД, плательщики должны использовать следующие коды:

21 (51) — I квартал (I квартал при ликвидации);

22 (54) — II квартал (II квартал при ликвидации);

23 (55) — III квартал (III квартал при ликвидации);

24 (56) — IV квартал (IV квартал при ликвидации).

Код всегда можно проверить, открыв соответствующее приложение к порядку по заполнению декларации. Обычно все коды сведены в таблицу.

Налоги и сборы подлежат обязательной уплате в бюджетную систему России и характеризуются определенной периодичностью. Благодаря четко оговоренным в законодательстве срокам плательщики могут осуществлять планирование своих затрат.

Какие бывают налоги и зачем вообще их платить

Налоги — это обязательные платежи, которые платятся гражданами (физическими лицами) и организациями (юридическими лицами) в бюджет государства.

Простая ситуация. Вы пошли в магазин за продуктами. Набрали полную корзину, отбили чек на кассе. Заглянули в чек. А в чеке помимо товарных позиций и цен вдруг обнаружилась аббревиатура «НДС».

НДС — это налог.

Почему помимо цен за товары в чеке есть ещё и налог? На это есть причины.

Налоги нужны для нормального функционирования общественных институтов.

В каждом государстве есть полицейские, пожарные, военные, врачи, учителя, учёные — социально значимые профессии. Без этих профессий общество не сможет нормально существовать. Налоги нужны, чтобы платить заработную плату представителям этих профессий.

Из налогов государство финансирует инфраструктуру, обеспечивает безопасность, платит зарплаты бюджетникам:

- строит и ремонтирует дороги, инженерные сети, мосты, вокзалы, аэропорты, заводы, больницы, театры, электростанции

- содержит армию, полицию, суды, школы, детские сады

- организует пассажирские перевозки

- платит пенсию старикам, инвалидам, отставным военным

- выплачивает пособия родителям по уходу за детьми

- финансирует развитие науки, космоса, культуры, медицины, образования

Правители взимали налоги со своих подданных ещё во времена античности. Деньги в казну собирали сборщики податей, специально обученные люди.

В XXI веке в развитых странах налоговые инспекторы только проверяют наличие уплаты налога, но не участвуют непосредственно в их сборе. Современные технологии во многом упростили и автоматизировали процесс сбора налоговых платежей.

Существуют разные виды налогов:

- подоходный налог

- налог на прибыль организаций

- налог на добавленную стоимость

- налог на добычу полезных ископаемых

- транспортный налог

- акцизы на топливо, алкоголь

- налог на имущество

- налог на владение землёй

- таможенные пошлины и т. д.

Обязанность исправно платить налоги закреплена в законодательстве государства. Если компания или отдельный гражданин уклоняется от уплаты налогов в казну, это считается нарушением закона и даже преступлением.

За неуплату налогов грядёт ответственность вплоть до уголовной. Например, в США за злостное уклонение от уплаты налогов в особо крупных размерах могут дать и 25 лет тюрьмы.

Как определить код для оплаты НДФЛ

Если налог на доходы физических лиц оплачивает организация или индивидуальный предприниматель за своих работников, то поле 107 заполняется по общепринятым нормам. То есть при уплате НДФЛ за сентябрь этого года в платежке указывают «МС. 09.2020».

Если оплата производится за самого налогоплательщика, чиновники предусмотрели исключения. Например, если индивидуальный предприниматель перечисляет НДФЛ в бюджет за самого себя и ИП применяет основную систему налогообложения. Для налогоплательщиков этой категории предусмотрена уплата НДФЛ в следующие сроки: до 15 июля и до 15 октября отчетного года — это авансовые платежи, до 15 января года следующего — для итогового расчета.

Следовательно, при перечислении авансового или итогового платежа НДФЛ ИП за самого себя необходимо указать конкретную дату. Например, ИП на ОСНО платит аванс по НДФЛ за январь-июнь 2020 года, в поле 107 вносят 15.07.2020.

Образец 3-НДФЛ(13%) при стандартных налоговых вычетах

Если в течение налогового периода стандартные налоговые вычеты налогоплательщику не предоставлялись или были предоставлены в меньшем размере, чем предусмотрено настоящей статьей, то по окончании налогового периода на основании налоговой декларации и документов, подтверждающих право на такие вычеты, в ИФНС производится перерасчет налоговой базы.

В 2020 году форма 3-НДФЛ обновлена (Приказ ФНС России от 24.12.2014 № ММВ-7-11/671@ с учетом изменений, внесенных приказами ФНС России от 25.11.2015 № ММВ-7-11/544@ и от 10.10.2020 № ММВ-7-11/552@), старую декларацию при отчётности за 2020 год налоговая служба принимать не будет. Новую форму 3-НДФЛ можно скачать здесь: Форма 3-НДФЛ в формате .pdf (482 KB; программа Adobe Acrobat) и Форма 3-НДФЛ в формате .xls (474 KB; программа Microsoft Excel)

Виды налоговых периодов

НП может равняться календарному году, кварталу или месяцу.

Существуют некоторые особенности исчисления налогового периода, связанные с созданием и ликвидацией предприятий и индивидуальных предпринимателей:

- Если НП приравнивается к году, а начало деятельности пришлось на январь-ноябрь, то первичный расчет суммы к уплате будет произведен за срок с момента регистрации по 31 декабря.

- Если лицо встало на учет в декабре, то первым НП для него станет период со дня регистрации по 31 декабря следующего года.

- При завершении деятельности конец НП совпадает с датой ликвидации.

- Аналогичные правила применяются и для квартальных НП, но значение имеет факт, создано ли лицо более или менее 10 дней до конца квартала.

- Если НП равен месяцу, отчитаться необходимо со дня создания по день окончания месяца либо с начала месяца по день ликвидации.

Ключевое значение

Чтобы обозначить определённый временной интервал, в течение которого действует налоговая отчётность, используется особая кодификация. Этот код выступает в качестве 2-хзначного числа, к примеру, это может быть налоговый период код 34, 22 или какой-то другой.

Представленная кодификация удобно группирует отчёты по времени их создания. К примеру, данный код предоставляет возможность максимально быстро установить промежуток времени, в течение которого плательщик рассчитал и перечислил в бюджет налог.

Для всех типов и кодов налоговой отчётности разработан порядок кодификации. Подробно рассмотрим, как определить налоговый период кода 34 и других шифров.

Группы и статус плательщика не играют никакой роли при определении кода. Другими словами, налоговая служба в 2020 году утверждает коды персонально для каждой формы либо бланка отчёта, при этом величина взносов, налогов и тип плательщика на это не влияет. Эта кодировка используется организациями и индивидуальными предпринимателями, а также обычными гражданами и частными практиками.

Налоговый период по налогу на прибыль

Налоговый период для налога на прибыль определен как календарный год (п. 1 ст. 285 НК РФ). То есть это период времени с 1 января по 31 декабря.

Но это в общем случае, а из него есть исключения, к которым относятся создание или ликвидация (реорганизация) организации в середине года.

Так, для вновь созданной организации первым налоговым периодом по налогу на прибыль, в силу п. 2 ст. 55 НК РФ, будет промежуток времени:

- со дня ее создания (госрегистрации) до конца данного года (например, с 26 мая по 31 декабря текущего года)

; - или со дня создания до конца следующего календарного года, если организация зарегистрирована в декабре (например, с 15 декабря прошлого года до 31 декабря текущего)

.

Если иностранная организация, деятельность которой не приводит к созданию представительства, самостоятельно признает себя налоговым резидентом РФ, то согласно п. 6 ст. 55 НК РФ первым налоговым периодом по налогу на прибыль для нее будет период:

- с 1 января до конца календарного года, если налоговым резидентом она признала себя с этой даты;

- с даты представления заявления до конца календарного года, если налоговым резидентом она признала себя с даты представления заявления.

- с даты представления заявления до конца календарного года, следующего за годом, в котором представлено указанное заявление, если заявление подано в период с 1 декабря по 31 декабря.

Для ликвидируемой или реорганизуемой организации последним таким периодом по налогу на прибыль будет отрезок (п. 3 ст. 55 НК РФ):

- от начала года до дня завершения ликвидации/реорганизации (например, с 1 января по 25 июня текущего года)

; - либо со дня создания до дня ликвидации/реорганизации (например, с 15 января по 22 октября текущего года

— для организации, которая создана и ликвидирована/реорганизована в течение одного года; или с 23 декабря текущего года по 25 июня следующего —

для организации, которая была создана в декабре текущего года, и ликвидирована/реорганизована до конца следующего).

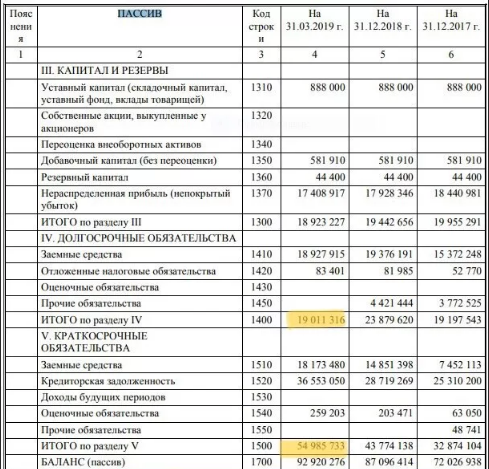

Интервалы для бухгалтерской отчетности

Многие предприниматели часто задают вопрос о том, что обозначает отчетный период 34 в бухгалтерской отчетности. Данное цифровое значение указывается при формировании «прибыльной» декларации и свидетельствует о том, что длительность отчетного периода равна одному календарному году

Важно отметить, что данный интервал является единственным, который признан на законодательном уровне. Данный период начинается с первого января и оканчивается тридцать первого декабря

В том случае, когда отсчет начинается с иной даты, но продолжительность отчетного периода составляет триста шестьдесят пять дней, год именуется финансовым. Как правило, такие временные отрезки указывают в бухгалтерской отчетности, содержащей информацию о финансовой деятельности компании.

Коды 21, 22, 23 и 24 являются промежуточными значениями, которые соответствуют первому, второму, третьему и четвертому кварталу. Эти обозначения фиксируются в декларациях по НДС, подаваемых за вышеуказанные отчетные периоды

Важно отметить, что длительность промежуточного периода может ограничиваться одним месяцем, каждый из которых имеет собственное обозначение

Согласно установленным правилам, бухгалтерская отчетность передается налоговой инспекции один раз в год. Именно поэтому, при составлении отчетов следует учитывать длительность именно календарного года, который начинается первого января. Говоря простым языком, отчетный период в бухотчетности две тысячи восемнадцатого года взял свое начало 01 января 2018.

Что такое коды периодов бухгалтерской отчетности?

В целом, любой вид бухгалтерской отчетности показывает, какие денежные средства в общем потрачены и получены предприятием, а также назначение этих расходов и доходов. Из анализа отчетности можно судить о том, какие изменения требуется ввести на предприятии, и есть ли в них необходимость. Бухгалтерские отчеты имеют особую форму, которую предоставляют налоговой службе. В бланках содержатся специальные графы для каждого вида отчетности, которые необходимо заполнять. Такие бланки требуют корректного и аккуратного заполнения, для чего используют специальные коды.

Коды бухгалтерской отчетности определяют период, за который требуется подать сам отчет. Всю отчетность необходимо предоставлять за определенный период времени, потому что именно таким образом предприятие способно предоставить самую полную информацию о своей работе. А полнота информации и ее достоверность играют в бухгалтерской отчетности очень большую роль, если не самую главную.

Коды бухгалтерской отчетности определяют период, за который требуется подать сам отчет. Всю отчетность необходимо предоставлять за определенный период времени, потому что именно таким образом предприятие способно предоставить самую полную информацию о своей работе. А полнота информации и ее достоверность играют в бухгалтерской отчетности очень большую роль, если не самую главную.

Также, исследуя отчеты за каждый отрезок времени, у предприятия появляется возможность отслеживать его развитие и успешность работы или наоборот

Так, появляется шанс проанализировать, какие продукты лучше больше не выпускать или какие услуги не имеет смысла предоставлять, и, наоборот, на развитие чего стоит обратить внимание

Сам же код в отчетности используется для того, чтобы упростить и ускорить понимание информации вместо прописывания наименований буквами.

Кодировка обязательно используется при подаче документов в налоговую службу. Но что касается дел внутри предприятия, то она не обязательна. Та документация, которую заполняют в промежутках между этими периодами, может быть заполнена без использования данных кодов, но это не желательно. Заполнение документации с помощью кодов бухгалтерской отчетности поможет избежать проблем, если на предприятие внезапно придет проверка.

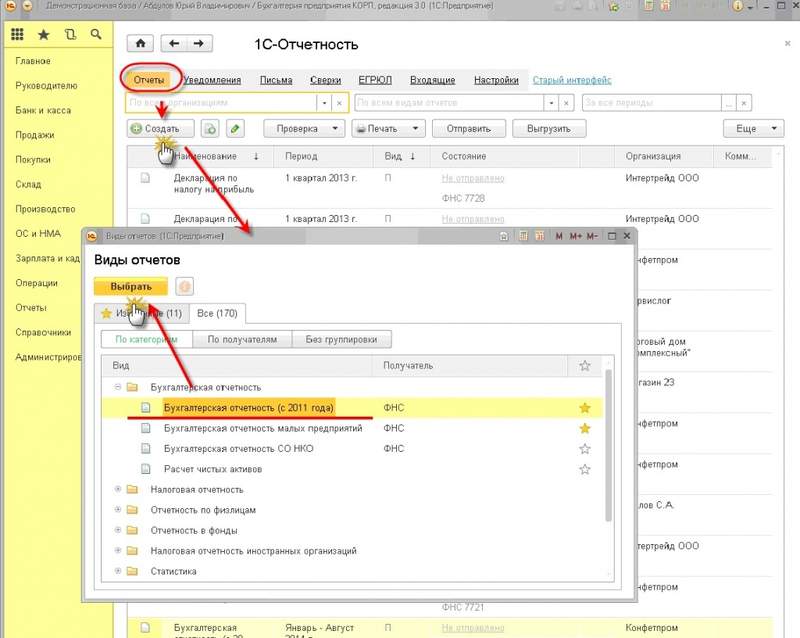

«1С:Бухгалтерия 8»: как сформировать ликвидационный баланс

Рис. 1.

После этого открывается форма для работы с отчетностью. На вкладке Отчеты выбираем пункт Бухгалтерская отчетность (с 2011 года) – рис. 2.

Рис. 2

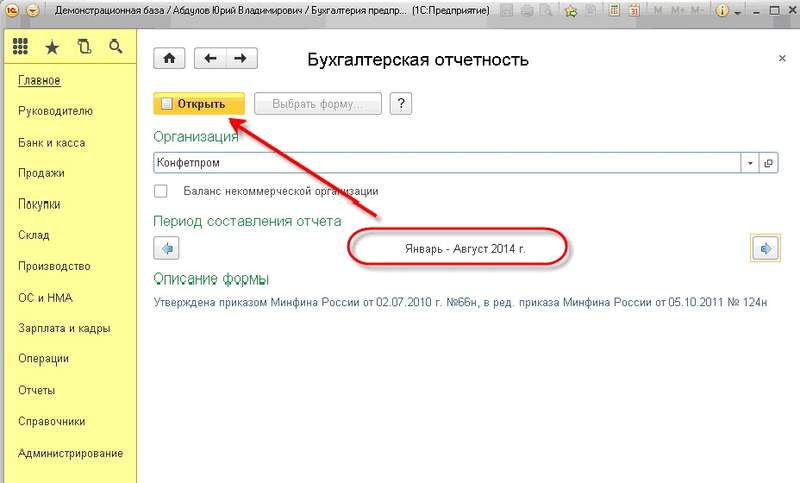

В стартовой форме бухгалтерской отчетности нужно выбрать период, за который нам нужен ликвидационный баланс. Например, январь – август 2014 года. Далее нажимаем на кнопку Oткрыть (рис. 3).

Рис. 3

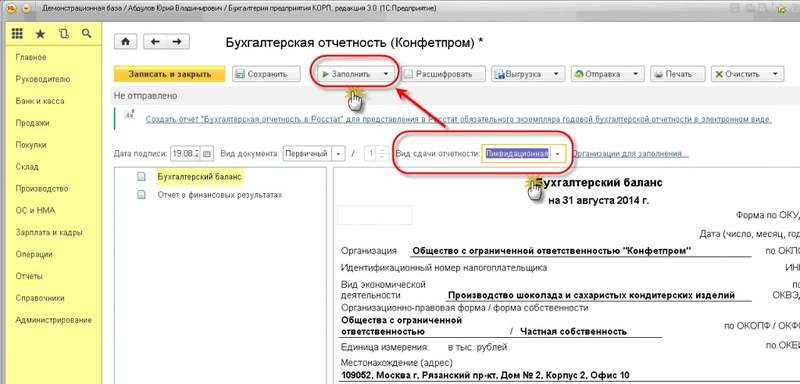

После этого создается и выводится на экран новая форма бухгалтерского баланса

Обратите внимание, что это пустой бланк. В верхнем меню необходимо указать Вид сдачи отчетности — промежуточная (при ликвидации\реорганизации) либо ликвидационная отчетность, а затем нажать кнопку Заполнить на верхней командной панели (рис

4).

Рис. 4

По умолчанию формирование баланса в «1С:Бухгалтерия 8», ред. 3.0 происходит в тысячах рублей. Однако, программа имеет возможность выбрать миллионы рублей или просто рубли.

Бухгалтерская отчетность считается составленной после подписания ее экземпляра на бумажном носителе руководителем, подпись главного бухгалтера не нужна (статья 13 Федерального закона № 402-ФЗ от 06.12.2011). Таким образом, отчетность может представляться как на бумажном носителе, так и в электронном виде при наличии бумажного экземпляра отчетности.

Для представления в электронном виде ФНС утвердила Приказ от 03.09.2013 N ММВ-7-6/313@ «Об утверждении формата представления бухгалтерской (финансовой) отчетности в электронной форме».

Форматом электронного представления не предусмотрено представление бухгалтерской (финансовой) отчетности за период, отличный от года, за исключением представления промежуточной отчетности при ликвидации\реорганизации и ликвидационного баланса.

Воспользовавшись электронным представлением, можно распечатать бланк с двухмерным штрихкодом PDF 417, который формируется из файла выгрузки.

На таком бланке в поле Отчетный период (код) проставляется код 90 или 94 в зависимости от вида сформированной бухгалтерской (финансовой) отчетности (рис. 5).

Рис. 5

Таким образом, на бланке ликвидационного баланса с двухмерным штрихкодом можно идентифицировать отчетность как «ликвидационную» или «промежуточную» (при ликвидации\реорганизации).

Дополнительно дату, на которую составляется ликвидационный баланс, на бланке с двухмерных штрихкодом PDF 417. проставлять нет необходимости. Дата автоматически устанавливается при выгрузке бухгалтерской отчетности. На самих же бланках баланса конкретная дата не проставляется (рис. 6).

Рис. 6

Бумажный бланк по форме, утвержденной Приказом Минфина России от 02.07.2010 № 66н «О формах бухгалтерской отчетности организаций», не содержит полей для указания вида баланса – промежуточный или ликвидационный. Поэтому рекомендуем выполнить следующее:

- на бланке баланса вручную скорректировать наименование баланса;

- вручную проставить специальные отметки об утверждении ликвидационного баланса или приложить к ликвидационному балансу решение об его утверждении;

- необходимо вручную установить дату, на которую составляется ликвидационный баланс.

Пример на рис. 7.

Рис. 7

Кроме этого, рекомендуем составить пояснительную записку в произвольной форме. В ней отразить этапы и тонкости процесса ликвидации организации.

И в заключение несколько слов о составлении последней бухгалтерской (финансовой) отчетности. Такая обязанность прописана в Федеральном законе № 402–ФЗ от 06.12.2011 (пункт 4 статьи 17). Также в законе уточнено, что состав последней бухгалтерской отчетности, порядок ее составления и денежного измерения объектов в ней должны устанавливать федеральные стандарты (подпункт 9 пункта 3 статьи 21).

На сегодняшний день такие федеральные стандарты отсутствуют. Таким образом, возможности составить «последнюю бухгалтерскую отчетность» нет.

Выводы (+ видео)

В заключение следует сказать о том, что для каждого налогового режима и самого налога предусмотрен индивидуальный код, соответствующий продолжительности отчетного периода. Порядок подачи декларации зависит от длительности налогового периода. Каждый предприниматель обязуется оплачивать налоги в течение следующего месяца после подачи отчетности.

Согласно установленным правилам, длительность отчетного периода равняется одному году. Это означает, что предприниматели обязаны предоставить сотрудникам ИФНС финансовые отчеты в течение трех месяцев после смены налоговой стадии. Последним днем подачи отчетности назначено двадцать восьмое марта.

https://youtube.com/watch?v=FLkYKZ6Ubsg

Выводы (+ видео)

В заключение следует сказать о том, что для каждого налогового режима и самого налога предусмотрен индивидуальный код, соответствующий продолжительности отчетного периода. Порядок подачи декларации зависит от длительности налогового периода. Каждый предприниматель обязуется оплачивать налоги в течение следующего месяца после подачи отчетности.

Согласно установленным правилам, длительность отчетного периода равняется одному году. Это означает, что предприниматели обязаны предоставить сотрудникам ИФНС финансовые отчеты в течение трех месяцев после смены налоговой стадии. Последним днем подачи отчетности назначено двадцать восьмое марта.

https://youtube.com/watch?v=FLkYKZ6Ubsg

Полный доступ на месяц! — Формируйте документы, тестируйте отчеты, пользуйтесь уникальным сервисом экспертной поддержки «Системы Главбух».

Позвоните нам по телефону 8 800 222-18-27 (бесплатно).

Без проблем отчитываться по налогам помогут следующие справочники (их можно скачать):

Российское законодательство требует, чтобы для каждого налога были определены плательщики, а также все необходимые элементы налогообложения. К ним относятся объект обложения, облагаемая база, налоговый период, ставка платежа, порядок его расчета, а также порядок и сроки внесения платежа в бюджет. Все эти данные нужны для того, чтобы рассчитать сумму к перечислению за определенный промежуток времени.

В зависимости от того, какой платеж необходимо рассчитать и внести, контрольные промежутки времени имеют разную длительность – например, месяц, квартал, год. По налоговому периоду код в декларации указывают на титульном листе, он включает в себя два цифровых разряда. Коды налоговых периодов приводятся в приказах ФНС об утверждении соответствующей отчетности и порядка ее заполнения.

Существуют платежи с одинаковыми периодами внесения, но разными ставками и правилами расчета. Как правило, для одинаковых промежутков времени в различных формах отчетности цифровые кодировки совпадают. Например, вносить платеж и отчитываться поквартально нужно по:

Ежегодно отчитываться приходится по:

Далее – подробно про коды налоговых периодов в отчетности, в том числе про код налогового периода 22 и другие.