Пени по налогу на прибыль кбк 2020

Содержание:

- КБК для НДФЛ 2019

- Налог на прибыль организаций (за исключением КГН)

- Определение финансовой базы

- Важные пояснения по КБК для уплаты налогов по УСН

- Коды бюджетной классификации 2020 (КБК 2019)

- Кбк по налогу на прибыль 2019

- КБК по государственным пошлинам

- Методы признания доходов и расходов

- Строение КБК

- Заполняем квитанцию на оплату налога

- КБК 2020 для уплаты штрафов

- Статья 130 «Доходы от оказания платных услуг (работ), компенсаций затрат»

- КБК: экологический сбор 2019 год

- Если ошибка

- КБК для уплаты НДПИ

- Доходы организации: классификация

- Налог на прибыль организаций, уплачиваемый международными холдинговыми компаниями

КБК для НДФЛ 2019

|

НДФЛ |

Код для налога |

Код для пени |

Код для штрафа |

| уплачивается налоговым агентом | 182 1 01 02010 01 1000 110 | 182 1 01 02010 01 2100 110 | 182 1 01 02010 01 3000 110 |

| уплачивается предпринимателями и лицами, занятыми частной практикой, нотариусами и адвокатами (ст. 227 НК РФ) | 182 1 01 02020 01 1000 110 | 182 1 01 02020 01 2100 110 | 182 1 01 02020 01 3000 110 |

| уплачивается резидентом самостоятельно, в том числе с дохода от продажи личного имущества | 182 1 01 02030 01 1000 110 | 182 1 01 02030 01 2100 110 | 182 1 01 02030 01 3000 110 |

| в виде фиксированных авансовых платежей с доходов иностранцев, которые работают на основании патента | 182 1 01 02040 01 1000 110 | 182 1 01 02040 01 2100 110 | 182 1 01 02040 01 3000 110 |

Налог на прибыль организаций (за исключением КГН)

Платежи в федеральный бюджет

| КБК | Наименование |

|---|---|

| 182 1 01 01011 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному) |

| 182 1 01 01011 01 2100 110 | Пени по платежу |

| 182 1 01 01011 01 2200 110 | Проценты по платежу |

| 182 1 01 01011 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Платежи в бюджеты субъектов РФ

| КБК | Наименование |

|---|---|

| 182 1 01 01012 02 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному) |

| 182 1 01 01012 02 2100 110 | Пени по платежу |

| 182 1 01 01012 02 2200 110 | Проценты по платежу |

| 182 1 01 01012 02 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Попробуйте сдать отчетность через систему Контур.Экстерн.

3 месяца бесплатно пользуйтесь всеми возможностями!

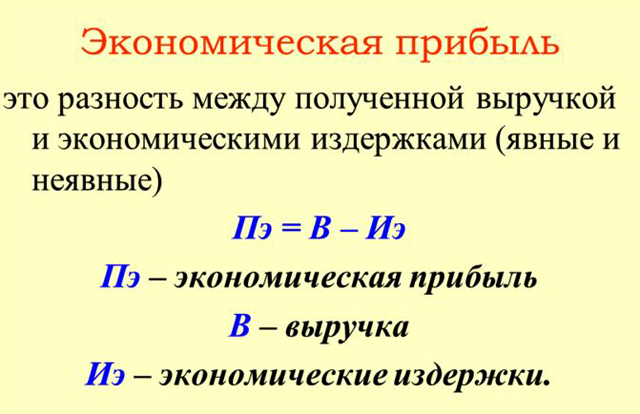

Определение финансовой базы

Как уже говорилось выше, сбор на прибыль исчисляется согласно размеру разницы между поступившими и затраченными на производство средствами. Она, собственно, и является той самой базой, которая нужна для определения налога. Процесс определения осуществляется по нарастающему итогу, начиная с перового дня периода налогообложения.

Если в период предоставления отчетности имел место быть убыток, то база финансовая считается равной нулю, при этом плательщик налога, согласно букве закона, имеет право на перенос убытка на любой срок из последующих десяти лет, которые будут продолжаться за убыточным периодом обложения.

Периодом обложения налогом признается двенадцатимесячный срок, календарный, стартующий первого января текущего года и кончающийся 31 декабря

При этом отчетность предоставляется многократно, а именно по истечению:

- первых трех месяцев года;

- шести месяцев, то есть середины срока;

- девяти календарных месяцев;

- двенадцати месяцев.

В каждый указанный в нижеследующем период производится исчисление авансовых платежей, определяющихся согласно прибыли, которая была получена компанией:

- месячный срок;

- по прошествии двух месяцев;

- трех месяцев и так далее, пока не закончится год.

Определение базы и величины налога производится компаниями самостоятельно, в конце каждого года. Затем они рассчитывают разницу между общим отчислением, которое полагается перечислить, и величиной уже уплаченных средств авансового характера и вносят остаток

Важные пояснения по КБК для уплаты налогов по УСН

«Упрощенка» – это самая привлекательная налоговая система в малом и среднем бизнесе. Ее популярность объясняется минимальным налоговым бременем, самой несложной среди всех систем процедурой отчетности и ведения учета. Это особенно удобно для индивидуальных предпринимателей. Два варианта этой системы отличаются налоговой ставкой, базой и способом расчета налогов:

- УСН – Доходы (или УСН -6%): государству отчисляется 6% от прибыли предпринимателя;

- УСН – Доходы минус расходы (или УСН-15%): государству положено 15% от разницы, заявленной в названии налога.

Следовать той или иной из этих разновидностей? Предприниматель может менять решение ежегодно, уведомив до конца года о своем намерении налоговый орган.

Все ли могут выбрать УСН?

Для того, чтобы перейти на «упрощенку», предприятие должно отвечать некоторым несложным для малого бизнеса условиям:

- иметь в штате менее 100 сотрудников;

- не «замахиваться» на доход более 60 тыс. руб.;

- иметь остаточную стоимость дешевле 100 млн. руб.

Для юрлиц к этим требованиям добавляется запрет на филиалы и представительства и долю участия других организаций, превышающую четверть.

ВАЖНАЯ ИНФОРМАЦИЯ! Приятное налоговое новшество, касающееся УСН: ставка 6% на УСН – Доходы, и так самая низкая среди систем налогообложения, с 2016 года может быть снижена до 1% по региональной инициативе. А ставка УСН-15 может превратиться в 5%, если так распорядится региональное законодательство.

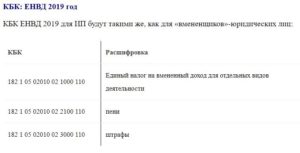

Платим единый налог

Налог, заменяющий сразу несколько отчислений, обычных для других налоговых систем (НДФЛ, НДС, налог на имущество), называется единым. Независимо от того, какой вид УСН выбран предпринимателем, производить его отчисление нужно авансовыми платежами в конце каждого квартала.

Сумму налога в конце года нужно будет рассчитать, приняв во внимание внесенные авансовые платежи. Чтобы перечислить сумму налога в бюджет, надо правильно заполнить платежное поручение, ведь наличными налоги платить нельзя

Чтобы перечислить сумму налога в бюджет, надо правильно заполнить платежное поручение, ведь наличными налоги платить нельзя.

В поле 104 нужно обязательно указать правильный КБК для уплаты единого налога на УСН:

- для УСН-6% – 182 1 05 01011 01 1000 110;

- для УСН-15% – 182 1 05 01021 01 1000 110.

Если авансовые платежи не были внесены в срок, за каждый пропущенный день назначаются пени. Чтобы их уплатить, нужны следующие КБК:

- для УСН-6% – 182 1 05 01011 01 2100 110;

- для УСН-15% – 182 1 05 01021 01 2100 110.

Если в конце годового периода налог по его итогам был не уплачен, то в придачу к пеням будет наложен штраф в 20% от суммы недоимки. Заплатить его нужно по будет по таким КБК:

- для УСН-6% – 182 1 05 01011 01 3000 110;

- для УСН-15% – 182 1 05 01021 01 3000 110.

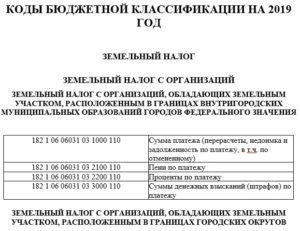

Коды бюджетной классификации 2020 (КБК 2019)

На этой странице представлены таблицы с КБК 2020 года для налогов, которые чаще всего оплачивают компании: налог на добавленную стоимость, налог на прибыль в федеральный и региональный бюджет, налог на доходы физических лиц, а также налоги на транспорт и имущество. КБК на 2020 год утверждены приказом Минфина России от 08.06.2018 132н.

Коды бюджетной классификации 2019

| Наименование платежа | КБК |

| Налоги | |

| Налог на прибыль, который зачисляют в федеральный бюджет | 182 1 0100 110 |

| Налог на прибыль, который зачисляют в региональный бюджет | 182 1 0100 110 |

| НДС, кроме импортного | 182 1 0300 110 |

| Налог на имущество | 182 1 0600 110 |

| Налог по упрощенке с объектом «доходы» | 182 1 0500 110 |

| Налог по упрощенке с объектом «доходы минус расходы», в том числе минимальный налог | 182 1 0500 110 |

| ЕНВД | 182 1 0500 110 |

| ЕСХН | 182 1 0500 110 |

| НДФЛ для налогового агента | 182 1 0100 110 |

| Транспортный налог | 182 1 0600 110 |

| Земельный налог с участков Москвы, Санкт-Петербурга, Севастополя | 182 1 0600 110 |

| Пени по налогам | |

| Налог на прибыль, который зачисляют в федеральный бюджет | 182 1 0100 110 |

| Налог на прибыль, который зачисляют в региональный бюджет | 182 1 0100 110 |

| НДС | 182 1 0300 110 |

| Налог на имущество | 182 1 0600 110 |

| Налог по упрощенке с объектом «доходы» | 182 1 0500 110 |

| Налог по упрощенке с объектом «доходы минус расходы» | 182 1 0500 110 |

| ЕНВД | 182 1 0500 110 |

| ЕСХН | 182 1 0500 110 |

| НДФЛ для налогового агента | 182 1 0100 110 |

| Транспортный налог | 182 1 0600 110 |

| Земельный налог с участков Москвы, Санкт-Петербурга, Севастополя | 182 1 0600 110 |

| Штрафы по налогам | |

| Налог на прибыль, который зачисляют в федеральный бюджет | 182 1 0100 110 |

| Налог на прибыль, который зачисляют в региональный бюджет | 182 1 0100 110 |

| НДС | 182 1 0300 110 |

| Налог на имущество | 182 1 0600 110 |

| Налог по упрощенке с объектом «доходы» | 182 1 0500 110 |

| Налог по упрощенке с объектом «доходы минус расходы» | 182 1 0500 110 |

| ЕНВД | 182 1 0500 110 |

| ЕСХН | 182 1 0500 110 |

| НДФЛ для налогового агента | 182 1 0100 110 |

| Транспортный налог | 182 1 0600 110 |

| Земельный налог с участков Москвы, Санкт-Петербурга, Севастополя | 182 1 0600 110 |

| Страховые взносы | |

| Пенсионные взносы по основным и пониженным тарифам | 182 1 0210 160 |

| Пенсионные взносы по доптарифу, не зависящему от спецоценки (список 1) | 182 1 0210 160 |

| Пенсионные взносы по доптарифу, зависящему от спецоценки (список 1) | 182 1 0220 160 |

| Пенсионные взносы по доптарифу, не зависящему от спецоценки (список 2) | 182 1 0210 160 |

| Пенсионные взносы по доптарифу, зависящему от спецоценки (список 2) | 182 1 0220 160 |

| Медицинские взносы | 182 1 0213 160 |

| Социальные взносы | 182 1 0210 160 |

| Взносы на травматизм | 393 1 0200 160 |

| Пени по взносам | |

| Пенсионные взносы по основным и пониженным тарифам | 182 1 0210 160 |

| Пенсионные взносы по доптарифу, не зависящему от спецоценки (список 1) | 182 1 0210 160 |

| Пенсионные взносы по доптарифу, зависящему от спецоценки (список 1) | 182 1 0210 160 |

| Пенсионные взносы по доптарифу, не зависящему от спецоценки (список 2) | 182 1 0210 160 |

| Пенсионные взносы по доптарифу, зависящему от спецоценки (список 2) | 182 1 0210 160 |

| Медицинские взносы | 182 1 0213 160 |

| Социальные взносы | 182 1 0210 160 |

| Взносы на травматизм | 393 1 0200 160 |

| Штрафы по взносам | |

| Пенсионные взносы по основным и пониженным тарифам | 182 1 0210 160 |

| Пенсионные взносы по доптарифу, не зависящему от спецоценки (список 1) | 182 1 0210 160 |

| Пенсионные взносы по доптарифу, зависящему от спецоценки (список 1) | 182 1 0210 160 |

| Пенсионные взносы по доптарифу, не зависящему от спецоценки (список 2) | 182 1 0210 160 |

| Пенсионные взносы по доптарифу, зависящему от спецоценки (список 2) | 182 1 0210 160 |

| Медицинские взносы | 182 1 0213 160 |

| Социальные взносы | 182 1 0210 160 |

| Взносы на травматизм | 393 1 0200 160 |

КБК для ИП с 2020 года

| Наименование платежа | КБК взноса | КБК пени | КБК штрафа |

| Взносы в фиксированном размере на страховую пенсию (с доходов в пределах 300 000 руб.) | 182 1 0210 160 | 182 1 0210 160 | 182 1 0210 160 |

| Взносы в ФФОМС в фиксированном размере | 182 1 0213 160 | 182 1 0213 160 | 182 1 0213 160 |

Кбк по налогу на прибыль 2019

Код бюджетной классификации (КБК) – важный реквизит налоговой платежки – может принести много проблем, если бухгалтер допустит ошибку. Какие это проблемы и как их избежать – читайте в нашей статье.

Кто платит налог на прибыль

Если ваша компания не применяет какой-либо из спецрежимов, то она – налогоплательщик налога на прибыль. Уплачивать налог на прибыль в ряде случаев должны организации, применяющие спецрежимы. Причем те, кто применяет УСН, уплачивают налог на прибыль только с отдельных видов доходов. А плательщики ЕНВД – со всех доходов, которые не относятся к «вмененной» деятельности.

Конечно, быть налогоплательщиком – не означает, что компания обязательно перечисляет налог на прибыль. Есть компании, которые:

- вправе применять по налогу на прибыль ставку 0% (медицина, образование, сельское хозяйство, участники различных инвестиционных проектов, например, в «Сколково»);

- пока не получают выручку.

Налог на прибыль, в отличие от НДС, не нужно рассчитывать, если компания в отчетном периоде получала только авансы. Все остальные должны пополнять бюджет этим налогом и при этом не допускать ошибки в КБК, чтобы не тратить много времени на дополнительное взаимодействие с налоговой по вопросам:

- уточнения платежа;

- возврата и зачета переплаты.

Как вернуть переплату по налогам юридических лиц

КБК для уплаты налога на прибыль организации

Для уплаты налога установлены 11 различных КБК. Мы объединили информацию по ним в единую таблицу, которая поможет вам избежать ошибок.

Таблица 1. КБК по налогу на прибыль – 2019

Отметим, что КБК зависит от того, куда вы перечисляете налог: в федеральный бюджет или региональный.

КБК для уплаты штрафов и пени

Сложная 20-значная структура КБК все же дает шанс избежать ошибок, если понимать, что «набор цифр»:

- имеет определенную структуру;

- цифры правильнее называть разрядами.

Для того, чтобы определить правильный КБК для уплаты штрафов и пени, вы вполне можете использовать Таблицу 1, изменив в представленных там годах группу подвида доходов бюджетов (14 – 17 разряды кода). Для вашего удобства мы выделили эту группу жирным начертанием.

Группа «1000» означает, что вы уплачиваете налог. Вы получите новый КБК, если поставите вместо 1000:

- 2100 (для уплаты пени);

- 3000 (для уплаты штрафов).

Хотя эти значения указаны нами в разрезе налога на прибыль, по ряду других налогов разрядность для уплаты налога, пеней и штрафов такая же.

Особенности расчета и уплаты налога на прибыль

Особенности подсчетов по налогу на прибыль, которые можно назвать нетипичными, рассмотрены нами в Таблице 1. Однако даже стандартный случай (первые две строки таблицы 1) имеет и другие особенности, кроме распределения по бюджетам.

Особенностей настолько много, что возникает необходимость максимально детализировать учетную политику по этому налогу. Именно в учетной политике должны быть детализированы:

- определение налоговой базы по налогу на прибыль;

- формирование налоговых обязательств перед бюджетом.

Это дает шанс даже вновь принятому бухгалтеру правильно определить КБК, поняв, с какими фактами хозяйственной жизни компании он столкнется на практике. Однако рекомендуем в случае, если вы лишились бухгалтера, не искать нового. Без помощи коллеги даже высококвалифицированный бухгалтер будет долго вникать в суть.

Пример расчета налога

Как посчитать налог на прибыль и распределить его по нужным КБК, лучше всего иллюстрирует числовой пример. Предположим, что за полугодие 2019 года компания имеет следующие показатели (тыс. руб.):

- 1500 – выручка;

- 950 – себестоимость;

- 15 – внереализационные доходы;

- 35 – внереализационные расходы.

Соответственно налоговая база составит 530 тыс. руб. (1500 + 15 – 950 – 35).

Общая сумма налога за полугодие составляет 106 тыс. руб. (530 х 20%), в том числе:

- 15,9 тыс. руб. (530 х 3%) – федеральный бюджет;

- 90,1 тыс. руб. (530 х 17%) – региональный бюджет.

Если компания уплачивала авансовые платежи, то их нужно вычесть и оплатить в бюджеты с соответствующими КБК.

Самый верный способ уберечь компанию от проблем из-за неверно перечисленных налогов – перейти накомплексный бухгалтерский аутсорсинг в 1С-WiseAdvice. Гарантируем, что у вас никогда не возникнет:

- ошибок в КБК;

- необходимости обращений в ИФНС для возврата переплаты, уточнения платежа и прочих временно лишающих оборотных средств моментов, связанных с неправильным КБК в платежке.

У нас формирование налоговых платежек проходит многосторонний контроль, в том числе при помощи использования специальных программ.

КБК по государственным пошлинам

| Государственная пошлина по делам, рассматриваемым в арбитражных судах |

182 1 08 01000 01 1000 110 |

| Государственная пошлина за государственную регистрацию юридического лица, физических лиц в качестве индивидуальных предпринимателей (если услуга оказывается налоговыми органами), изменений, вносимых в учредительные документы юридического лица, за государственную регистрацию ликвидации юридического лица и другие юридически значимые действия |

182 1 08 07010 01 1000 110 |

| Государственная пошлина за государственную регистрацию юридического лица, физических лиц в качестве индивидуальных предпринимателей (если услуга оказывается многофункциональным центром) |

182 1 08 07010 01 8000 110 |

| Государственная пошлина за право использования наименований «Россия», «Российская Федерация» и образованных на их основе слов и словосочетаний в наименованиях юридических лиц |

182 1 08 07030 01 1000 110 |

Методы признания доходов и расходов

Всего существует два метода проведения процедуры признания искомых величин. К ним относятся следующие разновидности.

- Признание по начислению. Это означает, что считаются действительными осуществленные затраты и полученные средства на тот период предоставления отчетности, в котором они произведены, при этом не имеет значения, когда по факту поступили на счет или ушли с него деньги.

- Признание согласно кассовым показателям. На использование представленной разновидности признания уполномочены далеко не все организации. Во-первых, запрещено к нему прибегать банковским системам, а также тем фирмам, величина заработанной выручки которых без НДС за последние двенадцать месяцев не превысила миллиона рублей на каждый квартальный срок.

Если организация попадает в категорию счастливчиков, которые могут его использовать, то днем, когда получен доход будет считаться дата его непосредственного попадания на банковский счет компании. Что касается затрат, в данном случае они признаются с некоторыми нюансами:

- средства, ушедшие на покупку необходимых для производственного процесса материалов, будут внесены в расходы непосредственно во время использования их в производстве;

- амортизация считается действительной исключительно по имуществу амортизируемому, оплата за которое поступила от плательщика, при этом оно в обязательном порядке должно использоваться в производстве;

- затраты по налоговым выплатам засчитываются на момент фактического произведения отчисления.

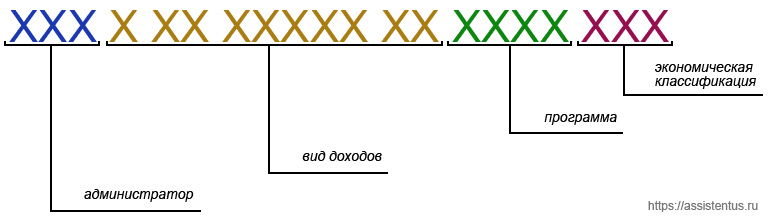

Строение КБК

Этот код состоит из 20 знаков – цифр, разделенных дефисам на группы, он имеет следующий вид ХХ – Х ХХ ХХ ХХХ ХХ – ХХХХ – ХХХ.

Каждой группе знаков соответствует определенное Министерством финансов зашифрованное значение. Рассмотрим структуру доходного КБК, так как именно их приходится в основном использовать предпринимателям (расходные коды могут встречаться в основном при возврате средств по какой-либо государственной программе).

- «Администратор». Первые три знака показывают, кто получит средства и несет ответственность за пополнение ими той или иной части бюджета, распоряжается поступившими деньгами. Самые часто встречающиеся бизнесменам коды начинаются с 182 – налоговый орган, 392 – Пенсионный фонд, 393 – ФСС и другие.

-

«Вид доходов» включает в себя знаки с 4 по 13. Эта группа знаков помогает довольно точно идентифицировать поступление по следующим показателям:

- группа – 4 знак (то есть первый в этом пункте);

- подгруппа – 5 и 6 знак; двузначным кодом обозначен конкретный налог, пошлина, взнос, штраф и т.п.;

- статья – разряд 7 и 8 (значение цели полученного поступления закодировано в расчетных документах по бюджету РФ);

- подстатья – 9, 10 и 11 знак (уточняет статью дохода);

- элемент – 12 и 13 цифра, характеризует уровень бюджета – от федерального 01, муниципального 05 до конкретных бюджетов ПФР – 06, ФСС – 07 и т.д. Код 10 обозначает бюджет поселения.

- «Программа» – позиции с 14 по 17. Эти цифры призваны дифференцировать налоги (их код 1000) от пеней, процентов (2000), взысканий (3000) и других платежей (4000).

- «Экономическая классификация» – последние три цифры. Они идентифицируют поступления с точки зрения их экономического вида. Например, 110 говорит о налоговых доходах, 130 – от оказания услуг, 140 – средства, изъятые принудительно и т.п.

ВАЖНАЯ ИНФОРМАЦИЯ! 20-значный код необходимо правильно и без ошибок указывать в поле «Назначение платежа» (поле № 104) платежного поручения. По сути, он дублирует информацию, указывающуюся в поле «Основание платежа», а также частично – в поле «Получатель» и «Расчетный счет получателя».

Заполняем квитанцию на оплату налога

Чтобы оплатить налог или штраф по нему, необходимо грамотно заполнить расчётный документ, по унифицированной форме 0401060. КБК в нём указывается в строке 104.

Основные правила при заполнении платёжного документа:

- В качестве адресата (строка 16) необходимо указывать налоговую инспекцию (сокращённо);

- В поле для ИНН (строка 61) указывается номер налоговой (10 цифр);

- Идентификатор начисления будет равен «0», если это текущий платёж (22-ая строка);

- КБК указывается как «182»;

- указывается в поле 103 и равно 9 цифрам;

- Строка 105 содержит код ОКТМО, который равен 8 или 11 цифрам в зависимости от региона;

- В поле 106 обозначается назначение платежа. Содержит 2 заглавные печатные буквы (к примеру, текущие платежи обозначают комбинацией «ТП»);

- В строке 107 указывается период оплаты (например, запись «КВ.03.2017» означает оплату за третий квартал);

- 108-ая строка определяет основание платежа (значение «ТР» говорит, что оплата происходит по требованию налогового органа);

- Строка 109 отражает дату, в которую появилось основание для совершения платежа;

- Строка 110 не заполняется с 2015 года (проставляем «0»);

- 21-ое поле отражает очерёдность оплаты (при оплате налога ставим «5»).

Составить платёжное поручение можно легко с помощью официального сайта налоговой службы. Зайдя на интернет-страницу государственной структуры можно сформировать документ на оплату налога и оплатить в любом банке или через личный кабинет. При этом КБК и другие кодировки будут проставлены автоматически. Здесь же содержится и таблица со всем перечнем КБК.

КБК 2020 для уплаты штрафов

При уплате штрафа, как правило, 14-17-й разряды принимают значение «3000». Но и здесь не стоит забывать об исключительных случаях:

ВИД СТРАХОВОГО ВЗНОСА КБК

| Страховые взносы на ОПС | 182 1 0210 160 |

| Страховые взносы на ВНиМ | 182 1 0210 160 |

| Страховые взносы на ОМС | 182 1 0213 160 |

| Страховые взносы на ОПС в фиксированном размере, уплачиваемые ИП за себя (в т.ч. 1%-ные взносы) | 182 1 0210 160 |

| Страховые взносы на ОМС в фиксированном размере, уплачиваемые ИП за себя | 182 1 0213 160 |

| Дополнительные страховые взносы на ОПС за работников, которые трудятся в условиях, дающих право на досрочную пенсию, в том числе: | |

| – для занятых на работах с вредными условиями труда (п. 1 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф не зависит от результатов спецоценки) | 182 1 0210 160 |

| – для занятых на работах с тяжелыми условиями труда (пп. 2-18 ч. 1 ст. 30 Федерального закона от 28.12.2013 г. № 400-ФЗ) (доптариф не зависит от результатов спецоценки) | 182 1 0210 160 |

Статья 130 «Доходы от оказания платных услуг (работ), компенсаций затрат»

Статья 130 обычно используется бюджетными и автономными учреждениями, поскольку именно им в силу норм ст. 298 ГК РФ, ст. 9.2 Закона о некоммерческих организациях предоставлено право осуществлять приносящую доходы деятельность. Доходы, полученные учреждением от такой деятельности, и приобретенное за счет этих доходов имущество поступают в самостоятельное распоряжение учреждения. Ранее все доходы, которые учреждение получало от осуществления приносящей доход деятельности, отражались по статье 130 (включая доходы от оказания услуг в рамках программы ОМС), сейчас каждому виду дохода соответствует своя подстатья. В таблице приведем характеристику отдельных подстатьей КОСГУ, которые применяются учреждениями здравоохранения.

| Код подстатьи | Наименование подстатьи | Доходы, относимые на данную подстатью |

| «Доходы от оказания платных услуг (работ)» | Доходы от оказания платных услуг, работ (за исключением доходов от оказания услуг (работ) по программе ОМС), в том числе:

|

|

| «Доходы от оказания услуг (работ) по программе обязательного медицинского страхования» | Доходы, получаемые учреждением от оказания медицинских услуг, предоставляемых застрахованным лицам в рамках базовой программы обязательного медицинского страхования | |

| «Доходы от компенсации затрат» | Доходы от компенсации затрат, в том числе:

|

|

| «Доходы по условным арендным платежам» | Доходы от возмещения затрат по содержанию имущества, находящегося в аренде в соответствии с договором аренды (имущественного найма) или договором безвозмездного пользования, в том числе:

|

|

| «Доходы бюджета от возврата дебиторской задолженности прошлых лет» | Поступления в доход бюджета от возврата дебиторской задолженности прошлых лет, сформированной получателем бюджетных средств |

КБК: экологический сбор 2019 год

Сбор введен на территории столицы законом г. Москвы от 17.12.2014 № 62, в других регионах не взимается.

| КБК | Расшифровка |

| 182 1 0500 110 | Торговый сбор, уплачиваемый на территориях городов федерального значения |

| 182 1 0500 110 | пени |

| 182 1 0500 110 | штрафы |

| КБК | Расшифровка |

| 048 1 1200 120 | Экологический сбор |

| КБК | Расшифровка |

| 182 1 1500 140 | Плата за пользование курортной инфраструктурой (курортный сбор) |

| КБК | Расшифровка |

| 153 1 1200 120 | Утилизационный сбор за колесный транспорт и прицепы, ввозимые в РФ (кроме ввозимых из Республики Беларусь) |

| 153 1 1210 120 | пени |

| 153 1 1200 120 | Утилизационный сбор за колесный транспорт и прицепы, ввозимые в РФ из Республики Беларусь |

| 1 1210 120 | пени |

| 153 1 1200 120 | Утилизационный сбор за колесные транспортные средства и прицепы к ним, произведенные, изготовленные в РФ |

| 153 1 1200 120 | Утилизационный сбор за самоходные машины и прицепы к ним, произведенные, изготовленные в РФ |

| 153 1 1200 120 | Утилизационный сбор за самоходные машины и прицепы к ним, ввозимые в РФ, кроме самоходных машин и прицепов к ним, ввозимых с территории Республики Беларусь |

| 153 1 1220 120 | пени |

| 153 1 1200 120 | Утилизационный сбор за самоходные машины и прицепы к ним, ввозимые в РФ с территории Республики Беларусь |

| 153 1 1230 120 | пени |

кбк 2018

Если ошибка

Несмотря на то, что вписать КБК НДФЛ в платежку – дело элементарное, ошибки все же возможны. Что делать? При ошибочном написании КБК НДФЛ нужно немедленно написать письмо в ИФНС по вашему местонахождению для уточнения КБК. Это вытекает из письма Минфина от 19.01.2017 № 03-02-07/1/2145.

Не нужно повторно платить НДФЛ, пени и штрафы по нему, если вы ошиблись в указании КБК. Достаточно просто написать заявление на уточнении КБК НДФЛ в ИФНС. А дальше налоговая сама перенаправит платеж по нужным реквизитам.

При ошибочном указании КБК по НДФЛ не исключено, что в 2020 году начислят пени, но перечислять их не нужно. Если компания заплатила подоходный налог вовремя, то после уточнения КБК, пени аннулируются.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

КБК для уплаты НДПИ

| НАЛОГ | КБК |

|---|---|

| Налог на добычу нефти | 182 1 07 01011 01 1000 110 |

| Налог на добычу газа горючего природного из всех видов месторождений углеводородного сырья | 182 1 07 01012 01 1000 110 |

| Налог на добычу газового конденсата из всех видов месторождений углеводородного сырья | 182 1 07 01013 01 1000 110 |

| Налог на добычу общераспространенных полезных ископаемых | 182 1 07 01020 01 1000 110 |

| Налог на добычу прочих полезных ископаемых (за исключением полезных ископаемых в виде природных алмазов) | 182 1 07 01030 01 1000 110 |

| Налог на добычу полезных ископаемых на континентальном шельфе РФ, в исключительной экономической зоне РФ, при добыче полезных ископаемых из недр за пределами РФ | 182 1 07 01040 01 1000 110 |

| Налог на добычу полезных ископаемых в виде природных алмазов | 182 1 07 01050 01 1000 110 |

| Налог на добычу полезных ископаемых в виде угля | 182 1 07 01060 01 1000 110 |

Доходы организации: классификация

Давайте рассмотрим, на какие группы разделена категория доходов компании.

Группа 1. К первой относятся доходы, которые получает фирма впоследствии ведения основной деятельности по реализации:

- продукта;

- работы;

- услуги;

- прав имущественного характера.

Реализационные доходы являются основной статьей финансовых вливаний, это выручка, получаемая впоследствии продажи товара.

Под товаром подразумевается не только продукция, но или услуга или работа, который был произведен самостоятельно или перекуплен у другой организации.

Определение поступающих средств доходами производится согласно оформлению документов первичных и последующих, подтверждающих получение средств.

Группа 2. Доходы полученные внереализационными путями, то есть никак не связанные с продажей услуг, продукции или работ, а также с производственным процессом на базе организации. К ним обычно относятся начисления по:

- штрафным санкциям;

- долгам;

- списания задолженностей;

- другие аналогичные финансовые вливания в бюджет компании.

Доходы компании, не подлежащие учету

Согласно законодательству в сфере налоговых правоотношений, всего существует более четырех десятков финансовых вливаний в бюджет организации, не входящих в базу для расчета величины налогового отчисления. К ним относятся следующие пункты:

- товары, работы, имущество, права на него, полученные от сторонних компаний посредством оплаты, внесенной предварительно плательщиками налога, которые, согласно описываемому ранее методу начисления, находят расходы компании и полученные ей доходы;

- полученное имущество в формате залога или задатка, гарантирующее дальнейшее выполнение различного рода обязательств;

- имущественные наименования или права на них, приобретенные в формате вклада одним из участников хозяйственной направленности общества, который из данного объединения вышел или во время ликвидации сообщества получил долю равномерно разделении обсуждаемого имущества;

- объект имущественный, оцениваемый в денежном эквиваленте, приобретенный в форме уставного членского взноса;

- помощь безвозмездная, поступившая в виде денежных средств или имущественных объектов;

- средства и пособия, уходящие на повышение показателей безопасности атомных станций, размещенных на территории нашей страны, задействованных в различных производственных процессах;

- объект имущественный, определенный во владение отделениям органов государственных или муниципальных, посредством принятого властью исполнительной решения;

- имущество или деньги, выданные по договору кредитному;

- полученные отечественной компанией безвозмездно ценные наименования, если от капитала стороны их передающей, согласно уставу, более половины занимает получаемая сумма.

Налог на прибыль организаций, уплачиваемый международными холдинговыми компаниями

Платеж в федеральный бюджет

| КБК | Наименование |

|---|---|

| 182 1 01 01015 01 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному) |

| 1182 1 01 01015 01 2100 110 | Пени по платежу |

| 182 1 01 01015 01 2200 110 | Проценты по платежу |

| 182 1 01 01015 01 3000 110 | Суммы денежных взысканий (штрафов) по платежу |

Платеж в бюджет субъекта РФ

| КБК | Наименование |

|---|---|

| 182 1 01 01016 02 1000 110 | Сумма платежа (перерасчеты, недоимка и задолженность по платежу, в том числе по отмененному) |

| 182 1 01 01016 02 2100 110 | Пени по платежу |

| 182 1 01 01016 02 2200 110 | Проценты по платежу |

| 182 1 01 01016 02 3000 110 | Суммы денежных взысканий (штрафов) по платежу |