Как кассиру работать с онлайн-кассой в различных ситуациях

Содержание:

- Заполнение формы № КМ-6

- Применение чека коррекции

- Кто допускается к работе с кассовым аппаратом

- Порядок установки фискальной кассы

- Обзор облачной товароучетной программы

- Алгоритм действий кассира при приеме денежных средств от покупателя

- Какие унифицированные формы можно не заполнять

- Как работать с онлайн-кассой

Заполнение формы № КМ-6

Как правильно заполнять форму № КМ-6, если в организации имеется один кассовый аппарат, на который пробивается вся выручка, в т. ч. и оплата по кредитным картам?

Форма КМ-6 «Справка-отчет кассира-операциониста» утверждена достаточно давно – в 1998 году (постановление Госкомстата РФ от 25.12.1998 № 132)– и изначально имела отношение только к наличному обороту, поскольку оплата банковскими картами в то время не была развита. По сути, форма КМ-6 является прямым продолжением информации, берущейся из журнала кассира-операциониста – форма № КМ-4.

Для удобства учета пробивайте наличную и безналичную выручку на разные секции ККТ. В устных рекомендациях налоговые инспекции предлагают два варианта заполнения формы.

Первый вариант заключается в следующем. Поскольку сумма безналичной выручки показывается в отдельной графе 13 формы № КМ-4, то на эту сумму приходный кассовый ордер не выписывается (в этом случае наличные деньги в кассу не поступают). Отчет формы № КМ-6 на эту сумму не составляется.

Второй вариант – вносить в форму № КМ-6 и наличную, и безналичную выручку, но разными строками. При этом итоговая сумма будет совпадать с Z-отчетом, но в кассу будет сдана сумма, отраженная в строке наличной выручки. То есть нижняя строка формы № КМ-6 «Выручка в сумме ___ принята и оприходована по кассе по приходному кассовому ордеру» будет содержать только сумму наличной выручки.

Поскольку законодательством не установлено, как следует отражать безналичные расчеты в форме № КМ-6, организация может выбрать любой вариант. Выбранный способ следует обязательно отразить в учетной политике.

Подписчики ИТС ПРОФ имеют возможность получать письменные консультации аудиторов по сложным вопросам учета и налогообложения.

Свои вопросы Вы можете направлять по адресу itsprof@1c.ru .

В письме с вопросом необходимо указать название организации-подписчика и регистрационный номер программы 1С:Предприятие , на который оформлена платная подписка ИТС ПРОФ.

Ознакомиться с другими ответами на вопросы подписчиков ИТС можно здесь

Добрый день ув. форумчане. Разъясните пожалуйста мне один момент. Очень прошу, что-то заклинило. У нас магазин(розничная торговля). Поставили терминал, но к кассе не привязан, денежки уходят сразу на р/счет. Как отражать нал и безнал в журнале кассира-операциониста я поняла, тут все ясно, и кассовый отчет делаем только согласно наличных пробитых сумм, тоже поняла. Как вести журнал по кассе и по банку? Какие суммы отражать в приходе и расходе по журналам?

Добрый день ув. форумчане. Как вести журнал по кассе и по банку? Какие суммы отражать в приходе и расходе по журналам? Добрый день. По кассе отражаете только поступление наличных денежных средств, а операции эквайринга (поступления выручки по терминалу) отражаете в выписке по р/сч.

Скажите пожалуйста тогда, в журнале Банк как я отражаю: допустим пробили по терминалу 100=. а пришло на р/счет 98= как отражаю в журнале на приход Д51 — К57 98= Д51 — К76 2=

Скажите пожалуйста тогда, в журнале Банк как я отражаю: допустим пробили по терминалу 100=. а пришло на р/счет 98= как отражаю в журнале на приход Д51 — К57 98= Д51 — К76 2= Если перевод денежных средств банком происходит не в день осуществления оплаты картами, то необходимо использовать счет 57 «Переводы в пути» Дт57 Кт 62 – переданы в банк документы по оплате картами Дт51 Кт 57 – зачислены на расчетный счет денежные средства за товары, оплаченные платежными картами.

У Вас какое налогообложение?

У нас УСН 6%, деньги по картам приходят на след день на р/счет

Выписка – поступление по платёжным картам: Д 51 К 57.03 – 98 000 рублей Д 91.2 К 57.03 – 2 000 рублей – комиссия по договору эквайринга.

Выписка – поступление по платёжным картам: Д 51 К 57.03 – 98 000 рублей Д 91.2 К 57.03 – 2 000 рублей – комиссия по договору эквайринга.

Считаю, что выручку нужно отразить в полной сумме 100 000,00 руб. иначе будет занижение выручки.

Я не догоню никак, что в я должна поставить в журнале Банк ? Если по терминалу пробито 100=. а на р/счет пришли 98=, где 2=? На приход: Д51- К57 98= оплата по терминалу Д51 — К 57 2= комиссия по эквайрингу а потом в расход: Д91 К 51 2=

Приход ставите 100, и сразу расход 2 комиссия банка.

Вот теперь понятно. Спасибо. Только по банковской выписке суммы прихода и расхода не будут сходиться? Только остаток сойдется?

Добрый день! Сейчас консультировалась с др. бухгалтером и она по кассовому отчету по ПКО проводит поступление денег через терминал, а по РКО — сдано в банк. Я прочитала в интернете, что кассовый отчет делается только согласно поступившей наличной выручке.

Применение чека коррекции

От обычного чека чек коррекции имеет следующие отличия:

- В чеке коррекции не представляется возможным указать перечень приобретенного товара. Все из-за того, что невозможно в сформированном фискальном документе определить, какой именно товар был куплен. Например, такой чек может быть создан в случае выявления недостачи на момент конца рабочей смены.

- В чеке коррекции может присутствовать только один из двух реквизитов – «Приход» (при излишках) и «Расход» (при недостаче).

По сути, чек коррекции является отложенной фискализацией сумм, принятых от клиентов и покупателей. Они могут быть сформированы в том случае, если по окончании смены кассир обнаружил недостачу или непробитые суммы, а также если на момент осуществления покупателем расчета касса не могла быть использована (к примеру, по причине отсутствие электричества).

При обнаружении ошибки в фискальных данных кассир необходимо сформировать чек, в котором присутствует реквизит «Возврат прихода», а также сумму, которая указана в неправильном чеке (таким образом сотрудник аннулирует его). После этого формируется чек, в котором присутствует реквизит «Приход» и правильная сумма.

Доступен и более простой способ исправить расчет, если сумма ненамного больше, чем нужно. Для этого достаточно создать чек «Возврат прихода» именно на сумму превышения и выдать ее покупателю в деньгах.

При совершении указанных операций покупатель обязательно присутствует

Для этого кассир должен успеть привлечь внимание клиента, пока он не ушел или дождаться, пока он придет снова

К чеку коррекции прилагают пояснительную записку, в которой описывается причина выполнения корректировки

Она особенно нужна для налоговой проверки, так как работники ФНС акцентируют внимание на чеках коррекции

Кто допускается к работе с кассовым аппаратом

К работе с ККТ допускаются только те сотрудники, которые соответствуют определенным критериям:

- Тщательно изучили правила работы с кассовым оборудованием. С точки зрения законодательства, правила эксплуатации не являются обязательными к исполнению, но имея определенные знания, кассир сможет использовать их в случае возникновения не предусмотренных новым законодательством ситуаций. Также изучение правил работы с онлайн-кассами потребуется тем, кто с таким оборудованием ранее еще не взаимодействовал.

- Несет материальную ответственность, что подтверждается подписанным сотрудником договором. Такой договор заключается при вступлении работника на должность. В противном случае он может позже отказаться его подписывать. В трудовом договоре работодатель может прописать пункт о необходимости заключения договора. Но, даже если нет договора о полной материальной ответственности, работодатель иногда вправе к ней привлечь сотрудника. Это возможно, если, например, компания понесла убытки по причине алкогольного или наркотического опьянения работника на момент исполнения им своих трудовых обязанностей.

- Изучили до мельчайших подробностей инструкции, прилагаемые к кассовому оборудованию. Работник должен знать, как работать с онлайн-кассой. От его действий зависит корректное оформление операций и правильное функционирование ККТ.

Обучим ваших сотрудников работе с онлайн-кассой. Оставьте заявку!

Помимо того, что работодатель предоставляет всю необходимую информацию, касающуюся работы с кассовым аппаратом, он может разработать и внедрить внутренние правила по его эксплуатации. К примеру, он имеет право ввести запреты на:

- любые вмешательства в функционирование оборудования;

- допуск третьих лиц к ремонту ККТ;

- самостоятельную чистку кассовой техники;

- нарушение целостности корпуса.

Когда сотрудник ознакомился со всеми правилами, ему необходимо поставить свою подпись.

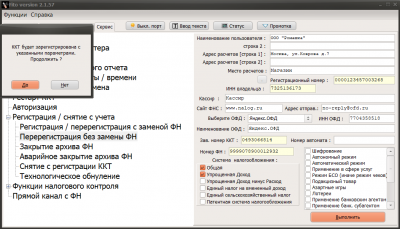

Порядок установки фискальной кассы

Общая процедура правильного подключения и установки кассового аппарата выглядит следующим образом:

Проверка приобретенной ККТ в реестре официально зарегистрированных устройств ККТ (это важно сделать для того, чтобы убедиться, что выбранная модель содержит фискальный накопитель).

Заключение договора по специальной форме с ОФД.

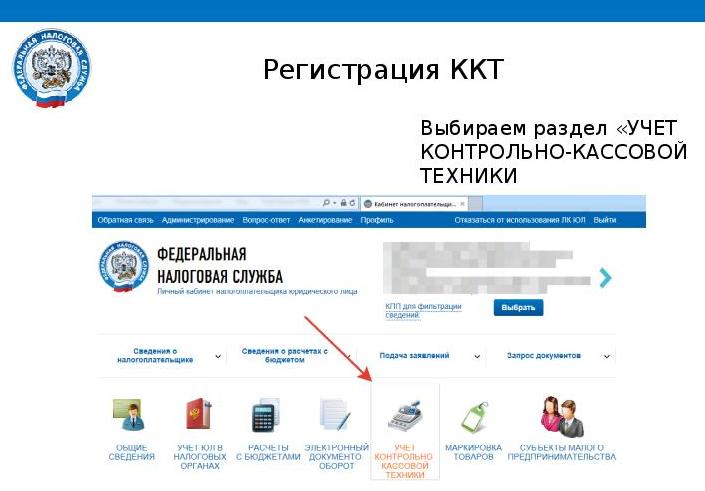

Детальная регистрация кассы в личном кабинете налогоплательщика в системе ФНС.

Настройка ККТ (введение параметров PHM, а также данных для ОФД).

В кассовое оборудование необходимо ввести точный адрес индивидуального сервера передачи данных — информацию о регистрационных параметрах можно узнать на официальном сайте ОФД. Данная информация потребуется для корректной передачи всех отчётных кассовых данных.

После заполнения всех необходимых пунктов электронных документов, кассовый аппарат напечатает специальный «чек» — отчет о произведенной установке.. Важно! При регистрации ККТ укажите все параметры, соответствующие требованиям производителя (перечень указан в инструкции), а также проверьте наличие «связи» с оператором фискальных данных — функционал новой кассы должен полностью соответствовать требованиям закона 54-ФЗ.

Важно! При регистрации ККТ укажите все параметры, соответствующие требованиям производителя (перечень указан в инструкции), а также проверьте наличие «связи» с оператором фискальных данных — функционал новой кассы должен полностью соответствовать требованиям закона 54-ФЗ.

Детальная настройка дистанционной кассы — ответственная процедура, при неправильном введении данных потребуется покупать и устанавливать новое оборудование. Поэтому многие предприниматели при регистрации ККТ обращаются к специалистам по настройке контрольно-кассовой техники, чтобы подключиться по установленным законодательством правилам.

Как подключить ККТ к компьютеру

Чтобы произвести правильную настройку кассы, необходимо подсоединить устройство к компьютеру через специальный разъем. Перед подключением необходимо:

- Скачать на регистрационном сайте инструкцию, если она отсутствует в комплекте устройства.

- Выбрать и скачать последние усовершенствованные драйвера на сайте производителя, подходящие для необходимого кассового оборудования.

- Установить выбранную систему драйверов на компьютер.

Порядок подключения онлайн кассы к персональному компьютеру подразумевает использование одного устройства, подключенного к онлайн-системе передачи данных.

Как подключить онлайн-оборудование к интернету

Для непосредственного подключения кассы к интернету, можно использовать специализированные настройки установленного браузера. Некоторые современные варианты расчетно-кассовых аппаратов имеют встроенную функцию передачи фискальных данных и дополнительной установки не потребуется

Для правильной передачи данных в ОФД и налоговую службу, важно правильно осуществить все необходимые настройки подключения к интернету

Порядок подключения:

Для начала необходимо подключить устройство ККТ к персональному компьютеру через кабель (при использовании wi-fi необходимо включить режим передачи данных на кассовом оборудовании).

Зайти в меню «Пуск» и нажать опцию — «Устройства и принтеры».

Выполнить все указания стандартной программы «Мастер установки».Важно! После данной процедуры необходимо в обязательном порядке перезагрузить компьютер.

Далее производится детальное тестирование производимой установки — после запуска компьютера устройство кассового аппарата должно определяться автоматически.

Затем необходимо произвести правильную процедуру регистрации устройства в системе ОФД и попытаться осуществить любую «тестовую» операцию. В случае если сервером будет одобрена передача любой информации — это означает, что оборудование подключено к интернету правильно.. Через систему интернет производится обязательная постановка кассы на налоговый учёт

Всю процедуру можно осуществить на сайте nalog.ru. От предпринимателя потребуется введение необходимых данных в установленную web-форму

Через систему интернет производится обязательная постановка кассы на налоговый учёт. Всю процедуру можно осуществить на сайте nalog.ru. От предпринимателя потребуется введение необходимых данных в установленную web-форму.

Обзор облачной товароучетной программы

В товароучетной системе владелец бизнеса, бухгалтер или товаровед могут работаю со следующими разделами:

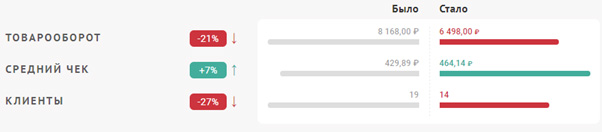

Показатели

Позволяет быстро проанализировать продажи за день по количеству продаж, суммам чеков, популярности товаров. Владельцам бизнеса наверняка оценят наглядную панель показателей, где динамика товарооборота отражается как процентах, так и визуально, при помощи диаграмм.

Структура бизнеса

В структуру можно добавить любое количество компаний (ИП и юридических лиц), и их подразделений/магазинов. Доступно ведение списка сотрудников и распределение ролей кассиров.

Закупки

- Просмотр всех товарных запасов на текущий момент.

- Работа с поставщиками: ведение базы контрагентов, создания заявок на закупку, формирование документов для ЭДО (счета на оплату, счет-фактуры).

- Создание каталога товаров и услуг вашего предприятия.

- Формирование закупочного прайс-листа.

Продажи

Если ваши клиенты — ИП и юридические лица, оформляйте через этот раздел заказы на продажу, выставляйте счета и формируйте оптовый прайс-лист. База покупателей в удобном формате позволяет быстро найти любую компанию и проверить состояние взаиморасчетов.

Розница

Вся информация о состоянии дел в розничной точке: отчеты по продажам, сменам, чекам. Здесь же можно вести и редактировать каталог товаров, печатать ценники и настраивать продажу маркированных товаров.

Склад

Создание документов о движении товаров (приемке, отгрузке, перемещении).

Работа с остатками: инвентаризация, списание, оприходование и отражение начального количества.

Партионный складской учет методами:

- FEFO (в первую очередь отгружаем товар с меньшим сроком годности);

- FIFO (первым отгружаем товар, который поступил на склад раньше);

- LIFO (сначала “уходит” товар, прибывший на склад последним).

Деньги

Формирование и хранение финансовых документов: РКО/ПКО, платежи, авансовые платежи, счет-фактуры.

Список контрагентов и договоры с ними.

Формирование списка статей расходов.

ЕГАИС

Отдельный раздел для работы с алкогольной продукцией: приемка ТТН, списание, контроль остатков и перемещение между регистрами.

Алгоритм действий кассира при приеме денежных средств от покупателя

Обязанности кассира, связанные с расчетом покупателя при использовании ККТ, включают следующие действия:

- Определение суммы покупки или услуги согласно показаниям счетных устройств или ККТ. Кассир должен назвать эту сумму покупателю.

- Сотрудник получает информацию от клиента или покупателя о том, каким способом он произведет расчет (наличными или с помощью электронных средств платежа).

Если покупатель или клиент хочет произвести наличный расчет, кассиру необходимо получить от него деньги согласно названной сумме, следуя такому алгоритму:

- работник кассы называет точную сумму, берет деньги за услугу или товар, кладет их отдельно на виду у покупателя;

- кассир печатает чек;

- далее сотрудник называет сумму сдачи, выдает ее клиенту/покупателю (при этом сдача в виде монет и бумажных купюр, а также чек должны быть выданы одновременно).

Если клиент желает рассчитаться с помощью безналичных средств оплаты, кассовый чек будет сформирован автоматически ККТ или самим кассиром после того, как будет получена информация от банка о произведенной транзакции.

Какие унифицированные формы можно не заполнять

18 августа Постановлением Госкомстата Российской Федерации № 88 1998 года утверждены унифицированные формы первичных документов, обязательных для ведения кассовых операций. Постановление Правительства № 470 отменило заполнение некоторых бумаг.

Важно! Решение властей рекомендательное. Лица, осуществляющие предпринимательскую деятельность, и предприятия вправе сохранить прежний документооборот при переходе на новую систему.. При ведении кассовой книги в режиме онлайн можно не заполнять следующие формы:

При ведении кассовой книги в режиме онлайн можно не заполнять следующие формы:

- Акт при обнулении ККМ-счётчиков (форма КМ-1).

- Акт для снятия показаний с кассового аппарата при ремонте и подключению к работе (КМ-2).

- Акт при возврате наличных денег (КМ-3).

- Журнал кассира-операциониста (КМ-4).

- Журнал для записи данных при использовании касс, функционирующих без оператора (КМ-5).

- Справки-отчёты операциониста-кассира (КМ-6).

- Документация, содержащая показания контрольно-кассовых машин (КМ-7).

- Журнал учёта вызовов техспециалистов и регистрации проведённых работ (КМ-8).

- Акт о проверке наличных средств в кассе (КМ-9).

Важно! Согласно законодательным изменениям, субъекты предпринимательства вправе в произвольной форме заполнять необязательные бумаги.

Как работать с онлайн-кассой

Кассир в течение дня совершает множество операций с кассой. Опишем порядок работы поэтапно.

Этап 1. Начало смены. До начала смены кассир получает из главной кассы разменные купюры и монеты. Это нужно чтобы вести расчеты с клиентами и выдавать сдачу. Получение наличных нужно внести в форму КО-5.

Этап 2. Работа в течение дня. Кассир принимает оплату от покупателя, выбивает чеки за товары (работы, услуги), которые реализует организация. Форма расчетов наличная или безналичная. При отказе покупателя от товара и его возврате кассир выдает деньги из кассы.

Этап 3. Закрытие смены. В конце смены кассир должен напечатать отчет о закрытии смены с помощью онлайн-кассы и подготовить дневную выручку. Её нужно сдать инкассатору или главному кассиру.

Обратите внимание: если применяете онлайн-кассу, вы можете отказаться от некоторой первички. Это правило касается форм КМ-1, КМ-2, КМ-3, КМ-4, КМ-5, КМ-6, КМ-7, КМ-8, КМ-9

Но для этого внесите изменения в учетную политику.