Кассовая дисциплина у ип: как предпринимателю работать с наличными деньгами

Содержание:

Бухгалтерский учет операций с наличностью

Бухгалтерский учет денежной наличности осуществляется на активном синтетическом счете 50, а документов, приравненных к ней, на синтетическом счете 56. По дебету счетов учитывается поступление, а по кредиту выплаты наличных денег и выдача денежных документов. К счету могут открываться субсчета, например, отдельный субсчет для денежных документов.

Если организация в своей деятельности ведет прием и выдачу наличных денежных средств на отдельных участках, могут быть открыты субсчета операционных касс и субсчет «главная касса» (или «касса организации»). Такое ведение учета рекомендуется потому, что это позволяет детальнее контролировать движение денежных средств по участкам ответственности.

Если организация имеет право на ведение наличных расчетов в иностранной валюте, к счету 50 открывается специальные субсчета по видам валют, на которых ведется их обособленный учет. Отражение операций в валюте других государств в бухгалтерском учете ведется в рублевом выражении по официальному валютному курсу на момент совершения операции.

Упрощенно бухучет работы с наличностью выглядит следующим образом:

- Сопровождение операций поступления и выбытия первичными документами;

- Регистрация первичных документов в соответствующих журналах;

- Составление проводок при обработке первичных документов;

- Перенос данных первичных документов в кассовую книгу;

- Заполнение на основании кассовой книги учетных регистров.

Помимо этого, в целях контроля хранения и движения наличных денег в организации может проводиться инвентаризация кассы.

Штрафы для нарушителей

Грубые нарушения ведения бухгалтерского учета перечислены в ст. КоАП РФ. Эта статья позволяет оштрафовать должностное лицо на сумму 5-10 тыс. рублей, а при повторном нарушении — на 10-20 тыс. рублей или дисквалифицировать на два года или меньше.

Нарушения в сфере применения ККТ описаны в ст. КоАП РФ.

За неприменение ККТ оштрафуют:

- • должностное лицо или ИП — в размере от ¼ до ½ суммы расчета без применения ККТ, но не менее, чем на 10 тыс. рублей;

- • организацию — в размере от ¾ до полного размера суммы расчета без применения ККТ, но не менее 30 тыс. рублей.

За повторное нарушение или проводку «мимо кассы» суммы от миллиона рублей штраф составит:

- должностному лицу грозит дисквалификация на 1-2 года;

- ИП и организациям — приостановление деятельности на срок до 90 суток.

За невыдачу чека выпишут предупреждение или штраф:

- должностному лицу — в размере 2 тыс. рублей;

- юрлицу — 10 тыс. рублей.

За нарушения правил применения и порядка регистрации ККТ предупредят или оштрафуют:

- должностное лицо в размере от 1,5 до 3 тыс. рублей;

- юридическое лицо — от 5 до 10 тыс. рублей.

Чтобы избежать штрафа за неприменение кассы, добровольно сообщите в налоговую инспекцию о своем нарушении. Согласно абзацу 3 п. 15 ст. КоАП РФ вы избежите штрафа, если на момент вашего признания ФНС еще не знала о данном правонарушении.

Материал предоставлен порталом «Бухгалтерия Онлайн»

В каком порядке выдаются деньги?

Как правило, выдача или выплата наличных денежных средств из кассы производится организацией в следующих типичных ситуациях:

- выплаты персоналу (зарплата, прочие выплаты);

- предоставление определенным сотрудникам подотчетных денег на конкретные нужды (когда уполномоченный работник израсходует данные средства, он должен будет подготовить и подать соответствующий авансовый отчет с приложением необходимых обосновывающих документов);

- наличные денежные средства сдаются (инкассируются) организацией в обслуживающее финансовое учреждение и зачисляется на банковский счет;

- погашение обязательств перед поставщиками по оплате товаров, услуг, работ (не более 100000 рублей по одному соглашению);

- дивидендные выплаты учредителям хозяйствующего субъекта.

Когда наличные средства выдаются получателю по РКО или платежной ведомости, кассир организации плательщика выполняет следующие действия:

- Проверяет, имеется ли на кассовом документе настоящая подпись главбуха, бухгалтера, руководителя. Данная подпись должна соответствовать утвержденному образцу.

- Проверяет соответствие (правильность) денежных сумм, указанных как цифрами, так и прописью.

- Если наличные средства предоставляются по РКО, кассиром проверяется наличие у их получателя подтверждающих документов, непосредственно упомянутых в этом РКО.

- Получатель должен документально удостоверить собственную личность (например, предъявлением паспорта). Если необходимо, получатель предъявляет кассиру не только паспорт, но и соответствующую доверенность.

- Наличные денежные средства выдаются непосредственно только субъекту (получателю), указанному в РКО и иных бумагах. Кассир при этом должен убедиться, что во всех имеющихся документах указываются одни и те же ФИО получателя или доверенного лица. Если получение наличности осуществляется субъектом по доверенности, данная доверенность становится приложением к кассовому документу (РКО).

- Кассир осуществляет подготовку нужной суммы денежных средств и передает бланк РКО получателю средств на подпись. Если оформляется электронный РКО, получатель может подписывать его электронной подписью.

- Денежные средства тщательно пересчитываются кассиром. Получатель при этом наблюдает за работой кассира. Корректная сумма наличности передается непосредственно получателю методом полистного пересчета. Получатель сразу же сверяет её и пересчитывает.

- Когда получатель принял деньги, бланк РКО подписывается самим кассиром.

Какие документы оформляются в организации?

Наличные деньги выдаются из хозяйственной кассы по РКО – расходному кассовому ордеру. Что касается выдачи зарплаты, стипендиальных и иных выплат персоналу, в этих случаях расходование наличности выполняется по РКО и платежным ведомостям.

Для выполнения необходимых кассовых транзакций обособленному подразделению организации передается наличные средства по РКО из кассы этого субъекта в порядке, регламентированном самим юридическим лицом.

Зарплата и прочие наличные выплаты персоналу осуществляются хозяйствующим субъектом по платежной ведомости.

Работник, получающий средства, ставит собственную подпись в нужной графе (рядом со своими ФИО). Невыплаченные (неполученные) деньги депонируются кассиром.

На сумму реально выданных средств, предусмотренных платежной ведомостью, составляется РКО. Совокупная величина, полученная суммированием депонированных средств и реально выданных денег, должна равняться итоговой сумме, фигурирующей в соответствующей ведомости.

Кроме того, РКО могут фиксироваться в журнале учета РКО и ПКО.

Следует помнить о том, что РКО изначально должны составляться корректно – вносить какие-либо исправления в эти бланки запрещается. Испорченный документ сразу же бракуется, что обуславливает составление и заполнение нового бланка РКО.

Бухгалтерские проводки

Как уже говорилось ранее, кассовая наличность расходуется хозяйствующим субъектом (юридическим лицом) на определенные нужды, что обуславливает необходимость оформления типичных проводок в бухучете по счету 50:

| Операция (описание) | Дебет | Кредит |

| Внесение оплаты поставщику | 76,60 | 50 |

| Осуществление дивидендных выплат | 75 | 50 |

| Предоставление работнику подотчетных денег | 71 | 50 |

| Выдача зарплаты наличностью | 70 | 50 |

| Наличность инкассируется (передается) в финансовое учреждение | 57 | 50 |

| 51 | 57 |

ККТ – что входит в это понятие сегодня?

В соответствии с российским законодательством:

Контрольно-кассовая техника (ККТ) – электронные вычислительные машины, иные компьютерные устройства и их комплексы, обеспечивающие запись и хранение фискальных данных в фискальных накопителях, формирующие фискальные документы, обеспечивающие передачу фискальных документов в налоговые органы через оператора фискальных данных и печать фискальных документов на бумажных носителях в соответствии с правилами, установленными законодательством Российской Федерации о применении контрольно-кассовой техники.

Такое определение дает нам Федеральный закон №54-ФЗ «О ПРИМЕНЕНИИ КОНТРОЛЬНО-КАССОВОЙ ТЕХНИКИ ПРИ ОСУЩЕСТВЛЕНИИ НАЛИЧНЫХ ДЕНЕЖНЫХ РАСЧЕТОВ И (ИЛИ) РАСЧЕТОВ С ИСПОЛЬЗОВАНИЕМ ЭЛЕКТРОННЫХ СРЕДСТВ ПЛАТЕЖА» – главный в стране документ, который предписывает для бизнеса правила по работе с кассами.

Говоря простым языком, ККТ – это техническое устройство, которое регистрирует продажи, отправляет данные о продажах в ФНС России в режиме онлайн и печатает чек. Закон накладывает на такое устройство ряд обязательных требований. Соответствие модели ККТ этим требованиям проверяется уполномоченными организациями и структурами. После проверки модель вносится в специальный реестр ФНС России и начинает выпускаться серийно.

ВАЖНО! Если Вы намереваетесь купить кассу, убедитесь, что выбранная Вами модель находится в реестре контрольно-кассовой техники, допущенной к использованию Федеральной налоговой службой.

Выдача наличных денег подотчетным лицам

Подотчетные деньги – это деньги, которые выдаются подотчетным лицам (работникам) на командировки, представительские расходы и хозяйственные нужны.

Выдать деньги под отчет можно только на основании заявления от сотрудника

. В нем он должен указать: сумму денег, цель их получения и срок, на который они берутся. Заявление пишется в произвольной форме и обязательно должно быть подписано руководителем (ИП).

Если сотрудник потратил свои личные деньги, то ему необходимо их компенсировать, в этом случае также пишется заявление, но с другой формулировкой (образцы заявлений).

Примечание

: желательно, чтобы в заявлении была строчка: «У сотрудника отсутствует задолженность по ранее выданным авансам»

(так как по закону нельзя выдавать деньги под отчет сотрудникам, которые не отчитались по предыдущим авансам).

В течение 3-х рабочих дней

после окончании срока, на который были выданы денежные средства (или со дня выхода на работу), работник должен представить бухгалтеру (руководителю) авансовый отчет

с приложением документов, подтверждающих совершенные расходы (чеки ККМ, товарные чеки и т.д.).

Иначе денежные средства, выданные сотруднику, нельзя будет зачесть в расходы и соответственно уменьшить налог. Более того, если не будет подтверждающих документов, то с выданной суммы придётся удержать НДФЛ и заплатить страховые взносы .

Ограничение наличных расчетов

Ещё одним важным правилом кассовой дисциплины является соблюдение ограничения наличных расчетов между субъектами предпринимательской деятельности (ИП и организации) в рамках одного договора

суммой не более 100 тыс. рублей

.

Лекция № 2 Кассовые операции.

Нормативное регулирование кассовых операций.

К кассовым операциям относятся операции по получению и расходованию наличных денежных средств непосредственно из кассы организации.

Основными нормативными документами, регламентирующими ведение кассовых операций являются:

Положение о правилах организации наличного денежного обращения на территории РФ от 05.01.98.

Порядок ведения кассовых операций в Р.Ф. утверждённый решением совета директоров ЦБ РФ от 22.09.93

Федеральный закон от 22.05.2003 № 54-ФЗ «О применении контрольно-кассовой техники при осуществлении наличных денежных расчётов»

Эти нормативные документы предусматривают

Наличие специально оборудованного помещения кассы

Ведение кассовой книги и других кассовых документов

Использование ККМ при осуществлении расчётов с населением

Хранение свободных денежных средств в учреждениях банков

Расходование наличных денег, полученных из банков строго на цели, указанные в чеке

Хранение в кассе наличных денег в пределах лимитов установленных обслуживающим банком.

Организация работы кассы.

Для приёма, хранения и расходования наличных денежных средств предприятие должно иметь кассу. Касса – это обобщённое подразделение, осуществляющая и оформляющее все операции по наличному денежному обороту. На практике касса чаще всего включает в себя главную кассу и ряд оперативных касс. Оперативные кассы служат для приёма наличных денежных средств у населения за реализуемые товары с применение ККМ. Главная касса должна иметь изолированная помещение, удовлетворяющее требованиям безопасности и надёжности в сохранении денежных средств. Все наличные деньги должны храниться в несгораемых металлических шкафах.

В штате предприятия предусмотрена должность кассира, который несёт материальную ответственность за сохранность всех принимаемых им ценностей. Приём кассира на работу оформляется приказом руководителя организации. После принятия на работу кассира с ним заключается договор о полной материальной ответственности. На его основании кассир несёт ответственность за сохранность средств в кассе, правильности оформления кассовых документов и ведения кассовой книги а так же за ущерб причиненный предприятию, как в результате умышленных действий, так и в результате недобросовестного отношения к своим обязанностям. Отсутствие договора о полной материальной ответственности исключает возможность взыскание сумм недостачи в полном объёме.

На малых предприятиях не имеющих в штате кассира, его обязанности могут выполняться главным бухгалтером или другим работником по письменному распоряжению руководителя организации при условии заключения с ним договора о полной материальной ответственности.

Кассиру запрещается передоверять свою работу другим лицам. Доступ в помещение кассы лицам не имеющим отношения к её работе воспрещается.

Проведение кассовых операций контролируются коммерческими банками, которые обслуживают предприятие. Между предприятием и банком заключается договор, по которому устанавливается лимит кассы. Лимит кассы – это ограничение на остаток денег, который может находится в кассе на конец дня. Предприятия, не имеющие лимита должны ежедневно сдавать в банк всю денежную наличность.

Сверх установленного лимита денежные средства могут храниться в кассе только в дни выдачи заработной платы, пенсий, командировочных и т.д. в течении трёх рабочих дней, включая день получения денег в банке.

В свою очередь ЦБ РФ регулярно устанавливает лимит (ограничение) наличных расчётов между юридическими лицами по одной операции в день. В настоящее время данный лимит составляет 100 000 тысяч рублей.

За несоблюдение организациями условий работы с денежной наличностью, а так же несоблюдение порядка ведения кассовых операций к ним могут быть применены меры финансовой ответственности.

Правила оформления

Все кассовые операции обязательно должны быть документально оформлены. Ведет их сотрудник, принятый на должность кассира или отдельный работник, назначенный руководителем предприятия для осуществления обязанностей. Но это может быть только сотрудник, принятый в штат по трудовому договору

Все кассиры должны быть знакомы со своими должностными обязанностями и правилами оформления кассовых операций. Ознакомление осуществляют под роспись.

Если кассиров на предприятии более одного, предусматривается должность старшего кассира.

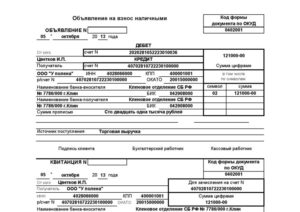

Когда денежные средства в кассу поступают, сотрудник оформляет приходно-кассовый ордер. Порядок приема следующий:

- Кассир проверяет подписи на ордере.

- Производится перерасчет денег и сверка с суммой, обозначенной на ордере.

- Сверяются все документы, перечисленные в ордере.

При принятии денежных средств кассир должен пересчитать все купюры и монеты. За его действиями в это время может наблюдать лицо, которое деньги для внесения в кассу передает.

Если на предприятии для ведения кассовых операций используют ККТ, ордер заполняют по завершению его работы на основании кассовой ленты.

Когда деньги изымают, составляют расходный кассовый ордер. Право не оформлять ордера имеет только ряд ИП, которые занимаются учетом доходов и расходов (физических показателей).

Порядок действий при выдаче денежных средств из кассы:

- Кассир сверяет подписи на расходном ордере.

- Сличаются обозначения денежной суммы цифрами и прописью.

Перед тем как выдать денежные средства, кассиру следует проверить паспорт получателя и сличить с записью в расходном ордере. Деньги можно передавать только лицам, которые в него вписаны. Перед выдачей еще раз пересчитываются все купюры и монеты таим образом, чтобы получатель мог проследить за процессом. В конце кассир ставит свою подпись на ордере.

Правом подписывать кассовые документы могут обладать:

- Кассир и главный кассир.

- Бухгалтер и главный бухгалтер.

- Руководитель предприятия.

Если документы оформляет кассир, ему выдают штамп, где указан правовой статус фирмы, ее полное наименование, ИНН. И имеется слово «получено».

Ордера фирма обязана хранить пять лет. Способы хранения определяются руководством фирмы.

Если денежные средства необходимо направить в обособленное подразделение, тоже оформляется расходный ордер. Но сам порядок проведения процедуры устанавливает руководство фирмы.

Лимит по кассе

По согласованию с банковским учреждением устанавливается предельная величина остатка денег на конец рабочего дня. Если предприятие не оформляло его, применяется нулевое значение. Тогда любая сумма денег, не сданная в банк, станет превышением, повлечёт за собой штраф. Такой лимит также называют переходящим остатком.

По согласованию с банковским учреждением устанавливается предельная величина остатка денег на конец рабочего дня. Если предприятие не оформляло его, применяется нулевое значение. Тогда любая сумма денег, не сданная в банк, станет превышением, повлечёт за собой штраф. Такой лимит также называют переходящим остатком.

Существуют некоторые исключения по лимиту наличности. В бухгалтерском учете предусмотрено, что ограничения можно безнаказанно нарушаться, когда выдавалась зарплата, в выходные, праздничные дни.

При переговорах с банком величина запрашиваемого лимита должна быть обоснована. Вот пример такого расчёта. Сначала нужно выбрать расчётный период. Перечисляются параметры, играющие существенное значение:

- Общая сумма полученной предприятием наличности, переводов в пути за выбранный период (СУМ).

- Количество рабочих дней, принимаемых к учету (КД).

- Частота проведения сдачи денег в банк (ЧС).

Способ расчёта регулирует Центробанк России. Период расчёта не может превышать 92 рабочих дня. Ограничений в меньшую сторону не имеется.

Последний параметр учитывает удалённость адреса ведения деятельности и возможность по сдаче налички в банк. Он не обязательно определяет ежедневную сдачу. Банк учитывает конкретную ситуацию. Возможно, что фирма наносит визит в банк не чаще одного раза в три дня. В этом случае данный параметр равен трём. Он не может превышать семи дней.

Расчёт производится по следующей формуле:

(Лимит остатка) = ( СУМ / КД ) * ЧС

Допустим, предприятие рассматривает декабрь 2017 года. Выручка составила 357 000 рублей, количество рабочих дней равно 21, деньги сдаются в банковское учреждение раз в два дня.

(Лимит остатка) = ( 357 000 рублей / 21 ) * 2 = 34 000 рублей

В некоторых ситуациях расчёт лимита осуществляется по-другому. Это относится к тому бизнесу, в котором практически отсутствует работа с наличными деньгами. Установленные исключения из этого правила:

- выплаты зарплат;

- расчётов с различными контрагентами таким образом.

Наличка берётся в банке для одной из этих двух целей. Снятие денег для произведения расчётов — фактор, определяющий величину лимита. Расчёт выполняется следующим образом:

- Выбирается период рассмотрения. Он не может превышать 92 рабочих дней. (КД).

- Рассматривается объём средств снятых со счёта для указанных целей. (СУМ). Сюда не входят деньги для выплаты зарплат, стипендий.

- Фиксируется количество дней, за которые сдаётся наличка. Оно должно быть не больше семи дней. (ЧС).

Расчёт производится по формуле:

(Лимит остатка) = ( СУМ / КД ) * ЧС

После получения лимита от банка, производится оформление на предприятии. Издаётся приказ, который фиксирует факт, что на предприятии установлен определённый лимит остатка.

Кассовая дисциплина в 2017 году

Для того чтобы разобраться с понятием «Кассовая дисциплина» сначала необходимо понять различие между терминами «Кассовый аппарат» и «Касса»:

Кассовый аппарат (ККМ, ККТ) – это устройство необходимое для получения денежных средств от ваших клиентов. Таких устройств может быть сколько угодно и по каждому из них должны оформляться свои отчетные документы.

Касса предприятия (операционная касса) – это совокупность всех наличных операций (прием, хранение, выдача). В кассу поступает выручка, полученная, в том числе по кассовому аппарату.

Из кассы осуществляются все наличные расходы, связанные с деятельностью предприятия и сдаются деньги инкассаторам для дальнейшей передачи в банк.

Кассой может быть отдельное помещение, сейф в комнате или даже ящик в письменном столе.

Так вот все операции по кассе должны сопровождаться оформлением кассовых документов – что обычно и подразумевается под соблюдением кассовой дисциплины.

Кассовая дисциплина – это набор правил, которые необходимо соблюдать при осуществлении операций связанных с приемом, выдачей и хранением наличных денежных средств (кассовые операции).

Основными правилами кассовой дисциплины являются:

Кто должен соблюдать

Необходимость ведения кассовой дисциплины не зависит от наличия ККМ или выбранной системы налогообложения.

Вы можете не иметь кассовый аппарат, а просто выписывать БСО (бланки строгой отчетности), но при этом все равно должны соблюдать правила кассовый дисциплины. Правило здесь одно – если есть движения наличных денежных средств, то кассовую дисциплину нужно соблюдать.

Однако с июня 2014 года действуют упрощенный порядок ведения кассовой дисциплины, который в наибольшей степени коснулся индивидуальных предпринимателей.

Это Важно!

Теперь ИП больше не обязаны вести кассу наравне с организациями и оформлять кассовые документы (ПКО, РКО, кассовая книга). Предпринимателям необходимо только формировать документы подтверждающие выплату заработной платы (расчетно-платежные и платежные ведомости).

Также согласно упрощенному порядку – ИП и малые предприятия (количество работников не более 100 человек и выручка не более 800 млн. рублей в год) больше не обязаны устанавливать лимит остатка наличных денег по кассе.

Все правила кассовой дисциплины перечислены в указаниях Банка России (Указание от 11 марта 2014 г. № 3210-У и Указание от 7 октября 2013 г. № 3073-У).

Кассовые документы

Операции по кассе должен проводить уполномоченный на это сотрудник (кассир), при его отсутствии эти функции может выполнять руководитель (ИП). При наличии нескольких кассиров назначается старший кассир.

Кассовые документы должен формировать главный бухгалтер или другое назначенное должностное лицо (руководитель, ИП, кассир и т.д.) с которым заключен договор об оказании услуг по ведению бухгалтерского учета.

В 2017 году кассовые операции оформляются следующими документами:

- Приходный кассовый ордер (ПКО) – заполняется при каждом поступлении денег в кассу. Если наличность оформляется чеком кассового аппарата или бланком строгой отчетности, то разрешается составлять ПКО на общую сумму принятых наличных денег за рабочий день (смену).

- Расходный кассовый ордер (РКО) – заполняется при выдаче денег из кассы. При получении ордера (например, от сотрудника который отправился за покупкой канцтоваров) кассир должен убедиться, что РКО подписан главным бухгалтером (руководителем) и проверить документы, удостоверяющие личность сотрудника.

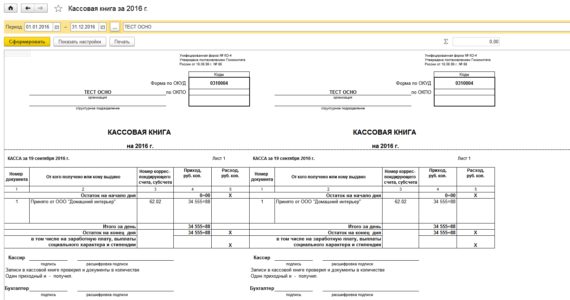

- Кассовая книга (форма КО-4) – в книгу заносятся данные по каждому приходному и расходному кассовому ордеру. В конце рабочего дня кассир должен сверить данные кассовой книги с данными кассовых документов и вывести сумму остатка наличных денег в кассе. Если в течения дня кассовых операций не было, то кассовая книга не заполнятся.

- Книга учета (форма КО-5) – заполняется только в случае, если на предприятии работает несколько кассиров. Записи в книгу заносятся в течение рабочего дня в момент передачи наличных денег между старшим кассиром и кассирами и подтверждаются их подписями.

- Расчетно-платежная ведомость и платежная ведомость – оформляются при выдаче заработной платы, стипендий и других выплатах работникам.

Примечание

Возможные лимиты кассы

Предприятие самостоятельно устанавливает возможный кассовый лимит. Кассовый лимит – это денежная сумма, которую по завершению рабочего дня можно оставить в фирме. Устанавливается он внутренним распорядительным документом за подписью руководства предприятия. Например, Приказом директора.

Все средства сверх лимита полагается сдавать в банк. Если юрлицо принадлежит к субъектам малого бизнеса, определять лимит в кассе для него не обязательно. Также как и для ИП. Но возможно.

Если у предприятия имеются обособленные подразделения, в них тоже положено устанавливать кассовый лимит. В таком случае при определении лимита головной структуры учитываются лимиты отдельных подразделений.

Денежные средства сверх установленной суммы позволяется оставлять на предприятии в день выдачи заработной платы, если работники получают ее наличностью. А также по праздникам и в выходные дни, если предприятие работает и осуществляет кассовые операции.

Выводы

Выдача (расходование) кассовой наличности выполняется хозяйствующим субъектом в порядке, предусмотренном нормами действующего законодательства.

При этом необходимо следовать определенному алгоритму, предполагающему совершение конкретных действий кассиром и получателем средств.

Большое значение имеет наличие нужных бумаг, а также их правильное составление и заполнение всеми участниками процедуры. Получатель денег должен документально удостоверить как свою личность, так и имеющиеся полномочия.

Ответственный кассир и получатель наличности должны своевременно убедиться в адекватности и корректности всех параметров совершаемой процедуры (сумм, документов, оснований). Бухучет соответствующих операций также осуществляется надлежащим образом.

|

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно: — Москва — — Санкт-Петербург — — Другие регионы — Это быстро и бесплатно! |

|

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно: — Москва — — Санкт-Петербург — — Другие регионы — |