Расчет себестоимости часа и рентабельности

Содержание:

- Затраты постоянные и переменные

- Сведения о работниках в «производстве»

- Для чего нужен факторный анализ прибыли

- Сведения о постоянных расходах

- Виды

- Важность показателя рентабельности продаж

- Инструкция

- Пример расчета рентабельности продаж

- Сведения об эффективности

- Основные виды показателей экономической рентабельности и их краткое описание

- Объясняем смысл показателя

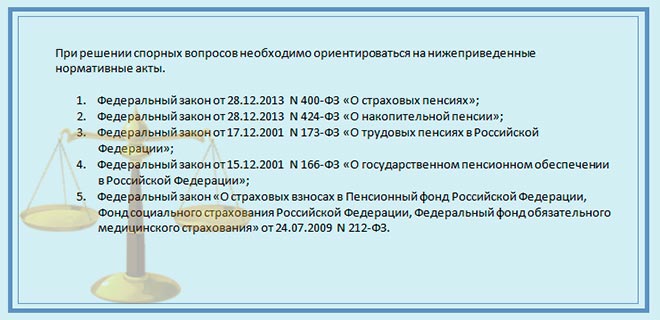

Затраты постоянные и переменные

Для определения BEP нужно отделить постоянные и переменные затраты.

Постоянные затраты:

- отчисления на амортизацию;

- зарплата управленческого персонала;

- арендная плата и т. п.

Переменные затраты:

- расходные материалы;

- комплектующие;

- горюче-смазочные материалы;

- электроэнергия;

- зарплата рабочих и т. д.

На постоянные затраты объем производства и уровень продаж не влияет. Эти затраты остаются неизменными долгое время, и отразиться на них могут рост или падение производительности, открытие или закрытие участков, изменение арендной платы, инфляция и т. п. Размер переменных затрат напрямую зависит от объема производства (продаж). Увеличивается объем – растут переменные затраты

Важно понимать, что затраты на каждую единицу продукции условно-постоянные и не зависят от объема производства

Сведения о работниках в «производстве»

Сотрудники «производства» непосредственно оказывают услуги клиентам, например: консультанты, инженеры, аудиторы и так далее.

Количество сотрудников

Средняя зарплата (на руки в месяц)

| Полная зарплата на сотрудника в месяц: | {{calculation.EmployeeTotalWage | btCurrency : ‘RUB’}} |

|---|---|

| Полная зарплата сотрудника на 1 час: | {{calculation.HourCostWage | btCurrency : ‘RUB’}} |

| Зарплата сотрудника (на руки в месяц): | {{data.EmployeeWage | btCurrency : ‘RUB’}} |

| +НДФЛ 13%: | {{calculation.EmployeeWageNdfl | btCurrency : ‘RUB’}} |

| +Страховые взносы (в среднем по году): | {{calculation.EmployeeSocialTaxes | btCurrency : ‘RUB’}} |

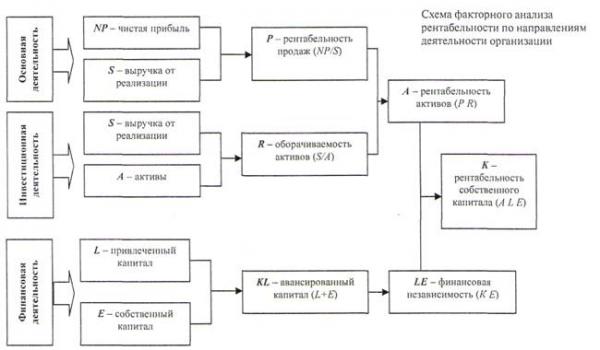

Для чего нужен факторный анализ прибыли

Прибылью в организации называют разницу между объемом выручки за проданные товары или услуги и расходами, связанными с приобретением реализованных товаров, а также затратами на их продажу и административными расходами.

Размер прибыли в организации зависит от многих составляющих:

- количества товара или услуг, которые были проданы;

- разнообразия оказываемых услуг или предлагаемых товаров;

- затрат, осуществляемых в связи с приобретением или производством;

- стоимости, по которой продукция реализуется.

Для увеличения прибыли организации применяется факторный анализ прибыли от продаж. Этот метод помогает установить, от чего наибольшим образом зависит объем доходов организации, выявить ведущие факторы, а также позволяет регулировать объемы денежных поступлений. На основании факторного анализа руководство предприятия принимает решения о дальнейшей деятельности организации. Базисом для анализа являются сведения, содержащиеся в бухгалтерской отчетности. Имея значения ключевых показателей и зная методику расчета, провести анализа не составит проблем.

Сведения о постоянных расходах

Административные сотрудники непосредственно не продают свою время клиентам, например: продажи, бухгалтерия, секретари и так далее.

Количество адм. сотрудников

Средняя зарплата адм. сотрудников (на руки в месяц)

| Итого на сотрудника производства (в месяц): | {{(calculation.TotalExpensePerMonth / data.EmployeeCount) | btCurrency : ‘RUB’}} |

|---|---|

| Расходы на адм. персонал (в месяц): | {{(data.AdmEmployeeCount * calculation.AdmEmployeeTotalWage) | btCurrency : ‘RUB’}} |

| Офис (в месяц): | {{(data.OfficeCostPerYear / 12) | btCurrency : ‘RUB’}} |

| Оборудование и обеспечение (в месяц): | {{(data.ProcuringCostPerYear / 12 * calculation.TotalEmployeeCount) | btCurrency : ‘RUB’}} |

| Прочие расходы (в месяц): | {{(data.OtherExpensePerYear / 12) | btCurrency : ‘RUB’}} |

Все постоянные расходы включаются в себестоимость коммерческого часа. Мы получили постоянные расходы на сотрудника производства.

Виды

Объективность ответа помимо бизнесменов и экономистов интересует инвесторов, акционеров, банкиров (кредиторов).

Каждую из данных категорий участников макроэкономических процессов интересует эффективность конкретного бизнеса:

- Инвестору интересно, через какой период окупятся вложения, и какой размер прибыли он будет получать в будущем

- Акционера – размер дивидендов, приходящихся на одну купленную им акцию, а он вытекает из нормы рентабельности

- Банкиров, выдающих кредиты бизнесу, волнует, сможет ли заемщик погасить в срок кредитную сумму с процентами, а это также зависит от текущих сумм прибыли бизнеса

Ценность этого объективного индикатора, выражается еще и в универсальности, так как она определяется в процентном соотношении. Рассчитывается показатель за год финансовой и хозяйственной деятельности экономической единицы (предприятия, фирмы, коммерческого общества, акционерной компании).

Интернет порталы соответствующей тематики при помощи установленной опции экономического калькулятора предлагают посетителям ресурса производить автоматизированный расчет рентабельности онлайн при возникновении такой необходимости.

Степень функциональности таких онлайн калькуляторов позволяет высчитать значение в процентах к общему товарообороту (продажам), откорректировать значение с учетом общих инвестиционных затрат с начального этапа деятельности компании.

Важность показателя рентабельности продаж

Данный показатель широко распространен. Им оперируют при оценке любых видов бизнеса по всему миру: от компании, разместившей акции на бирже, до островка в торговом центре — для этого и нужна формула, которая показывала бы рентабельность продаж.

Помимо отдельных предприятий расчет рентабельности продаж также используется для определения потенциала прибыльности более крупных секторов, общенациональных или региональных рынков. Часто встречаются такие заголовки, как «Агентство АБВ предупреждает об ожидаемом падении рентабельности в российском автопроме» или «Рентабельность продаж в европейском корпоративном секторе обрушивается».

По сути, рентабельность продаж и ее формула расчета стали общепринятым показателем прибыльности бизнеса и является одним из важнейших индикаторов его потенциала.

- Инвесторы, предлагающие финансирование конкретному стартапу, могут оценить прибыльность разрабатываемого продукта или сервиса.

- Крупные корпорации, выпускающие долговые обязательства для привлечения средств, должны раскрывать информацию о предполагаемом использовании аккумулированного капитала. Это дает инвесторам представление о рентабельности, которая может быть достигнута либо за счет сокращения расходов, либо за счет увеличения объема продаж, либо комбинации обоих факторов.

- Рентабельность продаж стала неотъемлемой частью оценки акций при первичных размещениях (IPO).

- Это один из первых ключевых показателей, которые указываются в квартальных отчётах, представляемых листинговыми компаниями

- От малых предприятий, таких как местный розничный магазин, могут потребовать расчёт рентабельности для получения или реструктуризации банковских и не только банковских кредитов. Он также важен при предоставлении кредита под залог бизнеса.

- Коэффициент используется инвесторами при сравнении двух или более венчурных инвестиционных планов для определения лучшего из них, в дополнение к другим параметрам

- Рентабельность продаж используется для изучения сезонных моделей и эффективности бизнеса на разных таймфреймах. Например, теплая зима может привести к снижению прибыли производителя отопительных приборов. Такая ситуация приведёт к накоплению непроданных запасов на фоне снижения продаж

- Владельцы бизнеса, руководство компаний и внешние консультанты используют показатель рентабельности для решения операционных проблем и повышения эффективности бизнеса. Например, нулевая или отрицательная норма прибыли указывает на высокие уровни расходов по отношению к продажам. Это означает, что бизнес либо сталкивается с повышенными расходами, либо не может добиться хороших продаж. Дальнейшая детализация помогает выявить слабые места — например, высокие нереализованные складские запасы, избыточные кадровые резервы и ресурсы, высокие арендные ставки — чтобы затем разработать соответствующий план действий.

- Предприятия, управляющие несколькими бизнес-подразделениями, производственными линиями или магазинами используют коэффициент рентабельности продаж для оценки производительности каждого подразделения и сравнения их друг с другом.

Тем не менее, данный коэффициент не может быть единственным решающим фактором для сравнения, поскольку каждый бизнес характеризуется уникальными процессами.

Обычно все предприятия с низкой рентабельностью, такие как розничная торговля и транспорт, имеют высокий оборот, что компенсирует относительно низкую величину коэффициента. В свою очередь, предметы роскоши имеют низкие продажи, но высокая прибыль на единицу товара компенсирует объёмы.

Сквозная аналитика

от 990 рублей в месяц

- Автоматически собирайте данные с рекламных площадок, сервисов и CRM в удобные отчеты

- Анализируйте воронку продаж от показов до ROI

- Настройте интеграции c CRM и другими сервисами: более 50 готовых решений

- Оптимизируйте свой маркетинг с помощью подробных отчетов: дашборды, графики, диаграммы

- Кастомизируйте таблицы, добавляйте свои метрики. Стройте отчеты моментально за любые периоды

Узнать подробнее

Инструкция

Сначала нужно указать сумму на депозите. Например, 100 тысяч рублей. Далее указываем риск от депозита в процентах. Возьмем для примера 0.6 процентов. Это тот риск, который использую обычно я. То есть мы хотим уложиться в данный риск и в каждой сделке рисковать на 600 рублей (0.6 % от 100 тысяч это 600 рублей).

Далее мы указываем цену по которой планируем купить инструмент (цена входа). Возьмем для примера цену 234.5. Затем указываем цену выхода (то есть цену стопа). Например, 232.0

После чего в графе «объем для входа» высветится сумма, под которую нужно купить инструмент, чтобы уложиться в наш риск 600 рублей. В нашем случае сумма составит 56 280 р (расчет может вестись и в долларах). Указываем эту сумму при входе в позицию (в квике это делается в графе объем), можно нажать задать количество и у нас автоматически рассчитается нужное количество лотов (подробнее смотрите в видео ниже).

Также мы можем увидеть риск в деньгах (у нас это 600 рублей) и размер стопа от цены входа в процентах. То есть разница в процентах между ценой покупки инструмента и ценой выхода (стоп заявкой).

Расчет тейк профита

Также, по желанию, мы можем рассчитать тейк профит (цель по прибыли). Есть два варианта расчета, ручной и автоматически.

Автоматически риск к прибыли (1 к…). Здесь нужно указать во сколько раз наш тейк профит может быть больше стопа. Например, если мы укажем 2, то 1 к 2. То есть, если наш риск 600, то прибыль 1200 и тд.

В результатах расчета мы можем увидеть профит (то есть прибыль, как в нашем примере 1200) и соответственно цену тейк профита. То есть ту цену, по которой мы должны выставить наш тейк профит, чтобы получить эту прибыль.

Также мы можем рассчитать тейк профит вручную. Если мы укажем цену по которой хотим выйти из позиции (например, мы хотим прикрыть сделку вблизи сильного уровня), у нас рассчитается профит (прибыль). Например, мы указываем цену 238.0. Наша прибыль в этом случае составит 840 рублей.

Пример расчета рентабельности продаж

Для того чтобы целиком и полностью понять, как происходит расчет рентабельности, следует рассмотреть конкретный пример, который поможет решить все вопросы в мгновение ока.

Итак, возьмем общую выручку от продаж предприятия за 2011 год, которая в сумме составляла 10,5 млн рублей. А в 2012 году общая выручка от продаж возросла до показателя в 12,2 млн рублей. При этом, чистая прибыль в 2011 году составляла 3,1 млн рублей, а в 2012 году — 3,23 млн рублей.

Итак, каким образом изменилась рентабельность продаж в 2012 году?

Чтобы ответить на этот вопрос, необходимо определить значение коэффициента рентабельности продаж в 2011 году. Это можно сделать согласно формуле, представленной выше. Подставив имеющиеся числа в формулу, можно получить следующее:

ROS2011 = 3,1 : 10,5 = 0,2952 или же 29,52%.

Далее понадобится определить коэффициент рентабельности за 2012 год. Он будет следующим:

ROS2012 = 3,23 : 12,2 = 0,2648 или же 26,48%.

Далее необходимо рассчитать изменение рентабельности продаж, что можно сделать следующим образом:

ROS = ROS2012 — ROS2011 = 26,48 — 29,52 = -3,04%.

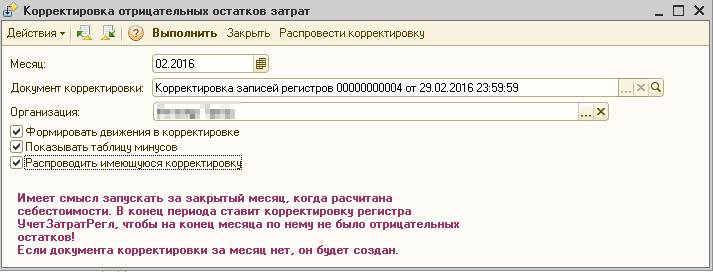

Сведения об эффективности

Средняя коммерческая утилизация

| Коммерческая выработка (в месяц): | {{calculation.TotalHoursPerMonth | number : 0}} ч. |

1. Утилизация (эффективная загрузка) — ключевой показатель для бизнеса профессиональных услуг. Утилизация — это отношение суммы оплачиваемых (коммерческих) часов, к общей сумме выработки за период, включая отпуска и больничные. 8% утилизации — это отпуск по ТК, значит остается 92%. Сотрудники не могут все время работать на коммерческих проектах, — есть простой, собрания, обучение, планирование/учет работ и прочее.

2. Для расчета себестоимости необходимо иметь статистические данные по утилизации. Такие данные может предоставить WorkPoint.

3. Можно ориентироваться на средние нормы: 80% — самые эффективные компании с типовыми проектами, 75% — очень эффективные компании, 65% — среднее по рынку, 50% — очень низкая утилизация.

4. Также можно подобрать значение опираясь на коммерческую выработку (объем продаваемых часов) в месяц.

5. Подробнее об утилизации — Методы расчета утилизации.

Есть проекты с фиксированной стоимостью

Доля проектов с фикс. стоимостью

Среднее отклонение трудозатрат по фикс. проектам

1. Укажите, сколько %% от общего объема работ (по себестоимости или часам) вы оказываете по фиксированной стоимости.

2. Проект с фиксированной стоимостью — это проект, по которому вы заранее согласовали с клиентом объем и стоимость работ.

3. В отличии от проектов по Time&Materials (c почасовой оплатой) все риски по превышению трудозатрат или себестоимости проекта лежат на вас.

Отслеживать и управлять показателями утилизации и отклонениями по проектам вам поможет WorkPoint.

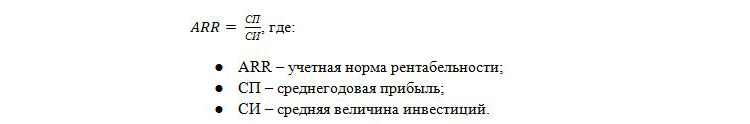

Основные виды показателей экономической рентабельности и их краткое описание

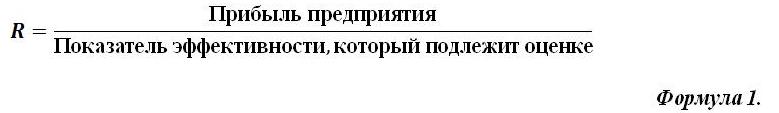

Показатель экономической рентабельности калькулируется как соотношение прибыли к активам, а также ресурсам либо формирующим ее потокам. Все данные для подсчетов берутся из соответствующих строк баланса. Базовая формула для калькуляции рентабельности (R) будет следующей:

Абстрактный пример самого простого расчета рентабельности с применением базовой формулы. Допустим, выручка предпринимателя составляет 1000 рос. руб., из которых 500 рос. руб. уходит на траты. Тогда R = ((1000 – 500) / 500) х 100%. Получается, что R = 100 %.

Как уже было сказано выше, чтобы всесторонне оценить работу предприятия, следует калькулировать и анализировать несколько показателей рентабельности.

| Основные показатели рентабельности (R) | ||||

|

R активов (ROA) |

R продаж (ROS) |

R основных производствен-ных фондов (ROFA) |

R своего капитала (ROE) |

R производства (Rпр.) рассчитывают по предприятию, подразделениям и видам производимой продукции |

| отображает эффективность использования активов (сооружений, оборудования и т. д.) | показывает долю соответствую-щей прибыли (чистой, валовой, до уплаты налогов) в суммарной выручке | отображает прибыльность ОС, используемых в производстве продукции (услуг) |

указывает на отдачу инвестиций (по части учетной прибыли) |

показывает долю прибыли с 1 ден. единицы, затраченной на производство и продажу продукции |

Таким образом, экономическая рентабельность предприятия характеризуется целой системой показателей, основная часть которых приведена в таблице. Каждый из отмеченных показателей калькулируется по отдельной формуле. Фактически каждая из них представляет собой дробное соотношение, числитель которого почти всегда содержит величину прибыли. Например, чистой прибыли к ROA, к ROS либо к ROFA. Производить подобные расчеты можно помесячно, поквартально и за год.

Объясняем смысл показателя

Коэффициент рентабельности продаж отражает способность компании извлекать прибыль при текущем режиме производства и бизнес-процессах. Он широко используется в финансовом моделировании и оценке компаний.

Данный показатель важен для понимания поведения компании при развитии различных сценариев, как положительных, так и отрицательных, а, соответственно, для прогнозирования мер эффективного управления.

Коэффициент рентабельности продаж является одним из важных показателей общего успеха фирмы. Однако необходимо иметь в виду, что одного только коэффициента решительно недостаточно для того, чтобы определить реальную эффективность компании.

Увеличение выручки может привести к убыткам, если за ним последует ещё большее непропорциональное увеличение расходов. С другой стороны, снижение выручки, а также жесткий контроль над расходами могут привести к дальнейшему росту прибыли.

Другими фундаментальными финансовыми показателями являются EBITDA и валовая прибыль.

- Эффективным управлением;

- Низкими затратами на производство товаров и оказание услуг;

- Сильной ценовой стратегией.

Рентабельность ecommerce и другого бизнеса, предусматривающего онлайн-заявки, можно повысить с помощью инструментов фильтрации целевого трафика и звонков.

Антифрод

Автоматически выявляет некачественные звонки и спам

- Выявляет и тегирует сомнительные звонки от недобросовестных рекламных подрядчиков или спам

- Позволяет учитывать в отчетах только качественные обращения

- Упрощает контроль подрядчиков

Узнать подробнее

Низкая рентабельность означает, что компания использует неэффективную структуру затрат и плохую стратегию ценообразования. Следовательно, низкое значение коэффициента может быть обусловлено:

- Неэффективным управлением;

- Высокими затратами на производство товаров и оказание услуг;

- Слабой ценовой стратегией.

Инвесторы могут начать оценку бизнеса с рассмотрения показателя рентабельности продаж как общего выражения прибыльности компании и продолжить более глубокое исследование динамики прибыльности по мере необходимости.