Форма заявления о снятии ип с учета енвд

Содержание:

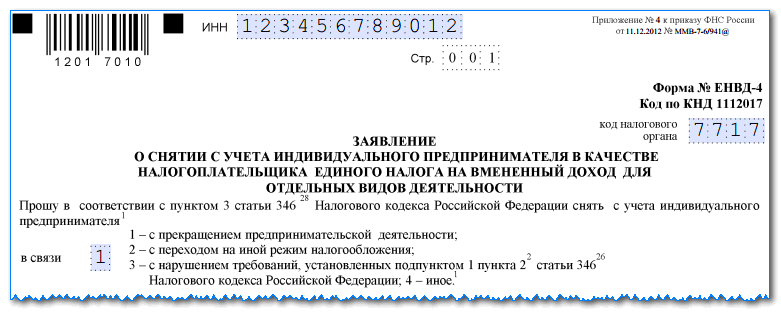

Образец заполнения ЕНВД-4

Титульный лист

Заполнять бланк заявления необходимо с указания регистрационного кода ИНН предпринимателя вверху. Он включает в себя 12 символов. Здесь рядом фиксируется номер страницы.

В следующей строке отражается код налогового органа, которому адресуется данное заявление. После этого должно идти указание названия документа.

Затем с помощью специальной кодировки обозначает причина, по которой ИП осуществляет снятие с учета.

Причинами прекращения ведения учета по системе ЕНВД может быть:

- «1» Закрывается деятельность лица, состоящего на учете как плательщик ЕНВД в целом.

- «2» Производится изменение используемой системы налогообложения.

- «3»Осуществляется переход с ЕНВД в связи с превышением установленных критериев (например, среднесписочная численность сотрудников стала больше, чем 100 человек).

- «4» Иные ситуации, при которых деятельность в качестве ИП продолжается, но использование ЕНВД закрывается.

После этого надо зафиксировать полные Ф.И.О. ИП, которые подает заявление о прекращении ЕНВД. Заполняя их, нужно придерживаться правила, согласно которому между словами должна присутствовать пустая клетка, а оставшиеся другие не занятыми клетки — надо прочеркнуть.

Ниже отражается регистрационный номер ИП, под которым он внесен в ОГРИП.

Затем отражается дата, начиная с которой прекращается использование вмененки.

В следующей строке подателю заявления необходимо отразить число листов, входящих в состав данного заявления. Если помимо этого существуют приложения к данному документу (например, подтверждающие какие-то бланки), здесь же рядом отражается и количество их листов.

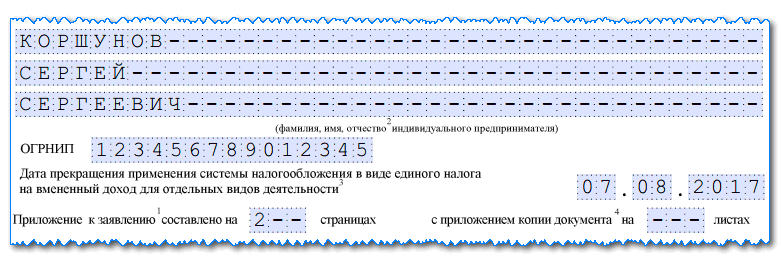

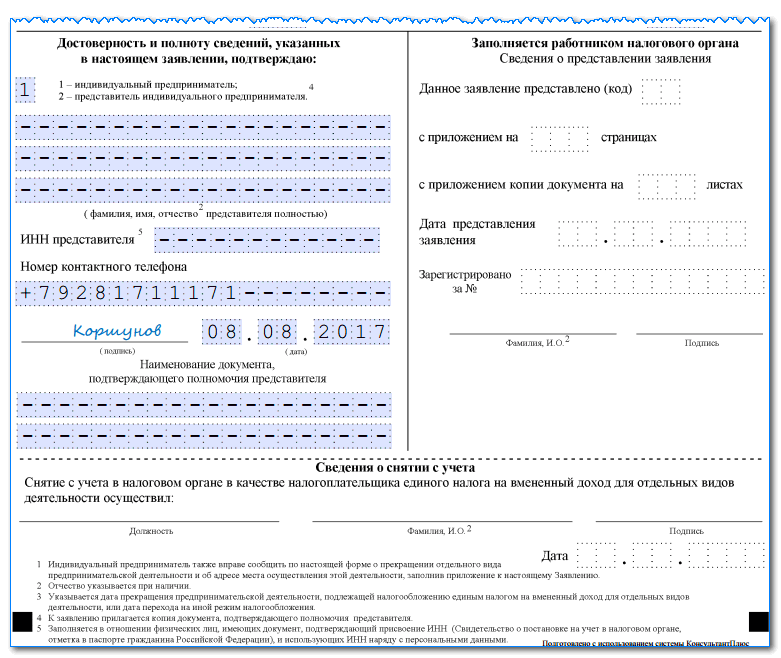

Далее страница делится на две части. При этом заполнять в дальнейшем предпринимателю нужно только левую ее часть.

Сначала здесь кодом фиксируется, кто именно подает бланк ЕНВД-4:

- Если предприниматель сдает документ самостоятельно, то указывается код 1. Поле с ФИО не заполняется. Ставится только дата и подпись предпринимателя.

- При привлечении для этих целей представителя, нужно использовать код 2. В этом случае следует кроме этого заполнить Ф.И.О. лица, выступающего представителем, его ИНН, ставится дата и его подпись.

В следующей строке записывается номер контактного телефона, по которому в случае необходимости инспектор может связаться с ИП и уточнить информацию по заявлению.

Внимание! Если бланк ЕНВД4 представляет в ИФНС представитель, здесь также отражается реквизиты документа, подтверждающие его полномочия. Копия доверенности прикладывается к заявлению и указывается количество прилагаемых документов на титульном листе.

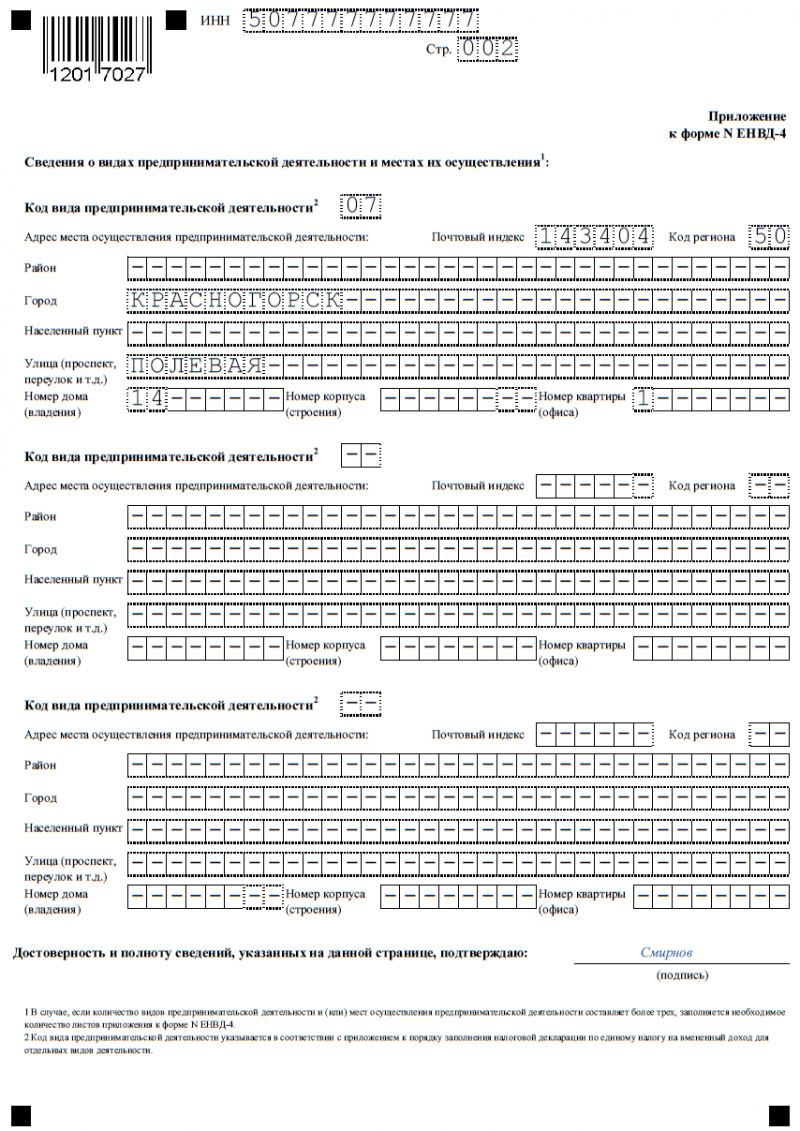

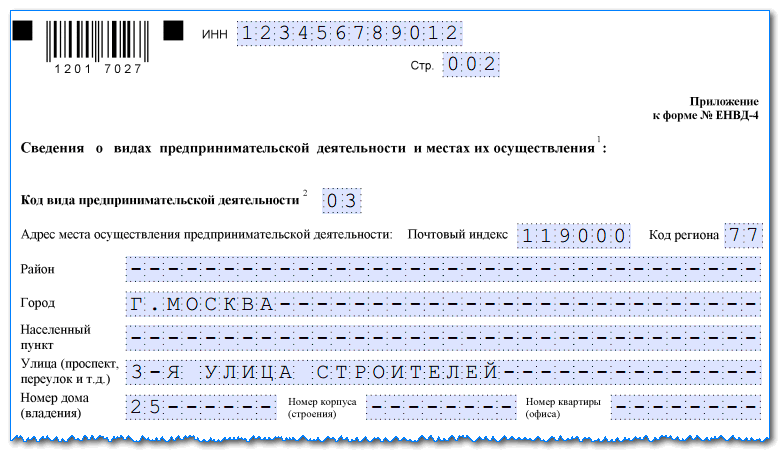

Приложение

Второй лист заявления о прекращении вмененки также нужно начинать с отражения ИНН предпринимателя, и номер страниц бланка по очередности.

После этого идут три одинаковых раздела, в которых нужно при необходимости вписывать информацию о месте осуществления деятельности, по каким прекращается использование ЕНВД. Если при внесении записей остаются пустые клетки, их надо прочеркнуть.

То же самое нужно сделать, когда на странице остаются пустые блоки.

Если предприниматель закрывает более трех направлений деятельности с разными адресами, то нужно в заявление добавить аналогичный лист, и заполнить в нем всю необходимую информацию.

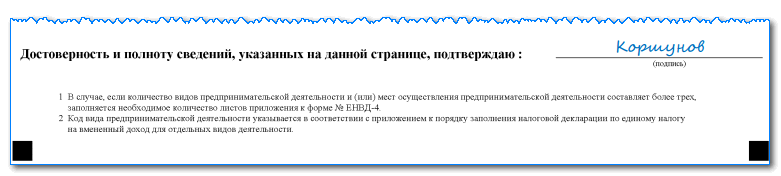

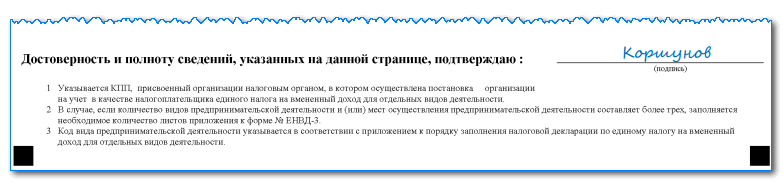

Чтобы подтвердить представленные сведения в заявлении, предприниматель или его представитель должны проставить внизу свою визу.

Материалы по теме 30 фактов о ЕНВД Образец заполнения

Сама форма ЕНВД-4 для ИП 2020 введена приказом ФНС России от 11.12.2012 № ММВ-7-6/941@ – приложение № 4. Но порядок заполнения представлен в приложении № 12 к приказу.

Традиционно в ней указывают ИНН и ОГРНИП налогоплательщика, код ИФНС, дату подачи заявления и снятия с учета, его контактный телефон.

На первой же странице форма ЕНВД-4 в 2020 году содержит требование об указании причины отказа от льготного режима. Какую поставить, следует выбрать из предложенного списка — имеются подсказки непосредственно на странице.

Учтите: если заявление подает лично индивидуальный предприниматель, то в разделе «Достоверность и полноту сведений подтверждаю» не обязательно повторно указывать данные. Достаточно поставить подпись. Предусмотренные поля даны для того, чтобы в них мог указать свои данные заявитель, являющийся представителем ИП.

Приложение к форме или вторая страница заявления может заполняться не полностью. Если ИП на ЕНВД осуществлял только один вид предпринимательской деятельности, то его и надо указать. Если бизнесмен работал в нескольких сферах, то он вписывает либо все, либо те, по которым он больше не планирует применять льготный режим.

Как и первую страницу, приложение необходимо заверить подписью.

Никакие дополнительные документы налоговики требовать не имеют права. А за прием любых заявлений, отчетов и документов в ИФНС платить не надо.

После того как заявление принято, у налоговиков есть 5 рабочих дней, чтобы выслать уведомление о том, что ИП больше не является плательщиком единого налога. Этот документ может потребоваться в дальнейшем, поэтому желательно его не терять.

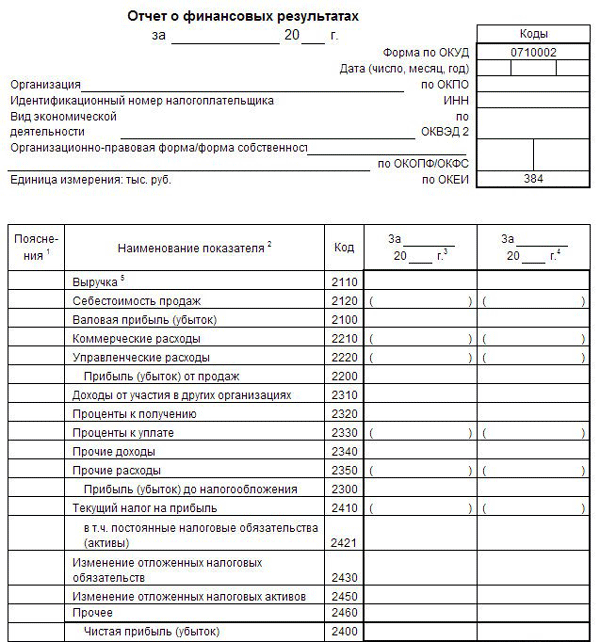

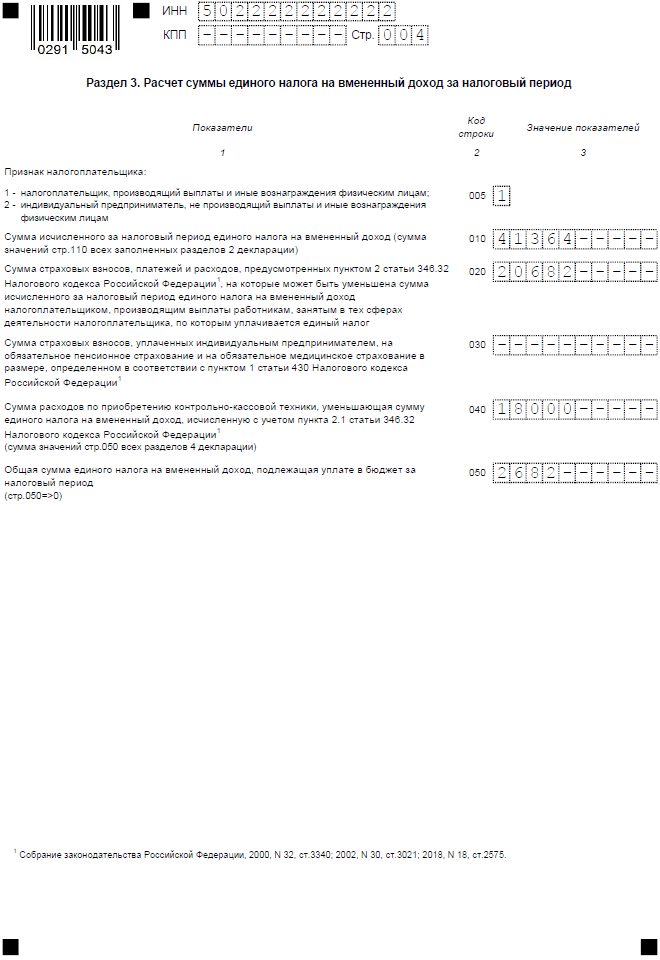

Раздел 3

Сначала укажем, что наш ИП является работодателем — в строке 005 поставим код 1.

В строку 010 нужно перенести сумму ЕНВД, которая была рассчитана в разделе 2 (строка 110). Далее указываются суммы, которые можно принять к вычету:

- по строке 020 — сумма взносов, на которую можно уменьшить налог. Так как предприниматель является работодателем, то снизить его можно лишь на 50%. Поэтому в этой строке укажем половину налога: 41 364 / 2 = 20 682 рублей;

- по строке 030 ничего отражать не будем, так как в 4 квартале ИП взносы за себя не платил (он это сделал ранее);

- по строке 040 отразим 18 000 — это кассовый вычет из строки 050 Раздела 4;

- в строке 050 посчитаем ЕНВД к уплате за 4 квартал: 41 364 — 20 682 — 18 000 = 2 682 рубля.

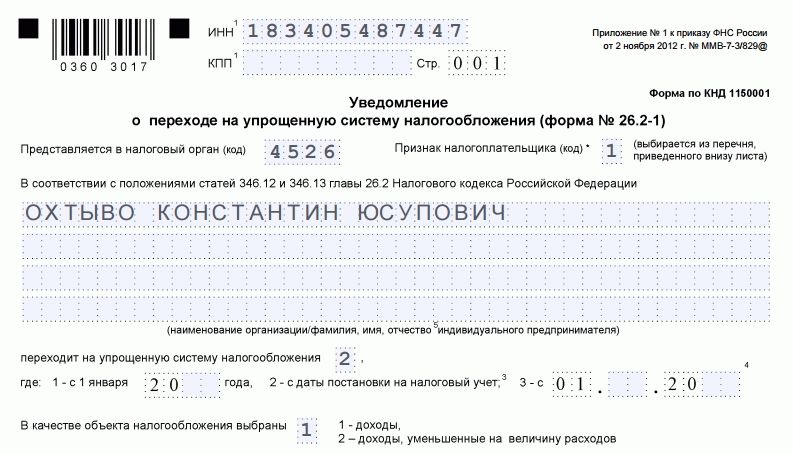

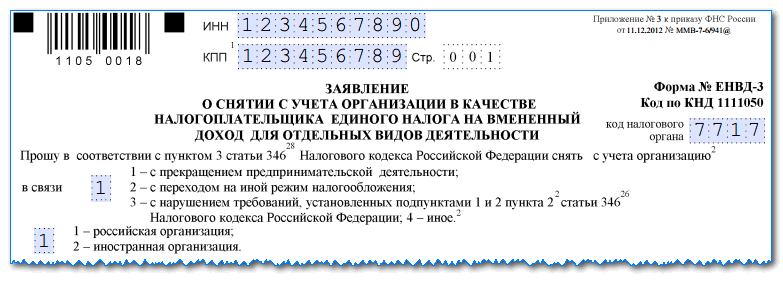

Образец заполнения ЕНВД-3

Титульный лист

Внесение информации в бланк нужно начинать с верхней его части. Там проставляются коды ИНН и КПП фирмы. В том случае, когда компания производит совмещение нескольких налоговых режимов, то КПП нужно записывать именно то, что было присвоено при постановке на учет по вмененке. Его можно отличить следующим образом — 5 и 6 цифры в нем — 35.

На следующем шаге в документ заносится код налоговой, куда отправляется заявление — он включает в себя четыре цифры.

В следующее поле при помощи кода вносится причина, из-за которой организация решила отказаться от вмененки.

Такими причинами могут быть:

- «1» — переход производится по причине прекращения данной деятельности по желанию компании (закрытие ООО или ликвидация).

- «2» — принято решение перейти на иную систему расчета налогов.

- «3» — произошло нарушение обязательных условий применения вмененки.

- «4» — из-за прочих причин.

Далее указывается национальная принадлежность компании: код «1» проставляется для российской фирмы, и код «2» – для иностранной.

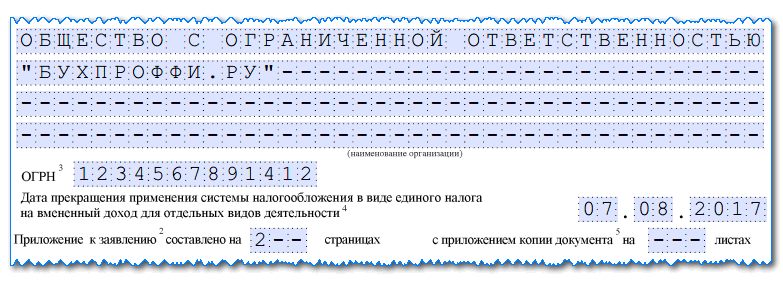

На следующем шаге в большое поле записывается полное наименование компании. Это заносится в том виде, как указано в учредительных документах. Все клетки в данном поле, которые останутся пустыми, нужно будет прочеркнуть.

Ниже указывается код ОГРН организации.

Следом идет дата, с которой фирма желает прекратить применение ЕНВД.

В следующей строке находятся два поля. В левое нужно занести количество листов с приложениями к заявлению, на которых будет идти перечисление типов деятельности, с каких будет происходить снятие с учета. Это поле лучше заполнять после формирования листов приложений.

В правом поле указывается количество листов доверенности. Оно заполняется тогда, когда документ сдает не лично руководитель, а его представитель.

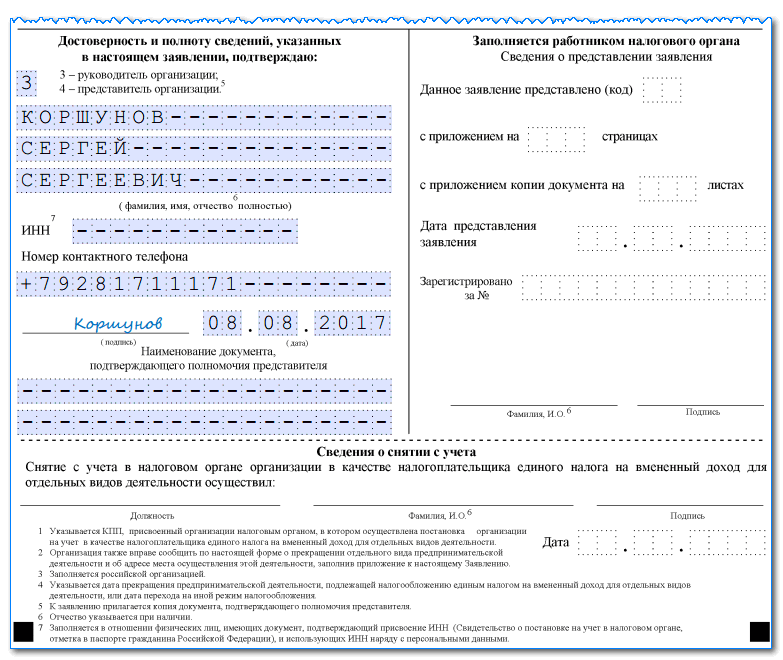

Нижняя часть бланка разделяется на две части, заносить информацию нужно только в левую. Сначала здесь нужно проставить код лица, которое будет сдавать документ – «3» – сам директор, либо «4» – его представитель по доверенности.

Далее записываются Ф.И.О. лица, подающего заявление, его код ИНН и контактный номер. Ниже лицо ставит свою роспись и указывает дату оформления.

Внимание! В том случае, когда бланк сдает представитель, далее необходимо вписать реквизиты доверенности, наделившей его правами. Саму же доверенность приложить к заявлению и указать количество приложений на титульном листе.

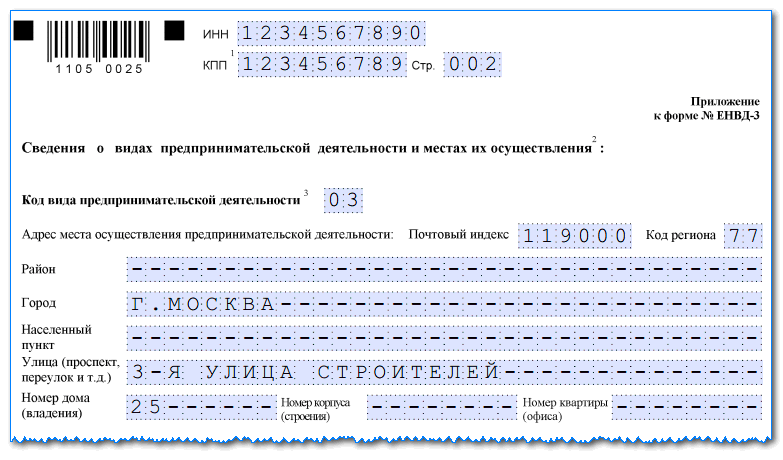

Приложение

Далее заполняется лист приложения. На одном можно указать сведения сразу о трех типах деятельности, по которым необходимо сняться с учета. Если этого мало, то в заявление добавляется еще один лист приложения.

Сначала идет шапка, в которой нужно проставить коды ИНН и КПП.

На листе располагаются три блока. В каждом необходимо указать код типа деятельности и адрес, где фирма им занималась. Если какой-либо из блоков остается не заполненным, то его нужно прочеркнуть.

После того, как лист заполнен, он подписывается руководителем или представителем.

Способы подачи

Правила определяют, что заявление ЕНВД-3 может подаваться следующими способами:

- Лично директором в руки инспектору при явке в ФНС. Необходимо иметь две копии, на одной из которых работник налоговой ставит отметку и возвращает обратно;

- Инспектору через представителя. Последнему для осуществления этого действия нужно иметь при себе доверенность от фирмы;

- Почтовым отправлением — письмо должно быть ценным, с описанным вложением и уведомлением о вручении его получателю;

- Через интернет — у фирмы должна быть оформлена цифровая подпись и заключен договор с компанией-спецоператором.

Несвоевременная сдача формы

Законодательство строго регламентирует срок подачи заявления о прекращении ЕНВД. Поэтому нарушение установленного периода влечет привлечение к административной ответственности. Несвоевременное уведомление государственной организации грозит небольшим штрафом в размере 200 рублей.

При этом юристы предупреждают, что, если предприниматель продолжает стоять на учете как плательщик ЕНВД, тогда он должен будет заплатить налог в полном объеме за все время, которое он умалчивал о прекращении деятельности по вмененке, к примеру, за квартал или даже за календарный год.

Если же он подаст нулевую декларацию, это может восприняться сотрудниками налоговой службы как попытка уклониться от уплаты налогов. Такое обвинение повлечет более серьезные штрафы.

Таким образом, форма ЕНВД-4 — это документ, который указывает на прекращение деятельности ИП по вмененному налоговому режиму. Бумага заполняется по строгому бланку и должна быть подана в ФНС в порядке и в сроки, установленные законодательством.

Варианты подачи

Отправить документы о снятии с учета можно несколькими способами:

Лично посетить налоговую службу и передать сотрудникам ЕНВД-4 в 2 экземплярах. Специалист проверит правильность составления документа. Если все в порядке, возвращает один экземпляр, предварительно поставив пометку о приеме.

Через почтовое отделение. Отправлять следует ценным письмом, сделав опись вложения

Важно, чтобы документы поступили вовремя, поэтому нужно посылать заявление с учетом времени отправки.

Снятие с учета ЕНВД производится сразу же. Точкой отсчета считается та дата, что налогоплательщик указал в заявлении.

Сроки снятия с учета ЕНВД

На основании вашего заявления, в течение 5 рабочих дней со дня его получения налоговая инспекция выдает или отправляет по почте, в зависимости от того как вы укажите в заявлении, уведомление о снятии с учета, в котором будет указана дата снятия вас с учета.

Обратите внимание, такой датой будет являться дата, указанная вами в заявлении. То есть, в заявлении вы указываете дату снятия вас со специального налогового режима и причину прекращения деятельности или перехода на другой режим налогообложения

Если вы нарушили срок предоставления заявления о снятии с учета ЕНВД в связи с прекращением предпринимательской деятельности, то датой снятия с учета будет последний день месяца, в котором было подано заявление. Для вас это будет означать, что вы обязаны уплатить налог за весь последний месяц, а не за фактическое время осуществления деятельности в этом месяце (НК РФ п.10 ст.346.29).

Добровольно перейти на иной режим налогообложения вы вправе только с начала года, в случае если вы сохраняете виды деятельности для ЕНВД.

Перейти на другой режим налогообложения в течение года, если вы в течение года прекращаете деятельность, подлежащую налогообложению единым налогом, и начинаете осуществлять другой вид деятельности. В этом случае заявление о снятии с учета ЕНВД должно содержать дату прекращения осуществления данного вида деятельности.

Но если вы допустили хоть одно нарушение, о которых написано выше, то это уже ваша обязанность перейти на иной режим налогообложения с последнего дня месяца налогового периода, в котором допущены нарушения требований, установленных подпунктами 1 и 2 пункта 2.2 статьи 346.26 НК РФ.

Не забудьте предоставить декларацию ЕНВД, после того как вы снялись с учета плательщика ЕНВД. Срок подачи декларации ЕНВД в случае снятия с учета не отличается от обычного срока предоставления декларации, а именно до 20 числа первого месяца, следующего за отчетным кварталом.

Заявление о снятии с учета ЕНВД

]]>]]>

Закон обязует организации, уплачивающие единый налог на вмененный доход, при прекращении «вмененной» деятельности, или переходе на другую систему налогообложения, извещать об этом фискальный орган, подав заявление о снятии с учета ЕНВД.

В этом обзоре мы расскажем, как заполнить юридическому лицу бланк заявления о снятии с учета ЕНВД, также рассмотрим рекомендации по заполнению данной формы.

Снятие с «вмененного» учета: в каких случаях производится

Фактически, закон предоставляет субъекту хозяйствования:

- право на самостоятельный выбор налогового режима, применяемого для выполнения обязательств перед бюджетом (при соответствии налогоплательщика установленным критериям);

- право отказаться от применения того или иного льготного налогового режима;

- право перейти на тот режим уплаты налогов, который наиболее выгоден для налогоплательщика, если последний считает этот переход целесообразным, написав в ИФНС по месту учета заявление о снятии с ЕНВД.

Налоговое законодательство выделяет три основных причины, по которым юрлицо может подать заявление на отказ от применения «вмененки». К таковым относятся:

Исключение налогоплательщика из «вмененщиков» производится ИФНС, куда организация должна предоставить заявление о прекращении ЕНВД, заполненное в соответствии с утвержденными правилами.

Для отказа от «вмененного» спецрежима юрлицо составляет заявление ЕНВД-3 в стандартизированной форме, и передает его в инспекцию, которая производила постановку «вмененщика» на учет.

Сроки подачи заявления ЕНВД-3

Порядок отказа от «вмененки» и сроки, в пределах которых необходимо подать заявления, регламентируется п. 3 ст. 346.28 НК РФ. В соответствии с НК РФ, заявление о снятии с ЕНВД в 2019 г.

должно быть подано в течение пяти дней с момента прекращения «вмененной» деятельности, добровольного перехода на иную налоговую систему или с последнего дня месяца налогового периода, в котором были допущены нарушения требований, перечисленных в п. 2.2 ст. 346.

Заполняя заявление о снятии с ЕНВД, налогоплательщик указывает дату, с которой прекращается применение спецрежима. Именно с этой даты производится снятие налогоплательщика с «вмененного» учета.

ЕНВД-3: образец заполнения

Бланк заявления о снятии с ЕНВД и порядок его формирования утверждены Приложениями № 3 и № 11 к Приказу ФНС РФ № ММВ-7-6/941@ от 11.12.2012.

Форма ЕНДВ-3 используется для уведомления фискального органа о том, что предприятие-«вмененщик»:

- прекратило предпринимательскую деятельность на ЕНВД;

- переходит на применение иного налогового режима;

- утратило право на применение «вмененки».

При заполнении бланка, налоговый агент на ЕНВД указывает:

- КПП, присвоенный инспекцией ФНС, в которой организация встала на учет в качестве плательщика единого налога;

- дату, с которой предприятие (или его подразделение) прекращает применять ЕНВД;

- если заявление формирует и сдает представитель организации – вносятся сведения о документе, который подтверждает его полномочия (заверенную копию документа необходимо предоставить вместе с ЕНВД-3);

- при помощи кодового обозначения (от 1 до 4) указываются причины прекращения применения «вмененки» в уведомительной части заявления, при этом код «4» указывается в случае, если налогоплательщик прекращает один из видов деятельности, которые осуществлялись юридическим лицом с применением ЕНВД, а также при смене адреса, по которому осуществляется «вмененная» деятельность;

- кодом «1» или «2» обозначают, российская или иностранная компания подает заявление.

Необходимо учитывать, что в случаях, когда предприятие-налогоплательщик указывает код причины прекращения «вмененной» деятельности «4», обязательно заполняется приложение к заявлению ЕНВД-3. В нем может отражаться один вид деятельности или несколько.

Если число отражаемых видов или мест ведения «вмененной» деятельности более трех, заполняется нужное количество листов приложения (количество прилагаемых страниц приложений указывается в отдельном поле заявления), каждый из которых заверяется подписью руководителя.

Код вида «вмененной» деятельности в приложении к заявлению указывается согласно приложения № 5 к Порядку заполнения декларации по ЕНВД (утв. приказом ФНС от 26.06.2018 N ММВ-7-3/414@).