Классификация и структура основных фондов (средств) предприятия

Содержание:

Виды

Фондам, как и любым другим явлениям природы и общества, присущи определенные признаки, по которым их можно классифицировать.

К таким признакам, характеризующим фонды, можно отнести следующие:

- иерархию или уровень власти;

- принадлежность фонда;

- источник формирования средств фонда;

- сферу использования средств фонда;

- период функционирования (действия) фонда.

По признаку принадлежности к уровню власти фонды бывают федеральные и территориальные внебюджетные и бюджетные фонды.

По источникам формирования средств подразделяют на фонды, формируемые непосредственно за счет налоговых и неналоговых поступлений, и фонды, формируемые из средств бюджета.

По сферам или целям использования средств фонды подразделяют на фонды, обеспечивающие социальную сферу, сферу экономики, науки, культуры, обороны, экологии и т. д.

В свою очередь, группу экономических фондов можно подразделить на инвестиционные, валютные, дорожные и другие, а специальные фонды — на фонды социального страхования, пенсионного обеспечения, социальной поддержки населения и т. д.

По отрасли сферы использования средств подразделяют на межотраслевые и отраслевые.

В зависимости от предполагаемого периода функционирования (действия), с учетом реализации конкретных мероприятий, существуют бессрочные, долгосрочные и краткосрочные.

К бессрочным фондам относят пенсионный, экологический и другие фонды, долгосрочным — фонд регионального развития, краткосрочным — фонд помощи беженцам и т. д.

По охвату проблем можно подразделить на фонды общего и конкретного характера. К фондам общего характера, например, можно отнести фонд регионального развития, а к фондам конкретного назначения — фонд развития автомагистралей в масштабе государства или субъекта РФ.

Учитывая вышеизложенное все фонды федерального уровня можно свести в четыре основные группы:

- государственные внебюджетные;

- целевые бюджетные;

- специальные бюджетные;

- отраслевые внебюджетные.

Фонды в зависимости от их назначения

По той функции, которую выполняют имущественные фонды, их можно разделить на две большие самостоятельные группы:

- производственные фонды: те, которые применяются и/или создаются в процессе деятельности предприятия;

- непроизводственные фонды: те, которые помогают обслуживать производство, не влияя непосредственно на количество выпускаемого продукта.

Фонды, относящиеся к производственным, воспроизводятся за счет дополнительных вложений капитала, как и непроизводственные.

Главное отличие этих типов имущественных активов в том, что первые напрямую связаны с продукцией предприятия, а вторые влияют на нее лишь косвенно, оказывая воздействие на культуру труда сотрудников.

Группы производственных фондов

Производственные основные средства, которые можно отнести к материальным, для удобства подразделяют на следующие подвиды.

-

Здания (кроме предназначенных для жилья):

- гаражи;

- конторы;

- цеха;

- корпуса;

- складские помещения;

- ангары;

- хозяйственные постройки и др.

В их стоимость как ОС включена не только строительная составляющая, но и затраты на коммуникации (вентиляцию, отопление, водопровод, газопровод и т.п.).

-

Сооружения, конструкции – то, что необходимо для осуществления производства:

- мосты;

- пути;

- эстакады;

- ограждения;

- леса;

- дороги и др.

-

Средства коммуникации – обеспечивают передаточную функцию:

- линии связи;

- путепроводы;

- трубопроводы;

- теплосети;

- линии электропередач и др.

-

Машины и оборудование:

- всевозможные устройства;

- любые агрегаты;

- двигатели;

- измерительная техника;

- анализирующие приборы;

- лабораторное оснащение;

- вычислительная техника.

-

Инструменты – все, предназначенные к эксплуатации на более чем 1 год:

- приспособления;

- рабочие принадлежности;

- хозинвентарь.

-

Транспорт – все формы и виды транспортных средств, в том числе и те, что используются для внутреннего перемещения по производству:

- автомобильный транспорт, принадлежащие фирме;

- железнодорожные подвижные составы;

- водные транспортные средства;

- кары;

- тележки;

- вагонетки;

- погрузчики и т.п.

- Скот – рабочий и племенной. В состав основных фондов не входит стоимость кормов, молодняка и поголовья, предназначенного для убоя, так как эти фонды используются меньше годичного срока, а значит, относятся к оборотным, а не основным средствам.

-

Многолетние посадки:

- парки;

- плодовые сады;

- полосы лесозащиты;

- ягодные насаждения и др.

- Участки земли – недвижимость в собственности организации.

ВАЖНО! В каждой экономической отрасли эти группы имеют свою спецификацию: например, в сельском хозяйстве состав основных средств по одним и тем же группам может существенно отличаться от промышленного

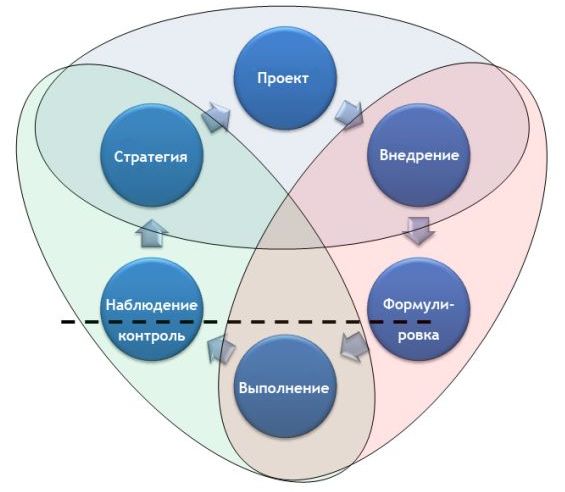

Основные этапы венчурного инвестирования

На первом этапе сотрудники венчурного фонда рассматривают целесообразность инвестирования в тот или иной стартап. Отбирают наиболее перспективные проекты только после тщательного анализа. Если проект одобрен, формируется капитал.

Деньги вкладываются в проект только после оформления документов, в которых прописывается ответственность каждой стороны соглашения и степень участия менеджмента в деятельности компании.

Если в этом возникает необходимость, дополнительно финансируется организация на других этапах. Также сотрудники венчурного фонда следят за деятельностью нового предприятия на протяжении нескольких лет. Это довольно удобно, особенно тем, кто не разбирается в финансовой сфере.

Как инвестировать в венчурный фонд

Инвестиции в венчурный фонд подразумевают несколько способов вложения денег:

- краудинвестинговые платформы. Инвестор будет получать роялти, а также вернет вложенные деньги с процентами. Этот вариант подходит начинающим вкладчикам, которые хотят вложить немного, но в как можно большее число проектов;

- клуб инвесторов. Здесь все просто: вы платите комиссию клубу, который находит для вас проекты и организует их;

- напрямую вложить деньги в венчурный фонд. Здесь высокий порог вхождения: если у вас нет $ 500 тысяч, попасть в фонд не представляется возможным. Помимо этого, большинство фондов работает только с проверенными инвесторами;

- самый дорогой, но и самый прибыльный вариант – создать собственный венчурный фонд. Затраты большие – около 10 млн долларов, однако прибыль будет еще больше, если организация найдет хорошие и прибыльные стартапы.

Инвестиционный пай ПИФа

Что же получает инвестор, вложив средства в ПИФ?

Развернутое определение инвестпая дает ст. 15 Закона:

Толкование инвестпая содержит информацию о том, что он – именная ЦБ, дающая его владельцу три вида прав:

- Право на (пропорциональную) долю имущества ПИФа.

- Право требования от УК надлежащего доверительного управления фондом.

- Право на компенсацию при прекращении ПИФа.

№ 1 выражается, в том числе, правом продать (погасить) свой инвестпай в соответствии с типом фонда (см. выше).

Кроме того, что он именная ЦБ, инвестпай обладает следующими характеристиками:

- выпускается в бездокументарной форме (учет по счетам депо);

- не является эмиссионной ценной бумагой;

- не имеет номинальной стоимости;

- «количество инвестиционных паев, принадлежащих одному владельцу, может выражаться дробным числом»;

- каждый инвестпай удостоверяет одинаковую долю в имуществе ПИФа и предоставляет одинаковые права его владельцам (на отдельных исключениях, прописанных в 156-ФЗ, останавливаться не будем).

ETF и БПИФы на акции Российских и зарубежных компаний.

Инвестиции в акции мировых компаний через ETF на различные индексы, на российскую экономику, на экономику США, на экономику Китая или Японии, и даже Австралии. ETF с максимальной точностью отслеживают индексы за которыми следуют, повторяя их динамику.

Чем хороши данные инструменты, так это полной диверсификацией портфеля по отраслям и странам. Вы можете одновременно инвестировать, как в экономику России, так и в экономику Китая, либо во все сразу, купив каждого индекса в одинаковой пропорциональности.

Наиболее популярные ETF на акции российских и иностранных компаний это:

- БПИФ Сбербанк S&P 500 под тикером SBSP.

- ETF от Finex на индекс РТС FXRL.

- ETF от Finex на индекс S&P 500 FXUS.

- БПИФ Сбербанк на индекс МосБиржи – SBMX.

ETF на золото на Московской бирже ETF FXGD.

Золото, как самый простой и понятный защитный актив вашего портфеля на все времена. Хоть он и не приносит дивидендов, зато в кризис отлично способствует защите вашего портфеля от колебаний.

Удобство данного инструмента заключается в удобстве приобретения и хранения золота. Сам фонд владеет физическим золотом, и избавляет инвесторов от таких головных болей, как транспортировка, хранение, а также экономит средства на покупке и продаже. К тому же ETF данного фонда хорошо ликвидны, а значит вы всегда можете его продать и обналичить деньги.

Понятие и значение

Бюджетные фонды – это разновидность финансовых фондов, создаваемых в строгом соответствии с отечественными юридическими нормами. Они выглядят как специально выделенные в системе бюджета деньги, которые расходуются и контролируются властными государственными структурами. Как правило, данные финансы скапливаются для последующего финансирования ключевых видов хозяйственной деятельности страны.

Все бюджетные фонды в России подчиняются положениям действующего бюджетного законодательства. Кроме того, данные структуры, независимо от их вида, не должны нарушать и иные правовые нормы. Как правило, закладываются исполнительной властью на федеральном уровне, в границах закона об общегосударственном бюджете на предстоящий финансовый год. Причем допускается формирование бюджетных фондов не только в центре, но и в субъектах РФ, и даже в муниципалитете.

Пополняются посредством поступления денег из казны, особых фискальных взносов с физических и юридических лиц, целевых государственных кредитов, казначейских ценных бумаг (векселей) и др.

Играют немаловажную роль. В частности, бюджетные фонды – это денежная основа реализации задач и социальных обязательств государства.

Виды целевых бюджетных фондов:

-

- государственные, созданные решением представительных органов РФ или представительных органов субъектов РФ;

- муниципальные, созданные представительным органом местного самоуправления.

Характерные черты целевого бюджетного фонда:

-

- узкая целевая направленность;

- образуется за счет доходов целевого назначения;

- доходы, поступающие в фонд, связаны с конкретными направлениями расходования;

- поступление средств и их расходование происходит каждый год в течение всего периода существования фонда;

- привязка длительности функционирования к продолжительности достижения той цели, ради которой создан.

Все целевые бюджетные фонды были ликвидированы Федеральным законом от 26 апреля 2007 г. N 63-ФЗ «О внесении изменений в Бюджетный кодекс РФ в части регулирования бюджетного процесса и приведении в соответствие с бюджетным законодательством РФ отдельных законодательных актов РФ».

Однако в теории бюджетного права они имеют место быть. Характерными чертами целевого фонда обладают:

- инвестиционные фонды субъектов Российской Федерации (региональные инвестиционные фонды);

- дорожные фонды (Федеральный, субъектов РФ и муниципальные — ст. 179.4 БК РФ).

Согласно ст. 179.2 БК РФ, инвестиционный фонд — часть средств бюджета, подлежащая использованию в целях реализации инвестиционных проектов, осуществляемых на принципах государственно-частного партнерства.

Дорожный фонд- часть средств бюджета, подлежащая использованию в целях финансового обеспечения дорожной деятельности в отношении автомобильных дорог общего пользования, а также капитального ремонта и ремонта дворовых территорий многоквартирных домов, проездов к дворовым территориям многоквартирных домов населенных пунктов.

Указанные фонды не является ни «подушкой безопасности» для экономики, каким был Стабилизационный фонд РФ, ни механизмом координации расходов на выполнение функций государства. У инвестиционного фонда есть своя цель — стимулировать реализацию крупных инфраструктурных и инновационных проектов, и достигается она не путем получения льгот или преференций, а с помощью механизмов частно-государственного партнерства, когда власть и бизнес совместно вкладывают средства в наиболее значимые и дорогостоящие проекты, вместе несут риски и владеют создаваемыми объектами.

Какие бывают фонды

Прежде всего, необходимо знать, что фонды бывают:

- государственные;

- негосударственные (частные).

К государственным фондам относятся бюджетные и внебюджетные. В контексте статьи нам интересны вторые, так как во внебюджетные государственные фонды входят: фонд обязательного медицинского страхования, фонд социального страхования и пенсионный фонд.

Пенсионный фонд

Хотите узнать, что такое пенсионный фонд? Для начала отметим, что он может быть как государственным, так и негосударственным. Во многих странах существуют негосударственные пенсионные фонды, призванные обеспечивать пенсиями и пособиями работников конкретных организаций. Обычно подобные фонды создаются на основе вкладов самих рабочих и предпринимателей и размещаются под определенные условия в банки, акции и ценные бумаги, используя доход для расширения деятельности пенсионного фонда. Некоммерческие пенсионные фонды могут успешно выполнять свою роль независимо от государственного пенсионного фонда. Пенсионный фонд не может быть использован в коммерческих целях.

Стоит отметить, что встречаются и коммерческие фонды, а точнее фонды в коммерческих организациях, созданные для развития определенных отраслей фирмы, или в качестве резервного фонда. То есть, так или иначе, прямо или косвенно, такие фонды участвуют в коммерческой направленности фирмы.

К негосударственным фондам относятся некоммерческие фонды всех типов, фонды предприятий и инвестиционные фонды.

Что такое паевой фонд

Есть такое явление, как паевой (или паевой) инвестиционный фонд. Что такое паевой фонд (инвестиционный) – это бюджет, созданный несколькими инвесторами, используя свои инвестиции.

Любой такой фонд создается с целью извлечения прибыли через инвестирование частных финансов. Паевые инвестиционные фонды являются основой финансового рынка в ряде развитых стран.

Паевые фонды бывают: фонды облигаций, фонды акций, сбалансированные фонды, отраслевые фонды акций, индексные фонды, фонды денежного рынка.

Рассмотрим подробнее некоторые из них.

- Фонд облигаций осуществляют инвестиции в облигации, выпускаемые государством, различными компаниями, муниципальными структурами. Таким образом, это наиболее безопасное вложение, но не следует ожидать от него высоких прибылей.

- Фонд акций в противоположность предыдущему довольно рискованный способ инвестиций, но при долговременном инвестировании может обеспечить наиболее высокий доход.

- Сбалансированный фонд – это золотая середина между первым и вторым. Путем умелого манипулирования соотношений инвестиционных вкладов можно получить наиболее выгодные в плане времени, дохода и рисков итоги. Для сбалансированных фондов также рекомендуются долгосрочные вложения.

- Отраслевой фонд ориентирован на ценные бумаги компаний, работающих в определенной сфере.

- Фонд денежного рынка – ещё один способ извлечения прибыли с минимальными рисками путем привлечения в оборот денежных вложений в коммерческих банках. Цель такого фонда – извлечение постоянной прибыли при минимальных рисках.

В основе каждого из этих подвидов фондов стоит право владения пропорционально частью фонда каждым инвестором, являющимся пайщиком. Фонды бывают как строго определенные, так и смешанные, разнообразные по своей структуре, целям и образованию.

Надеюсь вы получили представление о том что такое инвестиционный фонд и что такое фонд !