Самортизированный объект (основных средств, нематериальных активов)

Содержание:

- Способ 2. Переоценить свои активы по справедливой стоимости.

- Искажение стоимости «малоценного» имущества

- Увеличение стоимости и срока службы самортизированного основного средства

- Ремонт самортизированных объектов

- Амортизация ОС

- Нужно ли полностью самортизированные основные средства продолжать учитывать на балансе

- Основные средства, подлежащие амортизации

Способ 2. Переоценить свои активы по справедливой стоимости.

Стандарт IAS 16 позволяет использовать 2 модели для последующей оценки ваших основных средств: модель первоначальных затрат и модель переоценки.

Если вы все еще планируете использовать действующие основные средства в будущем, их справедливая стоимость наверняка будет больше нуля.

Переоценка ОС с балансовой стоимостью равной нулю фактически означает, что вы меняете свою учетную политику, и здесь нужно опять руководствоваться стандартом IAS 8.

В соответствии с МСФО (IAS) 8 вы должны изменить учетную политику только в том случае, если:

- Изменение требуется в соответствии с МСФО. Но в данном случае это определенно не так.

- Это изменение приводит к тому, что финансовая отчетность предоставляет достоверную и более уместную информацию о воздействии операций, событиий или условий на финансовое положение компании, финансовые показатели или потоки денежных средств.

Вы (и ваши аудиторы) можете утверждать, что пункт 2 точно отражает вашу ситуацию. Но действительно ли это так?

Этот способ определенно решает проблему нулевой балансовой стоимости в конце текущего отчетного периода — как таблетка обеспечивает немедленное облегчение от головных болей.

Учетная политика включает определенные правила и стандарты, определяющие, как вы будете представлять некоторые операции в финансовой отчетности — не только сейчас, но и в будущем.

Это не похоже на таблетку, обеспечивающую немедленную помощь. Это похоже на средство лечения причины болезни, которое делает вас здоровым в течение длительного времени, так что вам больше не нужно принимать таблетки. Но что, если вы примите неправильную таблетку?

Итак, задумайтесь, если вы измените вашу учетную политику с модели затрат на модель переоценки, предоставите ли вы лучшую информацию о своих основных средствах не только сейчас, но и в будущем?

Прежде чем вы ответите на этот вопрос себе, подумайте также об этом:

- Чтобы определить справедливую стоимость ваших машин, вам необходимо применить стандарт МСФО (IFRS) 13 «Оценка справедливой стоимости». Это очень сложно, непрактично и не всегда осуществимо.

- Как вы будете оценивать рыночную стоимость используемых производственных машин?

- Модель переоценки используется в 99,9% случаев для зданий и земли, поскольку легко установить рыночную стоимость этих активов на регулярной основе.

- Проблема связана с подержанными производственными машинами, настолько специфическими, что их использовать только несколько компаний, подобных вашей?

- Вам необходимо переоценивать свою технику достаточно регулярно. Можете ли вы оценивать справедливую стоимость, скажем, ежегодно?

- Вам нужно переоценить весь класс активов, а не отдельные объекты основных средств. Можете ли вы действительно определить справедливую стоимость для всей техники? Насколько это практично?

Если после рассмотрения всех этих аспектов вы все же хотите перейти от модели стоимости к модели переоценки, то IAS 8 упростит вам работу. Вам не нужно применять новую политику ретроспективно — оценка предыдущих периодов не требуется.

Искажение стоимости «малоценного» имущества

Теперь поговорим о довольно распространенных ошибках при формировании стоимости амортизируемого имущества, которая составляет менее 10 000 руб. Начнем с основных средств.

Предположим, бухгалтер неправильно сформировал первоначальную стоимость основного средства. По его расчетам, она оказалась меньше 10 000 руб.

В этом случае можно сразу говорить о двух допущенных ошибках. Во-первых, у налогоплательщика на расходы были неправомерно списаны затраты, которые должны были войти в состав первоначальной стоимости объекта. Во-вторых, не подозревая о первой ошибке, бухгалтер воспользовался нормами п.3 ст.254 НК РФ и в момент ввода «малоценного» объекта в эксплуатацию списал его стоимость в уменьшение налоговой базы.

Если при налоговой проверке выяснится, что первоначальная стоимость основного средства рассчитана неверно и превышает 10 000 руб., штрафов и пеней не миновать. И чем дороже единовременно списанный объект, тем внушительнее сумма налоговой недоимки и штрафных санкций.

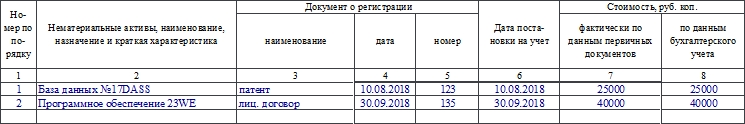

При формировании стоимости нематериальных активов налогоплательщики должны быть также предельно внимательными. Многие бухгалтеры допускают ошибку с «малоценными» НМА из-за невнимательного прочтения п.1 ст.256 НК РФ.

Налоговые органы трактуют данный пункт следующим образом.

В п.1 ст.256 НК РФ выделены такие виды амортизируемого имущества, как «имущество, результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности». Как видим, нематериальные активы («результаты интеллектуальной деятельности и иные объекты интеллектуальной собственности») указаны отдельно от «имущества». Значит, в данном случае под «имуществом» законодатель подразумевает не что иное, как основные средства.

Среди условий, необходимых для признания объектов амортизируемым имуществом, есть такое: «Амортизируемым имуществом признается имущество со сроком полезного использования более 12 месяцев и первоначальной стоимостью более 10 000 рублей». Если сопоставить два процитированных положения, то вывод очевиден: ограничение в сумме 10 000 руб. в п.1 ст.256 НК РФ применяется только к «имуществу» как отдельной группе амортизируемого имущества, то есть к основным средствам. Про ограничение по сроку полезного использования (более 12 месяцев) мы не говорим, поскольку оно все же установлено для НМА в п.3 ст.257 НК РФ.

Единственное исключение законодатель сделал в отношении программ для ЭВМ, стоимость которых менее 10 000 руб. Если налогоплательщик приобретает исключительное право на такую программу, у него не образуется объекта НМА. В момент ввода такой программы в эксплуатацию налогоплательщик может единовременно списать ее стоимость на расходы текущего периода, включив ее в состав прочих расходов, связанных с производством и реализацией. Об этом говорится в пп.26 п.1 ст.264 НК РФ.

Если налогоплательщик неправильно определит первоначальную стоимость НМА или ошибочно спишет на расходы объект НМА стоимостью менее 10 000 руб., то при проверке его непременно ожидают суммы доначислений по налогу на прибыль, штрафы и пени.

Как избежать такого «букета» налоговых последствий? Ответ прост: не допускать ошибок при формировании первоначальной стоимости амортизируемого имущества. А причина возникновения ошибок чаще всего кроется в неверном толковании положений гл.25 НК РФ и отсутствии комплексного анализа действующих норм.

Увеличение стоимости и срока службы самортизированного основного средства

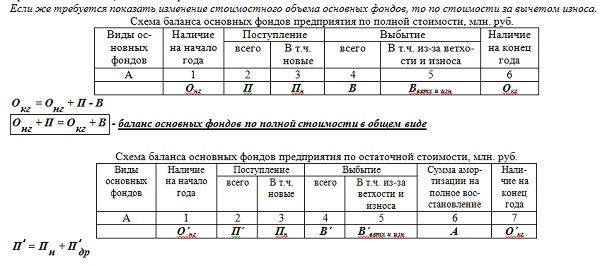

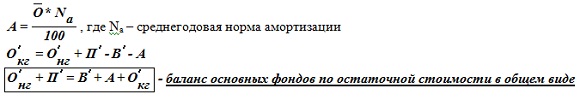

И тот, и другой балансы могут быть составлены по балансовой оценке в текущих ценах, в среднегодовых ценах или в постоянных (базисного периода) ценах.

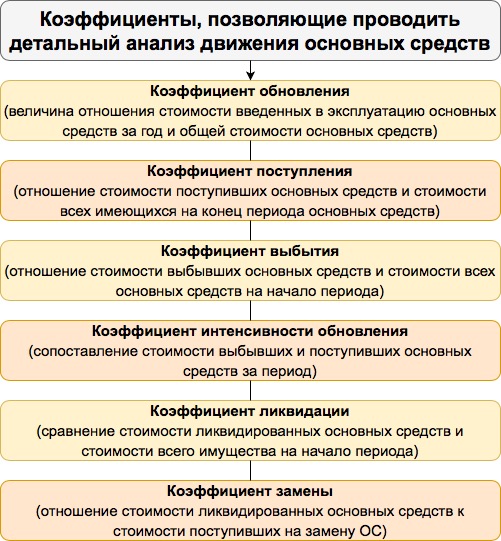

Баланс основных фондов— соотношение поступления и наличия основных фондов с их выбытием за определенный период.

Для характеристики динамики основных фондов строят 2 вида балансов основных фондов:

1) по полной первоначальной стоимости:ОФк, = = ОФн+ В (стоимость введенных основных фондов) — Выб.(стоимость выбывших основных фондов);

2) по остаточной стоимости:ОФк (с учетом износа) = ОФн+ В — Выб.’ + КРМ (затраты на капитальный ремонт и модернизацию) — амортизация.

Показатели баланса основных фондов:

1) наличие на начало года;

2) поступления в отчетном году: всего и в том числе введенные в эксплуатацию;

3) выбытия в отчетном году: всего и в том числе ликвидировано;

4) наличие на конец года = поступления в отчетном году всего + поступления в отчетном году, в том числе введенные в эксплуатацию — выбытия в от. четном году всего;

5) наличие на конец года с учетом износа.

Для характеристики движения основных фондов и анализа их воспроизводства служат балансы основных фондов, которые мо-гут составляться по отдельным отраслям экономики, по формам собственности, а также по отдельному хозяйствующему субъек-ту. Балансы основных фондов по предприятию могут составляться по полной первоначальной стоимости и по стоимости за выче-том износа (остаточной стоимости). Система показателей баланса основных фондов в любой оценке показывает движение физической массы основных фондов, объем прироста основных фондов, а также степени их обновления. Если основные фонды рассматриваются с точки зрения их потребительной стоимости, т.е. ставится задача изучить изменение их физического объема, то баланс строится по полной стоимости. Если же требуется показать изменение стоимостного объема основных фондов, то по стоимости за вычетом износа.

Дата добавления: 2015-04-24; Просмотров: 1331; Нарушение авторских прав?;

Ремонт самортизированных объектов

Мы начнем с ремонта устаревших основных средств, потому что с ним все не так уж сложно. Тот факт, что имущество полностью самортизировано, вообще не имеет значения. И учет ремонтных расходов будет таким же, как если бы фирма восстанавливала объекты, по которым амортизация еще начисляется.

В бухгалтерском учете затраты на ремонт основных средств включают в состав расходов по обычным видам деятельности. На этом настаивает п.7 ПБУ 10/99. Следовательно, все ремонтные расходы нужно списывать на счета 20, 23, 25, 26 или 44 — в зависимости от того, каким видом деятельности занимается организация и каково назначение данного имущества.

А можно ли расходы по ремонту самортизированных объектов учесть при расчете налога на прибыль? Можно. Ведь в налоговом учете затраты на содержание и ремонт основных средств уменьшают налогооблагаемые доходы. Их включают в расходы, связанные с производством и реализацией (пп.2 п.1 ст.253 Налогового кодекса РФ). При этом налоговое законодательство не делает исключения для того имущества, которое уже самортизировано.

Нужно лишь подтвердить расходы документально. Если предприятие само ремонтирует основные средства, то такими документами могут быть дефектный акт, заключение экспертной комиссии, приказ руководителя о проведении ремонта, «первичка» по материалам, израсходованным на ремонт, и т.д. Когда же на ремонт приглашают специалистов сторонних организаций, то понадобится акт приемки выполненных работ. Однако в любом случае по окончании работ необходимо составить Акт о приеме-сдаче отремонтированных, реконструированных, модернизированных объектов основных средств (форма N ОС-3).

Итак, мы выяснили, что ремонтные расходы можно исключить из налогооблагаемой прибыли. В какой же момент это сделать? Чтобы ответить на данный вопрос, заглянем в ст.260 Налогового кодекса РФ. Там прописано, что сделать это необходимо в том периоде, в котором фирма отремонтировала имущество.

Пример 1. В октябре 2003 г. у ООО «Анубис» сломался штамповочный пресс — вышла из строя гидравлическая система. На момент поломки остаточная стоимость пресса уже была равна нулю. Специальная комиссия осмотрела пресс и пришла к выводу, что его можно отремонтировать. Тут же составили дефектный акт, где указали, какие работы нужно выполнить. После этого директор ООО «Анубис» издал приказ о проведении ремонта штамповочного пресса.

Ремонт решили провести своими силами, что и было сделано также в октябре. На ремонт пришлось истратить 47 000 руб. Рассчитывая налог на прибыль, ООО «Анубис» определяет доходы и расходы методом начисления.

В бухгалтерском учете ООО «Анубис» в октябре 2003 г. была сделана такая запись:

Дебет 20 Кредит 10 (69, 70 …)

47 000 руб. — отражены расходы по ремонту пресса.

В налоговом учете эта же сумма будет включена в октябрьские расходы, связанные с производством и реализацией.

Расходы на ремонт самортизированных основных средств можно покрыть и за счет резерва, специально созданного для этих целей. Такие резервы позволяют формировать п.72 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации (утверждено Приказом Минфина России от 29 июля 1998 г. N 34н) и ст.324 Налогового кодекса РФ. То есть резервировать деньги в счет будущих ремонтов можно как в бухгалтерском, так и в налоговом учете. Правда, и то и другое должно быть предусмотрено приказом об учетной политике на текущий год.

Правила, по которым следует отражать затраты на ремонт самортизированного имущества, оплаченные за счет резерва, ничем не отличаются от обычного порядка. Поэтому останавливаться на них мы не будем. А вот реконструкцию таких объектов разберем более детально.

Амортизация ОС

По сути, амортизация выражается как поэтапное перенесение затрат, выделенных на приобретение ОС (основных средств), на издержки (себестоимость) выпущенной продукции. Амортизация предустанавливается пп.17-25 ПБУ 6/01, одобренного Приказом Минфина РФ.

Амортизируемая стоимость – это цена закупки объекта с учетом всех издержек за вычетом ликвидационной стоимости – суммы, которую можно получить при ликвидации актива. На практике ликвидационная стоимость зачастую невелика, поэтому чаще всего ею можно пренебречь.

Остаточная стоимость вычисляется как первоначальная покупная стоимость приобретения объекта минус рассчитанная амортизация. Амортизированная восстановительная стоимость — это уже набранная сумма амортизации.

Зачислять амортизацию могут следующие юридические лица:

- сама организация – по имуществу, являющемуся ее собственностью;

- арендатор – по арендуемым согласно договору объектам ОС;

- арендодатель – по отданной в аренду недвижимости;

- лизингополучатель или лизингодатель – по объектам ОС, передаваемым по соглашению финансовой аренды (согласно условиям договора).

Ниже будет рассмотрен порядок начисления и дана расшифровка таких понятий, как остаточная, восстановительная и амортизированная стоимость. МСФО, ПБУ и другие стандарты и положения не противоречат приведенному далее материалу.

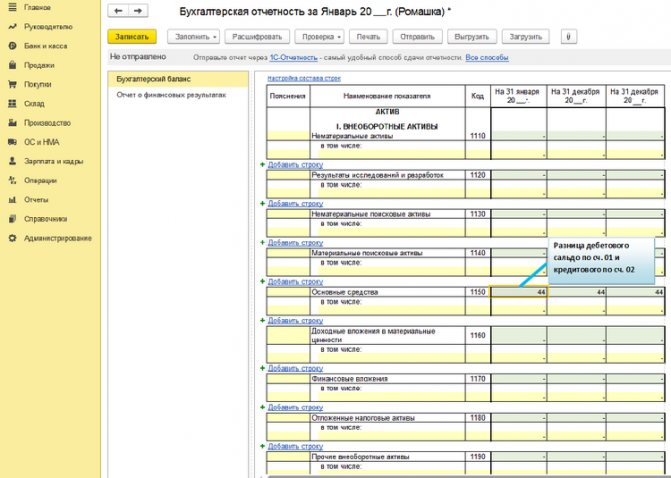

Нужно ли полностью самортизированные основные средства продолжать учитывать на балансе

Начисление амортизационных отчислений начинается с первого числа месяца, следующего за месяцем принятия ОС к бухгалтерскому учету, и производится до полного погашения стоимости этого объекта либо списания этого объекта с бухгалтерского учета (п.п. 21, 22 ПБУ 6/01).Однако полное погашение стоимости объекта ОС путем начисления амортизации само по себе не является основанием для списания этого объекта с бухгалтерского учета. Списать можно лишь те ОС, которые больше не используются в деятельности организации или выбывают (с п. 29 ПБУ 6/01 и п. 75 Методических указаний).В соответствии с п. 76 Методических указаний выбытие объекта ОС признается в бухгалтерском учете организации на дату единовременного прекращения действия условий принятия их к бухгалтерскому учету (п. 76 Методических указаний) и имеет место в случаях (п. 29 ПБУ 6/01):— продажи;— прекращения использования вследствие морального или физического износа;— ликвидации при аварии, стихийном бедствии и иной чрезвычайной ситуации;— передачи в виде вклада в уставный (складочный) капитал другой организации, паевой фонд— передачи по договору мены, дарения;— внесения в счет вклада по договору о совместной деятельности;— выявления недостачи и порчи активов при их инвентаризации;— частичной ликвидации при выполнении работ по реконструкции— в иных случаях.То есть, если объекты ОС, даже полностью самортизированные, продолжают использоваться организацией, они должны учитываться в бухгалтерском учете организации на счете 01 «Основные средства» в соответствии с Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций, утвержденным приказом Минфина России от 31.10.2 000 N 94н.Те основные средства, которые больше не используются организацией, подлежат списанию с бухгалтерского учета в порядке, предусмотренном п.п. 77-86 Методических рекомендаций.2. Первоначальная стоимость ОС, в которой они приняты к бухгалтерскому учету, не подлежит изменению, кроме случаев, установленных законодательством и ПБУ 6/01. В частности, изменение первоначальной стоимости ОС допускается в случаях достройки, дооборудования, реконструкции, модернизации, частичной ликвидации и переоценки (п. 14 ПБУ 6/01).Согласно п. 15 ПБУ 6/01 коммерческим организациям предоставлено право переоценивать группы однородных объектов ОС

Переоценка объекта ОС производится путем пересчета его первоначальной стоимости или текущей (восстановительной) стоимости, если данный объект переоценивался ранее и суммы амортизации, начисленной за все время использования объекта.При принятии решения о переоценке ОС следует учитывать, что в последующем они переоцениваются регулярно (не чаще одного раза в год), чтобы стоимость ОС, по которой они отражаются в бухгалтерском учете и отчетности, существенно не отличалась от текущей (восстановительной) стоимости.Обращаем внимание, что переоценке подлежит вся группа однородных объектов. Однако как выбор групп ОС для переоценки, так и конкретный способ ее осуществления оставлены на усмотрение самой организации

Приняв решение переоценивать какую-либо из групп однородных ОС, организация должна самостоятельно разработать и закрепить в своей учетной политике способ (порядок) переоценки ОС (п. 7 ПБУ 1/2008 «Учетная политика организации»).Таким образом, проведение переоценки ОС является правом организации, а не её обязанностью. Полное погашение стоимости ОС посредством начисления амортизации не является основанием для обязательной переоценки таких объектов. Учитывая, что в рассматриваемой ситуации переоценка этих объектов ОС никогда не производилась, у организации отсутствует необходимость переоценивать полностью самортизированные ОС, если это прямо не предусмотреть в учетной политике.

Рекомендуем ознакомиться со следующими материалами:— Энциклопедия хозяйственных ситуаций. Переоценка ОС (подготовлено экспертами компании «Гарант»);— Энциклопедия хозяйственных ситуаций. Ликвидация ОС (подготовлено экспертами компании «Гарант»).

Tags: рассмотрев вопрос пришли следующему выводу основные средства стоимость которых полностью погашена путем начисления амортизации подлежат списанию случае больше используются организацией объекты самортизированные продолжают использоваться должны учитываться бухгалтерском учете счете обязательная переоценка объектов числе связи полным погашением стоимости требуется обоснование вывода правила порядок бухгалтерского учета списания переоценки основных средств далее установлены

Основные средства, подлежащие амортизации

В состав основных средств, подлежащих амортизации, входят здания, сооружения, орудия труда и прочие объекты, предъявленные в материальной форме, чей срок службы на момент проведения операции свыше одного года.

В состав основных средств входят, в том числе, и ресурсы природопользования (например, вода, недра) и земельные наделы. Однако в балансе они всегда учитываются отдельно по их покупной стоимости. Связано это с тем, что свойства природных объектов практически не изменяются по истечении времени. Исключение могут составлять природные участки, где происходит добыча полезных ископаемых. В таких случаях недра истощаются, поэтому подсчеты проводятся в несколько иной форме.

Амортизация не может начисляться ОС некоммерческих организаций. Для рассматриваемого имущества изнашивание списывается по счету №010, который применяется для исчисления износа основных средств. Если ОС является помещением жилого назначения (общежитием, жилым домом и т. д.), оно также не списывается через учет по амортизированной стоимости. Исключения составляют лишь объекты, которые числятся в бухгалтерском балансе на счете 03 и приносят доходы.

Амортизационным отчислениям подлежит имущественный объект, который попадает под любое из нижеперечисленных условий:

- является собственностью организации;

- состоит в оперативном управлении;

- выступает объектом аренды.

Законодательством разрешается не начислять амортизацию и списывать затраты сразу после покупки ОС, если:

- амортизируемая стоимость основных средств – не более 40 000 рублей;

- ОС представляет собой брошюру, книгу или другое печатное издание (цена при этом не играет роли).