Что такое фондовые индексы

Содержание:

Главные функции фондовой биржи

Суть фондового рынка все та же, как и любого рынка – предоставить место для встречи продавцов с покупателями для заключения сделок. Причем не просто каких-то сделок, а именно взаимовыгодных

Другой важной составляющей рынка ценных бумаг является привлечение свободных капиталов и финансовых накоплений. То есть фондовая торговая биржа предоставляет множество вариантов инвестирования и концентрирует деньги на рынке

Контролирует участников торгов. Воздействие на денежную массу. Государство при дефиците денежных средств может произвести выпуск ценных бумаг. Этим занимается обычно Центральный Банк, эмиссией Министерство Финансов.

Фондовый рынок простыми словами – это одна из областей финансового рынка, где в роли товара выступают ценные бумаги: акции, облигации, фьючерсы, опционы и другие.

Фондовый рынок-это площадка с огромным количеством денежных процессов, позволяющих физическим и юридическим лицам осуществлять операции с ценными бумагами. А это значит, что на фондовом рынке не может кто попало принимать участие.

Ведь при осуществлении покупки или продажи активов, участники еще и несут финансовые обязательства. А значит, у противоположной стороны любой сделки есть финансовые права, регулируемые законодательством нашей страны. Обычно все эти моменты контролирует третья сторона в виде фондовой биржи.

Поэтому и попасть туда будет непросто какой-то компании. Она должна выполнить ряд требований и предоставить кучу прозрачной документации о своих финансовых делах.

Ведь такая возможность для физических лиц в нашей стране появилась чуть больше двух десятков лет назад. А особой популярностью стала пользоваться последние пять лет.

Значит вам тоже нужен заработок по тем или иным причинам. А еще это значит, что вы на порядок выше других граждан нашей страны.

Потому что до сих пор для большинства россиян фондовая биржа-это темный лес. Поэтому давайте разбираться что да как на этой фондовой бирже. Самое простое, что нужно знать о фондовой бирже это 2 факта:

- Физические лица могут, используя свои кровные сбережения превратить в инвестиции и получать какой-то доход.

- Юридические лица привлекают деньги для развития своих предприятий

Как начать торговлю на фондовом рынке — пошаговая инструкция

Для начала торговли на фондовом рынке физическому лицу достаточно открыть брокерский счёт и пополнить его. Это быстро, бесплатно и доступно каждому. Рассмотрим небольшую инструкцию — как начать торговать ценными бумагами.

6.1. Выбор брокера

Торговать на рынке ценных бумаг физическим лицам можно только через брокерские компании. Это не означает, что он будет распоряжаться Вашими деньгами. Просто работа ведётся через него. Брокер является промежуточным звеном между биржей ММВБ и Вами.

На рынке есть множество брокерских компаний. Если кто-то думает, что брокер — это человек, который хочет отнять Ваши деньги, то это заблуждение. Единственно на чём зарабатывает брокер — это комиссии с оборота своих клиентов. Поэтому ему выгодно, чтобы клиенты совершали множество сделок, а не теряли свои деньги.

Я работаю на рынке уже с 2011 года. За это время уже успел поработать с несколькими компаниями. Могу порекомендовать для работы следующих брокеров:

Эти компании являются лучшими по всем показателям. Они оказывают услуги половине всех трейдеров в России. Комиссия у этих брокеров крайне мала: 0,0373% от оборота (до 1 млн рублей). Если оборот выше, то комиссия будет ещё ниже: 0,0295%, 0,0236%, 0,0177% и т.д. Через эти компании можно покупать американские акции, валюту, облигации, товары и прочее. Есть услуги следования стратегиям профессионалов и прочее.

Форма регистрация у брокера выглядит примерно так:

Для регистрации подготовьте скан паспорта, ИНН, СНИЛС.

6.2. Открытие биржевого счёта

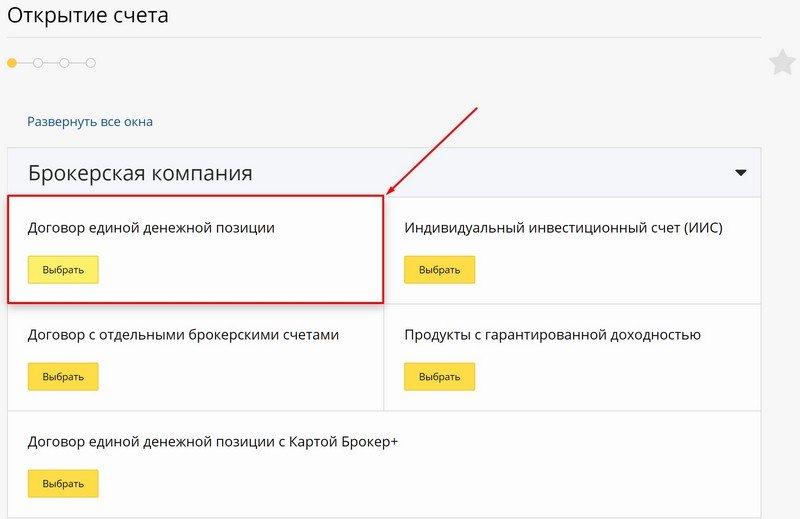

После регистрации у брокера откроется возможность открытия биржевого счёта. Для этого в личном кабинете брокера нажмите на ссылку «Открыть новый договор»:

Выбираете тип брокерского счёта:

Рекомендую открывать ИИС, чтобы потом иметь возможность получить налоговый вычет. Условие для получения льготы: ИИС должен просуществовать не менее трёх лет. Пополнить его можно и позже, важна лишь дата открытия. В любом случае рекомендую открыть его на будущее, тем более, что это бесплатно.

6.3. Пополнение счёта

Пополнить брокерский счёт можно без комиссии. Для этого достаточно сделать межбанковский перевод по соответствующим реквизитам счёта или принести наличные средства в банк.

Хочу также отметить, что после открытия ИИС необязательно его пополнять. За него не надо платить каких-то комиссий. Сейчас многие открывают эти счета на будущее, указывая данные своих родственников (жён, детей, родителей).

Как работает биржа

Сегодня биржа применяет электронные торги. Доступ к торгам есть через выделенные каналы брокера с биржей либо через интернет.

Биржа как торговая площадка определяет правила работы, брокер — профессиональный участник со своим местом на бирже. Он действует на основании договора между брокером и биржей. Обычный клиент заключает договор с брокером, который как посредник оказывает услуги доступа к торгам.

Клиринговая палата

В один миг во время торговой сессии совершаются сотни и тысячи сделок контрагентов. С заключением сделки право на обладание акциями, производными, товарными активами переходят от одного участника к другому. Возникает множество торговых операций, по которым необходимо сводить бухгалтерию дохода и убытков.

Для подведения промежуточного итога с подведением баланса по каждому участнику торги останавливаются на промежуточный клиринг во время основного торгового дня. По окончании проводится основной клиринг. По каждому трейдеру сводится окончательная арифметика доходности и потерь.

Расчеты по клирингу, взаимным обязательствам на Московской бирже проводит дочерняя компания (100% участие) — НКО «Национальный клиринговый центр».

Расписание торговли с указанием времени клиринга (источник — сайт организации).

Депозитарий

Раньше ценные бумаги — акции, облигации — печатали на бумаге. Они были именные или на предъявителя.

Оборот бумажных акций сохранялся до второй половины ХХ века. С приходом электронных торгов и расчетов в геометрической прогрессии стали расти объемы торговли. Не только за неделю, но и за торговый день многократно мог смениться владелец ценной бумаги.

Физически передавать акцию в бумажной форме от одного к другому стало почти невыполнимой задачей. Особенно если это касалось именных бумаг. Процесс передачи ценных бумаг от одного владельца другому перевели в электронную форму.

Данные о номинальных владельцах стали храниться в депозитарных центрах. Управление ими осуществляют специализированные организации — депозитарии. К хранению реестров акционеров предъявляются высокие требования к сохранности данных.

Главная российская структура (по аналогии с центральным банком) — НКО «Национальный расчетный депозитарий». К нему стекаются сведения по всем владельцам ценных бумаг. Данные поступают напрямую или от других депозитарных центров.

Брокер на бирже

Юридическое лицо, имеющее место на биржевой площадке и лицензию профессионального участника рынка ценных бумаг, — биржевой брокер (еще одно важное понятие). Он осуществляет как торговлю в своих интересах, так и деятельность посредника между биржей и конечным клиентом.. На Московской бирже количество профучастников с правом доступа к торгам в фондовой секции и на срочном рынке 533

Количество конечных клиентов — тысячи

На Московской бирже количество профучастников с правом доступа к торгам в фондовой секции и на срочном рынке 533. Количество конечных клиентов — тысячи.

Рынок ценных бумаг регулируется в любой стране. В России надзорным органом является Центральный банк. На сайте в открытом доступе сведения о выданных лицензиях профессиональных участников фондового рынка.

До 2013 года контроль над рынком ценных бумаг осуществляла Федеральная служба по финансовым рынкам. Затем передали права регулятора ЦБ.

В мире контроль в рамках местного законодательства. В США — SEC (The United States Securities and Exchange Commission), в Германии — HÜSt и т.д.

Не имея лицензии, компания не может иметь место на бирже и оказывать услуги как брокер клиентам.

Участники биржи

Ведут деятельность профессиональные участники торгов (брокеры), конечные клиенты — юридические и физические лица, депозитарии, сама биржа как торговая площадка и организатор торгов.

Участники рынка ценных бумаг

Участниками рынка, которые имеют право продавать или покупать ценные бумаги, могут быть представители следующих категорий:

- органы власти;

- Министерство финансов;

- коммерческие организации;

- кредитные учреждения;

- частные лица и др.

Современные условия торговых площадок дают возможность всем желающим, начиная от частных лиц и заканчивая крупными корпорациями, совершать подобные сделки. Доступ к движению и распоряжению ценными бумагами предоставляется всем, кто прошел специальную подготовку. В законодательствах всех стран предусмотрена ответственность участников, к числу которых относятся:

- Эмитенты. Это юридические лица или организации, которые занимаются выпуском ценных бумаг в обращение. Их главной задачей является привлечение инвестиций.

- Депозитарий. Эти участники отвечают за хранение ценных бумаг и их учет. Между задействованными сторонами оформляется договор, в котором прописываются права и обязанности, а также ответственность и предмет сделки.

- Инвесторы. Это главная составляющая финансового рынка в любом государстве. Без данной группы участников сложно представить целесообразность существования рынка ЦБ и их дальнейшее движение. Инвесторы осуществляют приобретение и продажу документов, обеспечивая им непрерывный оборот на рынке. Это могут быть частные лица, компании, государство, предприятия.

- Дилеры. Это своего рода посредники, которые могут проводить операции купли-продажи от своего имени и за свой счет.

- Управляющие. Данную группу составляют участники, имеющие лицензию Национального банка и осуществляющие управление денежными потоками от своего имени в интересах третьих лиц. Их выгода — получение комиссии.

- Организации инфраструктуры рынка. Сюда входят расчетно-клиринговые компании, обеспечивающие расчетное обслуживание сделок.

Участники рынка могут осуществлять деятельность, которая разрешена законодательством страны и не выходит за рамки установленных отношений внутри государства и за его пределами. Они могут заниматься брокерством, управлением инвестиционным портфелем, депозитами, дилерской деятельностью и инвестиционным консультированием.

Выполнение сразу нескольких видов деятельности также регламентируется законодательством страны. Любое предприятие может выступать одновременно в качестве дилера и брокера

Все инициативы, которые взяло на себя учреждение, управляются и находятся под пристальным вниманием главного банка страны. В соответствии с действующими законами банки и кредитные организации также имеют право принимать участие на рынке ЦБ

Также они вправе вносить собственные средства в фондовые активы для получения значительных объемов дохода.

Какими ценными бумагами торгуют

Основной предмет рыночных отношений на ФР — это ценные бумаги. Но и они бывают разных видов. Рассмотрим наиболее популярные и ходовые:

- Обыкновенные акции. Это ценные бумаги, выпущенные конкретной компанией, дающие право на участие в процессе управления этой организацией и получение дохода за счет дивидендов. Держатели обыкновенных акций становятся собственниками компании. Участвовать в управлении они могут однозначно, а вот получать доход – не всегда.

- Привилегированные акции. Позволяют своему держателю получать фиксированный доход с прибыли предприятия (дивиденды), но при этом ограничивают его права на участие в управлении компанией.

- Облигации. Срочные долговые расписки организации, которые дают своему владельцу право получать установленный доход (купон), а по истечении срока оборота вернуть обратно все вложенные средства.

На фондовом рынке могут обращаться и другие виды ценных бумаг (депозитарные расписки, ноты и пр.), но их процент очень маленький. Основную часть все же составляют акции и облигации.

Как покупать и продавать акции на бирже?

Доступ к трейдингу на фондовых рынках простым гражданам закрыт – проводить там операции могут только уполномоченные компании, являющиеся участниками рынка. По закону, только лица или компании, являющиеся брокерами, имеют такую возможность, как покупать акции на бирже для физических или юридических лиц. Впрочем, ограничения для биржевой торговли накладываются во многих государствах для упорядочивания работы с рынком.

Все, что требуется от трейдера – открыть личный счет у брокера, но нужно учитывать некоторые специфические аспекты, перечисленные ниже.

Торговля российскими и иностранными акциями

Для начала торговли акциями российских предприятий на бирже, нужно открыть личный счет в банке, предоставляющим брокерские услуги, посетить офис выбранной брокерской компании, или открыть счет на портале «Госуслуги». Открытие счета откроет возможность приобретать ценные бумаги российских предприятий. Тут вам поможет статья “ Как выбрать брокера “.

Однако, большинство начинающих российских трейдеров ищут информацию о том, как покупать и продавать иностранные акции на бирже. Этот вариант возможен, он требует чуть больше усилий. Дело в том, что согласно российскому законодательству, торговать ценными бумагами иностранных предприятий могут только лица, получившие статус квалифицированного инвестора. Получить его новичку сложно, требуется отвечать следующим критериям:

- иметь опыт работы в компаниях, занимающихся оборотом ценных бумаг, от 2 лет;

- иметь экономическое образование или аттестат специалиста финансового рынка;

- владеть активами на сумму от 6 миллионов рублей;

- продавать или покупать бумаги не реже 10 раз за 3 месяца на аналогичную сумму.

Но указанное ограничение не закрывает доступ к торговле активами иностранных предприятий для простых граждан. Достаточно лишь заключить договор с брокерской компанией, имеющей выход на иностранные фондовые рынки. А значит – или полностью базирующейся за границей, или находящейся в России, но имеющей там дочерние компании.

Заключение договора с иностранным брокером представляет собой быструю и простую операцию – регистрация происходит онлайн, а для открытия счета достаточно приложить сканкопию своего паспорта.

По мнению опытных инвесторов – это наиболее предпочтительный вариант. Регистрируясь у иностранного брокера, трейдер получает доступ одновременно к российским и иностранным активам. Дополнительным преимуществом является снижение комиссии брокера – торговля происходит по налоговому законодательству другой страны, что позволяет получить больше прибыли.

При выборе брокерской компании, начинающий трейдер должен ориентироваться на следующие критерии:

- Порог вхождения (минимальный депозит). Встречаются агенты, без требования минимального депозита, что позволяет заключать сделки на любую сумму. Иные представители ограничивают минимальный депозит тысячей рублей, но есть и брокеры, требующие минимального депозита в сотни тысяч рублей

- Терминал – платформа, через которую трейдер осуществляет подачи заявки на проведение сделок. Представляет собой или веб-интерфейс, доступный для использования с любого устройства, или компьютерную программу.

- Комиссия – процент прибыли, выплачиваемый посреднику.

- Возможность хеджирования рисков –опытные трейдеры предпочитают компании, предоставляющие услугу хеджирования, утверждая, что эта опция указывает на надежность представителя.

Особенности и специфика

Законное владение ценной бумагой подтверждается в самом документе. Легитимность зафиксирована в его тексте, в котором указаны данные собственника и правовое разрешение на обладание. Для того чтобы совершать любую деятельность или передать права другому владельцу, необходимо оформить ЦБ в специальном реестре (обычном или компьютеризованном), определяющем ее правомерность для обеих сторон. В список документов входят все типы правильно оформленных бумаг, которые содержат определенную ценность на общем рынке. Все они признаются элементами ценных бумаг на государственном уровне. Наиболее популярные ЦБ в большинстве стран:

- облигации разных форм происхождения;

- векселя;

- чеки установленной формы;

- сберегательная книжка любого банка на ее владельца;

- коносамент;

- акции любых предприятий и организаций;

- сертификаты на депозит или сбережение денег на счёте;

- ценные бумаги по приватизации.

Нерушимым условием, которое отличает данный тип документов от обычных, является его признание ценным в силу закона или в установленном им порядке. Если в составе документа фиксируются любые нарушения, неточности, грубые пренебрежения формой или ошибки в порядке оформления, а также отсутствие необходимых реквизитов, то он будет считаться недееспособным. Если говорить о каких-либо возможностях бумаги, то она не будет иметь никакой юридической, финансовой или договорной силы. Поэтому ее можно отнести к числу аннулированных и несостоявшихся на рынке ценных бумаг.

Ценные бумаги определяют некоторые права для человека, который ими владеет:

- Денежные. Документы, подтверждающие право на получение денег: векселя, чеки или облигации. С их помощью владелец получает возможность использовать определенную сумму в качестве инвестируемых средств в любые легальные отрасли, применять их для патронажа и других целей, которые он выбирает самостоятельно.

- Товарные. Они закрепляют за человеком вещные права. Зачастую это право собственности или право залога на товарный объект, который находится в собственности другого лица: коносаменты, деливери-ордера.

- Сертификаты акций. Документы, подтверждающие право собственника на владение определенного количества акций.

| От способа легитимации лица | От вида субъекта, выпускающего бумаги |

От порядка размещения |

| предъявительские | государственные | эмиссионные |

| именные | отдельных субъектов | не эмиссионные |

| ордерные | муниципальные | |

| корпоративные |

Ценные бумаги по сфере своего правового использования могут быть внутренними и внешними. Внутренние бумаги — это документы, которые имеют легитимность и юридический гарант на территории страны, в которой были получены. Их фактическая стоимость определяется национальной валютой, а право получения или перечисления денег осуществляется только в пределах государственной границы. Все остальные варианты являются внешними.

Сегодня большая часть ЦБ потеряла свою исходную форму благодаря техническому прогрессу и цифровым технологиям, которые давно ослабили позиции их бумажных аналогов. Всё реже ЦБ можно встретить в бумажном или документарном варианте, поскольку очевидным спросом пользуется так называемый виртуальный формат. Сама бумага как физический предмет не определяется. Это во многом облегчает процесс движения документа, поскольку компьютеризированная система исключает возможность его утери или физической деформации.