Метод кумулятивного построения ставки дисконтирования + формула и пример расчета excel

Содержание:

- Расчет ставки дисконтирования по модифицированной модели CAPM

- Расчет ставки дисконтирования методом кумулятивного построения

- Расчет ставки дисконтирования на основе экспертной оценки

- Определение ставки дисконтирования, как экономического показателя в теории экономики

- Методы оценки ставки дисконтирования

- Сфера применения метода дисконтирования денежных потоков

- Пример расчета дисконтированного денежного потока в Excel

- Чем отличается ставка дисконтирования от ставки капитализации

- Пример расчета ставки дисконтирования кумулятивным методом

- Расчет ставки дисконтирования на основе модели CAPM

- Дисконтированный срок окупаемости это

Расчет ставки дисконтирования по модифицированной модели CAPM

Главный недостаток модели CAPM – это однофакторность. Поэтому в модифицированной модели оценки капитальных активов включены также поправки на несистематический риск. Несистематический риск еще называется специфическим риском, который проявляется только при определенных условиях. Формула расчета модифицированный модели CAPM (Modified Capital Asset Pricing Model , MCAPM) следующая:

где: ri – ожидаемая доходность акции (ставка дисконтирования); rf – доходность по безрисковому активу (например, государственные облигации); rm –рыночная доходность; β – коэффициент бета; σim – стандартное отклонение изменения доходности акции от изменения доходности рынка; σ2m – дисперсия рыночной доходности;

ru – рисковая премия, включающая несистематический риск компании.

Для оценки специфических рисков используют, как правило, экспертов, потому что они трудно поддаются формализации средствами статистики. В таблице ниже показаны различные поправки на риск ⇓.

| Специфические риски | Поправка на риск, % |

| Влияние государства на тарифы | 0,4% |

| Изменение цен на сырье, материалы, энергию, комплектующие, аренду | 0,2% |

| Управленческий риск собственника/акционеров | 0,2% |

| Влияние ключевых поставщиков | 0,3% |

| Влияние сезонности спроса на продукцию | 0,4% |

| Условия привлечения капитала | 0,3% |

| Итого, поправка за специфический риск: | 1,8% |

К примеру, рассчитаем ставку дисконтирования с учетом поправок, так если по модели CAPM доходность оставляет 10%, то с учетом поправок на риск ставка дисконтирования составит 11,8%. Использование модифицированной модели позволяет более точно определить будущую норму прибыли.

Расчет ставки дисконтирования методом кумулятивного построения

В самом общем виде формула расчета выглядит так:

R = Rбезриск + Премия за риск,

где Rбезриск – безрисковая ставка доходности;

Премия за риск – дополнительный доход инвестора за тот уровень риска, который свойственен данному проекту.

Безрисковая ставка в классическом понимании – это ставка, под которую можно вкладывать деньги с минимальным на рынке риском их потерять. В западной практике предпочитают использовать ставку доходности долгосрочных казначейских облигаций США (US Treasury Bonds) соответствующего срока погашения, в российской практике используются ставки федеральных ценных бумаг, еврооблигаций. В первом варианте необходимо добавлять ставку за специфические страновые риски, которые автоматически учитываются во втором варианте.

Премия за риск – это составная величина, которая может включать разное число специфических рисков, но необходимо учесть все риски присущие этому проекту.

Каждый специфический риск увеличивает суммарную ставку на определенную величину, и общая премия получается путем сложения отдельных факторов. Классификация специфических рисков и ставок по ним могут различаться. Возможная классификация приведена ниже в таблице 1.

Таблица 1. Показатели (факторы) оценки премий за риск для оценки кумулятивным методом

|

Риски |

Премия (%) |

|---|---|

|

Качество руководства |

0-5 |

|

Размер компании |

0–5 |

|

Финансовая структура |

0-5 |

|

Диверсификация производственная и территориальная |

0-5 |

|

Диверсификация клиентуры |

0–5 |

|

Доходы: рентабельность и предсказуемость |

0-5 |

|

Вероятность банкротства |

0-5 |

|

Прочие риски |

0-5 |

Надо понимать, что окончательного консенсуса по методу расчета ставки дисконтирования по настоящий момент нет. Аналитики используют либо тот метод, который лучше обосновывает применяемую ставку, или рассчитывают ставку дисконтирования двумя методами (кумулятивным, например, и CAPM) и используют среднюю.

Расчет ставки дисконтирования на основе экспертной оценки

Если требуется оценить ставку дисконтирования для венчурного проекта, то использование методов CAPM, модели Гордона и WACC невозможно, поэтому для расчета ставки используют экспертов. Суть экспертного анализа заключается в субъективной оценке различных макро, мезо и микро факторов, влияющих на будущую норму прибыли. Факторы, которые оказывают сильное влияние на ставку дисконтирования: страновой риск, отраслевой риск, производственный риск, сезонный риск, управленческий и т.д. Для каждого отдельного проекта эксперты выделяют свои наиболее значимые риски и оценивают их с помощью бальных оценок. Достоинством данного метода заключается в возможности учесть все возможные требования инвестора.

Определение ставки дисконтирования, как экономического показателя в теории экономики

Ставка дисконтирования в экономике определяется, как показатель доходности инвестиций. Доходность инвестиций – это ожидаемая прибыль инвестора в будущем. Данное понятие позволяет оценить риски вложения в конкретный сегмент рынка или в определенное направление бизнеса

Этот показатель всегда принимает во внимание инвестор перед заключением контракта с оппонентом

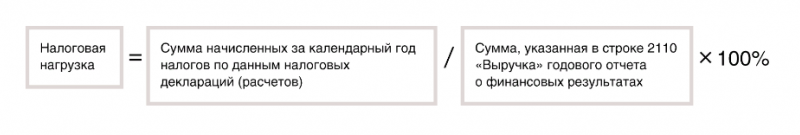

Ставка дисконтирования отдельно по себе не рассматривается. Вместе с ней инвестор всегда рассматривает средний уровень вложений по сегменту, уровень инфляции, сложившийся в целом на рынке. Также перспективу вложений в конкретное направление помогают определить такие показатели, как рентабельность активов, размер собственного капитала, оборачиваемость капитал (денежных средств) на предприятии.

Ставку дисконтирования всегда рассматривают параллельно с потоком капитала. Оценить ставку дисконтирования всегда помогает соотношение потока капитала к вложенным или собственным активам, средствам. Такой подход в оценке всегда актуален для сферы недвижимости.

Показатель дисконтирования всегда используется в планировании и прогнозировании при расчете доходов в будущем в конкретный заданный момент времени.

Обычно разница цен конца и начала периода плюс все доходы от инвестирования денежных средств за определенный анализируемый период разделенные на цену начала периода и представляют собой рассмотренную выше ставку дисконтирования.

Методы оценки ставки дисконтирования

Рассмотрим 10 методов оценки ставки дисконтирования для оценки инвестиций и инвестиционных проектов предприятия/компании.

- Модели оценки капитальных активов CAPM;

- Модифицированная модель оценки капитальных активов CAPM;

- Модель Е. Фамы и К. Френча;

- Модель М. Кархарта;

- Модель дивидендов постоянного роста (Гордона);

- Расчет ставки дисконтирования на основе средневзвешенной стоимости капитала (WACC);

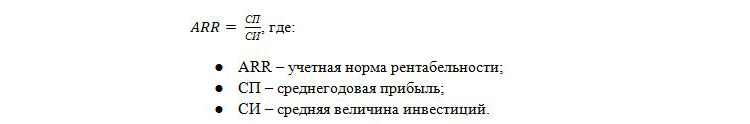

- Расчет ставки дисконтирования на основе рентабельности капитала;

- Метод рыночных мультипликаторов

- Расчет ставки дисконтирования на основе премий на риск;

- Расчет ставки дисконтирования на основе экспертной оценки;

Сфера применения метода дисконтирования денежных потоков

С какой целью производят дисконтирование денежных потоков? Перечислим основные сферы применения данного метода:

- Метод дисконтирования денежных потоков применяется в оценке недвижимости, когда строительство объекта завершено и нужно рассчитать его рыночную стоимость для сдачи в аренду или для продажи.

- Метод дисконтирования денежных потоков также используется в оценке бизнеса – как на этапе открытия фирмы, так и при принятии решения о продаже или развитии нового направления.

- Для оценки инвестиционных проектов широко применяется метод ДДП при наличии достаточного количества информации об объекте инвестирования.

Далее мы рассмотрим экономическое содержание и основные этапы метода дисконтирования денежного потока.

Пример расчета дисконтированного денежного потока в Excel

Cash InflowCash Outflow

- Чистый операционный доход;

- Чистый поток наличности за исключением затрат на эксплуатацию, земельного налога и реконструирования объекта;

- Облагаемая налогом прибыль.

В отечественной практике, как правило, используют период 3-5 лет, в иностранной практике период оценки составляет 5-10 лет. Введенные данные являются базой для дальнейшего расчета. На рисунке ниже показан пример ввода первоначальных данных в Excel.

Дисконтированный денежный поток (DCF) расчет в Excel

На следующем этапе рассчитывается денежный поток по каждому из временных периодов (колонка D). Одной из ключевых задач оценки денежных потоков является расчет ставки дисконтирования, в нашем случае она составляет 25%. И была получена по следующей формуле: Ставка дисконтирования = Безрисковая ставка + Премия за риск За безрисковую ставку была взята ключевая ставка ЦБ РФ. Ключевая ставка ЦБ РФ на настоящий момент составляет 15% и премия за риски (производственные, технологические, инновационные и др.) была рассчитана экспертно на уровне 10%. Ключевая ставка отражает доходность по безрисковому активу, а премия за риск показывает дополнительную норму прибыли на существующие риски проекта. Более подробно узнать про расчет безрисковой ставки можно в следующей статье: «Безрисковая ставка доходности. 5 современных методов расчета» После необходимо привести полученные денежные потоки к первоначальному периоду, то есть умножить их на коэффициент дисконтирования. В результате сумма всех дисконтированных денежных потоков даст дисконтированную стоимость инвестиционного объекта. Формулы расчета будут следующие: Денежный поток (CF) = B6-C6 Дисконтированный денежный поток (DCF) = D6/(1+$C$3)^A6 Суммарный дисконтированный денежный поток (DCF) = СУММ(E6:E14)

Дисконтирование денежных потоков, пример оценки в Excel

В результате расчета мы получили дисконтированную стоимость всех денежных потоков (DCF) равную 150 981 руб. Данный денежный поток имеет положительное значение, это свидетельствует о возможности дальнейшего анализа. При проведении инвестиционного анализа необходимо сопоставить итоговые значения дисконтированного денежного потока по различным альтернативным проектам, это позволит проранжировать их по степени привлекательности и эффективности в создании стоимости.

Чем отличается ставка дисконтирования от ставки капитализации

На конкретный рынок пришел инвестор и перед ним стоит задача о целесообразности инвестирования своих кровных средств в определенный сегмент, объект, услуги. Стоит или нет инвестировать. А если и стоит, то, как в процессе финансово-хозяйственной деятельности предприятия оценивать свою выгоду? Ведь цель любых инвестиций – это выгода в долгосрочной перспективе для инвестора. Чтобы это понять, нужно разобраться в определениях ставки дисконтирования и ставки капитализации дохода.

Коэффициент дисконтирования в отношении любых вложений – это прогнозный плановый показатель, рассчитываемый экономистами перед принятием решений об инвестировании по конкретным направлениям. Данный плановый норматив требуется для определения прогнозируемой величины доходности от инвестиций. Величина доходности в процессе осуществления хозяйственной деятельности, ведения бизнеса, купли-продажи объектов всегда будет меняться. Порой это значение непредсказуемо.

Ставка капитализации всегда рассчитывается на основании уже существующей дисконтной ставки. Этот показатель является фактическим, основывается на текущем положении дел в ходе финансово-хозяйственной деятельности, объекта, в отношении которого были сделаны инвестиции. Показатель капитализации исчисляется с учетом ставки дисконтирования по вкладываемым инвестициям

При ее расчете нужно из ее значения вычесть изменения дохода (его рост или снижение) за определенный налоговый период (обычно во внимание принимается налоговый год). Ставка дисконта указывает на ожидания инвестора, в то время как коэффициент капитализации показывает реальность (результат инвестирования)

Дисконтная ставка всегда оказывает влияние на инвестора при заключении договора на вложение средств в объекты недвижимости, конкретный бизнес. В свою очередь ставка капитализации, говорящая о прямой выгоде уже вложенных средств, будет влиять лишь на факт продолжения инвестиционной деятельности.

Реальные фактические финансовые показатели, позволяющие оценить эффективность вложений, можно рассчитать, лишь используя показатель ставку капитализации дохода. Этот показатель всегда используются инвесторами при оценке долгосрочных перспектив их инвестиций. Четкое представление того, что же такое ставка дисконта и термин ставки капитализации доходности однозначно отделяет эти коэффициенты друг от друга, помогая правильно оценить существующую ситуацию, а также предугадать ее развитие в будущем. Давать экономические прогнозы в большинстве случаев, не оперируя этими показателями практически невозможно.

Пример расчета ставки дисконтирования кумулятивным методом

Для примерного расчета взята средняя российская компания, выпускающая продукцию одного вида с большим количеством модификаций. Крупнейшим покупателем является государство, доля коммерческих продаж менее 30%. Формула для расчета ставки дисконтирования кумулятивным методом принята следующая

Ставка дисконтирования = безрисковая ставка для фондового рынка США + премия за риск инвестирования в акционерный капитал + премия за малую капитализацию компании относительно фондового рынка + премия за страновой риск (риск инвестирования в РФ, по сравнению с США) + премия за низкую диверсификацию покупателей + премия за рыночный риск + премия за юридический риск + премия за финансовую структуру капитала +премия за качество управления.

Безрисковая ставка. В качестве адекватной безрисковой ставки была использована доходность долгосрочных казначейских облигаций Правительства США (US Treasury Bonds) со сроком погашения 10 лет, имеющих доходность 2,04%1.

Премия за риск инвестирования в акционерный капитал компании. Премия за риск инвестирования в акционерный капитал отражает превышение доходности корпоративных акций компании над доходностью по казначейским обязательствам США с учетом отраслевой принадлежности компании.

Для определения риска инвестирования в акции американских компаний по сравнению с казначейскими облигациями США были использованы статистические данные по американскому фондовому рынку, представленные на сайте Damodaran Online.

По данным Damodaran Online, премия за риск инвестирования в акционерный капитал на фондовом рынке США на дату расчета составила 6,06% годовых.

Премия за малую капитализацию компании. Премия за малую капитализацию компании включается в расчет с использованием кумулятивного подхода с целью учета дополнительного риска, присущего акциям компаний с небольшой капитализацией. Премия рассчитывается, как разница между средней исторической доходностью инвестиций в компании с небольшой капитализацией и исторической доходностью инвестиций в среднем по фондовому рынку.

Премия за капитализацию компаний составила 2,65%2.

Премия за страновой риск. Страновой риск, связанный с вложениями в российские компании, был рассчитан при использовании данных о премиях, представленных на Damodaran Online. На август 2016 год премия за страновой риск была равна 4,77%. В качестве страны инвестирования принята Россия.

Премия за низкую диверсификацию покупателей. Основные продажи осуществляются одному покупателю. При снижении объема закупок от данного покупателя, восполнить продажи за счет других покупателей будет невозможно. Оценочно ставка устанавливается 5%.

Премия за рыночный риск. Рынок адаптируется к существующей рыночной ситуации, санкциям и международной обстановке, ставку по данному риску устанавливаем равной 1,5;

Премия за финансовую структуру капитала. Баланс компании характеризуется высокой долей краткосрочных финансовых вложений, представляющих собой краткосрочные депозиты в банках. В итоге компания имеет высокую финансовую устойчивость, и может направить эти ресурсы на решение краткосрочных и долгосрочных проблем компании. Ставка по риску равна 0%.

Премия за качество управления компанией. Рассчитывается как арифметическое среднее предыдущих трех рисков (премия за низкую диверсификацию покупателей, премия за рыночный риск премия за юридический риск, премия за качество управления компанией) – 2,16%.

Рассчитаем значение ставки дисконтирования с учетом всех перечисленных премий. Было использовано единое значение стоимости собственного капитала.

Таблица 2. Расчет ставки дисконтирования кумулятивным методом

| Составляющие | Значение |

|---|---|

| Безрисковая ставка | 2,04% |

| Акционерный капитал | 6,06% |

| Премия за малую капитализацию | 2,65% |

| Премия за страновой риск | 4,77% |

| Премия за низкую диверсификацию покупателей | 5,00% |

| Премия за рыночный риск | 1,50% |

| Премия за финансовую структуру капитала | 0% |

| Премия за качество управления | 2,16% |

| Ставка дисконтирования | 24,18% |

Выводы по расчету ставки дисконтирования кумулятивным методом:

1) доходность проекта должна быть выше рассчитанной ставки дисконтирования 24,18%.

2) рассчитанную ставку надо применить при прогнозировании денежных потоков компании на долгосрочную перспективу, с тем, чтобы получить текущую стоимость будущих денежных потоков.

Расчет ставки дисконтирования на основе модели CAPM

Модель оценки капитальных активов – CAPM (Capital Asset Pricing Model) была предложена в 70-е годы У.Шарпом (1964 г.) для оценки будущей доходности акций/капитала компаний. Модель CAPM отражает будущую доходность, как доходность по безрисковому активу и премией за риск. В результате, если ожидаемая доходность акции будет ниже, чем требуемая доходность инвесторы откажутся от вложения в данный актив. Фактор, определяющий будущую норму, в модели был взят рыночный риск. Формула расчета ставки дисконтирования по модели CAPM следующая:

где: ri – ожидаемая доходность акции (ставка дисконтирования);

rf – доходность по безрисковому активу (например: государственные облигации);

rm –рыночная доходность, которая может быть взята как средняя доходность по индексу (ММВБ, РТС – для России, S&P500 – для США);

β – коэффициент бета. Отражает рискованность вложения по отношению к рынку, и показывает чувствительность изменения доходности акции к изменению доходности рынка;

σim – стандартное отклонение изменения доходности акции в зависимости от изменения доходности рынка;

σ2m – дисперсия рыночной доходности.

Достоинства и недостатки модели оценки капитальных активов CAPM

- Модель основана на фундаментальном принципе связи доходности акции рыночного риска, что является ее преимуществом;

- Модель включает в себя только один фактор (рыночный риск) для оценки будущей доходности акции. Такие исследователи как Ю.Фама, К. Френч и др. ввели дополнительные параметры в модель CAPM для увеличения ее точности прогнозирования.

- Модель не учитывает налоги, трансакционные затраты, непрозрачность фондового рынка и т.д.

Дисконтированный срок окупаемости это

Дисконтированный срок окупаемости (Discounted payback period, DPP) — это период, через который сумма чистых денежных потоков с учетом ставки дисконтирования будет равна сумме инвестиций. Иными словами, простая окупаемость, но уже с учетом дисконта. Формула следующая:

где DPP — это дисконтированный срок окупаемости,

СУММА — это стандартная функция суммирования,

CFi — это денежный поток за период i,

d — ставка дисконтирования,

IC — первоначальные инвестиции,

n — количество периодов.

Несколько уточнений. Первое. Как и с простым расчетом, данный срок окупаемости может так же представляться в дробном виде (для наглядности). Второе. По большому счету, DPP это период, когда чистый дисконтированный доход становится положительным (рекомендую читателям ознакомиться с этим термином).

Так как дисконт не очень просто воспринимается, рассмотрим более сложный пример в табличном виде. Ставку дисконтирования, для удобства примем за 10%. А так же не будем учитывать возможность реинвестирования средств, так как это не возврат инвестиций, а дополнительный доход.

| Период | Денежный поток | В пересчете | Баланс (без учета) | Баланс (с учетом дисконта) |

| -1000 | -1000 | -1000 | -1000 | |

| 1 | +200 | +181,82 | -800 | -818,18 |

| 2 | +500 | +413,22 | -300 | -404,96 |

| 3 | +400 | +300,53 | +100 | -104,43 |

| 4 | +300 | +204,90 | +400 | +100,47 |

| 5 | +800 | +496,74 | +1200 | +597,21 |

| Итого | +1200 | +597,21 | ||

| PP | 3 | (+100) | ||

| PP (дробная) | 2,75 | (2 + 300 / 400) | ||

| DPP | 4 | (+100,47) | ||

| DPP (дробная) | 3,51 | (3 + 104,43 / 204,90) |

В первой колонке представлены периоды, во второй денежные потоки, в третьей пересчет потоков, в четвертой баланс без учета дисконта (для PP), а в пятой с учетом дисконта (для DPP).

Разберем более подробно. Если рассчитывать срок окупаемости по простой формуле, то PP равен 3 и 2,75 (в дробном представлении). Если же рассматривать дисконт, то DPP равен 4 и 3,51 (в дробном представлении).

Первое. Не сложно заметить, что разница между PP и DPP может быть существенной (особенно, если период представляет собой года). Именно поэтому, как уже говорилось, PP применяют для простых инвестиций или для первичного анализа.

Второе, на что необходимо обратить внимание, это то, что разница у дробных чисел так же может быть существенной. В примере у DPP это практически пол периода

Третье. DPP более чувствителен к денежным потокам, нежели PP. Например, перестановка первых двух периодов (+200 и +500). PP остался бы тем же, а вот DPP уменьшился бы в дробном представлении. Было бы не 3,51, а 3,37.

Небольшое послесловие. Дисконтированный срок окупаемости позволяет получить более точный прогноз, однако он носит субъективный характер. Например, инвестиционный проект может подразумевать вложения после периода окупаемости (расширение, цикличность и прочее). Поэтому всегда помните про здравый смысл и то, что у вас своя голова.