Расчет вклада без капитализации. формулы и пример расчета

Содержание:

Преимущества и недостатки

Основными преимуществами показателя совокупного среднегодового темпа роста являются простота его применения и универсальность подхода. Он позволяет провести сравнение любых объектов инвестирования вне зависимости от их природы, формы деятельности и технологии достижения финансовых результатов.

Однако, присущи ему, как и всем проводящим усреднение инструментам, определенные недостатки:

Анализ с применением CAGR предполагает наличие устойчивой тенденции изменения исследуемого параметра (например, роста цены акций или доходности инвестиций)

При рассмотрении игнорируется такое важное свойство, как волатильность, которая может приводить к значительному изменению внутри отчетного периода, и, соответственно влиять на инвестиционные риски.

CAGR хорошо работает на исторических данных

Однако, распространять полученные с его использование оценки на будущие периоды следует с осторожностью – гарантии, что тенденция сохраниться нет, да и количественные результаты обладают невысокой надежностью.

Расчетные соотношения делают показатель весьма чувствительным к выбору отчетного периода

Специалист может представить выборку для анализа таким образом, что инвестор получит информацию о превосходных результатах компании, в то время как более тщательный анализ сообщит о кризисных явлениях.. Словом, простой и удобный инструмент стоит того, чтобы применять его широко

Однако, не стоит забывать, что показатель этот искусственно создан, и принимать решения только на его базе недопустимо

Словом, простой и удобный инструмент стоит того, чтобы применять его широко. Однако, не стоит забывать, что показатель этот искусственно создан, и принимать решения только на его базе недопустимо.

Что такое полная стоимость кредита?

Полная стоимость кредита (ПСК) – это фактическая сумма, которую заемщик заплатит банку за пользование средствами. Говоря простыми словами это реальная цена кредита, с учетом всех обязательных комиссий и страхований.

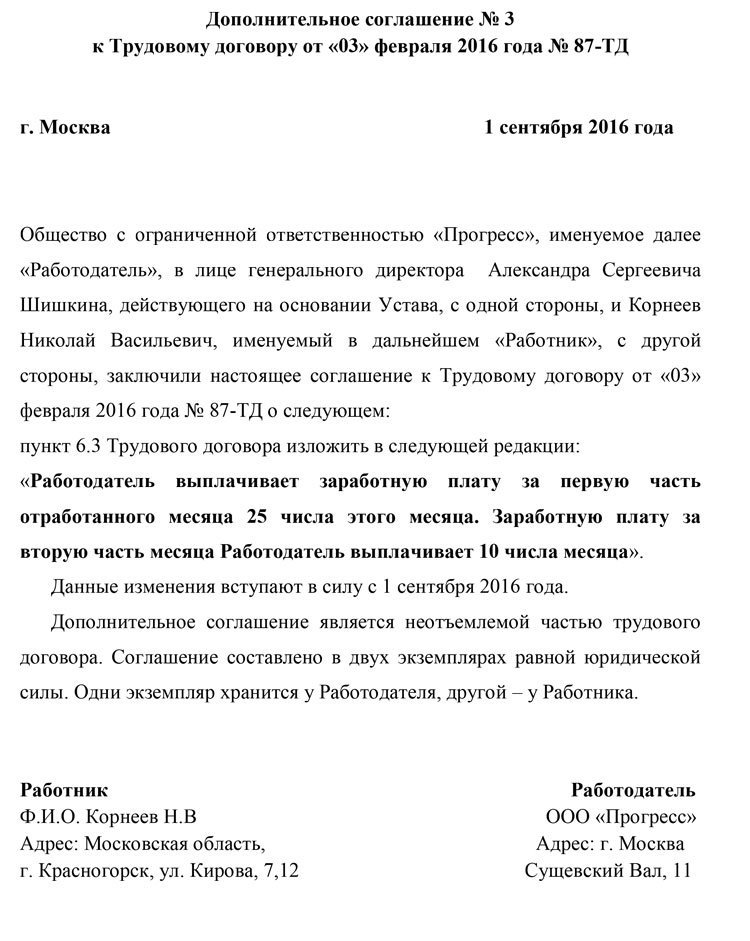

ПСК рассчитывается банками по специальной формуле и указывается в виде процентов годовых и в денежном выражении. Согласно действующему законодательству, банки обязаны указывать заемщику полную стоимость кредита. В кредитном договоре ПСК должна быть расположена на первой странице, в правом верхнем углу.

Так выглядит ПСК в договоре:

До 2008 года вместо «полной стоимости кредита» использовался термин «эффективная процентная ставка».

ЦБ отслеживает среднерыночное значение ПСК и каждый квартал публикует данные

. Полная стоимость кредита не может превышать среднерыночное значение ПСК более чем на треть. Например, на 14 августа 2020 года среднерыночное значение ПСК для нецелевых потребительских кредитов свыше 300 000 рублей до 1 года составляет 13,06%. Значит, полная стоимость такого кредита не может быть более 17,41% годовых.

Стоимость кредита может превышать ПСК из-за штрафов за просрочки или комиссии за снятие наличных с кредитных карт. Но банки не могут учесть это при расчете ПСК, так как не знают заранее, какие штрафы и комиссии будут у конкретного заемщика.

Платежи, включаемые в ПСК:

- Платежи по кредитному договору, размеры и сроки уплаты которых известны на момент заключения договора. В них входят:

- Погашение суммы основного долга;

- Уплата процентов по кредиту;

- Комиссия за выдачу кредита;

- Комиссия за открытие и обслуживание счета (если его открытие обусловлено заключением кредитного договора);

- Комиссия за выпуск и годовое обслуживание кредитных и дебетовых карт.

Платежи в пользу третьих лиц, если обязанность по таким платежам вытекает из условий кредитного договора (например, страховые компании, нотариусы). К данным платежам относятся:

- Оценка передаваемого в залог имущества;

- Страхование жизни заемщика;

- Страхование предмета залога (например, квартиры, транспортного средства).

Если условиями кредитного договора определено конкретное третье лицо, для расчета ПСК используются тарифы этого лица. Тарифы, используемые для расчета полной стоимости кредита, могут не учитывать индивидуальных особенностей заемщика (например, его возраст или стаж вождения) и предмета залога (например, производителя, модель или год выпуска транспортного средства).

Платежи, не включаемые в ПСК:

- Платежи заемщика, обязанность осуществления которых вытекает не из кредитного договора, а из требований законодательства (например, при оформлении ОСАГО).

- Платежи, связанные с несоблюдением заемщиком условий кредитного договора.

- Предусмотренные кредитным договором платежи по обслуживанию кредита, величина которых зависит от решения заемщика, в том числе:

- Комиссия за частичное (полное) досрочное погашение кредита;

- Комиссия за получение (погашение) кредита наличными деньгами (за кассовое обслуживание), в том числе с использованием банкоматов;

- Неустойка в виде штрафов или пени, в том числе за превышение установленного лимита овердрафта;

- Плата за предоставление информации о состоянии задолженности.

По кредитным картам в расчет ПСК не включается:

- Комиссия за снятие наличных в банкомате и повышенная процентная ставка на операции снятия наличных.

- Комиссия за осуществление операций в валюте, отличной от валюты счета;

- Комиссия за приостановление операций по карте;

- Комиссия за зачисление другими кредитными организациями денежных средств на карту.

В случае, если кредитный договор предполагает различные суммы платежей по кредиту, расчет ПСК производится исходя из максимально возможных суммы кредита (лимита овердрафта) и срока кредитования (срока действия кредитной карты), равномерных платежей по кредитному договору (возврат основной суммы долга, уплата процентов по кредиту и иные платежи, определенные условиями договора). В случае, если кредитным договором предусмотрен минимальный ежемесячный платеж, расчет ПСК производится исходя из этого условия.

Пример расчета

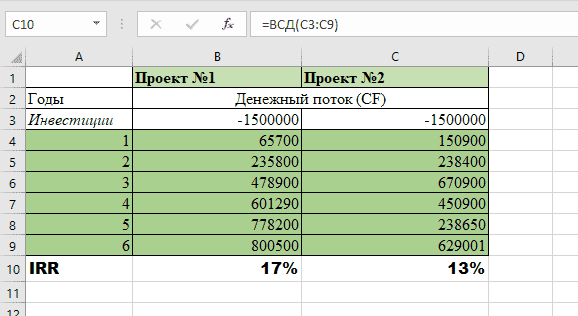

В качестве иллюстрации модно привести простой пример.

У инвестора имеется портфель ценных бумаг, первоначальная стоимость которого составляет 1 000 000 рублей. По результатам работы в течение трех лет были достигнуты результаты:

- После первого года – 1 086 000 руб.

- После второго – 1 214 000 руб.

- По завершении периода – 1 327 000 руб.

По годам прирост стоимости портфеля составлял 8.6%, 11.7% и 9.3% соответственно.

Среднегодовой прирост составляет 10.9%, а показатель CAGR показывает величину 9.9%.

Из приведенного примера видно и еще одно достоинство этого расчетного показателя – он фильтрует колебания изменений исследуемого параметра по периодам, что делает его использование простым, при сохранении достаточной точности результатов.

Расчет при рефинансировании

Рефинансирование — замена текущего кредита новым. Предполагается — что на более выгодных условиях. Чтобы понять, что рефинансирование выгодно, необходимо подсчитать — используя ту или иную формулу, какой будет общий долг по новому кредиту в сравнении с общим долгом по старому.

Бывает, что рефинансирование — не выгодное по процентам, и осуществляется только лишь для того, чтобы за счет нового — более объемного кредита, закрыть старый, и на разницу выплачивать первое время долг. Это очень убыточная схема — но многие вынуждены ее практиковать.

Не исключено, что деньги по новому кредиту будут частично направлены на погашение текущего, а частично — на выплаты по обоим кредитам. Это также финансово невыгодная схема, но краткосрочно она может помочь заемщику не уйти в просрочку.

Таким образом, порядок расчетов при рефинансировании зависит от целей его осуществления — они могут быть очень разными и общие закономерности здесь выделить трудно.

Теперь же рассмотрим, как посчитать простые и сложные проценты по займу — с использованием приведенных выше формул, на практике.

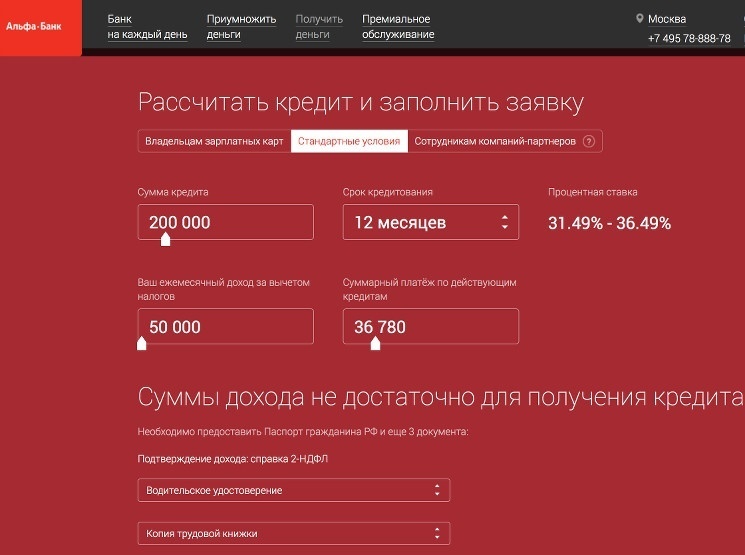

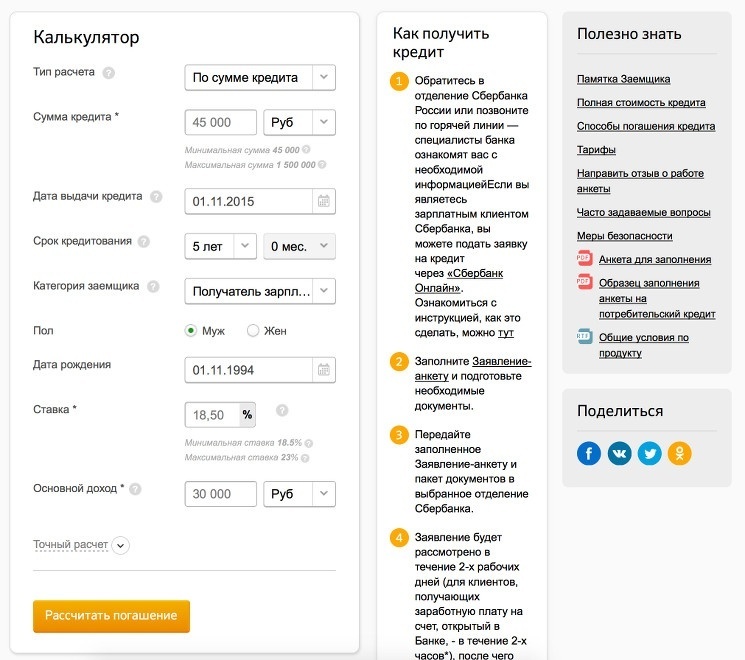

Банковские онлайн-калькуляторы расчета процентов по кредиту

Большинство граждан перед тем, как сделать выбор в сторону подходящего кредитного продукта, изучают информацию относительно условий кредитования и просчитывают проценты за пользование займом.

Сегодня на сайте многих банковских организаций есть специальный онлайн-сервис, представляющий собой кредитный калькулятор. Достаточно внести в графы необходимые вам условия кредитования и расчет будет произведен в считанные секунды. Кредитный калькулятор поможет определиться, какая сумма кредита в вашем случае будет самой оптимальной, если имеются какие-то сомнения. Вам необходимо ввести сумму своего дохода, ввести желаемый срок кредита и кликнуть на кнопку «Рассчитать».

Таким образом, у потребителей есть возможность, не выходя из дома, не только выбрать кредитное учреждение, но и самый подходящий для его уровня доходов вид займа.