Специальный налоговый режим: понятие и виды

Содержание:

- Достоинства и недостатки ОРН

- Правильное определение прибыли

- Преимущества ЕНВД

- Налоги и обязательные платежи ИП 2020

- Кто и что платит

- Описание режимов налогообложения

- Патентная система налогообложения (ПСН)

- Особенности ОРН

- Понятие

- Алгоритм выбора системы налогообложения

- Система или хаос?

- Налоговые режимы для Организации. Что лучше?

Достоинства и недостатки ОРН

К основным преимуществам работы в ОРН можно отнести то, что здесь отсутствуют ограничения для:

- вида деятельности;

- размера получаемой выручки;

- числа сотрудников;

- рабочих площадей;

- имущества.

Помимо этого предприятие, которое несет убытки, может не палить налог, введенный на прибыль. Это позволяет уменьшить нагрузку налоговых изъятий в будущем на сумму полученного убытка. Также ОРН удобен при сотрудничестве с крупными компаниями, поскольку они выступают в роли плательщиков НДС и для них такое взаимодействие более выгодно.

Но не обошлось и без недостатков. Общий формат налогообложения является достаточно обременительным. Он предполагает дополнительные затраты на бухгалтера

Это все влечет повышенное внимание правоохранительных органов и налоговой к фирме. Поэтому, раздумывая над тем, какую форму налогообложения выбрать, нужно учитывать все «за» и «против»

Правильное определение прибыли

Чтобы знать, какую форму налога нужно заплатить, необходимо не только ориентироваться в законодательной базе, но и правильно вычислять получаемую прибыль.

Калькуляция и учет прибыли требует соблюдения нормативных базисов, существующих для определения доходов, а также систематизации расходных средств малых форм предпринимательства. Лучше опираться на НК, чтобы избежать ошибок в расчетах.

Предприниматель или организация определяют свой доход, основываясь на данных первичной документации и бумаг, используемых для ведения учета. Согласно им, заработанным доходом от реализации/сбыта/продажи товаров (например, розничная торговля), считается вся выручка, полученная от исполнения имущественных прав. При ее расчете необходимо учитывать все поступления, которые относятся к расчетам по реализованным товарам.

Помимо этого существуют такие доходы, как внереализованные. К ним относятся те поступления, которые были получены:

- в виде отрицательной/положительной курсовой разницы, которая образовалась в результате скачка валюты;

- от удельного участия в иных объединениях;

- в виде средств, которые обязан уплатить должник по решению суда. Сюда входят суммы возмещений ущерба и убытков;

- от аренды какой-либо собственности;

- от предоставления прав авторской/интеллектуальной собственности;

- как проценты от договорных займов, банковских счетов/вкладов, а также долговых обязательств, кредитов и т.д.

Доходы могут уменьшаться, но только на сумму расходов. Здесь подразумеваются экономически обоснованные затраты.

Преимущества ЕНВД

Предприниматели, рассматривая льготные режимы налогообложения относительно ОСН, часто выбирают ЕНВД, так как данная схема характеризуется рядом преимуществ. Рассмотрим их.

Во-первых, для ЕНВД, как и для УСН, установлен упрощенный порядок отчетности перед ФНС – при условии, что фирма не ведет деятельность, попадающую под ОСН. Так, структура налоговой декларации по ЕНВД весьма проста – в ней всего лишь 5 страниц. Их заполнение не предполагает особой сложности для бизнесов, так как основная часть показателей, которые фиксируются в документе, определяется законодательно.

Во-вторых, в структуре определения налоговой базы при ЕНВД используются корректирующие коэффициенты. Их величина позволяет учитывать различные факторы, влияющие на доход и величину налога. Так, например, коэффициент K2 учитывает сезонность, режим работы, а также специфику географии деятельности предпринимателя.

В-третьих, ЕНВД предполагает учет работы в рамках фактического периода ее осуществления. Например, коэффициент K2 может быть изменен, если плательщик занимался бизнесом в течение более короткого периода в сравнении с отчетным. Соответствующий показатель корректируется, если предприниматель по каким-либо объективным причинам не осуществлял деятельности.

Налоги и обязательные платежи ИП 2020

Какие налоги платит ИП? Это зависит от того, какую систему налогообложения вы выбрали. Налоги отличаются ставкой, базой, периодом, порядком расчета и сроками уплаты. Если вас интересует, как уменьшить налоги ИП, то надо ознакомиться со всеми системами налогообложения, действующими в РФ.

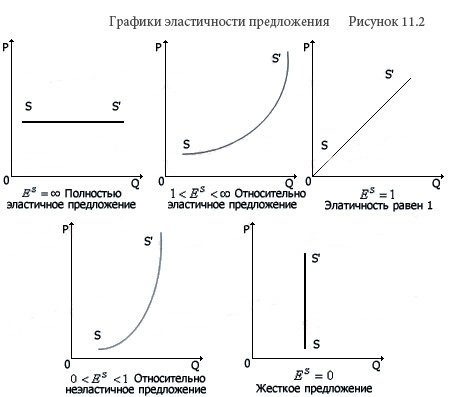

Предприниматели могут выбрать одну из шести систем налогообложения для ИП:

- ОСНО или общая система налогообложения – сложная, с высокой налоговой нагрузкой, но позволяющая вести любой вид деятельности и не имеющая никаких ограничений. Работать на ОСНО может любой желающий, но если говорить об уменьшении налогов ИП, то таких возможностей общая система налогообложения для ИП не дает. Ставка на получаемые доходы будет на этом режиме такой же, как и НДФЛ с зарплаты – 13%, а кроме того, надо платить НДС – самый сложный для расчета и уплаты налог. Ставка НДС, в зависимости от категории товара или услуг, составляет от 0% до 20%.

- УСН или упрощенная система налогообложения – ее выбирает большинство начинающих предпринимателей. У этого режима есть два варианта: УСН Доходы и УСН Доходы минус расходы, которые сильно отличаются между собой. Если вы выберете вариант «Доходы», то налог ИП на УСН в 2020 году составит всего 6% от полученного дохода. Это хороший вариант, если расходы, связанные с бизнесом, у вас небольшие, потому что учитывать затраты на этом режиме нельзя. Если же расходы составляют 65-70% доходов, то выгоднее выбирать УСН Доходы минус расходы. Налоги ИП в этом случае будут меньше, т.к. рассчитываются по ставке от 5% до 15% на разницу между доходами и расходами. Разрешенные виды деятельности на УСН почти совпадают с видами деятельности, доступными любому ИП на ОСНО.

- ЕСХН или сельхозналог – выгодный режим, на котором надо платить всего лишь 6% от разницы доходов и расходов. Правда, применять его могут только ИП, производящие собственную сельхозпродукцию или занимающиеся рыбоводством.

- ЕНВД или единый налог на вмененный доход – система налогообложения, особенность которой в том, что на ней облагается не тот доход, который ИП реально получает, а рассчитанный государством. Виды деятельности на ЕВНД ограничены – нельзя заниматься производством, оптовой торговлей, строительством. В списке разрешенных сфер деятельности – услуги, перевозки и розница.

- ПСН или патентная система налогообложения. Это единственный налоговый режим, предназначенный только для ИП. Очень схож с ЕНВД, т.к. налогом тоже облагается не реальный, а рассчитанный государством доход. Виды деятельности во многом такие же, как для вмененного налога, но разрешено еще и мелкое производство: валяной обуви, очков, визиток, ковров, сельхозинвентаря, молочной продукции, хлеба, колбас и др.

- НПД или налог на профессиональный доход — новый режим, который пока действует в 23 регионах РФ. Применять его могут только ИП без работников, которые занимаются оказанием услуг, выполнением работ и продажей товаров собственного изготовления.

Все специальные системы налогообложения (УСН, ЕСХН, ПСН, ЕНВД, НПД) требуют от предпринимателя соблюдения множества условий: ограничение численности работников, лимит получаемых доходов, определенные виды деятельности и др. Выбор системы налогообложения с учетом всех критериев уже превращается в непростую задачу, а ведь у ИП есть обязанность платить, кроме налогов, еще и страховые взносы за себя.

Взносы ИП за себя – это отчисления в фонды на пенсионное и медицинское обеспечение. Каждый год государство рассчитывает фиксированную сумму, которую ИП должен платить, независимо от того, работал ли он и был ли получен доход. В 2020 году фиксированная сумма взносов предпринимателя за себя составляет 40 874 рубля. Если же ваши доходы за год превысили 300 000 рублей, то взносы в ПФР рассчитывают дополнительно, из расчета 1% от дохода сверх лимита.

Собираетесь открыть ИП? Не забудьте про расчетный счёт — он упростит ведение бизнеса, уплату налогов и страховых взносов. Тем более сейчас многие банки предлагают выгодные условия по открытию и ведению расчётного счёта. Ознакомиться с предложениями вы можете у нас на сайте.

Кто и что платит

Поскольку в РФ предприятия и ИП могут самостоятельно решать, какую форму налогообложения им выбрать, нужно понимать какие налоги придется уплатить

Особенно это важно для тех, кто работает в ОРН. Рассмотрим более детально, какие налоговые изъятия и кто должен платить, работая по ОРН:

- На прибыль. Должны платить российские и иностранные компании, работающие через постоянные торгпредства. Доход должен идти из внутригосударственных источников. Объект налоговых изъятий — прибыль налогоплательщика;

- На добавленную стоимость. Его уплачивают фирмы и ИП. Объект изъятий – различная торговля (услуги, работа);

- На собственность. Начисляется российским/иностранным компаниям, работающим через постоянные торгпредства в России, а также обладающим здесь имуществом. Объект налоговых изъятий – любая недвижимая/движимая собственность;

- Акцизы. Его должны платить те, кто занимается реализацией подакцизного сырья и товаров. Здесь объект налоговых изъятий – подакцизные товары;

- НДФЛ. Уплачивают физлица-налоговые резиденты, а также те, что получают доход из российских источников. Объект изъятий – полученный доход;

- ЕСН. Его надлежит уплачивать лицам, которые осуществляют выплаты физлицам, а также ИП. В данном случае в роли объекта налогообложения выступают вознаграждения, а также выплаты, которые начисляются по заключенным гражданско-правовым договорам.

- Налог, начисляемый на добывающую промышленную деятельность. Уплачивать его должны ИП, которые занимаются разработкой недр. В роли объекта налогообложения здесь выступают добытые полезные ископаемые.

Теперь становится понятным, какую форму уплаты налогов следует выбирать. Т.к. сразу видно, какую форму будет проще оплачивать в той или иной сфере деятельности.

Как видим, не все налоги нужно уплачивать, работая в ОРН

Лучше заранее знать, какое количество налогов следует заплатить, чтобы розничная торговля или любой другой вид деятельности не привлек ненужное внимание налоговой службы

Описание режимов налогообложения

Приведем краткое описание каждой из системы налогообложения, чтобы понять в каком случае какую выбрать.

ОСНО

Это общая система налогообложения. Она устанавливается по умолчанию для каждой фирмы, которая встает на учет в налоговую. Если нужен другой режим, то вместе с заявкой на регистрацию надо писать заявление на переход. Тот, кто этого не сделает, будет работать на ОСНО до 1 января следующего года.

ОСНО – один из самых сложных в учете и затратных по налогам режимов. Компании на ОСНО платят все налоги, прописанные в налоговом законодательстве.

Однако у ОСНО есть одно большое преимущество перед другими режимами – у него нет ограничений ни по сумме дохода, ни по выручке, ни по количеству работников, ни по объему материальной базы. Этот режим налогообложения применяют крупные компании, для которых недоступны УСН, ЕНВД, ПСН. Среди малого и среднего бизнеса ОСНО применяют компании, занимающиеся строительством, производством, оптовой торговлей, поскольку они сотрудничают с крупными компаниями, для которых контрагент с НДС предпочтительнее и выгоднее.

УСН

УСН – в народе упрощенка освобождает компанию практически от всех налогов, кроме налогов на работника. УСН делится на две разновидности.

- С признаком “Доходы”. Компания уплачивает государству 6% от всей выручки. В отдельных регионах ставка снижена. Расходы в расчет налоговой базы не учитываются. Декларация сдается раз в год. Сумму налогов можно уменьшить на сумму страховых взносов за работников, а у ИП на самого себя, но не более 50%.

- С признаком “Доходы минус расходы”. Налогооблагаемая база рассчитывается как доходы за вычетом расходов. Страховые взносы не уменьшают сумму налогов, но учитываются при формировании налоговой базы. Декларация подается также раз в год.

Для УСН существуют ряд ограничений по виду деятельности, количеству сотрудников и годовому доходу. Если лимиты нарушаются, то компания до конца года переводится на ОСНО.

Для вновь зарегистрированных ИП на УСН существуют льготы – налоговые каникулы. Еще один плюс УСН – они почти не попадают под выездные проверки налоговой. Исключение – подозрение в схемах по дроблению бизнеса.

Однако есть и минус. Компаниям на ОСНО нужен входной НДС, поэтому они в исключительных случаях работают с УСН.

ПСН

Патентная система налогообложения – это один из вариантов для сезонного или временного бизнеса. Патент дается налоговой службой сроком от 1 до 12 месяцев только для ИП. Стоимость зависит от вида деятельности, региона и количества сотрудников. Для ПСН тоже есть ограничения по количеству сотрудников и сумме доходов.

Плюс патента в простом учете. Минус в том, что утратив право на ПСН, ИП автоматически переводится на ОСНО (если дополнительно не применяет УСН). Чаще всего утрата происходит из-за несвоевременной уплаты патента или неверного указания сферы деятельности.

ЕНВД

ЕНВД – фиксированный налог, который избавляет от уплаты налога на прибыль, НДС, налога на имущество. Сумма налога не зависит от доходов или расходов, она рассчитывается с учетом ставки 15% и двух коэффициентов:

- коэффициент-дефлятор К1, который ежегодно устанавливаем Минэкономразвитие;

- корректирующий коэффициент К2, который устанавливают местные власти.

У ЕНВД есть ограничения по видам деятельности, количеству работников, остаточной стоимости основных средств и т.д в зависимости от вида деятельности.

ЕНВД выгоден, когда компания приносит стабильный доход выше среднего.

Итак, прежде чем выбрать систему налогообложения надо внимательно посчитать предполагаемые доходы, расходы и прикинуть будущую сумму налогов, а также решить, с какими контрагентами придется работать.

Если есть затруднения в выборе системы налогообложения, то лучше проконсультироваться с опытным бухгалтером, а еще лучше не с одним.

Банки предлагают бухгалтерские сервисы, услуги по регистрации ИП и ООО, консультации. Для начинающей фирмы бухгалтер на аутсорсе будет выгоднее, чем штатный сотрудник – плата за услугу ниже зарплаты.

Примеры банков с бухгалтерскими услугами:

- Модульбанк;

- Сбербанк;

- Тинькофф;

- Точка.

Патентная система налогообложения (ПСН)

Основывается на покупке патента на какой-либо вид деятельности на срок от 1 до 12 месяцев

Важной особенностью является то, что ПСН не требует подачи деклараций в налоговую инспекцию. Примечательно здесь также то, что для ПСН снижены ставки страховых взносов с вознаграждений работникам, но нет возможности их зачесть, поскольку налоговая база не зависит от фактических доходов и расходов организации

Все специальные налоговые режимы заменяют собой несколько налогов общей системы налогообложения. Это позволяет экономить, уплачивая вместо нескольких налогов один. Имеет место снижение налоговой нагрузки. Положительно также и то, что декларация в налоговую инспекцию будет подаваться только по одному налогу вместо нескольких. В числе общих недостатков можно отметить необходимость строгого соответствия условиям применения специального режима налогообложения и ограничение по видам деятельности.

Патентная система налогообложения позволяет предпринимателю выбирать срок действия патента (от 1 до 12 месяцев), что удобно при сезонной деятельности. Упрощенный учет, отсутствие декларации по налогу, возможность не использовать контрольно-кассовую технику так же являются сильными преимуществами для большинства ИП. Привлекательны пониженные тарифы страховых взносов с выплачиваемых работникам вознаграждений. Из минусов применения данного режима можно отметить:

— необходимость приобретать разные патенты на

разные виды деятельности;

— нет права зачесть суммы уплаченных страховых

взносов;

— базовая доходность, на которой основывается

стоимость патента, может отличаться от реальной стоимости;

— уплата налога авансом притом, что будущая прибыль неизвестна и может не покрыть даже стоимость патента.

Таким образом, можно отметить, что каждый специальный налоговый режим имеет как свои преимущества, так и свои недостатки. Универсального решения при выборе той или иной системы налогообложения не существует. Для каждого предприятия необходим индивидуальный подход. Однако, в общем можно сказать, что применение специальных налоговых режимов позволяет снизить налоговую нагрузку, облегчить ведение учета и сдачу отчетности в налоговую инспекцию, что очень актуально для большей части предпринимателей.

Просмотров 4 002

Особенности ОРН

Все организации и ИП, которые решили выбрать ОРН, должны предварительно ознакомиться с ее нормативной базой, а также с ее особенностями. Это поможет окончательно определиться с тем, какую систему лучше выбрать для каждого отдельного предприятия. Иначе существует большой риск появления ошибок в отчетности, что в дальнейшем может вызвать проблемы с налоговой службой.

ОРН представляет собой совокупность налоговых процедур, определенных нормативной базой НК. Все налоговые начисления подлежат уплате и компаниями, и ИП, и физлицами.

Если предприятие определилось с тем, какую форму налоговой системы выбрать, и это оказалось ОРН, нужно знать ее нюансы. Главным нюансом работы здесь является необходимость организации бухгалтерского учета посредством процедуры двойной записи. Причем обязан использоваться План счетов для финансово-хозяйственной деятельности организации. Также необходимо выполнять требования, указанные в следующей документации:

- положения, относящиеся к ведению бухгалтерской отчетности / учеты в РФ;

- ФЗ «О бухгалтерском учете»;

- типовые рекомендации, разработанные Минфином РФ от 21.12.1998 № 64н;

- ПБУ.

Здесь не стоит вопрос, какой документ лучше выбрать, их всех нужно придерживаться в своей коммерческой деятельности.

Согласно типовым рекомендациям малое предприятие и ИП, осуществляя расходно-доходный учет, может задействовать кассовый алгоритм или алгоритм начисления. Какую форму лучше выбрать, каждая организация решает самостоятельно. Тут стоит отметить, что выбранный алгоритм должен фиксироваться в учетной документации.

В то же время малые организации обязаны каждый квартал составлять бухгалтерскую отчетность. Лучше в данном вопросе руководствоваться НК РФ.

Понятие

Изначально при регистрации индивидуального предпринимателя или организации законодатель предусматривает применение общей системы налогообложения (ОСН или ОСНО). Для перехода на спецрежимы налогообложения потребуется решение субъекта бизнеса, оформленное в виде заявления в инспекцию ФНС по месту регистрации. Как написать такое заявление, мы рассказывали в статье «Уведомление о переходе на УСН». Подать заявление разрешается либо сразу же после регистрации, либо раз в год — до 31 декабря.

Специальный режим — это режим налогообложения, предусматривающий особый порядок подсчета и определения налога за определенный срок, в случаях и порядке, установленных фискальным законодательством. Специальные налоговые режимы кратко — это преференции для субъектов малого бизнеса, так как они предусматривают освобождение от части обязательных платежей.

По сути все они предусматривают уплату только одного обязательного платежа. Это существенно упрощает документооборот и отчетность предпринимателей и организаций. Особенно субъектами бизнеса ценится возможность избежать налогообложения по НДС, так как это достаточно сложный в применении и расчете сбор в пользу государства.

Алгоритм выбора системы налогообложения

Итак, мы разобрались в основных элементах российских налоговых систем. Что со всем этим делать? Надо оценить — требованиям каких налоговых режимов удовлетворяет ваш бизнес.

- Начинать надо с выбранного вида деятельности, а именно – под требования каких систем налогообложения он вписывается. Например, розничная торговля и услуги подходят под УСН, ОСНО, ЕНВД и ПСН. Сельхозпроизводители могут работать на ОСНО, УСН и ЕСХН. Организации и ИП, занимающиеся производством, не могут выбрать ЕНВД и ПСН. Индивидуальные предприниматели могут приобрести патент на услуги производственного характера, такие как изготовление ковров и ковровых изделий, колбас, валяной обуви, гончарных изделий, бондарной посуды, изделий народного промысла, сельхозинвентаря, очковой оптики, визитных карточек и др. Самый широкий выбор видов деятельности из специальных налоговых режимов – у УСН.

- По организационно-правовой форме (ИП или ООО) ограничения невелики – патент могут приобретать только индивидуальные предприниматели, но преимущества патента организациям легко можно заменить режимом ЕНВД, если он применяется в выбранном регионе. Остальные налоговые режимы доступны и физическим, и юридическим лицам.

- По количеству работников самые жесткие требования у патентной системы налогообложения – не более 15 человек. Ограничения же по работникам для УСН и ЕНВД (не более 100 человек) можно назвать для начала деятельности вполне приемлемыми.

- Лимит предполагаемого дохода для УСН — 150 млн. рублей в год, пожалуй, трудно будет выдержать его только торгово-посредническим фирмам. Для ЕНВД такого ограничения доходов нет, но разрешена только розничная торговля, а не оптовая. Наконец, лимит в 60 млн. рублей для патентной системы налогообложения довольно трудно преодолеть с учетом ограниченного числа работников, поэтому можно назвать это требование не очень существенным.

- Если вам необходимо быть плательщиком НДС (например, ваши основные клиенты – плательщики НДС), то лучше выбрать ОСНО. Но здесь надо хорошо представлять себе, какой окажется сумма выплат по НДС, и сможете ли вы без проблем вернуть входящий НДС из бюджета. В ситуации с этим налогом практически невозможно обойтись без квалифицированных специалистов.

- Вариант УСН Доходы минус расходы может, в некоторых случаях, оказаться самым выгодным по суммам единого налога к уплате, но здесь есть серьезный бюрократический момент — подтверждение расходов. В этом случае надо знать, сможете ли вы предоставить подтверждающие документы (подробнее смотрите в статье, посвященной УСН Доходы минус расходы).

- После того, как вы подобрали для себя несколько вариантов налогообложения (напоминаем, что ОСНО всегда может быть в этом списке), стоит сделать предварительный расчет налоговой нагрузки. Целесообразнее всего обратиться за этим к профессиональным консультантам, но самые простые примеры расчетов мы приведем здесь.

Примечание: нижеприведенные примеры для простоты сравнения имеют условный характер (например, ЕНВД рассчитывают поквартально, а мы сравниваем годовые суммы налогов), но подходят для сравнения налоговой нагрузки.

Система или хаос?

На сегодняшний день в России устроена своеобразная ярмарка специальных режимов, они даже начали конкурировать друг с другом. Например, ИП, работающий в сфере услуг и торговли, волен выбирать между УСН, патентом и ЕНВД. При этом для сообразительных бизнесменов законодателями оставлено множество лазеек для необоснованного уменьшения налоговой нагрузки. Ситуация благоприятна для бизнеса, но неудачна для бюджета. Бессистемность и непродуманность «переписывания» раздела НК, посвящённого особым налоговым режимам, превращает инструмент поддержки малого бизнеса в средство манкирования обязанностями налогоплательщика. В России налоговые вожжи или натянуты чересчур сильно, или отпущены совсем.

Все права на данную публикацию принадлежат ГК «Аудит А».

Полное или частичное цитирование материала на других сайтах разрешено только при наличии

активной ссылки на эту страницу.

Копии материала отслеживается автоматическими средствами проверки уникальности.

Налоговые режимы для Организации. Что лучше?

Для Юридического лица (Организации) существует 4 налоговых режима:

Общий налоговый режим (основной, но экономически самый не выгодный. Обычно его применяют те организации, которые в силу определенных обстоятельств должны являться плательщиками НДС)

Специальные налоговые режимы:

- Упрощенная система налогообложения (УСН)

- Единый сельскохозяйственный налог (ЕСХН)

- Единый налог на вмененный доход (ЕНВД)

Для того, чтобы воспользоваться одним из специальных режимов, необходимо подать соответствующее заявление в налоговую инспекцию. Заявление может быть подано одновременно с регистрацией ЮЛ.

Общий налоговый режим.

Применяется по умолчанию.

Основные налоги, которые уплачивает компании на общем режиме это:

Налог на добавленную стоимость (НДС)

Предлагаем ознакомиться с нашей статьей «Как рассчитать НДС»

- Налог на имущество организации

- Налог на прибыль организации

Упрощенная система налогообложения. (УСН)

Самый распространенный специальный налоговый режим.

Юридическое лицо уплачивает налог в размере 6% со всех своих доходов от деятельности организации или 15% со всех доходов за вычетом расходов в отношении деятельности организации. При этом никакие другие налоги НЕ УПЛАЧИВАЮТСЯ. Дополнительным плюсом является простота ведения бухгалтерского учета и составления налоговой отчетности. Более подробно все аспекты упрощенной системы налогообложения мы рассмотрели в отдельной статье Упрощенная система налогообложения.

Единый сельскохозяйственный налог (ЕСХН)

Этот налог введен специально для производителей сельхозпродукции. А именно растеневодства, сельского и лесного хозяйства и животноводства

Для возможности применения ЕСХН есть важное ограничение — в общем объеме дохода от реализации товаров (работ, услуг) на долю сельскохозяйственной продукции собственного производства должно приходиться не менее 70%

Важно понимать, что если организация не производит сельхозпродукцию, а только осуществляет ее переработку, то она НЕ ВПРАВЕ применять ЕСХН. Налог уплачивается с прибыли и равен 6%

Прибылью называется сумма дохода за вычетом расходов.

Единый налог на вмененный доход для отдельных видов деятельности (ЕНВД)

Условия для перехода на ЕНВД:

- режим введен на территории муниципального района (городских округов, а также городов федерального значения Москвы и Санкт-Петербурга), где организация осуществляет свою деятельность;

- в нормативном правовом акте о введении ЕНВД упомянут конкретный вид деятельности, осуществляемый организацией.

На ЕНВД переводятся компании, которые осуществляют любой из следующих видов деятельности:

- розничная торговля*;

- оказание услуг общественного питания*;

- оказание бытовых услуг;

- оказание ветеринарных услуг;

- оказание услуг по ремонту, техническому обслуживанию и мойке автомототранспортных средств;

- оказание услуг по предоставлению мест для стоянки автомототранспортных средств, а также по хранению автомототранспортных средств на платных стоянках;

- оказание автотранспортных услуг по перевозке пассажиров и грузов*;

- оказание услуг по временному размещению и проживанию*;

- оказание услуг по передаче во временное владение и (или) в пользование торговых мест*.

* При соблюдении ряда условий

ЕНВД вводится по решению местных властей, для определенных видов деятельности, не зависит от вашего дохода и равен 15% от вмененного дохода.(На некоторых территориях муниципальных образований ставки варьируются от 7,5%)

Расчетам суммы налога на вмененный доход мы посвятили отдельную статью.

Надеюсь, наш обзор налоговых режимов для юридических лиц помог вам определиться с выбором. Если это так, тогда пора заняться подготовкой документов для регистрации юридического лица.

Также, советуем ознакомиться с правилами применения контрольно-кассовой техники.

Запишитесь на бесплатную налоговую консультацию к нашим юристам.

5/5 (1 Review)