Как можно решить проблему просрочки по кредиту

Содержание:

- Способы урегулирования проблемной задолженности

- Причины суточной просрочки по кредиту

- Возможно ли рефинансирование кредита с просроченными платежами

- Действия при просрочке кредита — пошаговая инструкция

- Особенности банков при работе с должниками

- Просрочка по кредиту: что будет делать банк

- Чего не следует делать при возникновении просрочки

- Частые вопросы заемщиков при возникновения просроченной задолженности

- Чем опасна просрочка

- Просрочка по кредиту — что делать?

Способы урегулирования проблемной задолженности

Можно урегулировать проблемную задолженность до факта просрочки, если заемщик понимает, что может просрочить платеж, при помощи реструктуризации и рефинансирования. Тогда банк тоже пойдет клиенту навстречу.

До факта просрочки

Чтобы урегулировать проблемную задолженность до факта просрочки необходимо:

- Получить в банке справку и расчет долга, чтобы обдумать варианты решения проблемы.

- Пойти в банк, объяснить ситуацию и попросить пересмотреть график платежей.

- Написать заявление, приложив документы, удостоверяющие материальные проблемы.

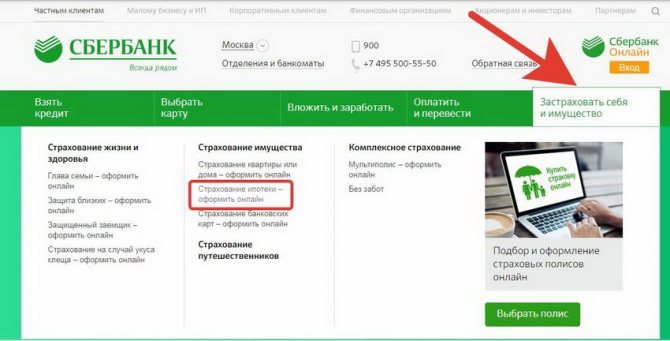

Предварительно можно позвонить в Сбербанк по номеру горячей линии 8 (800) 555-55-50 или +7 (495) 500-55-50

Реструктуризация

Реструктуризация — переоформление кредитного соглашения, в котором пересматриваются окончательные сроки выплат и проценты.

Для оформления реструктуризации займа нужно подготовить такой пакет документов:

- паспорт гражданина России;

- заявление;

- трудовая книжка с отметкой об увольнении;

- справка о зарплате за полгода с последней работы;

- справка из службы занятости;

- согласие супруга на реструктуризацию займа.

Решение о реструктуризации долга банк принимает в течение 2 рабочих дней.

Рефинансирование

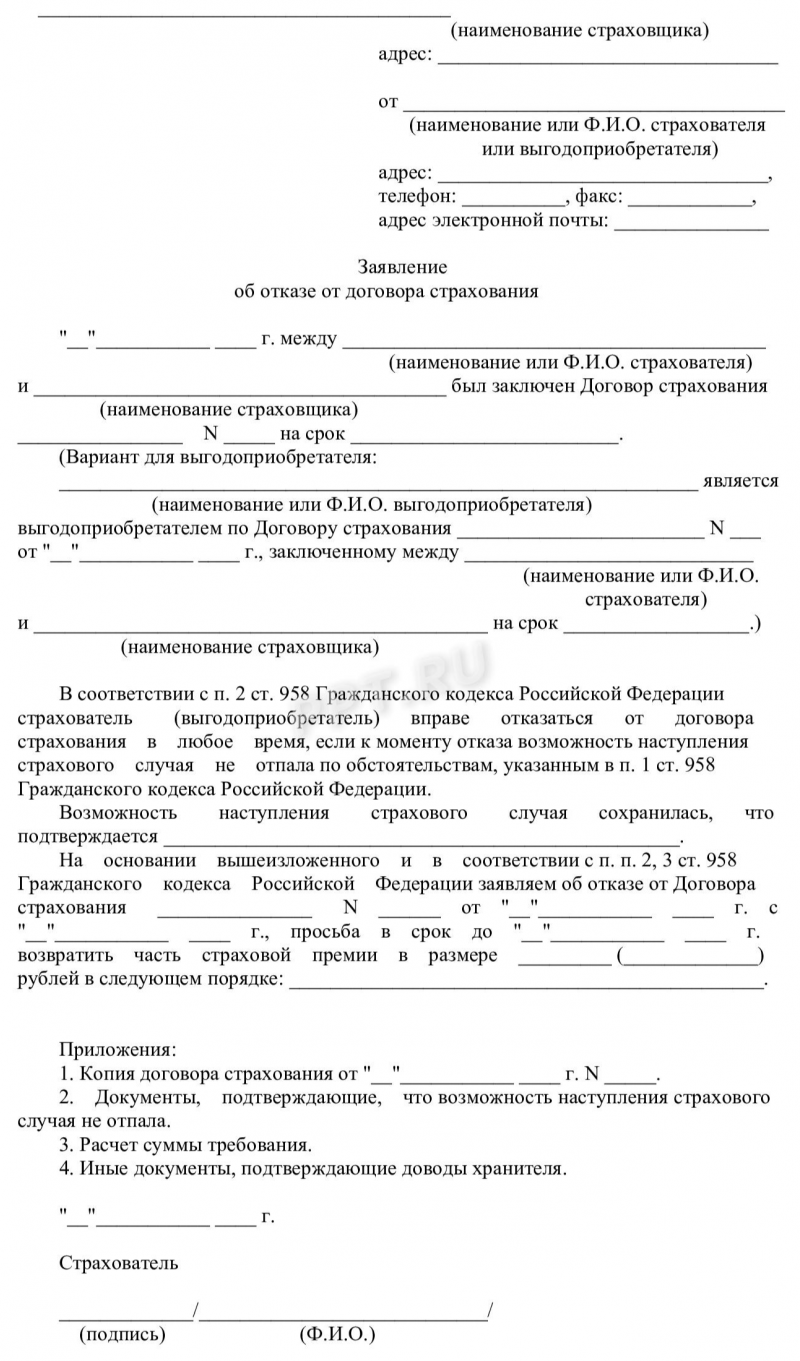

Рефинансирование — это замена существующего долга на новое долговое обязательство. Для оформления рефинансирования займа следует прийти в отделение банка, который предоставляет эту услугу и обратиться к его сотрудникам с заявлением.

Если заемщик допустит просрочку в Сбербанке, ему могут начислить штраф, пеню либо неустойку. Также банк может продать долг коллекторам или подать на должника в суд. В такой ситуации клиента будут ожидать более серьезные неприятности. Чтобы не допускать просрочек по займу, нужно хорошо взвесить свои финансовые возможности при оформлении кредита. со связью, с загруженностью сайта и так далее.

Статья по теме: Реструктуризация в Тинькофф банке

Пожалуйста, поддержите наш канал — подпишитесь на него и поставьте лайк на эту публикацию.

Причины суточной просрочки по кредиту

Краткосрочная просрочка в большинстве случаев вызвана техническим сбоем на этапе обработки операций, связанных с переводом денежных средств. Задержка платежа до трех дней в некоторых кредитных организациях не учитывается по причине возможных проблем со стороны оператора, занимающегося транзакциями, особенно если клиент совершает платеж через другой коммерческий банк или независимую платёжную систему, в том числе с использованием электронных кошельков. Главное, внести деньги до истечения трехдневного срока.

Вторая причина появления просроченной выплаты длительностью в один день связана с невнимательностью заемщика. Например, существует риск банально перепутать согласованные по графику даты выплат. Избежать проблемы поможет использование утилит для напоминаний, которое устанавливаются на компьютер или телефон.

Получатель займа может столкнуться с задержкой заработной платы или любого другого вида выплат, который используется в целях погашения займа. К примеру, подобные проблемы часто возникают во время праздников, когда задерживаются социальные выплаты. Наконец, заемщик может преднамеренно проигнорировать платеж.

Подводя итог, можно выделить пять основных причин суточной просрочки по действующему кредиту:

- Проблемы с доступом к основному источнику доходов, в том числе задержка заработной платы.

- Технические сбои со стороны кредитора или посредника, занимающегося переводом денежных средств.

- Ошибки заемщика по причине невнимательности.

- Кратковременное ухудшение финансового состояния клиента вследствие непредвиденных затрат.

- Умышленное игнорирование назначенной даты платежа с последующей выплатой штрафов.

Иногда речь заходит о комбинированных причинах просроченных выплат. Например, если кредит погашается автоматически за счет поступающих на карту регулярных платежей, включая дивиденды, заработную плату и всякого рода пособия, просрочка может возникнуть из-за задержки со стороны плательщика (работодателя, арендатора, обслуживающего депозит банка, государственного учреждения). Поскольку выплата не приходит в назначенный срок, даже если речь идет о минутной задержке, система автоматических платежей банка получает сбой. В итоге возникает техническая просрочка. Заемщику приходится вручную вносить пропущенную выплату.

Возможно ли рефинансирование кредита с просроченными платежами

На первый взгляд может показаться, что наличие просрочек не имеет для банка никакого значения. Достаточно включить сумму штрафов и пеней в сумму рефинансирования. Однако перерасчет кредита с просрочками платежей не входит в круг интересов финансовых организаций.

Доверие к клиенту, уже просрочившему выплату, теряется. Банк не может быть уверен, что обновленный кредит будет выплачен вовремя.

Иногда рефинансирование займа не может быть одобрено по причине открытого судебного разбирательства.

Но главная причина возможного отказа кроется все же в недоверии со стороны кредитора. Какова вероятность, что человек не просрочит и новые выплаты? В таком случае проблем от этого клиента будет гораздо больше, чем прибыли.

Можно попробовать рефинансировать кредит в своем же банке. В некоторых случаях сотрудники банка сами предлагают такой вариант решения проблемы. В сумму нового кредита включаются штрафы и пени, а его срок увеличивается. Специалисты не рекомендуют принимать такое предложение, если причина просрочки были довольно серьезными.

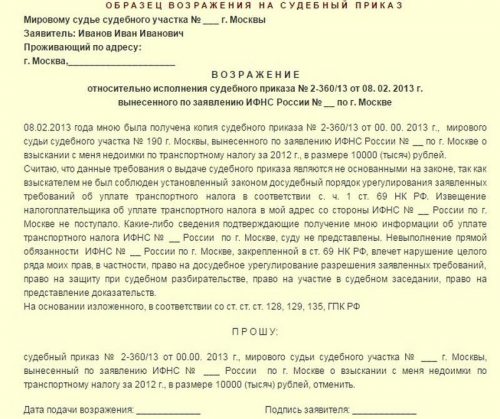

Можно попробовать такой способ: подать заявление о реструктуризации кредита в свой банк, приложив документы, подтверждающие резкое ухудшение финансового положения (продолжительное лечение, отпуск по уходу за ребенком, потеря дееспособности и получение инвалидности, увольнение с работы и т. п.). Заявление должно быть принято и рассмотрено, после чего банк обязан предоставить ответ в письменной форме.

При наличии отрицательного ответа заемщик может подать исковое заявление в суд. При благоприятном исходе суд примет решение о списании штрафов и проведении реструктуризации, поскольку основания для этого были достаточными.

Клиентам, берущим кредит для выплаты просроченного кредита в другом банке, необходимо сообщить о том, что заем является проблемным.

Рефинансирование проблемных кредитов возможно, если:

- перекредитование распространяется на несколько займов большого размера, среди которых только один имеет просрочку;

- среди займов, подлежащих рефинансированию, есть залоговые, и после закрытия их в других банках заемщик готов переоформить залог в новом;

- период просрочки не превышает 30 дней;

- клиент получает зарплату через банк, в котором хочет осуществить рефинансирование.

На самом деле, банки не так часто отказывают заемщикам, желающим рефинансировать просроченный кредит. В случае предоставления дополнительных гарантий, привлечения созаемщиков или поручителей, а также обеспечения в виде недвижимого имущества или автомобиля банк может пойти навстречу проблемному клиенту.

Не стоит надеяться выиграть от рефинансирования крупного кредита, такого как ипотека или автозаем. Для кредитов без просрочек могут быть предложены более выгодные условия со снижением процентной ставки. Но когда речь идет о просрочках платежей по кредиту, максимальная выгода состоит в получении денежных средств и избавлении от проблем в виде исков и общения с коллекторами. Таким образом, прекратят копиться штрафы и пени, и можно будет спокойно продолжать выплачивать кредит в обычном режиме.

Также перечень необходимых документов должны подготовить созаемщики. Размер ежемесячных платежей по кредиту может быть уменьшен за счет увеличения срока кредитования.

Если клиент рефинансирует кредит в другом банке, не имея при этом просрочек платежей, справка об остатке задолженности или разрешение банка на перекредитование могут и не понадобиться. Однако когда мы говорим о займах с просрочкой платежей, такие бумаги обязательно должны быть предоставлены.

Если банк принял заявление, в дальнейшем будет оговорена возможность оформления залога или привлечения поручителя. Затем составляется и подписывается кредитный договор. Ставка в этом случае будет не менее 20 % годовых, а в некоторых случаях она доходит до 30 %. На ее размер влияет множество факторов (сумма кредита, период просрочки и т. д.).

Справка о погашении кредита не потребуется, если деньги после рефинансирования переведены непосредственно на расчетный счет. Если клиент закрывает кредит самостоятельно, он обязан получить справки о погашении займа и отсутствии претензий со стороны кредитора.

Однако новый банк может запросить соответствующие справки в любом случае, чтобы перестраховаться. Специалисты рекомендуют взять такую справку, даже если никто об этом не просил. Это послужит подтверждением освобождения вас от обязательств перед предыдущим кредитором.

Действия при просрочке кредита — пошаговая инструкция

Пропуск даты обязательного платежа чреват негативными последствиями. Чтобы их минимизировать, нужно попытаться доказать банку свое желание выплатить долг и избежать суда

Неважно, на какой период времени произошла задержка — 3 дня или 2 месяца. Обратиться в банк и объяснить причины отсутствия взноса стоит как можно скорее

Общение с менеджером кредитной компании до месяца просрочки позволит обсудить возможность реструктуризации долга. Это оптимальный вариант, который позволит клиенту, просрочившему выплату, договориться о пролонгации займа, снижении процентной ставки, уменьшении обязательного платежа. Также можно поднять вопрос о допустимой отсрочке на два-три месяца и более.

Обращение к кредитору с просьбой о реструктуризации долга

При наличии просрочки по кредиту нужно своевременно обратиться в банк с вопросом реструктуризации долга. Тысячи должников имеют подобные проблемы и благодаря переговорам находят оптимальное решение.

У представителей банковской организации стоит поинтересоваться, что делать и как правильно поступить, если возможности выплачивать кредит сейчас нет. Зачастую банки проявляют лояльность к добросовестным заемщикам и предлагают уменьшить сумму ежемесячных платежей, увеличив срок погашения всего займа. Также возможен вариант отсрочки или так называемых кредитных каникул.

Договорившись с кредитором, заемщик снижает свою кредитную нагрузку, решает проблему со штрафами и не доводит дело до судебных инстанций.

Получение консультации

Имея долги по кредиту и оговорив возможность реструктуризации займа, потребитель должен получить подробную консультацию насчет дальнейших действий. Не стоит откладывать встречу с менеджером на 3 дня или неделю, поскольку в приоритете быстрое решение этого вопроса.

Если платеж просрочен на несколько дней, шансы на выгодную пролонгацию или кредитные каникулы намного выше. Во время разговора с представителями кредитора стоит уточнить все виды реструктуризации, перечень необходимых документов, оговорить свои обязательства и сроки изменения условий по договору.

Предоставление необходимой документации

Договорившись о реструктуризации, заемщик должен подготовить все необходимые документы. Зачастую это паспорт, кредитный договор, справка о доходах. Очень часто банк требует предоставить бумаги, которые подтверждают причину просрочки. Например, трудовую книжку с записью об увольнении или медицинскую выписку в случае болезни.

Важно доказать, что заемщик просрочил кредит не по своей воле, а из-за непредвиденных обстоятельств. Также необходимо убедить банк в том, что клиент готов платить кредит, для этого необходимы изменения в договоре

Когда переговоры проходят в мирном русле, менеджеры банка стараются уменьшить штрафные санкции за счет погашения задолженности.

Ожидание утверждения реструктуризации

Минимальный срок задержки оплаты по займу считается просрочкой. Поэтому стоит поторопиться собрать все документы для реструктуризации и отнести их в банк. Решение об изменении условий в договоре принимается в течение недели. Банк старается рассмотреть вопрос как можно скорее, поскольку ему также невыгоден рост задолженности по просрочке.

Если через неделю ответ не пришел, заемщик должен напомнить о себе по телефону или личным визитом. Принимая отрицательное решение, недобросовестные кредиторы не спешат сообщать о нем клиенту, продолжая насчитывать пеню за длительный срок просрочки.

Получение нового графика выплат

В случае положительного ответа компания-кредитор выдает клиенту новый график платежей. Он показывает, какие суммы необходимо перечислять и сколько месяцев будет погашаться заем. Банки имеют право разделить сумму на равные части или уменьшить кредитную нагрузку в ближайшее время. Зачастую используется второй вариант, когда первые два-три платежа намного меньше остальных. Это позволяет заемщику решить финансовые проблемы, продолжая выполнять кредитные обязательства.

Лояльность банка отнюдь не означает, что можно просрочить кредит повторно. Наоборот, клиент должен стараться вовремя вносить средства. Иначе банк назначит огромные штрафные санкции и больше не пойдет на уступки.

Особенности банков при работе с должниками

В каждом кредитном учреждении свой порядок работы с просроченной задолженностью и меры воздействия на должника. Например, Сбербанк и ВТБ24 по возможности идут навстречу клиенту, рассматривают вопросы о реструктуризации кредита и только в самых крайних случаях прибегают к судам и коллекторам.

Банк Хоум Кредит, Альфа банк, Ренессанс Кредит, Русский стандарт, ОТП Банк используют более жесткие методы решения проблемы. Это можно объяснить тем, что эти кредитные учреждения заточены в основном под кредитование физических лиц, поэтому зачастую имеют лояльные требования к будущим заемщикам на этапе принятия решения. Возможные риски невозврата кредита они компенсируют высокими процентами. В таком случае надеяться на индивидуальный подход к клиенту в случае просрочки не приходится: реструктуризации они не проводят. По мере возрастания задолженности эти банки в большинстве случаев передают дела коллекторским агентствам.

Просрочка по кредиту: что будет делать банк

Если банк-кредитор своевременно не получил от своего клиента ежемесячный кредитный платеж, предусмотренный графиком погашения обязательств, утвержденным при выдаче ссуды, его ответные действия будут зависеть, прежде всего, от временной продолжительности просрочки, допущенной заемщиком.

Типичная последовательность ответных мер, предпринимаемых банком в ситуации, когда заемщик нарушает сроки выплаты кредита, будет выглядеть следующим образом:

- Просрочка платежа, которая длится не более двух суток, обычно не считается серьезным поводом для беспокойства. Факт такого нарушения зачастую даже не отражается в персональном кредитном досье заемщика. Максимальная санкция в этом случае – наложение банком штрафа, размер которого, как правило, не превышает одной-двух сотен рублей. Между тем, чтобы не ухудшить отношения с кредитором и не испортить впечатление о себе, должнику рекомендуется все же посредством телефонного звонка оповестить сотрудника банка, сообщив ему о возникшей задержке и своем намерении в самые ближайшие сроки внести необходимый платеж.

- Если заемщик просрочил оплату кредитного взноса на период от 7 до 30 дней, то последствия в этом случае могут оказаться гораздо более серьезными. Кредитор выставляет недобросовестному должнику требование об уплате штрафа фиксированной величины в минимальном размере (как правило, от 500 до 1000 рублей). Впоследствии заявленная неустойка увеличивается за счет начисления штрафных процентов. Общая сумма финансовых санкций при таком подходе может вырасти в течение одного месяца до 2-3 тысяч рублей. Завершение первой недели существования просроченного долга по кредиту ознаменуется началом многочисленных телефонных звонков и регулярных SMS-оповещений соответствующего содержания, поступающих от сотрудников финансового учреждения.

- Когда срок задержки кредитных платежей достигнет 1-3 месяцев, величина штрафных санкций может возрасти до нескольких десятков тысяч рублей. Частота телефонных звонков и SMS-уведомлений, совершаемых сотрудниками банка-кредитора, заметно увеличивается, что нередко вынуждает должника менять номер своего телефона. От банка в адрес заемщика могут поступать угрозы применения крайних мер, которые, однако, не всегда являются правомерными. Так, например, кредитор не имеет права угрожать должнику внесудебным изъятием собственности или передачей долга коллекторам.

- Если на протяжении 6-12 месяцев с момента возникновения просрочки должник по-прежнему не вносит ежемесячные платежи по привлеченному займу и всячески избегает контактов с представителями кредитного учреждения, то банк, как правило, подает в суд исковое заявление с требованием о принудительном взыскании с заемщика просроченного долга. Практика показывает, что такие дела очень быстро рассматриваются судом, причем иногда и без непосредственного участия должника (ответчика), а вердикт почти всегда выносится в пользу кредитора (истца). Исполнительный документ передается потом службе судебных приставов, которые в пределах своей компетенции предпринимают определенные меры по взысканию просроченной задолженности (например, арест и последующая распродажа собственности заемщика, осуществление удержаний из выплачиваемой должнику заработной платы).

Чего не следует делать при возникновении просрочки

Разумеется, долги возвращать нужно, разумной ценой. Одна из первых мыслей, которая приходит в голову заемщикам, попавшим в сложную ситуацию – взять еще один кредит, и погасить им старый долг. Вот уж чего не стоит делать, это ввязываться в новые обязательства. Общая сумма долга от этого только вырастет, так как тело нового кредита – полный размер старого долга вместе со всеми процентами, а на это тело новый кредитор «навесит» свои проценты, а если будут просрочки, то и пени.

Занять у родственников или друзей? Да, иногда это выход, но если не получится расплатиться в срок, а если есть  проблемы с банковским кредитом, то с финансовым положением явно не все хорошо, то будут испорчены отношения с близкими людьми. Это гораздо хуже, чем иметь некоторые проблемы с банком или МФО. От этой затеи лучше тоже отказаться.

проблемы с банковским кредитом, то с финансовым положением явно не все хорошо, то будут испорчены отношения с близкими людьми. Это гораздо хуже, чем иметь некоторые проблемы с банком или МФО. От этой затеи лучше тоже отказаться.

Конечно, нужно выключить все телефоны, и не отвечать на звонки коллекторов! Откровенно сказать, хуже вы этим не сделаете, но решение тоже не самое лучшее. Чем больше должник прячется от кредитора, тем выше риск обращения в суд. Конечно, в ряде случаев это выгодно, но иногда проще самостоятельно заплатить, пусть и просрочив платежи на пару-тройку месяцев. Причем, если звонят сотрудники банка, то с ними нужно разговаривать «нормально»:

- не грубите;

- объясните свои трудности, но без деталей;

- поинтересуйтесь вариантами решения проблемы, например, путем предоставления рассрочки.

Разговаривать нужно вежливо, но уверенно. Нельзя поддаваться эмоциям. В голове держите принцип: «клиент всегда прав». Пусть и не совсем надежный, но пока вы клиент банка или МФО. В случае если звонящий начинает грубить и угрожать, запишите разговор, а потом отправьте жалобу и в кредитную организацию, и в надзирающий орган.

Частые вопросы заемщиков при возникновения просроченной задолженности

Многих заемщиков тревожат одни и те же вопросы после выхода на просрочку. Постараемся дать на них конкретные ответы.

-

Эти сведения можно получить у сотрудника банка по телефону или через личное посещение офиса кредитного учреждения. Многие заемщики могут самостоятельно посчитать сумму задолженности. В кредитном договоре зачастую указаны штрафы и пени за возникновения просрочки, либо идет отсылка к тарифам банка по обслуживанию кредитного договора.

Но все-таки лучше размер просроченной задолженности узнавать у сотрудника банка, чтобы исключить риск неправильного подсчета.

-

В идеале заемщик должен безукоризненно выполнять взятые на себя обязательства, ведь он подписал кредитный договор. Но если все-таки просроченная задолженность возникла, то последствия будут зависеть от количества пропущенных дней. Банки лояльно смотрят на техническую просрочку в 1-2 дня, если она регулярно не повторяется.

-

Если дело не дошло до суда, то проблем с выездом за границу не будет. После получения судебного решения о необходимости погашения кредита дело заемщика передается судебным приставам, а вот они уже вполне способны ограничить передвижения заемщика за пределы страны. Сделать это они могут как по собственной инициативе, так и по желанию банка.

Копии постановления об ограничении выезда рассылаются по различным ведомствам, в том числе по пограничным. Как правило, заемщика об этом письменно уведомляют. Но бывают случаи, что заемщик об этом узнает прямо в аэропорту.

-

Для начала вам необходимо выяснить, имеет ли право банк передавать ваш долг коллекторам. Это должно быть прописано в кредитном договоре. Там же обычно указывается, что вас должны об этом уведомить. Если все эти формальности соблюдены, тогда передача долга коллекторам является законной, а ваши обязанности по возврату кредита сохраняются.

Чем опасна просрочка

Все последствия, какие только могут наступить после образования просрочки по займу:

| Опасность | Вид ответственности |

| Запрет на выдачу кредита | Если неплательщик уже в «черном списке» НБКИ, то в течение следующих 15 лет ему просто ни один банк не выдаст заем. Придется одалживать у МФО (Микрофинансовых организаций) под завышенные проценты годовых |

| Наказание, предусмотренное кредитором | — пеня (процент);

— штраф (начисляется одноразовой суммой); — неустойка (процент); — комбинированные варианты |

| Отметка в базе данных службы безопасности банка | Сюда попадают проблемные клиенты. По ним вопрос будет решаться жестче:

— привлечение коллекторских агентств; — оплата коллекторам суммы с повышенной ставкой; — постоянное напоминание работником банка о долгах заемщика через звонки по телефону |

| Испорченность кредитной истории | Если клиент не внемлет доводам службы безопасности, она направляет данные из своей базы в НБКИ – Национальное Бюро кредитных историй. Там уже ставят статус отрицательной кредитной истории неплательщику |

| Обращение банка в суд | После решения суда действовать начинают судебные приставы. Они могут:

— описать, арестовать и конфисковать имущество; — продать конфискат на конкурсных торгах; — погасить долг клиента вырученными с продажи деньгами; — обязать работодателя, высчитывать суммы долга из зарплаты заемщика; — подать сведения о злостном неплательщике в пограничную службу, чтобы клиенту был запрет на выезд из страны. |

О том, какое наказание предусматривается за определенное число дней, когда сумма клиента была не возвращена, можно прочитать в кредитном соглашении. Коллекторские службы не затягивают работу с неплательщиком. Минимум нужен 1 месяц, максимум – 3-6 для принудительного взыскания долга.

Просрочка по кредиту — что делать?

Cовременное общество уже успело привыкнуть ко всевозможным формам кредитования, которые обширно и повсеместно продвигаются банками.

Cовременное общество уже успело привыкнуть ко всевозможным формам кредитования, которые обширно и повсеместно продвигаются банками.

Для обывателя привычным делом стало пойти в банк и оформить кредит со всевозможнейшими целями, будь то покупка автомобиля, ремонт или приобретение мелкой бытовой техники.

В условиях нынешнего нестабильного финансового положения прежде, чем взять кредит, следует тщательно изучить условия, предлагаемые банками и особенно щепетильно стоит отнестись к подходу к просрочкам по кредиту.

Однако едва ли это должно быть поводом для уклонения от своевременных выплат.

Затягивание ситуации влечет за собой куда более серьезные последствия, которые могут не просто испортить отношения между банком и заемщиками, но и довести дело до суда.

Прежде всего, необходимо подойти к этому вопросу со всей серьезностью и ответственностью. Помните, из любой ситуации есть выход. Следует обратиться в банк и объяснить, что вы не можете выплачивать кредит из-за тяжелого финансового положения, вы не отказываетесь от просрочки и готовы на диалог.

Что еще можно предпринять, если у вас просрочены платежи по кредиту?

- Не стоить приостанавливать выплаты, пусть это будут минимальные суммы, которые вы сможете вносить. Зачастую банки, понимая сложность текущего положения, лояльно относятся к своим заемщикам и могут согласиться на меньшие суммы, чем изначально установленные в договоре;

- Если банк не идет вам навстречу, то следует самостоятельно инициировать обращение в суд. Помните, затягивание сыграет с вами злую шутку — банки будут тянуть время, а задолженность расти;

- Для составления грамотного судебного иска потребуется заверенная детализация кредита с расшифровкой основного долга и начисленных пеней, которую банк обязан предоставить;

- Выяснить, какой суд регулирует отношения между банками и заемщиками.

Штрафы при просрочке по кредиту

В договоре всегда есть пункт, который посвящен штрафам и пеням за просрочку платежа по кредиту.

Это не пустой звук для запугивания заемщиков, а вполне реальный и обоснованный инструмент, чтобы призвать недобросовестных плательщиков к ответственности.

Каждый день просрочки оплаты кредита будет стоить определенных денег. Размер пени индивидуален в каждом банке, но обычно не превышает 1,5% от неуплаченной суммы.

При возникновении просрочки платежа по кредиту, банки, руководствуясь законом «О кредитных историях» начинают с довольно мягких действий – кредитные инспекторы звонят по указанным телефонам, пишут SMS-сообщения или письма, приглашают на встречи. В неразрешимых ситуациях банки обращаются в коллекторские агентства, которые набирают все большую популярность. Стоит ли говорить, что это бросает тень на кредитную историю заемщика.

- Самая распространенная форма штрафа — это процент от суммы задолженности;

- Штрафы, установленные в фиксированной сумме, например, 500руб. за первую просрочку платежа по кредиту, 1000руб. за вторую и так далее;

- Штраф, представленный в виде процента от оставшейся суммы задолженности по кредиту. Процент может начисляться за каждый день просрочки или раз в месяц. Но в России подобные штрафы довольно редки;

- Комбинированный штраф – банки начисляют пеню за каждый день просрочки по кредиту, одновременно устанавливая фиксированный ежемесячный штраф.

К сожалению, полностью отменить штрафы и пени невозможно — это единственный эффективный метод, который используют банки для поддержания дисциплины клиентов. Однако закон постепенно совершенствуется и переходит на сторону заемщиков.

Некоторое время назад политики предложили изменить законопроект «О потребительском кредите» и установить фиксированную пеню за каждый день просрочки платежа по кредиту. Поправка, в случае принятия, вынудит банки значительно изменить текущие ставки. Если дело дошло до суда, можно попытаться донести до судьи, по какой причине возникла задолженность.

Суд может разрешить изменить привычную схему погашения долга, т.е. первым делом выплатить основной кредит и проценты, а затем сумму начисленной пени.

Очень часто суд идет навстречу заемщикам, именно поэтому банки не слишком любят судебные тяжбы с просроченными кредитами. Лазейка в законодательстве есть даже для нерадивых плательщиков, главное уметь этим пользоваться и защищать свои интересы.

Дополнительно заемщики могут обратиться к Закону о потребительском кредитовании, который вступил в силу с 1 июля 2014 года и регламентирует максимальный размер пени.

Помните о важных мелочах, например, о времени, которое требуется для зачисления средств на счет при оплате через терминал (до семи дней) и о датах платежа, выпадающих на выходные дни.

Если в договоре это не указано, произведите платеж заранее.