Сравниваем задолженность: дебиторская и кредитная

Содержание:

- Сведения о видах

- Просроченная задолженность: как считается долг в бухгалтерском учете

- Бухгалтерский учет долгов по кредиторке и дебиторке

- Различия и особенности

- Что такое просроченная кредитная задолженность

- Погашение кредиторской задолженности

- Что относится к просроченной задолженности

- Просроченная кредиторская задолженность

Сведения о видах

К текущей задолженности экономисты относят обязательства, по которым дебиторы рассчитаются с компанией на протяжении 12 месяцев с даты баланса

К текущей задолженности экономисты относят обязательства, по которым дебиторы рассчитаются с компанией на протяжении 12 месяцев с даты баланса

Поскольку в экономических вопросах главным нюансом, определяющим правильность ведения бухгалтерского и налогового учета, становится терминология, разберемся с базовыми знаниями.

Помните, чтобы верно применять конкретные операции, финансистам уместно ориентироваться в классификации видов дебиторских долгов. В этой ситуации «дебиторка» отражает суммарное число недоимки партнеров перед рассматриваемой компанией.

Если рассматривать вопрос с позиции времени появления и периода погашения обязательств контрагентов, недоимка разделяется на два типа: текущая и долгосрочная задолженность.

Отметим, знание определений и умение различать оба варианта долгов гарантируют работникам экономического отдела корректное сведение баланса и отсутствие дальнейших недоразумений.

Отметим, в такой классификации уместно опираться на сроки предполагаемого возврата средств

Отметим, в такой классификации уместно опираться на сроки предполагаемого возврата средств

Иными словами, операционным циклом считается промежуток времени, с момента получения фирмой средств на изготовление продукции до дня реализации такого товара.

Соответственно, текущая дебиторская задолженность – это пока не просроченные обязательства, расчет по которым предстоит в будущем на протяжении отчетного года. Экономисты называют этот вид долгов еще краткосрочной формой.

Помните, вторым важным для финансового анализа критерием становится и фактор оплаты. По этому критерию долги дебиторов фирмы делятся на нормальные и просроченные типы.

В первой ситуации день расчета по займу предстоит сторонам в будущем. Во второй ситуации контрагент уже допустил оплошность и не перевел вовремя причитающиеся кредитору средства. Рассмотрим нюансы теоретических аспектов соотношения краткосрочных и просроченных обязательств.

Просроченная задолженность: как считается долг в бухгалтерском учете

Долг заемщика перед кредитором, который не был возвращен в установленный срок, называется просроченной задолженностью. Сроки возврата устанавливаются сторонами в договоре. Какую задолженность считать просроченной, стоит знать до подписания договора, чтобы контролировать сроки выплат и выполнять взятые на себя обязательства.

Какая задолженность считается просроченной

Любая коммерческая сделка сопровождается заключением договора между сторонами, в котором оговариваются условия сделки: сроки исполнения договоренностей и штрафные санкции за неисполнение обязательств. К подобного рода сделкам относятся:

- договор купли-продажи,

- договор предоставления услуг,

- договор аренды,

- кредитные и ипотечные договоры.

Типы просроченных задолженностей:

- Кредиторская — задолженность физического или юридического лица перед кредитором. Субъект обязан погасить долг, определенный договором. Этот вид долга появляется, когда деньги не поступают кредитору в установленный срок или поступают с опозданием.

- Дебиторская — когда услуги, оказанные компанией, или реализованные товары не оплачиваются потребителем своевременно.

Необходимо иметь представление об основаниях для возникновения задолженности, чтобы определить, какая кредиторская задолженность считается просроченной.

По определению это заключение соглашения между физическими или юридическими лицами, когда одна из сторон получает денежные средства на определенных условиях, но не возвращает их в срок, установленный в соглашении.

Как только возникает задолженность, займодатель получает права, которые касаются возврата долга:

- Начисление процентов за использование средств сверх положенного срока.

- Штраф за просрочку.

Для кредитора задолженность имеет двоякое значение:

- Приносит убытки, так как денежные средства выданы в заем на определенный срок, но не возвращены вовремя.

- Просрочка станет доходом при налогообложении, для этого кредитору нужно ее списать.

Грамотное списание задолженности означает, что нужно выдержать установленный законом период просрочки. Дальнейшие действия производятся в соответствии с законодательством.

О сроках списания просроченной кредиторской задолженности

Просроченная задолженность – это сколько месяцев? Вопрос не праздный, так как невыплаченные долги ложатся тяжким грузом на плечи обеих сторон договора. Если речь идет о кредитных взаимоотношениях, то это тот период, когда произошла первая просрочка по выплатам.

Существует срок давности, чтобы кредиторская задолженность была списана – 3 года. Отсчет начинается с момента, когда кредиторская задолженность считается просроченной.

Срок может прерываться, если должник предпринимает некоторые действия по признанию долга:

- Признает претензию займодателя в письменном виде и подписывает акт сверки об отсутствии выплат.

- Заключает договор реструктуризации.

- Частично оплачивает долги.

- Признает претензии частично.

Если одно действие из перечня присутствует, то срок давности прерывается, и отсчет начинается заново.

Гражданское право предусматривает не только прерывание, но и приостановку срока давности. Она применяется, например, если заемщик находится на службе в армии, болен, находится в местах лишения свободы. Когда обстоятельства заканчиваются, отсчет продолжается по прежней траектории.

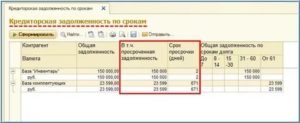

Бухгалтерский учет долгов по кредиторке и дебиторке

С понятиями разобрались, теперь попробуем объяснить как «выглядит» кредиторка и дебиторка в бухгалтерском (финансовом) учете. Первоначально рассмотрим кредиторскую и дебиторскую задолженность в бухгалтерском балансе – это какие счета?

Дебиторка «обосновалась» на счетах 1, 3 класса:

- Текущие долги отображаются в бухгалтерском учете на таких счетах 37, 36, 34.

- Долгосрочные обязательства размещаются на счете 18. В зависимости от вида используются соответствующие субсчета.

Расчет дебиторской задолженности на определенное число имеет следующий вид:

Дебиторка = Дт60 + Дт62 + Дт68 + Дт69 + Дт70 + Дт71 + Дт73 + Дт75 + Дт76 — Кт63

Зачем нужно следить за дебиторской задолженностью? Часто новички бизнеса в недоумении задаются вопросом: зачем нужен контроль дебиторской задолженности по расходам, что это за показатель такой? Если отвечать доступно, то это сумма долгов перед вашим предприятием. Другими словами, это активы, которые можно использовать в развитии бизнеса. Отсутствие контроля в этой сфере может привести к:

- потере сумм долга с разовыми дебиторами;

- финансовой нестабильности;

- неэффективному составлению расходной части баланса;

- падению конкурентоспособности.

Для учета кредиторки предназначены следующие счета: 60, 62, 68, 69, 70, 71, 73, 75, 76.

Рассчитывается кредиторка как сумма сальдо всех вышеприведенных счетов.

Анализ кредиторской и дебиторской задолженности дает возможность оценивать возможности предприятия

Анализ кредиторской и дебиторской задолженности дает возможность оценивать возможности предприятия

Различия и особенности

Отличие текущей от просроченной задолженности в сроках расчета с кредитором — в первом случае дата оплаты впереди, а во втором — пропущена

Отличие текущей от просроченной задолженности в сроках расчета с кредитором — в первом случае дата оплаты впереди, а во втором — пропущена

Поговорим, чем отличаются текущая задолженность и просроченная задолженность.

Помните, непогашенные обязательства всегда представляют категорию платежей, по которым контрагент уже задолжал выплаты.

А вот краткосрочные виды долгов относятся к группе средств, которые партнеру лишь предстоит оплатить. Соответственно, обе позиции отражаются в бухгалтерии отдельно.

Отметим, просроченные задолженности делятся на две категории: сомнительные и безнадежные формы. В первой ситуации кредитор не уверен в полном расчете с должником, поскольку зафиксировал задержку платежа.

Однако исключать вероятность оплаты тут рано. Вторая ситуация показывает абсолютную уверенность заимодателя в отсутствии возмещения убытков.

Правильное определение категории дебиторки — гарантия отсутствия проблем при анализе эффективности работы предприятия

Правильное определение категории дебиторки — гарантия отсутствия проблем при анализе эффективности работы предприятия

Учитывайте, определенный процент безнадежных долгов дебиторов присутствует в любой фирме.

Таким образом, систематический контроль и анализ этой позиции управляющим препятствует переходу текущей недоимки сначала в просроченные, а затем и в безнадежные обязательства.

Хотя для эффективности функционирования компании создается резерв сомнительных долгов. Эти действия немного снижают понесенный организацией ущерб.

Отметим, мягкая политика взыскания становится главной причиной появления непогашенной вовремя «дебиторки».

По указанной причине глубокий анализ платежеспособности компаньона вкупе с рациональным подходом при взыскании недоимки гарантирует успех в работе предприятия.

Учитывайте, определить, долю неуплаченных платежей удастся после проведения инвентаризации.

Что такое просроченная кредитная задолженность

Для начала определимся с самим термином, как его понимают банковские работники. Итак, просроченная кредитная задолженность — это денежная сумма, которую клиент не вернул банку в срок, обозначенный соответствующим договором. Причем не имеет значения, о каких именно средствах идет речь — относящихся к телу кредита или процентам по займу. Если деньги не внесены вовремя (до конкретной даты, указанной в договоре займа), то и те и другие суммы являются просроченной кредитной задолженностью.

В любом кредитном договоре обязательно прописываются условия, касающиеся санкций за нарушение обязательств. Как только истекает срок ежемесячного платежа, со следующих суток на всю сумму задолженности финансовая организация начисляет неустойку. Кроме того, договором может быть предусмотрен еще и штраф. Подобной мерой пользуются не все банки, потому что, несмотря на очевидную прибыльность подобного шага для кредитной организации, экономисты считают его нецелесообразным.

Федеральный закон № 353 в ст. 14 регулирует взаимоотношения сторон кредитного договора. Кроме того, есть и прочие нормативные акты, которые предусматривают ответственность должника.

Банк вынужден заниматься взысканием просроченной задолженности по кредитному договору, причем делать это нужно, оставаясь в рамках правового поля, что требует от сотрудников финансовой организации грамотного подхода. Основным инструментом в этом случае являются звонки неплательщикам с напоминанием о долге и необходимости его возврата. Но подобные меры далеко не всегда приносят желаемый результат. Поэтому банку остается действовать двумя путями: воспользоваться договором цессии, продав просроченную кредитную задолженность коллекторской компании, либо обращаться в суд.

Заемщик попадает в трудное финансовое положение из-за потери работы, внезапной болезни и прочих уважительных причин. В зависимости от длительности и суммы просроченной кредитной задолженности стороны договора могут найти компромиссное решение для выхода из кризиса, состоящее в реструктуризации или частичном погашении долга.

Задолженность по кредиту — общая сумма, которую заемщик должен выплатить банку, — имеет определенную структуру, то есть складывается из следующих видов:

- Срочная задолженность по кредиту– это сумма долга по займу, возврат которой предстоит до конца действия договора, то есть сроки погашения еще не наступили.

- Просроченная задолженность по кредиту– это сумма долга по займу, которая не была внесена вовремя, то есть график выплат по ней нарушен.

- Текущая задолженность по кредиту– термин, которым оперируют банковские работники, это суммарный долг, который числится по кредитному договору к выплате на конкретную дату.

Имеющиеся обязательства также подразделяются в соответствии со статусом кредитора, а именно:

1. Физические лица.

Взаимоотношения финансовых организаций и заемщиков регулируются ст. 14 Федерального закона № 353-ФЗ «О потребительском кредите (займе)».

Обычные граждане чаще всего оформляют в банках следующие виды кредитов:

- ипотечный;

- потребительский;

- кредитные карты;

- автокредиты.

Кредит выдается на основании договора, в котором подробно описываются условия его возврата и санкции за нарушение обязательств. Любой человек, прежде чем взять кредит, оценивает свое финансовое состояние и решается на заем, когда уверен в собственной платежеспособности. Но жизнь часто вносит свои коррективы, нарушая планы людей. Заемщик может оказаться не в состоянии выплачивать долг по причине:

- потери дохода – лишение работы и невыплата зарплаты;

- потери трудоспособности из-за болезни;

- лишения основной части семейного дохода из-за потери кормильца.

В этом случае доход человека оказывается настолько низким, что возвращать кредит ему просто нечем.

2. Юридическое лицо.

В финансовой практике организаций также имеется понятие просроченной кредиторской задолженности. Сюда относятся непогашенные обязательства не только перед банками, но и перед прочими кредиторами — поставщиками, контрагентами, различными бюджетными и внебюджетными организациями. Если у предприятия возникают просроченные кредиторские задолженности, то это говорит о финансовых проблемах. К подобному положению могут приводить и внутренние причины, и внешние. К основным из них относятся следующие:

- образование чрезмерного излишка товарно-материальных запасов;

- убыточная деятельность;

- товар или услуги предприятия перестали пользоваться спросом.

Если у предприятия имеется просроченная кредиторская задолженность по обязательным платежам в бюджет или внебюджетные фонды на протяжении более 3 месяцев, то это может в итоге закончиться банкротством.

Погашение кредиторской задолженности

Погашение кредиторской задолженности, начисленных обязательств не считается финансовой деятельностью, а рассматривается как текущая деятельность.

Для погашения кредиторской задолженности, авансовых и рекламационных платежей, оплаты задолженности по открытым счетам, для расчетов по неторговым и другим операциям применяются банковские переводы: поручения плательщика — перевододателя банку на перевод денежных средств в пользу другого лица через банки-корреспонденты.

График погашения кредиторской задолженности составляется по условиям конкретных кредитных договоров с учетом установленных сроков погашения.

Разработка графика погашения кредиторской задолженности (графика предстоящих платежей предприятия), его анализ и постоянный контроль выполнения значимы для успешной реализации плана финансового оздоровления. Задержка текущих платежей предприятием на срок, превышающий 3 месяца, увеличивает риски, связанные с обращением кредиторов в арбитражный суд и возбуждением дела о несостоятельности (банкротстве) предприятия.

См. та же:

- дебиторская задолженность,

- оборачиваемость кредиторской задолженности,

- текущая кредиторская задолженность.

Синонимы

Наиболее срочные пассивы

Что относится к просроченной задолженности

Любая коммерческая или финансовая сделка сопровождается заключением соглашения между ее участниками, одним из пунктов которого являются сроки исполнения обязательств и штрафные санкции за их нарушение. Это может быть договор купли-продажи товара, предоставления услуг или выполнения работ, аренды помещений или оборудования, кредитный договор и т.д.

К штрафным санкциям относятся пени и неустойки, которые должник обязан уплатить кредитору в случае нарушения сроков исполнения своих обязательств. Просроченная задолженность бывает кредиторской и дебиторской. Первая означает, что должны вы, а вторая – должны вам. В балансе организации первая отражается в пассиве, а вторая – в активе.

Дебиторская просроченная задолженность возникает из-за нарушения сроков исполнения обязательств со стороны покупателей и заказчиков продукции, просрочки возврата долга заемщиком по договору займа, невозврата остатка неиспользованных подотчетных денежных средств работником организации по авансовому отчету и т.д.

Кредиторская просроченная задолженность является результатом просрочки оплаты подрядчикам и поставщикам за услуги, проведение работ, материалы, полуфабрикаты, сырье, банкам по кредитам и процентам по ним, работникам по заработной плате, бюджету по налогам и сборам и т.д.

Просроченная задолженность наносит ущерб имиджу предприятия, портит кредитную историю заемщику, влечет за собой выплату штрафных санкций и другие негативные последствия.

Причины появления долгов

Просроченные обязательства возникают из-за финансовой несостоятельности организации или гражданина, из-за банальной забывчивости (например, человек перепутал даты платежей по кредитам), изначального нежелания должника производить оплату (мошенничество, кража, обман).

В первых двух случаях физические или юридические лица не отрицают наличие долгов и не скрываются, но не могут исполнить обязательства по причине отсутствия средств.

Самый лучший способ избавиться от просроченных долгов – проверять своих контрагентов до заключения с ними каких-либо соглашений. Если покупатель, заказчик или заемщик отказываются или не могут представить необходимые документы по неуважительной причине (например, устав организации), имеют сомнительную репутацию или кредитную историю, то не стоит вступать с ними в договорные отношения.

Методы взыскания

Существует несколько методов взыскать просроченные долги. К ним относятся составление и отправка претензий в письменном виде, прекращение исполнения обязательств, предусмотренных договором, переуступка прав требования другому лицу, предоставление отсрочки платежа, привлечение коллекторских агентств, обращение в суд или в полицию.

Претензия – письмо, в котором кредитор требует погасить задолженность.

Оно должно содержать реквизиты отправителя и получателя (название, юридический и почтовый адрес, ФИО гражданина или руководителя организации и прочие); сумму основного долга, процентов по нему, штрафов, пени, неустоек; основания для требования денежных средств (договор или действующее законодательство). Претензию нужно отправить по почте или передать лично.

Иногда в договорах на поставку товаров предусмотрено, что продукция отгружается частями и оплата производится таким же образом. В случае отгрузки первой партии и неполучения денег за нее продавец может не отгружать следующую до тех пор, пока не поступит оплата.

Что делать при просрочке кредиторской задолженности

При образовании просроченной кредиторки ни в коем случае не нужно скрываться от контрагентов и банков. Это расценивается как отказ от возвращения долга. Самый простой вариант решения проблемы – обратиться к должнику с просьбой о рассрочке платежей, пролонгации или реструктуризации кредита.

Для этого нужно отправить письмо по почте в адрес кредитора. При этом нужно быть уверенными в своих возможностях исполнять текущие и просроченные обязательства в будущем. Если такой возможности нет, то нужно использовать другие методы погасить просроченные долги.

Например, можно продать или сдать имущество в аренду.

В случае, если дела совсем плохи, и вы понимаете, что точно не сможете погасить долги, а кредиторы намерены обратиться в суд, то опередите их, подайте исковое заявление о признании вас или вашей организации банкротом. Это будет намного выгоднее, чем иск от кредиторов.

Просроченная кредиторская задолженность

Для предприятия важно снизить значения такого показателя, так как это позволяет иметь в своем распоряжении часть неоплаченной кредиторской задолженности, что по сути является дополнительным источником для финансирования деятельности. Бюджетные организации Возникновение таких обязательств у бюджетных организаций, зачастую, связано с недофинансированием в рамках ассигнований из казначейства

Бюджетные организации Возникновение таких обязательств у бюджетных организаций, зачастую, связано с недофинансированием в рамках ассигнований из казначейства.

Как правило, все обязательства таких организаций предусмотрены специальными сметами.

Бюджетное обязательство – это обязательство предусмотренное ассигнованием в пределах ранее утвержденного бюджета организации, если обязательство взято помимо ранее утвержденной сметы, то такое обязательство уже не будет бюджетным и является бюджетным правонарушением.

Следовательно, это можно расценить как должностное превышение полномочий, что наказывается административным штрафом.