Топ-15 брокеров с самыми низкими комиссиями

Содержание:

Как зарабатывать на брокерском счете?

В процессе изучения информации о трейдинге для начинающих инвесторов, пользователь обязательно сталкивается с тем, что для положительного результата требуются знания, опыт. Одним из пунктов в обучении ‒ это инвестиционная стратегия, и особенности ее выбора. Собственно каждый инвестор должен подобрать для себя наиболее удобный алгоритм торговли, соответствующий целям, доступному бюджету и знаниям.

Брокерский счет позволяет зарабатывать, придерживаясь следующих способов:

- покупать акции с прицелом на получение дивидендных выплат. Лучше всего делать ставку на ценные бумаги успешных фирм, которые отличаются повышенной прибыльностью;

- игра на повышение ‒ покупка активов по низкой стоимости, с дальнейшей перепродажей по более высокой цене. Операции такого типа бывают как краткосрочными, так и средне- и долгосрочными, зависит от скорости оборота активов и тактики инвестора;

- торговля на понижение ‒ активы покупаются в долг у брокера, и моментально реализуются. Если цена падает, производится обратная операция ‒ нужное число бумаг выкупается по базовой стоимости и возвращается на счет посредника ‒ брокера. Профит ‒ это разница от продажи.

Изначально может показаться что процесс простой, но в реальности важна стратегия трейдинга, взвешенный подход к выбору ценных бумаг. Особенно инвестор должен изучать аналитические прогнозы, финансовые показатели компании, брать в расчет экономические и геополитические факторы. Помимо этого, не забывать об анализе ситуации внутри компании, акции которой намерен купить. Трейдинг для новичка на этом этапе считается самым сложным, поскольку предстоит научиться анализировать информацию с разных источников, и подбивать итоги для принятия окончательного решения.

Если нет желания рассматривать, как работают рынки трейдинга, что влияет на котировки активов, тогда воспользуйтесь доверительным управлением. В данном случае вместо инвестора представитель брокера проводит операции, но за установленный процент от дохода

SMARTGUIDE предупреждает, что новичок должен обязательно пройти курсы трейдинга. Только так можно изучить как осуществляются сделки, как работать с графиком, каковы нюансы вывода денег, выбора актива и т.д. Приступать к торговле без базовых знаний и практики ‒ это большая вероятность столкнуться с серьезными убытками. В данном случае торопиться и бросаться сразу же в покупку привлекательных активов ‒ ошибочная стратегия.

Как открыть брокерский счёт — пошаговое руководство

После выбора брокерской фирмы и тарифного плана (для активного или пассивного инвестирования) следует переходить к оформлению счёта. Данная процедура проводится двумя способами:

- при личном визите в офис компании;

- самостоятельно в онлайн режиме.

В первом случае клиенту достаточно предоставить необходимый перечень документов (паспорт, СНИЛС, ИНН) и подписать договор. Все остальные действия по сопровождению сделки выполнят сотрудники компании.

Однако чаще всего пользователи отдают предпочтение онлайн-оформлению. Благодаря такой возможности клиент получает доступ к счёту уже в течение нескольких минут и может приступить к работе, не выходя из дома. Чтобы открыть брокерский счёт в удалённом режиме, необходимо:

- Зарегистрироваться на сайте компании. Для этого требуется ввести ФИО, дату рождения и контактную информацию.

- Перейти в раздел «Открытие счёта» и выбрать тарифный план.

- Заполнить заявку. На этом этапе необходимо указать паспортные данные, реквизиты СНИЛС и ИНН, а также сообщить дополнительные сведения (уровень образования, опыт работы на фондовой бирже).

- Добавить сканированные копии указанных документов.

- Изучить договор на брокерское обслуживание и поставить электронную подпись. Это делается при помощи одноразового СМС-кода, который высылается на телефон пользователя.

Чтобы ускорить процедуру оформления заявки, клиент может на сайте брокерской компании пройти идентификацию через портал Госуслуг (ввести действующий логин и пароль на вход в личный кабинет). В этом случае данные всех документов автоматически отобразятся в заявке и не потребуется загружать сканкопии.

Как правило, открытие счёта занимает не более 30 минут. Сразу после этого владелец может пополнить его любым удобным способом, например, с банковской карты или электронного кошелька.

Возможные риски торговли на финансовых рынках

Первое, на чем можно потерять деньги, – это зарегистрироваться в компании, которая занимается обманом людей. К сожалению, мошенников сейчас хватает, поэтому чтобы избежать подобного, нужно тщательно изучить каждого брокера.

Второе, всегда есть вероятность потерять вложенные в брокера денежные средства. Чтобы снизить этот риск, следует либо пройти обучение у профессионала, либо оттачивать навыки трейдинга опционами и другими активами самостоятельно. Торговать следует только по плану и торговой стратегии. Именно от системы зависит результат – прибыль или убыток.

Третье, есть риск, что компания, в которую инвестор вложил деньги, обанкротится.

Тарифы на брокерские услуги

У банков они выше, чем у брокерских компаний. Но в целом тарифы на одну и ту же операцию у разных брокеров отличаются незначительно. Данный момент должен Вас волновать в последнюю очередь.

Здесь есть один интересный момент, который нужно сравнить при выборе брокера: это комиссионные сборы.

Брокерские комиссии обычно устанавливаются в процентах от суммы операции.

Диапазон комиссионных зависит от суммы каждой сделки в зависимости от тарифного плана и месячного оборота торгов клиента. Поэтому чем больше сумма сделки, тем больше сумма комиссионных.

Уточните у интересующего вас брокера наличие тарифного плана с фиксированными ставками комиссий, например, 100 руб. за сделку. При определенной величине инвестирования в торговые сделки такие ставки более выгодны.

Также нужно узнать, включаются ли биржевые сборы в комиссию брокера или они уплачиваются дополнительно, есть ли ежемесячная абонентская плата. Можно ли выбрать более низкий индивидуальный тариф.

Все это важно узнать, если Вы планируете стать активным игроком на бирже. В этом случае комиссионные расходы могут составлять существенную сумму

Для малоактивных инвесторов эта сторона вопроса не сыграет существенной роли.

Каждый банк, который предоставляет брокерские услуги, имеет свою линейку брокерских продуктов для работы на фондовом (ценные бумаги),валютном или срочном рынке (фьючерсы, опционы). Для каждого продукта разработаны свои тарифы.

Для сравнения приведем тарифы по самым популярным продуктам банков-брокеров:

| № | Банк-брокер/тариф | Комиссия за сделку по купле/продаже акций | Комиссия за сделку по купле/продаже валюты от оборота | Маржинальное кредитование (% годовых) |

Комиссия за обслуживание брокерского счета |

Мин. сумма счёта | Срочный рынок/ Комиссия за заключенный контракт |

|---|---|---|---|---|---|---|---|

| 1 | Сбербанк/Самосто-ятельный | 0,125% — от 50 до 500 тыс. руб. | 0,010% | 17% | Нет | нет условия | 0,50 руб. |

| 2 | Альфа-банк/ Оптимальный | 0,04% от суммы сделки (включая комиссию биржи) | 0,051% | 16,0% | Нет | нет условия | 10,0 руб. |

| 3 | ВТБ/Инвестор/ Стандарт | 0,0413% | 0,0413% | 16,8% | Нет | 100 000 руб. | 1,0 руб. |

| 4 | Открытие брокер/ Универсальный | 0,057%, но не менее 0,04 руб. за сделку | 0,014% | 16,4% | 295 руб. в месяц (уменьшается на оплаченную комиссию по сделкам), если стоимость портфеля меньше 50 тыс. руб. в месяц) |

нет условия | 0,10 руб- 2,0 руб. |

| 5 | Промсвязьбанк/PSB-День | 0,05% | 0,05% — от 0,1 до 1,0 млн. руб., 0,04% — свыше 1,0 млн. руб. | 13,65% | Нет | нет условия | 0,60 руб.-2,0 руб. |

| 6 | Уралсиб Кэпитал/ Основной | 0,0472% до 10,0 млн. руб. | 0,04130% до 1,0 млн. руб. | 18-19% | Нет | нет условия | 1,5 руб. |

| 7 | Газпромбанк/ Стандарт | 0,085% до 1.0 млн. руб. | 0,17% до 10,0 млн. руб., но не менее 5000,00 руб. | 15-18% | Нет | нет условия | — |

Как правильно выбрать брокера?

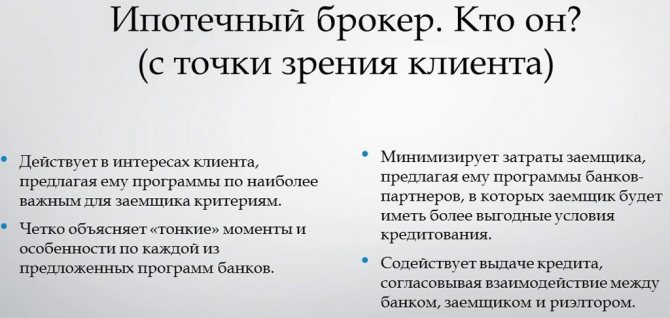

Чтобы избежать проблем с банкротством и отзывом лицензии у брокерской компании, необходимо выбирать надёжного и проверенного партнёра. Также именно от брокера во многом зависит успех трейдера.

Инвесторам, которые впервые имеют дело с фондовым рынком, стоит принять во внимание следующие рекомендации по выбору брокера:

Наличие лицензии. Данную информацию можно проверить на сайте Центрального Банка России или на официальной странице компании. Стандартная лицензия даёт посреднику право на осуществление брокерской и дилерской деятельности, а также на управление ценными бумагами. Отдельно выдаётся разрешение на выполнение функций депозитария. В этом случае брокер может предоставлять услуги по хранению ценных бумаг, осуществлять их продажу и покупку.

Оценка брокера по версии рейтинговых агентств. Информация о текущем рейтинге компании обычно находится в открытом доступе. В России эта оценка присваивается Национальным рейтинговым агентством. Данный показатель обозначается латинскими буквами от ААА до D и символами — «+» и «-». Наивысшим рейтингом «ААА» отмечаются компании с максимальной степенью надёжности. Оценки «АА+», «АА» и «АА-» свидетельствуют о высоком уровне надёжности, оценки «BBB» и «BB+» — о среднем и так далее. Рейтинг «D» обозначает, что организация находится в состоянии дефолта.

Минимальный порог инвестирования. Одни брокеры предлагают начать инвестиционную деятельность с 10 000 рублей, в других компаниях на счёт необходимо внести не менее 100 000 рублей.

Размер комиссии за обслуживание. Как уже было отмечено выше, тарифы разных брокеров могут существенно отличаться между собой. Однако не следует выбирать компании только по этому показателю, пренебрегая уровнем надёжности.

Масштаб деятельности. Чтобы оценить компанию по этому критерию, необходимо найти информацию о количестве активных клиентов и объёме реальных сделок. Также следует ознакомиться с отзывами действующих пользователей, возможно, лично посетить офис компании. Рекомендуется, чтобы срок работы брокера составлял не менее 5 лет.

Перечень предлагаемых услуг

Важно, чтобы посредник предоставлял удобное и понятное программное обеспечение для доступа к торгам. Для некоторых клиентов определяющим фактором является возможность получения «кредитного плеча» для торговли в долг

Начинающим инвесторам необходимо выяснить, оказывает ли брокер помощь в управлении инвестиционным портфелем.

Если в результате анализа указанных критериев выбор сводится к 2-3 компаниям, то стоит обратить внимание на дополнительные преимущества, которые можно получить от такого сотрудничества. Вполне возможно, что один из брокеров предлагает бесплатные вебинары и обучающие материалы для начинающих трейдеров

Порядок открытия брокерского счета

Брокерский счет можно открыть тремя способами:

- лично прийти в офис брокера,

- по почте, отправить в банк-брокер нотариально заверенные документы,

- открыть в интернете через портал государственных слуг.

Первый вариант самый простой и понятный. Вариант с почтой менее всего используется, а портал государственных услуг появился сравнительно недавно, его могут предложить пока не все брокеры.

Само открытие счета несложно и технически не занимает много времени.

Брокерские счета открываются в рублях, валюте (доллары, евро). Для операций с ценными бумагами открывается счет депо.

Перед открытием брокерского счета Вы должны решить:

- у какого брокера будете открывать счет,

- куда будете инвестировать: в акции, валютные операции, фьючерсы и опционы,

- какую сумму инвестиций готовы вложить.

Куда будете инвестировать — это зависит от уровня Вашей подготовки и интересов.

Сумма инвестиций определяется также самостоятельно с учетом Ваших финансовых возможностей. Можно порекомендовать начинающему инвестору/трейдеру начинать с суммы, которой он может рискнуть, и которая при потере не окажет существенного влияния на его финансовое положение.

Есть один нюанс: некоторые брокеры для определенных операций устанавливают нижний предел вхождения. В большинстве эта сумма составляет не менее 30 000,00 рублей. Но есть финансовые инструменты, требующие значительных финансовых вложений, например, торговля ценными бумагами, фьючерсами и опционами. Повышенные вложения несут и повышенные риск.

Поэтому очень важно провести предварительную работу по поиску надежного брокера. В качестве брокеров выступают коммерческие компании: банковские учреждения и специальные компании — брокеры, для которых работа на бирже является основным видом деятельности

Поэтому, как и любая другая коммерческая организация, брокер может «прогореть» и стать банкротом, у него могут отозвать лицензию

В качестве брокеров выступают коммерческие компании: банковские учреждения и специальные компании — брокеры, для которых работа на бирже является основным видом деятельности. Поэтому, как и любая другая коммерческая организация, брокер может «прогореть» и стать банкротом, у него могут отозвать лицензию.

Рекомендуем перед открытием брокерского счета изучить будущего брокера на надежность, в т.ч. по следующим параметрам:

- наличие лицензий,

- опыт работы и доступ к торговым площадкам,

- отзывы,

- тарифы,

- программное обеспечение,

- обучение (возможность открытия демо-счета).

Виды счетов

Как и банковские счета, счета дли инвесторов в рынок ценных бумаг, подразделяются на виды:

- различаются формами сотрудничества с брокерской компанией, формами оплаты и типами сделок;

- могут отличаться способами обслуживания;

- отличаются по количеству людей, имеющих право владения счетом.

Счета, различающиеся формами сотрудничества с брокерской компанией, формами оплаты и типами сделок подразделяются на 4 вида:

- наличный;

- маржинальный;

- опционный;

- пенсионный (сниженные комиссии и налогообложение).

Счета различные по способам обслуживания:

- классический;

- доверительный.

Исходя из общего числа владельцев, определяется, будет счет индивидуальным или же он совместный. На совместный счет устанавливается право последующего наследования или же оно отсутствует.

Наличный – зарегистрировать данный вид счета проще всего, для этого потребуется лишь пройти соответствующий процесс регистрации (об этом далее). Внести денежные средства и можно начинать совершать торговые операции. Переводы со счета или на него осуществляются в установленный срок до 3-х дней, в зависимости от использования методов оплаты, а так же дней недели. Операции, проводимые инвестором на таком счету, подразумевают снятие полной стоимости приобретаемых активов с баланса. На исполнение операции уходит не более трех рабочих календарных дней. При ведении торгов в режиме онлайн на вашем наличном счету всегда должно быть достаточно средств, для совершения операций.

Маржинальный – это счет, который позволяет совершать торговые операции на бирже в своеобразный «кредит». При создании счета брокер предоставляет право выбора кредитного плеча от 1:1, 1:10 до 1:1000. И теперь инвестор может совершить сделку с общей суммой в 10000 рублей, имея на своем счету всего 1000. Все недостающие для совершения сделки средства выплачивает брокер. Акции или другие инструменты брокер регистрирует на себя, в данном случае они выступают гарантом, что компания не понесет убытков при отрицательном для инвестора результате сделки. С одной стороны, для трейдера имеются плюсы в виде расширения границ для торговли, а с обратной комиссии и проценты, снимаемые компанией за свои финансовые услуги.

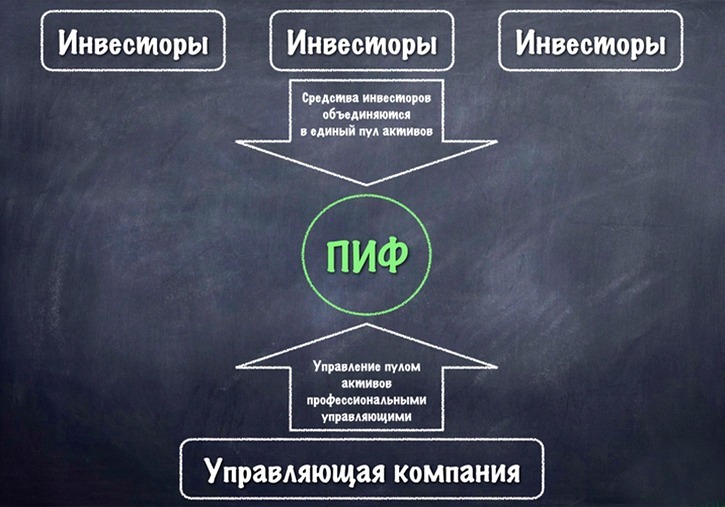

Доверительный – открывается на имя клиента и передается в управление компанией, это своего рода депозит, но с большей годовой доходностью при правильном планировании инвестиционного портфеля со стороны управляющей компании. Деятельность УК регулируется государственными органами финансового надзора, поэтому при сотрудничестве с компанией брокером за свои средства стоит беспокоиться только в случае, если вы сами выберете инвестиционный портфель с повышенными рисками.