Среднесписочная численность работников в 2018 году: налоговая отчетность

Содержание:

- Срок сдачи среднесписочной численности вновь созданной организации

- Ответственность за непредставление сведений в срок

- Способы подачи отчета в 2018 году

- Пошаговый расчет

- Учёт неполного рабочего времени

- Для чего подается среднесписочная численность при создании организации

- Что указывается в отчете

- Как ИП подавать отчет о среднесписочной численности

- Кто сдает отчет о среднесписочной численности

- Кто обязан сдавать

- Как подавать отчет о СЧР организациям

- Срок сдачи отчета о среднесписочной численности

- Способы подачи

Срок сдачи среднесписочной численности вновь созданной организации

Обновление: 23 марта 2017 г.

Зачастую вновь созданные российские организации попадают в неожиданную «ловушку», подготовленную для них налоговым законодательством, т.к. всего в течение 20 дней с даты создания нового юридического лица они обязаны представлять сведения о количестве своих сотрудников в налоговую инспекцию

При этом неважно, имеются ли в организации работники или нет, а также ведет ли организация деятельность, т.к. обязанность представлять сведения от этого не зависит

Ответственностей же за нарушение этого срока сразу две: налоговая – для организации и административная – для директора. Рассмотрим срок исполнения этой обязанности и ответственность за ее неисполнение подробнее.

Ответственность за непредставление сведений в срок

Если организация не исполнит обязанность по представлению рассматриваемого отчета о численности сотрудников, то вне зависимости от того, были ли у нее наемные сотрудники, для нее наступят неблагоприятные последствия в виде штрафа в размере двухсот рублей (п. 1 ст. 126 НК РФ). Этому будут предшествовать составление налоговиками акта о выявленном нарушении и стандартная процедура принятия решения руководством налоговой инспекции с рассмотрением материалов дела и возражений (при их наличии).

Кроме этого, налоговики составят на руководителя организации протокол по ч. 1 ст. 15.6 КоАП РФ и направят материалы дела о выявленном нарушении в мировой суд для привлечения к ответственности в виде штрафа, размер которого будет определен мировым судьей в пределах от 300 до 500 рублей.

Таким образом, вопрос о том, когда подавать среднесписочную численность вновь созданной организации, становится очень актуальным для любой организации сразу после ее создания. Если эту проблему не решить вовремя, то для организации и ее руководителя наступят неблагоприятные последствия в виде налогового и административного штрафов соответственно.

Способы подачи отчета в 2018 году

Данные о СЧР можно будет подавать в двух распространенных вариантах:

- как электронный документ;

- как бумажный документ.

В первом случае необходимо наличие интернета, чтобы можно было прибегнуть к соответствующим сервисам ФНС. В случае если документ подается в бумажном виде, потребуется два экземпляра. Один из экземпляров остается у налоговой службы, в то время как второй, на котором размещается отметка, необходим организации.

Второй из имеющихся экземпляров необходим в качестве доказательства вовремя сданного отчета. Как вариант, можно самому сдать налоговой службе данные документы, либо отправить их почтой, не забывая об описи вложения, подача которой также необходима.

Пошаговый расчет

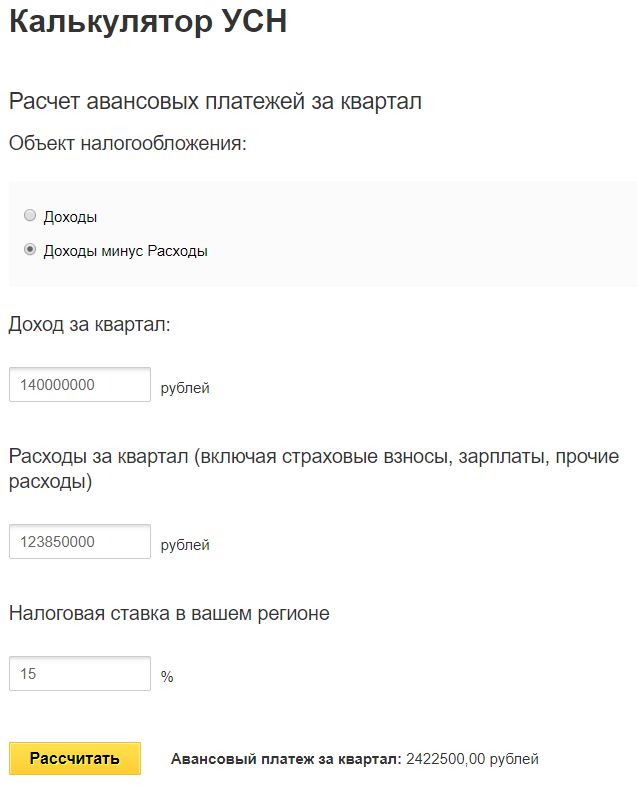

Чтобы верно рассчитать показатель, рекомендуем использовать пошаговый калькулятор среднесписочной численности.

Шаг № 1. Рассчитать за каждый день месяца.

В отчет нужно добавлять только тех сотрудников, с кем заключены трудовые договоры. Даже если работник находится в отпуске, на больничном или в командировке.

Есть работники, которых в среднесписочной численности показывать не нужно. Они указаны в пункте 78 Приказа № 772:

- работники на договорах ГПХ;

- внешние совместители;

- учредители организации, которые не получают зарплату;

- адвокаты и пр.

Приведем пример. В ООО «Пересвет» на 30 ноября 2018 года числятся 12 сотрудников. Двое из них – внешние совместители, а один сотрудник работает по договору подряда.

Чтобы определить списочную численность на 30 ноября, произведем простой расчет численности работников:

12 чел. – 2 чел. – 1 чел. = 9 чел.

Шаг № 2. Узнать месячную численность сотрудников с полным рабочим днем.

Для расчета среднесписочной численности сотрудников с полным рабочим временем мы рекомендуем использовать следующую формулу:

Среднесписочная численность сотрудников с полным рабочим днем = Сумма списочной численности сотрудников с полным рабочим днем на каждое число месяца / Число календарных дней месяца.

При этом имейте ввиду, что в сумму списочной численности сотрудников с полным рабочим днем на каждое число месяца входят выходные и праздничные дни.

Но не включайте в расчет среднесписочной численности сотрудниц, которые находятся в декретном отпуске, в «детских» отпусках, работников с неполным рабочим временем. Также не учитывайте сотрудников, которые взяли отпуск за свой счет для учебы или для поступления в вуз. Этот момент прописан в п.79 Приказа № 772.

Есть исключение. Если в отпуске по уходу за ребенком ваша сотрудница работает неполный день, не исключайте ее из среднесписочной численности. Это правило действуют с 2018 года.

Рассмотрим этот шаг на примере. Мы уже выяснили, что списочная численность работников в ООО «Пересвет» на 30 ноября составляет 9 человек. Семеро из них трудятся полный рабочий день. Две сотрудницы 5 и 19 ноября ушли в отпуск по уходу за ребенком.

Рассчитываем списочную численность работников за все дни ноября:

(9 чел. х 4 дн.) + (8 чел. х 14 дн.) + (7 чел. х 12 дн.) = 232 чел.

Рассчитаем среднесписочную численность сотрудников с полным рабочим днем:

232 чел./ 30 дн. = 7,73 чел.

Шаг № 3. Узнать месячную численность сотрудников с неполным рабочим днем

Учитывайте работников с неполным рабочим днем в месячной численности пропорционально отработанному времени. Численность нужно определить в два этапа:

- Определить количество человеко-дней, отработанных работниками с неполным рабочим днем. Нужно разделить месячную сумму человеко-часов на продолжительность рабочего дня.

- Посчитать месячную численность. Величину человеко-дней за месяц разделить на число рабочих календарных дней в месяце.

Вернемся к нашему примеру с ООО «Пересвет». Списочная численность работников компании на 30 ноября составляет 9 человек. Двое сотрудников работают на неполной ставке: по 2 и 6 часов в день.

Сначала узнаем количество человеко-дней за ноябрь:

2 чел.-час х 21 день / 8 ч + 6 чел.-час х 21 день / 8 ч = 21 чел.-день

Теперь посчитаем среднесписочную численность работников за месяц:

21 чел.-день / 21 день = 1 чел.

Шаг 4. Рассчитать среднесписочную численность работников за месяц

Для этого необходимо сложить численность сотрудников с полным и неполным рабочим временем за этот период. Дробный показатель нужно округлить до целого значения.

На предыдущем примере это выглядит так:

7,73 чел. + 1 чел. = 8,73 чел. (округляем до 9 человек).

Шаг 5. Как рассчитать среднесписочную численность.

Здесь нужно использовать формулу:

Среднесписочная численность сотрудников за год = Сумма среднесписочной численности за все месяцы в году / 12 месяцев.

Для определения численности работников за первый квартал, необходимо сложить показатели численности за январь, февраль и март и разделите на 3. Аналогично численность определяется за полугодие и 9 месяцев.

Учёт неполного рабочего времени

В приведённых примерах мы показали, как считать списочный состав по сотрудникам, занятым полный рабочий день. А как быть, если они заняты неполный день или неделю? Снова обращаемся к Указаниям: «Лица, работавшие неполное рабочее время, учитываются пропорционально отработанному времени».

Для этого надо:

- Выяснить количество человеко-часов, отработанных всеми сотрудниками, занятых неполное время.

- Результат разделить на продолжительность рабочего дня, исходя из установленных норм, это будет количество человеко-дней по работающим неполное время за данный месяц.

|

Продолжительность рабочей недели |

Продолжительность рабочего дня при 5-ти дневной неделе |

Продолжительность рабочего дня при 6-ти дневной неделе |

|---|---|---|

|

40 часов |

8 часов |

6,67 часов |

|

36 часов |

7,2 часа |

6 часов |

|

24 часа |

4,8 часа |

4 часа |

- Теперь показатель человеко-дней надо разделить на количество рабочих дней по календарю отчётного месяца.

Например, в ООО «Альфа» один работник занят по 4 часа в день, а второй – по 3 часа. За июнь (21 рабочий день) они отработали вдвоём 147 часов из расчета (4 часа × 21 день) + (3 часа × 21 день)). Количество человеко-дней при 40-часовой неделе по ним в июне равно 18,37 (147/ 8). Остается разделить 18,37 на 21 рабочий день в июне, получим 0,875, округляем до 1.

Если у вас есть работники, которые заняты полный и неполный рабочий день, то чтобы получить общую среднесписочную численность за год, надо сложить их СЧР за каждый месяц по отдельности, результат разделить на 12 месяцев и округлить.

Для чего подается среднесписочная численность при создании организации

На законодательном уровне требование о предоставлении этого отчета закреплено в п. 3 стат. 80 НК РФ. Для чего эти сведения необходимы контрольным госорганам? В первую очередь, информация о численности персонала за прошлый год помогают обосновать формат подачи деклараций и других форм в ФНС, ФСС и ПФР. Если у компании показатель ССЧ превышает 100 чел., отчитываться придется только в электронном виде. Если значение – менее 100 чел., допускается также и бумажная отчетность.

Кроме того, расчет численности бизнеса позволяет обосновать правомерность использования спецрежимов. К примеру, ведение хоздеятельности на упрощенке разрешено, если показатель не превышает 100 чел. ССЧ при открытии ООО – обязательна для всех предприятий вне зависимости от правового статуса общества и видов ОКВЭД. Причем эта норма верна и в отношении предпринимателей. Правда, в последнем случае имеются исключения. Если у ИП нет наемных сотрудников, заполнять и подавать этот отчет не требуется.

Что указывается в отчете

Расчет среднесписочной производится по правилам, предусмотренным Указаниями Росстата №428 от 2013 года. В данном документе указываются категории сотрудников, которые в обязательном порядке должны включаться в расчет, а также те сотрудники, которые не подлежат отражению в отчете. Все обсуждения ведутся по отношению к внесению информации в отчет в том случае, если в организации только один учредитель, который выполняет функции без заключения трудового договора и не получающий зарплату. Если обратиться к Указаниям, то можно сделать вывод, что данного учредителя учитывать при составлении отчета не нужно. Среднесписочная численность касается исключительно тех сотрудников, в которыми заключены трудовые отношения.Это довольно важная особенность и отличие от отчетности, представляемой в фонды.

Важным также будет являться и то, что период, который работник трудился по трудовому договору – не имеет никакого значения. В отчет о среднесписочной необходимо включить всех сотрудников, независимо от того, временно или постоянно они работают, либо выполняют свои трудовые функции только в течение сезона

Во внимание принимаются и те работники, которые трудятся неполное рабочее время, на полставки. Среднесписочный показатель в среднем определяют путем сложения общего количества сотрудников согласно списка за каждый месяц отчетного года, после чего полученное значение делится на 12

Итоговое значение округляют до целого показателя.

Как ИП подавать отчет о среднесписочной численности

Ранее отчет такого плана необходимо было подавать абсолютно каждому объекту предпринимательской деятельности. На данный момент были введены некоторые изменения в правила, которые сделали процесс более гибким и в целом удобным. Если раньше индивидуальному предпринимателю, не имевшему в своем штате работников, приходилось подавать отчет о СЧР со сведениями в виде сплошного нуля, то теперь это делать не обязательно.

Физическому лицу, осуществляющему деятельность предпринимателя необходимо подавать отчет в ФНС, причем, по месту своего жительства. Заполняя необходимый бланк, индивидуальному предпринимателю необходимо указывать свои инициалы.

Кто сдает отчет о среднесписочной численности

Существует мнение, что представление отчета о среднесписочном числе сотрудников – это обязанность организаций, которые уже трудоустроили определенное количество человек. Однако, такая обязанность касается всех ООО, включая и тех, которые созданы недавно и еще не приняли на работу сотрудников. Таким образом, сдавать в налоговую отчет о среднесписочной численности обязаны:

- организации сразу же после регистрации, независимо от того, есть у них уже работники или нет;

- предприниматели, являющиеся работодателями;

- компании, заключившие трудовые соглашения с работниками;

- организации, у которых отсутствуют сотрудники в штатном расписании.

Таким образом, можно сделать вывод, что не представлять сведения о среднесписочной численности могут только предприниматели без сотрудников. Все остальные обязаны сдавать отчет в налоговый орган.

Важно! Сведения, представленные в отчете, оказывают влияние на право ООО и ИП применять специальный налоговый режим, а также на обязанность подачи налоговых отчетов в ИФНС на бумаге или в электронном виде

Кто обязан сдавать

Название этого отчетного документа указывает на то, что сдают его только работодатели. Но это не так, что и подтвердили правоприменительные органы. Минфин в письме от 2012 года (письмо Минфина России от 17.07.2012 № 03-02-07/1-178) поясняет, что, несмотря на отсутствие персонала, надо сдавать среднесписочную численность ООО без работников в любых ситуациях. В том числе эта обязанность распространяется и на вновь созданные общества, которые еще даже не успели сформировать штат и никаких тружеников на службу не принимали. Образец отчета при открытии общества с ограниченной ответственностью выглядит несколько иначе, чем для уже работающих компаний, и заполняется по определенным правилам.

Кто обязан сдавать:

- только что зарегистрированные и организованные общества, независимо от того, имеется ли персонал;

- ИП, являющиеся работодателями;

- организации, у которых имеются сотрудники в штате, с которыми заключены трудовые договоры;

- организации, не имеющие на текущий момент сотрудников в штате.

То есть не сдавать ССЧ вправе только ИП, которые не являются работодателями.

Как подавать отчет о СЧР организациям

Если говорить об организационном моменте, то такая обязанность как расчет СЧР доверена главному бухгалтеру. Обосновывается это тем, что работа по созданию отчета является трудной и объемной, а потому, бухгалтер лучше всего справится с этой задачей. Любой расчет является обширным и сложным.

Рассматриваемый отчет той или иной организации необходимо подавать конкретному органу, в частности тому, в котором организация и была зарегистрирована. Если численность персонала не более сотни человек, тогда организация может подавать документы не только в виде бумажного, но и электронного документа.

Срок сдачи отчета о среднесписочной численности

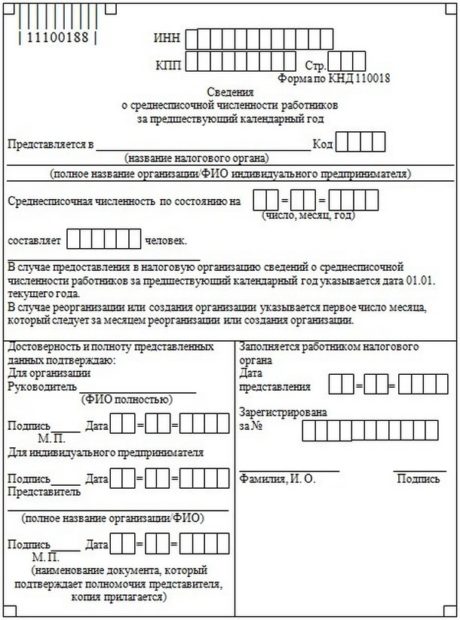

Подходит срок сдачи отчета по среднесписочной численности 2018. Образец документа стал бы замечательным подспорьем кадровику.

Конечно, помимо формы сдачи данной отчетности есть и официальный документ, регламентирующий порядок его заполнения.

Чтобы избежать лишних телодвижений и не изучать с карандашом в руках методические рекомендации по заполнению формы, предлагаем вниманию читателей образец заполнения среднесписочной численности 2018.

Общие сведения

Для контроля за численностью персонала компаний в России введен соответствующий отчет. Одной из решаемых им задач является определение организаций, которые обязаны предоставлять налоговую отчетность в ФНС в электронном виде.

В общем случае, налогоплательщик может выбирать на бумажном носителе или в электронном виде он будет сдавать отчетность.

Однако если количество персонала предприятия перевалило за сотню, то закон предусматривает исключительно электронную форму среднесписочной численности работников за 2018 год (образец см. в конце статьи).

Такие правила установлены Налоговым кодексом (п. 4 ст. 80, п. 5 ст. 174 НК РФ).

Понятно, что компании, созданные в текущем году, не имеют возможности предоставлять сведения о предыдущем годе. Поэтому для целей заполнения отчета берут сведения о численности работников в месяце образования фирмы.

Вне зависимости от численности работников лишены права выбора следующие категории налогоплательщиков:

- организации, признанные крупнейшими налогоплательщиками;

- все компании, являющиеся плательщиками НДС (кроме налоговых агентов, которые плательщиками налога не являются).

Организации, сдающие отчетность по телекоммуникационным каналам связи, в бланке среднесписочной численности работников за 2018 год (образец см. в конце статьи) не нуждаются. Заполнение документа происходит непосредственно в программе сдачи отчетности или в бухгалтерской программе с последующей выгрузкой.

В настоящее время сдача отчетов в налоговую инспекцию может производиться одним из следующих способов (п. 3, 4 ст. 80 НК РФ):

- на бумажном носителе лично или через представителя;

- по почте ценным письмом с описью вложения;

- в электронном виде по телекоммуникационным каналам связи.

По большей части образец отчета о среднесписочной численности работников 2018 нужен компаниям, сдающим данную форму по почте или лично (через представителя).

Сроки сдачи

Необходимость сдавать данный отчет возникает один раз в год. Все организации должны уложиться в установленную законом дату. Сделать это нужно не позднее 20 января года, следующего за отчетным.

Причем вновь созданные организации должны подать сведения о персонале не позднее 20-го числа месяца, следующего за месяцем их создания (п. 3 ст. 80 НК РФ).

Компанию, не сдавшую отчетность о численности сотрудников вовремя, оштрафуют Размер штрафа – 200 руб. (ст. 126 НК РФ). Плюс, по суду с руководителя фирмы или ее главного бухгалтера могут взыскать 300-500 руб. (ст. 15.6 КоАП РФ).

, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter.

Что случилось?

ФНС России напомнила всем организациям и ИП с наемными работниками о необходимости до 21 января 2019 года направить в свои территориальные ИФНС сведения о среднесписочной численности работников.

При этом вычислять среднесписочную численность сотрудников за 2018 год, как также напоминают налоговики, нужно по новым правилам.

Рассмотрим правила подачи этого отчета и новый порядок определения среднесписочной численности подробнее.

Кто должен сдать отчет о среднесписочной численности

Представлять в налоговую инспекцию отчет о среднесписочной численности должны не все работодатели. Такая обязанность установлена статьей 80 Налогового кодекса РФ для:

- действующих организаций — в срок до 20 января года, следующего за отчетным (в 2019 году 21 января, так как 20.01 — воскресенье);

- действующих ИП с наемными работниками — в срок до 20 января;

- новых организаций и ИП с работниками — в срок до 20 числа месяца, следующего за датой регистрации.

Следовательно, индивидуальным предпринимателям без наемных работников отчитываться не нужно. Таким образом, в правилах сдачи отчета и сроках ничего не изменилось.

Форма отчета

Сведения о среднесписочной численности сдаются по рекомендованной форме, которая утверждена приказом ФНС России от 29.03.2007 № ММ-3-25/174. Заполнить ее можно как в электронном, так и в бумажном виде.

Как вычислить среднесписочную численность

- Предыдущая записьВходит ли отпуск до 1 5 лет в стаж для расчета отпуска

- Следующая записьСроки постановки автомобиля на учет

×

Рекомендуем посмотреть

Расчет перед отпуском за сколько дней

Заявление на взаимозачет

Способы подачи

Количество работающих по трудовому договору имеет значение не только при расчёте налогов, но и при выборе способа подачи отчёта СЧР: бумажный или электронный. Обычно сведения о среднесписочной численности вновь созданной организации подают в бумажном виде, т.к. количество работающих, нанятых в первый же месяц, редко превышает 100 человек.

Правило статьи 80 (3) НК РФ гласит, что подавать налоговые декларации и расчёты в бумажном виде вправе только налогоплательщики, имеющие не более 100 человек. Если подходить буквально, то эта статья не должна распространяться на отчёт о среднесписочной численности, т.к. он не является налоговым. Однако налоговики настаивают на том, чтобы при количестве работающих выше 100 человек информация об их количестве тоже сдавалась в электронном формате.

На самом деле это требование особых трудностей не вызывает, учитывая, что с 2015 года плательщики страховых взносов обязаны сдавать отчётность по страховым взносам в электронной форме, уже начиная с 25 человек. То есть, если количество работников на вашем предприятии превысило 25 человек, всё равно придется оформлять электронную цифровую подпись, которой можно подписывать все отчёты.

Отчёт о количестве работающих подается в налоговую инспекцию по месту постановки на учёт: по прописке индивидуального предпринимателя или юридическому адресу ООО. Если документ оформлен на бумажном носителе, то сдать отчёт можно лично в ИФНС или по почте с описью вложения.