Енвд в 2020 году

Содержание:

- Что готовит будущее?

- На ком отразится отмена ЕНВД

- Отличие кодов ОКВЭД от кодов для заявления ЕНВД

- Как уменьшить ЕНВД

- С 2020 года изменятся правила применения ЕНВД барами и кафе

- Что делать?

- Совмещение режимов налогообложения УСН и ЕНВД у ИП

- Чем заменить ЕНВД

- Сравнение условий

- Новые ограничения для ПСН

- На какой режим перейти

- Когда отменят ЕНВД

- Государственная «поддержка»

Что готовит будущее?

Отмена ЕНВД со связанными с ней прямо или косвенно событиями приведет к неминуемому росту цен, ведь затраты, которые несет бизнесмен, он вкладывает в стоимость товаров и услуг. Расходы же, сами видите, немаленькие.

Во сколько обойдется маркировка, установка специального программного обеспечения и оборудования в торговых точках, прием в штат специалиста или заключение договора с обслуживающей компанией? Точно не в один десяток тысяч рублей. Причем это не разовые расходы. Оборудование требуется чинить, покупать к нему расходники, продлять сертификацию и т.д. Персонал, способный с ним работать, получает более высокую оплату труда.

Кстати! Стоимость простой онлайн-кассы с фискальным накопителем на 13 месяцев — примерно 13-15 тысяч рублей. Стоимость одного кода маркировки «Честный знак» составит 50 копеек.

Некоторые предприниматели, особенно это касается ИП, уйдут в теневой сектор. Другие, возможно, закроют часть торговых точек или сократят масштабы бизнеса.

Тем бизнесменам, кто не обзавелся бухгалтером или не имеет грамотного налогового консультанта, стоит озаботиться этим вопросом пораньше, не ожидая 31 декабря 2020. Обдумывающие стратегию на год вперед могут ознакомиться с вариантами перехода на другие режимы налогообложения.

На ком отразится отмена ЕНВД

Изменения в налоговом законодательстве напрямую отражаются на трех участниках процесса:

- Федеральных, региональных, муниципальных властях;

- Плательщиках налога (в случае с ЕНВД, это предприниматели всех видов);

- Потребителях услуг.

В случае с ликвидацией ЕНВД, в выигрыше может оказаться федеральная власть. Состоятельные предприниматели, до того момента прятавшие прибыль, прикрываясь ЕНВД, выйдут из тени, начнут платить неплохие деньги. А вот ряд мелких предпринимателей просто уйдет из бизнеса, не желая связываться со сложными схемами, а также предчувствуя, что увеличенных сумм сборов им не потянуть.

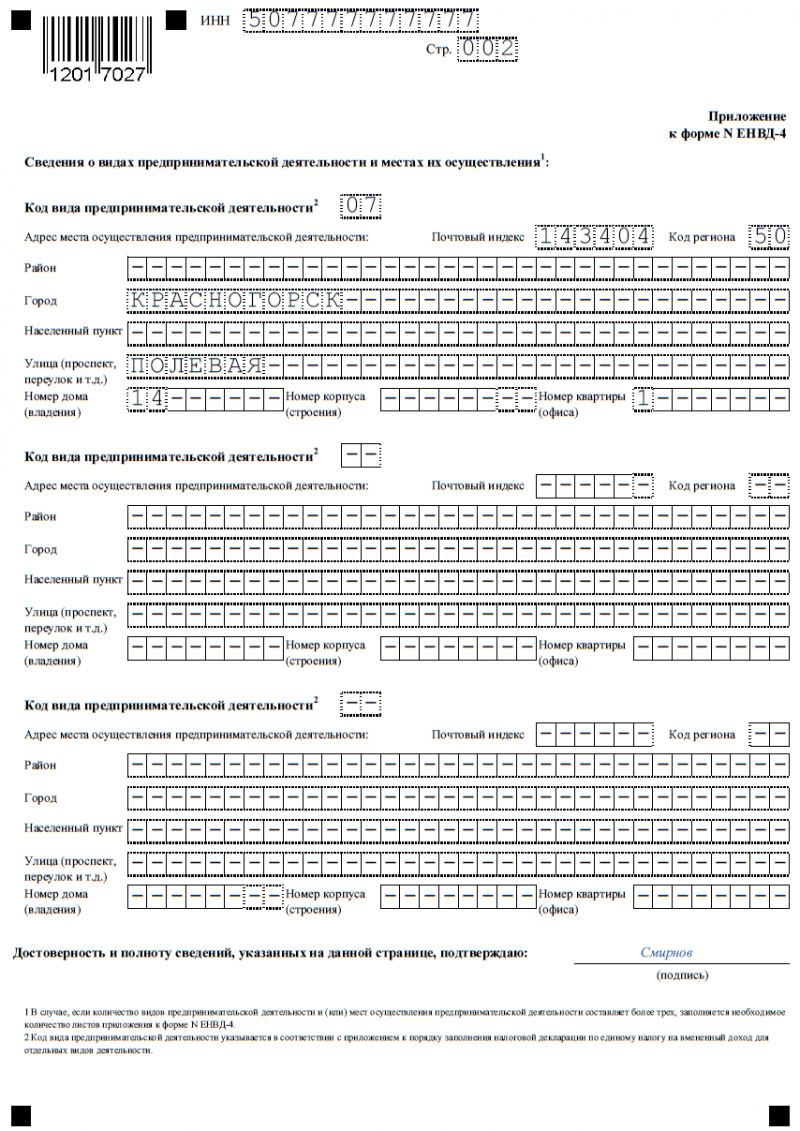

Отличие кодов ОКВЭД от кодов для заявления ЕНВД

Чем различаются коды видов деятельности для заявления о переходе на ЕНВД и коды экономической деятельности по ОКВЭД?

В первую очередь, обратите внимание, что в заявлении на ЕНВД указывается только две цифры кода, в то время как коды ОКВЭД при регистрации бизнеса по видам деятельности имеют четыре и более знаков.

Во-вторых, классификатор видов экономической деятельности имеет сложную разветвленную структуру из сотен разных кодов, имеющих от двух до шести знаков. А кодов видов деятельности, которые указывают в заявлении ЕНВД, всего 22.

В-третьих, коды утверждены разными нормативно-правовыми актами:

- приказом ФНС России от 11.12.2012 № ММВ-7-6/941@ для заявления о переходе на вменёнку;

- приказом Росстандарта от 31.01.2014 N 14-ст для классификатора ОКВЭД.

Код вида предпринимательской деятельности ЕНВД 2020 надо брать из этой таблицы (утв. приказом ФНС России № ММВ-7-6/941@).

Коды ЕНВД расшифровка

|

Коды по видам деятельности |

Вид деятельности |

|

01 |

Оказание бытовых услуг |

|

02 |

Оказание ветеринарных услуг |

|

03 |

Оказание услуг по ремонту, техническому обслуживанию и мойке автомототранспортных средств |

|

04 |

Оказание услуг по предоставлению во временное владение (в пользование) мест для стоянки автомототранспортных средств, а также по хранению автомототранспортных средств на платных стоянках |

|

05 |

Оказание автотранспортных услуг по перевозке грузов |

|

06 |

Оказание автотранспортных услуг по перевозке пассажиров |

|

07 |

Розничная торговля, осуществляемая через объекты стационарной торговой сети, имеющие торговые залы |

|

08 |

Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, площадь торгового места в которых не превышает 5 квадратных метров |

|

09 |

Розничная торговля, осуществляемая через объекты стационарной торговой сети, не имеющие торговых залов, а также через объекты нестационарной торговой сети, площадь торгового места в которых превышает 5 квадратных метров |

|

10 |

Развозная и разносная розничная торговля |

|

11 |

Оказание услуг общественного питания через объект организации общественного питания, имеющий зал обслуживания посетителей |

|

12 |

Оказание услуг общественного питания через объект организации общественного питания, не имеющий зала обслуживания посетителей |

|

13 |

Распространение наружной рекламы с использованием рекламных конструкций (за исключением рекламных конструкций с автоматической сменой изображения и электронных табло) |

|

14 |

Распространение наружной рекламы с использованием рекламных конструкций с автоматической сменой изображения |

|

15 |

Распространение наружной рекламы с использованием электронных табло |

|

16 |

Размещение рекламы с использованием внешних и внутренних поверхностей транспортных средств |

|

17 |

Оказание услуг по временному размещению и проживанию |

|

18 |

Оказание услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих залов обслуживания посетителей, если площадь каждого из них не превышает 5 квадратных метров |

|

19 |

Оказание услуг по передаче во временное владение и (или) в пользование торговых мест, расположенных в объектах стационарной торговой сети, не имеющих торговых залов, объектов нестационарной торговой сети, а также объектов организации общественного питания, не имеющих залов обслуживания посетителей, если площадь каждого из них превышает 5 квадратных метров |

|

20 |

Оказание услуг по передаче во временное владение и (или) в пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания, если площадь земельного участка не превышает 10 квадратных метров |

|

21 |

Оказание услуг по передаче во временное владение и (или) в пользование земельных участков для размещения объектов стационарной и нестационарной торговой сети, а также объектов организации общественного питания, если площадь земельного участка превышает 10 квадратных метров |

|

22 |

Реализация товаров с использованием торговых автоматов |

Как видно, далеко не каждый вид деятельности можно вести на ЕВНД. В список разрешённых направлений бизнеса не попали производство, оптовая торговля, услуги коммерческим субъектам и др. Но и эти виды деятельности по вменёнке имеют некоторые ограничения, например, торговая площадь не должна превышать 150 кв. м по каждому объекту торговли, а количество единиц автотранспорта – 20 машин.

Как уменьшить ЕНВД

Рассчитанный таким образом «вмененный» налог можно снизить. Его сумму уменьшают:

– обязательные взносы (на пенсионное страхование, социальное страхование на случай временной нетрудоспособности и в связи с материнством, а также на травматизм и медицинское страхование);

– пособия по временной нетрудоспособности.

Основание – пункт 2 статьи 346.32 Налогового кодекса РФ.

Уменьшая единый налог, необходимо соблюдать следующие правила.

Во-первых, налог может быть снижен не более чем наполовину (п. 2 ст. 346.32 Налогового кодекса РФ). То есть, если сумма больничных и обязательных страховых взносов превысила 1/2 суммы налога, ЕНВД уменьшается только на 50 процентов.

Во-вторых, при расчете учитываются лишь те суммы пособий по временной нетрудоспособности, которые уплачены за счет средств работодателя (торговой компании)

Пособия за счет ФСС России во внимание не принимаются. Это подчеркнуто и в письме Минфина России от 24 января 2011 г

№ 03-11-06/3/3.

Заметьте: доплаты к больничному пособию до фактического среднего заработка работника в расчете не отражаются. Поскольку эти суммы пособием не являются.

С этого года работодатель оплачивает работнику три первых дня его временной нетрудоспособности. За счет средств ФСС России покрываются пособия начиная с четвертого дня болезни (Федеральный закон от 8 декабря 2010 г. № 343-ФЗ).

В-третьих, в уменьшение единого налога принимаются больничные пособия, выплаченные в течение квартала, за который рассчитана сумма налога. Об этом сказано в пункте 6.4 Порядка, утвержденного приказом Минфина России от 8 декабря 2008 г. № 137н. Например, сумму налога за I квартал 2011 года нельзя уменьшить на сумму больничных пособий, выплаченных, но не учтенных при расчете ЕНВД за IV квартал 2010 года.

Аналогичная ситуация и со взносами на обязательное пенсионное (социальное, медицинское) страхование, на страхование от несчастных случаев и профзаболеваний. При расчете учитываются только те суммы взносов, которые одновременно отвечают двум требованиям:

– они начислены за тот же период, что и единый налог;

– взносы фактически уплачены до подачи декларации по ЕНВД за отчетный квартал.

Такой вывод следует, в частности, из письма Минфина России от 31 января 2006 г. № 03-11-04/3/52.

Однако, даже если торговая компания не успела перечислить (полностью или частично) страховые взносы до подачи декларации по «вмененному» налогу за тот же квартал, она не лишается права на уменьшение налога на эти суммы. В данном случае придется действовать так: перечислив недоплаченные взносы, сдать уточненную декларацию по ЕНВД. В ней надо отразить сумму единого налога, уменьшенную на сумму страховых взносов, фактически уплаченных за тот же квартал, за который подавалась первоначальная декларация.

Например, на момент представления декларации за I квартал 2011 года (в апреле) фирма уплатила взносы за январь (в феврале) и февраль (в марте), но не перечислила взносы за март. Тогда в первоначальной декларации сумма единого налога уменьшается на сумму взносов за январь и февраль.

Налоговые инспекции не контролируют правильность начисления и уплаты страховых взносов. Поэтому фирма не обязана подтверждать факт их перечисления, а инспекция не вправе требовать копии платежек на уплату взносов и отказывать в приеме деклараций (письмо ФНС России от 13 июля 2010 г. № ШС-37-3/6575@).|<

Далее, уплатив взносы за март (в апреле), компания подает в инспекцию «уточненку» за I квартал. В ней сумма налога будет меньше той, что отражена в первоначальной декларации (на сумму фактически уплаченных в апреле взносов за март).

Иными словами, взносы, которые уплачены во II квартале за март, на расчет ЕНВД за II квартал не влияют. Их сумма может уменьшить налог, начисленный за I квартал.

С 2020 года изменятся правила применения ЕНВД барами и кафе

С 1 января 2020 года изменятся правила применения ЕНВД в отношении услуг общественного питания. Эти изменения обусловлены поправками, внесенными в НК РФ Федеральным законом от 29.09.2019 № 326-ФЗ.

Напомним, до 2020 года по нормам статьи 346.27 НК РФ к услугам общественного питания для целей применения ЕНВД относятся услуги по изготовлению кулинарной продукции или кондитерских изделий, созданию условий для потребления и реализации готовой кулинарной продукции, кондитерских изделий и покупных товаров, а также по проведению досуга.

При этом к услугам общественного питания для целей ЕНВД не относятся услуги по производству и реализации подакцизных товаров, указанных в подпункте 3 пункта 1 статьи 181 НК РФ. В данном случае речь идет об алкогольной продукции, включая пиво и напитки, изготавливаемые на основе пива. Соответственно, до 2020 года продажа пива не относилась к услугам общепита для целей применения ЕНВД.

С 1 января 2020 года Федеральный закон от 29.09.2019 № 326-ФЗ вносит поправки в статью 181 НК РФ. В частности, пиво с нормативным (стандартизированным) содержанием объемной доли этилового спирта до 0,5% вынесено в отдельный подпункт 3.1 пункта 1 статьи 181 НК РФ.

Таким образом, при сохранении действующей редакции статьи 346.27 НК РФ услуги по производству и реализации пива крепостью до 0,5% с 1 января 2020 года будут подпадать под услуги общественного питания для целей применения ЕНВД. Это связано с тем, что на пиво крепостью до 0,5%, вынесенное в подпункт 3.1 пункта 1 статьи 181 НК РФ, уже не будет действовать исключение, указанное в статье 346.27.

Что делать?

Не паниковать. Про отмену ЕНВД говорят давно. В первый раз налог решили отменить в 2012 году. Предполагалось, что действие «вмененки» прекратится в 2014 году. Государство хотело сделать ставку на патент, но система не стала популярной. Поэтому отмену перенесли на 2018 год, а сейчас на 2021 год.

Пока есть возможность работать на ЕНВД, надо работать. В России часто готовят нововведения, но перед часом икс выясняется, что для перехода на новые правила не готова инфраструктура. Так было с онлайн-кассами, маркировкой и тендерами.

Возможно, эту новость запустили в информационное пространство, чтобы собрать обратную связь от представителей бизнеса. Чиновники видят ситуацию со своей колокольни, но у предпринимателей другое мнение. Общественные организации «Опора России» и «Деловая Россия» выступают против такого решения.

Отмена ЕНВД, скорее всего, плохо скажется на состоянии малого бизнеса. Например, небольшие продуктовые точки просто могут прекратить свое существование или уйдут в тень. Поэтому вопрос еще будет обсуждаться на высоком уровне и, вполне возможно, что ЕНВД оставят или предложат компромисс.

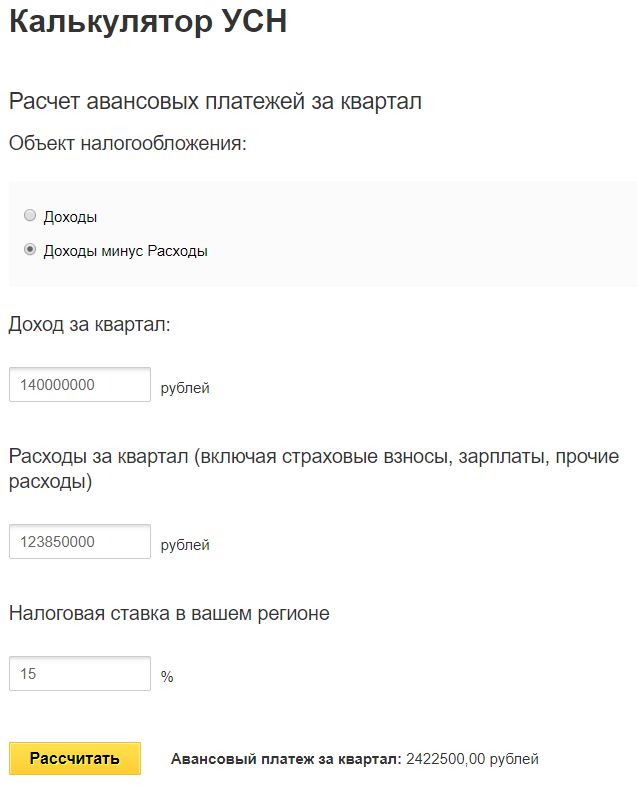

Но уже сейчас лучше составить табличку в Excel и составить финансовую модель бизнеса с учетом того, что ЕНВД отменили. Посчитайте расходы и доходы на ОСНО или УСН. Сможете ли вы вести дела в новых реалиях и что нужно сделать, чтобы бизнес развивался.

Совмещение режимов налогообложения УСН и ЕНВД у ИП

Совмещение ЕНВД и УСН у индивидуального предпринимателя еще сложнее, поскольку ИП должен не только платить взносы за наемных работников, если они у него есть, но и перечислять определенную сумму в ПФР и ФОМС за самого себя.

Совмещение УСН и ЕНВД для ИП без работников проходит по тем же правилам, что и установлены для юрлиц: предприниматель должен вести раздельный учет, а для упрощенной деятельности – еще и КУДиР. Расходы также распределяются по пропорции. Остается только выяснить, как распределять фиксированные платежи при совмещении УСН и ЕНВД?

Если у ИП нет наемных работников, то фиксированные страховые взносы он может принять к вычету как по единому налогу, так и по упрощенному в полной сумме.

Страховые взносы в виде 1% от доходов свыше 300 тысяч рублей тоже уменьшают рассчитанный налог как на ЕНВД, так и на УСН (письмо Минфина от 07.12.2015 № 03-11-09/71357). При этом доход от каждого вида деятельности и 1% по нему нужно считать отдельно.

Уменьшение налога на взносы при совмещении УСН и ЕНВД для ИП с работниками выглядит следующим образом:

- на ЕНВД и УСН Доходы предприниматель учитывает к уменьшению страховые взносы за сотрудников и за себя в рамках 50% от суммы вмененного налога;

- на УСН Доходы минус расходы взносы за сотрудников и взносы за самого ИП являются расходами предпринимателя – они не уменьшают саму сумму налога, а включаются в расходы при расчете налогооблагаемой базы.

Раздельный учет при совмещении налоговых режимов сложен даже для опытных бухгалтеров, не говоря уже о неспециалистах. А штрафы за ошибки в учете с апреля 2016 года выросли почти в два раза: минимальная сумма наказания – 5 000 рублей (письмо Минфина от 07.04.16 № ИС-учет-1, закон от 30 марта 2016 года № 77-ФЗ, ст. 15.11 КоАП).

Не рискуйте своими деньгами – закажите нашу бесплатную консультацию. Опытные бухгалтеры и профильные специалисты от 1С:БО готовы помочь вам разобраться в налоговом законодательстве и взять заботы о грамотном учете на себя.

Чем заменить ЕНВД

ЕНВД перестанут применять полностью с начала 2021 г. Всем бизнесменам, ведущим свою деятельность на данном спецрежиме, нужно до указанного срока осуществить выбор другой системы налогообложения.

Внимание! Если ИП или ООО, работающие на временке, не перейдут на другой режим до 1 января 2021 г., они автоматически перейдут на ОСНО. Для перехода на выбранную систему налогообложения в ФНС нужно подать уведомление по форме 26.2-1

Рассмотрим, что собой представляют существующие варианты налоговых режимов, которые предлагает бизнесу законодательство:

- ОСНО.

- УСН по ставке 6%.

- УСН ‒ 15%.

- Патент.

Основная система налогообложения

Единственный вариант для большинства представителей среднего и крупного бизнеса. Организации на ОСНО платят три налога: НДС, на имущество и прибыль. ИП перечисляют НДФЛ 13% и НДС 20%. Для небольшой розничной торговли такой режим будет крайне невыгодным.

ОСНО более всего подходит компаниям, клиенты которых заинтересованы покупать товары и услуги с НДС. Также – это единственный путь для тех, кто превысил допустимые ограничения по другим системам.

К сведению. Возможен выгодный вариант ОСНО для компаний и ИП, занимающихся розничной торговлей с освобождением от уплаты НДС (ст. 145 НК РФ). Для этого необходимо, чтобы в течение 3 предыдущих месяцев выручка не превысила 2 млн руб. и в реализацию не входили подакцизные товары. В таком случае освобождение будет получено на 1 календарный год.

Упрощенка

УСН применяют ИП и юридические лица. Подходит для розничной торговли. Платить нужно только один налог. Установленные ограничения:

- выручка – до 150 млн руб. в год;

- количество сотрудников – не более 100 человек;

- остаточная стоимость основных средств – не больше 150 млн;

- доля других юрлиц в УК – до 25%.

Существуют два варианта такого режима: по ставке 6% и 15%. При выборе упрощенки нужно руководствоваться следующим:

- Если расходы небольшие, то выгоднее платить налог по ставке 6% («доходы»). Режим интересен компаниям, оказывающим услуги, у которых расходы не превышают 60% от выручки.

- В том случае, когда затраты значительные, лучше применить УСН по ставке от 5 до 15% в зависимости от региона. Этот вариант желательно использовать для розничной торговли. Однако, следует учесть, что расходы должны быть документально подтверждены и оплачены. К тому же, законодательством определен перечень трат, разрешенных к учету в этой системе налогообложения. (ст. 346.16 НК РФ).

Ставки 6% и 15% установлены на федеральном уровне. Субъекты вправе понижать их для определенных видов деятельности.

Патент

Хорошая альтернатива ЕНВД, но с определенными ограничениями, из-за которых подходит только для представителей малого бизнеса:

- применяют ИП;

- выручка – не более 60 млн руб. в год;

- площадь магазина – до 50 кв. м;

- максимальное количество работников – 15 человек.

Налог не зависит от фактической выручки и оплачивается из расчета потенциального дохода, самостоятельно устанавливаемого каждым регионом. Ставка равна 6% (для Крыма – 4%).

“Сам себе бухгалтер”: Контур.Эльба — удобный сервис для ведения бухучета, подходит ИП и ООО на УСН, ЕНВД и патенте. Создана для людей, которые не разбираются в бухгалтерии.

Сравнение условий

Рассмотрим имеющиеся варианты систем налогообложения по их ограничениям, чтобы выбрать наиболее выгодный для розничной торговли.

|

ОСНО для юридических лиц (ЮЛ) |

ОСНО для ИП |

УСН 6% |

УСН 15% |

Патент |

|

|---|---|---|---|---|---|

|

Организационно-правовая форма |

юрлица |

ИП |

ЮЛ, ИП |

ЮЛ, ИП |

ИП |

|

Выручка (в год), млн руб. |

— |

— |

до 150 |

до 150 |

до 60 |

|

Площадь торгового зала |

— |

— |

— |

— |

до 50 кв. м |

|

Численность сотрудников, до |

— |

— |

100 |

100 |

15 |

|

Торговля крепким алкоголем |

— |

нет |

только ЮЛ |

только ЮЛ |

нет |

|

Реализация маркированного товара |

— |

— |

— |

— |

запрещено |

|

Остаточная стоимость ОС, до млн руб. |

— |

— |

150 |

150 |

— |

Чтобы понять, какой режим выгодный для предприятий розничной торговли, возьмем для примера магазин с площадью 50 кв. м в городе Екатеринбурге. Это позволит наглядно оценить возможность применения всех существующих систем.

Посчитаем ЕНВД за год:

Налог = площадь × базовая доходность × К1 × К2 × 15%, где:

- базовая доходность для розничного магазина в месяц на 1 кв. м – 1 800 руб.;

- К1 – федеральный коэффициент для всей России – 2,005;

- К2 – региональный коэффициент – от 0,4 до 1 для Екатеринбурга;

- 15% – ставка налога.

Далее применяем К2 для данного региона. Получаем минимальный налог – 129 924 руб. (умножили на 0,4) и максимальный – 324 810 руб. (на 1).

Внимание! Патент возможно применять только для ИП, а торговать крепкими спиртными напитками предприниматель не может. Это значит, ПСН не смогут использовать продовольственные магазины с продажей алкоголя

Он будет выгоден торговым непродовольственным точкам.

Итак, для розничного продуктового магазина с реализацией крепкой алкогольной продукции остаются 2 варианта:

- Упрощенка. Расчет нужно делать исходя из наценки, которая на продукты обычно составляет 20–30%. Расходы также нужно учесть, потому что они существенные – аренда, покупка и доставка товара и т.д. Делаем вывод, что наиболее выгодна УСН «доходы без расходов».

- ОСНО для организации только при условии освобождения от НДС. Но и в таком случае не очень выгодный режим: нужно платить 20% с прибыли, который аналогичен УСН по ставке 15% и еще налог на имущество. Однако, если магазин принадлежит ИП с небольшой выручкой, и, соответственно, не удерживается НДС, то налог составит 13% НДФЛ и 1% страховых взносов свыше выручки в 300 тыс. руб. Учтите при этом, что ИП не может торговать крепким алкоголем.

При ОСНО необходимо вести полный бухгалтерский учет и содержать штатного бухгалтера, что также нужно учесть при выборе налогового режима.

Новые ограничения для ПСН

Итак, мы разобрались с отменой вменёнки, а что с патентом? Считается, что ущерб для бюджета от патентной системы налогообложения меньше, чем от ЕНВД.

- Во-первых, оформить патент могут только индивидуальные предприниматели, хотя бизнес не раз просил предоставить это право и организациям.

- Во-вторых, на ПСН действуют более жёсткие ограничения, чем на ЕНВД. Например, ИП на патенте может нанимать не более 15 человек, а не 100 работников, как на вменёнке. А максимальная площадь торгового зала или зала обслуживания для общепита – всего 50 квадратных метров, что в 3 раза меньше.

- В-третьих, на стоимость патента не влияют страховые взносы, уплаченные за предпринимателя или работников.

- В-чётвертых, покупать отдельный патент надо на каждый вид деятельности, а не на все бытовые услуги в целом.

- В-пятых, регионы могут устанавливать очень высокие значения потенциально возможного годового дохода для расчёта стоимости патента. Например, в Москве для компьютерных услуг это 5 млн рублей в год. За патент в этом случае придётся заплатить 25 тысяч рублей каждый месяц, а в год это уже 300 тысяч рублей.

Но хотя вопрос отмены патента с 2019 года или с другой даты не обсуждался, но законодатели всё-таки планируют ввести для этой системы новые ограничения. Предлагается дать право регионам устанавливать свои значения для:

- общей площади сдаваемых в аренду помещений и земельных участков;

- общего количества единиц транспорта, используемых в патентной деятельности;

- общего количества объектов торговой сети и общепита или их общей площади.

Кроме того, предлагается рассчитывать стоимость патента не на основе потенциально возможного дохода, а на единицу физического показателя, как на ЕНВД.

Подведём итоги:

- Уже точно известно, когда отменят ЕНВД для ИП и организаций. С 1 января 2021 года действие этой системы налогообложения прекращается по всей России. Но отдельные субъекты РФ вправе прекратить вменёнку на своей территории ещё раньше.

- Отмена ЕНВД и патента для торговли некоторыми маркированными товарами с 2020 года вполне реальна. Соответствующий законопроект уже прошёл первое чтение.

- После введения кассовых аппаратов для розничной торговли и общепита на ЕНВД и ПСН стали известны реальные доходы плательщиков этих режимов. Скорее всего, они заметно отличаются от предполагаемых цифр, на основании которых сейчас рассчитывается налог на вменённый доход и стоимость патента. Вполне возможно, что будут приняты изменения, в результате которых налоговая нагрузка на ПСН существенно вырастет.

- Плательщикам ЕНВД и ПСН уже сейчас стоит обратиться на бесплатную консультацию для получения рекомендаций по налогообложению своего бизнеса. Консультацию оказывают специалисты сети 1С:БО, которые действуют строго в рамках правого поля.

На какой режим перейти

Уже сейчас налогоплательщикам на «вмененке» следует задуматься, какой режим выбрать после отмены ЕНВД, продолжить платить в бюджет по-старому нельзя. Налоговики все равно пересчитают налог, начислят недоимки и пени. Помимо этого, ФНС вправе арестовать счета и заморозить бизнес на срок до 90 дней. Чтобы не попасть под санкции, анализируем действующие режимы обложения, что выбрать:

|

Режим обложения |

Кто вправе применять |

Условия и требования |

|---|---|---|

|

ОСНО |

Организации и предприниматели |

Не предусмотрено |

|

УСН |

Организации и предприниматели |

Лимиты по выручке, количеству работников, стоимости ОС, доли участия в УК |

|

ПСН |

Только ИП |

Ограничения по виду бизнеса, причем для каждого ОКВЭД есть собственные нюансы |

|

ЕСХН |

Только сельхозпроизводители (ЮЛ и ИП) |

Доход от сельскохозяйственной деятельности не менее 70% в год |

|

НПД (налог самозанятых) |

Только ИП без работников |

Предусмотрены ограничения по объему доходов и категории реализуемых товаров, работ, услуг |

Для каждого режима обременения предусмотрена масса нюансов и требований. Например, большинство организаций смогут выбрать либо ОСНО, либо УСН. У предпринимателей выбор больше: ОСНО, УСН, ПСН или НПД — вот чем заменить ЕНВД для ИП после отмены спецрежима с 2021 года.

Сравним ключевые режимы обложения в связи с отменой «вмененки».

ОСНО

Общая система обложения — это самый обременительный режим для организаций и ИП. ОСНО не предусматривает никаких ограничений к ее применению, поэтому и льгот, и послаблений для налогоплательщиков нет.

Если говорить о том, какие ожидать последствия после отмены ЕНВД при переходе на основной режим, то это многократное увеличение платежей в бюджет. Так как вместо вмененного налога придется платить:

- налог на прибыль 20% или 13% НДФЛ для ИП;

- НДС до 20%;

- налог на имущество до 2,2%;

- иные обязательные сборы (на транспорт, землю, торговый сбор и т. д.).

В сравнении с 15% «вмененки» этот режим может привести к банкротству.

УСН

Одна из льготных форм обременения — упрощенная система обложения (УСН). Не вправе применять «упрощенку»:

- организации, имеющие филиалы и (или) представительства;

- банки и страховщики;

- НПФ и инвестиционные фонды;

- профессиональные участники рынка ценных бумаг;

- ломбарды;

- организации, занимающиеся игорным бизнесом;

- организации, являющиеся участниками соглашений о разделе продукции.

Кроме этого, предусмотрены следующие условия для перехода:

|

Ограничение по доходам |

До 112,5 миллиона рублей за 9 месяцев для перехода на УСН До 150 миллионов в год в период применения УСН |

|---|---|

|

Ограничение по числу персонала |

До 100 человек |

|

Лимит по стоимости ОС |

До 150 миллионов рублей |

|

Предел доли участия |

До 25% других ЮЛ в уставном капитале |

УСН заменяет НДС, налог на прибыль (НДФЛ для ИП), налог на имущество (есть исключения). При обложении предусмотрен выбор объекта обложения: «доходы» — ставка до 6%, «доходы минус расходы» — ставка до 15%.

Патент для ИП

Вмененный налог все-таки отменят, закон уже принят, последние новости об отмене ЕНВД в 2021 году закреплены п. 8 ст. 5 закона от 29 июня 2012 №97-ФЗ. Предприниматели вправе перейти на патентную систему обложения (ПСН).

Патент рассчитывается по аналогии с «вмененкой», с планового или условного дохода бизнесмена. Но ставка ПСН всего 6%, в сравнении с ЕНВД — 15%. Но ограничений для применения патента больше. Сравниваем ПСН и ЕНВД:

|

Требования к переходу |

Ограничения для ЕНВД |

Ограничение для ПСН |

|---|---|---|

|

Торговая площадь для розничной торговли и общепита |

150 кв. м |

50 кв. м (планируется увеличение до 150 кв. м. Письмо Минфина России от 13.03.2020 №03-11-11/1945) |

|

Количество сотрудников |

100 |

15 |

|

Годовой доход |

Нет ограничений |

60 млн руб. |

|

Вычет фиксированных страховых взносов из налога |

Есть |

Нет |

|

Торговля маркированными товарами |

Нельзя |

Нельзя |

НПД

Налог на профессиональный доход, или налог с самозанятых граждан вправе применять только ИП без наемного персонала, которые занимаются реализацией товаров, работ и услуг собственного производства. Для применения НПД достаточно зарегистрироваться в приложении «Мой налог». Ставка сбора для самозанятых минимальна — 4%, если реализуете товары, работы, услуги физлицам, 6% — реализация в пользу юрлиц.

ИП на НПД не обязан:

- применять онлайн-ККТ;

- сдавать отчетность;

- платить страховые взносы за себя.

ВАЖНО!

Действует ограничение по доходам — максимум 2,4 миллиона рублей в год.

Когда отменят ЕНВД

Вопрос – отменят или нет – в отношении ЕНВД задают неслучайно. Дело в том, что срок отмены этого режима уже однажды переносили – с 1 января 2018 года на 1 января 2021 года (законом от 2 июня 2016 г. № 178-ФЗ). Конечно, всегда остается шанс, что Правительство прислушается к бизнесу и продлит действие вмененки.

Но на заседании Совета Федерации 10 июля 2019 года министр финансов Антон Силуанов однозначно заявил, что продление ЕНВД не рассматривается. Не помогло решить ситуацию и обращение бизнес-омбудсмена Бориса Титова к премьер-министру Дмитрию Медведеву.

О жесткой позиции Правительства говорит и недавно принятый закон от 29.09.2019 № 325-ФЗ. В соответствии с ним действие ЕНВД и патента с 2020 года прекращается для торговли некоторыми маркированными товарами: обувью, лекарственных товаров, предметов одежды и других изделий из натурального меха.

Острее всего воспринимается отмена ЕНВД с 2020 года для аптек. Саморегулируемая организация «Ассоциация независимых аптек» еще в июле обратилась к министру финансов и спикеру Госдумы, сообщив, что на вмененке работает 40% точек фармацевтической розницы.

При отмене этого режима аптеки будут вынуждены поднять цены, как минимум, на 5%. То есть рост налоговой нагрузки ляжет на самих потребителей. А многие аптечные пункты в отдаленных местностях вообще будут закрыты. Но этих доводов тоже оказалось недостаточно, исключения для аптек Правительство не сделало.

Таким образом, сейчас установлены следующие сроки отмены ЕНВД:

- с 2020 года для розничной торговли лекарствами, обувью, изделиями из меха;

- с 2021 года полное прекращение действия вмененки.

Кроме того, до конца текущего года отказаться от этого режима могут отдельные регионы РФ. Например, такое решение уже принято в Пермском крае – с 2020 года ЕНВД нельзя применять в 34 муниципальных образованиях, независимо от вида деятельности.

Государственная «поддержка»

Наличие ограничений и оговорок не мешало торговцам, перевозчикам или работникам сферы услуг спокойно работать, зато государство активно вставляло палки в колеса. Чтобы налогоплательщики не расслаблялись, их держали в тонусе запутанным законодательством и регулярными обновлениями правовой базы.

Коэффициент К1, о котором говорилось выше, ежегодно медленно, но верно рос. В 2013 его значение составляло 1,569, в 2019 — 1,915, с 1 января 2020 – 2,009. Только в период 2015-2017 значение оставалось неизмененным, вероятно благодаря резким протестам предпринимателей и президентским выборам весной 2018 года. Нельзя было обижать электорат!

Спорные ситуации с трактовкой законодательства постоянно ставят бизнесменов в тупик, не спасают даже письма Минфина. Некоторые казусы не разрешены до сих пор.

Например, многие тату-салоны и салоны красоты работают на грани правового поля. Все потому что законодательно татуировки и перманент отнесены к медицинским услугам, а не косметическим, благодаря этому они не подпадают под ЕНВД, да еще требуют наличия лицензии. Особенно не повезло индивидуальным мастерам – полная легальность обойдется им слишком дорого. Остается или «записываемся на бровки, девочки» в соцсетях или открытая работа с риском штрафов.

Онлайн-кассы уже набили оскомину своим упоминанием. Внедрение современного программного обеспечения, в онлайн-режиме передающего данные в налоговую, стало переломным моментом для плательщиков вмененки. Теперь контролировать доходы гораздо проще.

Банковские карты прочно вошли в нашу жизнь. Даже 80-летние бабушки с успехом расплачиваются ими в магазине. Молодежь тем более «в теме», ей знакомы все способы платежа от традиционных пластиковых карт с вводом PIN-кода до бесконтактной оплаты смартфоном. У вас в магазине нет нужного устройства? Клиентам надоест слышать в ответ «оплата наличными» и они уйдут к более активному конкуренту. Да, прямой связи между бесконтактными платежами и ЕНВД нет, но тут речь о том же контроле.

Маркировка затронула уже некоторые товары – сигареты, алкоголь. Теперь под нее попали обувь и меховые изделия (ожидаем зимой подъема цен на объекты женской мечты). Амбиции правительства этим не ограничены. Законодатели рассчитывают на тотальный контроль за всеми товарами по цепочке от производителя до частного покупателя.