Код вида предпринимательской деятельности енвд в 2020 году и базовая доходность

Содержание:

Влияние вида деятельности на расчет налога к уплате

Налоговая база по ЕНВД – вмененный доход. Это сумма выручки, которую, по мнению государства, может получить коммерческая структура, располагающая теми или иными активами.

На «вмененку» переводят ООО и ИП, занятые деятельностью, которую сложно контролировать. Часто издержки от администрирования налогов традиционными методами выше, чем фискальные поступления в бюджет

Чтобы оптимизировать затраты на надзор над налогоплательщиками, государство не «вдается в детали», а обращает внимание на внешние показатели работы организаций

В законодательстве сформулировано допущение, что большее количество физического показателя позволяет получить большую сумму выручки. Что конкретно принимать за «единицу отсчета» – зависит от направления деятельности ООО или ИП. Это может быть количество сотрудников, число автотранспортных средств в распоряжении коммерческой структуры, торговые метры площади и т.д.

Для каждой сферы ведения бизнеса установлена базовая доходность (БД) – сумма выручки, которую предприниматель или компания может получить, обладая единицей физического показателя. Точные значения БД даны в Налоговом Кодексе, их можно уточнить в «своей» ИФНС. Они рассчитаны на основе общей конъюнктуры рынка и не учитывают индивидуальные особенности деятельности коммерческой структуры.

Если реальный доход ООО или ИП превышает вмененный, структура экономит на налогах и может пустить освободившиеся средства на развитие бизнеса. Если организация терпит убытки или работает «в ноль», то бюджетные платежи становятся для нее дополнительной нагрузкой.

Рассмотрим значения базовой доходности для разных направлений экономической деятельности:

| Вид деятельности | Что принимается за физический показатель | Каково значение БД в соответствии с НК РФ (тысяч рублей) |

| Услуги населению (ремонт обуви, прачечная, химчистка, починка часов и ювелирных изделий и т.д.) | Количество сотрудников, включая самого предпринимателя | 7,5 |

| Ветеринария | Число работников, в том числе сам ИП | 7,5 |

| Транспортировка грузов | Число применяемых машин | 6 |

| Перевозка пассажиров | Одно место в маршрутном такси или автобусе | 1,5 |

| Ремонт и техоблуживание авто | Количество работников, включая предпринимателя | 12 |

| Розничная коммерция | Метр квадратный торгового зала (без учета складских и подсобных помещений) | 1,8 |

| Услуги по предоставлению квартир и комнат для временного проживания | Один квадратный метр сдаваемого помещения | 1 |

| Размещение рекламной информации на транспортных средствах | Количество авто, на которых нанесена реклама | 10 |

| Разносная торговля | Число сотрудников ООО или ИП, включая самого владельца | 4,5 |

| Деятельность кафе и ресторанов | Один квадратный метр торгового зала (без учета склада и подсобок) | 1 |

Какие виды деятельности попадают пот патент

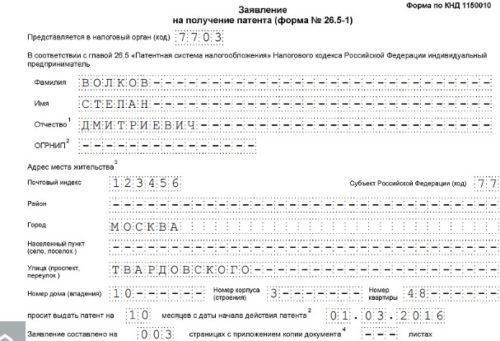

Патентной системой налогообложения могут пользоваться только индивидуальные предприниматели.

А подпадают под нее только определенные виды деятельности.

Каким бизнесом можно заниматься законно

Это:

- ремонт, пошив швейных, меховых изделий, головных уборов, изделий, сделанных из текстильной галантереи;

- ремонт и пошив вязанных трикотажных изделий;

- ремонт, очистка, окраска и пошив обуви;

- парикмахерские, косметические услуги;

- химчистка, прачечные услуги;

- изготовление, ремонт металлической галантереи, ключей, номерных знаков, указателей для улиц;

- ремонт и обслуживание бытовой радиоэлектронной аппаратуры, бытовых машин, приборов, часов;

- ремонт и изготовление металлоизделий, мебели;

- услуги фотоателье, фото-кинолабораторий;

- ремонт и обслуживание автотранспортных, мототранспортных средств, машин, оборудования;

- перевозка грузов и пассажиров автотранспортом;

- ремонт жилья, иных построек;

- услуги по монтажным, электромонтажным, санитарно-техническим, сварочным работам;

- остекление лоджий, балконов, нарезка стекла, зеркал, художественная обработка стекла;

- обучение людей на курсах, репетиторство;

- присмотр, уход за больными людьми, детьми;

- прием стеклопосуды, вторичного сырья, но металлолом сюда не входит;

- ветеринарные услуги;

- сдача в аренду жилых, нежилых помещений, дач, земельных участков, находящихся в собственности бизнесмена;

- изготовление изделий народного художественного промысла;

- оказание производственных услуг;

- ремонт ювелирных изделий, бижутерии;

- чеканка, гравировка ювелирных изделий;

- монофоническая, стереофоническая запись речи, пение, запись инструментального исполнения заказчиком песни на пленку, компакт-диск, перезапись музыкальных произведений на магнитную ленту, компакт-диск;

- уборка жилых помещений, ведение домашнего хозяйства;

- художественное оформление жилых помещений;

- занятия по физической культуре, спорту;

- услуги носильщиков на ж/д вокзалах, автовокзалах, аэровокзалах, аэропортах, в морских гаванях;

- содержание платных туалетов;

- изготовление на дому различных блюд, хлебобулочных изделий. Такими видами деятельности обычно занимается самозанятый человек;

- перевозка грузов и пассажиров водным транспортом;

- сбыт сельскохозяйственной продукции;

- обслуживание сельскохозяйственного производства;

- оказание услуг по зеленому хозяйству, декоративному цветоводству;

- занятия медицинской, фармацевтической деятельностью, но только после получения лицом соответствующей лицензии;

- услуги частного детектива;

- услуги по прокату оборудования;

- экскурсионные, обрядовые, ритуальные услуги;

- услуги уличных патрулей, охранников, сторожей, вахтеров;

- розничная торговля, проводимая через объекты стационарной торговли с площадью помещения не больше 50 кв.м;

- розничная торговля, проводимая через объекты стационарной торговли, которые не имеют торговых залов и через объекты нестационарной торговой сети;

- услуги общественного питания населения. Здесь также деятельность делится на две категории: услуги, оказываемые через объекты общественного питания с площадью зала не больше 50 кв.м, или услуги, оказываемые через объекты, не имеющие залов для обслуживания населения;

- надзор за домашним скотом;

- производство кожи и изделий из нее;

- сбор и заготовка пищевых лесных ресурсов, недревесных лесных ресурсов, целебных растений;

- обработка фруктов, овощей;

- производство молочной продукции;

- производство плодово-ягодных посадочных культур, выращивание рассады;

- спортивное и торговое рыболовство, рыбоводство;

- лесоводство и занятия иной лесохозяйственной деятельностью;

- письменный, устный перевод;

- уход за престарелыми людьми, инвалидами;

- утилизация отходов, обработка вторичного сырья;

- отделка камня и изготовление памятников;

- разработка программ для ЭВМ и иных баз данных;

- ремонт компьютеров и иного коммуникационного оборудования.

Обратите внимание! А еще сюда попадают и иные виды предпринимательства, которыми может заниматься предприниматель. Развернутый список профессий располагается на сайте ФНС

Что такое ОКВЭД для ИП

Вся возможная деятельность с целью получения прибыли (предпринимательская), классифицирована и собрана в Общероссийском классификаторе видов экономической деятельности – ОКВЭД. Свои виды деятельности ИП обязан выбрать для себя из предложенного списка.

При регистрации бизнесмен должен указать, чем планирует заниматься. Максимальное число ОКВЭД для ИП – 50 видов (например, 45 видов). Внесение в документы при открытии ИП этих кодов не значит, что бизнесмен будет в обязательном порядке производить прописанную там продукцию или оказывать услуги. Но в случае занятия такой деятельностью, она будет правомерной. Коды вмененки ИП включают ОКВЭД ИП.

Ведение бизнеса, не указанного в регистрационных документах, запрещено.

Код деятельности для ИП складывается из нескольких цифр (до 6-ти), разделенных точками через 2-е. Первые две цифры означают класс вида основной деятельности. Далее идет дробление и ветвление бизнеса. Следующая цифра – подкласс. Разделенные точкой 4 цифры образуют группу, а с добавлением через точку еще одной цифры – значится подгруппа.

Система в окончательном виде кодируется 6-ю цифрами. Его и должен указать бизнесмен в бланке. Расшифровка кода обозначает конкретную деятельность.

Помните! Правильный код указывает налоговой инстанции источник получения предпринимателем прибыли и соответственно применяется порядок и ставки налогообложения, включая особые и льготные режимы (УСН, наличие патента, а также необходимость лицензирования и внесения акцизных сборов и НДС).

Основной вид деятельности по ОКВЭД

А вот тут надо быть внимательным. Дело в том, что начисление взносов за работников по страхованию от несчастных случаев на производстве и профессиональных заболеваний происходит согласно тарифам по основному виду деятельности. Чем к более рисковой (травматичной или провоцирующей профзаболевания) относится деятельность, тем выше тариф страховых взносов.

До 15 апреля года, следующего за отчетным, работодатели должны подать в ФСС документы, подтверждающие основной вид деятельности, в порядке, предусмотренном Приказом Минздравсоцразвития № 55 от 31.01.06 года. Организации подают такое подтверждение ежегодно, а ИП – работодатели только в случае, если они изменили основной вид деятельности. Основным считают тот вид деятельности, полученные доходы от которого выше в сравнении с доходами от другой деятельности за прошлый год.

Если подтверждение не подано, то ФСС устанавливает самые высокие тарифы из всех видов деятельности, указанных у страхователя, вот тут-то излишне указанные коды ОКВЭД и могут оказаться очень неуместными.

Пример расчёта

Чтобы упростить расчёт, воспользуемся специальным калькулятором, разработанным Федеральной налоговой службой. Узнаем, во что обойдется возможность работать на патенте парикмахеру в Москве сроком на 6 месяцев. Указываем количество месяцев, выбираем муниципальное образование и направление деятельности – парикмахерские и косметические услуги.

Нажимаем кнопку «Рассчитать» и получаем, что сумма налога для нашего примера составит 29 700 рублей. Оплатить его можно двумя платежами:

- 9900 рублей не позднее 90 дней после начала действия патента;

- 19800 рублей не позднее срока окончания действия патента.

Если разделить 29700 рублей на 6 месяцев, то получим, что в бюджет надо отдавать 4950 рублей в месяц. Вполне посильная сумма, которую московский парикмахер может заработать за день. Здесь однако надо учесть, что страховые взносы, уплачиваемые предпринимателем за себя, не уменьшают рассчитанный налог.

Такая льгота возможна лишь на режимах УСН Доходы и ЕНВД. На УСН Доходы минус расходы, ОСНО и ЕСХН страховые взносы учитывают в расходах, т.е. меньше становится налоговая база для расчёта налога. Теперь сравним, с какой суммы доходов покупка патента будет выгоднее, чем при работе на той же упрощёнке. Расчёт будем вести, исходя из годового дохода ИП.

✐ Пример ▼

Стоимость патента на полный 2020 год для парикмахера в Москве составляет 59 400 рублей. Плюс надо заплатить за себя страховые взносы из расчёта: 40 874 + (990 000 – 300 000) * 1%) = 47 774 руб. Напоминаем, что на ПСН взносы за себя не уменьшают рассчитанный налог. Получаем, что общая налоговая нагрузка предпринимателя составляет 59 400 + 47 774 = 107 174 руб.

Подсчитаем теперь, какой доход должен получить предприниматель на упрощённой системе, чтобы у него получилась сопоставимая налоговая нагрузка. Если годовой доход составил 1 800 000 рублей, то в бюджет по ставке 6% надо уплатить налог 108 000 рублей. Кроме того, на УСН Доходы можно уменьшать рассчитанный налог за счёт взносов.

Считаем сумму взносов с дохода 1 800 000 рублей на УСН 6%: 40 874 + (1 800 000 – 300 000) * 1%) = 55 874 рублей. Уплаченные взносы вычитаем из рассчитанного налога: 108 000 – 55 874 = 52 126 рублей надо доплатить. Итого, вся сумма для уплаты в бюджет парикмахером на упрощенке составит 108 000 рублей (55 874 руб. взносы плюс 52 126 руб. остаток налога).

Получаем, что в нашем случае переходить на патентную систему налогообложения имеет смысл, только если реальный доход парикмахера превысит 1 800 000 рублей. С дальнейшим ростом дохода стоимость патента увеличиваться не будет, а налог на УСН Доходы будет расти. А вот если доход московского парикмахера меньше, чем 1 800 000 рублей, то ему выгоднее работать на упрощёнке.

Рекомендуем перед выбором системы налогообложения получить бесплатную консультацию по расчёту налоговой нагрузки у специалистов 1С. Это сэкономит вам в дальнейшем значительные суммы.

Код вида предпринимательской деятельности для патента-2019

Виды деятельности при патентном налогообложении: чем регулируются, каковы ограничения

Классификатор и его применение

Правила формирования кода

Виды деятельности при патентном налогообложении: чем регулируются, каковы ограничения

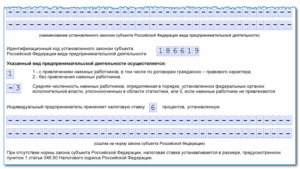

Код вида предпринимательской деятельности можно найти в Классификаторе видов предпринимательской деятельности, в отношении которых законом субъекта Российской Федерации предусмотрено применение патентной системы налогообложения (КВПДП), утвержденном приказом ФНС России от 15.01.2013 № ММВ-7-3/9@ (далее — Классификатор).

Бизнесмен вправе приобрести патент, подтверждающий переход на патентную систему. Последняя предусматривает уплату фиксированного налога, зависящего от потенциально возможного годового дохода. Основные правила, выполняя которые бизнесмен может рассчитывать на право воспользоваться этой системой, установлены ст. 346.43 Налогового кодекса РФ (далее — НК РФ).

Барьером при реализации данного права для предпринимателя будет численность персонала. По всем направлениям своей деятельности, в том числе облагаемым по правилам других налоговых режимов, он вправе принять на работу в совокупности не более 15 человек до истечения срока патента (п. 5 ст. 346.43).

По положениям п. 2 ст. 346.43 НК РФ патентная система применима к 63 видам бизнеса. Перечень широк и содержит различные варианты — от ремонта обуви до аренды недвижимости. Законодатель в подп. 2 п. 8 ст. 346.43 НК РФ позволяет субъектам Федерации своими законами дополнять этот перечень другими бытовыми услугами.

ВАЖНО! Выбрав по отдельным видам деятельности применение патентной системы, субъект располагает возможностью применять по отсутствующим в перечне, но реализуемым им направлениям работы иные режимы (п. 1 ст. 346.43 НК РФ).

Классификатор и его применение

Как нормативный документ Классификатор является существенной частью общей системы кодирования информации для целей налогового администрирования, отраженной в положении «О единой системе классификации и кодирования технико-экономической и социальной информации МНС России», утвержденном приказом МНС РФ от 02.06.2003 № БГ-3-13/285. В акте отражены коды видов деятельности и порядок присвоения им идентификационных обозначений.

Как получить право на ведение работы в качестве ИП, читайте в статье «Регистрация ИП – пошаговая инструкция в 2019 году».

Хозяйствующий субъект, найдя в Классификаторе вариант бизнеса, которым он планирует заниматься, указывает в заявлении о регистрации ИП наименование вида деятельности, приведенное в законе региона, и код по Классификатору. При этом, выбирая патентную систему, бизнесмен уплачивает только невысокую фиксированную ставку (см. подробнее в ст. 346.50 НК РФ).

Таким образом, выбрав в 2018 — 2019 году в своем регионе патентную систему обложения для определенной услуги, в 2019 — 2020 году предприниматель может утратить эту возможность не только из-за истечения 6 или 12 месяцев срока патента, но и из-за прекращения действия нормативного акта.

Правила формирования кода

Идентификационный код вида предпринимательской деятельности для применения патентной системы определяется в соответствии с правилами, установленными Классификатором.

Он состоит из 6 цифр, которые расшифровываются следующим образом:

- ХХ — идущие впереди численные значения отражают номер вида деятельности согласно п. 2 ст. 346.43 НК РФ. Если бытовая услуга не упомянута в статье, но установлена законом региона, в этой позиции ставится 99 (см. п. 2.1 Классификатора).

- ХХ — следующие значения говорят о коде субъекта Федерации.

- ХХ — последние 2 знака обозначают порядковый код, возникающий в результате дифференциации вида бизнеса, указанного в п. 2 ст. 346.43 НК РФ, нормами регионального законодательства.

Перед принятием решения о выборе патентной системы код может быть использован для расчета стоимости патента. Калькулятор, позволяющий сделать это для всех муниципальных образований, находится на сайте ФНС РФ.

Бизнесмену достаточно ввести вид деятельности и наименование субъекта Федерации. Заявление на получение патента может быть направлено в ФНС по почте, лично или по каналам электронной связи (п. 2 ст. 346.45 НК РФ).

Расчет стоимости разрешения будет произведен ИФНС исходя из параметров, учитываемых при расчете для каждого конкретного кода и указанных ИП в заявлении. В случае несогласия с данными, представленными ИП, налоговый орган вправе самостоятельно переоценивать и исправлять их, производя перерасчет (см. постановление 13-го Арбитражного апелляционного суда от 03.08.2017 по делу № А56-36832/2016).

***

Как выбирать вид деятельности

При регистрации юридического лица можно указать сколько угодно видов деятельности: законодательные ограничения отсутствуют. Они прописываются словесно и форме кодов. ОКВЭД, указанный в перечне первым, будет считаться основным для компании, остальные –дополнительными.

Коммерческая структура может в любой удобный момент изменить перечень видов деятельности. Чтобы убрать или добавить позиции, необходимо подать заявление в «свою» ИФНС.

Если вы намерены стать плательщиком «вмененки», внимательно отнеситесь к выбору ОКВЭД. Изучите статью 346.26 НК РФ, где дан исчерпывающий перечень «вмененных» направлений работы. Затем узнайте, используются ли они в вашем населенном пункте. Это можно посмотреть в интернете или узнать в отделении налоговой путем телефонного звонка или личного обращения.

Проще при регистрации ООО или ИП выбрать нужный код вида деятельности по ЕНВД 2016 и 2017, чем затем писать заявление в налоговую и вносить изменения в перечень ОКВЭД.