Коэффициенты финансовой устойчивости предприятия

Содержание:

- Коэффициент оборачиваемости материальных запасов

- Анализ значений и оценка динамики

- 1.doc

- Формула для расчёта

- Чем отличаются оборотные активы от внеоборотных

- Экономический эффект в результате ускорения оборачиваемости

- Объяснение показателя коэффициента мобильности активов

- Как улучшить коэффициент покрытия долга (DSCR)?

- Коэффициент оборачиваемости дебиторской задолженности

- Виды краткосрочной задолженности

- Формула для расчета

Коэффициент оборачиваемости материальных запасов

Коэффициент оборачиваемости материальных запасов — отражает число оборотов товарно-материальных запасов предприятия за анализируемый период. Снижение данного показателя свидетельствует об относительном увеличении производственных запасов и незавершенного производства или о снижении спроса на готовую продукцию. В целом, чем выше показатель оборачиваемости материальных запасов, тем меньше средств завязано в этой наименее ликвидной статье оборотных активов, тем более ликвидную структуру имеют оборотные активы и тем устойчивее финансовое положение предприятия. Коэффициент оборачиваемости материальных запасов определяется по формуле:

Комз1 = Чистая выручка от реализации продукции / Среднегодовая стоимость запасов;

Более точно коэффициент оборачиваемости запасов можно оценить:

Комз2 = Себестоимость реализованной продукции / Средняя величина запасов;

Согласно балансу:

Комз2=ф.2ряд.040/((ф.1ряд.100гр3+ ф.1ряд.110гр3+ ф.1ряд.120гр3+ ф.1ряд.130гр3+ ф.1ряд.140гр3+ ф.1ряд.100гр4+ ф.1ряд.110гр4+ ф.1ряд.120гр4+ ф.1ряд.130гр4+ ф.1ряд.140гр4)/2) ;(Для предприятий Украины)

Комз2=ф.2ряд.080/((ф.1ряд.100гр3+ ф.1ряд.110гр3+ф.1ряд.130гр3+ф.1ряд.100гр4+ ф.1ряд.110гр4+ ф.1ряд.130гр4)/2); (Для субъектов малого предпринимательства Украины с формой отчетности «м»)

Комз2=ф.2ряд.080/((ф.1ряд.100гр3+ф.1ряд.100гр4)/2); (Для субъектов малого предпринимательства Украины с формой отчетности «мс»)

Комз2=ф.2ряд.020/((ф.1ряд.210гр3+ф.1ряд.210гр4)/2); (Для предприятий России)

Этот подход является более обоснованным, так как использование выручки от реализации (Комз1), содержащей в себе заложенную в цену продукции прибыль, приводит к искажению показателей оборачиваемости.

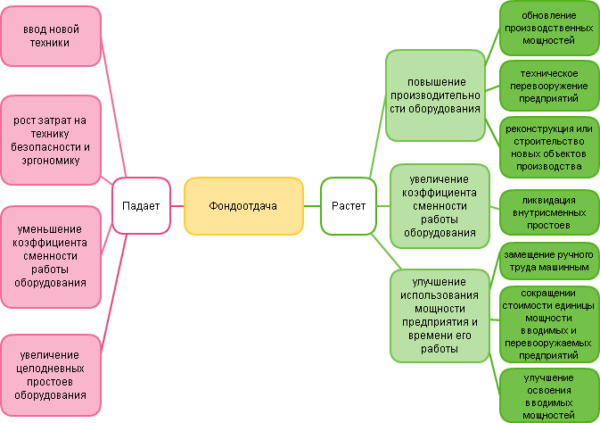

Коэффициент оборачиваемости основных средств (фондоотдача)

Коэффициент оборачиваемости основных средств (фондоотдача) рассчитывается как отношение чистой выручки от реализации продукции (работ, услуг) к среднегодовой стоимости основных средств. Он показывает эффективность использования основных средств предприятия.

Согласно балансу рассчитывается по формуле:

Коосc=ф.2ряд.035/(ф.1ряд.031гр.3+ ф.1ряд.031гр..4)/2) ;(Для предприятий Украины)

Коосc=ф.2ряд.030/(ф.1ряд.031гр.3+ ф.1ряд.031гр..4)/2); (Для субъектов малого предпринимательства Украины)

Коосc=ф.2ряд.010/(ф.1ряд.120гр.3+ ф.1ряд.120гр.4)/2); (Для предприятий России)

Коэффициент оборачиваемости собственного капитала

Коэффициент оборачиваемости собственного капитала рассчитывается как отношение чистой выручки от реализации продукции (работ, услуг) к среднегодовой величине собственного капитала предприятия и характеризует эффективность использования собственного капитала предприятия.

Согласно балансу рассчитывается по формуле:

Коск=ф.2ряд.035/(ф.1ряд.380гр.3+ ф.1ряд.380гр.4)/2); (Для предприятий Украины)

Коск=ф.2ряд.030/(ф.1ряд.380гр.3+ ф.1ряд.380гр.4)/2); (Для субъектов малого предпринимательства Украины)

Ковк=ф.2ряд.010/(ф.1ряд.490гр.3+ ф.1ряд.490гр.4)/2); (Для предприятий России)

Анализ значений и оценка динамики

Коэффициенты оборачиваемости рассчитывают в рамках комплексного анализа деятельности предприятия с целью выяснить эффективность краткосрочных и долгосрочных вложений, динамику использования структурных частей активов.

Как отмечалось выше, нормативных значений не существует и готовый результат оценивают в разрезе конкретной ситуации, сложившейся в определенной отрасли экономики или ее локальной нише.

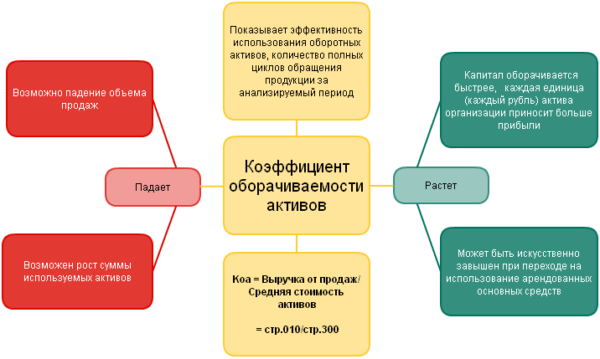

Из приведенной выше схемы следует, что на отдачу капитала влияет уменьшение числителя – выручки от продаж, либо увеличение знаменателя – стоимости активов. Фонды могут расти из-за накопления складских запасов (готовых изделий или сырья), увеличения задолженности, роста затрат на производство.

Снижение коэффициента – первый сигнал менеджменту о необходимости реформирования производства ввиду его неэффективности. Чтобы найти проблемное место, отдачу рассчитывают по каждому из фондов, это позволяет понять, какой актив стал использоваться нерационально и неоправданно наращивать свою стоимость.

Итоги анализа коэффициента отдачи внеоборотных активов намного многограннее. С учетом того, что данные фонды обладают более низкой мобильностью, они отражают системные, а не сиюминутные недоработки менеджмента, то есть, показывают проблемы, которые формируются на протяжении обычно не года, а нескольких лет.

Например, накапливание «постоянных» активов — морально и физически износившегося оборудования, аварийных зданий и сооружений, не используемых в производственном цикле, но стоимость которых учитывается при расчете коэффициента. Это приводит к снижению фондоотдачи. Увеличить показатель может своевременное списание полностью амортизированного «балласта».

Уменьшение оборачиваемости может быть связано с инвестициями, направленными на качественный рост производства. Например, организация закупила новое оборудование, построила здание, тем самым увеличила свои основные фонды. Однако в отчетном периоде объем выручки остался на прежнем уровне, что в итоге привело к снижению показателя. Такой процесс не носит негативной окраски.

1.doc

… 8 …

^ 2) Коэффициент соотношения заемных и собственных средствКЗ/СФКЗ/СФ= ЗК / ИСЗ/СФН З/СФК нормальный коэффициент соотношения заемных и собственных средств КНЗ/СЗ/СФН3/СЗ/СФН3СТаблица 8.171

| Показатели | На начало периода | На конец периода |

| 1 .Стоимость имущества предприятия, тыс. руб. | 249753 | 289251 |

| — в процентах | 100 | 100 |

| 1.1. Иммобилизованные активы, тыс. руб. | 138957 | 153815 |

| — в процентах к стоимости имущества, (стр. 1.1.: стр. 1)*100, % | 55,64 | 53,73 |

| 1.2. Собственные оборотные средства, необходимые для покрытия запасов, тыс. руб. | 72442 | 83523 |

| — в процентах к стоимости имущества, (стр. 1.2.: стр. 1)*100, % | 29,00 | 29,18 |

| 2. Необходимый размер собственного капитала, (стр. 1.1 + стр. 1.2) : стр. 1*100, % | 84,64 | 82,91 |

| 3. Допустимый размер заемных источников в процентах, (100 — стр.2), % | 15,36 | 17,09 |

| 4. Нормальный коэффициент соотношения заемных и собственных средств (стр. 3 : стр2), %, КНз/С | 0,181 | 0,208 |

Таблица 8.172

| Показатели | На начало периода | На конец периода |

| 1. Коэффициент соотношения заемных и собственных средств | ||

| а) фактический | 0,397 | 0,463 |

| б) нормальный | 0,181 | 0,208 |

| 2. Собственные средства, тыс. руб. | 39760 | 41888 |

| 3. Дополнительные заемные средства, не ухудшающие финансовую устойчивость, стр.2.*(стр. 1б — стр.1а), тыс. руб. | — 8588 | — 10681 |

| 4. Отношение нормального коэффициента к фактическому, (стр.1б:стр.1а)*100, % | 45,6 | 44,9 |

^ 3) Коэффициент автономии (финансовой независимости)КАВКА = ИС/В.^ 4) Коэффициент соотношения мобильных и иммобилизованных средств КМ/И)КМ/И = М / FМ – F М/И. НМ/И. К^ 5) Коэффициент маневренностиКМКМ = ЕС / ИСМ.НМ.КТаблица 8.173Расчет динамики собственного капитала, иммобилизованных активов

| Показатели | На начало периода | На конец периода | Темп роста, % |

| 1. Собственный капитал, тыс.руб. | 178717 | 195703 | 109,5 |

| 2. Иммобилизованные активы, тыс. руб. | 138957 | 153815 | 110,7 |

СНСКМТаблица 8.174

| Показатели | На начало периода | На конец периода |

| 1. Необходимый размер собственного капитала, тыс. руб. | 211391 | 237331 |

| 2. Необходимый размер собственных оборотных средств, тыс.руб. | 72442 | 83523 |

| 3. Нормальный коэффициент маневренности, (стр.2/стр.1) | 0,347 | 0,352 |

вниманиеТаблица 8.175

| Показатели | На начало периода | На конец периода |

| 1. Коэффициент маневренности собственных оборотных средств а) фактический | 0,222 | 0,214 |

| б) нормальный | 0,347 | 0,352 |

| 2. Соотношение фактического коэффициента и нормального, (стр. 1а / стр. 1б) * 100, % | 63,98 | 60,80 |

| З.Доля иммобилизованных активов в стоимости имущества, % | 55,64 | 53,73 |

| 4 Оценочный показатель финансовой устойчивости, (стр.2+стр.3) /2), % | 59,81 | 57,26 |

Уровень финансовой устойчивости по коэффициенту маневренности к концу периода снизился на 2,55 процентных пункта, и это свидетельствует об ухудшении финансового состояния организации.^ 6) Индекс постоянного активаКПКП = FИММ / ИСП.НП.ККМ + КП = 1МПМПRR = П / S * 100,П S ППОП^ 7) Коэффициент реальной стоимости имуществаКРКР = (СОС + ZС + ZН) / В,.СОСZСZН ВР.НР.К Таблица 8.176(без учета роста дебиторской задолженности)

| Показатели | На начало периода | На конец периода |

| 1. Дебиторская задолженность организации, тыс.руб. | 35587 | 42677 |

| 2. Прирост дебиторской задолженности по сравнению с суммой на начало периода, тыс.руб. | — | + 7090 |

| 3. Стоимость имущества без учета прироста дебиторской задолженности, тыс.руб. | 249753 | 279161 |

| 4. Расчетный коэффициент реальной стоимости имущества | 0,442 | 0,429 |

^ 8) Коэффициент долгосрочного привлечения заемных средств(КД),КД = KТ / (ИС + KТ) ,. KТИСзаймыД.К Таблица 8.177

| Показатели | На начало периода | На конец периода |

| 1 .Коэффициент обеспеченности запасов собственными оборотными средствами, (К) | 0,538 | 0,487 |

| 2. Коэффициент автономии, (КА) | 0,716 | 0,684 |

| 3. Коэффициент соотношения заемных и собственных средств, (КЗ/С) | 0,397 | 0,463 |

| 4. Коэффициент соотношения мобильных и иммобилизованных средств, (КМ/И) | 0,797 | 0,861 |

| 5. Коэффициент маневренности, (КМ) | 0,222 | 0,214 |

| 6. Индекс постоянного актива, (КП) | 0,778 | 0,786 |

| 7. Коэффициент долгосрочных привлеченных заемных средств, (КД) | 0,007 | |

| 8. Коэффициент реальной стоимости имущества, (Кр) | 0,442 | 0,418 |

ФУФУ = 1 + 2КД + КА + 1/КЗ/С + КР + КПУ.НУ,КФУ = ФУ.К / ФУ.Н — 1.У

… 8 …

Поиск по сайту:

Формула для расчёта

Формула даёт коэффициент, который отображает отношение задолженности к общему капиталу. Значение даёт представление об устойчивости предприятия, его финансовом состоянии. Формула позволяет найти число краткосрочных обязательств в общем количестве обязательств. Выглядит она следующим образом:

Формула даёт коэффициент, который отображает отношение задолженности к общему капиталу. Значение даёт представление об устойчивости предприятия, его финансовом состоянии. Формула позволяет найти число краткосрочных обязательств в общем количестве обязательств. Выглядит она следующим образом:

Коэффициент краткосрочной задолженности = Общая сумма обязательств/Общая сумма активов

Как интерпретировать показатели? Если они составили 1:1, положение можно считать рискованным. При более низких показателях ситуацию ещё можно контролировать.

Нормативное значение: 0,1-0,2. Если при расчёте получилось оно, можно быть уверенными в устойчивости предприятия. Это значит, что оно независимо от кредиторов и обеспеченно средствами из собственного оборота. Что делать, если коэффициент повысился? Потребуется увеличить ликвидность активов фирмы.

Коэффициент отображает отношение задолженности к общему капиталу.

Нормативное значение коэффициента

Формула позволяет определить взаимоотношения с кредиторами. В результате расчётов можно выявить те долги, которые сделали положение опасным. Их необходимо погасить в первую очередь.

Формула позволяет определить взаимоотношения с кредиторами. В результате расчётов можно выявить те долги, которые сделали положение опасным. Их необходимо погасить в первую очередь.

Коэффициент рекомендуется находить регулярно, чтобы сравнивать нормативное значение за различные периоды. При выявлении негативных тенденций руководство может попробовать найти средство на погашение наиболее опасных обязательств. В этом случае, до исключения имеющихся обязательств, капитал компании необходимо тратить на их покрытие.

Руководитель может провести оперативную конфискацию доли капитала, которая аналогична по объёму имеющейся задолженности. Что показывает значение, которое превышает средние показатели? Это свидетельствует о низкой платёжеспособности, проблемах с финансовой стабильностью.

Данная формула даёт объективное представление о происходящем в компании только в одном из направлений её работы. Для нахождения полной картины потребуются и иные показатели: коэффициенты общей и долгосрочной задолженности. Они сравниваются между собой, что позволяет проверить обеспеченность компании средствами, степень её независимости от сторонних источников финансирования.

Формула для нахождения коэффициента кратковременной задолженности показывает объём текущих займов в общем числе активов. Она применима менеджерами для принятия управленческих решений. К примеру, по выплате появившейся суммы средств. Если имеются опасные обязательства, их можно покрыть в первую очередь.

Формула позволяет определить взаимоотношения с кредиторами.

Она требуется также для проверки динамических показателей деятельности, эффективности работы. Для получения объективных данных можно взять средние коэффициенты по отрасли и сравнить их со значениями конкретной компании.

Формула также необходима кредиторам, которые решают вопрос с кредитной политикой. Она позволит выявить степень платёжеспособности организации. Если она низкая, то риски при предоставлении кредита велики. Руководитель может подумать о продолжении сотрудничества с такой фирмой. Если же показатели в норме, то и риски низки. Такое предприятие является надёжным партнёром, который имеет в своём распоряжении средства для выплаты полученного займа. Это также значение, которое позволяет работать с кредиторами предприятия.

Чем отличаются оборотные активы от внеоборотных

Рассмотрим детальнее отличия оборотных активов от внеоборотных:

- Срок погашения. ВА долгосрочны. Использовать их можно от 1 года и до момента «списания». ОА краткосрочны. Их оборот – всего 1-2 цикла.

- Ликвидность. ВА в большинстве своем неликвидны. Это связано с длительным сроком их «жизни». Если попытаться обратить их в деньги после использования, вряд ли получится большая сумма (за исключением объектов недвижимого имущества). ОА ликвидны (особенно деньги).

- Амортизация. ВА часто переоценивают. Это связано с уменьшением их цены по мере износа, несмотря на повышение стоимости продукции. Подобное явление именуется амортизацией ОС. Присуще оно исключительно ВА.

- Отдача. ВА передают свою стоимость производимой продукции по частям, ОА – полностью.

- Кредитование. ВА нуждаются в долгосрочном инвестировании, поэтому их приобретают обычно за счет ОС. ОА быстро окупаются. Компаниям, в чьей структуре капитала преобладают последние, кредиты привлекать намного проще.

- Местоположение в финансовых документах. ВА отражены в 1разделе Баланса, ОА – во втором.

- Специфика. Наличие той или иной группы активов может быть обусловлено специализацией компании. Высокая доля ВА присутствует у фондоемких компаний (к примеру, телекоммуникационных). Большим запасом ОА отличаются торговые предприятия и материалоемкие производства.

Экономический эффект в результате ускорения оборачиваемости

Экономический эффект в результате ускорения оборачиваемости выражается в относительном высвобождении средств из оборота, а также в увеличении суммы прибыли. Сумма высвобожденных средств из оборота в связи с ускорением (-Э) или дополнительно привлеченных средств в оборот (+Э) при замедлении оборачиваемости определяется умножением однодневного оборота по реализации на изменение продолжительности оборота:

При расчете показателей оборачиваемости стоит учитывать то что, на длительность нахождения средств в обороте оказывают влияние различные внешние и внутренние факторы.

К внешним факторам относятся:

- отраслевая принадлежность;

- сфера деятельности организации;

- масштаб деятельности организации;

- влияние инфляционных процессов;

- характер хозяйственных связей с партнерами.

К внутренним факторам относятся:

- эффективность стратегии управления активами;

- ценовая политика организации;

- методика оценки товарно-материальных ценностей и запасов.

Отметим что, ускорение оборачиваемости оборотных средств уменьшает потребность в них: меньше требуется запасов, что ведет к снижению уровня затрат на их хранение и способствует, в конечном счете, повышению рентабельности и улучшению финансового состояния организации.

В свою очередь, замедление оборачиваемости приводит к увеличению оборотных средств и дополнительным затратам, а значит, к ухудшению финансового состояния организации.

Тем не менее основной подход к оценке коэффициентов оборачиваемости следующий: чем короче период оборота, тем более эффективна коммерческая деятельность предприятия и тем выше его деловая активность.

Качественные критерии деловой активности – это широта рынков сбыта (внутренних и внешних), деловая репутация фирмы, ее конкурентноспособность, наличие постоянных поставщиков и покупателей готовой продукции. Данные критерии следует сопоставлять с аналогичными характеристиками конкурентов, действующих в отрасли. Данные берутся в основном не из бухгалтерской отчетности, а из маркетинговых исследований.

Количественные критерии деловой активности характеризуются абсолютными и относительными показателями. В число абсолютных показателей входят: объем продажи готовой продукции, величина используемых активов и капитала, в том числе собственный капитал, прибыль.

Целесообразно сравнивать эти количественные параметры в динамике за ряд периодов (кварталов, лет). Оптимальное соотношение между ними: Темп прироста чистой прибыли > Темпа прироста выручки от реализации продукции > Темпа прироста стоимости активов > 100%

То есть прибыль предприятия должна увеличиваться более высокими темпами, чем остальные параметры деловой активности. Это значит, что активы (имущество) должны использоваться более эффективно, издержки производства должны уменьшаться. Однако на практике даже у стабильно работающих организаций возможны отклонения от указанного соотношения показателей. Причинами этого могут быть: освоение новых видов продукции и технологий, большие капитальные вложения в модернизацию и освоение основных средств, реорганизация структуры управления и производства и другие факторы.

Показатели деловой активности особенно важно сравнивать со средне отраслевыми значениями, так как их величина может существенно колебаться в зависимости от отрасли

Объяснение показателя коэффициента мобильности активов

Коэффициент мобильности активов рассчитывается как соотношение оборотных и необоротных активов. Мобильность означает способность активов переходить с одной формы в другую. Высокая мобильность говорит о том, что компания сможет изменить структуру активов в течение короткого периода времени. Это понятие связано с ликвидностью – скоростью конвертации в денежные средства без потери стоимости. Однако, если показатели ликвидности измеряют способность компании отвечать по текущим обязательствам (то есть измеряют платежеспособность), то показатель мобильности активов говорит о способности компании подстраиваться под внешнее влияние рынка, проводить гибкую деятельность.

Например, если в производителя станков основные средства составляют большую долю, то компания не сможет перестроиться на производство автомобилей при резком изменении рыночной ситуации. Для этого необходимо продать текущее оборудование, закупить новое, а сделать это быстро можно при предоставлении значительной скидки. С другой стороны, магазин, который торгует одеждой западных брендов и у которого товарные запасы составляют большую часть активов, в случае необходимости может быстро распродать товарные запасы по себестоимости и перейти в другую нишу. Таким образом, маневренность активов магазина одежды является значительно выше маневренности активов производителя станков. Способность оперативно реагировать на внешние изменения повышает устойчивость и эффективность компании.

Как улучшить коэффициент покрытия долга (DSCR)?

Снижение цен на закупку сырья и материалов.

Любое сокращение расходов может увеличить прибыль после уплаты налогов и тем самым повысить эффективность DSCR. Расходы можно сократить путем переговоров и пересмотра контрактов с поставщиками сырья, расходных материалов и т. д.

Более выгодные поставщики.

С помощью тендерной системы отбора поставщиков можно сравнить ценовые предложения различных поставщиков, и выбрать поставщика с лучшими ценами и приемлемым качеством. После того, как процесс закупок будет улучшен, эффективность и экономия средств из-за этого отразятся в прибыли после уплаты налогов, что, в свою очередь, улучшит DSCR.

Увеличение доходов.

Увеличение доходов может помочь в улучшении прибыли и DSCR. Увеличения выручки можно достигнуть с помощью двух вещей — увеличения объема продаж или увеличения цены продукции. Увеличение объема достигается за счет роста заказов, маркетинга, рекламы и т. д. Более высокой цены можно достичь либо путем дифференциации продукции, либо улучшения качества продукции.

Увеличение срока кредита.

Увеличение срока кредита уменьшит годовой размер обслуживания кредита. Это уменьшит знаменатель формулы и тем самым увеличит DSCR.

Уменьшение ставки кредита.

Сумма процентов является частью знаменателя формулы DSCR, и если процентная ставка до некоторой степени уменьшается, сумма процентов также уменьшится и это приведет к уменьшению суммы обслуживания долга. Это уменьшит знаменатель и, следовательно, улучшит DSCR.

Эффект баллонирования платежей.

Для всех новых предприятий характерная ситуация заключается в том, что денежный поток в начальные периоды деятельности очень низок из-за более низкого объема операционной деятельности.

Корректировка графика платежей с учетом реалистичного денежного потока, то есть низкий размер платежей в течение первых нескольких лет, а затем их увеличение, называется эффектом баллонирования (от англ. ‘ballooning effect’). Кредиты с такими платежами иногда называют ‘шаровыми кредитами’.

Коэффициент оборачиваемости дебиторской задолженности

В процессе хозяйственной деятельности предприятие дает товарный кредит для потребителей своей продукции, то есть существует разрыв во времени между продажей товара и поступлением оплаты за него, в результате чего возникает дебиторская задолженность. Коэффициент оборачиваемости дебиторской задолженности показывает, сколько раз за год обернулись средства, вложенные в расчеты. Он определяется по формуле:

Кодз = Чистая выручка от реализации продукции / Среднегодовая сумма дебиторской задолженности;

Согласно балансу:

Кодз= ф.2ряд.035/(((ф.1ряд.150гр3+ф.1ряд.160гр3+ф.1ряд.170гр3+ф.1ряд.180гр3+ф.1ряд.190гр3+ф.1ряд.200гр3+ ф.1ряд210гр3)+ (ф.1ряд.150гр4+ф.1ряд.160гр4+ф.1ряд.170гр4+ф.1ряд.180гр4+ф.1ряд.190гр4+ф.1ряд.200гр4+ ф.1ряд210гр4))/2); (Для предприятий Украины)

Кодз=ф.2ряд.030/((ф.1ряд.160гр3+ф.1ряд.170гр3+ф.1ряд210гр3+ф.1ряд.160гр4+ф.1ряд.170гр4+ ф.1ряд210гр4)/2); (Для субъектов малого предпринимательства Украины с формой отчетности «м»)

Кодз=ф.2ряд.030/((ф.1ряд210гр3+ф.1ряд210гр4))/2); (Для субъектов малого предпринимательства Украины с формой отчетности «мс»)

Кодз=ф.2ряд.010/((ф.1ряд240гр3+ф.1ряд240гр4))/2); (Для предприятий России)

Как правило, чем выше этот показатель, тем лучше, потому что предприятие скорее получает оплату по счетам

С другой стороны, предоставление покупателям товарного кредита является одним из инструментов стимулирования сбыта, поэтому важно найти оптимальную продолжительность кредитного периода

Используя этот коэффициент, можно рассчитать более наглядный показатель — период инкассации, т.е. время, в течение которого дебиторская задолженность перейдет в средства. Для этого необходимо разделить продолжительность анализируемого периода на коэффициент оборачиваемости дебиторской задолженности.

Показатели оборачиваемости дебиторской задолженности полезно сравнивать с оборачиваемостью кредиторской задолженности. Такой подход позволяет сопоставить условия коммерческого кредита, предоставленного рассматриваемым предприятием своим клиентам с условиями кредитования, которыми оно пользуется со стороны поставщиков. Для этого необходимо определить коэффициент оборачиваемости и срок оборота дебиторской и кредиторской задолженности по товарным операциям.

В ходе экономической диагностики целесообразно сопоставить фактические сроки погашения дебиторской задолженности с продолжительностью предоставляемого покупателям периода отсрочки платежа, что позволит оценить эффективность контроля за состоянием расчетов с дебиторами и сделать выводы об уровне их кредитоспособности.

Виды краткосрочной задолженности

Существует много разновидностей краткосрочного долга:

- Перед кредиторами за полученные товары и услуги;

- Вексель к оплате, представляющий собой точно поставленную сумму обязательств и указанный срок. Выдаётся при получении кредита в банковском учреждении, при покупке активов;

- Занятая сумма;

- Сумма процентов, которые нужно покрыть. Проценты могут быть по займам, ценным бумагам;

- Долг перед владельцами акций по дивидендам;

- Обязательства по выплате заработной платы;

- Перед другими компаниями за услуги, которые не относятся напрямую к предприятию. Это могут быть долги по страховке;

- Приобретённые платежи по авансу.

Формула для расчета

Для расчета данного индикатора достаточно определить всего два значения: сумму оборотных и внеоборотных активов.

Формула выглядит так:

КМА = ОА/ВА,

где КМА – коэффициент мобильности активов;

ОА – оборотные средства, т.р.;

ВА – внеоборотные средства, т.р.

Формула расчета по балансу:

КМА = стр. 1200/стр.1100.

Алгоритм расчета показателя:

- определяют сумму оборотных активов (стр.1200) путем суммирования значений из баланса: запасы (стр.1210), НДС (стр.1220), дебиторская задолженность (стр.1230), финансовые вложений (стр.1240), денежные ресурсы (стр.1250), прочие (стр.1260);

- определяют сумму внеоборотных активов (стр.1100) путем суммирования следующих элементов: нематериальные активы (стр. 1110), результаты НИОКР (стр.1120), поисковые активы (стр.1130 и стр.1140), основные фонды (стр.1150), вложения (стр.1160+стр.1170), отложенные налоговые активы (стр.1180), прочие (стр.1190);

- рассчитывают соотношение оборотных фондов к внеоборотным.

Показатель исчисляется в долях от единицы.

На рисунке ниже представлен алгоритм расчета коэффициента мобильности активов.