Калькулятор ндфл

Содержание:

Способы возмещения налога и процедура оформления вычета

Для назначения льготы целесообразно действовать 2 путями: через налоговую инспекцию или работодателя.

Через ИФНС

Этот способ подходит, если требуется единовременная выплата всей годовой суммы возврата. Оформлять льготу следует после завершения отчетного периода, например, на следующий год после приобретения жилплощади. Для назначения льготы подают документацию в ИФНС по месту регистрации: бумаги можно отправить почтой, через Интернет посредством личного кабинета налогоплательщика или передать лично. Далее несколько месяцев осуществляется проверка всех предоставленных данных. При одобрении возврат поступит на счет, предоставленный получателем.

Через работодателя

При использовании такого варианта возврат происходит по частям — ежемесячно из зарплаты сотрудника не удерживается НДФЛ.

Для назначения возмещения нужно направить в ИФНС пакет документов любым удобным способом: почтой, через Интернет или лично. В течение 30 дней инспекция сформирует уведомление о праве на льготу. Его нужно передать работодателю, дополнительно приложив заявление на возмещение НДФЛ.

Образец заявления работодателю на вычет

Перечень документов

Список бумаг, необходимых для получения льготы, зависит от вида вычета. Общий перечень включает:

- паспорт (копию);

-

заявление;

- декларацию 3-НДФЛ (не требуется при оформлении через работодателя);

-

данные о доходах;

В список дополнительных документов входят:

- подтверждение родственных связей — при возврате на детей, братьев, сестер и так далее;

- договор с медпредприятием, копия его лицензии, квитанции об оплате услуг, рецепт по форме 107/у с пометкой для налоговой — при вычете на лечение;

- копия договора на образование, лицензия учреждения, подтверждения платежей — при льготе на обучение;

- бумаги на собственность, платежки или расписки, кредитный договор, справка из банка об оплаченных процентах — при имущественном вычете.

Оформление льготы через ИФНС обычно занимает около 4 месяцев, процедура через работодателя происходит быстрее, начисления возможно получать уже на следующий месяц после передачи на предприятие уведомления из инспекции.

Каждый налогоплательщик может воспользоваться правом на компенсацию собственных затрат в форме возвращенного НДФЛ. Однако следует учитывать сроки, особенности и ограничения на льготы, установленные законодательством

Перед ее оформлением важно быть в курсе нововведений в нормативно-правовую базу, регламентирующую порядок предоставления налоговых вычетов

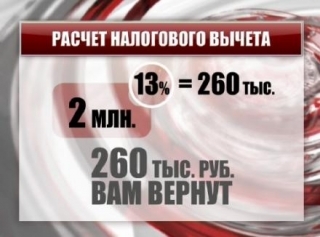

Понятие налогового вычета

Принципы, процедура оформления и реализации права на частичный возврат средств, переданных государству, определены Налоговым кодексом РФ. Гражданин после получения дохода обязан перечислить процент от него в бюджет страны. Ставка устанавливается законодательством РФ и составляет от 13 до 35 %. Помимо подоходного налога (НДФЛ), производятся и другие отчисления. Они направляются в различные фонды государства. Однако вычет обусловлен только подоходными отчислениями (НДФЛ). Он сокращает величину дохода, от которой человек обязан отправить часть государству, то есть уменьшает налогооблагаемую базу. Главным условием предоставления льготы выступает обязательное наличие отчислений в бюджет. Кроме того, человек должен проживать в РФ свыше 183 дней.

Возмещение части отчислений, произведенных человеком от дохода, возможно при определенных обстоятельствах и направлено на облегчение налогового бремени.

Сферы применения налога

Многие граждане ошибочно полагают, что налог в размере 13% затем идет на формирование их пенсии, социальное страхование (выплаты при нетрудоспособности, декретные и детские пособия), а также на медицинское страхование. На самом деле это не так.

Каждый работодатель обязан делать взносы на пенсионное, социальное и медицинское страхование за своих работников. Но эти взносы уплачиваются им за свой счет, и на них не уменьшается начисленная сотрудникам зарплата. То есть НДФЛ в размере 13% уменьшает размер полученных гражданином доходов, а взносы в ПФР, ФСС и ФОМС – нет.

Приведем пример. Сотруднику установлен оклад в размере 30 тыс. р.

На руки он получает 26 100 р. (30000 – 30000 * 13%).

Также работодатель ежемесячно перечисляет за него 6600 р. на пенсионное страхование (30000 * 22%); 870 р. (30000 * 2,9%) – на социальное страхование и 1530 р. (30000 * 5,1%) – на медицинское страхование.

На самом деле все удержанные налоги с зарплаты в размере 13% поступают в бюджеты соответствующего уровня (федеральный, региональный, городской или районный). Затем эти средства направляют на обеспечение работы бюджетных учреждений (в частности, больниц и школ), охрану правопорядка, экологическую и пожарную безопасность и пр.

Согласно действующему законодательству, большая часть собранных налогов в размере 85% поступает в бюджет субъекта: города федерального значения (такого, как Москва или Санкт-Петербург) или региональный бюджет (например, Тульской или Тверской области). Остальные 15% уходят в муниципальные образования. Такое распределение производится, согласно положениям ст. 56 Налогового кодекса.

Направления расходов (например, то сколько потратят на ремонт больниц, благоустройство города, образовательные услуги и пр.) определяется уже местными властями при принятии бюджета на текущий год.

То, каким образом распределяются эти средства, можно найти в открытом доступе. Например, с направлениями бюджетных расходов для Москвы на текущий год можно ознакомиться на сайте «Открытый бюджет».

Очевидно, что источником формирования бюджета выступают не только зарплатные налоги, но и налоговые поступления от предпринимателей и предприятий за ведение ими бизнеса на российской территории. Так, согласно статистике, на подоходный налог сейчас приходится 20% среди источников его формирования, больше (23%) принадлежит налогу на добычу полезных ископаемых.

Таким образом, ежемесячно сотрудники должны перечислить в пользу государства НДФЛ в размере 13% от их зарплаты. В данном случае работодатель выступает их налоговым агентом: удерживает подоходный налог и перечисляет его в бюджет. НДФЛ поступает в региональный бюджет и затем расходуется на различные цели. Помимо НДФЛ 13%, который сотрудник платит из своего кармана, работодатель ежемесячно отчисляет 22% от его доходов на пенсионное обеспечение, 5,1% – на медицинское страхование и 2,9% – на социальное страхование. Большая часть собранного НДФЛ зачисляется в региональные бюджеты, а 15% направляется в муниципальные.

Не нашли ответа на свой вопрос? Звоните на телефон горячей линии.

Налоговые вычеты

Рассматривая подробнее схему оплаты, необходимо четко выделить налоговые вычеты, льготы, положенные по закону и не подлежащие налогообложению. К таким льготам можно отнести:

Рассматривая подробнее схему оплаты, необходимо четко выделить налоговые вычеты, льготы, положенные по закону и не подлежащие налогообложению. К таким льготам можно отнести:

- по уходу за несовершеннолетним ребенком, не достигшим 18 лет и проживающим с родителями, установленный законом вычет составляет 1400 рублей;

- по уходу за третьим несовершеннолетним ребенком или ребенком, имеющим 1-ю или 2-ю группу инвалидности, вычет равен 3000 рублей.

Подоходный налог рассчитывается со всех видов заработных плат с учетом индексации в размере 13%, в том числе и с минимальной, а в случае если суммарный доход за налоговый период превышает 512 000 рублей, то налог на доходы составит 23%.

Перед тем как рассчитать подоходный налог с заработной платы, необходимо учесть все виды налоговых вычетов, социальных льгот и других видов компенсаций, которые не подлежат налогообложению.

Основанием для получения налоговой льготы может быть покупка жилья или ипотечный кредит, получение образования или обучение детей, добровольное пенсионное страхование, различные благотворительные взносы и религиозные пожертвования. Согласно статьям 219 и 220 Налогового кодекса, предоставление налоговых льгот позволяет снизить сумму для отчисления подоходного налога.

Не подлежат налогообложению компенсации и премии, полученные работником за использование личного имущества в служебных или производственных целях, компенсации за вредные условия труда, повышение квалификации и оплата командировок.

Согласно пункту статьи 217 НК России, выплата суточных не образует налогооблагаемого дохода работника.

Однако существует определенный лимит выплат, который не должен превышать:

- 700 рублей в сутки в командировках по РФ;

- 2500 рублей при заграничных выездах.

Основанием для подтверждения права на льготу должен быть соответствующий документ и заявление в бухгалтерию предприятия, которое начисляет заработную плату.

Также следует отметить, что оказание материальной помощи работнику суммой до 4000 рублей не подлежит налогообложению.

При получении заработной платы в натуральном эквиваленте расчет НДФЛ производится после оценки дохода по государственным установленным ценам или из расчета средней рыночной стоимости.

Для расчета подоходного налога работников, получающих заработную плату в иностранной валюте, применяется курс обмена валют, установленный Центральным банком на момент получения дохода.

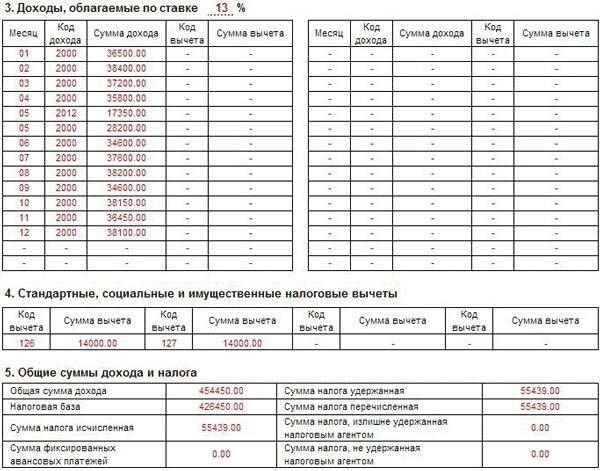

Пример расчета НДФЛ в зарплаты

Заработная плата субъекта с 3 несовершеннолетними детьми, составляет 15 000 рублей ежемесячно:

- Суммарно годовая заработная плата равняется 180 000 рублям, ставка — 13%.

- Льготы: ежемесячная налоговая база составляет 10 000 – 1 400 (1 ребенок) – 1 400 (2 ребенок) – 3 000 (3 ребенок) = 10 200 рублей.

- С суммы в 10 200 рублей следует удержать подоходный налог: 10 200 рублей * 13% = 1326 рублей.

- Сумма отчислений с заработной платы составляет 1326 рублей.

Вычеты позволяют существенно уменьшить налоговую базу сотрудников, и дают возможность руководителям организаций используя эту минимизацию выделять средства на материальные поощрения сотрудников.