Переход на енвд с усн

Содержание:

- Как перейти на ЕНВД: пошагово

- Переходные положения при смене системы с ЕНВД на УСН

- Правила и пример расчета ЕНВД

- Когда нельзя применять ЕНВД

- Порядок перехода с УСН на ЕНВД

- Как осуществить переход с УСН на ОСНО в 2019-2020 годах

- С ОСНО на УСН: как это сделать

- Сменить УСН на ЕНВД

- Порядок перехода с УСН на ОСНО в 2020 году

- Какую альтернативу ЕНВД предлагает государство?

- Итоги

Как перейти на ЕНВД: пошагово

Для того чтобы перейти на ЕНВД гражданину или юридическому лицу нет необходимости проходить долгие процедуры и заполнять массу документов. В первую очередь для оформления указанной системы налогообложения требуется заполнение соответствующего заявления. Заполненный шаблон такого документа предоставляется в органы налоговой службы по месту осуществления предпринимательской деятельности организации или ИП, после чего заинтересованное лицо ставится на учет в качестве плательщика ЕНВД, о чем извещается путем получения соответствующего уведомления.

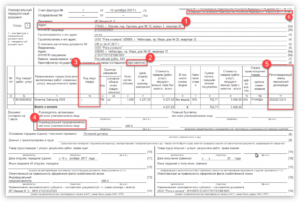

Заявление о переходе на единый налог на временный доход имеет регламентированный действующим законодательством шаблон, форма которого утверждена приказом ФНС Российской Федерации от 11 декабря 2012 года. Кроме того образцы указанного заявления для юридических и физических лиц, осуществляющих предпринимательскую деятельность, рознятся: организации должны подавать форму ЕНВД-1, а индивидуальные предприниматели – ЕНВД-2.

Нормами Налогового кодекса РФ предусмотрено, что на подачу оговоренного заявления отведён пятидневный срок, который начинает исчисляться с момента фактического применения вмененки, в связи с чем дата фактического применения и перехода на указанную систему могут не совпадать. Поэтому в заявлении рекомендуется отмечать именно ту дату, с которой единый налог на временный доход начал применяться.

Пример

ООО «Айсберг» осуществляло розничную торговлю, при этом используя УСН с 13 января 2017 года. Со временем у предприятия возникла необходимость в переводе своей деятельности на ЕНВД. В конечном итоге, с 1 марта 2017 года ООО «Айсберг» начал использовать указанный специальный режим.

Согласно пункту 2 статьи 6.1 Налогового кодекса РФ, исчисляемый в днях срок, начинает свое течение на следующий после даты наступления события день. Согласно пункта 6 вышеупомянутой статьи, срок подлежит исчислению в рабочих днях, если иное не предусмотрено в отдельном порядке.

В связи с вышеизложенным, пятидневный срок, отведённый для проведения процедуры постановки на учёт, для организации начинается 2 марта и заканчивается 6 марта 2017 года. Следовательно, ООО «Айсберг» несет обязанности по уведомлению органов налоговой службы о своём намерении перехода на вмененку до 6 марта включительно. В тоже время в регистрационной документации датой постановки на учет будет являться 1 марта 2017 года.

Переходные положения при смене системы с ЕНВД на УСН

Опираемся на Письмо Минфина от 21.08.13 г. № 03-11-06/2/34243 и Письмо Минфина России от 23.04.2018 N 03-11-11/27126, т.к. в НК РФ данный момент не урегулирован.

Если реализация была отражена в период применения ЕНВД, а оплата была получена уже в период применения УСН, то доход в налогооблагаемую базу по УСН НЕ включается. Доход был получен от деятельности на ЕНВД и налог уже был уплачен в период его применения.

Если оплата была получена в период применения ЕНВД, а реализацию отразили в период применения УСН, то в состав доходов по УСН сумму от реализации также не включаем.

Если реализация была отражена в период применения УСН, оплата была получена также в период применения УСН, а товары под эту реализацию были приобретены в период применения ЕНВД, то доход в налогооблагаемую базу по УСН необходимо будет включить.

Если расходы по приобретению (оплате) товаров, предназначенные в дальнейшем для реализации, были произведены в период применения ЕНВД, то при работе на УСН данные расходы учесть будет нельзя.

Планируйте переход с ЕНВД на УСН заранее и учтите все вышеуказанные моменты.

Нужна консультация бухгалтера по выбору оптимальной системы налогообложения, или бухгалтерские услуги? Звоните по тел. (495) 661-35-70.

Правила и пример расчета ЕНВД

Алгоритм расчёта ЕНДВ самостоятельно:

- обратиться к статье № 346.29 Налогового кодекса;

- найти соответствие категории деятельности своей организации к показателю базовой доходности;

- данный показатель умножить на физический показатель, затем на коэффициент-дефлятор К1 ЕНВД (устанавливается Минэкономразвития ежегодно, в 2014 г. он равен 1,672);

- итоговая сумма является предполагаемым доходом.

Формула расчёта квартального ЕНДВ:

ЕНДВ = базовая доходность x физпоказатель x K1 x K2 × 3 месяцаx 15% (налоговая ставка)

Коэффициент К2 для ЕНВД — это корректирующий коэффициент, который может быть введён местными властями. Он определяется умножением показателей воздействия определённых факторов на итоги предпринимательской деятельности региона.

Формула расчёта месячного ЕНДВ:

ЕНДВ=предполагаемый доходx K2 – 15%

Нужно учесть, что реальная сумма выплат будет ниже расчётной величины. Это обусловлено тем, что будут учитывать и иные уплаченные налоги (к примеру, пенсионные обязательные страховые взносы при ЕНВД).

Итог: ЕНДВ — это совокупное произведение физпоказателя, базовой доходности, поправочных коэффициентов, срока и налоговой ставки.

К расчётам нужно относиться чрезвычайно внимательно, так как в них легко ошибиться. А заполнение декларации по ЕНВД должно быть верным с первого раза, изменения в ней впоследствии недопустимы. Также обязательно ведение учётной политики организации в случае осуществления ею нескольких разновидностей деятельности.

Когда нельзя применять ЕНВД

Ни в какой период и ни при каких условиях невозможен переход к «вмененке», если организация или ИП нарушают следующие условия:

- количество наемного персонала превышает 100 человек;

- иные юридические лица и организации имеют долю в уставном капитале более 25%;

- предприятие является простым товариществом;

- переход ИП на УСН произошел на основе патента;

- налогоплательщик применяет единый сельскохозяйственный налог.

Кроме того, существует большое количество ограничений по применению ЕНВД для бизнесменов непосредственно внутри сферы деятельности. Вот несколько примеров:

- применять ЕНВД не имеют права те автотранспортные предприятия, число транспортных единиц в которых выше 20;

- при розничных продажах, площадь торгового зала не должна быть выше 150 кв.м.;

- в рекламном бизнесе работать с «вмененкой» могут только те компании, которые занимаются размещением или распространением рекламы. Изготовление рекламных конструкций, сдача рекламных площадей в аренду или разработка услуг уже не подходят для ЕНВД;

- применение ЕНВД невозможно, если предприятие или ИП по подпадающим под «вмененку» видам деятельности работают не только с физическими лицами, но и юридическими.

Это еще не весь перечень подобных ограничений. Более подробный список можно найти в Налоговом кодексе РФ. Так что прежде чем переходить на «вмененку» надо обязательно убедиться в том, что и вид деятельности и его условия не противоречат правилам применения ЕНВД в том или ином регионе.

Таким образом, переход на вмененку в середине года возможен только в случае применения организацией или ИП общего налогового режима. С УСН на «вмененку» в течение года перейти невозможно, поэтому, как бы этого ни хотелось, придется дожидаться нового календарного года.

Порядок перехода с УСН на ЕНВД

УСН и ЕНВД не являются взамоисключающими режимами, их возможно совмещать в бизнес-практике. Либо можно выбрать один из этих режимов

Как ИП перейти с УСН на ЕНВД? Переход на “вмененку” имеет смысл для индивидуального предпринимателя, бизнес которого демонстрирует стабильные показатели выручки, а реальный доход превышает “вмененный”. Благодаря такому переходу у предпринимателя появляется возможность оптимизации налогообложения. Ведь налог платится с потенциально возможной доходности, которая устанавливается законодательно и зависит от вида бизнеса, региона и места его ведения, экономической ситуации и пр.

Другими немаловажными преимуществами “вмененки” перед УСН являются:

- Упрощенный учет: не нужно вести КУДиР, получать и хранить первичные документы (акты, накладные, чеки).

- Освобождение от применения ККМ (за ее обслуживание необходимо ежеквартально платить).

“Вмененку” могут применять далеко не все ИП, а только те, которые соответствуют базовым условиям:

- в регионе применяется указанный налоговый режим (например, в Москве он отсутствует);

- вид деятельности ИП подлежит переводу на ЕНВД (это, например, бытовые услуги, грузоперевозки, розничная и разносная торговля и пр.);

- ИП не осуществляет деятельность в рамках простого товарищества, имеет численность штата до 100 человек.

Перейти на ЕНВД ИП могут в любой момент: как в начале года, так и в середине. При этом в каждом случае будут свои нюансы.

Законодательством установлен запрет на смену “упрощенки” другим режимом в течение налогового периода (для УСН им является календарный год). Единственное допущение, прописанное в Налоговом кодексе: ИП может утратить право на применение УСН из-за превышения лимита выручки или численности штата. Тогда он вынужден будет работать на ОСНО.

У ИП есть право перейти на ЕНВД по отдельным видам деятельности с любой даты. Ему нужно будет помнить обязанности вести раздельный учет и сдавать декларации по каждому из режимов.

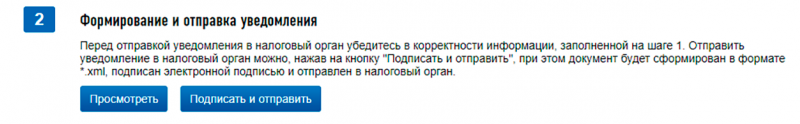

Для этого необходимо подать заявление в ФНС о постановке на учет физлица как плательщика ЕНВД. Для предпринимателей есть специальная форма ЕНВД-2. Ее нужно успеть подать в ФНС течение 5 дней после начала вмененной деятельности (дату начала работы нужно указать в заявлении).

Заявление подается по месту фактического ведения бизнеса (оно может отличаться от места регистрации): расположения магазина, парикмахерской и пр. ИП, которые занимаются грузоперевозками или отделочными работами (не имеют жесткой привязки к месту ведения бизнеса как магазины), должны регистрироваться в ФНС по своему юридическому адресу (у ИП он совпадает с их пропиской или, при ее отсутствии, с регистрацией).

Например, единственным направлением деятельности предпринимателя является розничная торговля. В 2016 году он находился на “упрощенке”. Перейти на “вмененку” он сможет только с 2017 года. Для этого он должен подать соответствующее заявление ЕНВД-2 в ФНС до 15 января 2017 года.

Если бы ИП решил параллельно заняться, например, грузоперевозками, то он мог бы подать заявление на ЕНВД в любое время года (в течение 5 дней после начала осуществления деятельности, попадающей под вмененную).

В некоторый случаях предпринимателю придется совмещать ЕНВД и УСН даже в рамках одного и того же направления бизнеса. Например, если он занимается ремонтно-отделочными работами, то все услуги по ремонту жилых помещений попадают под понятие бытовых услуг и могут быть переведены на “вмененку”. Когда он предоставляет услуги в пользу юридических лиц, то данная деятельность может осуществляться только в рамках “упрощенки” или общего налогового режима.

Аналогичная ситуация с грузоперевозками: если потребителями услуг являются компании и другие ИП, то данное направление не переводится на ЕНВД.

Как осуществить переход с УСН на ОСНО в 2019-2020 годах

УСН и ОСНО — настолько различные системы налогообложения, что их очень трудно сравнивать. ОСН предусматривает ведение полного бухучета с начислением и выплатой всех видов налогов. УСН допускает уплату минимального количества налогов.

Как перейти с УСН на ОСН? Переход с одного режима налогообложения (УСН) на другой (ОСН) возможен в следующих случаях:

- Прекращение использования УСН на добровольной основе при подаче уведомления в налоговую (п. 6 ст. 346.13 НК РФ). Его нужно направить в ИФНС не позже 15 января года, с начала которого осуществляется смена режима.

- Вынужденное прекращение использования УСН в результате превышения максимально допустимого уровня годового дохода или нарушения других условий для применения УСН (п. 4 ст. 346.13 НК РФ). Уведомление о прекращении использования УСН подают течение первых 15 дней квартала, следующего за тем, в котором были нарушены условия применения УСН.

Форма уведомления приведена в приказе ФНС от 02.11.2012 № ММВ-7-3/829.

Правовые последствия этих действий включают:

- переход к полному ведению бухучета — для фирм, применявших его упрощенную форму. Фирмы на УСН могут вести бухгалтерский учет по упрощенной форме, допускающей объединение ряда данных. На основе первичных документов при переходе с УСН на ОСНО можно восстановить необходимую для этой системы детализацию учета по счетам, используемым при полной форме бухучета;

- подсчет и уплату налогов, по которым не было обязанностей при УСН; так, применение УСН освобождает от уплаты налога на прибыль, налога на имущество и НДС; для ИП — от НДФЛ со своих доходов, налога на имущество и НДС;

- подачу декларации по УСН до 25-го числа месяца, следующего за месяцем, в котором прекращена деятельность на УСН по данным уведомления (п. 2 ст. 346.23 НК РФ).

- средняя численность работников — 100 человек;

- стоимость ОС —150 млн руб. в 2019-2020 годах;

- установленный предел доходов в 2019-2020 годах — 150 млн руб.;

- начать заниматься деятельностью, несовместимой с УСН, например производить подакцизные товары, организовать ломбард (п. 3 ст. 346.12 НК РФ);

- обзавестись филиалом (при этом наличие представительства или иного обособленного подразделения применению УСН не мешает);

- превысить 25-процентную долю участия юрлиц в УК фирмы-упрощенца;

- стать участником в договоре простого товарищества или доверительного управления имуществом (п. 3 ст. 346.14 НК РФ).

При утрате права на применение УСН нужно рассчитать и уплатить налоги, используемые при ОСНО. Это делают по правилам, которые прописаны в НК РФ для вновь созданных организаций или вновь зарегистрированных ИП. Штрафы и пени за несвоевременную уплату ежемесячных платежей в течение того квартала, в котором перешли на ОСНО, платить не придется.

В переходный период от УСН к ОСН придется определить:

- Величину дебиторской задолженности, т. к. при кассовом методе и при методе начисления доход будет отличаться.

- Кредиторскую задолженность по налогам, зарплате работников, перед поставщиками.

- Непогашенную кредиторскую задолженность.

- Остаточную стоимость имущества.

Все эти показатели помогут при подсчете налогооблагаемых баз и самих налогов.

Что делать, если налоговая сообщила о несоответствии условиям УСН, читайте здесь.

С ОСНО на УСН: как это сделать

О том, чтобы «завязать» с общей системой налогообложения и перейти на «упрощенку», хотя бы раз, но задумываются почти все представители малого и среднего бизнеса. Это неудивительно: гораздо проще работать по упрощенной схеме, где есть четкая налоговая сумма, чем высчитывать массу различных сложных налогов. Прежде чем подавать заявление в налоговую службу о желании работать в «упрощенке», необходимо убедиться в том, что организация подпадает под те условия, при которых УСН возможна. Для этого должно быть полное соответствие следующим параметрам:

- Количество сотрудников, работающих на предприятии, должно быть не выше 100 человек;

- Остаточные средства на балансе компании не должны превышать сумму в 100 миллионов рублей;

- У организации, изъявившей желание работать по УСН, не должно быть филиалов и представительств;

- За три квартала или, по-другому, за девять календарных месяцев, до перехода на «упрощенку», прибыль коммерческого предприятия не должна превышать 45 миллионов рублей. Исключение: индивидуальные предприниматели, к ним данное требование отношения не имеет.

Кроме того, следует учесть тот факт, что есть предприятия и организация, виды деятельности которых в принципе не позволяют права применять упрощенный режим налогообложения. К ним относятся компании, работающие в сфере организации и проведения азартных игр, негосударственные пенсионные фонды, страховые организации, банки, инвестиционные фонда, адвокаты, нотариусы, бюджетные учреждения и т.д. С более полным и подробным их списком можно ознакомиться в Налоговом кодексе РФ.

Важно! Подать в налоговую инспекцию заявление на УСН надо обязательно не позднее 31 декабря текущего года. Связано это с тем, что УСН высчитывается по итогам работы в течение календарного года, начиная с 1 января

Какие главные моменты придется отметить в уведомлении о переходе с общего налогового режима на упрощенный?

- объект налогообложения (доходы или доходы минус расходы);

- количество доходов на 1 октября текущего года и остаток основных средств.

Сменить УСН на ЕНВД

Чтобы перейти с «упрощенки» на «вмененку» нужно, прежде всего, начать заниматься теми видами деятельности, которые соответствуют ЕНВД. Список в каждом конкретном регионе свой и уточнить его можно в налоговой инспекции по месту регистрации предприятия. При переходе с УСН на ЕНВД следует помнить о том, что применение данного налога имеет ряд немаловажных ограничений. В частности, по «вмененке» не имеют права работать:

- Коммерческие компании, количество сотрудников на которых превышает 100 человек;

- Бюджетные государственные учреждения (например, образовательные, социальные и медицинские) но только тогда, когда в рамках своей работы они должны организовывать и предоставлять услуги по общественному питанию;

- Коммерческие организации, в случаях, если доля в их уставном капитале, принадлежащая другим юридическим лицам, составляет больше 25%.

Для того, чтобы стать плательщиком ЕНВД достаточно подать в налоговую службу заявление, причем не позже пятидневного срока с начала выполнения соответствующих работ или оказания услуг.

К сведению: единый налог можно свободно совмещать с другими налоговыми режимами. Поэтому, приняв решение работать по «вмененке, совсем не обязательно отказываться от упрощенного налогообложения, если это выгодно в какой-то другой части коммерческой деятельности. Это особенно удобно для представителей малого и среднего бизнеса. Единственный недостаток: по каждой системе налогообложения придется вести раздельный бухгалтерский и налоговый учет.

Порядок перехода с УСН на ОСНО в 2020 году

УСН и ОСНО — два самостоятельных налоговых режима. Налоговое законодательство не предусматривает их совмещение, поэтому одновременно платить меньше налогов и комфортно работать с плательщиками НДС не получится. Если вы расширяете бизнес или хотите увеличить количество возможных контрагентов, то придется переходить на ОСНО или регистрировать новое предприятие (письма Минфина России от 21.11.2014 № 03-11-09/59138, от 21.03.2014 № 03-11-11/12344).

Переход на общую систему налогообложения с УСН бывает добровольным и обязательным. От основания перехода зависит порядок действий и период, в который можно перейти с УСН на ОСНО.

Добровольный переход с УСН на ОСНО

Смена налогового режима может понадобиться, если вы планируете расширение, или у вас появился крупный покупатель, которому нужно возмещение НДС.

Сменить систему налогообложения добровольно можно только со следующего года. Чтобы начать применять УСН в 2021 году, подайте в ИФНС уведомление о переходе с УСН на ОСНО по форме 26.2-3 до 15 января (п. 6 ст. 346.13 НК РФ).

Сдать декларацию по упрощёнке за прошедший год и заплатить налог нужно в обычные сроки:

-

юридическому лицу — до 30 марта;

-

ИП — до 30 апреля.

Вынужденный переход с УСН на ОСНО

Обязательный переход с УСН на ОСНО в 2020 году предусмотрен для тех, кто не соблюдал установленные законом ограничения:

-

По доходу — 150 млн рублей;

-

По численности — 100 сотрудников;

-

По стоимости основных средств — 150 млн рублей;

-

По доле юридических лиц в уставном капитале — 25 %;

-

По наличию филиалов;

-

По допустимым видам деятельности. Для УСН запрещены: работа в сфере финансов (банки, страховщики, фонды), производство подакцизных товаров, проведение азартных игр и т.п. (ст. 346.12 НК РФ).

Налогоплательщик обязан перейти на ОСНО, если по итогам года или отчетного периода нарушит одно из ограничений, перечисленных выше. Отчетные периоды по УСН — это 3, 6 или 9 месяцев.

Налогоплательщикам на УСН лучше контролировать показатели не раз в квартал, а ежемесячно, хотя НК РФ этого не требует. В этом случае бизнесмен сможет вовремя заметить приближение к опасной черте и подготовиться.

В течение 15 дней по окончании квартала, в котором допущено нарушение, нужно направить в налоговую уведомление по форме 26.2-2. При этом право на использование УСН пропадает «задним числом» — уже с начала истекшего квартала. Поэтому придётся рассчитать и доплатить за весь прошедший квартал налоги по ОСНО: НДС, налог на прибыль и налог на имущество.

Отчитаться и заплатить налог нужно в течение 25 дней по окончании переходного квартала. Это правило одинаково для юридических лиц и предпринимателей.

Пример. ООО «Альфа» работает на УСН. За 6 месяцев 2020 года выручка компании составила 160 млн руб. Превышение произошло по итогам июня. Организация считается работающей на ОСНО с начала второго квартала — 1 апреля 2020 года. Ей нужно подать уведомление по форме 26.2-2 до 15 июля 2020 года. Сдать декларацию и рассчитаться с бюджетом по упрощёнке компания должна до 25 июля 2020 года.

Если бизнес нарушил ограничения, но не подал уведомление о переходе на ОСНО или перешел с опозданием, то налоговая начислит пени и штрафы по платежам, которые не были совершены или своевременно уплачены в переходном квартале (Письмо Минфина РФ от 06.12.2017 № 03-11-11/81211).

Перейти на ОСНО с упрощенки можно добровольно или в силу требований закона. Добровольный переход возможен только с начала года, вынужденный оформляется с начала того квартала, в котором утрачено право на УСН.

При переходе обратите особое внимание на правильное отражение доходов и расходов, учет стоимости ОС, а также начисление и вычет НДС.

Какую альтернативу ЕНВД предлагает государство?

Федеральная налоговая служба выпустила в марте методичку, в которой даёт советы по выбору новой налоговой системы. В документе 4 типа налогообложения, но условному большинству предпринимателей подойдёт три.

1. Упрощённая система налогообложения (УНС).

Подходит для большинства индивидуальных предпринимателей, кроме ИП с выручкой или остаточной стоимостью более 150 млн рублей. Численность работников не должна превышать 150 человек.

ФНС предлагает предпринимателям альтернативы. Фото: wp.com.

ФНС предлагает предпринимателям альтернативы. Фото: wp.com.

Обратите внимание на региональную ставку налога – при выборе объекта налогообложения «доходы» она обычно 6%, но муниципалитеты могут снижать на 1%. При выборе объекта налогообложения «доходы-расходы» ставка 15%, но регионы могут снижать до 5%

2. Налог на профессиональный доход (НПД).

Это режим для самозанятых граждан. Подходит в том числе индивидуальным предпринимателям. Сейчас действует в 23 регионах, но с 2021 года список субъектов может расшириться.

Важные ограничения: самозанятым нельзя нанимать работников, доход – не выше 2,4 млн рублей в год. Если остальные режимы можно комбинировать, то НПД не совмещается с другими формами налогообложения. Также его нельзя применять при продаже подакцизной продукции и товаров со специальной маркировкой. Например, тех же меховых изделий собственного производства.

Самозанятые регистрируются в приложении «Мой налог» или в личном кабинете на одноимённом сайте. Приложение заменяет кассу и ведение отчётности. Ставки – 4% при работе с физлицами и 6% – с юрлицами.

Налог на профессиональный доход не требует кучи отчётностей, но его нельзя совмещать с другими режимами. Фото: nikatv.ru.

Налог на профессиональный доход не требует кучи отчётностей, но его нельзя совмещать с другими режимами. Фото: nikatv.ru.

3. Патентная система налогообложения (ПСН).

Можно применять только ИП, кроме тех, кто реализует товары с обязательной маркировкой. Патент оформляют на любой период от 1 до 12 месяцев, налоговая ставка – 6%. В методичке ФНС указано, что налог платится 2 раза в год. Но это справедливо, если вы берёте по патенту на каждые полгода. В противном случае, налог уплачивается при окончании срока действия патента. К примеру, берёте патент на каждый месяц года – значит, платите налог 12 раз в год.

Лимит выручки для ПСН – 60 млн рублей в год, численность нанятых работников не должна превышать 15 человек за налоговый период.

Патент подходит 63 видам предпринимательской деятельности, среди которых – розничная торговля, общепит (площадь торгового помещения или зала обслуживания не больше 50 кв. м), общепит без залов обслуживания, пассажирские перевозки, сдача жилья в аренду, парикмахерские и косметические услуги.

4. Единый сельскохозяйственный налог

(ЕСХН). Странно, что ФНС включила его в свою методичку для универсальных рекомендаций. Ведь этот налоговый режим очень специфический – на него могут перейти только ИП и организации, которые получают не менее 70% дохода от сельхоздеятельности за календарный год.

Важно, что ЕСХН автоматически не избавляет от НДС. Чтобы не платить сбор, придётся дополнительно подать заявление по ст. 145 Налогового кодекса

Но даже тогда от НДС освободятся только организации и ИП, которые за 2021 год выручат не менее 70 млн рублей. А с 2022 года – 60 млн рублей.

Ставка ЕСХН – 6%, но регионы вправе снижать до 0%.

ЕСХН — специфический режим и подойдёт только для сельскохозяйственной деятельности. Фото: crimeabusiness.ru.

ЕСХН — специфический режим и подойдёт только для сельскохозяйственной деятельности. Фото: crimeabusiness.ru.

Итоги

Если ЕНВД действительно отменят с 2021 года, надо вовремя перейти на новый льготный режим. Организации и ИП, которые не сообщат о выборе другой системы налогообложения взамен ЕНВД, автоматически окажутся на общей системе. На ОСНО самые высокие ставки налогов и сложная отчётность.

Для вашего удобства мы собрали в таблице основные особенности каждого льготного режима и сроки перехода.

| Режим | Особенности | Дата перехода |

|---|---|---|

| ПСН | Доступен только для ИП. Ограниченные виды деятельности, основные из которых – бытовые услуги, розница на площади до 50 кв. метров (лимит обещают увеличить до 150 кв. метров) Один патент действует в одном муниципальном образовании. | За 10 рабочих дней до срока действия патента |

| НПД | Вправе применять только физлица – самозанятые и ИП. Самый низкий лимит доходов, запрет на наёмных работников, виды деятельности – услуги, работы и продажа товаров своего изготовления. | В любое время |

| УСН | Доступен почти всем организациям и ИП, высокие лимиты по доходам и работникам, почти все виды деятельности разрешены. Можно выбрать объект налогообложения. | Не позже 31 декабря текущего года |

| ЕСХН | Разрешён только для организаций и ИП, работающих в сельском хозяйстве и рыболовстве. Есть дополнительные региональные льготы и субсидии, ставка может быть снижена до 0%. Можно получить освобождение от НДС, лимита доходов нет. | Не позже 31 декабря текущего года |