Что такое и как посчитать зарплату гросс (gross) и net

Содержание:

- Зарплата гросс (gross) и net — что это означает?

- Что такое gross в зарплате

- А есть ли выгода?

- Как их рассчитать

- Как не запутаться сотруднику

- Разница между понятиями «gross» и «net»

- Алгоритм подсчёта

- Порядок расчета

- Отличия зарплат Gross и Net

- Зарплаты: net и gross — что это

- Происхождение названий

- Зарплата gross и net – что означает, в чем разница, зарплата на руки gross или net

Зарплата гросс (gross) и net — что это означает?

Gross-зарплата представляет собой термин, который часто используется работодателями в процессе найма сотрудников на работу

Потенциальным соискателям важно понимать разницу между доходами net и gross

Что такое gross зарплата и зарплата net

Зарплата gross – это размер зарплаты, который будет регулярно начисляться работнику за исполнение им своих трудовых функций. Из указанной суммы заработка будет удерживаться НДФЛ в размере 13%, поэтому на руки указанную сумму работник не получит. Gross-зарплату также иногда называют «грязной».

Данная статья рассказывает о типовых способах решения вопроса, но каждый случай уникальный. Если вы хотите узнать, как решить именно Вашу проблему, звоните по телефонам:

- Москва: +7 (499) 350-8059.

- Санкт-Петербург: +7 (812) 309-9401.

Нередко будущие сотрудники считают, что указывая gross-зарплату, работодатель хочет их обмануть: ведь это значение больше того, что реально получит работник. На самом деле, указывая-gross зарплату, работодатель не нарушает закон, и при определенных условиях работник может получать именно gross-зарплату без ее уменьшения на налог.

Для того чтобы понимать размер своих будущих доходов, сотруднику следует учитывать некоторые нюансы. Так, в указанной величине gross-зарплаты может быть указан не только ежемесячный оклад, но и премии и надбавки. При этом по факту величина доходов сотрудников может меняться с учетом годовых и квартальных премий.

Перед тем как устраиваться на работу, сотруднику следует ознакомиться с действующей на предприятии системой оплаты труда. Она может быть прописана в коллективном договоре или ином локальном нормативно-правовом акте.

Обратите внимание

Также нужно учесть, что зарплата сотрудникам платится не только по повременному принципу, но и на сдельной основе, как определенный процент за выполненный объем работ.

Почему работнику имеет смысл знать размер зарплаты gross? Ведь налоговая ставка по доходам от исполнения трудовых функций единая для всех работникам и составляет 13% (согласно п. 1 ст. 224 Налогового кодекса). Работодатель как налоговый агент обязан удержать и перечислить в бюджет размер НДФЛ. Но все же показатель gross-зарплаты более информативен, чем net-зарплаты.

Дело в том, что многие сотрудники могут рассчитывать на получение налоговых вычетов, которые уменьшают налогооблагаемую базу и позволяют получать зарплату в большем размере. Так, сотрудникам положены социальные вычеты, предоставляемые за несовершеннолетних детей. Для их получения работнику надо обратиться к работодателю с заявлением по ст. 218 Налогового кодекса.

Также сотрудникам полагаются имущественные вычеты при покупке квартиры. Они могут вовсе получать зарплату в полном размере, пока размер неудержанных налогов не достигнет 260 тыс. р. (согласно ст. 220 Налогового кодекса).

Нередко работодатели частично платят зарплату «в конверте» в целях снижения налоговой нагрузки.

Ведь, помимо НДФЛ, работодатель обязан платить с заработка сотрудника пенсионные и страховые взносы, оплачивать больничные листы и декретные, оплачивать простой и вынужденные прогулы по среднему заработку. В этом случае значение зарплаты в объявлении совсем неинформативно.

Сумму зарплаты после вычета налогов также называют «нет». Это определение происходит от английского net, или «конечный». Разница между gross- и net-зарплатой состоит в НДФЛ в размере 13%.

Расчет зарплаты gross и net

По сути, gross или net зарплата – это одно и то же значение, но в последнем случае эта величина уменьшается на НДФЛ.

Например, gross-зарплата до вычета налогов сотрудника указана как 35000 р. НДФЛ для такого уровня доходов составляет 4450 р. Сотрудник получит на руки 30450 р., что будет являться net-зарплатой.

Если указанный сотрудник имеет право на получение социального вычета, то его net-зарплата будет рассчитываться немного по-другому. Например, работник оформил вычет на ребенка в размере 1400 р. НДФЛ будет удерживаться не с 35000 р., а с суммы, уменьшенной на 1400 р. (33600 р.). НДФЛ составит 4368 р. Размер нет-зарплаты составит не 30450 р., как в примере выше, а 30632 р. (35000-4368).

Важно

Если сотрудник оформил вычет в полном размере НДФЛ (например, при получении имущественного вычета), то его net- и gross-зарплата сравняются.

Например, если сотрудник получает на руки 26300 р., то его доходами для получения субсидий будет считаться значение 30000 р.

Таким образом, зарплата gross и net обычно указывается в объявлениях о поиске сотрудников. Это достаточно важные показатели, но они не всегда точно отображают размер потенциального дохода сотрудника.

Что такое gross в зарплате

Более важное для организации понятие — это оклад гросс, что значит заработок, установленный в полной абсолютной величине — денежные средства, которые работодатель планирует затратить на заработок конкретного работника. Показатель включает в себя не только сумму вознаграждений за труд, например, должностной оклад, компенсационные и стимулирующие выплаты, но и все налоговые обязательства, которые работодатель обязан перечислить в бюджет при начислении выплат в пользу сотрудника

Например, страховые взносы, налог на доходы физических лиц и прочие фискальные платежи, которые предусмотрены действующим российским законодательством

Показатель включает в себя не только сумму вознаграждений за труд, например, должностной оклад, компенсационные и стимулирующие выплаты, но и все налоговые обязательства, которые работодатель обязан перечислить в бюджет при начислении выплат в пользу сотрудника. Например, страховые взносы, налог на доходы физических лиц и прочие фискальные платежи, которые предусмотрены действующим российским законодательством.

Следовательно, ответ на вопрос: зарплата гросс, что это значит, — довольно прост. Это сумма затрат на оплату труда и налоговых отчислений в бюджеты. В некоторых случаях такой вариант называют заработная плата «брутто». Отдельные специалисты гросс-заработок называют «грязной» или «размытой».

Некоторые организации при размещении вакансий указывают в резюме gross salary. То есть сумму, которая не отражает реального уровня вознаграждения за работу. Работник получит в по итогам месяца значительно меньше. В таком случае в условиях новой вакансии делается о. В противном случае будущий работодатель поступает нечестно. Но за такой поступок никакой ответственности не предусмотрено.

А есть ли выгода?

В стандартной ситуации, если работодатель говорит, что в объявлении указан гросс заработок, это означает, что от названной суммы вычитают 13-процентный подоходный налог. Остается лишь высчитать, какую величину составит НДФЛ и вычесть ее из зарплаты.

Однако два важных исключения, которые касаются широкого пласта сотрудников, для которых значения брутто и нетто не так важны. Речь идет о ситуациях, когда налогооблагаемая база уменьшается, или удается вернуть выплаченный ранее налог:

- Для работников, воспитывающих несколько несовершеннолетних детей налогооблагаемая сумма уменьшается в зависимости от числа подопечных. Если заработок изначально небольшой, удается сэкономить и сократить разницу «до» и «после» уплаты налога.

- Для ипотечных заемщиков есть шанс вернуть уплачиваемый НДФЛ за несколько лет, подав в налоговую документы на налоговый вычет по возврату процентной переплаты банку и по основной сумме сделки. По закону, максимальная сумма итогового возврата по вычетам составляет 260 и 390 тысяч рублей (по сделке купли-продажи объекта и по процентной переплате соответственно).

Иногда указание гросс зарплаты позволяет судить о размере налоговых отчислений, гарантируя определенный размер официального заработка. Когда компания сообщает, что выдаст на руки конкретную сумму, не гарантируется, что вся зарплата будет полностью «белой».

Трудоустройство – важный этап жизни, во время которого человек определяет свое ближайшее будущее, уровень занятости, обеспеченности, а также уточняет степень собственной платежеспособности в глазах кредиторов. Последний момент особенно важен, если человек планирует купить ипотечное жилье или взять крупный займ. Если фактический заработок окажется существенно меньше, у соискателя появятся серьезные сомнения в перспективности рассматриваемой вакансии.

2020 zakon-dostupno.ru

Как их рассчитать

Это может сделать каждый сотрудник. «Гросс» прописывают в трудовом договоре при трудоустройстве. Зная размер подоходного налога и сумму прочих удержаний или льгот (если они существуют), можно произвести довольно простые расчёты. Окончательный итог должен совпасть с тем, что прописывают в расчётном листке.

Пример расчета

Для того чтобы точно понимать разницу в понятиях, необходимо привести несколько примеров.

Пример 1. «Гросс» составляет 35 000 рублей. Никаких налоговых преференций или удержаний из зарплаты не производится. Расчёт:

- 35 000 * 13% = 4 550 – сумма НДЛФ к уплате.

- 35 000 – 4 550 = 30 450 рублей – сумма к выплате на руки.

Доход «нет» составляет 30 450 рублей.

Пример 2. «Гросс» составляет 42 000 рублей. У работника 2 несовершеннолетних детей. На них полагаются вычеты в размере 1 400 рублей на каждого. Расчет:

- 1 400 + 1 4000 = 2 800 рублей – необлагаемая налогом сумма;

- 42 000 – 2 800 = 39 200 рублей – налоговая база для расчёта НДЛФ;

- 39 200 * 13% = 5 096 рублей – НДЛФ;

- 42 000 – 5 096 = 36 904 рублей получит работник на руки.

Доход «нет» составит 36 094 рублей.

Пример 3. Зарплата «гросс» равна 39 800 рублей. У работника есть 2 детей, на одного из них он платит алименты в размере 25% от зарплаты. Расчёт:

- 1 400 + 1 400 = 2 800 рублей не облагаются налогом.

- 39 800 – 2 800 = 37 000 рублей – база для налогообложения.

- 37 000 * 13% = 4 810 рублей – НДФЛ.

- 39 800 – 4 810 = 34 990 – зарплата после налогообложения.

- 34 990 * 25% = 8 747,5 рублей – это сумма алиментов на ребёнка.

- 34 990 – 8 747,5 = 26 242,5 рублей – получит на руки.

Доход «нет» составляет 26 242, 5 рублей.

Пример 4. В объявлении указана зарплата «нет» в размере 26 600 рублей. Расчёт:

- 26 600 / 0,87 = 30 575 рублей – доход «гросс».

Пример 5. Женщина имеет 2 несовершеннолетних детей. Она устраивается на работу, выбирает между объявлениями, в которых указано:

- в одном прописано, что зарплата «гросс» составляет – 42 300 рублей;

- в другом прописано, что зарплат «нет» составляет – 39 150 рублей.

Какой вариант выгоднее для этой работницы? Расчёт:

- Доход «гросс» во втором случае будет равен 39 150 / 0,87 = 45 000 рублей.

- 2 800 рублей не облагаются налогом ни в одном из случаев.

Подробный расчёт для каждого варианта. 1 вариант:

- 42 300 – 2 800 = 39 500 рублей – налоговая база для подсчёта НДЛФ.

- 39 500 * 13% = 5 135 рублей – подоходный налог для перечисления в бюджет.

- 42 300 – 5 135 = 37 165 рублей сумма к выдаче на руки.

- «нет» равно 37 165 рублей.

Подробный расчёт для 2 варианта:

- 45 000 – 2 800 = 42 200 рублей – от этой суммы будет рассчитан налог.

- 42 200 * 13% = 5 486 рублей – налог к перечислению в бюджет.

- 45 000 – 5 486 = 39 514 рублей – получит работница на руки.

Согласно произведённым расчётам, в первом объявлении указан «гросс» в размере 42 300 рублей, по факту она ежемесячно будет получать 37 165 рублей (при условии, что у неё не будет больничных, и месяц будет отработан полностью). Во втором объявлении прописан «нет» в размере 39 150 рублей, на руки она будет получать ежемесячно 39 514 рублей (при выполнении тех же условий).

Выгоднее женщине устроиться на работу по второму объявлению.

Как увеличить чистый доход

Есть несколько законных способов увеличения той суммы, которая выдаётся на руки после окончательных расчётов. Это:

- использовать право на имущественный вычет. Например, несовершеннолетние дети дают возможность ежемесячно освободить от налогов 1 400 рублей;

- если детей 3 или больше, то сумма вычета увеличивается до 3 тысяч рублей;

- если ребёнок имеет инвалидность, то в зависимости от статуса налогоплательщика по отношению к несовершеннолетнему (опекун или родитель) государство не облагает налогом 6 и 12 тысяч рублей соответственно;

- имущественный вычет. У продавцов и покупателей недвижимости есть право на возврат подоходного налога. Это можно осуществить разовым платежом через ФНС или регулярно не платить налог на работе.

Работник должен посетить бухгалтерию и написать заявление в свободной форме на имя руководителя предприятия. К заявлению прикладываются копии свидетельств о рождении детей. Каждый календарный год эти сведения нужно обновлять.

Как не запутаться сотруднику

Если не различать понятия гросс и нет, то для соискателя работы будет неожиданностью то, что в конце месяца он получит меньшую сумму, нежели было обещано ранее.

Это зависит от того, что имел в виду работодатель при подаче объявления или при подписании трудового договора.

Чтобы не быть запутанным, необходимо ориентироваться на следующие вещи:

- Значение дохода в объявлении – для привлечения внимания работодатели указывают гросс заработок, потому что он больше и привлекательнее. К примеру, должность водителя с зарплаты 40 000 рублей. Потенциальный соискатель надеется в конце месяца получить именно эту сумму, но на самом деле после вычета НДФЛ остаётся 34 800. А это уже серьёзный минус, на который никто не рассчитывает. Чтобы не оказаться в подобной ситуации, следует заранее уточнять, какой вид дохода указан в объявлении – чистый или грязный;

- Параметр «до …» – нередко можно встретить объявления с заработной платы «до 40 000». Соискатель не обращает внимания на предлог «до» и надеется на указанную сумму. На практике любое значение, которое меньше 40 000, подходит под описание «до …». 40 тысяч – это максимальная сумма, которую сложно получить из-за высокого плана, многочисленных штрафов. В итоге, человек, рассчитывая на 40, получает 20 000 рублей.

- Трудовой договор – подписывая документ, работодатель обязан проинформировать сотрудника о его обязанностях и значениях, из чего складывается заработная плата. Работник имеет право поинтересоваться о размере гросс и нет заработка, что также должно прописываться в соглашении.

Разница между понятиями «gross» и «net»

Существует ещё один вид зарплаты – «net» или «чистая». Её получает наёмный работник на руки. Если из gross-зарплаты удержать налоги, взносы, специальные отчисления, то останется некоторая сумма, которую будет использовать гражданин. Таким образом, «gross» и «net» понятия разного значения. Первое по величине всегда больше.

Если в объявлении о вакансии указывается зарплата нетто, то такое количество денег работник получит при расчёте за свой труд. Иногда это понятие помечают специальной надписью «после налогообложения». В разговорном языке это называют «чистым» заработком.

Алгоритм подсчёта

За информацией о размере своих gross и net доходов всегда можно обратиться в бухгалтерию или непосредственно к работодателю, если отдельных структур для выплат нет, но есть также и возможность разобраться в этом самостоятельно. Существуют простейшие алгоритмы, с ними вы легко можете найти желаемое значение, если знаете хоть одно смежное. Даже базовые математические навыки больше не нужны, достаточно воспользоваться калькулятором.

Рассчитать нэт, зная гросс

Это самое простое. Так как общеизвестная сумма подоходного налога в РФ составляет 13% от суммы зарплаты, необходимо найти это число, чтобы вычесть из «грязной» зарплаты до вычета налога. Для примера здесь и в последующих расчётах возьмём 50 000 рублей.

В некоторых современных калькуляторах (встроенных в телефон, компьютер или в интернет-пространстве) есть функция автоматического расчёта процента от суммы, но если у вас нет возможности использовать такие, то есть универсальная формула математической пропорции.

Рассчитать net, зная gross, может любой сотрудник с помощью специальной формулы или онлайн калькулятора

Значения:

- 50 000 – размер вашей gross-зарплаты;

- 100% – он же, только в процентном соотношении;

- х – сумма подоходного налога от вашей gross-зарплаты, которую нужно найти;

- 13% – общая процентная доля подоходного налога.

Получаем такую формулу: 50 000 (р) х 13 (%) / 100 (%). Это значит, что gross была умножена на общий процент подоходного налога, а после поделена на 100% для выравнивания суммы. Результат – 6500 рублей. Именно столько составляет подоходный налог от gross-зарплаты в 50 000. Для того чтобы получить подобный результат с другой суммой, просто подставьте нужное значение в формулу.

Теперь нужно просто вычесть из gross найденную сумму налога, и вы получите 43 500 рублей – сумму net-зарплаты.

Рассчитать гросс, зная нэт

Иногда такие данные могут понадобиться, так что знать универсальную формулу для вычисления зарплаты с учётом налога на всякий случай нужно, тем более, она очень проста.

Здесь среднестатистическому человеку, не обладающему навыком вычисления сложных дробных чисел, понадобится калькулятор.

Gross = Net / 0.87

Другими словами, чтобы узнать свою полную зарплату до подоходного налога, необходимо размер суммы, которую вы получаете на руки, разделить на числовой коэффициент 0.87. В таких одноэтапных вычислениях ошибиться сложно, но на всякий случай результат стоит проверить по документам, чтобы не создать неразбериху в бумагах – она в будущем может серьёзно повредить вам.

Каждый человек должен быть грамотным в финансовых вопросах

Поиск вакансии редко бывает приятным занятием, особенно если соискатель неопытен или находится в трудной жизненной ситуации, то есть, уязвим. Такие проблемы в жизни ни в коем случае нельзя усугублять некомпетентностью в базовых финансовых вопросах – лучше один раз разобраться в разнице заработной платы с учётом налогообложения и без него, чем потом испытывать трудности в день зарплаты или в дурном свете выставить себя перед работодателем.

Видео: gross и net

То же касается и тех, кто давно на своём рабочем месте, но не считал нужным самостоятельно отслеживать все полагающиеся выплаты, полностью полагаясь на систему. Такие знания в любом случае не будут лишними и обременяющими.

Порядок расчета

Предположим, что в объявлении указана сумма в 50 тысяч рублей. При этом нет входных данных о том, является ли это выплатой gross или net.

Ситуация №1. 50 тысяч рублей — это гросс зарплата.

В этом случае net будет считаться следующим образом:

50 000 рублей – 50 000 рублей * 0,13 = 43 500 рублей.

Получается, что сумма удержанного налога составляет 6 500 рублей.

Ситуация №2. 50 тысяч — это net оплата. В этом случае необходимо посчитать налог и сумму gross. Расчет будет несколько сложнее, чем в предыдущем примере.

Итак, заработная плата net – это 50 000. При этом налог составляет 13%. Соответственно, 50 тысяч рублей составляют 0,87 от величины гросс. Тогда этот вид оплаты труда равен:

50 000 рублей / 0,87 = 57 471,26 рубля.

Как видно, в данной ситуации налог будет значительно выше, чем в предыдущем случае. Он составит 7 471,26 рубля (с округлением)

Важно понимать, что в нашей стране существуют подводные камни, связанные с тем, как работают фирмы. Некоторые компании работают «в белую» и выплачивают налог со всей заработной платы, а другие стремятся сэкономить свои затраты на выплату НДФЛ и часть зарплаты идет сотрудникам «в черную» или «в конверте»

В этом случае работодатель параллельно оптимизирует свои затраты на страховые выплаты, которые являются существенной статьей расходов на персонал.

Таким образом, необходимо обращать внимание на то, какой вид оплаты труда указывается в объявлении или трудовом договоре для того, чтобы не возникало недопонимания между сотрудником и нанимателем

Отличия зарплат Gross и Net

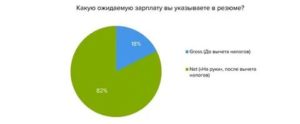

Чем же отличается «чистая» зарплата от «грязной»? Как правило, претендент указывает в резюме желаемый размер оплаты труда уже после вычетов, то есть Net.

Работодатель же или кадровое агентство могут указать более привлекательную по размеру «грязную» зарплату в качестве гонорара, поэтому соискатель на собеседовании должен уточнить этот момент.

Отличие одно – в размере вознаграждения:

- Gross – сумма дохода, подлежащая налоговым, страховым, пенсионным и другим будущим отчислениям.

- Net – сумма, которая выдается сотруднику на руки наличными или перечисляется на карточку. удержаний с этой суммы не предусматривается.

Не стоит путать понятия Gross/Net и «чёрная»/«белая» зарплаты. «Белой» называется зарплата, которая отражается по всем юридическим и бухгалтерским документам предприятия, она относится как к Gross, так и к Net. А вот «черная» подразумевает, что работодатель платит работнику наличные в конверте (избегая перечислять на карточку в банк, что сделало бы выплату прозрачной и отслеживаемой) и обе стороны не подписывают никаких документов, оговаривающих размер выплаты и её регулярность. Таким образом работодатель экономит на уплате обязательных налогов в бюджет.

Иногда недобросовестный предприниматель сочетает оба способа выдачи заплаты – «белая» её часть проходит по документам, а остальное выплачивается в качестве надбавки или премии на усмотрение работодателя и является «чёрной».

Следует понимать, что неисполнение организацией роли налогоплательщика несёт в себе риски не только для работодателя, но и для работника. Очевидно, что административная ответственность, наказание в виде штрафов и в определённых случаях лишение лицензии на определённые виды деятельности лежит на руководстве предприятия. Сотрудник же, не имея на руках подписанных договоров и других правоустанавливающих документов, становится беззащитным в случае необходимости оплаты больничного, причитающихся по закону отпускных или доказательства достаточной суммы взносов при начислении пенсии. Более того, физическое лицо (работник) также подпадает под налоговые санкции, если он не оплатил налоги самостоятельно. Выбор и последующая ответственность в данном случае лежит на работнике.

Каждый человек ценит своё время и ресурсы, и именно при выборе работы стоит задать все вопросы относительно условий и оплаты труда, получить на них ответы и сделать соответствующие выводы.

Зарплаты: net и gross — что это

По факту гросс и нет — это термины, обозначающие вид заработной платы.

Среди неофициальной экономической терминологии, сложившейся в сфере, существует «белая» и «чёрная» заработная плата, так называемый конверт.

Зарплата гросс — это размер вознаграждения, который работодатель устанавливает для соискателя за определённый период работы. Она относится к «чёрному» варианту, так как указывается в полном объёме, то есть до уплаты налогов. Основным налоговым вычетом, действующим на территории РФ, является подоходный налог — НДФЛ, который составляет 13% от заработка. Таким образом, при указанной зарплате gross в 35 тыс. Соискатель получит сумму размером 30450 рублей. Как правило, именно она записывается в договор при трудоустройстве.

В качестве экономического понятия слово «гросс» впервые начали использовать англичане ещё в XVI веке. Однако статус термина он приобрёл в Германии в XVIII веке. Тогда им обозначали:

- счётную единицу — 12 дюжин;

- приставку для образования сложных слов со смыслом «главный», «высший».

Зарплата net — это сумма, указываемая работодателем после уплаты налоговых вычетов. Её можно причислить к «белому» вознаграждению то есть фактическому доходу, получаемому на руки или банковскую карту.

Происхождение названий

Изначально термины «gross» и «net» восходят к латыни, но их экономическое употребление обусловлено значениями их в английском языке.

Откуда «gross»

Слово «gross» в английском языке, откуда оно и пришло в нашу экономическую лексику, используется в контексте денег уже с XVI столетия. Оно перенесло на вычисление финансов свое значение «нечто общее, суммарное, совокупное». Существует несколько значений этого понятия.

- «Валовый». В 16 веке английские бизнесмены использовали выражение «gross profit», то есть суммарная прибыль, не очищенная от валовых расходов и налоговых составляющих. Сегодня вместо него для английского языка более характерно «total profit». Таким образом, первое значение эпитета «gross» в предпринимательской сфере сходно с русским определением «валовый».

- «Оптовый». Другое значение этого термина, также восходящее к его «всеобщности» – это сделки, касающиеся торговли большими партиями товара – «гроссами». По-английски купить «вy the gross» означает оптовую сделку.

- «Без вычетов». Суммарный состав зарплаты, до того, как из нее будут произведены необходимые по закону отчисления – это тоже «gross». Именно это значение используется в современном предпринимательском лексиконе.

Что такое зарплата гросс

Зарплата гросс — это от английского gross, сумма до всех вычетов. Это сумма заработной платы работника до вычета из нее НДФЛ 13%. В России НДФЛ считает и удерживает работодатель, поэтому работник сразу получает на свой счет меньшую сумму. Гросс зарплату еще называют «грязной».

Сумму зарплаты после вычета налогов еще называют «нет» — от английского net, то есть «конечный».

Разница между гросс и нет зарплатой — это те 13% НДФЛ, которые работодатель за вас перечисляет в налоговую. Считается так — допустим, что зарплата работника до вычета налогов — 50 000 Р.

50 000 Р × 13% = 6500 Р.

50 000 Р − 6500 Р = 43 500 Р.

43 500 Р он получит на руки.

Если вы официально трудоустроены и платите НДФЛ, вы можете вернуть его часть с помощью налоговых вычетов: например, за лечение зубов, покупку квартиры, обучение в автошколе или благотворительность. Подробнее про это читайте в нашей подборке «Страна кое-что вам задолжала».

Размер зарплаты гросс важен для пособий: именно полную сумму учитывают при их расчете. На руки вы получаете 43 500 Р, а пособие считают, как будто получаете 50 000 Р. Это учитывают при расчете субсидий для ЖКХ и, например, ежемесячной выплаты на ребенка.

Что насчет «net»

В русской транскрипции слово «нет» применительно к зарплате звучит не слишком оптимистично

Но брать во внимание нужно английское значение этого слова, ведущее происхождение из итальянского «netto», что означает «чистый»

Наряду с термином «gross profit» использовался и антонимичный ему «net profit», под чем, в свою очередь, подразумевалась чистая прибыль, из которой уже исключены все расходные компоненты.

Сегодня термин «net» применительно к заработной плате означает сумму, получаемую работником на руки.

Что такое зарплата net

По аналогии можно утверждать, что зарплата нет – это заработная плата после того, как из неё будет вычтен подоходный налог в размере 13% или 30%. То есть, это та сумма денег, которую человек получает на руки.

То есть, заработная плата нет – это гросс минус подоходный налог и прочие обязательные удержания. К таковым можно отнести:

- медицинскую страховку;

- взносы на добровольное страхование;

- алименты в пользу детей, родителей, бывших супругов;

- штрафы за административные правонарушения;

- прочие удержания, предусмотренные законодательством.

Помимо удержаний существуют налоговые льготы. Например, имущественные вычеты на детей. Поэтому размер всех вычетов и взысканий, производимых с заработной платы, необходимо уточнять у работника бухгалтерской службы, в обязанности которого входит производить расчёт.

Зарплата gross и net – что означает, в чем разница, зарплата на руки gross или net

Ищете работу и в объявлениях наткнулись на упоминание заработной платы типа «gross» и «net»? Пытаетесь выяснить, что эти понятия означают? Мы поможем разобраться и отличать gross-зарплату от ее net-варианта. И постараемся сделать это максимально просто — доступным и понятным каждому языком.

1. Зарплата net и gross — что это значит? 2. Как считается зарплата gross и net? 3. Как найти самое выгодное предложение, если указана зарплата gross и net?

Зарплата net и gross — что это значит?

«Gross» — так называется з/пл, которая начисляется работнику конкретного предприятия за все отработанное им время (по рабочим часам). Считается такой заработок в черновом варианте, без учета налогов и прочих вычетов.

Важно: заработную плату типа «gross» между собой работники зовут «черной».

Такая зарплата не учитывает ни пенсионные отчисления, ни НДФЛ (в России он составляет 13% от любого законного заработка), ничего. А в противовес «gross» существует понятие з/пл типа «net».

Это заработная плата «белая», которая как раз учитывает все возможные выплаты и, конечно, налоги.

И именно ее любой трудящийся получает, что называется, «на руки» в качестве реальной оплаты за свои рабочие часы.

Как считается зарплата gross и net?

Обратите внимание! Многие работодатели, размещая объявления о найме сотрудников на имеющиеся вакансии, указывают для них зарплату «gross», которая чисто визуально выглядит привлекательнее для соискателя. А чтобы объявление не выглядело дезинформацией рядом с цифрой потенциального заработка ставят для многих непонятную отметку «з/пл «gross»» (в надежде на то, что многие просто незнакомы с термином)

Однако осведомленному человеку не составит труда рассчитать, сколько в действительности он будет получать, польстившись на условия конкретной вакансии. Зарплата «net» считается по простейшей формуле: от указанного в объявлении заработка «gross» нужно отнять 13% НДФЛ (ставку налога на доходы физических лиц).

Высчитать эти самые 13% и того проще: следует сумму «грязного» заработка разделить сначала на 100, а затем полученный результат умножить на 13.

Пример:

- 25 000 : 100 = 250 (рублей) приходится на 1% заработка.

- 250 х 13 = 3 250 (рублей) такой налог придется заплатить с дохода по существующей законной ставке в 13%.

- 25 000 — 3 250 = 21 750 (рублей) такова заработная плата «net», которую работник и будет получать.

Алгоритм вычислений тут простейший и под силу даже тем людям, которые никогда не водили дружбы с математикой.

Однако возможна и другая ситуация — когда нужно посчитать зарплату «gross», зная исходную «net». Сделать это также несложно, достаточно лишь произвести расчеты, обратно пропорциональные тем, что приведены выше.

А еще можно узнать налог, который придется заплатить с з/пл, если известно ее «net»-значение. Для этого приведенную цифру (пусть это будет 21 750 рублей из предыдущего примера) следует умножить на коэффициент 0,87.

Получатся все те же 25 000 рублей, то есть зарплата «gross». Налог узнать теперь не составит труда, достаточно будет от «gross» отнять «net» (то есть от 25 000 отнять 21 750).

Полученная разница в 3 250 рублей и будет размером НДФЛ.

Как найти самое выгодное предложение, если указана зарплата gross и net?

Разумеется, соискатель вакансии будет выбирать работу, оценивая все условия будущего трудоустройства. И не в последнюю очередь — заработок. Однако мучатся, сравнивая указанные «gross» и «net» показатели, не стоит. Это не имеет смысла, поскольку речь идет об одной и той же сумме, только в первом случае без учета налогов, а во втором — с учетом НДФЛ.

Нужно просто иметь точное представление о том, какая сумма будет выплачиваться сотруднику ежемесячно. Тогда получится оценить, насколько выгодно в финансовом плане конкретное предложение.

В ситуации, когда тип зарплаты в объявлении о вакансии не указан (скажем, просто названа определенная сумма), следует уточнять этот вопрос еще по телефону, договариваясь с потенциальным работодателем о встрече для собеседования. Чтобы не оказалось так, что соискатель рассчитывал на зарплату в 40 000 рублей, а выяснится, что получать он будет только 34 800.

Нужно все уточнять заранее и максимально подробно. И особенно финансовые моменты, в ряде случаев являющиеся принципиальными.

Чаще всего в объявлениях с предложениями работы указывается «грязная» заработная плата, чтобы как можно больше соискателей «клевало» на вакансию.

Это нужно иметь ввиду и сразу пересчитывать сумму на деньги, которые реально будет получить в качестве з/пл. Тогда не будет каких-то разочарований и напрасно потраченного на собеседование времени. 4084,54