Страховые взносы на травматизм в 2020 году: актуальный обзор

Содержание:

- Законодательные основы

- Куда платить в 2020 году

- Действующие льготы в 2020 году

- Изменения 2018 года

- Представление отчетности

- Коды КБК в ФСС травматизм, НС и ПЗ, пени, штрафы, недоимка в 2017 года

- Иностранцы: страховые взносы на травматизм в 2020 году

- КБК ФСС от несчастных случаев на 2018 год

- ФСС тарифы 2017 от несчастных случаев

- Новые КБК 2020 для страховых взносов в пенсионный фонд

- Правила заполнения платежных поручений в ФСС РФ соцстрах 2020

- ОШИБКИ в ПЛАТЕЖНОМ ПОРУЧЕНИИ (платежке) в ФСС РФ и ПЕНИ

- Как определить тариф компании по взносам «на травматизм»

- Кому сколько платить

Законодательные основы

В число обязательных платежей в Фонд социального страхования входят и страховые взносы на травматизм — денежные средства, аккумулируемые в Соцстрахе, направляются на компенсации работникам в части возмещения вреда здоровью. Такие платежи обязательны для всех страхователей — предпринимателей и юридических лиц, использующих труд наемных специалистов (закон №125-ФЗ от 24.07.1998).

Работодатель обязан ежемесячно исчислять страховые взносы на травматизм в 2020 году в ФСС с сумм начисленного дохода в пользу работников (по трудовым договорам). На размер платежей напрямую влияют следующие факторы:

- тарифы по взносам, утвержденные на законодательном уровне;

- основной вид деятельности субъекта;

- право на применение льготы по тарифам в отчетном году;

- соблюдение порядка применения льгот.

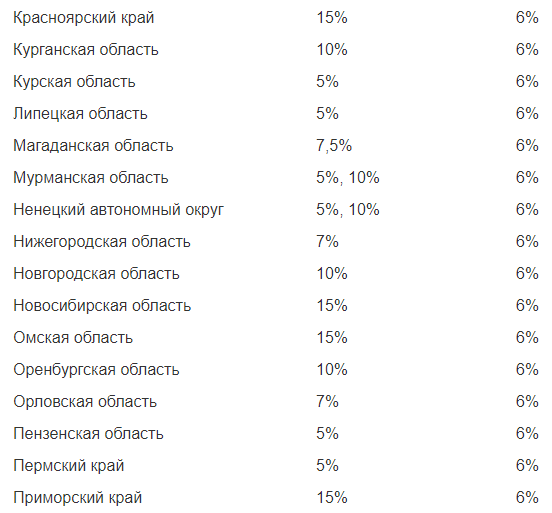

В зависимости от степени потенциальной травматичности деятельности организации, ставка взносов в ФСС (НС и ПЗ) в 2020 по ОКВЭД варьируют от 0,2 до 8,5%. Чиновники предусмотрели определенные льготы и послабления по видам деятельности. К примеру, образовательное учреждение вправе применять тариф 0,2%, а предприятие с вредным (опасным) производством заплатит с доходов сотрудников по максимальной ставке (8,5%).

Право на льготу следует подтвердить, подав соответствующее заявление в ФСС. Для процедуры предусмотрены отдельные сроки. И если их нарушить, то учреждение не получит послабление в очередном году и заплатит взносы по максимуму.

Куда платить в 2020 году

В 2020 году расчет и уплату страховых взносов на обязательное пенсионное, медицинское и социальное страхование (за исключением взносов на травматизм в ФСС) контролирует Федеральная налоговая служба. Эти виды страховых взносов в 2020 году нужно платить в ИФНС, а не в фонды.

Соответственно, платежное поручение на уплату взносов в 2020 году необходимо заполнять следующим образом:

- в поле ИНН и КПП получателя средств – ИНН и КПП налоговой инспекции;

- в поле «Получатель» — сокращенное наименование органа Федерального казначейства и в скобках — сокращенное наименование ИФНС;

- в поле КБК — код бюджетной классификации, состоящий из 20 знаков (цифр). При этом первые три знака, обозначающие код главного администратора доходов бюджетов, должен принимать значение «182» — Федеральная налоговая служба.

Иногда случается, что в платежном поручении на уплату страховых взносов КБК указан неправильно. Как это трактует закон и что делать, объясняет КонсультантПлюс:

Уточнить платеж можно, если с момента его перечисления прошло не более трех лет. Пени за то время, пока платеж вы не уточнили, должны пересчитать, поскольку он считается уплаченным с даты ошибочной платежки (пп. 1 п. 3, п. 7 ст. 45, п. 1 ст. 75 НК РФ).

Действующие льготы в 2020 году

Помимо основных послаблений по тарифам, чиновники предусмотрели особые виды льгот. Такие привилегии доступны всем страхователям без исключения в отношении выплат в пользу инвалидов I, II и III групп.

Льгота предоставляется независимо от организационно-правовой формы субъекта и выбранного режима налогообложения. Источник финансирования и категория вознаграждения тоже не имеют никакого значения.

ВАЖНО!

Индивидуальные предприниматели вправе воспользоваться льготой по страховым взносам.

Если в вашей организации работают инвалиды (I, II, III группа), то в отношении выплат в пользу этих категорий работников применяется тариф в размере 60% от общей ставки.

Например, в отношении организации установлен тариф 8%. Значит, при исчислении выплат инвалидам разрешено снижать ставку до 4,8% (60% от действующей ставки).

Изменения 2018 года

Перераспределение функций по приему

взносов привело к тому, что теперь их приходится отчислять в две инстанции:

- в ФСС части, касающиеся больничных и материнства;

- в ПФР и ФОМС по-прежнему переводятся деньги индивидуальными предпринимателями за себя.

Законодательно порядок расчетов

закреплен

в особой главе Налогового кодекса. Это привело к тому, что данные взносы теперь приравнены к движению бюджетных средств, то есть подчиняются соответствующим требованиям:

- в части правил оформления;

- в том числе, использования специальных реквизитов.

Куда перечислять

Все взносы, описанные в НК, плательщики обязаны вносить на счета

соответствующего отделения ФНС:

- по месту регистрации;

- по месту нахождения филиала, ведущего отдельную бухгалтерию;

- ИП ориентируются на адрес прописки.

Платежки следует оформлять по каждому виду взноса отдельно (как ранее). Однако в 2018 году нужно использовать реквизиты, предусмотренные для бюджетных взносов.

Сбор по травматизму перечисляется по старым правилам:

- в отделение ФСС, в котором зарегистрирован плательщик;

- по месту нахождения обособленного филиала;

- по месту жительства ИП (только благотворительные).

Справка: не произошло изменение в кодировке данного

вида взноса. КБК остается

прежним:

- 393 1 02 02050 07 1000

160 — для обычного перевода; - 393 1 02 02050 07 3000

160 — для перечисления штрафов; - 393 1 02 02050 07 2100 160 — пени;

- 393 1 17 06020 07 6000

180 — для благотворительного перевода.

Изменились ли сроки

Согласно нормативным требованиям «несчастный» сбор должен попасть на счет

Согласно нормативным требованиям «несчастный» сбор должен попасть на счет

ФСС до 15 числа месяца, следующего за отчетным

.

Справка: если контрольная дата выпадает на выходной или праздник, то перевод следует отправить в следующие рабочие сутки.

Представление отчетности

^

Форма расчета по страховым взносам утверждена приказом ФНС России от 10.10.2016 № ММВ-7-11/551@ (Зарегистрировано в Минюсте России 26.10.2016 № 44141).

Организации, производящие выплаты в пользу физических лиц, представляют расчет по страховым взносам ежеквартально не позднее 30-го числа месяца, следующего за расчетным (отчетным) периодом.

Плательщики и вновь созданные организации (в том числе при реорганизации), у которых среднесписочная численность физических лиц, в пользу которых производятся выплаты, превышает 25 человек, представляют расчеты по страховым взносам в электронной форме по ТКС.

Если среднесписочная численность физических лиц, в пользу которых производятся выплаты, 25 и менее человек, то расчет по страховым взносам может быть представлен как в бумажном, так и в электронном виде.

Уплата страховых взносов и представление расчетов по страховым взносам производятся организациями, имеющими обособленные подразделения, по месту их нахождения и по месту нахождения обособленных подразделений, которые начисляют выплаты и иные вознаграждения в пользу физических лиц, за исключением организаций, имеющих обособленные подразделения за рубежом (в этом случае уплата страховых взносов и представление отчетности происходит централизованно по месту нахождения головной организации).

В случае отсутствия у организации выплат и иных вознаграждений в пользу физических лиц в течение того или иного расчетного (отчетного) периода, плательщик обязан представить в налоговый орган расчет по страховым взносам с нулевыми показателями.

Налоговым кодексом не предусмотрено освобождение от исполнения обязанности плательщика страховых взносов по представлению расчетов по страховым взносам в случае неосуществления организацией финансово-хозяйственной деятельности.

Если в представляемом организацией расчете по страховым взносам сведения по каждому физическому лицу содержат ошибки в суммовых показателях, либо суммовые показатели по всем физическим лицам не соответствуют суммовым показателям в целом по плательщику, а также если в расчете указаны недостоверные персональные данные, идентифицирующие застрахованных физических лиц, такой расчет считается непредставленным, о чем плательщику не позднее дня, следующего за днем получения расчета в электронной форме (10 дней, следующих за днем получения расчета на бумажном носителе), направляется соответствующее уведомление.

Во избежание представления расчетов по страховым взносам с ошибками, препятствующими его принятию, плательщикам страховых взносов необходимо удостовериться в том, что расчет по страховым взносам соответствует требованиям, установленным контролями показателей формы расчета в соответствии с письмом ФНС России от 29.12.2017 № ГД-4-11/27043@.

Коды КБК в ФСС травматизм, НС и ПЗ, пени, штрафы, недоимка в 2017 года

Для взносов в ФСС в 2020 году КБК изменились? Нет, изменения в коды соцстраха не было, осталось как в 2019. Ниже приведен Перечень кодов классификации доходов (КБК ФСС), также зарезервированных Минфином РФ для отражения платежей в ФСС РФ для организаций и ИП.

| Номер КБК | Цель перечисления |

|---|---|

| 393 1 02 02050 07 1000 160 | Страховые взносы за сотрудников на «травматизм» |

| 393 1 02 02050 07 2000 160 | кбк для уплаты пени в фсс от НС в 2020 году |

| 393 1 02 02050 07 3000 160 | Штрафы — суммы денежных взысканий |

| 393 117 06020 07 6000 180 | добровольные отчисления предпринимателя |

| 393 1 16 20020 07 6000 140 | Штрафы за нарушение установленного срока представления в ФСС отчетности или ее непредставления, несвоевременная регистрация) |

Иностранцы: страховые взносы на травматизм в 2020 году

Работодатели обязаны застраховать на случай травматизма или профессионального недуга не только российских граждан, но и иностранных сотрудников, а также постоянно или временно проживающих на территории РФ. В данной ситуации не имеет значения:

- статус резидентства;

- длительность проживания;

- место работы – российский офис или зарубежная «обособка».

Руководители должны придерживаться такого правила: при заключении с иностранным сотрудником трудового договора порядок начисления взносов в ФСС такой же, как для россиян. Облагается взносами заработная плата, премиальные выплаты и надбавки, компенсации за неиспользованный отпуск и т. д.

Когда с трудовым мигрантом заключен договор гражданско-правового характера, взносы по травмам начисляют при наличии условия в подписываемом соглашении.

ПРИМЕР

Фирма «Оливетта», занимающаяся производством кухонной мебели (ОКВЭД 36.1), подписала трудовой контракт с иностранным сотрудником К.В. Григорян. Какую сумму необходимо начислить в ФСС по травмам, если работодатель сделал ему следующие выплаты за март 2020 года:

- зарплата – 28 900 руб.;

- премия – 5000 руб.;

- материальная помощь в связи с рождением сына – 4000 руб.

Решение

-

- Определим базу для начисления страховых взносов:

Б = 28 900 + 5000-4000 = 29 900 руб.

- Согласно Классификации видов деятельности по рискам, деятельность компании «Оливетта» отнесена к VIII классу профессионального риска, которому соответствует тариф 0,9.

- Страховые взносы на травматизм для сотрудника-иностранца составят:

29 900 х 0,9% = 269,1 руб.

КБК ФСС от несчастных случаев на 2018 год

В связи с изменениями, которые были внесены в налоговое законодательство, с 2018 года платежи на страхование по временной нетрудоспособности и в связи с материнством администрирует Федеральная налоговая служба. Следовательно, код администратора в КБК будет 182. Взносы от несчастных случаев контролирует ФСС. То есть, в коде бюджетной классификации администратором будет ФСС, код которого 393.

КБК ФСС на случай временной нетрудоспособности 2018

Взносы по временной нетрудоспособности (болезни) и материнству оплачивают юридические лица и предприниматели, которые используют наемный труд или выполняют добровольные платежи «за себя». Из этого правила могут быть исключения. Пониженные тарифы страховых взносов применяют к налогоплательщикам на особых условиях налогообложения. В некоторых случаях сумма платежей снижается до нуля.

|

Назначение платежа |

КБК |

|

Взносы на обязательное социальное страхование по временной нетрудоспособности и материнству в 2018 году |

182 1 02 02090 07 1010 160 |

|

Взносы на обязательное социальное страхование по временной нетрудоспособности и материнству за период до января 2017 года |

182 1 02 02090 07 1000 160 |

КБК страховые взносы на случай временной нетрудоспособности 2018: штрафы и пени

Коды бюджетной классификации, которые используют для оплаты штрафов и пеней по несвоевременным или неправильным перечислениям страховых взносов, отличаются при оплате за разные периоды.

|

Назначение платежа |

КБК |

|

Штрафы по взносам на обязательное социальное страхование по временной нетрудоспособности и материнству в 2018 году |

182 1 02 02090 07 3010 160 |

|

Штрафы по взносам на обязательное социальное страхование по временной нетрудоспособности и материнству за период до января 2017 года |

182 1 02 02090 07 3000 160 |

| Пени по взносам на обязательное социальное страхование по временной нетрудоспособности и материнству в 2018 году |

182 1 02 02090 07 2110 160 |

| Пени по взносам на обязательное социальное страхование по временной нетрудоспособности и материнству за период до января 2017 года |

182 1 02 02090 07 2100 160 |

КБК ФСС от несчастных случаев 2018 год

Эти взносы еще называют взносами на травматизм. К ним относят не только несчастные случаи, но и профессиональные заболевания. Их перечисляют в территориальное отделение ФСС, где зарегистрированы юридическое лицо или индивидуальный предприниматель.

КБК ФСС НС и ПЗ 2018 год: 393 1 02 02050 07 1000 160

Этот же код бюджетной классификации используют для перечисления платежей за периоды до января 2017 года.

КБК штрафа ФСС на 2018 год по травматизму: 393 1 02 02050 07 3000 160

КБК пени по травматизму 2018 год: 393 1 02 02050 07 2100 160

Эти коды используют при начислении штрафных санкций и пеней за несвоевременную или неправильную оплату страховых взносов. Их указывают в поле 104 платежного поручения.

ФСС тарифы 2017 от несчастных случаев

Чтобы предпринимателю узнать, какую ставку по травматизму ему необходимо вносить, нужно знать основной вид деятельности организации. Всего существует 32 класса, которые включают в себя перечень видов, сгруппированных согласно классам профессионального риска. Для каждого присвоен индивидуальный код ОКВЭД.

С 01.01.2017 действует приказ №851Н. Он определяет новые правила классификации. Вид деятельности подтверждается ежегодно. Для того чтобы органы ФСС назначили тариф, по которому будет рассчитана ставка травматизма, нужно до 15 апреля текущего года направить подтверждающие документы:

- справку утвержденной формы;

- подтверждающее заявление;

- расшифровку баланса для предприятий за предыдущий период. ИП не обязаны предоставлять отчетность.

Формы заявления и справки можно посмотреть в приложениях к приказу №55 Минздравсоцразвития.

В ФСС тарифы 2017 года от несчастных случаев колеблются от 0,2 до 8,5.

Если налогоплательщик не предоставит документы, тогда ФСС самостоятельно присвоит класс профессионального риска, при этом выбирается наибольшая ставка – 8,5. Поэтому документы нужно подавать вовремя, ведь оспорить тариф, согласно новым правилам, действующим с этого года, будет невозможно.

Новые КБК 2020 для страховых взносов в пенсионный фонд

Что изменилось в КБК по страховым взносам в 2019 году

С 1 января 2019 года произошли изменения в порядке формирования и применения КБК кодов бюджетной классификации по страховым взносам. Об этом сообщает ФНС на своем сайте. Но не пугайтесь, на самом деле фактически коды по взносам за текущие периоды не поменялись.

Приказом Минфина России от 30.11.2018 № 245н в перечень КБК внесены следующие имзменения:

- исключен КБК 18210202140061200160 «Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии (взносы ИП с доходов свыше 300 тыс.рублей. за периоды, истекшие до 1 января 2017 года)»;

- переименован КБК 18210202140061100160 «Страховые взносы на обязательное пенсионное страхование в фиксированном размере, зачисляемые в бюджет Пенсионного фонда Российской Федерации на выплату страховой пенсии (сумма платежа (перерасчеты, недоимка и задолженность по соответствующему платежу, в том числе по отмененному) за расчетные периоды, истекшие до 1 января 2017 года)».

Начисленные суммы, перечисляемые в бюджет ранее по исключаемому КБК 182 1 02 02140 06 1200 160, следует перечислять в бюджет на КБК 182 1 02 02140 06 1110 160. Т.е. раздельные КБК по фиксированным взносам ИП теперь не существуют даже по прошлым периодам.

Примечание: Других изменений по КБК страховых взносов в 2019 году нет.

Как узнать реквизиты новых кбк для уплаты страховых взносов в 2020 году в ПФР, ФФОМС на обязательное пенсионное и медицинское страхование, для организаций за работников на УСН, ЕНВД и ИП, как дополнительные платежи для юридических лиц, так и пенсионный фиксированные взносы с доходом до 300000 тыс. и свыше этого 1% для предпринимателей. Ниже приведены изменения и свежие новости по реквизитам пеней и штрафов по взносам.

Коды на страхование утверждены приказом Минфина России от 01.07.2013 г. № 65н (в редакции от 01.03.2017 N 27н).

КБК – необходимы для группировки доходов, расходов и источников финансирования бюджетов бюджетной системы России. Как правило, КБК используются для составления и исполнения бюджетов и составления бюджетной отчетности. Страховая часть КБК состоит из 20 цифр (разрядов). В них, в частности, указывают код главного администратора доходов бюджета (или распорядителя бюджетных средств), код вида доходов (или расходов), код классификации операций сектора государственного управления.

Коммерческой организации или индивидуальному предпринимателю коды необходимы для составления некоторых видов отчетности, а также заполнения платежных поручений на перечисление в бюджет обязательных платежей (налогов, штрафов, пеней и т. д.). В платежном поручении для указания КБК на 2020 год предназначен реквизит 104.

Правила заполнения платежных поручений в ФСС РФ соцстрах 2020

Платежные поручения в фсс в 2020 на перечисление страховых взносов в ФСС РФ, Фонд социального страхования оформляются плательщиками, при уплате платежей со своих счетов, в соответствии с правилами, установленными:

- Положение ЦБ РФ от 19 июня 2012 г. N 383-П «О ПРАВИЛАХ ОСУЩЕСТВЛЕНИЯ ПЕРЕВОДА ДЕНЕЖНЫХ СРЕДСТВ»

- Приказом Министерства финансов РФ от 12 ноября 2013 года № 107н «Об утверждении Правил указания информации в полях расчетных документов на перечисление налогов, сборов и иных платежей в бюджетную систему РФ»

Ниже показан образец заполнения платежки в ФСС РФ страхование от несчастных случаев на производстве и профессиональных заболеваний (травматизм).

КБК 2020, номера и значения полей в платежном поручении (платежке) в ФСС РФ в 2020

При заполнении полей платежки на травматизм необходимо соблюдать правильность заполнения следующих полей. КБК ФСС …

КОД СТАТУС ПЛАТЕЛЬЩИКА В ПЛАТЕЖНОМ ПОРУЧЕНИИ при перечислении страховых взносов, при оплате ФСС НС «травматизм»

При перечислении страховых взносов в поле 101 указывать статус 08.

Примечание: Коды статусов налогоплательщиков

(60) — «ИНН» плательщика, (102) — «КПП» плательщика — указывается идентификационный номер налогоплательщика (далее — ИНН) плательщика и код причины постановки на учет (далее — КПП) в соответствии со свидетельством о постановке на учет в налоговом органе (ФНС России);

(8) — «Наименование плательщика» — указывается наименование плательщика;

В Поле (104) указывается один из следующих кодов бюджетной классификации (далее — КБК):

Примечание: Полный список КБК для ФСС РФ см. здесь.

При этом 14-17 разряды КБК (код подвида дохода) используются для раздельного учета страховых взносов, пеней, штрафов и процентов:

- 1000 — сумма страховых взносов;

- 2000 — сумма пени по соответствующему платежу;

- 3000 — сумма штрафа согласно законодательству РФ;

- 4000 — прочие поступления (в случае заполнения платежного документа плательщиком с указанием кода подвида доходов, отличного от кодов подвида доходов 1000, 2000, 3000, орган ПФР производит уточнение платежей с указанием кода подвида доходов 4000 с целью их отражения по кодам подвида доходов 1000, 2000, 3000);

- 5000 — сумма процентов, начисленных при нарушении срока возврата страховых взносов на обязательное пенсионное страхование и обязательное медицинское страхование, и процентов, начисленных на сумму излишне взысканных страховых взносов на обязательное пенсионное страхование и обязательное медицинское страхование, по соответствующему платежу.

В поле платежки на нс и пз (105) указывается значение кода ОКТМО муниципального образования, на территории которого мобилизуются денежные средства (значение территориального Управления ПФР).

Примечание: 1. Коды ОКТМО2. Таблица соответствия ОКТМО и ОКАТО

В поле (106) указывается значение (НОЛЬ).

В поле (107) указывается значение (НОЛЬ).

В поле (108) указывается значение (НОЛЬ).

В поле (109) указывается значение (НОЛЬ).

В поле (110) указывается значение (НОЛЬ).

Примечание: ПРАВИЛА ЗАПОЛНЕНИЯ полей 104-110 платежки. Для СТРАХОВЫХ ВЗНОСОВ. Приказ 107н

В реквизите «Код» поле (22) распоряжения о переводе денежных средств указывается уникальный идентификатор начисления УИН. Требование о необходимости заполнения реквизита «Код» распространяется на распоряжения о переводе денежных средств, формы которых установлены .

Примечание: УИН в реквизите КОД платежки, поле 22Разъяснено какое значение УИН ставить к реквизите КОД в поле 22 платежного поручения.

В поле назначения платежа (24) указывается дополнительная информация, необходимая для идентификации назначения платежа, и регистрационный номер плательщика в системе ФСС РФ. При оформлении платежных поручений, по перечислению страховых взносов в соцстрах, рекомендуется указывать регистрационный номер плательщика в территориальном фонде соцстраха.

ОШИБКИ в ПЛАТЕЖНОМ ПОРУЧЕНИИ (платежке) в ФСС РФ и ПЕНИ

Если в платежном поручении на перечисление страховых взносов несчастный случай — травматизм неверно указаны:

- счет Федерального казначейства;

- КБК;

- наименование банка получателя.

то обязанность по уплате взносов считается не исполненной.

Примечание: Пункт 7 статьи 26.1 Федерального закона от 24.07.1998 г. .

Остальные ошибки не препятствуют перечислению денег в бюджет, значит не приведут к начислению пеней. К таким недочетам относятся: неправильный ИНН или КПП получателя.

Как определить тариф компании по взносам «на травматизм»

Для установления тарифа страхвзносов НС и ПЗ нужно подтвердить в ФСС вид экономической деятельности за предыдущий период, например, для 2018 г. — подтвердить за 2017 г. Это мероприятие осуществляется на основании следующих нормативно-правовых актов:

- Постановление Правительства РФ от 01.12.2005 г. № 713;

- Приказ Минтруда РФ от 06.09.2012 г. № 178н;

- Приказ Минздравсоцразвития РФ от 31.01.2006 г. № 55;

- Информация ФСС РФ.

Для подтверждения вида экономической деятельности нужно не позже 15 апреля (16 апреля для 2018 г., т.к. 15 апреля — воскресенье) подать документы в ФСС:

- заявление о подтверждении основного вида экономической деятельности;

- справку-подтверждение;

- копию пояснительной записки к балансу за прошедший год (документ не подают субъекты малого предпринимательства).

Данная документация может быть передана в ФСС как в бумажном, так и в электронном виде. Иные документы представлять не нужно, а их запрос со стороны ФСС будет считаться неправомерным.

Если данные документы не предоставить в ФСС, штраф за это не предусмотрен, но сотрудники ФСС самостоятельно определят тариф для компании. Данное право предусмотрено Приказом Минздравсоцразвития РФ от 31.01.2006 г. № 55. При этом они установят самый высокий класс профессионального риска из указанных в ЕГРЮЛ кодов по организации. Данный момент не всегда выгоден для хозяйствующего субъекта, а потому нужно регулярно и вовремя направлять документы для подтверждения основного вида деятельности.

ФСС не примет документы для определения вида основной деятельности, если:

- компания опоздала с подачей документации в установленные сроки;

- организация обнаружила ошибку в представленных документах и подала корректировочные сведения.

Кроме того, установленный тариф не подлежит изменению в текущем году, если организация изменила свою деятельности.

Важно! Согласно Постановлению Правительства от 17.06.2016 г. № 551 оспорить максимальный страховой тариф по «травматизму», установленный в соответствии с законодательством, невозможно

Кому сколько платить

Начислением сумм взносов занимаются работники ФСС. Конкретные показатели зависят от:

- основного вида деятельности (указанного в регистрационных документах);

- права на льготы;

- тарифов по сборам.

ФЗ

При этому у Фонда такие полномочия:

- учитывать поступления от каждого плательщика;

- контролировать правильность внесения средств;

- предъявлять счета

к оплате; - требовать пояснений от страхователей по темам, касающимся перечислений.

Как узнать тариф

Законом № 179-ФЗ

(2005 года)

установлено 32 тарифных плана, зависящих от степени риска тружеников. Ставочные

параметры в них распределены в диапазоне от 0,2% до 8,5%.

Справка: так как средства Фондом выплачиваются в связи с несчастными случаями на производстве, справедливо распределить отчисления по степени рисков для рабочих.

Таблица соответствия тарифов факторам риска

|

Класс ПР |

Тариф (%)

|

Класс ПР |

Тариф (%)

|

Класс ПР |

Тариф (%)

|

Класс ПР |

Тариф (%) |

| I | 0,2 | IX | 1 | XVII | 2,1 | XXV | 4,5 |

| II | 0,3 | X | 1,1 | XVIII | 2,3 | XXVI | 5 |

| III | 0,4 | XI | 1,2 | XIX | 2,5 | XXVII | 5,5 |

| IV | 0,5 | XII | 1,3 | XX | 2,8 | XXVIII | 6,1 |

| V | 0,6 | XIII | 1,4 | XXI | 3,1 | XXIX | 6,7 |

| VI | 0,7 | XIV | 1,5 | XXII | 3,4 | XXX | 7,4 |

| VII | 0,8 | XV | 1,7 | XXIII | 3,7 | XXXI | 8,1 |

| VIII | 0,9 | XVI | 1,9 | XXIV | 4,1 | XXXII | 8,5 |

Пример

Три предприятия решили узнать свои тарифные ставки:

- ООО «Сириус», занимающийся рыбным промыслом в пресной воде. ОКВЭД — 03.22.4.

- ООО «Дельта». Основной вид деятельности — добыча глины. ОКВЭД 08.12.2.

- ООО «Альфа» выращивает зерновые. ОКВЭД 01.11.1 17.

Определяем класс профриска

по таблице:

Справка

Фонд рассчитывает суммы сборов за 2018 год на основании данных, поданных плательщиком.

Предоставить информацию следовало до 15 апреля. В пакет включаются:

- заявление, которым подтверждается основной вид деятельности;

- пояснительная к балансу (для ООО);

- копия регистрационного документа.

Кроме того, Правительство постановлением за номером 551 запретило оспаривать тарифы, устанавливаемые ФСС по сборам за травматизм с 01.01.2017.

Скачать для просмотра и печати:

Формула подсчета

Обязанности распределены по состоянию на 2018 год следующим образом:

- Фонд устанавливает для плательщика тарифный план и сообщает об этом;

- бухгалтер последнего обязан произвести расчет

суммы взноса и произвести перечисление средств; - за госорганом остается

право проверить правильность операций.

При подсчетах

применяется простая формула:

Свз

= Бн

х Т

, где:

- Свз

— искомая сумма к перечислению; - Бн

— налогооблагаемая; - Т

— тариф.

Что входит во взносооблагаемую

базу

Отчисления делаются с фонда оплаты труда. В него входят начисления в пользу лиц, с которыми составлены договора:

- трудовые;

- гражданско-правовые (есть исключения).

Во взносооблагаемую

базу включаются:

- заработок;

- суммы премиальных и надбавок;

- компенсационные выплаты за неиспользованные дни отпуска.

Исключаются из базы такие платежи в пользу тружеников:

- госпособия

; - начисления при сокращении штатов;

- адресная матпомощь

; - надбавка за труд в особо опасных условиях;

- оплата за посещение курсов повышения квалификации.

Пример

ООО «Горный» занимается разведением лошадей. ОКВЭД — 01.43.1:

- Класс профриска

— 25. - В апреле бухгалтерия начислила заработок труженикам в размере 1 230 000 руб.

, в том числе:-

матпомощь

— 35 000 руб

. -

за

прохождение курсов — 10 000 руб

.

-

- Расчет

взноса за апрель: -

(1 230 000 руб.

— 35 000 руб.

— 10 000 руб.

) х 4,5% = 53 325 руб.

О льготах

Прилежным налогоплательщикам Фонд может установить льготную ставку по сборам за травматизм. Размер ее

ограничивается 40% скидки.

Кроме того, если на предприятии работают инвалиды, то по их взносам может действовать льгота в 60%.

Справка: для установления льготного тарифа на следующий год необходимо подать заявку до окончания ноября текущего периода. То есть в 2018 году ее

получить уже не удастся.

Размер скидки зависит от таких показателей:

- количество травм на 1000

тружеников; - число дней нетрудоспособности;

- наличие нарушений:

- порядка предоставления отчетности

; - сроков внесения обязательных платежей;

- порядка предоставления отчетности

- стажа плательщика.

Пример

ООО «Гарант-Строй» занимается проектированием (ОКВЭД — 74.20). Предприятие на 2018 год получило скидку от ФСС в размере 20%. За апрель сделаны такие начисления:

- зарплата 400 000 руб.

, - в том числе инвалидам 85 тыс. руб.

Определение величины взноса:

- По классификатору ОКВЭД относится к 1 классу. Размер «травматической» ставки — 0,2%.

- с учетом

скидки:- общий: 0,2 —

0,2×20% = 0,16%. - для инвалидов: 0,2 —

0,2×60% = 0,08%.

- общий: 0,2 —

- с учетом

- Расчет

взносов проводится в два этапа:-

общий: (400 000 руб.

— 85 000 руб.

) х 0,16% = 504 руб

. - за инвалидов: 85 000 руб.

х 0,08% = 68 руб.

-

-

Всего к перечислению: 504 руб.

+ 68 руб.

= 572 руб

.