Как рассчитать налог усн: доходы минус расходы

Содержание:

Отчетность на УСН

Основным отчетом, который подается при упрощенной системе, является единая декларация по УСН. Ее необходимо отправлять в ФНС единожды, до 31 марта года, идущего за отчетным. Крайний день может быть перенесен на ближайший рабочий день, если он выпадает на выходной.

Кроме этого, есть еще зарплатные отчеты, а также необязательные налоговые отчеты. Последние подаются только в том случае, если по ним есть объект расчета налогов.

Полный список требуемых отчетов выглядит следующим образом:

- Декларация единого налога УСН;

- Отчеты в формате 2-НДФЛ по каждому сотруднику за год;

- Отчет в формате 6-НДФЛ поквартально;

- Декларация по налогу НДС (если налог был указан в отгрузочных документах);

- Декларации по земельному и транспортному налогам (если существуют объекты обложения);

- Расчет по страховым взносам один раз в квартал;

- Обязательные отчеты в ПФР по работникам — СЗВ-М и СЗВ-СТАЖ;

- Отчетность в соцстрах 4-ФСС;

- Среднесписочная численность;

- Отчетность в статистику (обязательные бланки и по выборке);

Внимание! Фирмы обязаны подавать полный комплект бухгалтерской отчетности. При этом малые организации наделены правом их составлять в упрощенной форме.

Как определяют налоговую базу упрощенца

Действующее законодательство предлагает представителям малого бизнеса выбрать один из 2-х вариантов УСН. Они отличаются принципом расчета УСН в части налоговой базы и используемой ставкой:

УСН 6%

УСН 15%

Фискальная база определяется как сумма доходов, полученных налогоплательщиком в отчетном периоде.

Расходы не влияют на величину обязательства перед бюджетом, что делает расчет УСН 6% несложным и для компаний, и для ИП.

Этот вариант подойдет коммерческим структурам:

чей бизнес не предполагает высокой себестоимости товаров и услуг;

кому сложно подтвердить понесенные траты документально.

Налоговая база для этого типа упрощенки определяется как разница между поступлениями, полученным в отчетном периоде, и понесенными расходами.

В итоге расчет налога УСН 15% удобен хозяйствующим субъектам, чей бизнес сопряжен со значительными тратами

Важно, чтобы последние были подтверждены документально, имели экономическую целесообразность.. Вне зависимости от выбранного типа УСН налогоплательщики придерживаются кассового метода признания поступлений и трат

Это означает, что операции отражают в учете в том периоде, когда:

Вне зависимости от выбранного типа УСН налогоплательщики придерживаются кассового метода признания поступлений и трат. Это означает, что операции отражают в учете в том периоде, когда:

- средства в адрес контрагента покинули расчетный счет (кассу) предприятия;

- платежи клиентов поступили в компанию.

Также см. «УСН 6 или 15%: что лучше выбрать».

Ставка УСН — главный плюс

Дифференцируемая ставка считается большим преимуществом «упрощёнки». Это некий добавочный бонус, предоставляемый в льготном режиме обложения налогами. Базовой считается ставка в пятнадцать процентов. Но местные власти имеют полномочия снизить её до пяти процентов. Так, на 2016 год представители регионального правления снизили ставки в 71-ом населённом пункте.

На местном уровне решение о размере ставке для УСН принимают каждый год, до момента, когда оно вступит в силу. Выяснить, какая ставка действует в конкретном регионе России, можно в местной администрации или налоговой службе. Подчеркнём, что сниженная ставка не является особой льготой, требующей подтверждения – её применение едино для всех предпринимателей, работающих по УСН в регионе.

УСН: доход

Порядок установления доходов на «упрощёнке» регулируется главой №346 НК РФ. Приемлемыми для формирования финансовой базы считаются реализационные и внереализационные полученные средства. В доходы от реализации входят деньги, заработанные с продажи:

- прав на недвижимость, транспорт, иное имущество;

- сделанных работ и оказанных услуг;

- ранее приобретённых товаров;

- товаров собственного изготовления/производства.

К доходам вне реализации относятся:

- товары, права, работы или услуги, полученные бесплатно;

- списанные задолженности по кредитам и займам;

- арендные или субарендные деньги;

- проценты от кредитов, предоставленных сторонним лицам;

- выгода от участия в товариществах;

- деньги от долей в иных компаниях;

- денежные санкции от партнёров, нарушивших договоры.

Доход на «упрощёнке» признаётся кассовым методом. Это значит, что датой фиксации полученных средств считается дата их получения по факту – на руки, расчётный счёт и подобное.

Что такое минимальный налог

Дальше в статье 346.18 НК РФ находим, что минимальный налог при УСН уплачивается, если сумма исчисленного в общем порядке налога меньше суммы исчисленного минимального налога.

Сравним две суммы налога для ООО из примера выше:

- 300 000 рублей – налог, рассчитанный по общему правилу;

- 100 000 рублей – минимальный налог УСН.

В данном случае, заплатить надо ту сумму, которая больше, то есть 300 000 рублей.

Предположим, что расходов у ООО было больше, например, 9,5 млн рублей. Тогда налоговая база для расчёта обычным образом составит (10 000 000 – 9 500 000) 500 000 рублей, а налог по ставке 15 процентов равен 75 000 рублей. Это меньше, чем 1% от дохода, поэтому заплатить надо минимальный налог УСН в размере 100 000 рублей.

И даже если бы ООО получило убытки (предположим, доходы 10 млн рублей, а расходы – 11 млн рублей), всё равно придётся заплатить минимальный налог в размере 1% от полученных доходов.

Виды затрат запрещенные учитывать при УСН с объектом «доходы минус расходы»

| Статья расходов | «Запрещающий» документ |

|---|---|

| Плата за технологическое подключение к электросети | письмо Минфина России от 17.02.14 № 03-11-06/2/6268 |

| Затраты на мероприятия и акции, проводимые с целью удержать клиентов и привлечь новых | письмо Минфина России от 20.01.14 № 03-11-06/2/1478 |

| Стоимость питьевой воды для работников | письмо Минфина России от 06.12.13 № 03-11-11/53315 |

| Неустойка за нарушение договорных обязательств | письмо Минфина России от 09.12.13 № 03-11-06/2/53634 |

| Стоимость периодических печатных изданий | письмо Минфина России от 28.10.13 № 03-11-11/45487 |

| Продукты для проведения бесплатных кофе-пауз | письмо Минфина России от 04.09.13 № 03-11-06/2/36387 |

| Расходы на привлечение персонала сторонних организаций | письмо ФНС России от 16.08.13 № АС-4-3/14960@ |

| Переоборудование квартиры под офис | письмо Минфина России от 07.08.13 № 03-11-06/2/31778 |

| Стоимость реализованных деталей, полученных при демонтаже ОС | письмо Минфина России от 31.07.13 № 03-11-06/2/30601 |

| Расходы на специальную оценку условий труда при УСНО учитывать запрещено | Письмо Минфина от 16.06.2014 № 03-11-06/2/28551 |

Коротко о налоговом режиме

Часто фирмы и ИП-шники стремятся работать по «упрощёнке», особенно на заре становления бизнеса. Это связано с тем, что на УСН не нужно выплачивать:

- частным предпринимателям – НДФЛ;

- фирмам, конторам и иным предприятиям – прибыльный сбор;

- компаниям, не работающим на экспорт – НДС;

- имущественный сбор (исключая объекты, финансовая база по которым определяется кадастровой стоимостью).

Плательщик сам может принять решение о работе по режиму УСН, то есть, эта система считается добровольной. При регистрации ИП или ООО к пакету документов для налоговой службы нужно приложить заявление, в котором изъявляется желание работать на «упрощёнке». Действующие фирмы также могут сменить режим на УСН, но есть ограничения. Сделать этого не могут компании:

- с доходом более 58 миллионов 805 тысяч рублей;

- имеющие более, чем 150 миллионов рублей основных средств;

- в которых трудоустроены более ста сотрудников;

- имеющие более 25% доли участия сторонних фирм.

По закону, переходить с режима на режим позволительно единожды в году – с 1 января. Заявление о переходе нужно подготовить не ранее 1 октября, так как заработанные средства фиксируются за прошедшие девять месяцев.

Кроме единого налога, фирмы на «упрощёнке» выплачивают и иные налоговые сборы: взносы в ПФ РФ И ФФ ОМС, в соцстрах, имущественный, водный и земельный сбор, акцизы, госпошлины и НДС для фирм-экспортёров.

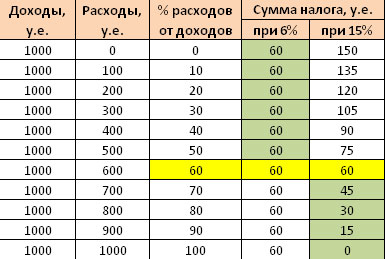

В каком случае УСН 15% выгоднее, чем УСН 6%

Многим хозяйствующим субъектам приходится сталкиваться с необходимостью делать выбор между системами УСН 15% и УСН доходы 6%.

По ставкам налога судить о выгодности системы не следует. Так, в первом случае обложению подлежит база, где доходы снижаются произведенными расходами. Во втором случае — к расчету принимается база с полными доходами.

Поэтому при определении выгодности нужно учитывать сумму производимых субъектом расходов на осуществления деятельности, принимаемых к учету.

Внимание! Практика показывает, что система УСН 15% выгоднее, если доля расходов в выручке компании составляет более 60%. Поэтому систему УСН 6% рекомендуется выбирать в случаях, когда компания производит незначительные расходы по осуществлению деятельности.. К тому же при расчете УСН 6% можно сумму единого налога уменьшить на оплаченные взносы за работников в ПФР и на ОМС, а также на величину перечисленных фиксированных платежей ИП за себя

В этом случае доля расходов, при которой выгодна УСН 15% составляет свыше 70 %

К тому же при расчете УСН 6% можно сумму единого налога уменьшить на оплаченные взносы за работников в ПФР и на ОМС, а также на величину перечисленных фиксированных платежей ИП за себя. В этом случае доля расходов, при которой выгодна УСН 15% составляет свыше 70 %.

Рассмотрим подробнее на примере.

Сравнительный анализ УСН 6 % и УСН 15% (Расходы 65%)

| Месяц | Доходы | Расходы (Зарплата) |

Расходы

(Отчисления) |

УСН Доходы (6%) с учетом оплаченных взносов | УСН Доходы-Расходы (15%) |

| Январь | 500 | 250 | 75 | 15 | 26,25 |

| Февраль | 1000 | 500 | 150 | 30 | 52,5 |

| Март | 1500 | 750 | 225 | 45 | 78,75 |

| Апрель | 2000 | 1000 | 300 | 60 | 105 |

| Май | 2500 | 1250 | 375 | 75 | 131,25 |

| Июнь | 3000 | 1500 | 450 | 90 | 157,5 |

| Июль | 3500 | 1750 | 525 | 105 | 183,75 |

| Август | 4000 | 2000 | 600 | 120 | 210 |

| Сентябрь | 4500 | 2250 | 675 | 135 | 236,25 |

| Октябрь | 5000 | 2500 | 750 | 150 | 262,5 |

| Ноябрь | 5500 | 2750 | 825 | 165 | 288,75 |

| Декабрь | 6000 | 3000 | 900 | 180 | 315 |

Сравнительный анализ УСН 6 % и УСН 15% (Расходы 91%)

| Месяц | Доходы | Расходы (Зарплата) |

Расходы

(Отчисления) |

УСН Доходы (6%) с учетом оплаченных взносов | УСН Доходы-Расходы (15%) |

| Январь | 500 | 350 | 105 | 15 | 6,75 |

| Февраль | 1000 | 700 | 210 | 30 | 13,5 |

| Март | 1500 | 1050 | 315 | 45 | 20,25 |

| Апрель | 2000 | 1400 | 420 | 60 | 27 |

| Май | 2500 | 1750 | 525 | 75 | 33,75 |

| Июнь | 3000 | 2100 | 630 | 90 | 40,5 |

| Июль | 3500 | 2450 | 735 | 105 | 47,25 |

| Август | 4000 | 2800 | 840 | 120 | 54 |

| Сентябрь | 4500 | 3150 | 945 | 135 | 60,75 |

| Октябрь | 5000 | 3500 | 1050 | 150 | 67,5 |

| Ноябрь | 5500 | 3850 | 1155 | 165 | 74,25 |

| Декабрь | 6000 | 4200 | 1260 | 180 | 81 |

На рассмотренном примере видно, что в первом случае выгодно субъекту хозяйствования применять УСН 6%, а во втором случае — УСН 15%. Но принимать решение об использовании той или иной системы нужно индивидуально, рассматривая собственные данные при расчете.