Я хочу представить декларацию и уплатить налог на доходы

Содержание:

- Уплата налогов за третьих лиц, контрагентов: как заполнить платежку

- Где взять новый экземпляр квитанции по оплаченным давно налогам

- Оперативный поиск налогов по ИНН и уплата налогов онлайн посредством официального налогового сервиса

- Способы оплаты

- Альтернативный вариант

- Остались вопросы?

- Бланк документа

- Положения налогообложения

- Что можно оплатить

- Как заполнить

- Пошаговая инструкция: как ИП заполнить платежку на сайте налоговой

- Где взять квитанцию на оплату налогов?

- Заполняем платежку в ФНС

Уплата налогов за третьих лиц, контрагентов: как заполнить платежку

С 30 ноября 2020 года организациям и коммерсантам не нужно оформлять на третьих лиц доверенность. Например, налоги за ИП вправе заплатить любой человек или компания (абз. 4 п. 1 и п. 9 ст. 45 НК РФ), а не уполномоченный представитель.

Юридические лица могут перечислять налоги со своего счета за другие организации, а руководители вправе погашать налоговые обязательства компании за счет своих средств. Это справедливо и в отношении сборов, пеней, штрафов, страховых взносов и распространяется на плательщиков сборов, налоговых агентов и ответственного участника консолидированной группы налогоплательщиков.

Приказ от 05.04.2017 № 58н вносит изменения в Правила указания информации в реквизитах распоряжений о переводе денежных средств в уплату платежей в бюджетную систему Российской Федерации, утвержденные приказом Минфина России от 12.11.2013 № 107н.

В полях 60 и 102 « ИНН плательщика » и « КПП плательщика » указываются реквизиты лица, чьи налоговые обязанности исполняются. Если налог уплачивается за «физика», у которого нет ИНН, в соответствующем поле проставляется «0». При этом в графе «Код» (поле 22) нужно указать Уникальный идентификатор начисления (индекс документа).

В поле 8 « Плательщик » вписываются данные о лице, фактически перечисляющем деньги.

В графе 24 « Назначение платежа » указывается ИНН и КПП (для физлиц только ИНН) лица, производящего платеж, и наименование (ФИО) плательщика, чья обязанность перед бюджетом исполняется. Для выделения информации о плательщике используется знак «//».

Важно! В поле 101 « Статус плательщика » указывается статус того лица, за кого уплачивается налог. В частности, 01 – для юрлиц, 09 – для ИП и 13 – для «физиков»

В проекте Минфина есть три новых статуса налогоплательщика: «28» – законный или уполномоченный представитель налогоплательщика; «29» – иные юрлица; «30»– иные физлица.

Налоги за организацию может заплатить ее директор

Директор организации вправе погасить ее налоговые обязательства за счет своих средств. Об этом напомнил Минфин России в письме от 19.06.18 № 03-02-08/41800.

Если представитель переплатил за вас налог или взнос, то подавайте заявление на возврат денег самостоятельно. Налоговики вернут переплату только вам, а не третьим лицам (абз. 5 п. 1 ст. 45 НК РФ).

Заполняйте платежки в веб-сервисе бесплатно

Где взять новый экземпляр квитанции по оплаченным давно налогам

Возможна ситуация, когда человек вовремя заплатил в бюджет налог, но через какое-то время получил от ИФНС требование о его уплате. При визите в орган государственной власти оказывается, что в системе Федерального Казначейства платеж не числится.

Обычно такие ситуации связаны с оплатой на неверные реквизиты или потерей платежа в документообороте и истечением большого количества времени — нескольких лет.

Найти квитанцию двух-трехлетней давности можно только в банке.

Способы:

- если лицо оплачивало начисления банковской картой или через открытый сберегательный счет, то нужно заказать выписку из счета за определенный период — в ней будут отражены все денежные операции, в т.ч. по утраченной оплате;

- если же гражданин рассчитался наличными, придется вспомнить — в каком конкретном отделении банка, на какую дату и в каком размере было заплачено; при наличии этих сведений банк примет заявление о поиске платежа.

Оплаченные квитанции необходимо хранить 3 года.

Оперативный поиск налогов по ИНН и уплата налогов онлайн посредством официального налогового сервиса

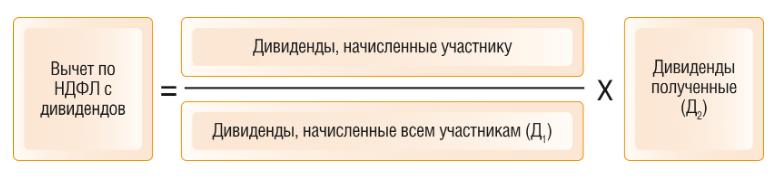

Налог – представляет собой фиксированную сумму, которая должна систематически в установленные сроки уплачиваться физическими лицами в доход государства. Налоги физических лиц – это обязательные платежи, которые установлены для граждан, признаваемых налогоплательщиками в соответствии с законодательством РФ. Имущественными налогами облагается имущество, находящееся в собственности физических лиц, в связи с чем в Российской Федерации подлежат расчёту и уплате гражданами: транспортный налог, налог на имущество и земельный налог. Четвертый вид налогов установлен для налогообложения доходов физических лиц – НДФЛ (подоходный налог).

Сроки уплаты налогов физическими лицами

Физические лица должны в обязательном порядке уплачивать следующие виды налогов и в следующие сроки для уплаты налогов:

- НДФЛ. Уплата налога на доходы должна производиться до 15 июля года, следующего за налогооблагаемым. Таким образом, до 15 июля 2020 года должен быть уплачен НДФЛ за 2019 год. Ставка и размер итоговой суммы в каждом случае определяется индивидуально. Основной критерий – вид дохода;

- Транспортный налог. Он оплачивается по месту регистрации транспортного средства. Уплата налогов на автомобили осуществляется уже не позднее 1 декабря года, который следует за истекшим налоговым периодом, в 2020 году транспортный налог платится за 2019 год;

- Налог на имущество. Оплата налогов на недвижимое имущество производится до 1 декабря, в 2020 году уплачивается налог на имущество за 2019 год;

- Земельный налог. Оплачивается за земельные участки, которые находятся в собственности. Средства вносятся в бюджеты муниципальных органов не позднее 1 декабря, в 2020 году уплачивается налог на землю за 2019 год.

Узнать задолженность по налогам по ИНН

Оперативно проверить долги по налогам физлиц и уплатить налоги онлайн можно посредством налогового сервиса Оплата Налогов онлайн, который поможет сэкономить Ваше время. Не нужно стоять в очереди в банке, платить большие проценты комиссии в терминалах. Чтобы узнать задолженность по налогам по ИНН или текущие налоговые начисления онлайн, нужно ввести в строку поиска следующие данные:

- ИНН (идентификационный номер налогоплательщика);

- Индекс документа (УИН — уникальный идентификатор начисления).

Как оплатить налоги онлайн?

Чтобы оплатить налоги, необходимо сформировать запрос на сайте в форме поиска по ИНН или УИН. Через несколько секунд на экране отобразится результат в виде найденных налоговых начислений. Оплатить налоги онлайн возможно банковской картой VISA, MasterCard, МИР на сайте банка, что гарантирует дополнительное удобство и безопасность:

- перевод денежных средств по шифрованному каналу;

- конфиденциальность платежной информации;

- полная защита персональных данных.

После завершения оплаты онлайн сервис на указанный адрес электронной почты направляет квитанцию от банка и чек об онлайн оплате, содержащий все реквизиты платежа и являющийся для Федеральной налоговой службы России официальным документом, подтверждающим оплату. Квитанцию и чек можно сохранить на компьютере и, при необходимости, распечатать. Гарантируется полное списание платежа, максимальное удобство и оперативность работы онлайн-сервиса.

Преимущества интернет — портала Оплата Налогов онлайн 2020

Современный ритм накладывает свой отпечаток на все стороны жизни человека. Большинство людей ценит собственное время, поэтому для оплаты налогов онлайн пользуются услугами нашего сервиса. Это возможность оценить ряд преимуществ:

- круглосуточный режим работы. Получить актуальные сведения о размере задолженности и уплатить налоги онлайн можно в любое удобное время;

- качественная и быстрая работа сервиса. Уплата налогов происходит в течение нескольких минут;

- предоставление достоверных и актуальных сведений. Мы получаем информацию напрямую от Федеральной налоговой службы России и ГИС ГМП;

- удобство и простота в использовании. Для поиска задолженности по налогам физических лиц требуется указать лишь идентификационный номер налогоплательщика ИНН или индекс документа УИН;

- гарантия надежности и безопасности перечисления денежных средств, защищенных сертификатом безопасности платежной системы;

- возможность оплатить налоги онлайн из любой точки мира.

Способы оплаты

Оплатить налог физического лица на машину, если нет квитанции можно несколькими способами. Выбирайте более удобный для вас и следуйте приведённым ниже инструкциям.

Налоговая служба

Отсутствие извещения не является основанием для неуплаты. Необходимо самостоятельно интересоваться о наличии задолженности, а также стараться своевременно оплачивать её, не допуская просрочек.

Сайт ФНС и кабинет налогоплательщика

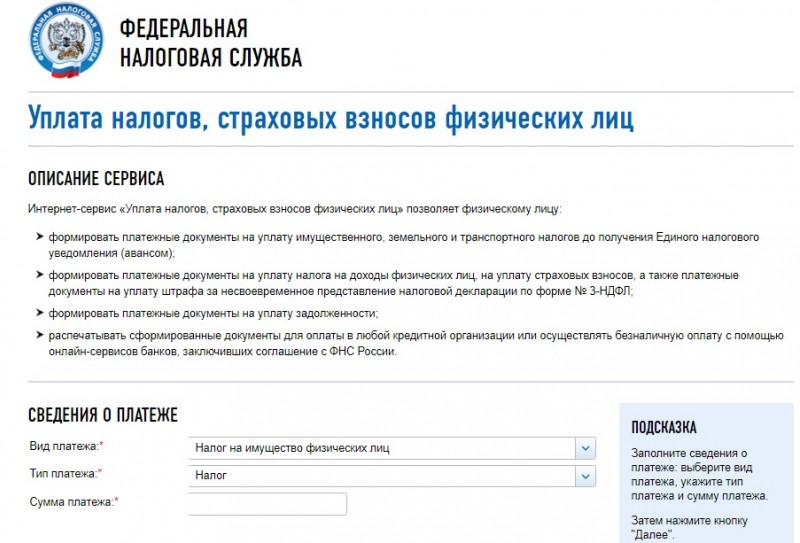

Сайт Федеральной налоговой службы даёт две возможности оплатить налог на машину без бумажного извещения:

- Сервис «Уплата налогов физическими лицами». На сайте налоговой в указанном подразделе выбрать транспортный налог. Потом заполнить нужные сведения – сумма оплаты, адрес. Предварительно узнайте сумму задолженности любым из доступных способов или просчитайте её самостоятельно. Всё, что будет заплачено сверх долга, останется на вашем счету. Внести деньги можно наличным и безналичным платежами. Выбирая наличные – с сервиса распечатывается платёжка, с которой гражданин направляется в банковскую организацию. Безналичная оплата предполагает внесение денежных средств путём списания с пластиковой карты или личного электронного кошелька.

- Посещение личного кабинета. Стать пользователем кабинета можно, узнав в инспекции личный логин и пароль для входа, а далее пройти процедуру регистрации на портале nalog.ru. Для уточнения задолженности выберите раздел об объектах налогообложения, а после выберите транспорт, по которому должен начисляться налог. Откройте вкладку о начисленных платежах. В открывшемся окошке выберите сумму оплаты. Далее либо формируйте квитанцию для наличного платежа, либо вносите деньги с банковской карты или со своего электронного кошелька.

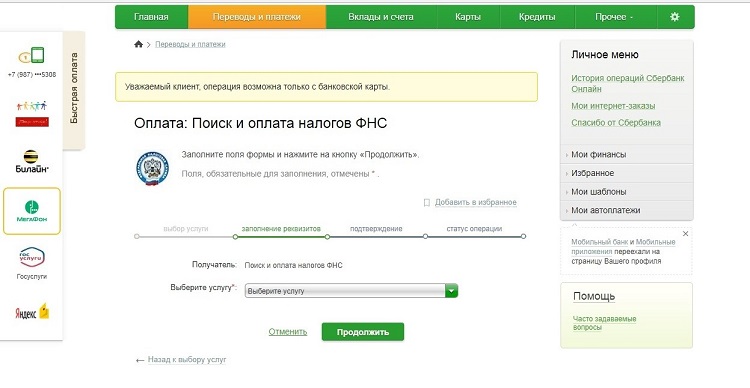

Сбербанк

- Обратиться лично в отделение банка для прохождения регистрации.

- Получить логин, а также пароль клиента.

- На сайте Сбербанк онлайн заполнить форму входа. После ввода логина и пароля ввести полученный код из СМС сообщения.

- Найти раздел «Платежи и переводы».

- Выбрать из списка налоговую службу. Далее – оплату налогов.

- В поле платежа ввести требуемые данные – код документа (расположен вверху квитанции), сумма.

Также через Сбербанк можно оплатить налоговую задолженность используя терминал или кассу.

Госуслуги

Используя портал gosuslugi.ru, с лёгкостью можно внести платежи в доход государства, а также получить любую нужную информацию.

Для начала нужно зарегистрироваться в своём личном кабинете, а также пройти идентификацию. Заполнить персональные данные в анкете, сведения о личных документах, прописку и регистрацию. В целях безопасной обработки личных сведений граждан, выдаётся идентификационный код, который присылается по почте заказным письмом с уведомлением. Это делается в целях повышения безопасности при обработке и передаче персональных данных граждан. Также идентификацию можно пройти в многофункциональном центре вашего города.

- Осуществить вход на портал путём введения логина и пароля или номера СНИЛС.

- Выбрать раздел «Органы власти», найти ФНС и выйти на сайт налоговой.

- На сайте кликнуть на бесплатное информирование о задолженности и активировать вкладку услуг.

- Авторизоваться на сайте налоговой.

- Просмотреть задолженность, скачать извещение либо внести деньги онлайн.

- Скачать чек, подтверждающий внесение денежных средств. Хранить его нужно в течение трёх лет.

Если учётная запись на Госуслугах полностью идентифицирована, на главной странице после входа будет отображаться действующая налоговая задолженность.

Федеральная служба судебных приставов

Как проверить и оплатить долги по транспортному налогу, если возбуждено исполнительное производство:

- Посетить портал банка данных исполнительных производств.

- Ввести в пункте поиска Ф.И.О., область или край проживания, указать дату рождения.

- После нажатия кнопки поиска портал выдаст информацию об имеющихся производствах (уже оконченных и находящихся в исполнении).

- Оплатить задолженность онлайн либо в кабинете у судебного пристава-исполнителя в отделе ФССП.

- Распечатать и сохранить онлайн-платёжку или квитанцию, выданную приставом.

Неоплата долга, числящегося в ФССП, в течение пяти дней, влечёт дополнительные санкции – исполнительский сбор в размере 7 процентов от суммы задолженности.

Альтернативный вариант

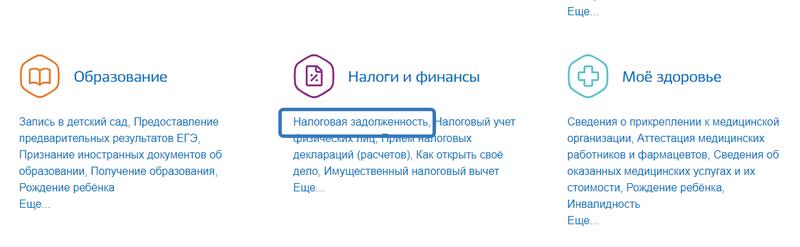

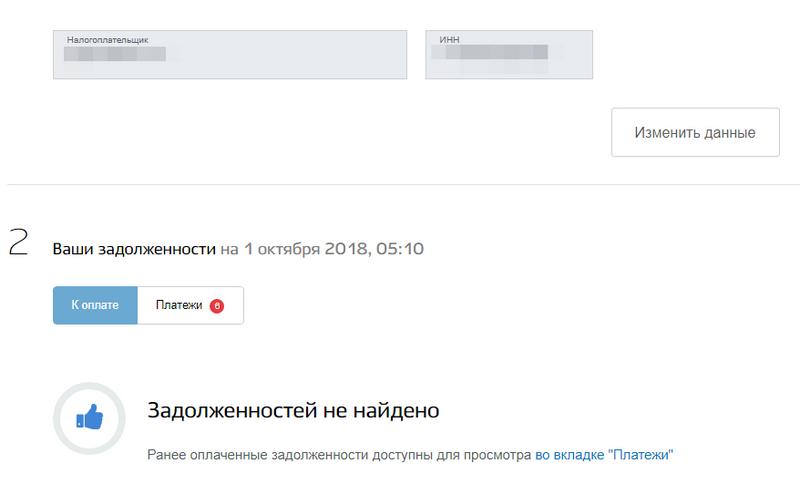

Проверка задолженности доступна на портале государственных услуг. Для этого надо авторизоваться и перейти в раздел «услуги», а затем выбрать «Налоговая задолженность».

Для получения информации нужно указать данные плательщика и ИНН.

Данные по начисленным, но не уплаченным сборам отобразятся на экране. На портале сразу же можно произвести перечисление средств с помощью банковской карты. Когда деньги будут зачислены в ФНС, пользователь получит уведомление в личном кабинете.

Онлайн способы формирования платежных документов по уплате налогов и государственных пошлин – удобный сервис. С помощью сайта ФНС можно легко заплатить любые сборы, без комиссии, что позволяет сэкономить деньги и время на посещении банка или почты. При невозможности получать уведомления их можно заполнить самостоятельно.

Остались вопросы?

Проконсультируйтесь у юриста (бесплатно, круглосуточно, без выходных):

8 (800) 350-13-94 Федеральный

8 (499) 938-42-45 Москва и область

8 (812) 425-64-57 СПб и область

Внимание! Юристы не записывают на приём, не проверяют готовность документов, не консультируют по адресам и режимам работы МФЦ, не оказывают техническую поддержку по порталу Госуслуг!

Бланк документа

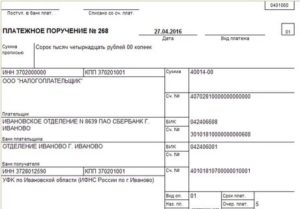

Итак, чтобы рассчитаться с бюджетом, налогоплательщики используют специальные унифицированные формы документов. Например, компании и индивидуальные предприниматели должны перечислять налоговые платежи в ФНС при помощи платежного поручения.

Подробнее: «Как заполнять поля платежного поручения».

А вот простые граждане не могут оплачивать сборы и взносы в ФНС по платежному поручению. Для них, собственно, и был разработан специальный бланк: квитанция форма ПД (налог). Однако по этой квитанции оплатить пошлину или сбор могут и предприниматели, и юридические лица.

Унифицированный бланк утвержден в Приложение № 1 к Письму МНС России и Сбербанка России от 10.09.2001 № ФС-8-10/1199/ 04-5198 (в редакции Письма ФНС России и Сбербанка России от 11.12.2013 № ЗН-4-1/22325@/12/677).

Положения налогообложения

Налогами называются неукоснительные платежи, которые систематически собирают государственные органы для пополнения бюджета страны и дальнейшего распределения денежных средств между субъектами РФ. Налоговой системой является комплекс всех пошлин и акцизов, взыскиваемых с граждан согласно Налоговому кодексу. Сборы неизбежны для субсидирования государственных служб. Строение службы налогообложения квалифицируют степень ее юридического и экономического совершенства. В нашей стране существует многоуровневая налоговая система, складывающаяся из федерального, территориального и муниципального уровней.

Действенность сбора платежей гарантирована выполнением основных условий, предписаний и правил начисления налогов. К ним относятся:

- принцип объективности, предполагающий равномерное распределение платежей пропорционально прибыли;

- принцип однозначности, обозначающий, что о ставке и порядке оплаты требуется заблаговременно информировать плательщика;

- принцип комфортности, состоящий в возможности налогоплательщика выбирать удобные для себя сроки и пути оплаты;

- принцип бережливости, подразумевающий уменьшение себестоимости взимания налогов.

Что можно оплатить

При помощи формы n ПД (налог) можно оплатить любой бюджетный платеж. Например:

- Погасить налоговые обязательства перед бюджетом (транспортный, земельный налоги, страховые взносы ИП за себя и так далее).

- Рассчитаться за государственные пошлины, например, за оформление загранпаспорта.

- Оплатить штрафы ГИБДД, которые были выписаны на ваше имя.

- Осуществить оплату за регистрацию в органах ЗАГС, например, за оформление свидетельства о заключении брака.

- Выплатить административный штраф или погасить судебную задолженность, а также оплатить пошлины по судебным издержкам.

Следовательно, квитанцию можно использовать для оформления любого платежа в пользу государственных органов власти. Такой документ можно оформить в любом отделении Сбербанка России. Сотрудник банка выдаст вам унифицированный бланк для собственноручного заполнения.

Квитанция имеет довольно сложную структуру и большое количество реквизитов для обязательного заполнения, именно поэтому рекомендуется подготовить платежку заранее. Это можно сделать на официальном сайте ФНС. Далее расскажем, как быстро, бесплатно и просто оформить документ.

Как заполнить

Формирование платежки требует правильности ввода всех данных, и соблюдение требований к каждому полю. Ниже будет представлена подробная инструкция по заполнению ПП в режиме реального времени:

- В первом поле указывается распоряжение клиента, то есть полное наименование документа. В электронном варианте оно уже прописано системой.

- Вторая строчка требует ввести код. Номер для перевода стандартный — «0401060». Он присваивается по ОКУД.

- Третий пункт должен содержать номер платежки. Если заполнение производится физическим лицом, то там указывается любой порядковый номер или строка вообще пропускается. Для организации правила более строгие. Нужно нумеровать все операции подобного рода, даже если платежи неформируются ежедневно.

- Пункт 4 — это дата на момент внесения данных. Цифры прописываются без точек и пробелов.

- В виде платежа, нужно указать «электронно».

- Сумма цифрами и прописью. В электронном варианте — печатными буквами или курсивом.

- Полные данные отправителя. Юр.лицо прописывает полное название организации, юридический адрес фирмы. Физ.лицо указывает полное имя, фамилию и отчество, а также адрес фактического проживания. Если отправитель — ИП, вносится ФИО и адрес нахождения компании.

- Номер счета, куда будут переводиться денежные средства. Счет прописывается без пробелов и дополнительных обозначений.

Заполнение печатного варианта

Заполнение печатного варианта

- Реквизиты банковского учреждения отправителя, который будет переводить средства.

- Полные данные получателя.

- Реквизиты банковского учреждения получателя, куда должны поступить деньги.

- Уточняется вид производимой операции. В этом поле значение должно быть цифровое. При заполнении электронного бланка, система подскажет имеющиеся варианта и можно выбрать нужный. Например, при оплате кредита, обозначение — 01.

- Обозначается кодовое назначение перевода. Значение реквизита не указывается, если иное не установлено Банком России.

- Указывается очерёдность платежа цифрой в соответствии с Федеральным Законом или не указывается в случаях, установленных Банком России. Если осуществляется оплата налога, то нужно указать значение от 1 до 5.

- В поле №22 в соответствии с Приказом Министерства Финансов РФ от 12 ноября 2013 г. № 07н в реквизите 22 «Код» — должен указываться УИН (уникальный идентификатор начислений). Правила по этому разделу установлены в 2014 году.

Назначение платежа

Назначение платежа

Существует также резервное поле. Здесь можно прописать полное наименование товаров, работ, услуг, номера и даты договоров, товарных документов, оплата транспортных услуг или неустоек. Также может указываться другая необходимая информация, в том числе в соответствии с законодательством, включая налог на добавленную стоимость.

На заметку! В конце нужно проставить подпись и расшифровку ФИО человека, который заполнял документ. Также присутствует строчка «отметки банка». Она заполняется сотрудниками финансового учреждения, которое обрабатывает заявку в особых случаях.

Пошаговая инструкция: как ИП заполнить платежку на сайте налоговой

На сайте ФНС предприниматель может самостоятельно заполнить платежные документы для оплаты налогов за 1, 2, 3 и 4 кварталы как в 2018, так и в 2019 годах. Мы привели подробную пошаговую инструкцию, как заполнить платежку на уплату налога за 3 квартал 2018 года на сайте налоговой службы.

Для заполнения нам понадобится ИНН индивидуального предпринимателя или ОГРНИП. Эти данные так же можно получить на вышеуказанном сервисе.

Кроме этого надо знать номер расчетного счета и БИК банка, если оплату будут проводить с расчетного счета. Если перечисление ИП будет осуществлять через оператора банка, то расчетный счет знать не обязательно.

Эксперты рассказали. Как заполнить все поля платежного поручения на уплату налогов и взносов. Лекцию смотрите в программе «Ведение учета»

Шаг 1. На сайте ИФНС выбираем регион. Это необходимо для того, чтобы сервис выдал правильные реквизиты для заполнения платежного документа.

Где выбрать регион на сайте ФНС

Шаг 2. Заходим на вкладку Индивидуальные предприниматели. Там и будет необходимый нам сервис для формирования платежки.

Как выглядит вкладка для индивидуальных предпринимателей

Шаг 3. Прокручиваем страницу до меню электронного сервиса «заплати налоги».

Где искать сервис, через который ИП формируют платежки

Система Главбух упрощает работу

Заполнение платежных поручений по налогам и страховым взносам имеет ряд особенностей. Ошибаться нельзя, иначе платеж вовремя не поступит в бюджет и организации придется платить пени. Как заполнить каждое поле в платежном поручении по налогам и страховым взносам >>

Подобрать готовый образец платежки по налогам и взносам вы можете с помощью сервиса. А чтобы быть уверенными, что платежку оформили правильно, проверьте, нет ли в ней ошибок.

Шаг 4. Выбираем вкладку «Индивидуальным предпринимателям» и переходим на необходимый вид платежа. Выбрать можно уплату государственной пошлины, торгового сбора или заполнение платежного поручения.

Как начать формировать платеж

Где указывают индекс документа

Шаг 6. Выбираем ТИП налогоплательщика – индивидуальный предприниматель и вид расчетного документа – Платежное поручение. Отмечайте нужные поля активной меткой. Затем нажмите кнопку «Далее».

Какие сведения выбирать в платежке

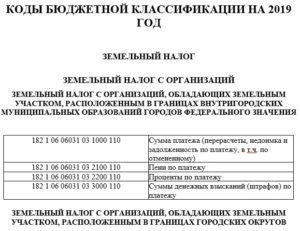

Обязательным полем на следующей вкладке является заполнение КБК (код бюджетной классификации). Это нужно для того, что бы платеж попал по назначению и не оказался в невыясненных, а налогоплательщик не стал должником.

Шаг 7. Выбираем вид платежа – в нашем случае это налог на совокупный доход.

Где выбрать вид платежа

В наименовании платежа выбираем «Единый налог на вмененный доход для отдельных видов деятельности». КБК сервис определит и проставит автоматически.

ФНС на своем сайте рассказала, из-за каких ошибок в платежках деньги оседают на невыясненных платежах и не попадают по назначению. Что это за ошибки, как их не допускать и что сделать, чтобы исправить, разузнали в редакции электронного журнала.

Как сервис заполнит платежку

В поле «Тип платежа» выбираем «Платеж» и нажимаем кнопку «далее». Затем переходим к следующему шагу на следующей странице.

Шаг 8. Заполняем реквизиты получателя платежа. Для этого через фильтр выбираем необходимую инспекцию ФНС.

Как выбрать ИФНС

Как узнать ОКТМО

Шаг 9. На этом этапе заполняем основание платежа (ТП – платежи текущего года), налоговый период (3 квартал), очередность (5, так как это не задолженность по налогу) и сумму (берем из отчета по ЕНВД – Форма по КНД 1151085).

Какие сведения отразить в сервисе для формирования платежки

Нажимаем кнопку далее и переходим к следующему шагу.

Шаг 10. Заполняем Ф.И.О. индивидуального предпринимателя, его ИНН, номер расчетного счета и реквизиты банка. После этого выходит сообщение «Все необходимые сведения для формирования платежного поручения успешно заполнены» и появляется кнопка «Сформировать платежное поручение».

Как выглядит сообщение сервиса о формировании платежного поручения

Сформированное платёжное поручение можно распечатать для предъявления в банке или сохранить.

Как сервис выводит платежку

По приведенному алгоритму можно заполнить квитанцию в банк или платежное поручение от имени юридического лица.

Где взять квитанцию на оплату налогов?

В соответствии с действующим налоговым законодательством для россиян, являющихся физическими лицами, предусмотрена обязанность уплаты определенных налогов. Некоторые из них, в частности, транспортный и земельный налоги, а также на доходы и недвижимость (квартира и другое имущество), рассчитываются налоговой инспекцией. Для того чтобы контрагент смог их своевременно оплатить, он каждый год по почте получает соответствующее уведомление, из которого узнает сформировавшуюся на данный момент задолженность и сроки ее оплаты.

При этом следует учитывать, что указанное уведомление должно приходить минимум за 30 суток до последнего срока уплаты каждого из перечисленных выше налогов. Главным документом, который получает по почте контрагент, является квитанция, что распечатывается отдельно по каждому платежу. Она необходима для получения реквизитов, по которым осуществляется уплата. Кроме того, данные из квитанции позволяют также узнавать при помощи онлайн сервисов на специализированных сайтах имеющиеся у физического лица задолженности по различным налогам, в частности, уже упоминавшимся, земельному, транспортному и остальным.

Практически всегда квитанцию требуют, когда заполняют соответствующие документы для уплаты налогов в Сбербанке или других финансовых организациях.

Заполняем платежку в ФНС

Основные источники права, регулирующие процедуру заполнения платежных поручений в ФНС и иные бюджетные структуры, — это:

- приказ Минфина России от 12.11.2013 № 107н;

- положение Банка России от 19.06.2012 № 383-П.

Указанные документы изменяются не часто, но это не означает, что заполнять платежки, особенно связанные с уплатой налогов, легко и просто. У данной процедуры существует большое количество нюансов. Они могут предопределяться, в частности, способом заполнения платежного поручения.

Так, ФНС России дает налогоплательщикам возможность формировать платежки с помощью онлайн-инструмента, разработанного ведомством, который доступен по адресу: https://service.nalog.ru/. Изучим, как им пользоваться.