Какие изменения появились в акцизах в 2018 году

Содержание:

- Объекты и плательщики

- Понятие и элементы акциза

- Потери в бюджете

- Для работодателей и фрилансеров

- Акцизы на алкоголь

- Как это отразится на производителях

- Единая государственная автоматизированная информационная система

- Стоимость акциза на алкоголь 2018-2020 года

- Подняв ставки акцизов, Москва отняла у регионов их «алкогольную долю»

- Как закон № 101 связан с «алкогольными» акцизами

- Повышение акцизов на алкоголь в 2018 году по мнению Минфина спровоцирует рост потребления суррогата

- Новые акцизные марки на алкоголь

- Что происходит со ставками акцизов на алкоголь в РФ в 2019-2021

Объекты и плательщики

В состав объектов налогообложения входят:

- производство и реализация подакцизных продуктов по России;

- предоставление подакцизных изделий на основе вердиктов или судебных решений;

- предоставление для личной необходимости в складской капитал компании;

- предоставление исполнителями владельцу или иным фирмам подакцизных продуктов из давальческих материалов на определенном участке России;

- передача реализованных подакцизных продуктов для последующего использования неподакцизных товаров;

- обеспечение изготовленных подакцизных изделий с последующей обработкой из давальческого сырья.

Также важным составляющим звеном считаются плательщики акцизного налога. К ним принадлежат:

- юридические лица (компании и фирмы);

- предприниматели;

- лица, перемещающие продукты за рубеж посредством таможенных органов государства в согласовании с Таможенным кодексом РФ.

Налогоплательщиками не признаются юридические лица, осуществляющие обеспечение и продажу товаров оптом, а также отделы и прочие самостоятельные подразделения компаний. Они лишь выполняют прямые обязательства предприятий по уплате акцизной пошлины согласно участку присутствия.

Понятие и элементы акциза

Акциз (от франц. accise) — один из видов налога, представляющий не связанный с получением дохода продавцом косвенный налог на продажу определенного вида товаров массового потребления. В конечном счете плательщиками акциза являются потребители, приобретающие товары, которые облагаются акцизным сбором.

Акцизы, так же как и НДС, относятся к косвенным налогам, так как тоже включаются в цену товара, однако они взимаются при совершении операций с определенной группой товаров, которые в соответствии с Налоговым кодексом РФ (далее — НК) признаются подакцизными. По общему правилу (статья 198 НК) налогоплательщик, осуществляющий операции, облагаемые акцизами, обязан предъявить к оплате покупателю этих товаров соответствующую сумму акциза.

Плательщиками акциза, так же как и НДС, являются две группы субъектов:

- организации, индивидуальные предприниматели;

- лица, признаваемые налогоплательщиками в связи с перемещением товаров через таможенную границу РФ.

Подакцизные товары

К подакцизными товарами (предметом налогообложения) статья 181 НК относит следующие группы товаров:

- этиловый спирт, произведенный из пищевого или непищевого сырья, в том числе денатурированный этиловый спирт, спирт-сырец, дистилляты винный, виноградный, плодовый, коньячный, кальвадосный, висковый (далее также в настоящей главе — этиловый спирт)

- спиртосодержащая продукция (растворы, эмульсии, суспензии и другие виды продукции в жидком виде) с объемной долей этилового спирта более 9 % (за указанными в подп. 2 п. 1 исключениями));

- алкогольная продукция (водка, ликероводочные изделия, коньяки, вино, фруктовое вино, ликерное вино, игристое вино (шампанское), винные напитки, пиво, напитки, изготавливаемые на основе пива, иные напитки с объемной долей этилового спирта более 0,5 %, за исключением пищевой продукции в соответствии с перечнем, установленным Правительством РФ;

- табачная продукция;

- автомобили легковые;

- мотоциклы с мощностью двигателя свыше 112,5 кВт (150 л.с.);

- дизельное топливо;

- моторные масла для дизельных и (или) карбюраторных (инжекторных) двигателей.

- прямогонный бензин

Объектом налогообложения признаются операции на территории РФ с подакцизными товарами, перечисленные в статье 182 НК.

Налоговые ставки установлены статьей 193 НК и в зависимости от вида подакцизного товара подразделяются на:

- твердые (специфические), т.е. в абсолютной сумме на единицу измерения (например, спирт этиловый — 30 руб. 50 коп. за 1 л; сигары — 25 руб. 00 коп. за 1 шт.);

- комбинированные, т.е. твердые и адвалорные (в процентах) (например, сигареты с фильтром — 205 руб. 00 коп. за 1 тыс. шт. + 6,5% расчетной стоимости, исчисляемой исходя из максимальной розничной цены, но не менее 250 руб. 00 коп. за 1 тыс. шт.).

Налоговая база определяется отдельно по каждому виду подакцизного товара и в зависимости от вида налогооблагаемой операции.

Налоговый период — один календарный месяц.

Потери в бюджете

Власти Нижегородской области ожидают потери в региональном бюджете в связи с законодательными изменениями. «По оценке министерства финансов Нижегородской области, в 2019 году от перераспределения акцизов на крепкий алкоголь в областной бюджет дополнительно поступит 1,1-1,2 млрд рублей. Потери бюджета области в связи с исключением движимого имущества из объектов налогообложения прогнозируются в объеме 2,4 млрд рублей», — сообщили ТАСС в региональном Минфине. Вместе с тем, бюджет на следующий год сформирован в регионе бездефицитным.

Кроме того, в связи с выпадающими доходами в области ожидают помощь из федерального бюджета. «В настоящее время рассматривается вопрос о предоставлении регионам финансовой помощи из федерального бюджета в целях компенсации снижения доходов бюджетов субъектов Российской Федерации в связи с исключением движимого имущества из объектов налогообложения по налогу на имущество организаций», — отметили в Минфине региона.

В Кировской области за счет увеличения нормативов отчисления по акцизам ожидают в 2019 году дополнительные поступления в бюджет в размере около 228 млн рублей. Как отметила министр финансов региона Лариса Маковеева во время первого чтения проекта бюджета, это позволит частично компенсировать недополученные доходы от налога на имущество организации: объем поступлений в консолидированный бюджет снизится по этой причине на 1 млрд рублей (в целом доходы прогнозируются в размере 51,5 млрд рублей).

В Ульяновской области, как сообщили ТАСС в министерстве финансов региона, общая сумма выпадающих доходов областного бюджета на 2019 год оценивается в размере 1,5 млрд рублей. «Повышение норматива отчислений (акцизов — прим. ТАСС) не компенсирует в полном объеме выпадающие доходы. Сумма дополнительных поступлений по акцизам на крепкий алкоголь составит 200 млн рублей», — уточнила министр финансов области Екатерина Буцкая.

В будущем году в Ульяновской области планируется увеличить доходную часть бюджета на 10 млрд рублей, сообщила ТАСС зампредседателя правительства региона Марина Алексеева. В числе мер — снижение неформальной занятости, укрепление дисциплины оплаты труда, увеличение налогооблагаемой базы и повышение уровня собираемости налоговых и неналоговых поступлений, снижение размера убытка убыточных организаций и переход их в раздел прибыльных, уточнила она.

В Татарстане объем выпадающих доходов в связи с исключением движимого имущества из объектов налогообложения оценивается в 10,2 млрд рублей. «В качестве частичной компенсации бюджету будут переданы акцизы на алкоголь в объеме 1,9 млрд рублей. Кроме того, в целях компенсации планируется передача на федеральный уровень расходов на лекарственное обеспечение пациентов, больных орфанными заболеваниями, и предоставление дотаций на сбалансированность — вместе в объеме 4 млрд рублей. Таким образом, по расчетам Минфина России будет компенсировано 5,9 млрд рублей, что не покроет общей суммы выпадающих доходов в 2019 году», — сказала заместитель руководителя пресс-службы президента Татарстана Лилия Галимова. По ее словам, также в следующем году негативное влияние на расходы бюджета окажет рост налоговой ставки по НДС — дополнительные расходы оцениваются порядка 2 млрд рублей.

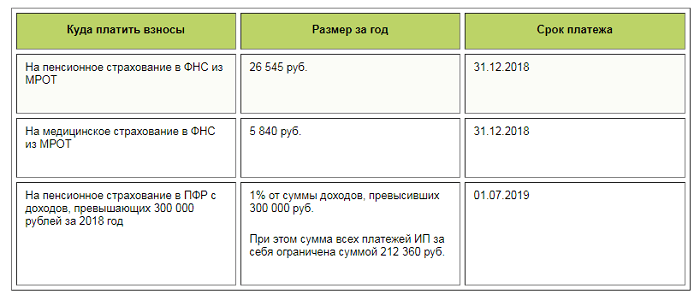

Для работодателей и фрилансеров

С 2020 года в России вводятся электронные трудовые книжки. Теперь вся информация о трудовой деятельности сотрудника будет фиксироваться и собираться в цифровом виде — место работы, должностные обязанности, переводы с должности на должность, стаж, увольнения и другие сведения. Информацию в электронном виде работодатели смогут передавать в пенсионные фонды. При этом сотрудники сами должны будут выбрать, какой тип трудовой книжки они оставят — обычную или электронную.

С 1 января налог для самозанятых вводится в Петербурге и Ленобласти. Также подобный налог вводится еще в 17 регионах страны (Воронежской, Владимирской, Нижегородской, Новосибирской, Омской, Ростовской, Самарской, Сахалинской, Свердловской, Тюменской и Челябинской областях, в Красноярском и Пермском краях, в Ненецком и Ямало-Ненецком автономных округах, в Югре, а также в Башкирии).

Налог для самозанятых впервые в порядке эксперимента появился в 2019 году в Москве, Подмосковье, Татарстане и Калужской области. Фрилансеры, доход которых составляет не более 200 тыс. рублей в месяц и которые работают без наемных сотрудников, могут отчислять 4% с доходов при работе с физическими лицами и 6% при работе с юрлицами. Для этого самозанятым необходимо зарегистрироваться в приложении «Мой налог».

Обсуждаем новости здесь.

Присоединяйтесь!

Акцизы на алкоголь

С на алкогольную продукцию ситуация более оптимистичная, чем с табаком и бензином. Акциз на пиво в 2019 году увеличат на 5%, а к 2021 году планируют поднять до 23 рублей с литра, против нынешнего 21 рубля. Примерно такая же динамика увеличения с продажи игристых и обычных вин, крепкого алкоголя. Распределение акцизов на алкоголь в 2019 году планируют изменить. Сейчас все деньги сначала поступают в федеральный бюджет, потом в регионы возвращают 40% от собранных средств. Минфин предложил правительству с нового года 40% сборов сразу оставлять регионам, а потом еще перечислять им 10%. Но пока эта программа в стадии обсуждения.

Как это отразится на производителях

Чтобы понять, насколько увеличивается акцизное бремя у производителей, рассчитаем сумму акциза, уплачиваемого неким абстрактным предприятием до и после повышения ставок.

Для расчёта акцизов существует две формулы.

А = К х С, где

А – акциз,

К – количество произведённой подакцизной продукции за налоговый период,

С – ставка акциза.

Такая формула применяется для товаров с твёрдой ставкой акциза. Но есть и другая:

А = (О х ТС) + (ОС х АС), в которой:

А – акциз;

О – суммарное количество реализованной подакцизной продукции;

ТС – твёрдая ставка;

ОС – общая сумма выручки за подакцизную продукцию;

АС – адвалорная ставка.

Однако такая ставка используется не для алкогольной продукции, а для сигарет, сигар и прочего, так что в своих расчётах мы ограничимся первой формулой.

Допустим, пивоварня «Добрый мельник» производит ежегодно 2000 литров пива крепостью до 8,6% и 3000 литров пива крепостью 8,6% и более.

В 2019 году сумма акциза будет равняться:

2000 х 21 + 3000 х 39 = 42 000 + 117 000 = 159 000 руб.

В 2020 году сумма акциза будет равняться:

2000 х 22 + 3000 х 41 = 44 000 + 123 000 = 167 000 руб.

В 2021 году сумма акциза будет равняться:

2000 х 23 + 3000 х 43 = 46 000 + 129 000 = 175 000 руб.

Таким образом, при условии, что объёмы производства будут постоянными, сумма акцизов, уплачиваемых пивоварней, будет расти на 8 тысяч рублей. Разумеется, основное бремя здесь ложится на покупателя – акциз относится к числу , включаемых в цену товара и уплачиваемых потребителем продукции. Производители тоже могут пострадать, если за счёт вынужденного роста цен у них снизятся объёмы продаж. Потребители могут перейти на более дешёвые аналоги либо вовсе отказаться от потребления такой продукции.

Таким образом, акцизы – это инструмент политики, с помощью которого государство стимулирует граждан отказываться от потребления вредных товаров. Мы рассмотрели в теории и подсчитали на практике, чем обернётся грядущее повышение акцизов, а также разобрались, почему алкогольная зависимость граждан невыгодна государству. К слову, с акцизами на табачную продукцию примерно та же история, а акцизы на бензин и автомобили являются своеобразной мерой защиты окружающей среды.

Единая государственная автоматизированная информационная система

Последним нововведением есть обязательное подключение к единой информационной ЕГАИС всем, кто желает продавать крепкие напитки. И не имеет значения в розницу или на разлив. Именно благодаря этой системе стало возможным осуществлять строгий контроль каждой из единиц товара. Поэтому, начиная с 2018 года, запрещено продавать акцизный продукт без подключения к этой базе данных. Пойманные на таком нарушении будут обязаны оплатить немалые суммы в виде штрафов.

Как работает ЕГАИС

Как работает ЕГАИС

Эта система контроля позволяет также молниеносно определять данные ввезенного поступления: когда и кем был ввезен в страну, показатели состава, крепости и место реализации. С помощью ЕГАИС стало возможным избегать контрабандного товара. Чтобы алкогольный бизнес процветал нужно:

- приобрести новые акцизы на алкоголь;

- подключится к ЕГАИС;

- получить лицензию. И не имеет значения, каким видом занимается предприниматель. Лицензионное разрешение есть обязательным для всех без исключения.

Для выдачи последней существует Федеральная служба по регулированию алкогольных продуктов. У нее есть филиалы в Москве и других крупных городах страны. Это наделяет ее преимуществом, поскольку дает контроль над изготовителями и покупателями даже на местных рынках. Прежде чем обращаться в службу за разрешением, всем юридическим особам нужно собрать соответствующие документы и заполнить заявление на ее приобретение.

Эксперты федеральной службы рассматривают запрос на протяжении месяца. После чего, вправе и отказать в лицензии, если на это есть причины. Если же было принято положительное решение, то документ выдается максимум на пять лет.

Стоимость акциза на алкоголь 2018-2020 года

Ежегодно или раз в несколько лет ставка налога на востребованные акцизные товары повышается. Акциз на алкогольную продукцию в 2018 году не отличается от ставки в 2019. Устанавливает акцизы на алкоголь Правительство страны. Обновленная редакция Налогового Кодекса с правками по ставкам выходит 1 января каждого года.

|

Вид продукции |

Размер акциза |

||

|

2018 |

2019 |

2020 |

|

| Алкоголь с содержанием этилового спирта менее 9% |

418 рублей литр |

418 рублей литр |

435 рублей литр |

| Алкоголь с содержанием этилового спирта более 9% |

523 рубля литр |

523 рубля литр |

544 рубля литр |

| Игристые вина |

36 рублей литр |

36 рублей литр |

37 рублей литр |

| Игристые вина с защищенным географическим указанием |

14 рублей литр |

14 рублей литр |

14 рублей литр |

| Вина с защищенным географическим указанием |

5 рублей литр |

5 рублей литр |

5 рублей литр |

| Фруктовые вина |

18 рублей литр |

18 рублей литр |

19 рублей литр |

| Этиловый спирт, который реализуют компании, не уплачивающие авансовые платежи по акцизу |

107 рублей литр |

107 рублей литр |

111 рублей литр |

Акциз на этиловый спирт 2018 года изменится в 2020 и 2021 годах. В 2019 году ставка акциза на алкоголь 2018 года сохраняется. Планомерное повышение ставки касается популярных категорий спиртных напитков. Акциз на водку самый высокий из всех спиртных напитков и он продолжает расти. Правительство борется с алкогольной зависимостью граждан повышением стоимости алкоголя, увеличивая косвенный налог.

Подняв ставки акцизов, Москва отняла у регионов их «алкогольную долю»

Напомним, «Реальное время» писало о том, что в 2015 году произошло падение сбора алкогольных акцизов почти на 10% (конкретно на крепкий алкоголь — на 9,4%) из-за того, что правительство РФ тогда впервые за много лет не стало повышать сами акцизы, заморозив ставки до 2017 года. При том, что в 2014 году ставка акциза на крепкий алкоголь выросла на 25% до 100 рублей за бутылку водки объемом пол-литра или до 500 рублей за 1 л чистого спирта. Решение было вызвано не столько кризисом и падением платежеспособности россиян, сколько необходимостью сократить разрыв в стоимости алкоголя в странах Таможенного союза: к 2015 году разница в розничной стоимости достигла двукратного значения, и Россию захлестнула волна дешевой нелегальной водки — в отдельных районах РФ доля «паленой водки» достигла в результате 67%. Тогда как систему ЕГАИС, контролирующую учет алкогольной продукции, начали внедрять лишь в 2016 году. Напротив, после внедрения ЕГАИС сбор акцизов вырос на 21% — при замороженных ставках на крепкий алкоголь, пивной акциз тогда подняли с 18 до 20 рублей за литр. ЕГАИС позволила усилить контроль и учет алкоголя, а в случае крепкого алкоголя и факт розничной продажи (пивная розница учитывает в ЕГАИС только приход продукции). В итоге рост только водочных акцизов составил почти 30%. Объем производства пивоваренной продукции сократился на 2%, но рост поступления пивных акцизов составил 13,8%. Пивные производители, впрочем, уже тогда начали жаловаться на снижение числа потребителей (якобы, рынок потерял 8 млн человек из-за демографической ямы и кризиса) и просили для себя отмены ЕГАИС.

В ответ власти РФ пивной акциз в 2017 году еще и подняли, до 21 рубля, а ставку на крепкий алкоголь подтянули до уровня 523 рубля за литр (алкоголь со средним содержанием спирта до 9% до 418 рублей за литр). Одновременно региональные власти были поставлены перед ошарашивающим фактом: алкогольные акцизы Москва в скором времени заберет себе. Так, раньше (до 2018 года) 40% акцизов производящие алкогольную продукцию предприятия платили в бюджет субъекта, а 60% — в федеральный бюджет. С 2018 года в Москву будут отправляться все 100% — таким образом, к примеру, крупный производитель алкоголя РТ «Татспиртпром» будет «работать на того дядю», во всяком случае, по линии акцизного пополнения бюджета. Впрочем, как отмечают в Казани, между регионами и федеральным центром была достигнута договоренность о «переходном периоде» и «компенсационных механизмах», в противном случае только Татарстан потерял бы с 2018 по 2021 год 5 млрд рублей. Несмотря на механизмы, уже в 2019 году казанскую казну ждет акцизная стагнация, в 2020 году акцизы начнут снижаться, а главный удар по бюджету придется на 2021 год.

Акцизы на спирт, алкогольную и спиртосодержащую продукцию, тыс.руб.

| Регион | 2017 | 2016 |

| РОССИЙСКАЯ ФЕДЕРАЦИЯ | 198.531.454 | 176.693.442 |

| Московская область | 28.235.431 | 21.368.482 |

| Республика Татарстан | 20.949.283 | 24.115.740 |

| Республика Мордовия | 10.359.948 | 9.357.264 |

| Омская область | 8.510.670 | 8.699.651 |

| Вологодская область | 8.064.563 | 6.506.051 |

| Пермский край | 8.021.497 | 5.566.135 |

| Республика Башкортостан | 7.644.808 | 6.835.285 |

| Ставропольский край | 7.310.287 | 4.873.218 |

Как закон № 101 связан с «алкогольными» акцизами

Многие люди даже не подозревают о том, как сильно на их жизнь влияют законы, которые выходят из-под пера народных избранников. Закон № 101 не является исключением, поэтому каждому гражданину, который имеет какое-либо отношение к алкогольной продукции, необходимо знать основные положения этого нормативно-правового акта. Закон № 101 внёс существенные изменения в процесс сбора акцизных отчислений, среди которых:

- Запрет на вычет по акцизам в ситуации возврата АССП.

- Предъявление особых требований к банковской гарантии.

- Полная регламентация действий сотрудников налоговой инспекции, которая направлена на повышение эффективности сбора данного налогового отчисления.

- Представление налоговой инспекции одной банковской гарантии, которая позволяет освободиться от авансового платежа при осуществлении экспортных операций со спиртсодержащими напитками.

- Значительное увеличение документооборота в электронном виде, для обеспечения большей прозрачности сделок связанных с реализацией этилового спирта.

Законодательные нововведения направлены не только на ужесточение контроля над оборотом спиртсодержащих жидкостей, но и призваны упростить процесс расчёта уплачиваемого акцизного сбора.

Повышение акцизов на алкоголь в 2018 году по мнению Минфина спровоцирует рост потребления суррогата

Замглавы Минфина РФ Илья Трунин считает, то повышение минимальной розничной цены на водку до 300 руб. с 2018 года, о котором просил Минздрав РФ, спровоцирует рост потребления суррогатного алкоголя.

«У Минздрава своя логика с точки зрения здравоохранения, его мотивы понятны, но мы считаем, что сейчас рано это делать, поскольку мы не до конца навели порядок на рынке. Но сейчас мы боимся, что если повышать цены вот так серьезно, то начнется потребление суррогатов», — сказал он.

Трунин отметил, что Минфин серьезно продвинулся в легализации рынка — рост легального производства в 2017 году составил 20%, в отсутствии роста потребления. «То есть значит, что происходит обеление рынка. Когда мы достигнем более высоких цифр, можно будет думать о регулировании, каком-то ужесточении», — добавил он.

Как сообщил Минздрав через пресс-службу, ведомство считает, что повышение акцизов и минимальной цены на алкоголь является одной из самых эффективных мер по сокращению потребления алкоголя в стране.

Новые акцизные марки на алкоголь

Контролирует количество проданных бутылок спиртных напитков Единая государственная автоматизированная информационная система (ЕГАИС). По акцизной марке, приклеенной на бутылку, государство ведет учет налогов и товаров. Марка акциза на алкоголе – это отчетный документ. ЕГАИС тестируется с 2005 года и до 1 января 2019 года изготовители закупали акцизы старого образца. Марки учитывались сериями, не было привязки к количеству бутылок и по одной марке проводилось 2 и 3 покупки. Новые акцизные марки на алкоголь в 2018 году запустили в работу с 1 января 2019.

Купить марки старого образца уже нельзя. Изготовители вправе пользоваться закупленными ранее марками пока они не закончатся. Новые акцизы содержат уникальный штрих код, который позволяет учитывать бутылки помарочно. После покупки алкоголя с маркой нового образца информация автоматически загружается в ЕГАИС. Провести повторную покупку по такой марке не получится.

Магазин при приеме алкоголя от поставщика учитывает каждую бутылку и фиксирует в базе. Если опустить процедуру приема, ЕГАИС заблокирует товар и оштрафует продавца за попытку нелегальной продажи бутылки, которая не зафиксирована в списке учета. Такой контроль введен для борьбы с контрафактной алкогольной продукцией. Нелегальный оборот приводит не только к штрафам, но и к угрозе здоровья потребителей. Тотальный учет помогает справиться с двумя задачами одновременно.

Что происходит со ставками акцизов на алкоголь в РФ в 2019-2021

Изначально говорилось, что заморожены до конца 2019 года и расти не будут. Однако в 2018 году Минздрав внёс предложение о повышении ставок, что вызвало бурные обсуждения. Например, глава проекта «Трезвая Россия» Султан Хамзаев назвал это предложение правильной и необходимой мерой. Глава Центра исследований федерального и регионального рынков алкоголя Вадим Дробиз, напротив, посчитал, что предложение не получит поддержки, поскольку предлагаемый уровень повышения не соответствует темпам инфляции.

Акциз на алкоголь

На практике все обернулось тем, что акцизы все-таки будут расти. Ниже в сводной таблице приведены ставки акцизов на алкоголь по нескольким ключевым позициям в период 2019-2021 годов.

| Вид продукции | Размер акциза | ||

|---|---|---|---|

| 2019 г. | 2020 г. | 2021 г. | |

| Спиртосодержащая продукция с содержанием этилового спирта менее 9% | 418 руб./литр | 435 руб./литр | 452 руб./литр |

| Алкогольная продукция, в которой более 9% этилового спирта | 523 руб./литр | 544 руб./литр | 566 руб./литр |

| Фруктовые вина | 18 руб./литр | 19 руб./литр | 20 руб./литр |

| Вина с защищённым географическим указанием | 5 руб./литр | 5 руб./литр | 6 руб./литр |

| Сидр, пуаре, медовуха | 21 руб./литр | 22 руб./литр | 23 руб./литр |

| Игристые вина | 36 руб./литр | 37 руб./литр | 38 руб./литр |

| Игристые вина с защищённым географическим указанием | 14 руб./литр | 14 руб./литр | 15 руб./литр |

| Пиво с содержанием этилового спирта до 8,6% | 21 руб./литр | 22 руб./литр | 23 руб./литр |

| Пиво с содержанием этилового спирта свыше 8,6% | 39 руб./литр | 41 руб./литр | 43 руб./литр |

Плавное повышение налицо. Однако когда информация представляется в таком виде, это кажется незначительным, не оказывающим существенного влияния. Поэтому далее мы рассмотрим на примере, чем светит такое повышение.