Статья 69. требование об уплате налога, сбора, страховых взносов

Содержание:

Структура и работа налоговой системы в России

Система налогообложения РФ представлена тремя основными уровнями: федеральный, региональный и муниципальный (местный). Федеральный закон является высшим уровнем законодательной власти, и нормативно-правовые акты, принятые на региональном и местном уровне, должны ему соответствовать.

Ответственность налогоплательщика может быть административной и даже уголовной

Федеральные сборы

Налоги и сборы, которые относятся к федеральному уровню, обязательны к уплате на всей территории РФ, размер и сроки внесения не зависят от местонахождения и регистрации гражданина. Правовой базой в этом случае служит Налоговый кодекс Российской Федерации (далее НК РФ), Конституция РФ, указы президента и постановления правительства РФ.

К федеральным сборам относят:

- НДФЛ (налог на доходы физических лиц);

- НДС (налог на добавленную стоимость);

- единый социальный налог;

- акцизы;

- государственную пошлину;

- налог на прибыль (для предприятий);

- водный налог;

- налог на пользование природными ресурсами;

- налог на добычу полезных ископаемых.

Сумма этих взносов фиксирована и сроки выплат едины по всей территории РФ.

Региональные взносы

Сборы и пошлины, установленные на территории отдельных регионов РФ, регламентируются законами субъектов, но не противоречат нормативно-правовым актам Федерального закона. Суммы региональных взносов и условия оплаты зависят от регионального или краевого законодательства.

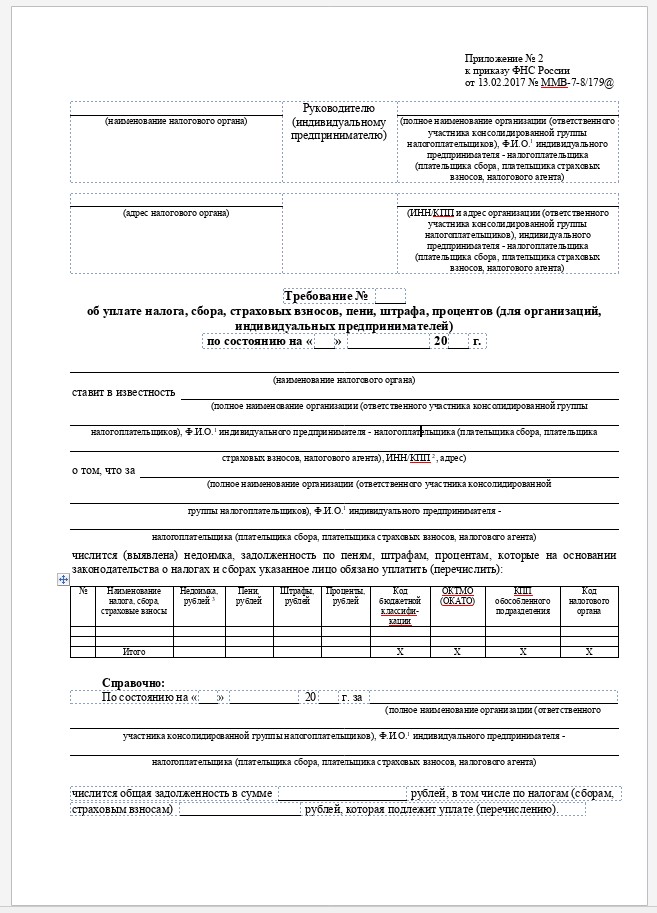

Образец документа

К таким сборам относят:

- имущественный налог на собственность предприятий и организаций;

- налог на игорный бизнес;

- транспортный сбор.

На заметку!Размеры пошлин и условия погашения актуальны на территории определенного региона или субъекта РФ.

Местные сборы

К муниципальному налоговому законодательству относятся нормативно-правовые акты, действующие на территории определенной области, города, поселка, муниципалитета и не противоречащие Федеральному закону.

Муниципальные сборы:

- земельный налог;

- налог на имущество физических лиц.

Местные пошлины действуют на территории муниципалитета, их размер и сроки оплаты регулируются муниципальной правовой базой.

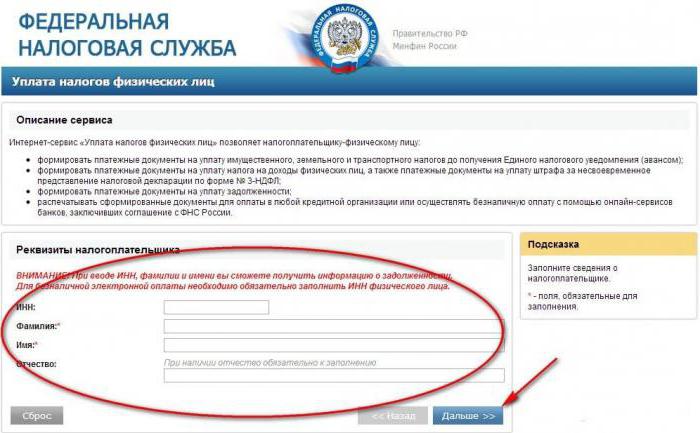

Оплата на сайте ФНС

Российская система налогообложения предоставляет налогоплательщикам выбор специального налогового режима:

- единый сельскохозяйственный налог (ЕСХН);

- упрощенная система налогообложения (УСН);

- единый налог на вмененный доход (ЕНВД — размер выплат зависит от рода деятельности);

- патентная система налогообложения (ПСН).

Структура налоговой системы РФ

Способы обеспечения исполнения обязанностей

Все эти действия по обеспечению исполнения обязанностей делятся на две группы:

- Ограничение.

- Общее применение.

К первой группе относятся такие действия, как:

- поручительство за налогоплательщика;

- внесение в залог имущества налогоплательщика.

Такие способы применяются, если задолжавшее лицо получило от налоговой службы отсрочку по уплате, рассрочку или налоговый кредит. Имущество либо поручительство будет считаться обеспечением исполнения данного налогового обязательства.

Ко второй группе относятся следующие действия:

- ограничение операций по счёту в банке задолжавшего лица;

- пеня;

- наложение ареста на имущество налогоплательщика.

Налоговая служба прибегает к таким методам исполнения обязательств в случаях, когда лицо не исполняет указанных требований. Наложение ареста на имущество налогоплательщика наступает только в случае, если на его банковских счетах, попавших под ограничения, отсутствует необходимая сумма для уплаты задолженности перед налоговой службой.

Налогоплательщик может использовать меру по залогу своего имущества для изменения сроков уплаты задолженности. В таких случаях, он может предоставить любое имущество в соответствии с Гражданским кодексом, на которое может устанавливаться залог.

Что делать, если пришло требование из налоговой, можно узнать из данного видео.

Обжалование

Процедура обжалования проходит в основном в досудебном порядке. Если разногласия не были решены, то налогоплательщик вправе обратиться с иском в суд для дальнейшего разбирательства.

Если от Налоговой службы, находящейся в регионе, где была подана жалоба, пришёл отказ, то плательщик может обжаловать его в вышестоящем органе, подав апелляционную жалобу. Вышестоящий орган обязан рассмотреть поданную жалобу в течение 30 дней. Если для вынесения решения будет необходимо сделать запрос на получение документов от региональной службы, то процесс может быть продлён ещё до 15 дней.

На основании полученных данных вышестоящий налоговый орган либо принимает жалобы, либо отменяет её. Помимо этого, может быть вынесено решение по изменению содержания жалобы или выдвинуто новое решение по требованию или его отмене.

Порядок направления требования

Порядок направления требования определен п. п. 5 — 6 ст. 69 НК РФ.

Следует отметить, что эти положения НК РФ постоянно претерпевают изменения, причем на сегодняшний день в худшую для налогоплательщика сторону.

Ранее требование об уплате налога можно было передать руководителю (законному или уполномоченному представителю) организации или физическому лицу (его законному или уполномоченному представителю) лично под расписку или иным способом, подтверждающим факт и дату получения этого требования. А если указанными способами требование об уплате налога вручить невозможно, то оно могло быть направлено по почте заказным письмом. Поэтому при возникновении спорных вопросов при отправке требования заказным письмом по почте суды требовали от налогового органа представить доказательства вручения требования лично под расписку или иным способом, подтверждающим факт и дату получения спорного требования, как того требуют нормы ст. 69 НК РФ, уклонения налогоплательщика от получения требования либо невозможности его личного вручения (см., например, Определение ВАС РФ от 25 ноября 2010 г. N ВАС-15154/10 по делу N А78-8185/2009).

Все дальнейшие возможные действия налогового органа по принуждению налогоплательщика к уплате налоговых платежей в бюджет могли быть осуществлены лишь в случае, если налоговый орган располагал сведениями о вручении либо невручении налогоплательщику требования (см., к примеру, Постановление ФАС Центрального округа от 30 июня 2011 г. по делу N А14-9429/2010/335/28).

В настоящее время п. 6 ст. 69 НК РФ (в ред. Федеральных законов от 27 июля 2010 г. N 229-ФЗ и от 29 июня 2012 г. N 97-ФЗ) предоставляет налоговому органу три самостоятельных и независимых способа направления требования:

- личная передача руководителю организации (ее законному или уполномоченному представителю) или физическому лицу (его законному или уполномоченному представителю) под расписку;

- направление по почте заказным письмом. В случае направления указанного требования по почте заказным письмом оно считается полученным по истечении шести дней с даты направления заказного письма;

- передача в электронной форме по телекоммуникационным каналам связи.

Требование об уплате налога направляется налогоплательщику налоговым органом, в котором налогоплательщик состоит на учете (п. 5 ст. 69 НК РФ).

Как правило, налоговый орган направляет требование по почте заказным письмом. Факт вручения письма налогоплательщику не отслеживает, считая, что в силу прямого указания закона соответствующая налоговая процедура признается соблюденной независимо от фактического получения налогоплательщиком (его представителем) требования об уплате налога, направленного заказным письмом.

Действительно, в соответствии со ст. 54 ГК РФ юридическое лицо несет риск негативных последствий неполучения адресованной ему корреспонденции, если при требуемой от него степени заботливости и осмотрительности не предпримет мер, направленных на получение этой корреспонденции по месту своего нахождения (см. Постановление ФАС Поволжского округа от 6 сентября 2011 г. по делу N А72-8864/2010). Судебная практика по такому ограниченному порядку вручения требования налогоплательщику находится в стадии формирования, однако можно выделить два основных момента, применимых и к настоящему порядку вручения требования:

1) требование об уплате налога должно быть вручено налогоплательщику после наступления срока его исполнения (см. Постановление ФАС Дальневосточного округа от 29 декабря 2008 г. N Ф03-5514/2008 по делу N А59-356/08-С19);

2) порядок направления требований об уплате налога и пени в добровольном порядке не может считаться соблюденным, если требования направлены предпринимателю заказной почтой по адресу, не соответствующему данным налогового учета (см. Постановление ФАС Дальневосточного округа от 30 августа 2007 г., 23 августа 2007 г. N Ф03-А04/07-2/2730 по делу N А04-7220/2006-14/760).

Следующим вопросом, заслуживающим внимания бухгалтера, являются срок направления требования и правовые последствия его пропуска.

Как заполнить платежное поручение на уплату по требованию.

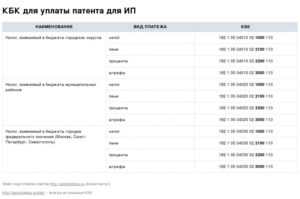

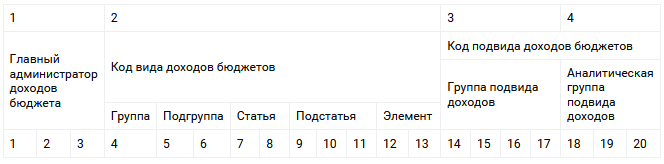

Заполнение платежного документа по требованию имеет некоторые особенности, о которых хочется отдельно сказать. Во-первых, указание кода

бюджетной классификации (КБК), с ошибками в котором связано в дальнейшем много проблем. И это, пожалуй, самая распространенная ситуация.

Необходимо при формировании платежного документа внимательно проверить все цифры, но особенно – с 14 по 17, которыми кодируются подвид дохода

(вид платежа — налог (сбор), пени или штраф):

В настоящее время в общем случае для налога (сбора, взноса) это будет 1000, для пени — 2100, для штрафа — 3000. Например, КБК для перечисления пени по НДС

будет таким: 18210301000012100110. Все основные коды бюджетной классификации опубликованы на официальном сайте ФНС РФ в разделе «Налогообложение в Российской Федерации –>

Коды классификации доходов бюджетов, администрируемые налоговой службой»

Еще одно поле в платежном поручении на уплату по требованию также требует пристального внимания (хотя, конечно, при перечислении не только по требованию,

а любых сумм в бюджет) – это ОКТМО. «Общероссийский классификатор территорий муниципальных образований систематизированный перечень муниципальных образований

и входящих в их состав населенных пунктов, используется налогоплательщиками при оформлении платежных документов и заполнении налоговых деклараций» (с) ФНС РФ.

Так вот этот ОКТМО нужно указывать точно такой, как указан в требовании, и никакой другой. В противном случае налоговый орган этот конкретный платеж не

зачислит правильно и придется заниматься уточнением платежа. Проверить ОКТМО своей организации можно с использованием

сервиса ФНС РФ на официальном сайте.

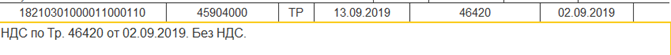

И еще пара моментов. Если вы платите по требованию, в поле 106 нужно проставить вид документа, по которому производится уплата, в данном случае «ТР» — Требование, в поле 107 – срок, установленный для уплаты по требованию, в данном случае «13.09.2019», в поле 108 — номер требования «46420»,

а в поле 109 — его дату «02.09.2019». Выглядеть это будет вот так:

Ошибки при формировании платежного поручения на уплату по требованию могут привести к неправильному зачислению сумм в бюджет. При этом требование останется

неоплаченным, и налоговая продолжит свои шаги по взысканию.

Недостатки оформления

Недостатки при оформлении требования по уплате налога к налогоплательщику являются нарушением правил, которые будут являться основанием для подачи жалобы и изменением решения. К таким нарушениям правил оформления и доставки извещения можно отнести:

- отсутствие уведомлений со стороны налоговых органов о наличии задолженности у налогоплательщика, а также о начале процесса принудительного исполнения обязательств к нему;

- отсутствие минимального срока, который должен назначать налоговый орган для добровольного погашения задолженности плательщиком;

- нарушение условий по порядку вручения извещения с требованием.

Все перечисленные нарушения имеют весомое основание для обращения с письменной подачей жалобы в региональную налоговую инспекцию. Если одно из правил было нарушено, то будет принято решение, по которому условия требования будут изменены либо оно будет отменено вовсе.

Чем грозит просрочка по налогам? Узнайте из выпуска новостей.