Порядок перерегистрации и снятия с учета ккт

Содержание:

- Порядок действий

- Снятие с учета в других случаях

- Полезные советы

- Списание кассы в бухгалтерском и налоговом учете

- Инструкция заполнения заявления о снятии ККМ с учёта

- Как снять с учета кассовый аппарат в налоговой: ключевые особенности

- Кто снимает ККТ с учета

- Что важно при снятии кассы с учета

- Если ККТ работает в автономном режиме

- Порядок снятия с учета онлайн кассы

- Особенности снятия кассы с учета

- В каких случаях необходимо снимать с учета ККМ

- Документы по снятию ККМ для налоговой

- Пошаговое снятие ККМ

- Выводы

Порядок действий

Рассмотрим утвержденный алгоритм в виде таблицы:

|

№ п/п |

Наименование этапа |

Описание и подсказки |

|

1 |

Составляем заявление на снятие ККТ с учета в налоговой инспекции |

Используйте форму КНД-1110062. Бланк и образец заполнения можно скачать в конце статьи. Порядок заполнения документа представлен в Приказе ФНС России от 29.05.2017 № ММВ-7-20/484@. Документ заполните от руки либо составьте в электронном формате через личный кабинет налогоплательщика. |

|

2 |

Подготовьте технический паспорт на кассовую технику |

Технический паспорт — это важный документ. Без него налоговики откажут в оформлении процедуры. |

|

3 |

Карточка регистрации ККМ |

Вместе с заявлением и техпаспортом подайте в ИФНС копию и оригинал карточки, которую получили при регистрации аппарата. |

|

4 |

Журнал кассира |

Документ, который заполняется на основании отчетов, формируемых кассиром в конце рабочего дня, также придется предоставить в ФНС. |

|

5 |

Учетный талон центра обслуживания ККТ |

Заявителю необходимо обратиться в центр технического обслуживания кассового аппарата. Специалисты ЦТО обязаны выдать фискальный чек и учетный талон. Данные документы приложите к заявлению. |

|

6 |

Паспорт заявителя |

При личном обращении в инспекцию придется предъявить паспорт, чтобы подтвердить свою личность. |

Готовый пакет документов можно передать лично либо через доверенное лицо. Но для этого придется оформить нотариальную доверенность. Также документацию можно направить в ИФНС через Почту России. Но для такого варианта используйте заказное письмо, не забудьте оформить опись вложений.

Третий способ подачи заявления и документов на снятие кассового аппарата с регистрации в ФНС — это обращение через Интернет. Для этого потребуется учетная запись на портале «Госуслуги» либо регистрация в личном кабинете налогоплательщика.

Снятие с учета в других случаях

Кратко рассмотрим, как снять с учета онлайн-кассу в других случаях. Если ИП продолжает деятельность, но решил поменять аппарат на более подходящий, перестал работать с физическими лицами и принимать наличные средства, он должен разобраться с кассой самостоятельно. Также это необходимо, если ККТ вышла из строя, потеряна или украдена. Для этого необходимо:

- Сформировать на кассе отчет о закрытии фискального накопителя.

- Заполнить заявление по форме КНД 1110062. В нем указывается ФИО предпринимателя и его ИНН, модель ККТ, ее заводской номер, основание для снятия с учета, а также данные из отчета о закрытии ФН: его номер, время и фискальный признак документа.

- Передать все это в ФНС самостоятельно, с представителем или через личный кабинет налогоплательщика.

А как снять с учета онлайн-кассу, если нельзя распечатать отчет о закрытии фискального накопителя (аппарат неисправен или утрачен)? В таких случаях снять кассовую технику с учета можно только в налоговой инспекции.

Итак, мы рассмотрели вопрос о том, что надо делать с онлайн-кассой при закрытии ИП. В общем случае достаточно корректно завершить работу на аппарате и удостовериться, что вся фискальная информация передана в налоговую службу. После этого можно подавать заявление на снятие ИП с регистрации в общем порядке. Если же ККТ используется автономно, придется дополнительно передать в налоговую инспекцию сведения с ФН. И не забудьте, что фискальный накопитель нужно хранить в течение 5 лет.

Полезные советы

Одной из задач налоговой инспекции во время проведения данной процедуры является выявление соответствия информации из фискального накопителя — сведениям, что содержатся в кассовом журнале. Также работники ФНС выявляют правильность проведения процедуры деактивации прибора. Вся информация, изъятая из фискального накопителя, хранится в архиве регистрирующего органа

Важно отметить, что в действующих законах отсутствует строгий регламент, согласно которому проводится рассматриваемая процедура. Это означает, что требования налоговой инспекции могут различаться в зависимости от региона, где работает предприниматель

Для того чтобы избежать возможных ошибок, рекомендуется предварительно проконсультироваться с работниками данной службы.

Также следует сказать о том, что данная операция может быть выполнена при участии доверенного лица, представляющего интересы предпринимателя. Для того чтобы доверенное лицо могло работать с документацией, необходимо оформить официальную доверенность, заверенную в нотариальном агентстве. При подаче документов, доверенному лицу необходимо приложить к пакету документов свой паспорт и оригинальный экземпляр доверенности. Остальной порядок проведения процедуры закрытия кассы ничем не отличается от вышеописанного процесса.

Списание кассы в бухгалтерском и налоговом учете

При списании кассы это также необходимо отразить в бухгалтерских документах. Списание осуществляется по остаточной стоимостью ККТ, которая указана в акте. Дополнительные расходы у компании не возникают, так как демонтаж такого оборудования не осуществляется.

В бухучете проводки будут следующими:

| Хозяйственная операция | Проводка |

| Списание кассы по первоначальной стоимости | Д01 субсчет «Выбытие ОС» К01 |

| Списание начисленной амортизации | Д02 К01 |

| Списание остаточной стоимость ККТ | Д91 субсчет «Прочие расходы» К01 |

Те расходы, которые связаны с утилизацией кассы могут учитываться при уменьшении базы налога на прибыль или при УСН как материальные расходы. Для налогового учета касса – это основное средство, а затраты по ее ликвидации относятся к внереализационным расходам (265 НК РФ). НДС в данном случае не учитывается, так как эта операция не является торговой. Однако входной НДС (который соответствует остаточной стоимости) могут потребовать к восстановлению. Связано это с тем, что ККТ в производственном процессе уже не применяется. Но, правомерным такое требование не является, так как налоговым законодательством не предписано восстанавливать входной НДС по списываемому ОС, если их амортизация не завершена.

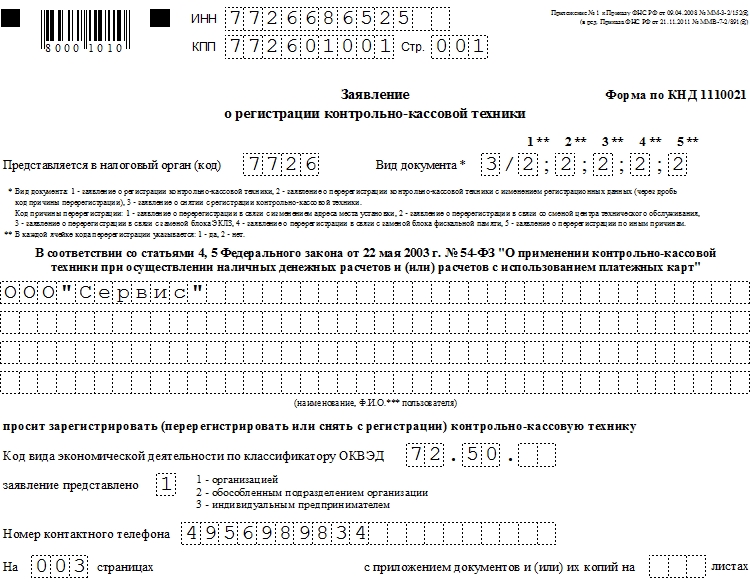

Инструкция заполнения заявления о снятии ККМ с учёта

Заполнение титульной страницы

- Сначала в бланк вносятся сведения об организации-владельце кассы: ее ИНН, КПП и цифрой отмечается количество страниц в подаваемом заявлении.

- После этого указывается код налогового органа (можно узнать по телефону в территориальной налоговой инспекции) и вид документа: в нашем случае в первое окошечко ставится цифра 3, а в остальные двойки (подробные пояснения о том, как заполнить эти ячейки стоят отдельным абзацем чуть ниже).

- Затем нужно вписать полное наименование компании, которой принадлежит ККМ (с указанием ее организационно–правового статуса), вид деятельности по ОКВЭД (Общероссийский классификатор видов экономической деятельности – можно найти в учредительных документах или выписке из ЕГРЮЛ).

- Теперь в одиночной ячейке цифрой указывается код заявителя (организация, ее обособленное подразделение или ИП) и далее – рабочий или личный номер телефона (на случай, если у налоговых специалистов возникнут какие-либо вопросы к владельцу ККМ).

Ниже нужно отметить количество страниц в документе.

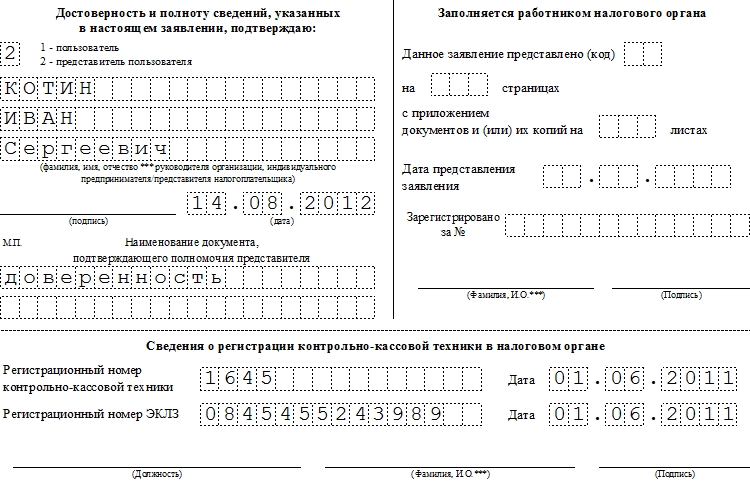

Вторая часть этой страницы делится на два раздела. Левый заполняется лично владельцем кассы или его представителем. Если заявление подается лично, то в соответствующее окно нужно поставить цифру «1», если нет, то цифру «2». Затем указывается фамилия, имя, отчество лица, заполняющего документ, а также ставится дата заполнения. Если заявление оформляет представитель владельца, ниже нужно указать название и номер документа, на основании которого он действует (как правило, это доверенность).

Правую часть заявления трогать не нужно – всю необходимую информацию сюда впишет специалист налоговой службы.

В самом низу страницу находятся две строки, в которые следует внести регистрационный номер ККТ и ЭКЛЗ и дату их постановки на учет. Эти сведения можно найти в карточке регистрации.

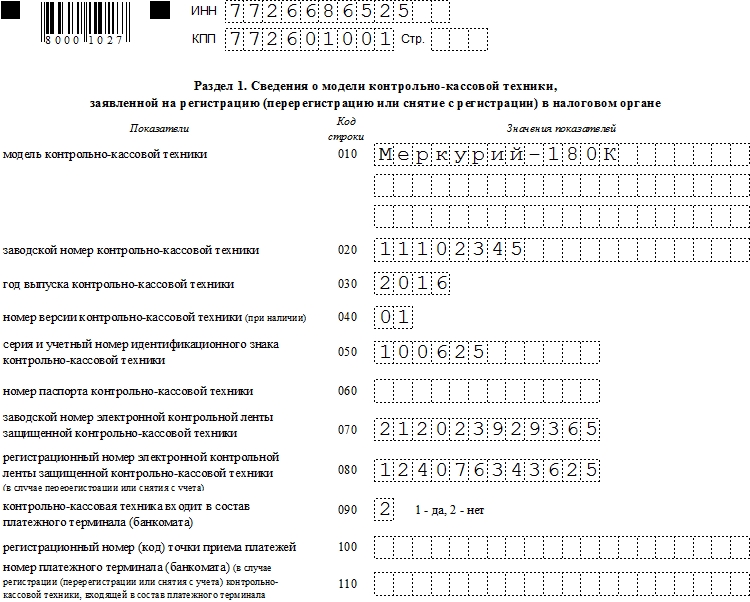

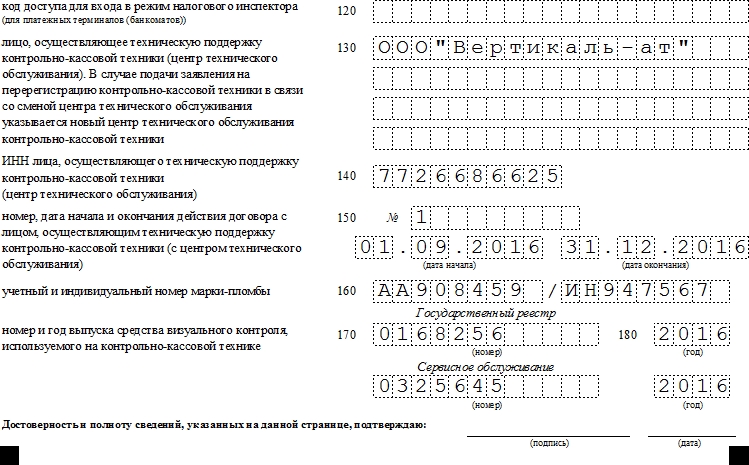

Заполнение раздела 1 заявления о снятии ККМ с учёта

На этой странице указываются все необходимые сведения о контрольно-кассовой технике, подлежащей снятию с учета. В частности в нужных строках здесь надо вписать ее название, год выпуска, присвоенный заводом-изготовителем и номер версии. Всю эту информацию можно найти как в паспорте кассы, так и на ней самой.

Также в паспорте кассовой машины находятся учетный и серийный номер идентификации (на стр. «Сведения о приемке и упаковке»).

Правда, не все кассы имеют эти данные, и если налоговый специалист требует заполнения этих ячеек, придется идентификационный номер докупить.

Строку 060 заполнять не надо, т.к. не существует законодательно утвержденного образца паспорта кассовой техники.

Сведения для ячеек под номером 070 можно взять из паспорта ЭКЛЗ. Здесь нужно отметить то, что цифр в номере больше чем количество клеток в стандартной форме заявления, так что следует просто пропустить первую цифру, а все остальные вносить по порядку. Номер регистрации ЭКЛЗ (электронной контрольной ленты защищённной) находится в паспорте кассы (доп. лист).

В строку под номером 090 ставится цифра «2» (если касса не используется в платежном терминале (ПТ), что вообще, как показывает практика, является редкостью). Точно так же заполняются строки под номерами 100-120 (при установке кассы в ПТ).

Наименование и ИНН компании, обслуживающей ККМ можно найти из договора с ней, как и все остальные сведения, вносимые в строки под номерами от 130 до 150.

Сам кассовый аппарат может дать информацию об учетном и индивидуальном номере марки пломбы, а также о номере и годе выпуска СВК СО и СВК ГР за последний год (они наклеены в виде голограмм, СО расшифровывается как «сервисное обслуживание», ГР – как «государственный реестр»).

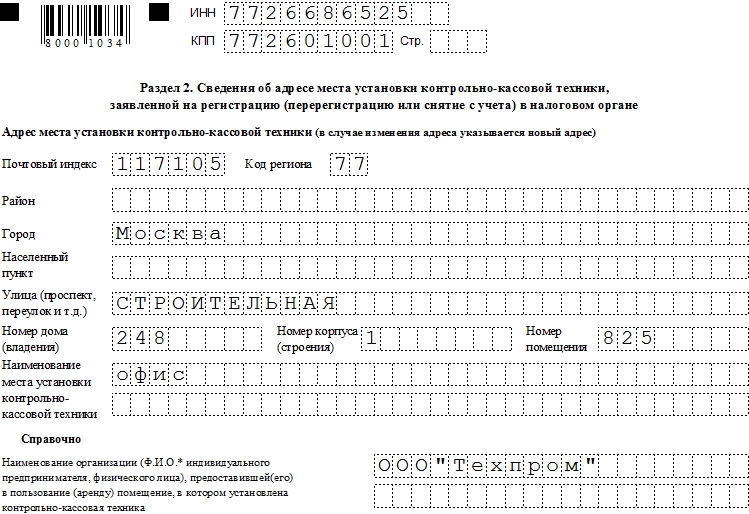

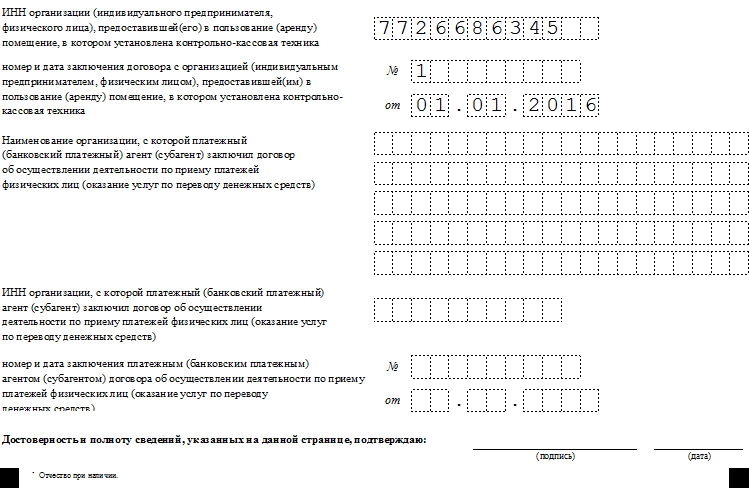

Заполнение раздела 2 заявления о снятии ККМ с учёта

В последнюю страницу документа вносятся сведения о том, где именно была установлена касса, наименование места установки (офис, магазин, торговый отдел, палатка и т.п.), данные об арендном договоре. Если помещение или здание, в котором находится касса в собственности заявления, то, соответственно, строки об аренде нужно оставить пустыми.

Как снять с учета кассовый аппарат в налоговой: ключевые особенности

Ранее процедура была намного сложнее. Как минимум потому, что без привлечения технических специалистов из центра обслуживания, невозможно было корректно считать данные, чтобы предоставить их в ФНС. Соответственно, в игру вступали третьи лица, от которых и зависели сроки. Да и заморозка деятельности торгового зала на момент операции – это вполне обычное явление при работе с устаревшей техникой.

Кроме того, был необходим массивной пакет различной документации. Ее нужно было собрать и переправить или лично отнести в компетентные органы. Задача не столько сложная, сколько запутанная и протяженная. Новая процедура упрощена, но обладает рядом собственных особенностей. От причин закрытия и прекращения функций во многом и зависит алгоритм следующих действий.

Кто снимает ККТ с учета

Законодательством предусмотрены два варианта снятия кассовой техники с учета – это делает сам пользователь либо ИФНС. Причем это не вопрос выбора – существуют определенные основания как для того, так и для иного способа.

Так, пользователь ККТ должен сам снять аппарат с учета в случаях, если он:

- вышел из строя;

- был украден или утерян;

- передается другой организации или предпринимателю;

- больше не применяется в работе.

Обязанность автоматически снять с учета кассовый аппарат возложена на ИФНС, если:

- пользователь исключен из ЕГРЮЛ или ЕГРИП;

- выяснилось, что ККТ не соответствует требованиям закона;

- кончился срок действия фискального накопителя, а новый поставлен не был.

Теперь разберемся подробнее со снятием с учета ККТ при закрытии ИП.

Что важно при снятии кассы с учета

Основной смысл операции по снятию кассы с регистрации в налоговых органах заключается в том, чтобы они могли проверить, насколько соответствует информация в кассовом журнале по отношению к сведениям фискальной памяти, а также последующей дезактивации аппарата, и передачи данных ЭКЛЗ на хранение. Здесь необходимо отметить, что строгой регламентации этой процедуры нет, поэтому каждый регион РФ по-своему регулирует данный процесс.

Прежде чем отправляться в территориальный отдел налоговой службы, нужно уточнить, какие именно требования предъявляет к процедуре снятия кассы с учета именно тот отдел ИФНС, в котором она была зарегистрирована.

Внимание! Иногда налоговики требуют, чтобы снятие фискальных отчетов с контрольно-кассовой техники проводилось только в присутствии их представителя. В этом случае нужно заранее договариваться с инженером из центра технического обслуживания о том, чтобы он мог в определенное время подъехать в налоговую

ИП или сотруднику компании, подающей заявление на снятие ККМ с регистрации, надо иметь с собой все необходимые документы и саму кассу.

Следует отметить, что не все территориальные инспекции так строго относятся к данному процессу. Некоторые не требуют привозить к ним кассовые машины и приглашать технического специалиста, они ограничиваются проверкой документов, главное в которых – корректное оформление и резолюция сертифицированного технического центра.

В еще более упрощенных схемах работники обслуживающих центров самостоятельно снимают блок ЭКЗЛ и собирают все документы для снятия кассы с учета в налоговой. При этом собственнику кассовой машины нужно всего лишь лично подъехать в налоговую с заявлением или отправить туда представителя с доверенностью. Сделать это надо либо в тот же день, либо, если это установлено в правилах местной территориальной налоговой инспекции – в трехдневный срок.

Перед тем, как снимать кассовый аппарат с налогового учета, необходимо убедиться в том, что вся налоговая отчетность на текущее время сдана своевременно, никаких долгов перед налоговиками нет, все счета со стороны обслуживающей технику организации оплачены.

Кроме того, не лишним будет еще раз проверить правильность занесения информации в журнал кассира-операциониста, и проверить журнал технического обслуживания.

Если ККТ работает в автономном режиме

Если предприниматель работает в деревне, поселке или иной местности (с населением не более 10 тыс. человек), отдаленной от сетей связи, он может использовать ККТ в автономном режиме. Список таких населенных пунктов утверждает региональная власть и публикует на своем сайте.

Суть автономного режима в том, что аппарат записывает все операции на фискальный накопитель, но не передает их в налоговую службу, так как не подключен к интернету. Как закрыть ИП с автономной кассой? Когда фискальный накопитель будет закрыт, данные с него следует передать в ФНС. Это может быть сделано несколькими способами:

- физически передать ФН в ИФНС. Данные считают, подключив накопитель к компьютеру, а затем вернут;

- считать данные в центре технического обслуживания и записать их на цифровой носитель и направить их через сайт ФНС в электронном виде.

Порядок снятия с учета онлайн кассы

Порядок действий и правила, как снять онлайн кассу с учета в налоговой, регламентируются статьей 4.2 ФЗ-54:

Подача заявления по установленной форме о снятии ККР с регистрационного учёта.Важно! Направить заявление в налоговую инспекцию необходимо в срок до двух рабочих дней после выявления повода для подачи.

К данному заявлению прилагается отчёт о закрытии фискального накопителя. Такие сведения отправляются в ФНС только при передаче ККР другому лицу. Фискальные документы подлежат полной проверке органами налоговой инспекции.

Кроме заявления в налоговую обязательно предоставить следующие документы:

- технический паспорт на регистрационную технику;

- карточка регистрации ККТ;

- журнал кассира, отражающий Z-отчёты по каждому рабочему дню;

- учётный талон, выданный в ЦТО;

- паспорт лица, которое подаёт заявление.

Принятие решения налоговой службой о снятии кассового аппарата с регистрации. ФНС обязан уведомить заявителя о принятом решении в срок до пяти календарных дней с момента регистрации заявления. После этого налогоплательщику по почте или другими способами пересылается карточка о снятии с регистрационного учёта по установленной форме. Ее можно получить через личный кабинет на портале ФНС, а затем распечатать.

Направить заявление в органы налоговой службы можно лично, через интернет-портал www.gosuslugi.ru или почтовым уведомлением.

Заявление в налоговую не подаётся, если решение закрыть онлайн кассу принято указанным ведомством. После устранения причин необходимо перерегистрировать кассовый аппарат или фискальный регистратор и продолжить работу.

Если вы закрываете онлайн кассу, рекомендуется воспользоваться рабочим кабинетом на сайте ФНС.

Для этого необходимо выполнить следующие действия:

- При необходимости зарегистрироваться на сайте и создать личный кабинет.

- Открыть в личном кабинете иконку «Учёт ККТ».

- Кликнуть на кнопку «Снять с регистрации».

- В появившемся бланке заявления о снятии заполнить номер фискального документа, дату, время и фискальный признак. После чего нажать «Подписать и отправить».

- В окне загорается сообщение: «ККТ снята с регистрации».

Особенности снятия кассы с учета

Снятие с учета онлайн кассы происходит проще, чем раньше, при применении ККМ без функции передачи данных в ФНС.

Если ранее необходимо было собрать пакет документов, привлечь ЦТО и получить от них определенные документы, то теперь процесс закрытия кассы ограничивается подачей заявления в налоговый орган с приложением отчета о закрытии фискального накопителя (далее – ФН).

Добровольное закрытие ККТ с регистрационного учета

По инициативе ИП или организации онлайн-касса может быть снята с учета в следующих случаях:

- при передаче кассового аппарата другому пользователю;

- при хищении или утере ККТ;

- при неисправности аппарата, не позволяющей далее его эксплуатировать.

Принудительное снятие кассы с учета

Снять с учета ККТ в одностороннем порядке налоговый орган может в следующих случаях.

Истек срок действия фискального накопителя.

Если налоговая закрыла кассу из-за истечения срока действия ключа фискального признака в ФН, пользователь кассы обязан в течение месяца с даты закрытия кассы предоставить в ИФНС все фискальные данные, хранившиеся на ФН до момента закрытия кассы.

Кассовый аппарат не соответствует требованиям действующего законодательства.

Повторно данная касса может быть поставлена на учет только после устранения выявленных налоговым органом нарушений.

Срок закрытия ККТ

Добровольное закрытие онлайн кассы происходит не позднее одного рабочего дня с момента:

- передачи кассового аппарата другому пользователю;

- утери или хищения;

- выхода из строя.

В каких случаях необходимо снимать с учета ККМ

Исчерпывающий перечень случаев, при наступлении которых нужно осуществить снятие онлайн кассы с учета в налоговой, указан в ст.4 ФЗ-54. Это может произойти по инициативе самого частного предпринимателя или по требованию ФНС.

ИП или юрлицо, которые приняли решение о снятии с регистрации онлайн кассы, могут подать такое заявление в следующих случаях:

- При обнаружении кражи кассового аппарата или его утери при других обстоятельствах.

- При ликвидации или реорганизации предприятия и перепродаже ККТ другому хозяйствующему субъекту.

- При выявлении повреждения автономной кассы.

- При истечении срока действия контрольно-кассовой техники.

- ККТ продана, а предприниматель принял решение установить новую модель кассового аппарата.

После проверки и ремонта онлайн кассы, она снова устанавливается для работы.

Налоговый орган обязан снять ККТ с регистрации, если были обнаружены серьезные нарушения при эксплуатации техники или закончился срок действия фискального накопителя, который обеспечивает хранение фискальных данных обо всех расчетных операциях за конкретный период.

Документы по снятию ККМ для налоговой

После того, как все необходимые предварительные проверки и операции проведены, пора приступать к формированию пакета документов для налоговой. В него входит несколько важных документов, без которых снятие кассы с регистрации невозможно. Вот перечень этих документов:

- карточка, выданная при регистрации кассовой машины в налоговой;

- заявление о снятии ККМ с учёта;

- личный паспорт заявителя или представителя по доверенности;

- технический паспорт контрольно-кассовой техники и отдельно паспорт блока ЭКЛЗ;

- журнал кассира-операциониста;

- журнал регистрации вызовов технических специалистов;

- копия заверенного налоговой инспекцией баланса за последний отчётный период;

- кассовая книга от ООО;

- книга доходов и расходов от ИП.

Последние два документа не обязательны, но в некоторых случаях инспектор налоговой службы может попросить их для полноценного анализа сведений по ККМ.

От сотрудника обслуживающего центра, налоговики потребуют:

- чек с фискальным отчётом за всё время использования кассы;

- акт о снятии показаний кассовых счётчиков;

- по одному чеку-отчёту за каждые последние три года эксплуатации кассы;

- помесячные фискальные отчеты также за трехгодовой период;

- чек о закрытии архива памяти аппарата;

- отчёт по блоку памяти ЭКЛЗ;

- акт о передаче ЭКЛЗ на хранение. Кстати говоря, храниться он должен не менее пяти лет с момента снятия кассы с учета на случай возможной налоговой проверки.

После того, как все вышеперечисленные документы будут отданы специалисту налоговой инспекции, и процедура снятия кассы с учета будет завершена, с кассовым аппаратом можно делать все, что заблагорассудиться: продать, сдать в аренду, отдать в комиссионный отдел технического центра, подарить, просто поставить в угол. Однако стоит помнить, что если модель кассы вычеркнута из госреестра, дальнейшее её использование будет невозможно. В этом случае кассу можно только выбросить.

Пошаговое снятие ККМ

Если онлайн-касса снимается с государственного учета ФНС самим хозяйствующим субъектом, следует придерживаться определенного порядка действий, предусмотренного нормами действующего законодательства.

Последовательность и состав этапов не могут нарушаться владельцем (пользователем) устройства ККТ. Их надлежащее соблюдение имеет решающее значение для успешного выполнения регламентированной процедуры.

Два основных этапа снятия контрольно-кассовой техники с учета:

- Подача соответствующей заявки в налоговую службу. Заявление на снятие составляется по утвержденной форме.

- Принятие (получение) от ФНС специальной карточки, удостоверяющей факт официального выведения аппарата ККТ с государственного (регистрационного) учета.

Подача официальной заявки

Как уже говорилось ранее, соответствующее заявление составляется строго по регламентированной форме и передается в ФНС одним из следующих способов:

- подача онлайн-заявления с помощью опции персонального кабинета налогоплательщика, ранее зарегистрированного на веб-ресурсе ФНС;

- подача заявления через интернет с помощью опции персонального кабинета пользователя онлайн-кассы, ранее зарегистрированного на веб-сайте выбранного оператора фискальных данных (ОФД);

- заявка на бумажном носителе подается путем личного визита (обращения) хозяйствующего субъекта в территориальный офис налоговой службы.

Бланк (образец, форму) соответствующего заявления можно беспрепятственно скачать ниже и заполнить заранее, корректно указав все нужные сведения:

- наименование и ИНН хозяйствующего субъекта;

- модель и заводской номер аппарата;

- указание причины для подачи заявки (хищение/потеря);

- подтверждение достоверности предоставленных сведений (отметка);

- дата, подпись представителя.

Если устройство онлайн-кассы похищено, потеряно или передано иному субъекту хозяйствования, крайним сроком подачи заявки на снятие ККТ с учета считается рабочий день, следующий после дня обнаружения кражи/потери и передачи аппарата.

Если произошла поломка онлайн-кассы, применяется пятидневный срок подачи заявления, отсчитываемый со дня выявления такой неисправности.

Если имеет место выход из строя фискального накопителя или кража/поломка самого аппарата ККТ, составление такого отчета не представляется возможным.

В этом случае можно рассматривать следующие типичные сценарии:

- Если фискальный накопитель нормально функционирует, а сам аппарат ККТ сломался, необходимо извлечь ФН из устройства онлайн-кассы и передать его налоговой службе, составив заявление на бумажном носителе. Специалисты ФНС самостоятельно сформируют необходимый отчет.

- Если ФН вышел из строя, необходимо запросить его экспертизу у изготовителя онлайн-кассы. Если выяснится, что в работе ФН просто произошел сбой, а необходимые данные считать с него все же возможно, последствия сбоя устраняются, отчет о деактивации ФН формируется и направляется пользователем ККТ на протяжении 60 (шестидесяти) дней с момента направления в ФНС заявки на снятие. Если же считать данные без ФНС не получится, ФН передается непосредственно в налоговую службу. Если экспертизой устанавливается невозможность считывания нужных данных, можно не отправлять отчет о деактивации в ФНС.

- Ситуация, при которой ФН похищается вместе с устройством онлайн-кассы, не регламентируется законодательством. Однако пользователю ККТ рекомендуется получить документальное подтверждение произошедшей кражи.

Если онлайн-касса снимается с учета по причине завершения срока полезного использования ФН, личный визит пользователя в налоговую службу является необходимым. Автоматическая блокировка накопителя обуславливает невозможность самостоятельного формирования отчета о деактивации.

Получение пользователем карточки

Налоговая служба оформляет данную карточку на протяжении десятидневного срока, официально отсчитываемого со дня приема соответствующего заявления от хозяйствующего субъекта – пользователя онлайн-кассы.

Если же налоговая служба самостоятельно осуществляет вывод кассового устройства с государственного учета, карточка составляется и направляется владельцу ККТ на протяжении пятидневного срока, отсчитываемого со дня официального снятия.

Как правило, такая карточка формируется в электронном виде (формате) и размещается онлайн – в персональном кабинете пользователя на веб-ресурсе ФНС. Однако можно получить её и на бумажном носителе.

Выводы

Снятие устройства онлайн-кассы с государственного (регистрационного) учета ФНС всегда осуществляется в порядке, четко предусмотренном нормами действующего законодательства.

Причины для выполнения данной процедуры могут быть разные – их исчерпывающий перечень также устанавливается законом.

Снятие может совершаться как по инициативе налоговой службы, так и по заявлению самого пользователя ККТ.

Важно соблюдать порядок действий и сроки, указанные в нормативном документе

|

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно: — Москва — — Санкт-Петербург — — Другие регионы — Это быстро и бесплатно! |

|

Статья описывает типовые ситуации. Чтобы решить Вашу проблему — напишите нашему консультанту или позвоните бесплатно: — Москва — — Санкт-Петербург — — Другие регионы — |