Приостановление операций по счетам в банке: причины блокировки и способы ее снятия

Содержание:

- По каким причинам могут заблокировать счет

- Порядок снятия блокировки со счета

- Как разблокировать счет

- Несданные налоговые декларации: что делать в случае блокировки счета?

- Система информирования банков о состоянии обработки электронных документов, проверка блокировки

- Можно ли открыть новый счет, если банк заблокировал по требованию налоговой старый

- Возможные варианты блокировки счетов

- Приостановление операций по счетам в банке: выплата зарплаты

- Что подразумевает под собой приостановление операций

- Как это происходит?

- Подведем итоги

По каким причинам могут заблокировать счет

Расчетный счет компании или предпринимателя вправе заблокировать налоговый орган. При этом мы не подразумеваем блокировки, в результате которых компанию заносят в черный список (закон 115-ФЗ). Мы говорим о блокировках счета, на которые банк никак повлиять не может, он получает распоряжение не выполнять операции.

К причинам блокировки расчетного счета относят следующие (76 НК РФ):

- Задолженность по налогом и/или взносам. Если компания или ИП не уплачивал налоги и взносы, то налоговая выставит требование об уплате. Если и после этого уплата задолженности не состоялась, то расчетный счет компании будет заблокирован налоговым органом.

- Несвоевременное представление налоговой отчетности. В данном случае счет будет заблокирован по истечении 10 дней с момента крайнего срока для подачи отчетности. Полноценное пользование расчетного счета будет возможно только после того, как налогоплательщиком будет предоставлена в налоговую декларацию или отчет.

- По итогам налоговой проверки был начислен штраф. Если у компании отсутствует имущество, которое могло бы обеспечить решение налоговой, то расчетный счет могут заблокировать. В некоторых случаях блокировка счета возможна и непосредственно после проведения налоговой проверки.

Порядок снятия блокировки со счета

Заблокированные банковские счета создают для налогоплательщика довольно большие неудобства. Это связано с тем, что такое положение дел затрудняет расчеты с контрагентами. Вследствие этого он является наиболее заинтересованным в максимально быстром снятии ареста со счетов, чтобы иметь возможность продолжать работу в привычном режиме. Для разблокирования счетов плательщику налогов необходимо:

- произвести оплату возникшей задолженности по налогам, из-за которой был заблокирован счет;

- передать запрашиваемые налоговой документы;

- исполнить требования ИФНС;

- подать сведения о работниках по НДФЛ.

Исполнив требования, которые предъявляет фискальная служба, налогоплательщику следует созвониться с отделом камеральных проверок налоговой. Во время разговора необходимо проинформировать их об выполнении поставленных условий. Как правило, отправлять письменную просьбу разблокировать счет нет надобности. Но по желанию налогоплательщика, для надежности, можно это сделать. После выполнения указанных операций расчетный счет разблокируют по прошествии суток.

На период нахождения счета под арестом оказывает влияние время в течении которого налогоплательщиком будут выполнены требования налоговой службы. Арест со счета будет снят на следующий день после выполнения допущенных нарушений.

Возможно возникновение ситуаций, когда сотрудниками фискальной службы проводится неправомерное блокирование счетов. При таком развитии событий есть возможность вынудить налоговую службу согласиться с тем, что их постановление было неправомерным. Добившись такого решения можно получить начисление процентов от денежных средств заблокированных на счету. Возможные причины, когда фискальную службу можно разоблачить в неправомерных действиях и получить денежное возмещение:

- счет был заблокирован по истечении срока на принятие такого решения;

- налоговой с опозданием отправлено уведомление в банк для разблокирования счета;

- не в установленный период времени было принято решение о снятии ареста.

Хотя система «БанкИнформ» была создана прежде всего для банков, все компании РФ имеют возможность воспользоваться ею, чтобы не пострадать из-за бесчестных партнеров.

Имея информацию об ИНН налогоплательщика можно узнать всю информацию о блокировании счета, включая даты и номера решений.

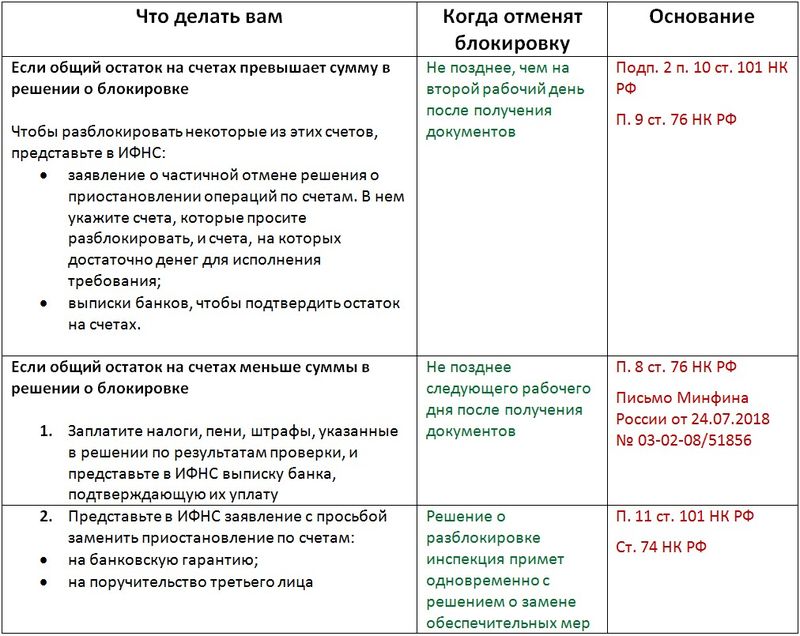

Как разблокировать счет

Столкнувшись с блокировкой операций, налогоплательщик не сможет даже закрыть кошелек, поскольку для этого нужно израсходовать все средства. Более того, даже избавившись от него, нельзя открыть новый, для этого необходимо официально избавиться от санкций.

Чтобы средствами можно было снова пользоваться, нужно выполнить требования налоговой или оспорить их.

Счет заблокирован

Счет заблокирован

Приостанавливать операции прекращают при:

- Полном перечислении организацией задолженности по налогам в бюджет государства. В ФНС следует передать документы, подтверждающие оплату, также желательно написать заявление о снятии санкций, после чего на это отводится не более одного дня.

- Предоставлении декларации — поскольку одна из причин блокировки — не предоставленная отчетность, решить ситуацию можно ее отправкой. Если документ был отправлен, но из-за больших сроков доставки (к примеру, почты), ФНС все равно заблокировала счет, нужно написать заявление на снятие заморозки и предоставить бумаги, доказывающие своевременную отправку.

- Составлении заявления о разблокировке счета — этот вариант возможен, если остаток на счете больше, чем имеющаяся задолженность. Текст допускается в свободной форме, в нем указывается номер счета, на котором находятся средства и прилагаются документы о положительном балансе. Разблокировка происходит за два дня, если данные позволяют разморозить счет.

Сразу после принятия решения о разморозке уведомление направляется в банк, а при нарушении сроков начисляется пеня согласно количества банковских (календарных) дней. Начисление происходит на сумму, которой владелец счета не мог распоряжаться из-за блокировки.

То есть, при блокировании 200 000 рублей, процент в размере ставки рефинансирования ЦБ РФ будет считаться от всей суммы вплоть до устранения санкции.

Несданные налоговые декларации: что делать в случае блокировки счета?

Порядок принятия и отмены решения о приостановлении операций по счетам налогоплательщика при нарушении им срока сдачи налоговых деклараций регламентирован п. 3 ст. 76 НК РФ. В этом случае наиболее простым способом исправления ситуации будет представление такой декларации в инспекцию. Причем если имеется возможность, то целесообразно сделать это лично на бумажном носителе. Это позволит сразу после подачи декларации подать заявление об отмене приостановления операций по счетам. К заявлению следует приложить копию второго экземпляра налоговой декларации со штампом налогового органа о ее приеме. Можно зайти к руководителю (заместителю руководителя) налогового органа, поскольку есть шанс, что заявление, поданное через канцелярию (по-другому не примут), быстрее пройдет все стадии визирования и решение об отмене приостановления операций по счетам будет принято раньше.

Внимание! В любом случае приостановление операций по счетам отменяется решением налогового органа не позднее одного дня, следующего за днем представления налоговой декларации. Приостановление операций по счетам налогоплательщика по правилам п

3 ст. 76 НК РФ может осуществляться в случае непредставления налогоплательщиком налоговой декларации в течение 10 дней по истечении установленного срока (ее) представления и не может быть применено в случаях, когда:

Приостановление операций по счетам налогоплательщика по правилам п. 3 ст. 76 НК РФ может осуществляться в случае непредставления налогоплательщиком налоговой декларации в течение 10 дней по истечении установленного срока (ее) представления и не может быть применено в случаях, когда:

- налоговая декларация сдана в установленный законом срок (Постановление ФАС МО от 25.08.2008 N КА-А40/7927-08);

- налоговая декларация неверно заполнена (Постановление ФАС МО от 09.10.2007 N КА-А40/10347-07);

- предприятие не является плательщиком соответствующего налога и не обязано сдавать налоговые декларации по нему, в том числе в случае применения специальных систем налогообложения (Постановление Тринадцатого арбитражного апелляционного суда от 21.02.2008 N А42-5660/2007);

- нарушен срок сдачи иных форм налоговой отчетности, например: расчетов авансового платежа; расчетов сбора; сведений, представляемых в письменном виде (сведения о среднесписочной численности работников, справки по форме 2-НДФЛ и т.п.), поскольку указанные формы налоговой отчетности в соответствии с положениями ст. 80 НК РФ не являются налоговыми декларациями (Постановления Девятого арбитражного апелляционного суда от 26.01.2009 N 09АП-17909/2008-АК, ФАС МО от 29.01.2009 N КА-А40/13357-08, от 14.02.2008 N КА-А40/235-08).

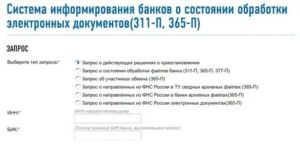

Система информирования банков о состоянии обработки электронных документов, проверка блокировки

Наиболее действенный результат при воздействии на налогоплательщиков оказывает приостановка всех банковских операций на их счетах. Такие полномочия имеют служащие фискальной службы.

Основная цель этих действий – запрещение банковским учреждениям открывать новые счета для организаций и физлиц, к которым применены санкции. С целью упорядочивания сведений о заблокированных налоговой службой счетах была разработана система информирования банков о приостановлении операций.

Почему налоговая блокирует счета

Статьей 76 НК Российской Федерации определены причины по которым фискальная служба может приостановить операции на банковских счетах юридических и физических лиц. Это:

- не предоставленная в установленное время декларация. Счет могут арестовать через 10 дней прошедших после пропущенного срока сдачи документа;

- нет ответа на запрос налоговой службы. Как правило, в таких требованиях указан срок к которому следует дать ответ. В случае его отсутствия, налоговая может, по прошествии 10 дней, блокировать счет;

- не уплачен налог. Осуществить оплату следует в течение 10 дней. В противном случае счета могут быть заблокированы;

- не предоставлен расчет НДФЛ работников организации. Счета блокируется спустя 10 дней после окончания срока подачи отчетности.

Где и как проверить информацию о блокировке счета

С целью осуществления контроля за состоянием банковских счетов юридических и физических лиц на сайте ФНС РФ используется система «БанкИнформ» (система информирования банков о состоянии обработки электронных документов). С ее помощью есть возможность получить сведения о:

- состоянии обработки электронных документов банком;

- наличии решения по блокированию счетов;

- участии банка в электронном обмене документами;

- объединенных архивных базах из налоговой службы в ТУ и банковские учреждения;

- исходящих из ФНС РФ электронных документах.

Воспользоваться системой для проверки информации могут все граждане России совершенно бесплатно.

Порядок получения информации в системе

Для того чтобы узнать заблокирован ли счет следует поступать в соответствии с инструкцией:

- посетить официальный веб-ресурс фискальной службы (service.nalog.ru/bi.do — сайт ИФНС);

- найти сервис «система информирования банков о состоянии обработки электронных документов»;

- выбрать вкладку «запрос действующих решений о приостановлении»;

- заполнить информацию об интересующем лице. Потребуются данные ИНН плательщика налогов и БИК кредитного учреждения в котором обслуживается его счет;

- подтвердить автоматический запрос, что информация нужна человеку, а не роботу;

- кликнуть на клавишу «отправить запрос».

Вслед за этим система «БанкИнформ» выдаст сообщение в котором будет указано вследствие чего была применена блокировка счета.

Воспользовавшись этой информацией налогоплательщик имеет возможность проверить насколько такое решение соответствует законодательству.

В сообщении находятся все сведения необходимые для понимания причин таких действий налоговой службы

Особое внимание нужно направить на:

- дату, установленную в ответе. Имеет огромное значение с какого времени были заблокированы счета. Также важен период в течении которого длится просрочка в предоставлении документации, уплаты налога и т.п.;

- существование задолженности и ее величина;

- наличие подписей представителей налоговой.

В случае отсутствия этой информации в сообщении или если сведения не достоверные, то решение о блокировании счетов есть возможность оспорить. Это можно сделать как в самой налоговой, так и в судебном порядке.

Можно ли открыть новый счет, если банк заблокировал по требованию налоговой старый

Вместо заблокированного счета открыть другой не получится, это противозаконно

Специально, чтобы не нарушать закон ввиду неведения о том, что тот или иной счет подлежит блокировке (в условиях, когда от Налоговой службы еще не поступили соответствующие уведомления), для банков была разработана система предоставления актуальной информации в виде интернет-сервиса, который является:

- открытым;

- доступным всем и каждому.

Раннее, до того, как были внесены поправки, искомые требования относились только к тем банкам, в которых имелся у держателя, преследуемого по закону, расчетный счет. Но сегодня они относятся ко всем банковским организациям, которым, благодаря упомянутой выше электронной системе отслеживания данных, сразу становится известно о том, что то или иное лицо является должником, и не может открывать другой счет.

Возможные варианты блокировки счетов

Запрет на расходные операции может быть наложен на любой из счетов, принадлежащих провинившемуся плательщику налога, в т. ч. на счет, открытый в валюте или в драгметаллах. Исключение из этого правила относится к специальным избирательным счетам и спецсчетам фондов референдумов — их блокировать нельзя (п. 1 ст. 76 НК РФ).

Заблокированной на счете может оказаться либо какая-то определенная сумма, либо весь имеющийся на счете остаток вне зависимости от его величины и от ее изменения в периоде блокировки. То есть в первом случае пользование счетом возможно, но на нем постоянно должна присутствовать сумма, равная заблокированной или превышающая ее.

Ограничение на определенную сумму принимается налоговым органом с целью взыскания неуплаченных налоговых платежей (налогов, взносов, пеней, штрафов), конкретный размер которых определить несложно. В этой ситуации решению о блокировке должно предшествовать решение о взыскании соответствующего платежа (платежей).

Фигурировать в нем будет рублевая сумма, на величину которой при замораживании валютного счета или счета в драгметаллах будет пересчитываться, соответственно, блокируемая сумма валюты (по ее курсу) или драгметаллов (по учетной цене). И курс валюты, и учетная цена драгметаллов определяются по их величине, отвечающей дню начала действия запрета на использование средств (п. 2 ст. 76 НК РФ).

Блокировка счетов инвестиционного товарищества при недостаточности средств на общем счете может привести к ограничению возможности использования счета у управляющего товарища, а если и этого окажется недостаточно, то ответственность будет пропорционально налагаться на обычных товарищей (п. 2.1 ст. 76 НК РФ).

Когда же блокировка осуществляется из-за нарушений, оцениваемых не в денежном выражении (несдача отчетности, необеспечение электронной связи с ИФНС или нарушение процедуры подтверждения факта получения информации от налогового органа), счет нельзя будет использовать ни для каких расходных операций. Для консолидированной группы налогоплательщиков, не сдавшей декларацию по прибыли, ответственность в виде блокировки счета может возникнуть одновременно для всех участников (п. 13 ст. 76 НК РФ).

О том, в каких ситуациях замораживание счета окажется незаконным, читайте здесь.

Предусмотрена полная и частичная блокировка. Полная означает, что налогоплательщик не может совершать никаких операций по счёту до того времени, пока не погасит долги. На счёт можно только внести некую сумму, но так, чтобы её хватило на погашение долга, пени и штрафов. Как только платёж будет осуществлён, операции по счёту станут доступны.

Частичная блокировка означает, что на счёте будет заблокирована только определённая сумма, которой хватит на погашение долга, пени и штрафов. Эта сумма неприкосновенна! После погашения долга все операции станут доступны.

Что делать при блокировке счета

Приостановление операций по счетам в банке: выплата зарплаты

Погашение задолженности перед работниками может осуществляться по исполнительным или платежным документам. Сначала удовлетворяются требования по ИЛ. В исполнительных документах может быть предусмотрено перечисление либо выдача средств на выплату выходных пособий, зарплат работникам (как бывшим, так и настоящим) по трудовому договору, вознаграждений авторам продуктов интеллектуальной деятельности. Следующими по очереди будут расчеты по платежным бумагам. В них, кроме оплаты труда работникам, может предусматриваться поручение ФНС на списание и перечисление задолженностей по бюджетным отчислениям, ФСС и ПФР – на отчисление страховых взносов.

Что подразумевает под собой приостановление операций

Счет, блокировка которого была произведена представителями налоговой службы, не может более служить инструментом для проведения расходных операций. Так, например, вы не можете снять с него наличные, используя свою чековую книжку. Но только временно, навсегда все ваши расходные операции по нему не могут быть прекращены. Вопрос только в том, что даже временная блокировка может нанести серьезный ущерб.

Если произведена заморозка только конкретной суммы счета (равной величине выплате, которую вы задолжали в государственную казну), то сверх обозначенной денежной величины операции по вашему счету продолжат проводиться обязательно.

Кроме того, если вам назначены выплаты иными органами, величина суммы тех выплат также не может быть заблокирована представителями именно налоговой службы по вынесенному Федеральной службой решению.

Существует также определенная очередность, согласно которой будет производиться выплата полагающихся налоговой и иным инстанциям денежных средств

Следуя данной норме, при условиях, когда на лицо, не выплатившее налог, были наложены иные обязательства по перечислению средств, то очередь по удовлетворению оных будет определяться следующим образом.

Первостепенную важность имеют исполнительные документы, которые предусматривают перечисление или передачу денежных средств непосредственно со счета для того, чтобы удовлетворить требования:

по компенсации нанесенного кому-либо вреда, затронувшего жизнь и здоровье лиц;

по выплате алиментов на содержание того или иного лица.

Далее учитываются те исполнительные документы, согласно которым вы обязаны:

выплатить выходные пособия лицам, работавшим у вас по трудовому договору;

выплатить заработную плату текущим работникам, которые также трудоустроены в вашей организации по трудовому контракту;

перечислить вознаграждение авторам интеллектуальной деятельности, производимой для вас.

Далее учитываются требования по платежным документам, согласно которым вы должны:

передать оплату труда выполнившим для вас какой-либо проект лицам, с коими заключался контракт;

оплатить долг перед налоговыми органами, которым вы могли задолжать и налоговый сбор, и штраф или пеню и т.д.;

оплатить поручения Фонда социального страхования или Пенсионного фонда, которые связаны со взиманием с вас сумм страховых взносов.

В четвертую очередь будет производиться взимание средств по исполнительным бумагам, которые подразумевают удовлетворение денежных требований иного характера.

Оставшиеся документы должны быть погашены уже в порядке календарной очереди.

Оплата долгов налоговой службе производится только в третью очередь

Как вы могли заметить, замораживание и списание выплат, которые вы должны были передать в Федеральную налоговую службу, вопреки всем ожиданиям может производиться только в третью очередь. Это не значит, что с вас не могут получить все средства одновременно, просто при условии, что на счету денег на погашение всех требований недостаточно, в первую очередь обслуживающие вам кредитные организации должны будут произвести исполнение платежей:

- первых по очереди;

- вторых по очереди.

И уже только после этого будут удерживаться с вас налоговые сборы.

Как это происходит?

Приостановление операций по счетам налогоплательщика регламентируется ст. 76 НК РФ и означает прекращение банком всех расходных операций по счету (счетам) организации, за исключением операций:

- по оплате налогов (авансовых платежей по ним), сборов, страховых взносов, соответствующих пеней и штрафов, перечисляемых в бюджетную систему РФ, а также платежей, очередность исполнения которых в соответствии со ст. 855 ГК РФ предшествует исполнению обязанности по уплате налогов и сборов;

- в части, превышающей сумму, указанную в решении о приостановлении операций по счетам в банке.

Приостановление операций по счетам в банке применяется для обеспечения исполнения решения о взыскании налога, сбора, пеней, штрафа, а также в качестве меры принуждения организации к сдаче налоговой декларации, не представленной в установленный срок.

К сведению: приостановление операций может быть осуществлено в отношении не только банковских счетов налогоплательщика, но и его счетов в кредитных небанковских организациях. В частности, в Постановлениях ФАС СЗО от 17.10.2008 N А42-723/2008 и от 22.05.2008 N А42-6819/2007 арбитры признали правомерным приостановление операций по счету, открытому в некоммерческой кредитной организации «Клиринговая палата».

Приостановление операций по счетам осуществляется путем принятия соответствующего решения руководителем налогового органа или его замом. Следовательно, в случае, когда приостановление используется для обеспечения исполнения решения о взыскании налога (сбора, пеней, штрафа), оно не может быть применено ранее вынесения такого решения. В свою очередь, решение о взыскании налога (сбора, пеней, штрафа) не может быть вынесено ранее окончания срока исполнения требования об уплате задолженности (абз. 1 и 2 п. 2 ст. 76 НК РФ, Постановление ФАС ВВО от 27.08.2008 N А29-7041/2007).

Внимание! Решение о приостановлении операций по счетам в банке принимает тот налоговый орган, который направил предприятию требование об уплате налога (пеней, штрафа), не исполненное последним. Это следует учитывать тем организациям, которые сменили ИФНС или имеют обособленные подразделения и находятся на учете в нескольких инспекциях

Если решение о приостановлении применяется в качестве меры принуждения организации к сдаче налоговой декларации, оно может быть принято при нарушении срока представления налоговой декларации на 10 или более дней. Ранее этого срока решение о приостановлении операций по счетам вынесено быть не может. Иных ограничений по вынесению налоговыми органами подобного решения ст. 76 НК РФ не содержит (Письмо УФНС по г. Москве от 24.12.2008 N 09-14/120416).

Вне зависимости от оснований вынесения копия решения о приостановлении операций по счетам налогоплательщика в банке передается налогоплательщику под расписку или иным способом, свидетельствующим о дате его получения, не позднее дня, следующего за днем его принятия. Аналогичный порядок распространяется и на передачу решения об отмене приостановления операций по счетам.

Приостановление операций по валютному счету в банке осуществляется в пределах суммы в иностранной валюте, эквивалентной сумме в рублях, указанной в решении о приостановлении операций по счету. Пересчет валюты в рубли производится по курсу ЦБ РФ, установленному на дату начала действия приостановления операций по валютному счету.

В случае приостановления операций по счетам предприятие лишается права использовать денежные средства счета на текущие расходы в том числе на заработную плату и выплаты социального характера за счет собственных средств и средств ФСС РФ (Определение ВАС РФ от 19.11.2007 N 14680/07, Письма Минфина России от 20.07.2009 N 03-02-07/1-371, от 24.04.2009 N 03-02-07/1-199). Расходы по заработной плате имеют ту же, третью, очередность, что и налоги, поэтому должны оплачиваться последовательно, по мере поступления платежных документов в банк.

Подведем итоги

Итак, если вы задолжали Федеральной налоговой службе некоторую сумму средств, ее органы имеют право на приостановление проведения всех операций по вашим банковским счетам, которые относятся к категории расходных. При этом, структура имеет право на приостановление операций только по тем счетам, которые имеют соответствующие признаки, оговоренные в Налоговом кодексе. Так, например, не могут налоговики остановить процессы, производимые по счетам транзитного, ссудного и депозитного типа и т.д.

Впрочем, в большинстве случаев заморозка средств производится только на величину той суммы, которую вы должны перечислить в государственный бюджет. Все средства свыше данной суммы могут свободно использоваться. Впрочем, если вы, например, не передали на проверку налоговую декларацию, то блокировка счета производится полная.

Блокировка счета помогает заставить платить даже самых злостных должников

Кроме того, нужно помнить, что существует определенная очередность, согласно которой финансовые требования различных инстанций должны погашаться неплательщиком. Все долги налоговой службе в данной очереди стоят только третьими, потому предварительно будут выплачиваться другие обязательства лиц.

Блокировка счета – отличная стимулирующая мера, которая создает проблемы текущей деятельности организации-должника. Чтобы избежать проблем и последствий, с ними связанных, лучше оплачивайте все налоги и иные сборы вовремя, а также без задержек передавайте на проверку декларации. На вас работает то, что сегодня все перечисленные действия можно осуществлять через интернет, практически мгновенно.

Все же, если приостановление произошло, то вам нужно будет ускорить отмену оного, использую для этого путь удовлетворения требований налогового органа и уведомления его об этом в официальном порядке.