При следующей отгрузки или отгрузке

Содержание:

- Реализация товаров, работ, услуг: как отразить в учете

- Отгрузка товара

- Ответственность за нарушение сроков выставления счет-фактуры

- Понятие договора

- Бухгалтерский учет реализованной готовой продукции

- Правила отгрузки товара и оформления документов для организации отгрузки

- Статьи закона, регулирующие правила загрузки и разгрузки

- Если выставленный документ необходимо изменить

- Самые просматриваемые слова

- Всегда ли необходим этот документ?

- Комментарии

- Почему важно следить за оформлением

- Оформление документов при передаче товаров через транспортную компанию

Реализация товаров, работ, услуг: как отразить в учете

Каждая коммерческая организация создается для получения прибыли. Для этого организация осуществляет реализацию готовой продукции, товаров, оказывает услуги, выполняет работы, а покупатели, заказчики оплачивают продукцию

Бухгалтеру на участке реализация, важно контролировать дебиторскую задолженность, проводить сверки с контрагентами, отслеживать начисленный НДС, правильно формировать книгу продаж. Основные счета: 62, 90, 68 «Расчеты по НДС»

Работа по реализации продукции в организации начинается с заключения договора с покупателем, договором иногда может выступать счет на оплату. После того, как намерения о покупке закреплены договором, покупателю обычно выставляется счет. В счете указываются реквизиты продавца, включая банковские, сумма оплаты, налоги (НДС, акцизы), включенные в стоимость товаров (работ, услуг).

Счет выписывает уполномоченное лицо, обычно менеджер или бухгалтер в 2-х экземплярах: один для покупателя, второй для бухгалтерии. Подписывается у руководителя и главбуха. Собственные экземпляры подшиваются в хронологическом порядке, экземпляры покупателя отправляются ему.

Отгрузка товара

При обозначении срока поставки календарным месяцем, кварталом или годом добавляют слова «в течение» или «не позднее». Установление срока поставки путем определения периода наиболее распространено в экспортных сделках зарубежных фирм;

— путем указания числа дней, недель, месяцев, счет которых начинается с момента совершения одной из сторон (или обеими сторонами) предусмотренного в контракте действия по исполнению обусловленной обязанности, например «в течение шести месяцев со дня получения продавцом извещения покупателя (заказчика) об утверждении им чертежей» или «через 10—12 недель после поставки предыдущей партии».

В контракте может быть предусмотрено право продавца поставить товар досрочно. Если это право не оговорено в контракте, досрочная поставка возможна только с согласия покупателя. Обычно досрочная поставка предполагает и досрочную оплату товара покупателем.

Дата поставки — дата передачи товара в распоряжение покупателя.

В зависимости от способа поставки датой поставки может считаться:

— дата документа, выдаваемого транспортной организацией, принявшей товар для перевозки;

— дата расписки транспортно-экспедиторской фирмы в приеме груза для дальнейшей отправки по назначению;

— дата складского свидетельства в случае, если покупатель несвоевременно предоставит тоннаж и продавец воспользуется своим правом передать товар на хранение на склад за счет и на риск покупателя;

— дата подписания приемо-сдаточного акта комиссией заказчика и представителем поставщика и выдачи поставщиком заказчику сертификата на право собственности (например, в контрактах на суда);

— дата подписания приемо-сдаточного акта комиссией заказчика и представителем поставщика после поставки последней партии, без которой невозможно не пользовать всё ранее Поставленное оборудований (в контрактах на комплектное оборудование).

Дата добавления: 2015-08-21; просмотров: 408; Опубликованный материал нарушает авторские права? | Защита персональных данных |

Не нашли то, что искали? Воспользуйтесь поиском:

Ответственность за нарушение сроков выставления счет-фактуры

Бизнесмены обязаны передавать разные отчеты и декларации в ФНС в строго установленные сроки. Счета-фактуры выставляются в течение 5 дней с момента совершения операции, по которой требуется уплачивать НДС. Только при соблюдении таких условий покупатель сможет воспользоваться правом на получение вычета по этому сбору. Если нарушаются сроки, то по закону продавцы редко привлекаются к ответственности и уплачивают штрафы, но возникают разногласия с другим участником сделки.

Если счет выставляется заранее, то это не сможет негативно повлиять на возможность возврата НДС, так как документ активен даже до того момента, когда доставляются товары или оказываются услуги.

Если дата, указанная в документации, предшествует моменту отправки товара, то это не считается нарушением или серьезной ошибкой, поэтому представители ФНС не имеют право отказать покупателю в предоставлении вычета. Штраф накладывается только при отсутствии счета или предоставления документов с опозданием. Ответственность в виде санкции наступает, если информация о счетах не внесена в регистрационную книгу, которую должны вести все плательщики НДС.

Если же компания затягивает срок, то становится причиной наложения штрафа со стороны налоговых инспекторов. Если товар доставлен в конце текущего периода, а документ составляется в начале следующего периода. Штраф начинается от 10 тыс. руб., а если выявляются повторные ошибки со стороны компании, то санкция увеличивается до 30 тыс. руб.

Если недобросовестный предприниматель намеренно отказывается от выставления счетов, чтобы снизить налоговую базу, то штраф составляет 20% от долга, но не меньше 40 тыс. руб. Второй участник сделки дополнительно может подать иск в суд, так как он не сможет рассчитывать на вычет. Судьи обычно по таким делам принимают решение о взыскании с ответчика суммы, которая равна возможному вычету. Поэтому представители организаций обязаны ответственно подходить к процессу выставления счетов в установленные сроки.

Понятие договора

Первичным документом, по которому может начаться поставка или реализация товара между организациями, является договор. Как купля, так и продажа предполагают в дальнейшем поставку продукции в определенное место.

Договора такого типа составляются, если продающий сам эту продукцию и изготавливает.

Чтобы оформление отгрузки не было усложнено, необходимо в самом договоре четко обозначить, что этот товар из себя представляет. Его следует подробно описать в документации, которая заполняется для отгрузки товара и в накладных к нему.

Без такого описания договор может быть признан недействительным, если будет в случае разногласий по оплате возникшего ущерба передан в арбитражный суд.

Бухгалтерский учет реализованной готовой продукции

Однако при регистрации помечаете, что он предварительный.

При реализации товара вы выписываете новый счет-фактуру уже на произведенную сделку, который регистрируете в книге продаж (покупок) и именно на его основании будете исчислять НДС к уплате в бюджет.

Следует учесть, что если даже выписанный предварительный счет-фактура будет указан в платежном документе в качестве назначения платежа, то это можно урегулировать с покупателями соответствующим письмом. Вот пример, как бухгалтер может его составить.

——————————————————————¬¦Исх. N 1 от 16 января 2006 г. ¦¦ ¦¦Вх. __________ от ___________ ¦¦ Гл. бухгалтеру ООО «Альф໦¦ А.И

Иваново馦 ¦¦Прошу принять во внимание, что в платежном поручении N 2¦¦от 11 января 2006 г. основанием для оплаты следует считать¦¦счет-фактуру N 5 от 16 января 2006 г

¦¦ ¦¦Главный бухгалтер ООО «Гамма» __________________ (Е.Л. Сидорова)¦L——————————————————————

Второй экземпляр (ваш) следует направить в банк, чтобы на нем поставили отметку банковские работники, что они извещены об изменении назначения платежа. Если вы начислили НДС правильно и урегулировали все нюансы с покупателями, то проблем с налоговиками у вас возникнуть не должно. Однако порядок выписки таких «предварительных» счетов-фактур можно закрепить в учетной политике.

Важно помнить, что обязанность заплатить НДС или принять к вычету возникает только в случаях, прямо указанных в Налоговом кодексе РФ, то есть когда есть объект налогообложения. Предприятиям, которые получают счета-фактуры до возникновения момента реализации, не следует забывать, что данный документ не может являться основанием для возмещения налога

Конечно, его наличие при возмещении является обязательным условием, но далеко не единственным. Так, в случае налоговой проверки обоснованность вычета необходимо будет доказывать фактом реализации «на определенную дату». То есть предприятию следует иметь акт выполненных работ и документ, который подтвердит оплату. В противном случае у предприятия могут возникнуть разногласия с налоговыми органами

Предприятиям, которые получают счета-фактуры до возникновения момента реализации, не следует забывать, что данный документ не может являться основанием для возмещения налога. Конечно, его наличие при возмещении является обязательным условием, но далеко не единственным. Так, в случае налоговой проверки обоснованность вычета необходимо будет доказывать фактом реализации «на определенную дату». То есть предприятию следует иметь акт выполненных работ и документ, который подтвердит оплату. В противном случае у предприятия могут возникнуть разногласия с налоговыми органами.

Примечание. Официальная позиция

С.В. Сергеева, советник налоговой службы РФ III ранга

- Можно ли покупателю выписать счет-фактуру ранее даты, когда для него будут отгружены товары?

- Нет, нельзя.

Счет-фактура может быть выписан покупателю только после отгрузки для него товаров.

Это следует из п. 3 ст. 168 Налогового кодекса РФ, в котором сказано, что счета-фактуры выставляются не позднее пяти дней со дня отгрузки товаров, выполнения работ, оказания услуг. При этом днем выполнения работ надо признавать дату подписания акта сдачи-приемки работ.

Т.В.Бабенко

Директор

ООО «ГудВилл»

г. Саратов

В учете ООО «Элегия» были сделаны такие проводки: Дт Кт Описание Сумма Документ 41 60 На склад ООО «Элегия» поступила партия текстильных изделий ((121 500 руб.— 18 544 руб.) + (33 000 руб. — 5 034 руб.)) 130 922 руб. Проводки по счету 51 — расчетный счет Учет расчетов с покупателями при продаже Выручка от продажи товаров (работ, услуг) признается доходом от обычного вида деятельности и отражается по кредиту счета 90 «Продажи». Если же продажа разовая и не является обычным видом деятельности предприятия (например, продажа основного средства), то выручка отражается в составе прочих доходов по кредиту счета 91 «Прочие доходы и расходы».Подробно эти два счета 90 и 91 будут рассмотрены чуть позже, они интересные и не похожие на другие счета, имеют свои особенности. С продажной стоимости товаров (работ, услуг) необходимо рассчитать НДС и направить его к уплате.

Правила отгрузки товара и оформления документов для организации отгрузки

Отгрузка товара производится на основании заявки (образец ниже) Покупателя на отгрузку товара и заключенного договора Поставки.

По согласованию сторон возможна организация отгрузки товара без заключения договора.

При получении товара самовывозом со склада ООО «Сода-хлорат» необходимо предварительно согласовать с ответственным менеджером по продажам дату отгрузки и тип транспортного средства, подаваемого под отгрузку. При отгрузке наливных грузов в тару и транспорт Покупателя, необходимо предоставить гарантию (письмо) о чистоте тары (образец ниже)

При отгрузке товара через Транспортную компанию необходимо направить в адрес ООО «Сода-хлорат» письмо-потверждение передачи полномочий по забору и доставке груза Транспортной компании (образец ниже)

Для получения Товара на складе «Сода-хлорат» у Покупателя должен быть оригинал доверенности на получение товара. Отгрузка по факсимильным или электронным копиям доверенности допускается при гарантии Покупателя о предоставлении оригинала в течении 10 дней с даты отгрузки.

Требования к оформлению Доверенностей на получение товара:

В доверенности на получение товара должны быть заполнены все графы (дата и срок действия, ФИО Представителя Покупателя, правильное наименование Поставщика, наименование товара, количество), должны стоять все подписи (лица, получившего доверенность, руководителя и главного бухгалтера Организации) и круглая печать организации-Покупателя.

Отгрузка товара осуществляется на складе ООО «Сода-хлорат» по адресу: 618400,Пермский край, г.Березники, Чуртанское шоссе 3.

Схема проезда:

Режим работы склада:Въезд на территорию с 8:00 до 15:00 Выезд с территории до 16:00 Выходные: суббота, воскресенье и праздничные дни.

Оформление документов для получения товара осуществляется в отделе продаж

Режим работы отдела продаж:понедельник-пятница с 8:30 до 17:10 обед с 12:30 до 13:10 выходные: суббота, воскресенье и праздничные дни.

Всю дополнительную информацию по организации можно получить у ответственного менеджера по продажам.

Статьи закона, регулирующие правила загрузки и разгрузки

- В статье 506 ГК РФ указано: исполнитель, подписавший договор поставки обязан в условленные сроки осуществить доставку товаров получателю (покупателю).

- В статье 509 ГК РФ обозначено, что поставка — это отгрузка и момент передачи стороне, которая указана в договоре.

- В статье 223 ГК РФ указано, что заключившие договор стороны могут обговорить в тексте договора, в какой момент право собственности на продукцию перейдет от продающей к покупающей стороне.

Отсюда делаем вывод: отгрузка товара — это процесс, при котором происходит передача продукции. Она производится сразу продающей стороной или передается перевозчику для доставки определенному лицу или организации.

Примеры:

- Фирма, выполняющая перевозку, доставляет товар в определенный пункт (город, поселок), где покупатель и становится собственником товаров. Из этого места покупатель своим транспортом доставляет полученное на свои склады или в другие, необходимые ему места.

- Перевозчик довозит товар до склада или другого места для хранения покупателю. С этого момента покупатель становится собственником полученной продукции.

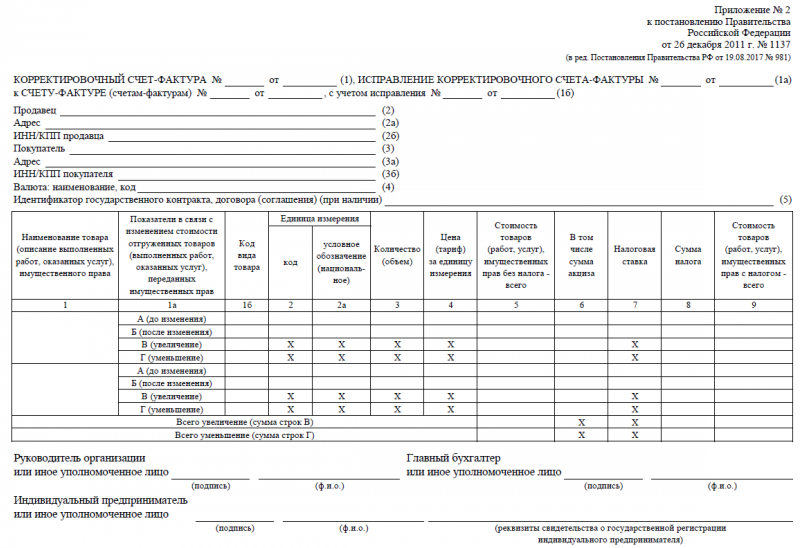

Если выставленный документ необходимо изменить

На практике довольно часто выходит, что в документы приходится вносить изменения. Например, произошла недопоставка товара или изменилась его цена. Также это требуется и тогда, когда в счете-фактуре найдена ошибка.

Для изменения информации в выставленном документе составляются исправленные и корректировочные счета-фактуры. Первый представляет собой попросту новый вариант документа, в котором содержится верная информация. Исправленный счет-фактура выписывается в течение трех лет с периода выставления первоначального документа. Это обусловлено правом покупателя в указанный срок заявить о вычете входного налога. Исправленный документ существует самостоятельно и полностью заменяет тот, в котором были указаны некорректные данные. Он выписывается в случаях, когда нужно исправить ошибку, которая не привела к изменению суммы. Например, поставщик неправильно указал наименование покупателя или налоговую ставку. Если же некорректная информация в счете-фактуре не делает вычет невозможным, то исправленный документ составлять не нужно.

В каких случаях выписывается корректировочный счет-фактура? Когда корректируется сумма сделки, например, вследствие изменения стоимости товара. При этом между сторонами должно быть заключено соглашение об изменении суммы (приложение к договору, акт, решение). Корректировочный документ составляется на сумму изменений и является дополнением к первоначальному.

Бывает, что поставщик реализовал несколько партий товара одному покупателю и на каждую выписал отдельный счет-фактуру. Однако случилось, что сумму во всех поставках необходимо изменить. Сколько счетов-фактур выписывается для корректировки? В данной ситуации нет необходимости составлять несколько документов — продавец может составить один на все изменения в адрес этого покупателя.

Самые просматриваемые слова

-

Стратегическое предприятие (организация)

-

Выпуск продукции в обращение

-

Сети инженерно-технического обеспечения

-

Аварийная ситуация на воздушном судне

-

Легитимность документа

-

Автомобильные дороги общего пользования

-

Суммарная поэтажная площадь

-

Мобилизационное задание

-

Дорожное хозяйство

-

Извещение о вводе налоговой декларации (расчета) в электронном виде

-

Адресная справка

-

Информационные машины и оборудование

-

Промышленный объект

-

Криптосредство

-

Запрос межведомственный

-

Производственная деятельность

-

Производственный инвентарь

-

Военнослужащие

-

Постижерные работы

-

Спуск руководящий ж/д пути

Всегда ли необходим этот документ?

Счет-фактура не всегда обязателен к составлению — существует несколько исключений, когда он не выписывается. Если компания использует упрощенную систему налогообложения, то счета не выставляются.

Также, если реализуемые компаний товары или производимые услуги не подлежат обложению налогами, то и составлять счет-фактуру не нужно (согласно статьи 149 пункт 3 подпункт 15 НК России).

Примером такого рода деятельности является выдача денежных средств под проценты. При этом для услуг, облагаемых налогами, составление счета является обязательным.

Кроме того, если покупатель является лицом, освобожденным от выплаты налогов, то счет не делается.

Примером в данном случае может быть индивидуальный предприниматель, работающий по системам ЕНВД и ОСНО.

Внимание. Не являясь плательщиком налога, предприниматель освобождается и от составления счетов-фактур.

В каких случаях выписывается?

Счет-фактура должен выставляться в трех основных случаях:

- Во-первых, если компания реализует услуги, товары либо права на имущество, подлежащие обложению налогами НДС (согласно НК России).

- Во-вторых, если данная организация является посредником, реализующим товары либо услуги как агент или по договору комиссии в случаях, когда применяется общая система налогообложения.

- И в-третьих, счет заполняется компанией-продавцом в случае, если она получила предоплату от покупателя за предстоящую реализацию услуг или товаров.

- Скачать бланк счет-фактуры

- Скачать образец счет-фактуры

Когда не оформляется?

Составление такого документа не является необходимым, если компания-покупатель (либо заказчик услуг) является лицом, освобожденным от выплаты налогов, например ИП, или в случае, когда в отношении него применена налоговая ставка 0%. Данное решение принято Министерством Финансов (письмо 03-07-09/13808 от 16.03.2015).

Также данное право обозначено и в 169 статье НК России (пункт 3).

Другой ситуацией, когда счет не составляется, является изменение продавцом цен в сторону увеличения с последующей корректировкой базы налогов. При этом сам продавец и фирма-покупатель являются лицами взаимосвязанными (исходя из письма Минфина РФ 03-07-11/6175 от 01.03.2013).

Важно. Если сами товары, имущественные права либо услуги являются не облагаемыми налогом, то счет-фактура также не требуется (согласно статьи 169 пункт 3 НК России).

Комментарии

Прямой контакт потребителя и сотрудников склада обеспечивается также устной передачей заказа по телефону.

Выполнение заказа начинается с отборки товаров с мест хранения, основанием для которой является отборочный лист или счет-фактура.

В зависимости от характера заказов мелкие партии товаров, полученных от различных поставщиков, объединяются в более крупные, и наоборот, товары, полученные крупными партиями, дробятся на мелкие. Стоимостной контроль складских операций подтвердил, что часто на практике затраты на выполнение мелкопартионных заказов небольшой стоимости не покрываются доходами, полученными от их реализации. Для сбалансировки подобных потерь устанавливается минимальный размер партии товаров, включаемых в заказ.

Существует два метода отборки товаров: индивидуальный и комплексный.

Первый предполагает индивидуальное обслуживание заказчика, второй — отбор товаров с мест хранения одновременно для нескольких заказчиков по свободному отборочному листу.

В первом случае отборщик комплектует каждый заказ отдельно, последовательно обходя места хранения и отбирая товары. Количество обходов склада, совершаемое отборщиком, равно количеству заказов.

Во втором случае один отборщик с каждого места хранения отбирает товары одной партии одновременно по всем заказам. Количество обходов склада отборщиком в этом случае равно количеству мест хранения (специализированных секций). Далее отобранные партии товаров сортируют по отдельным заказам. Такой метод комплектования заказов целесообразно применять на складах, где выделено отдельное помещение.

Отборка может быть ручной (для небольшого количества товаров) и механизированной.

Операции по отборке товаров для комплектования заказов весьма трудоемки и монотонны. Использование средств оптического сканирования и различных идентификационных кодов позволяет сократить затраты ручного труда и время выполнения заказов.

Укомплектованный заказ обязательно подвергается проверке, затем направляется на упаковку.

Отобранные при комплектовании заказа товары помещают в соответствующую тару: специальные разборные ящики, брезентовые мешки, контейнеры и др. В каждую единицу тары вкладывается упаковочный лист.

Загруженную тару маркируют, пломбируют и перемещают в экспедицию, где ведется учет сформированных партий товаров. Экспедиция заказывает автотранспорт и организует отправку товаров заказчику.

Подготовленный к отправке товар перемещают в зону отгрузки.

Отгрузка товаров со склада — заключительный этап складских операций, завершающий процесс выполнения заказов.

Товары со склада могут быть отпущены работникам железной дороги для доставки в адрес покупателя, отправлены заказчику собственным транспортом торгового предприятия или вывезены транспортом заказчика. Характер оперативного процесса при отпуске товаров обусловлен видом транспорта (если товар отправляют по железной дороге, то отпуск его со склада заканчивается передачей экспедитору транспортно-экспедиционного отдела). При поставке товаров в розничную сеть средствами склада товары передают в ведение транспортно-экспедиционного отдела базы или транспортной организации, осуществляющей доставку.

Для осуществления планомерного отпуска товаров на складах разрабатываются недельные, дневные и часовые оперативные планы-графики, предусматривающие необходимую расстановку людей для выполнения отдельных видов работ, сроки комплектования заказов в экспедиции, а также время подачи транспортных средств под погрузку. Доя определения перечня работ, последовательности и сроков их выполнения по каждому складу разрабатывается технологическая карта.

Отпуск товара со склада документально оформляется накладной, которая в торговой форме является как приходным, так и расходным товарным документом.

Главная — Статьи

Почему важно следить за оформлением

Документ, которому посвящена эта статья, необходим для заявления вычета НДС покупателем. Если же в нем будут допущены критичные ошибки, то налоговая служба не признает вычет. Значит, компании придется доплачивать налоги, а в худшем случае еще и платить штраф

Поэтому при получении счета-фактуры важно тщательно проверять его основные реквизиты

Справедливости ради заметим, что не любая ошибка повлечет отказ в вычете. Существует ряд параметров сделки, которые должны идентифицироваться по счету-фактуре, а именно:

- покупатель и продавец;

- объект договора;

- стоимость товара (услуги) или сумма предоплаты;

- ставка и сумма НДС.

Если по счету-фактуре определяются указанные параметры, то вычет по нему заявлять можно, несмотря на прочие ошибки. Получив отказ ИФНС, налогоплательщик может смело обращаться в суд. Однако если поставщик при формировании счета допустил ошибку, например, в стоимости товара или сумме налога, то на преференцию по НДС покупатель может не рассчитывать.

Итак, счет-фактура очень важен для расчета НДС у поставщика и вычета его входящей части у покупателя. Необходимо следить за актуальной формой документа, ведь она периодически меняется

И крайне важно соблюдать порядок и сроки его составления, а также не допускать критичных ошибок, которые повлекут непризнание вычета у покупателя

Оформление документов при передаче товаров через транспортную компанию

Полный ли комплект документов мы получаем от своих торговых партнеров и перевозчиков? Все ли необходимые документы мы сами оформляем при отгрузке товара контрагенту через автоперевозчика? Как убедить контрагента в том, что часть сопроводительных документов необходимо вернуть продавцу-поставщику? Ответы на эти вопросы даются в статье.

Компания продает товар покупателю, при этом отгружает товар в адрес покупателей через транспортную компанию, передавая товарную накладную (форма ТОРГ-12) и счет-фактуру. Представитель транспортной компании, получая товар для перевозки, расписывается и представляет доверенность от транспортной компании. При этом от покупателя документы с подписью и печатью чаще всего не возвращаются. Какие документы со стороны покупателя и со стороны транспортной компании должны быть оформлены при передаче товаров через транспортную компанию?

При передаче товаров через транспортную компанию со стороны покупателя продавец должен получить документальное подтверждение о получении им товара — таким документом является переданная в адрес покупателя товарная накладная (форма ТОРГ-12), оформленная соответствующими реквизитами от покупателя. Порядок и способ отправки накладной в адрес продавца должен быть прописан в договоре поставки.

Со стороны транспортной компании в адрес продавца направляется оформленная доверенность на получение груза представителем транспортной компании в соответствии с договором и заявкой заказчика. Второй документ от транспортной компании — это соответствующим образом оформленный третий экземпляр товарно-транспортной накладной (ТТН), изначально выписанной продавцом (форма N 1-Т). Однако в соответствии с правилами, изложенными далее, этот экземпляр ТТН направляется только заказчику транспорта.

Если продавец не является заказчиком доставки товара (нет договора на перевозку), то по действующим правилам после доставки товара транспортная компания не отправляет третий экземпляр ТТН в адрес продавца, поскольку отношения с транспортной компанией у продавца заканчиваются с момента передачи груза представителю транспортной компании.

На основании п. 1 ст. 9 Федерального закона от 21.11.1996 N 129-ФЗ «О бухгалтерском учете» все хозяйственные операции, проводимые организацией, должны оформляться оправдательными документами. Указанные документы служат первичными учетными документами, на основании которых ведется бухгалтерский учет. Требования о документальном подтверждении доходов (ст. 248 НК РФ) и расходов (ст. 252 НК РФ) предъявляет гл. 25 «Налог на прибыль» НК РФ. Помимо учетных требований, указанные документы необходимы для подтверждения исполнения договорных отношений между контрагентами-участниками.

Товарная накладная (форма ТОРГ-12) применяется для оформления продажи (отпуска) товарно-материальных ценностей сторонней организации и составляется в двух экземплярах. Первый экземпляр остается в организации, сдающей товарно-материальные ценности, и является основанием для их списания. Второй экземпляр передается сторонней организации и является основанием для оприходования этих ценностей (Постановление Госкомстата России от 25.12.1998 N 132).

При передаче товаров покупателю через транспортную компанию помимо товарной накладной (форма ТОРГ-12) необходимым документом является товарно-транспортная накладная (Письмо УФНС России по г. Москве от 16.12.2005 N 20-12/93109).

Товарно-транспортная накладная (далее — ТТН) (форма N 1-Т) является документом, подтверждающим заключение договора перевозки груза, а также предназначена для учета как движения товарно-материальных ценностей, так и расчетов за их перевозки автомобильным транспортом.