Проводки по счету 99

Содержание:

- Распределение прибыли в ооо бухгалтерские проводки

- Что делать с результатами работы?

- Разницы

- Распоряжение нераспределенной прибылью прошлых лет

- Страховые взносы

- Доходы

- Если фирма сработала в убыток

- Как закрывается счет

- Признание расходов и доходов: два законных способа

- Чистая прибыль и ее использование

- Счет 84 — бухгалтерские проводки и примеры

- Проводки по НДС для чайников

- Что это такое

- Учет входного НДС и списание его в состав расходов: проводка

Распределение прибыли в ооо бухгалтерские проводки

В бухгалтерском учете эта операция может отображаться на двух счетах:

- 75-2 – данные учредители не являются штатными сотрудниками;

- 70 – данные учредители являются штатными сотрудниками предприятия.

Получите 267 видеоуроков по 1С бесплатно:

- Бесплатный видео самоучитель по 1С Бухгалтерии 8.3 и 8.2;

- Самоучитель по новой версии 1С ЗУП 3.0;

- Хороший курс по 1С Управление торговлей 11.

Начисление и выплата дивидендов в бухгалтерских проводках Счет Дт Счет Кт Сумма проводки, руб. Описание проводки Документ-основание Выплата дивидендов деньгами проводки 84 70 (75-2) 175 000 Начисление дивидендов акционеру-резиденту пропорционально долевому участию каждого учредителя (500 000 руб.

ВажноНо уставом может быть изменен этот порядок, то есть можно указать непропорциональное распределение прибыли. Однако надо учитывать, что в целях налогообложения распределение прибыли, которое непропорционально доле, налоговые органы дивидендами не признают (Письмо ФНС России от 16.08.2012 N ЕД-4-3/)

Основанием для распределения прибыли являются данные бухгалтерской отчетности.ВниманиеСложность может возникнуть в том случае, если общество применяет один из специальных режимов налогообложения – упрощенный режим (особенно с объектом доходы), налог на вменённый доход. В этом случае никаких ограничений нет, тем более что организации, применяющие специальные режимы, также должны составлять бухгалтерскую отчетность

Отсутствие необходимости учитывать расходы для целей налогообложения не означает, что в бухгалтерском учете эти расходы не принимаются.

Что делать с результатами работы?

Если по итогам года у компании образовался доход, то с 84 счета его можно распределить по статьям:

- на выплату дивидендов;

- начисление премий по итогам года работникам;

- пополнение резервного капитала фирмы;

- на погашение убытков за прошедшие годы;

- для увеличения уставного капитала.

Примечание от автора! Решение о распределении чистой прибыли может принять только учредитель (совет директоров). Указание должно быть издано в письменном виде и доведено до сведения всех заинтересованных лиц. В случае, если учредитель не совершил действий, самостоятельно распределять накопленные на 84 счете средства строго воспрещается.

Для облегчения своего труда по учету доходов и расходов в целях налогообложения бухгалтер может вести регистры. Их форма и оглавление самостоятельно разрабатываются и утверждаются на предприятии. При составлении налоговой декларации они окажут неоценимую помощь.

Разницы

Показатели в фискальных и бухгалтерских отчетах совпадают не всегда. Так прибыль, фигурирующая в налоговой декларации, часто не равна сумме чистой прибыли, получившихся по бухгалтерским документам. Значит и налог, который подлежит уплате, и налог по документам бухучета, могут иметь совершенно разные величины. Чтобы они совпали, государство утвердило правило, которое называется ПБУ 18/02.

Не все организации обязаны применять данное правило. От него освобождены кредитные и государственные учреждения. Также это правило не применяют организации, работающие по упрощенной финансовой, бухгалтерской отчетности.

Для тех, кто использует правило

Разности между фискальной и бухгалтерской выручкой бывают временными либо постоянными. Последние случаются, если затраты или доходы указываются только в одном учете — фискальном или бухгалтерском. Такое происходит в следующих ситуациях:

- Затраты или доходы не могут быть включены в расчет базы, с которой платится «прибыльный» налог, но должны использоваться при составлении бухгалтерской отчетности.

- Затраты или доходы фигурируют только при налогообложении, но в бухгалтерских отчетах этих сумм нет.

Постоянные траты, которые записываются только в один учет и пропускается в другом, называют ПНО. А доходы, из-за которых получаются разницы временной группы, называются ПНА.

ПНО

К группе постоянных НО относятся, например, траты на проведение корпоратива или стоимость имущества, которое было получено бесплатно.

Размер ПНО рассчитывается так:

ПНО = сумма затрат, которые включены только в налоговую отчетность * налоговую ставку (20%)

ПНО = сумма затрат, которые включены только в бухгалтерскую отчетность * налоговую ставку (20%).

ПНА

К постоянным налоговым активам относят, например, государственную пошлину, которая была выплачена за недвижимость, приобретенную не для последующей перепродажи.

Этот показатель можно вычислить по формулам:

ПНА = сумма затрат, которые фигурируют только в фискальной отчетности * 20% (налоговая ставка)

ПНО = сумма затрат, которые фигурируют только в документах бухучета * 20%.

Постоянные разницы: проводки и отчетность

НО постоянной группы записываются в дебетовом счете 99. При этом по кредиту вносится цифра 68.

Постоянные НО необходимо записывать наоборот: дебет по счету 68, а кредит по счету 99.

Приведем пример. ОАО «Снеговик» безвозмездно принял денежную помощь в размере 200 000 рублей.

Бухгалтер должен отразить эту операцию так:

Д 51 К 9-1-1 200 000 рублей.

Принятые безвозмездно деньги признаются в числе остальных доходов акционерного общества.

Эта операция отражается в бухгалтерских документах, но в налоговую отчетность ее включать не нужно. Поскольку деньги, поступившие безвозмездно, не подлежат налогообложению. Поэтому необходимо сделать проводку:

Д 68 К 99 ПНА 40 000 рублей (200 000 * 20%)

Распоряжение нераспределенной прибылью прошлых лет

Получаемая компанией прибыль может распределяться исключительно по распоряжению собственников компании. Эта норма предусмотрена законами «Об обществах с ограниченной ответственностью» от 08.02.1998 № 14-ФЗ и «Об акционерных обществах» от 26.12.1995 № 208-ФЗ.

Но есть и некие рамки распределения, устанавливающие, что при образовании по итогам года у компании НП ее разрешается направить на следующие цели:

- выдачу дивидендов;

- погашение ранее образовавшихся убытков;

- на счет 84 для накопления прибыли с целью ее дальнейшего использования;

- формирование резервного капитала;

- увеличение уставного капитала;

- другие цели, установленные законами № 14-ФЗ и № 208-ФЗ.

Направление НП на вышеперечисленные цели сопровождается соответствующими проводками в бухгалтерском учете:

|

НП текущего года направлена: |

Дт |

Кт |

|

На начисление дивидендов |

||

|

Формирование резервного капитала |

||

|

Увеличение уставного капитала |

В обстоятельствах, когда компания принимает решение направить нераспределенную прибыль на счете 84 на компенсацию убытков прошлых лет, необходимо оформить проводку между внутренними субсчетами. Иначе говоря, сделать внутреннюю проводку.

Когда компания по итогам года получает убыток, погасить его разрешается из следующих ресурсов:

- резервного капитала;

- НП прошлых лет;

- уставного капитала (после изменения в уставе);

- целевых средств, принадлежащих учредителям.

В данном случае требуется выполнить следующие проводки:

|

Если убыток гасится за счет: |

Дт |

Кт |

|

Резервного капитала |

||

|

Целевых средств учредителей |

||

|

Уставного капитала |

Кроме того, компания имеет возможность существенно снизить убыток, образовавшийся в текущем периоде, за счет нераспределенной прибыли прошлых лет. В компании, решившей поступить таким образом, бухгалтер сделает внутреннюю запись по счету 84.

Страховые взносы

Для отражения сумм страхового обеспечения застрахованных лиц используется отдельный бухсчет 69 «Расходы по социальному страхованию и обеспечению». На данном счете необходимо отразить все виды взносов, которые компания начисляет на заработную плату своих работников.

В учете предусмотрите детализацию платежей по отдельным субсчетам в разрезе видов страхового обеспечения: ОПС, ОМС, ВНиМ и взносы на травматизм. Закрепите данную информацию в учетной политике.

Основные бухгалтерские проводки по зарплате и налогам:

|

Операция |

Дебет |

Кредит |

|

Начислена заработная плата |

20, 23, 25, 26, 29, 44 и так далее |

70 |

|

Удержан НДФЛ |

70 |

68 |

|

Зарплата выдана |

70 |

50 — из кассы 51 — с расчетного счета |

|

Начислены страховые взносы |

20, 23, 25, 26, 29, 44, и т. д. |

69 |

|

Уплачены взносы в бюджет |

69 |

51 |

|

Начислены штрафы по страховому обеспечению |

91 |

69 |

|

Начислены пени по страховым взносам |

99 |

69 |

|

Пени и штрафы уплачены в бюджет |

69 |

51 |

Подробнее о том, как отражать в бухучете начисление заработной платы, в статье «Проводки по зарплате».

Доходы

Рассмотрим особенности расчета доходности для разных категорий коммерческих организаций.

Категория 1. Отечественные компании рассчитывают прибыль по следующей формуле:

Прибыль = Доход – Производственные траты

Производственные траты — это расходы, которые напрямую связаны с производством товара либо услуги. К таким затратам относятся общепроизводственные издержки, закупка материалов, оплата труда.

Категория 2. Компании, центральный офис которых находится за рубежом, но в России функционирует постоянное представительство. Рассчитывают прибыль немного по-другому:

Прибыль = Доход – Затраты представительства иностранной компании в РФ.

Доходы, которые получают российские фирмы, делят на две категории:

- Доходы, которые получило предприятие, реализовав товары или услуги.

- Доходы, не связанные с продажей товаров или услуг (внереализационные). К этой категории относятся выручка от сбыта или покупки зарубежной валюты; дивиденды, поступившие от сторонних юридических лиц; подаренное имущество; проценты по ссуде; неустойка за несоблюдение условий контракта партнером или клиентом.

Если фирма сработала в убыток

Прибыльность — не единственный результат деятельности компании за отчетный период. Довольно часто предприятия срабатывают в убыток. То есть в отчетном периоде расходы экономического субъекта превышают сумму полученного дохода.

В таком случае аванс, уплаченный компанией за предшествующий отчетный квартал или месяц, может превысить сумму начисленного ННП за текущий период. Следовательно, необходимо скорректировать данные бухгалтерского учета. Рассмотрим на конкретном примере, как это отразить в учете.

ООО «ВЕСНА» начислила аванс за 1 квартал 2019 г. в сумме 250 000 рублей. По итогам 1 полугодия сумма платежа по ННП составила 200 000 рублей. Корректируем данные следующими бухгалтерскими записями:

Начислен аванс по ННП за 1 квартал 2019 г.

Отражена оплата авансового платежа в бюджет

Скорректирована сумма аванса за 1 полугодие 2019 г.

(200 000 – 250 000)

Напомним, как определить финансовый результат деятельности предприятия. Убыток или прибыль до налогообложения (проводка) определяется как разница между суммой оборотов по дебету и кредиту счета 99 в корреспонденции со счетами 90 (субсчет «Прибыль/убыток от продаж») и 91 (субсчет «Сальдо прочих доходов и расходов»). Если за отчетный период складывается кредитовый остаток, это говорит о том, что компания получила прибыль. Дебетовое сальдо на конец периода говорит о понесенных убытках.

Как закрывается счет

Закон обязывает организации ежемесячно закрывать счета, на которых собирается информация о доходах и расходах от основной и побочной деятельности компании. Счет 91 бухгалтерского учета позволяет это сделать в несколько этапов:

- Ежемесячно на субсчет 91.09 переносится разница между дебетом и кредитом, а также происходит перенос показателей на счет 99 «Прибыли и убытки» на синтетическом уровне.

- В конце годового отчетного периода должны закрываться аналитические уровни и проводиться реформация баланса.

Чтобы корректно закрыть счет 91 в конце месяца, в первую очередь необходимо посчитать сумму сальдо по всем субсчетам, чтобы иметь полную картину того, что будет входить в следующий отчетный период. Для выявления промежуточного финансового результата нужно сравнить итоги по дебету субсчета 91.2 и кредиту субсчета 91.1. Полученный остаток по дебету говорит об убытках, по кредиту означает прибыль компании в отчетном периоде.

Какие проводки сделает бухгалтер, чтобы закрыть счет 91:

- Дт91.1 — Кт91.9 — закрывается доходная часть.

- Дт91.9 — Кт91.2 — закрывается расходная часть.

- Дт91.09 — Кт99 — учтена прибыль.

- Дт99 — Кт91.09 — учтен убыток.

После ежемесячного закрытия синтетического уровня счета 91, в течение года на нем продолжают собираться аналитические сведения, отражающие:

- Виды доходов и расходов.

- Статьи затрат.

- Подразделения.

Чтобы обнулить все аналитические остатки по счету 91, в конце года на предприятии должна быть проведена реформация баланса. Какие проводки сделает бухгалтер для закрытия 91 счета в конце года:

- списание сальдо прочих расходов выражается такой бухгалтерской проводкой Дт91.01 — Кт91.09;

- закрываются расходы Дт91.09 — Кт91.2.

После этого останется только закрыть полученный итог на счет 99 «Прибыли и убытки». В зависимости от финансового результата будет сделана одна из двух проводок:

- Дт91.9 — Кт99 — отражена прибыль, сформированная по итогам отчетного года.

- Дт99 — К91.9 — зафиксирован убыток, полученный не от основного вида деятельности.

Все операции по счету 91 должны быть документально подтверждены. Какие документы могут запросить контролирующие органы:

- Счета-фактуры.

- Бухгалтерские справки.

- Акты приема-передачи.

- Инвентаризационные описи.

- Амортизационные ведомости.

Важно! Если не закрыть счет 91 и не перенести с него данные по аналитическому и синтетическому учету на счет 99, то его остаток в конце года будет отражаться в балансе. В результате бухгалтер не сможет сформировать верный результат финансовой деятельности компании

Бухгалтер закрывает месяц

Бухгалтер закрывает месяц

Признание расходов и доходов: два законных способа

Закон позволяет коммерческим предприятиям признавать доходы и затраты двумя способами:

- кассовый;

- начисление.

Первый способ предполагает, что предприятие записывает в фискальные отчеты факт появления дохода, когда:

- денежные средства принял кассир;

- произошел перевод на расчетный банковский счет компании.

Траты же признаются, когда осуществляются выплаты из кассы, происходит выбывание имущества или списание денег с банковского счета предприятия. Этот метод могут использовать только небольшие организации, выручка которых за последние четыре месяца не превышает одного миллиона рублей.

Компании, использующие второй метод, начисление, учитывают расходы и доходы тогда, когда эти операции произошли. Например, при покупке сырья в налоговых документах будет отражаться дата его передачи на производство.

Чистая прибыль и ее использование

Когда говорят, что отражена чистая прибыль, проводка подразумевается такая:

Дебет счета 99 – Кредит счета 84

Оставшаяся в распоряжении организации чистая прибыль отчетного года может быть направлена на погашение убытков прошлых лет, увеличение уставного капитала, выплату дивидендов, а также на иные цели.

При распределении прибыли участникам, к примеру, проводка может быть такая:

Дебет счета 84 – Кредит счета 75 «Расчеты с учредителями», субсчет «Расчеты по выплате доходов»

При использовании чистой прибыли проводки могут быть и такие:

| Операция | Дебет счета | Кредит счета |

|---|---|---|

| Прибыль направлена на формирование резервного капитала | 84 | 82 «Резервный капитал» |

| Увеличен уставный капитал за счет прибыли организации | 84 | 80 «Уставный капитал» |

| Начислены дивиденды из прибыли участникам, являющимся работниками организации | 84 | 70 «Расчеты с персоналом по оплате труда» |

Также читайте:

- Проводки в бухгалтерском учете

- Дата подписания электронного документа

- План счетов бухгалтерского учета 2020

Счет 84 — бухгалтерские проводки и примеры

Счет бухгалтерского учета 84 используют для отражения и анализа обобщенной информации о нераспределенной прибыли (непокрытом убытке), сумма которого определяется по итогам отчетного финансового года. С помощью типовых проводок и наглядных примеров мы поможем Вам разобраться в специфике использования счета 84 и в особенностях отражения операций с нераспределенной прибылью.

Сумма чистой прибыли (убытка) определяется по итогам отчетного года при реформации баланса. При определении прибыли ее сумма проводится по Кт 84 в корреспонденции с Дт 99. Если в отчетном году выявлен убыток, то его показатель отражается по Дт 84.

Сумма чистой прибыли на счете 84 может быть распределена:

Убыток, сумма которого сформирована на бухгалтерском счете 84, может быть покрыт за счет собственных средств акционеров, а также средствами резервного капитала:

| Дт | Кт | Описание |

| 82 | 84 | Убыток покрыт средствами резервного фонда |

| 84 | 83 | Прибыль направлена на формирование добавочного капитала |

По итогам 2015 года АО «Фантазия» получило прибыль в размере 184.200 руб. Решением правления АО «Фантазия» было установлено, что прибыль будет распределена следующим образом:

Бухгалтером АО «Фантазия» были сделаны такие проводки:

| Дт | Кт | Описание | Сумма | Документ |

| 99 | 84.01 Нераспределенная прибыль | Отражена сумма чистой прибыли, полученной АО «Фантазия | 184.200 руб. | Отчет о прибыли и убытках |

| 84.01 Нераспределенная прибыль | 82 | Часть средств от суммы нераспределенной прибыли направлена на пополнение резервного фонда (184.200 руб. * 12%) | 22.104 руб. | Протокол решения правления |

| 84.01 Нераспределенная прибыль | 75 | Часть средств от суммы нераспределенной прибыли направлена на выплату дивидендов акционерам АО «Фантазия» (184.200 руб. * 65%) | 119.730 руб. | Протокол решения правления |

| 84.01 Нераспределенная прибыль | 84.02 Прибыль, подлежащая распределению | Остаток средств в виде нераспределенной прибыли отражен в учете (184.200 руб. — 22.104 руб. — 119.730 руб.) | 42.366 руб. | Протокол решения правления |

Согласно учетной политике АО «Мегаполис», одним из источников капитальных инвестиций является нераспределенная прибыль. В январе 2016 АО «Мегаполис» приобретен конвейерный станок стоимостью 175.300 руб., НДС 26.741 руб.

В учете АО «Мегаполис» были сделаны следующие записи:

| Дт | Кт | Описание | Сумма | Документ |

| 08 | 60 | Приобретен конвейерный станок (175.300 руб. — 26.741 руб.) | 148.559 руб. | Товарная накладная |

| 19.1 | 60 | Учтена сумма входящего НДС по приобретенному станку | 26.741 руб. | Счет-фактура |

| 01 | 08 | Принят к учету приобретенный конвейерный станок | 148.559 руб. | Акт ввода в эксплуатацию ОС |

| 68 НДС | 19.1 | Принята к вычету сумма входящего НДС | 26.741 руб. | Счет-фактура |

| 84.02 | 84.03 | Учтено целевое финансирование стоимости приобретенного станка (за счет использования чистой прибыли) | 148.559 руб. | Товарная накладная, Акт ввода ОС, Отчет о прибыли и убытках |

По итогам 2015 года АО «Фиеста» получило убытки в размере 841.800 руб. Учредителями АО «Фиеста» выступают Савельев Р.Н. (58% доли в уставном капитале) и Марков К.Л. (42% доли в уставном капитале). Решением правления было установлено, что покрытие убытков 2015 года будет осуществлено за счет учредителей:

- за счет Савельева — 488.244 руб. (841.800 руб. * 58%);

- за счет Маркова — 353.556 руб. (841.800 руб. * 42%).

Протокол решения правления был подписан в феврале 2016. В том же месяце от Савельева и Маркова поступили средства а расчетный счет АО «Фиеста».

Для отражения операций по покрытию убытка за счет собственных средств учредителей, в балансе АО «Фиеста» были открыты следующие субсчета:

- 75.1 — Средства Савельева, направленные на погашение убытка;

- 75.2 — Средства Маркова, направленные на погашение убытка.

В учете АО «Фиеста» были сделаны такие записи:

| Дт | Кт | Описание | Сумма | Документ |

| 75.1 | 84 | Отражена задолженность Савельева по погашению убытка собственными средствами | 488.244 руб. | Протокол решения правления |

| 75.2 | 84 | Отражена задолженность Маркова по погашению убытка собственными средствами | 353.556 руб. | Протокол решения правления |

| 51 | 75.1 | Зачислены средства от Савельева в счет погашения убытка 2015 года | 488.244 руб. | Банковская выписка |

| 51 | 75.2 | Зачислены средства от Савельева в счет погашения убытка 2015 года | 353.556 руб. | Банковская выписка |

| 99 ПНО | 68 Налог на прибыль | Учтена сумма постоянного налогового обязательства (488.244 руб. * 20%) | 97.649 руб. | Протокол решения правления |

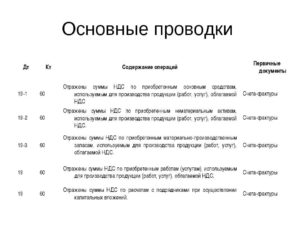

Проводки по НДС для чайников

Проводки по НДС должны быть отражены соответствующим образом в бухгалтерском и налоговом учете. В статье расскажем, как правильно отражать операции по начислению налога на добавленную стоимость, а также разберемся в некоторых особенностях бухучета НДС.

КонсультантПлюс ПОПРОБУЙТЕ БЕСПЛАТНО

Получить доступ

Расчеты по платежам в соответствующие бюджеты следует отражать на специальном бухгалтерском счете 68. В части расчетов по налоговому обязательству на добавленную стоимость (НО ДС) к счету 68 создают отдельный субсчет «НДС».

По кредиту счета 68 в бухучете следует отражать суммы налоговых обязательств начисленные, то есть подлежащие перечислению в соответствующий бюджет России. А по дебету данного бухсчета учитываются суммы произведенных платежей, то есть уплаченные налоги. Также в дебете сч. 68 следует отражать суммы, возмещенные из бюджета.

Помимо сч. 68, для отражения бухгалтерских проводок по НДС входному используют спецсчет 19 «НДС по приобретенным ценностям».

Входной налог образуется при приобретении товаров, продукции, работ и услуг, в стоимость которых уже включены данные налоговые обязательства.

Следовательно, по дебету счета 19 отражаются сумма налоговых обязательств ДС, учтенная в стоимости покупки. А затем налоговое обязательство предъявляется к вычету из бюджета и кредитуется в корреспонденции с 68 счетом.

Например, ООО «Весна» приобрело материалы на сумму 100 000 рублей, в том числе НО ДС 10 000 руб. В то же время ООО «Весна» реализовало продукцию на сумму 200 000 рублей. Начислен налог в размере 20 % — 40 000 руб.

Составлены записи:

| Операция | Дебет | Кредит | Сумма, руб. |

| Отражено поступление материалов | 10 | 60 | 90 000 |

| Отражен входной НДС | 19 | 60 | 10 000 |

| НО ДС предъявлено к вычету из бюджета | 68 | 19 | 10 000 |

| Начислен НДС на реализованную продукцию | 9091 | 68 | 40 000 |

Затем бухгалтер сверяет обороты по счету 68.

По условиям нашего примера, ООО «Весна» начислило НО ДС в отчетном периоде 40 000 руб, а к вычету предъявило 10 000 руб. Следовательно, к уплате в бюджет подлежит только 30 000 рублей (40 000 – 10 000).

Рассмотрим правила отражения данных налоговых обязательств подробнее.

Отражаем НДС при покупке активов

Для осуществления своей деятельности компании необходимо приобретать работы, продукцию, услуги и сырье (ГСМ, коммунальные услуги, строительные материалы, хозяйственные товары и прочее).

В стоимость некоторых материальных ценностей уже включены налоговые обязательства по ДС, следовательно, чтобы избежать многократного налогообложения товаров, покупатель вправе принять НДС к вычету, проводкой отразив операцию в бухучете.

Типовые бухгалтерские записи:

| операции | Дебет | Кредит |

| Отражен входной налог на добавленную стоимость при покупке активов и материальных ценностей (ОС, МПЗ, НМА, работы, товары, услуги) | 19 | 60 |

| Налог на ДС списан при передаче материальных ценностей в производство, реализация которого освобождена от обложения НДС | 202329 | 19 |

| НО списано, если подтвердить входной налог на ДС не представляется возможным (счет-фактура утрачен) | 91 | 19 |

| Отражено восстановление НДС, проводки по предъявленному ранее НО, по активам, используемым в операциях, не облагаемых НО ДС | 202329 | 68 |

| Налоговое обязательство принято к вычету | 68 | 19 |

Отметим, что случаи, в которых следует восстанавливать НДС, строго регламентированы в п. 1-4, 6 пункта 3 статьи 170 НК РФ. Оговорок, исключений законодательство не предусматривает.

Учет НДС с реализации: проводки

Деятельность любой коммерческой компании направлена на получение экономической выгоды — прибыли. Для достижения этой ключевой цели фирма реализует произведенную продукцию, выполняет какие-либо работы или оказывает услуги.

Операции по продажам, реализации должны включать в свою стоимость налог на добавленную стоимость. Однако есть исключения: статья 149 Налогового кодекса.

Типовые бухгалтерские проводки:

| Операция | Дебет | Кредит |

| Начислен НДС, проводка составляется при продажах товаров или реализации работ, услуг | 90 | 68 |

| Начисление налога на добавленную стоимость с поступивших авансов за продукцию, услуги, работы | 76 | 68 |

| Произведен зачет НДС, проводка по авансам после отгрузки товаров, подписания актов выполненных работ | 68 | 76 |

| Отражен налог на ДС при безвозмездной передаче материальных ценностей | 91 | 68 |

| Оплачена налоговая задолженность | 68 | 51 |

Что это такое

Основной вид деятельности компании приносит ей не только доход, но и требует расходов на поддержание и развитие. Увеличение экономических выгод считается доходом, а возникновение дополнительных обязательств — расходом. В бухучете все эти операции отражаются на счете 90 «Продажи». Но существуют еще поступления и затраты, не связанные с основным видом деятельности, которые тоже необходимо учитывать. Для этих целей по Приказу Министерства финансов № 94Н был открыт 91 счет бухгалтерского учета «Прочие доходы и расходы». Относится он к финансово-результативным и предназначен для отражения положительных и отрицательных результатов прочей деятельности предприятия. После последней редакции Плана счетов выполняет две роли:

Прибыль и убытки

Прибыль и убытки

- Служит для отражения результата от неосновной хозяйственной деятельности.

- Является собирательным, служит для сбора и хранения информации по операциям, не относящимся к основному виду деятельности.

Роль в бухучете

Роль в бухучете

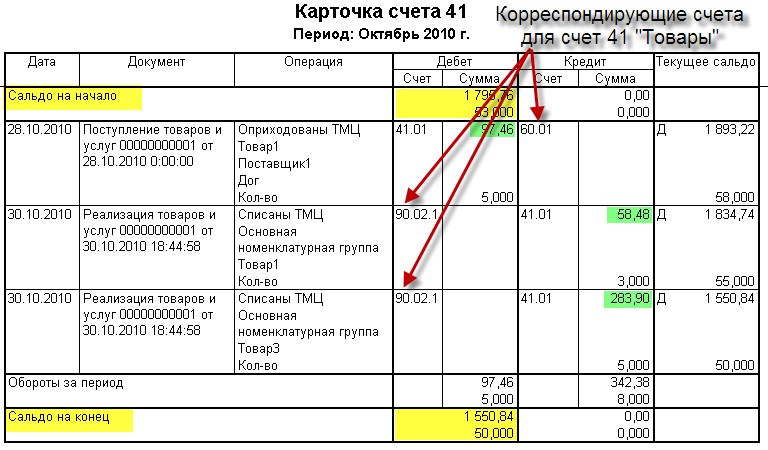

Учет входного НДС и списание его в состав расходов: проводка

Если, к примеру, приобретенные товары вы планируете использовать в необлагаемых НДС операциях, то сумму входного налога по этим товарам нельзя принять к вычету, но можно учесть в стоимости данных товаров (пп. 1 п. 2 ст. 170 НК РФ).

| Операция | Проводка |

|---|---|

| Учтен НДС по приобретенным товарам | Дебет счета 19 — Кредит счета 60 «Расчеты с поставщиками и подрядчиками» (Кредит счета 76 «Расчеты с разными дебиторами и кредиторами») |

| НДС по приобретенным товарам включен в стоимость этих товаров | Дебет счета 41 «Товары» — Кредит счета 19Также, в зависимости от ситуации, счет 19 может корреспондировать со счетами 10 «Материалы», 08 «Вложения во внеоборотные активы» и т.д. |

Если в рамках не облагаемых НДС операций предъявлен налог не по товарам, а по работам и услугам, стоимость которых учитывается в составе расходов организации, то и входящий НДС по ним относится на расходы. К примеру, делаются такие проводки:

Дебет счетов 44 «Расходы на продажу», 26 «Общехозяйственные расходы» и др. — Кредит счета 19