Кбк для уплаты усн

Содержание:

- Как правильно заполнить платежку ИП на УСН «доходы»

- Какой КБК для уплаты пени по УСН «доходы» в 2019–2020 годах

- Минфин внес изменения в КБК на 2019 год

- Кбк 6 Процентов По Усн Для Ип 2019

- Кбк усн 6 процентов 2020 для ип без работников

- Как заполнить платежное поручение

- Наказания

- Новшества по КБК с 1 января 2020 года

- Особенности уплаты пеней: заполняем платежку

- КБК УСН – почему это важно в 2020 году?

- 1 процент в ПФР с доходов, превышающих 300 тыс. рублей

- Налогоплательщики

- Как правильно оплачивать страховые взносы в ПФР и ФФОМС

Как правильно заполнить платежку ИП на УСН «доходы»

Основные реквизиты можно разделить на несколько групп.

1. Сведения о налогоплательщике

Необходимо указать фамилию, имя, отчество, ИНН и адрес прописки. Адрес указывать обязательно, без него банк не пропустит налоговый платеж. В платежном поручении также указываются расчетный счет налогоплательщика, банк, где он открыт, его БИК и корсчет, КПП остается незаполненным.

Для дополнительной идентификации статуса налогоплательщика указываются в полях:

- 101 — код 09;

- 105 — код ОКТМО, соответствующий муниципальному образованию, где вы прописаны.

2. Сведения о получателе платежа

Реквизиты заполняются с учетом полученных сведений о платежных реквизитах налоговой инспекции.

Несмотря на то, что средства предназначаются для налоговой инспекции, фактическим получателем платежа необходимо указать управление федерального казначейства по соответствующему региону, а название конкретной инспекции прописать в скобках.

Номер корреспондентского счета не заполняется.

3. Сведения о платеже

Основные данные проставляются в полях:

- 6 и 7 — сумма платежа прописью и цифрами соответственно;

- 24 — назначение платежа;

- 104 — КБК;

- 106 — основание платежа;

- 107 — налоговый период;

- 108 и 109 — номер и дата документа.

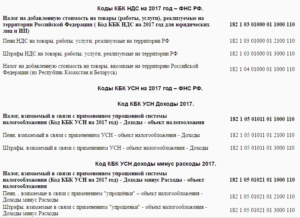

КБК определяет тип налогового платежа. Для УСН «доходы» применяются следующие коды:

- 182 1 05 01011 01 1000 110 — основная сумма налога;

- 182 1 05 01011 01 2100 110 — пени по налогу;

- 182 1 05 01011 01 2200 110 — проценты по налогу;

- 182 1 05 01011 01 3000 110 — штрафы за просрочку налогового платежа.

Самые распространенные основания платежа:

- ТП — платежи в пределах установленного срока оплаты;

- ЗД — погашение просроченной задолженности в добровольном порядке;

- ТР — погашение долга после выставленного налоговым органом требования.

Для других случаев предусмотрены свои коды, их можно уточнить на сайте налоговой или с помощью справочных сервисов.

Налоговым периодом при оплате аванса по УСН является квартал, при оплате последнего платежа — год. Если платеж уплачивается по требованию о погашении задолженности, ставится указанный в нем срок уплаты.

Номер и дата документа проставляются в соответствии с полученным требованием. При основаниях платежа ТП и ЗД вместо них ставятся нули.

В полученном требовании также может быть указан УИН, его необходимо отразить в поле 22.

Где взять квитанцию?

Разумеется, если Вы используете программу бухгалтерского учета (например, “1С”), то делается это нажатием двух-трех кнопок. А как быть, если нет такой программы?

Тогда можно воспользоваться сервисом формирования квитанций от самой Налоговой Службы РФ (ФНС).

Кстати говоря, рекомендую пользоваться именно им (если нет бухгалтерской программы), так как это официальный сервис ФНС.

Как сформировать квитанцию для оплаты аванса по УСН?

https://service.nalog.ru/payment/payment.html?payer=ip#paymentEdit

Даем согласие на обработку персональных данных и нажимаем на кнопку “Продолжить”:

Выбираем способ оплаты «Заполнение всех платежных реквизитов документа»

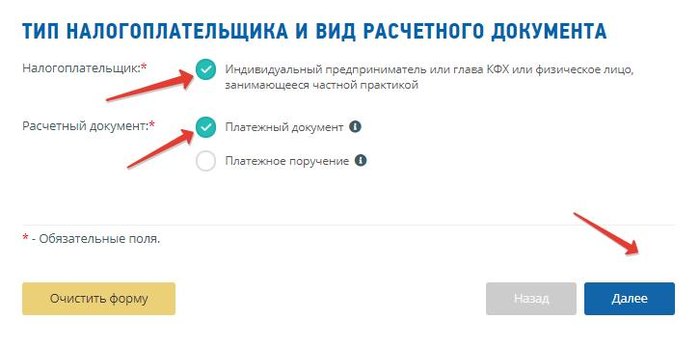

И попадаем на следующий экран:

Указываем здесь, что платит ИП при помощи платежного документа (то есть, при помощи квитанции). И жмем кнопку “Далее” и переходим на следующий экран.

Вводим код своей ИФНС + ОКТМО

В поле “Код ИФНС” вводим код своей налоговой инспекции. Пусть наш ИП живет в гор. Иваново, код его налоговой инспекции 3702 , а код ОКТМО 24701000 (см. скриншот ниже).

Разумеется, Вы введете код своей налоговой инспекции и свой ОКТМО. Если не знаете их, то можете уточнить в своей налоговой инспекции.

Или попробуйте определить код своей налоговой инспекции + ОКТМО при помощи функции “Определить по адресу”.

Ставите галочку напротив надписи “Определить по адресу” и вводите свой адрес по прописке. Но, все-таки, рекомендую еще раз сверить эти данные со своей налоговой инспекцией, если не до конца уверены.

Какой КБК для уплаты пени по УСН «доходы» в 2019–2020 годах

Пеня представляет собой сумму, подлежащую уплате за просрочку перечисления налога или неполную его уплату. Исчисляют пени со дня, следующего за днем, который установлен крайним для уплаты налога, и по день оплаты недоимки включительно. При этом сумма пеней, начисленных на недоимку, не может превышать размер этой недоимки. Такой порядок действует при расчете пеней за недоимки, образовавшиеся после 27.11.2018.

Другие важные нюансы расчета пеней вы найдете в этой статье.

Пример

ООО на УСН оплатило налог за 2019 год 04.04.2019 в сумме 1 100 000 руб. При этом срок уплаты упрощенного налога для юрлиц (в соответствии со ст. 346.21 НК РФ) — 01.04.2019. Начиная со 2 апреля у ООО возникла задолженность по налогу, которая была погашена 4 апреля. Количество дней просрочки составляет 3 дня. Ставка рефинансирования — 7,75%.

Рассчитать пени по УСН можно, используя наш вспомогательный сервис «Калькулятор пеней».

Пени по налогам – это санкция за просрочку поступления платежа в бюджет. Причина задержки может быть явной, например:

- опоздание с подачей платежки в банк;

- неверно рассчитанная сумма платежа и т.д.

Однако существуют и скрытые причины, при которых очень сложно узнать о просрочке до тех пор, пока инспекция не пришлет сообщение. Это, в первую очередь, ошибки в платежном документе, которые не препятствуют переводу платежа в бюджет, например:

- ошибка или опечатка в бюджетном коде;

- опечатка в сумме платежа;

- ошибка или опечатка в названии получателя и т.д.

Пени рассчитываются за каждый день задержки исходя из суммы налоговой недоимки в размере от 1/300 до 1/150 официальной ставки рефинансирования – в зависимости от длительности задержки.

Штрафы — это санкция за нарушение российского законодательства о налогах.

Актуальные коды фирм и предпринимателей по перечислению санкционных платежей в 2019г. приведены в таблице 7.

Таблица 7. Коды для пеней и штрафов

| Платеж | Коды |

| Пени по налогу на доходной упрощенке | 18210501011012100110 |

| Пени по налогу на доходно-расходной упрощенке | 18210501021012100110 |

| Штрафы при доходной упрощенке | 18210501011013000110 |

| Штрафы при доходно-расходной упрощенке | 18210501021013000110 |

Минфин внес изменения в КБК на 2019 год

Приказом от 20 июня 2019 года №90н Министерство финансов Российской Федерации внесло изменения в указания о порядке применения бюджетной классификации РФ, утвержденные приказом Минфина еще в 2013 году №65н. Данным нормативным актом установлено, что изменения, вносимые в Указания приказом №90н, применяются при составлении и исполнении бюджетов бюджетной системы РФ, начиная с бюджетов на 2019 год, на плановый период 2019 и 2019 годов.

Таким образом, уплачивая налоги за прошедший 2019 год в 2017 году, предприниматели должны учитывать все изменения, вносимые приказом Минфина и не допускать ошибок при заполнении платежных поручений. В частности, изменения КБК коснулись фирм и ИП, которые уплачивают налоги по УСН – то есть, по упрощенной системе налогообложения, а, значит, разъяснить все изменения в коды бюджетной классификации ИП на УСН необходимо в первую очередь. Но для начала разберемся, что же такое КБК и для чего они используются предпринимателями нашей страны.

Кбк 6 Процентов По Усн Для Ип 2019

«Упрощенка» – это самая привлекательная налоговая система в малом и среднем бизнесе. Ее популярность объясняется минимальным налоговым бременем, самой несложной среди всех систем процедурой отчетности и ведения учета. Это особенно удобно для индивидуальных предпринимателей. Два варианта этой системы отличаются налоговой ставкой, базой и способом расчета налогов:

ВАЖНАЯ ИНФОРМАЦИЯ! Приятное налоговое новшество, касающееся УСН: ставка 6% на УСН – Доходы, и так самая низкая среди систем налогообложения, с 2016 года может быть снижена до 1% по региональной инициативе. А ставка УСН-15 может превратиться в 5%, если так распорядится региональное законодательство.

Усн 6 процентов для ип без работников в 2019 году

Для ИП НДФЛ из кадастровой стоимости учитывается по месту нахождения. Размер налога можно узнать лично, но удобнее всё же через свой кабинет на сайте ФНС. Составить платёжный документ можно по этой ссылке. КБК для декларации сервис сам выставит. К примеру, для выплат по налоговой ставке 6% — 18210501011011000110.

- Доход за год не более 150 миллионов рублей.

- Штат не больше 100 человек. Учитывается сумма из «Среднесписочной численности», «средней численности по договору ГПХ» и «средняя численность внешних совместителей». До применения УСН у ИП или ООО допускается более сотни работников, но к моменту перехода штат нужно будет уменьшить до допустимого значения.

- Стоимость имущества не превышает фиксированную сумму 150 миллионов рублей. Для ИП это имущество, где ведётся работа.

Кбк усн 6 процентов 2020 для ип без работников

В программе «Упрощенка 24/7» платежки на уплату налогов формируются автоматически с верным КБК. Больше нет необходимости сверять и отслеживать изменения КБК, так как они всегда актуальны и обновляются экспертами. Рассчитать налог и сформировать платежку на уплату можно бесплатно, получив полноценный доступ к программе на 30 дней.

Если налогоплательщик выбирает объект налогообложения «доходы», то расчет единого налога производится по ставке 1-6 процентов

Для того, чтобы не ошибиться в КБК, обратите внимание на 7-11 разряды (должно быть «01011»). Если вы перечисляли налог, но в платежном поручении по ошибке указали КБК пеней платеж можно уточнить, подробнее в статье «Минфин разрешил уточнять КБК»

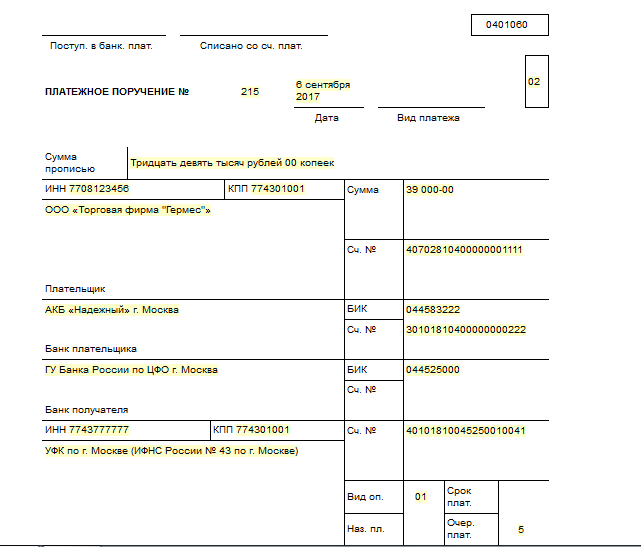

Как заполнить платежное поручение

Законодательством установлены определенные требования для заполнения платежного поручения в 2019 году:

- В статус плательщика вписывается цифровое обозначение, например 09 — ИП, 01 — юридическое лицо, 02 — налоговый агент.

- При перечислении платежа требуется указать реквизиты отделения ФНС в поля КПП и ИНН. В категорию Получатель вписывается регион и в скобках добавляется название отделения налоговой. Чаще всего граждане допускают ошибки в номерах счета банка получателя и Федерального казначейства. Если ввести значения неправильно, налог не будет считаться оплаченным и его придется платить заново, а ФНС рассчитает пени за каждый день просрочки.

- КБК должен быть актуальным на момент оплаты налога и соответствовать выбранному налогу или штрафу. Все страховые взносы, которые не относятся к травматизму, с 2019 года отправляются в Налоговую службу, поэтому требуется использовать их КБК.

- Код ОКТМО используется по месту жительства руководителя или по адресу нахождения собственности.

- Основания для заполнения документа указывается аббревиатурой. Например, ТП значит, что платеж отправляется в налоговую, ТР — в ФСС, АП — оплата задолженности после проверки налоговой, ЗД — оплата пени и штрафов в добровольном порядке.

- Время, за которое оплачивается налог, также заполняется кратко, например, ТП и ЗД ставится при оплате за отчетный период, при ТР необходимо установить дату требования из налоговой, при АП ставится 0.

Платежным поручением называется форма безналичного расчета, которая используется налогоплательщиками для перечисления налога в бюджет с помощью финансовой организации.

Образец заполнения:

КБК в законодательных актах постоянно меняется, поэтому обозначения требуется проверять в актуальном приказе. Требуется помнить, что для каждого назначения платежа есть свой КБК, а за неправильно отправленный налог начисляются пени.https://www.youtube.com/watch?v=qblrWUM1N8A

Наказания

Если перечислить деньги с опознанием или же не вовремя отправить налоговую декларацию, штрафных санкций от ФНС компании не избежать. Определимся, что грозит нарушителям:

- Если просрочить авансовый платеж, начислят только пени, в соответствии со статьей 75 НК РФ.

- Если опоздать с итоговым расчетом, то налоговики начислят пени, а также штраф от 20 % до 40 % от неоплаченной суммы налогового обязательства.

- Если просрочить со сдачей налоговой декларации по УСН — минимум 1000 рублей, максимум — 30 % от суммы в декларации. В общем случае 5 % от суммы налогового обязательства из просроченной отчетности (строка «к уплате в бюджет») за каждый полный и неполный месяц опоздания.

Сумму штрафов можно снизить, если у учреждения имеются на то уважительные причины. Например, порыв линии связи при сдаче отчетности по защищенным каналам связи.

Новшества по КБК с 1 января 2020 года

С 2020 г. КБК нужно брать из Приложения 1 к Порядку, утвержденному Приказом Минфина России от 06.06.2019 N 85н, Приложений 1, 2 к Приказу Минфина России от 06.06.2019 N 86н. Это новшество. В 2019 году коды брали из Приложений 1, 2, 3 к Порядку, утвержденному Приказом Минфина России от 08.06.2018 N 132н;

Мы, условно, обобщили новые КБК с 1 января 2020 года в несколько групп изменений.

Изменение № 1: Новые КБК по госпошлине

Новые КБК с 2020 года касаются новых платежей, которые будут перечислять компании и «физики». Например, с 2020 года ФНС начнет вести единый ресурс бухгалтерской отчетности. Налоговики предоставят данные из балансов, но за это потребуют плату. Деньги надо провести по КБК 182 1 13 01600 01 0000 130 (приложение 2.1 к приказу № 86н в ред. приказа № 149н).

Также добавили коды для госпошлины за комплексное экологическое разрешение (048 1 08 07520 01 1000 110), платежей за сведения из ЕГРН (321 1 13 01031 01 6001 130).

Изменение № 2: новые КБК для штрафов за нарушения

В 2020 году для штрафа за каждый вид налоговых нарушений предусмотрен свой КБК. Вместо двух КБК по штрафам из главы 16 НК нужно использовать 20 кодов (подробности – в таблице ниже).

Также введены новые коды для административных штрафов за просрочку декларации, непредставление сведений в ИФНС и другие нарушения в области финансов, налогов и сборов (см. ниже таблицу КБК по административным налоговым штрафам).

Для штрафов за нарушения законодательства о госрегистрации, незаконную продажу товаров, неприменение ККТ тоже ввели отдельные коды (см. таблицу КБК для штрафов за нарушения в предпринимательской деятельности).

Еще добавили коды для уплаты административных штрафов за нарушение правил охраны окружающей среды, правил дорожного движения для большегрузов и пр.

Изменения № 3: новые КБК по акцизам

Для акцизов по этиловому спирту из пищевого и непищевого сырья, который произвели в России, установили один код 182 1 03 02011 01 1000 110 вместо кодов 182 1 03 02011 01 1000 110 и 182 1 03 02012 01 1000 110 . Коды для акцизов на импортный этиловый спирт и винный, виноградный, плодовый, коньячный, кальвадосный, висковый дистилляты остались прежними. Смотрите таблицу с КБК акцизов по товарам, произведенным в России.

Особенности уплаты пеней: заполняем платежку

Пени считаются не санкцией, а обеспечительной мерой, призванной гарантировать своевременность исполнения обязательств финансового характера. Платежка по выплате пеней во многом схожа с документом для основного налогового платежа. Одинаково заполняются:

- статус плательщика;

- реквизиты получателя;

- администратор доходов.

Но есть и различия, одним из которых является КБК. Этот реквизит прописывается в платежке в поле 104. Для налоговых пеней имеется свой код, где с 14 по 17 разряд обозначается код подвида дохода. В данном случае это 2100. Эти цифры указывают на выплату пеней, поэтому сейчас в поле 110 не ставится код пеней ПЕ.

Еще одно отличие заключается в заполнении поля 106 — основание платежа. Для текущих оплат предназначено обозначение ТП, для пеней есть несколько вариантов:

- ЗД — если пени рассчитаны самим предпринимателем и уплачиваются им добровольно, без требования налоговиков;

- ТР — для уплаты пеней по требованию ИФНС;

- АП — перечисление платежей по итогам проведенной проверки.

С учетом этого нюанса различаются и данные, вносимые в поле налогового периода. Для основания ЗД нужно ставить 0, поскольку выплата пеней не является периодическим платежом. Если уплата производится за конкретный квартал, нужно указать его.

DOC-файл

Для основания платежа ТР указывается период, проставленный в требовании. Для АП также ставился 0. В поле 107 нужно указывать периодичность платежа:

- месячную — МС;

- квартальную — КВ;

- полугодовую — ПЛ;

- годовую — ГД.

ИП, оплачивающие пени самостоятельно, указывают в полях номера и даты документа (108 и 109) 0. В остальных случаях указывается номер документа, являющегося основанием платежа. Знак № при этом не ставится. В поле 109 прописывается дата требования ИФНС либо решения о привлечении к налоговой ответственности.

В остальном при заполнении платежки действуют стандартные требования. В поле 3 и 4 указываются номер и дата документа, в поле 5 — вид платежа. В налоговых платежках заполняется поле 101, здесь пишется статус плательщика. Кодовые обозначения всех статусов утверждены Минфином.

Сумма платежа вносится в два поля. В поле 6 бумажного поручения пишется сумма прописью с заглавной буквы с начала строки без сокращения слова «рубль» и «копейка». Копейки указываются цифрами. В поле 7 вся сумма прописывается цифрами, рубли от копеек должно отделять тире.

Следующие поля необходимы для внесения данных плательщика:

- 8 — ФИО предпринимателя с указанием статуса;

- 60 — ИНН;

- 102 — КПП.

В поле 9 пишется номер банковского счета, 10 — название банка, 11 — БИК, 12 — корреспондентский банковский счет. Поля 13-17 заполняются реквизитами получателя платежа, поле 16 — его названием, 61 — ИНН, 103 — КПП. Последние два реквизита можно узнать на веб-ресурсе ФНС. Поля 19 и 20 — сроки и назначение платежа — в налоговых поручениях остаются пустыми. Но в поле 24 в качестве назначения платежа разрешается указывать любую информацию, связанную с данной выплатой. Если такого указания не будет, возможен зачет в счет имеющейся задолженности с просрочкой, а не в счет текущих оплат.

Поле 21 будет содержать цифру 5 при самостоятельной уплате сборов. В поле 22 ставится 0, поскольку для налоговых платежей не установлен идентификатор. Бланк с незаполненным полем не будет принят банком.

Поле 105 предназначено для ОКТМО (бывший ОКАТО). В зависимости от дальнейшего распределения средств, поступивших в виде налогов, код может состоять из 8 или 11 знаков. В платежке обязательно прописывать тот же ОКТМО, что и в налоговой декларации.

Важно! При указании некорректных сведений в платежке оплата не будет проведена, и по налогу будут начислять пеню

КБК УСН – почему это важно в 2020 году?

Когда оплачивается любой налог, в платёжке указывается специальный код, соответствующий конкретной классификации бюджета. Проще говоря – КБК. Это касается также и оплаты налога по УСН. Такие оплаты должны быть осуществлены до 31 марта, а в случае индивидуальных предпринимателей и УСН – 30 апреля. Частичная оплата налога должны осуществляться не позже 25-ого числа, входящего в следующий квартал месяца.

Актуальная классификация КБК УСН

Существует КБК УСН на «доходы». Начиная этого года для УСН, были представлены отдельные коды для оплаты налогооблажения. Нужно обозначить предназначенный для этого КБК УСН, который зависит в первую очередь от того, уплачивает ли он налогообложение, или штрафные выплаты. Всего существует три разновидности платежей КБК УСН «Шесть процентов».

В случае индивидуальных предпринимателей и организаций, КБК УСН на «доходы» остаётся одним и тем же в этом году. Оплата будет высчитываться согласно формуле полученного дохода, за вычетом расходов.

КБК УСН также может быть рассчитан при «мин. налоге». Подбивая итог за 12 месяцев, человек уплачивающий минимальный налог должен делать это по УСН, согласно одному проценту от своих доходов. КБК принимаются ровно те же, что и в случае доходно-расходной упрощенки.

1 процент в ПФР с доходов, превышающих 300 тыс. рублей

На следующий год, после того, как вы внесли фиксированный взнос во внебюджетные фонды, в случае, если ваш доход превысил 300 тыс. рублей, будьте любезны оплатить 1% от той суммы, которая эти 300 тысяч превысила.

Пример для чайников.Доход за год у вас составил 487000 рублей. Из этой суммы 187 тыс. — это превышение 300 тыс. и именно со 187 тыс. вы должны оплатить 1%. Это будет 1870 рублей.

Будьте внимательны! Оплатить нужно на реквизиты ПФР, а не ФФОМС! Срок — до 1 июля следующего за отчётным года. Если взносы перечисляются в 2018 г., необходимо использовать новый КБК. С марта 2018 г. взносы 1% нужно перечислять на КБК, как и для фиксированных взносов — 182 1 02 02140 06 1110 160 (Приказ Минфина РФ от 28.02.2018 г. № 35н) с указанием в платежке реквизитов ИФНС.

Если у вас доход превысил 300 тысяч уже в текущем году, можете не ждать июля следующего и уже смело оплачивать 1% от превышения на соответствующий этому платежу КБК ПФР.

Налогоплательщики

В соответствии с главой 26.2 Налогового кодекса РФ, не все хозяйствующие субъекты могут применять упрощенную систему налогообложения. По требованиям ст. 346.12, потенциальные плательщики УСН должны отвечать следующим условиям:

- доходы предприятия за 9 месяцев — не выше 112 000 000 рублей;

- численность штата — не более 100 человек;

- остаточная стоимость основных средств — не более 150 000 000 рублей;

- доля участия других организаций — не более 25 %.

Кроме того, в этой норме указаны виды деятельности, при занятии которыми организация не может применять упрощенку. Это ломбарды, банки, страховщики, МФО и т. д. Также плательщиками не могут стать организации с филиалами, иностранные компании и т. д.

Кроме того, даже при соблюдении всех условий нельзя перейти на УСН, не уведомив Налоговую службу: нужно подать уведомление в налоговую о переходе, и применяться новый режим может только с начала календарного года.

Как правильно оплачивать страховые взносы в ПФР и ФФОМС

Внимание! Рассмотрим на примере взносов за 2018 год. Общая сумма их была 32 385,00 рублей

Совет: не оплачивайте их каждый месяц. Смысла нет.Поработали первый квартал, посчитали налог, получился 10 тыс. рублей. Так и оплатите в ПФР и ФФОМС эти 10 тыс, причём сначала на КБК ПФР.

Налоговикам — ничего, ибо взносы прошли взачёт налогу. Осталось 22 385,00 рублей, из которых 5 840,00 — в ФФОМС.

За второй квартал вышло ещё 10 тыс. налога. Снова не платим налог, а платим в ПФР. Осталось 12 385,00 руб., из которых 5 840,000 — в ФФОМС.

За третий квартал вышло ещё 10 тыс. налога. Снова не платим налог, а платим в ПФР.

НО! Отправляем уже не 10 тыс. в ПФР, а остаток от общего взноса (от 26545,00), т.е. 6 545,00. И этим траншем мы закрываем свои обязательства перед ПФР.Но налог у нас был 10 тыс., а заплатили мы 6 545,00. Остальные 3 455,00 отправляем в ФФОМС. Осталось заплатить на мед. страхование: 5 840 — 3 455 = 2 385 рублей.

Так вот уже за четвертый квартал, когда у вас налог снова выйдет 10 тыс.руб., остаток 2 385 отправляем в ФФОМС, а остальные 7 615,00 — на реквизиты налоговых органов!

Важно! Отправка в ПФР или ФФОМС означает использование КБК для таких платежей, но получателем является ИФНС.

Разумеется, это лишь пример, и налог у вас уже за первый квартал может составить сумму, превышающую страховые взносы в ПФР и ФФОМС. Тогда лучше всё оплатить сразу в первом квартале, а дальше уже придётся поквартально вносить авансовые платежи.

По этой вышеизложенной схеме вы снимаете с себя бремя ежемесячных платежей и всякий риск наложения пеней и других санкций со стороны налоговой.