Справка о доходах ип

Содержание:

- Декларацию по УСН отменят в 2020 году

- Как подать декларацию в налоговые органы

- Декларации, представляемые при нахождении на специальных режимах налогообложения

- Примеры заполнения декларации УСН Доходы для ИП

- Что такое декларация ИП

- Как подготовить нулевую декларацию по УСН

- Куда вносятся авансовые платежи

- Инструкция по заполнению декларации

- Выводы

Декларацию по УСН отменят в 2020 году

Минфин отменяет декларацию по УСН. Законопроект с поправками в Налоговый кодекс вступает в силу с 1 июля 2020 года.

отменяет сдачу деклараций для компаний и ИП на УСН, меняет способ расчета налога и ведения книги учета доходов и расходов.

Кто не сдаёт декларацию по УСН за 2020 год

Предприниматели и компании на УСН с объектом «доходы» могут не сдавать декларации по упрощенке. Дело в том, что отчетность больше не нужна, так как налоговики сами рассчитают налог к уплате. Инспекция сможет это сделать, только если компания и ИП выполнят два условия одновременно:

- применяют УСН с объектом «доходы»;

- используют онлайн-кассу.

Подайте в налоговую специальное уведомление, чтобы не сдавать декларацию по упрощенке. Отправьте электронную форму через личный кабинет. В уведомлении укажите налоговую ставку и дату, с которой организация или ИП передает расчет налога инспекции. Учтите, что дата перехода на такой расчет не может быть раньше, чем дата уведомления.

Те, кто передал расчет налога инспекции, предоставляет декларацию с начала налогового периода до даты о переходе, указанной в уведомлении. То есть если организация или предприниматель переходит с 15 августа 2020 года, то с 1 января 2020 года по 14 августа 2020 года подает декларацию по УСН.

Как учесть доходы после отмены отчетности

Книгу учета доходов и расходов организации и ИП, которые перешли на исчисление налога инспекцией, вправе не вести. При этом доходы учитывают двумя способами:

- доходы по сделкам, в которых применяют онлайн-кассы, учитывают через ККТ – их сразу видит налоговая;

- остальные доходы либо тоже через ККТ, либо через личный кабинет. В этом случае надо отчитаться по каждому расчету с клиентом или по сводному расчету за налоговый период. Его отправляют налоговикам до 9 числа месяца, следующего за отчетным периодом.

Как налоговики рассчитают налог по упрощенке

Налоговики сами исчислят налог и авансовые платежи по упрощенке на основании сведений по расчетам с покупателями, которые зафиксирует онлайн-ККТ. Причем датой получения дохода при расчете через ККТ будет дата формирования чека.

Чтобы налоговики при расчете налога учли страховые взносы, которые уменьшают налог, компании и предприниматели должны будут сообщить эти сведения в ИФНС через личный кабинет налогоплательщика.

По итогам налогового периода налоговики отправят через личный кабинет налогоплательщика уведомление о сумме налога к уплате. Сумму считают с даты, которую указали в уведомлении, и до окончания налогового периода.

Годовой налог по УСН, который определит налоговая, надо будет заплатить в новый срок. Его сократили на месяц. Если раньше компании платили налог не позднее 31 марта, а ИП – до 30 апреля включительно, то сейчас будет разделение. Те, кто сами считают налог, платят по-старому. А тем, кому налог считают налоговики, платят не позднее 1 марта года, следующего за истекшим налоговым периодом. Авансовые платежи перечисляют не позднее 25 числа первого месяца, следующего за отчетным периодом.

Как вернуться к самостоятельному расчету налога

Есть возможность вернуться на привычный порядок расчета упрощённого налога. Если компания или предприниматель передумает и захочет вернуться к самостоятельному исчислению налога, то они снова отправляют уведомление в налоговую.

В уведомлении указывают дату перехода на самостоятельное исчисления налога по УСН. В таком случае налог будут рассчитывать также – с даты перехода из уведомления и до окончания налогового периода. Перейти снова на способ исчисления налога инспекторами можно будет не раньше следующего календарного года.

Как подать декларацию в налоговые органы

НК РФ предусмотрено несколько способов как сдать декларацию в налоговую для ИП:

Лично посетив уполномоченный орган ФНС. Обязательно предъявить документ, удостоверяющий личность.

Через доверенное лицо. Предприниматель имеет право оформить доверенность на представление своих интересов в инстанциях различного уровня. Доверенность должна быть нотариальной. Доверенному лицу также необходимо предъявить паспорт.

Почтой. Разрешена отправка заказным или ценным письмом

Важно приложить опись отправленных документов. Подтверждается получение подписанием работниками налоговых органов уведомительного бланка, который возвращается ИП.

Онлайн

Применение интернет-ресурсов позволяет значительно сэкономить временные издержки. Совершить отправку возможно через Портал Госуслуг, при этом необходимо иметь подтверждённый аккаунт, а также ЭЦП (электронно-цифровую подпись). Уведомление о получении документов будет отображено в Личном Кабинете.

Независимо от выбранного способа подачи документов, налоговые органы имеют право отказать в приёме декларации.

Причинами этого могут являться:

- отказ предъявить документ, удостоверяющий личность;

- некорректно составленная или отсутствующая доверенность на представителя;

- неверная форма отчётности;

- отсутствие подписей;

- не соблюдены правила заполнения.

За несвоевременность подачи предусмотрена ответственность, отказ в приёме также приравнивается к непредоставлению. В качестве наказания может быть применён штраф, размеры которого определяются исходя из формы налогообложения, суммы налоговых платежей, временного периода просроченного предоставления – 5% от суммы декларации за каждый пропущенный месяц, но не менее 1000 рублей, и не более 30% от суммы. Помимо этого, расчётный счёт ИП налоговые органы имеют право заблокировать (или наложить арест), что предполагает невозможность совершать любые операции. Крайней мерой является постановка предпринимателя на особый контроль, с проведением регулярных проверок деятельности.

Важно соблюдать требования налогового законодательства. Если нарушение сроков подачи декларации произошло, нужно оплатить налоги, так как это позволит рассчитывать на снижение штрафных санкций (сумма штрафа 1000 р.)

Следующая

Общеправовые вопросыКак использовать открытые данные ФНС

Декларации, представляемые при нахождении на специальных режимах налогообложения

Всего, в настоящее время, существует 4 специальных режима налогообложения, используемых ИП:

- Упрощенная система налогообложения (УСН, УСНО);

- Единый налог на вмененный доход (ЕНВД);

- Патентная система налогообложения (ПСН, ПСНО, Патент);

- Единый сельскохозяйственный налог (ЕСХН)

Декларация, представляемая при применении упрощенного режима налогообложения

Отчетность на УСНО сдается предпринимателями раз в год. Декларация представляется даже в том случае, если в налоговом периоде отсутствовали доходы (расходы) и налог к уплате в бюджет равен 0. Такая декларация называется нулевой.

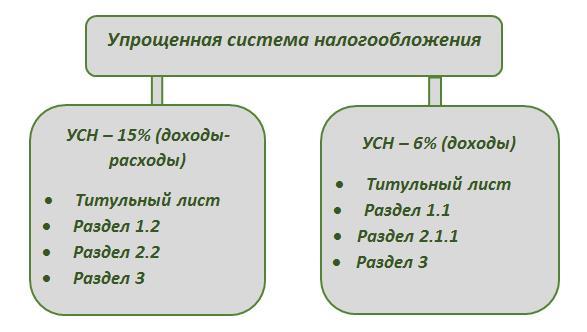

Состав декларации зависит от того, какой объект налогообложения по УСН выбран: «доходы» или «доходы минус расходы».

Примечание: Раздел 3 заполняется только в случае получения имущества, работ и услуг в рамках целевого финансирования, целевых поступлений и благотворительности.

Срок сдачи

Декларация УСН представляется раз в год, в срок до 30 апреля года, следующего за отчетным. За 2016 год отчетность нужно сдать до 2 мая 2017 года, а за 2017 – до 30 апреля 2018 года соответственно.

Формат представления отчетности

Декларация по УСН может быть представлена, как в бумажном виде, так в электронной форме.

Сдача отчетности в электронной форме происходит также по ТКС через операторов ЭДО.

Отчетность по УСН сдается по форме, утвержденной Приказом ФНС России от 26.02.2016 № ММВ-7-3/99@.

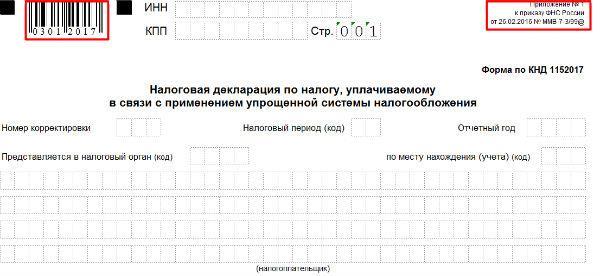

Примечание: последние цифры штрих-кода титульного листа актуальной на 2017 год формы декларации по УСНО: 2017

Отчетность по ЕНВД представляется вне зависимости от наличия в отчетном периоде дохода. Связано это с тем, что налог рассчитывается исходя не из фактического, а из вмененного дохода.

Декларация состоит из титульного листа из Разделов 1, 2, 3.

До какого числа сдавать?

Декларация по ЕНВД представляется по итогам каждого квартала в срок до 20 числа месяца, следующего за отчетным.

|

Отчетный (налоговый) период |

Крайний срок сдачи |

|

1 квартал 2017 |

20 апреля 2017 |

|

2 квартал 2017 |

31 июля 2017 |

|

9 месяцев 2017 |

31 октября 2017 |

|

2017 год (по итогам года) |

30 марта 2018 |

Формат представления отчетности

Декларация по УСН может быть представлена, как в бумажном виде, так в электронной форме.

Сдача отчетности в электронной форме происходит также по ТКС через операторов ЭДО.

Отчетность по УСН сдается по форме, утвержденной Приказом ФНС России от 26.02.2016 № ММВ-7-3/99@

Примечание: последние цифры штрих-кода титульного листа актуальной на 2017 год формы декларации по УСНО: 2017

Отчетность по ЕСХН представляется раз в год, по итогам налогового периода.

Декларация состоит из титульного листа Разделов 1, 2, 2.1 и 3.

Титульный лист, Разделы 1 и 2 обязательны к заполнению всеми плательщиками данного режима налогообложения.

Срок сдачи

Декларация по ЕСХН представляется по итогам года в срок до 31 марта года, следующего за отчетным.

За 2017 год отчетность необходимо будет сдать до 31 марта 2018 года.

Формат представления отчетности

Декларация по ЕСХН может быть представлена, как в бумажном виде, так в электронной форме.

Сдача отчетности в электронной форме происходит также по ТКС через операторов ЭДО.

Отчетность по ЕСХН сдается по форме, утвержденной Приказом ФНС России от 01.02.2016 N ММВ-7-3/51@

Примечание: последние цифры штрих кода титульного листа актуальной на 2017 год формы декларации по ЕСХН: 8018

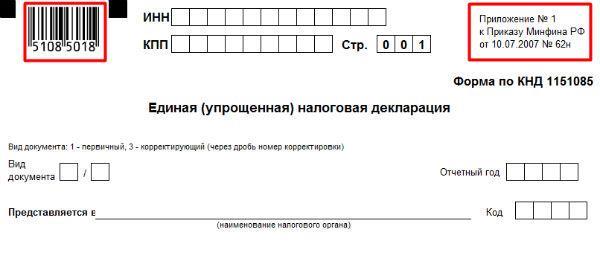

Единая упрощенная налоговая декларация (ЕУНД)

Единая упрощенная декларация является отдельным видом декларации, представляемой при полном отсутствии деятельности у налогоплательщика. Она состоит из всего одного листа и может быть представлена только по некоторым налогам, в частности, по НДС, налогу на прибыль, УСН, ЕСХН.

Условиями для сдачи ЕУНД является полное отсутствие каких-либо операций по счету (в том числе списание коммунальных платежей, выдача з/п и т.д.) и объектов обложения налогом, по которому планируется сдача упрощенной декларации.

До какого числа сдавать?

Единая упрощенная декларация представляется по итогам каждого отчетного и налогового периода года в срок не позднее 20 дней с окончания данного периода.

Формат представления отчетности

Единая упрощенная декларация может быть представлена, как в бумажном виде, так и в электронной форме.

Сдача отчетности в электронной форме происходит по ТКС через операторов ЭДО.

Отчетность по ЕСХН сдается по форме, утвержденной Приказом Минфина РФ от 10.07.2007 N 62н.

Примечание: последние цифры штрих кода титульного листа актуальной на 2017 год формы единой упрощенной декларации: 5018

Примеры заполнения декларации УСН Доходы для ИП

А теперь на конкретных примерах рассмотрим заполнение декларации УСН 6 для ИП.

Пример 1.

Индивидуальный предприниматель без работников получил в течение 2019 года следующие доходы:

- первый квартал — 243 000 руб.;

- второй квартал -172 000 руб.;

- третий квартал — 319 000 руб.;

- четвёртый квартал — 192 000 руб.

Кроме того, в течение года ИП каждый квартал платил за себя фиксированные страховые взносы по частям:

- первый квартал — 10 000 руб.;

- второй квартал — 8 000 руб.;

- третий квартал — 12 000 руб.;

- четвёртый квартал – 6 238 руб.

Это позволило сразу уменьшать авансовые платежи за каждый отчётный период. В декларации при этом будут отражаться не только начисленные авансовые платежи (6% от дохода), но и суммы авансов, уменьшенные на уплаченные взносы.

Обратите внимание, что в налоговом учёте для УСН Доходы учитываются не кварталы, а отчётные периоды:

- первый квартал;

- первое полугодие;

- девять месяцев.

При этом полученные доходы, авансовые платежи и уплаченные страховые взносы рассчитываются нарастающим итогом с начала года. В таблице это выглядит так.

|

Период |

Доходы |

Исчисленный налог |

Страховые взносы |

|---|---|---|---|

|

Первый квартал |

243 000 |

14 580 |

10 000 |

|

Первое полугодие |

415 000 |

24 900 |

18 000 |

|

Девять месяцев |

743 000 |

44 040 |

30 000 |

|

Календарный год |

926 000 |

55 560 |

36 238 |

У этого предпринимателя нет работников, что даёт ему право уменьшать исчисленные авансовые платежи на всю сумму уплаченных в отчётном периоде взносов. Например, за первый квартал вместо 14 580 рублей авансового платежа ИП заплатит только 4 580 рублей. Причина в том, что рассчитанный авансовый платеж уменьшен на 10 000 рублей уплаченных страховых взносов.

В результате исчисленный налоговый платеж за год (с учётом авансовых платежей) без ограничений уменьшается за счёт уплаченных за себя взносов. Заплатить по итогам года останется только 5 282 рубля.

Пример 2.

Если у предпринимателя есть работники, то он тоже вправе уменьшать исчисленные налоговые платежи за счёт уплаченных взносов. Однако здесь уже действуют ограничения: налоговые платежи можно уменьшить не более, чем на 50%. Посмотрим, как это выглядит в цифрах.

ИП с работниками получил в течение 2019 года следующие доходы:

- первый квартал — 643 000 руб.;

- второй квартал — 810 000 руб.;

- третий квартал — 540 000 руб.;

- четвёртый квартал — 920 000 руб.

В течение года предприниматель платил страховые взносы не только за себя, но и за работников:

- первый квартал — 30 000 руб.;

- второй квартал — 48 000 руб.;

- третий квартал — 45 000 руб.;

- четвёртый квартал – 27 000 руб.

Сведём полученные доходы, авансовые платежи и уплаченные страховые взносы нарастающим итогом с начала года в таблицу.

|

Период |

Доходы |

Исчисленный налог |

Страховые взносы |

|---|---|---|---|

|

Первый квартал |

643 000 |

38 580 |

30 000 |

|

Первое полугодие |

1 453 000 |

87 180 |

78 000 |

|

Девять месяцев |

1 993 000 |

119 580 |

123 000 |

|

Календарный год |

2 913 000 |

174 780 |

150 000 |

В декларации ИП с работниками будут видны только те суммы взносов, которые уменьшают рассчитанные налоговые платежи не более, чем на 50%. Например, при уменьшении авансового платежа за первый квартал в строке 140 отображается сумма 19 290 (50% от 38 580 рублей), хотя страховых взносов было уплачено 30 000 рублей.

Всего же, в течение года ИП-работодатель смог учесть при уменьшении налога только 87 390 рублей страховых взносов, а не всю сумму в 150 000 рублей.

Если при заполнении своей декларации вы столкнетесь с какими-то трудностями, рекомендуем обратиться на бесплатную консультацию специалистов 1С:БО.

Что такое декларация ИП

Декларацией индивидуального предпринимателя считается официальный документ, по которому человек отчитывается налоговой службе о доходах за конкретное время. По нему осуществляется финансовый контроль за исчислением и оплатой налогов. Разновидность декларации и конкретное число документов находится в зависимости от формы налогообложения индивидуального предпринимателя. По классической системе ему обязательно нужно уплатить НДС с НДФЛ и имущественным налогом, в итоге, отдать на рассмотрение три документа.

Зачем нужна декларация ИП

Чтобы отчитаться по конкретному налогу, нужно создать налоговую декларацию ИП на определенном бланке, то есть однотипные бумаги не отдаются на рассмотрение. Однако все декларации имеют титульник с двумя разделами. В титульнике находятся цифры с конечными расчетами разделов, страховыми взносами и суммой налогов. В первом разделе ИНН с личными данными, номером корректировки, контактным номером, номером и наименованием налогового органа, кодами налогового периода и ОКВЭД, подписями и датой. Во втором разделе указывается КБК с кодом ОКТМО, фактическим адресом осуществления предпринимательской деятельности, расчетом налога и кодом разновидности работы.

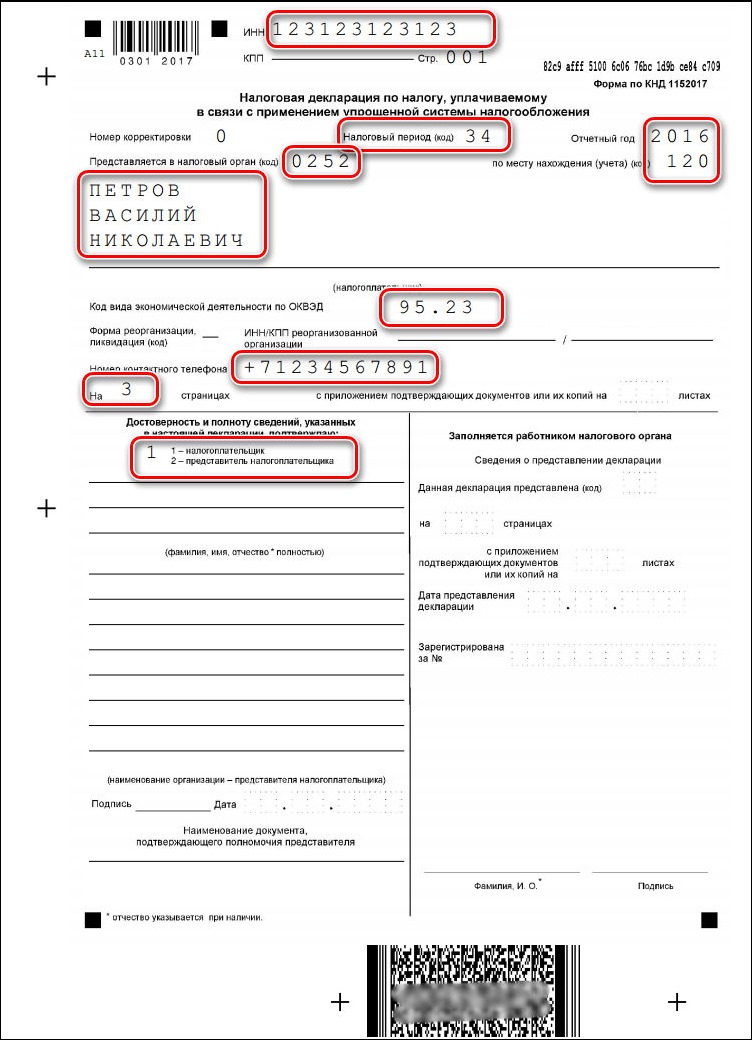

Титульник декларации

Как подготовить нулевую декларацию по УСН

На подготовку нулевой декларации по упрощённой системе у вас уйдёт не больше 15 минут, если заполнить её на компьютере. Ручное заполнение отчётности тоже допускается, но времени на это вы потратите больше, потому что писать надо аккуратно, заглавными печатными буквами. Кроме того, при любой допущенной неточности заполнять декларацию придётся заново. Никаких ошибок, помарок или исправлений здесь не допускается.

Итак, сначала надо скачать актуальный бланк декларации по УСН. Действующая форма утверждена приказом ФНС России от 26.02.2016 № ММВ-7-3/99@. Проверьте, чтобы на ней стоял линейный штрих-код 0301 2017.

Бланк декларации общий для всех упрощенцев: организаций и ИП, для варианта «Доходы» и «Доходы минус расходы», но оформлять в нём надо только определённые страницы.

Общие правила таковы:

- плательщики УСН 6% заполняют: титульный лист, разделы 1.1 и 2.1.1. Кроме того, если упрощенец на объекте налогообложения «Доходы» платит торговый сбор, то подготовить надо и раздел 2.1.2;

- плательщики УСН 15% заполняют: титульный лист, разделы 1.2 и 2.2.

Если предприниматель на любом варианте УСН получал целевое финансирование, то дополнительно заполняется раздел 3.

Мы рассмотрим образец заполнения нулевой декларации для ИП без работников УСН 6 процентов, как самый популярный вариант. Если же у вас УСН Доходы минус расходы, декларация заполняется аналогично, только сдают другие разделы (1.2 и 2.2).

1.На титульном листе отражаются стандартные регистрационные данные предпринимателя:

- номер ИНН (код КПП заполняют только организации);

- номер корректировки (для впервые поданной декларации это «0»);

- налоговый период (для декларации по итогам года — это код «34»);

- отчётный год (в данном случае – 2018);

- номер инспекции, где ИП стоит на учете (его можно найти в свидетельстве ИНН);

- код по месту нахождения учёта (для ИП это «120»);

- полное имя предпринимателя (каждое слово на отдельной строке);

- основной код деятельности по ОКВЭД (код указывается в соответствии с действующей редакцией ОКВЭД-2. Если вы зарегистрированы до июля 2016 года, ваш код указывался по редакции ОКВЭД-1. В этом случае новое написание кода можно узнать из бесплатного сервиса ФНС);

- номер телефона, по которому с вами может связаться инспектор в случае возникновения вопросов;

- количество страниц (для нулевой декларации УСН это будет «3»);

- кто сдаёт декларацию («1», если это сам ИП, или «2», если отчёт сдаёт представитель. Для второго варианта надо подготовить нотариальную доверенность и указать её реквизиты в левом нижнем блоке);

- дата представления декларации.

2.В раздел 1.1 вносят суммы авансовых платежей и годового налога к уплате. Но поскольку декларация нулевая, в ней не будет этих данных. Всё, что надо здесь указать, это свой код ОКТМО.

Если в течение года вы не меняли своё муниципальное образование, то код впишите только один раз, в строке 010. Если переезды были, и у вас менялся код ОКТМО, то укажите все свои коды в строках 030, 060, 090. Все остальные поля будут пустыми.

3.Раздел 2.1.1 предназначен для указания полученных доходов, налоговой ставки, страховых взносов, уменьшающих налоговые платежи. Доходов в нулевой декларации нет, значит, никаких показателей в соответствующих строках не будет. Стандартная налоговая ставка на УСН по России– 6%, хотя у регионов есть право снижать ее до 1%. Кроме того, ИП на налоговых каникулах пользуется нулевой ставкой. Уточнить ставку можно в своей инспекции или на сайте ФНС.

Что касается страховых взносов, то предприниматель обязан их платить, даже если деятельности не ведёт или доходов не получает (за исключением льготных периодов по неуплате). Однако в нулевой декларации уплаченные взносы не отражают, потому что они не влияют на уменьшение налога.

Таким образом, на третьей странице отчётности указывают только налоговую ставку по кварталам. В остальных ячейках ставят прочерки. Кстати, прочерки обязательны только при ручном заполнении отчётности, при заполнении на компьютере их можно не проставлять.

Обратите внимание: процедуру подготовки нулевой декларации можно значительно упростить и ускорить, если воспользоваться специализированным онлайн-сервисом

Куда вносятся авансовые платежи

По НДФЛ стандартный налоговый период равен 12 месяцам. Любой авансовый платёж перечисляют в зависимости от оформленных уведомлений из налоговой службы, на протяжении всего указанного года. Когда период заканчивается — считают итоговую сумму общего налога.

Основа — уведомления. Аванс предполагает установку конкретных сроков:

- За январь-июнь. Максимум платят до 15 июля текущего года, в размере половины от общей суммы. Внести нужно все средства.

- За июль-сентябрь. До 15 октября текущего года максимум. Одна четвёртая от годовой суммы.

- Октябрь-декабрь — до 15 января следующего года, тоже одна четвёртая. Образец документов практически не меняется.

К уведомлениям всегда идёт обязательное приложение — платёжные поручения. Там описаны реквизиты, куда надо перечислять деньги. Форма таких извещений обозначается как №ПД. Она упрощает работу тем, кто собирается вносить плату.

Существует несколько вариантов передачи налоговых уведомлений. Перечень выглядит так:

- Лично предпринимателю, либо официальному представителю интересов. Общий порядок процедуры сохраняют в любом случае.

- По почте, с оформлением заказного письма. Считается, что сообщение получено спустя шесть дней максимум после отправления. Одновременный список с приложениями тоже отправляют.

- По телекоммуникационным каналам, в электронном виде. Такие технологии давно доступны тем, кто оформляет вычет по разным направлениям.

Обязанность по уплате налога не появляется у предпринимателя до тех пор, пока он не получает уведомление. До этого момента никаких действий совершать не надо. Арбитражная практика доказывает правомерность подхода, когда имеется в виду декларация.

Инструкция по заполнению декларации

Страница 1. Единая (упрощенная) налоговая декларация

Поле «ИНН». ИП и организации указывают ИНН, в соответствии с полученным свидетельством о постановке на учет в налоговом органе. У организаций ИНН состоит из 10 цифр, поэтому при заполнении необходимо в 2-х последних ячейках поставить прочерки (например, «5004002010—»).

Поле «КПП». ИП поле КПП не заполняют. Организации указывают КПП, который был получен в ИФНС по

месту нахождения организации.

Поле «Вид документа». Ставится: «1 / – » (если за налоговый период декларация сдается первый раз), «3 / 1» (если это первое исправление), «3 / 2» (если второе) и т.д.

Поле «Отчетный год». В этом поле указывается год, за который сдается декларация. При этом отчетный период непосредственно по каждому налогу указывается ниже.

Поле «Представляется в». Здесь указывается наименование вашей ИФНС. Узнать его можно при помощи этого сервиса.

Далее указывается полное наименование организации, а в случае подачи декларации физлицом (ИП) – его фамилия, имя, отчество (полностью, без сокращений, в соответствии с документом, удостоверяющим личность).

Поле «Код ОКАТО».

Обратите внимание, начиная с 1 января 2014 года в этом поле необходимо вместо кода по ОКАТО указывать код по ОКТМО. Узнать код по ОКТМО вы можете при помощи этого сервиса

Поле «Код вида экономической деятельности по классификатору ОКВЭД». В этом поле указывается код деятельности в соответствии с последним классификатором ОКВЭД. ИП и ООО могут найти свои коды деятельности в выписке из ЕГРИП (ЕГРЮЛ).

Обратите внимание, при подаче декларации в 2020 году данный код нужно указывать в соответствии с новой редакцией ОКВЭД. Выполнить перевод кода из старой редакции в новую можно с помощью нашего сервиса по соответствию кодов ОКВЭД

Таблица налогов:

Графы 1 и 2

Здесь необходимо построчно указать налоги, по которым сдается декларация. При этом налоги вписываются в очередности, соответствующей нумерации глав части второй НК РФ по этим налогам. Номер главы указывается в графе 2 (см. Приложение 1).

Графы 3 и 4

Если для налога, налоговым периодом является квартал, то в соответствующей ячейке графы 3 указывается значение – 3. При этом в графе 4 пишется номер квартала, за который подается декларация:

- I квартал – 01;

- II квартал – 02;

- III квартал – 03;

- IV квартал – 04.

Если для налога налоговым периодом является календарный год, а отчетными периодами признаются квартал, полугодие и девять месяцев, то в соответствующей ячейке графы 3 указывается значение налогового (отчетного) периода:

- квартал – 3;

- полугодие – 6;

- 9 месяцев – 9;

- год – 0;

в графе 4 в этом случае ставится прочерк.

Остальные поля первой страницы:

Поле «Номер контактного телефона налогоплательщика». Указывается в любом формате (например, «+74950001122»).

Поле «Декларация составлена на страницах». Здесь указывается количество страниц, из которых состоит декларация (обычно «001»).

Поле «c приложением подтверждающих документов или их копий». Здесь ставится количество листов у документов, которые прилагаются к декларации (например, доверенность представителя). Если таких документов нет, то поставьте прочерки.

Блок «Доверенность и полноту сведений, указанных в настоящей декларации подтверждаю»:

- если декларацию сдает организация, то необходимо указать ФИО руководителя, поставить подпись, печать организации и дату подписания декларации;

- если декларацию сдает физлицо (ИП) – необходимо поставить только подпись и дату подписания декларации;

- если декларацию сдает представитель, дополнительно необходимо указать наименование документа, подтверждающего его полномочия (копия этого документа прилагается к декларации).

Страница 2. Сведения о физическом лице не являющемся ИП

Физические лица (не ИП) которые по каким-либо причинам не хотят указывать в декларации свой ИНН, обязаны заполнить вторую страницу и отразить в ней свои персональные данные.

При заполнении второй страницы трудности обычно возникают только с полем «Код документа подтверждающего личность». Все коды документов перечислены в Приложении 2.

Приложение 2. Таблица кодов документов, подтверждающих личность налогоплательщика

| Код документа | Наименование документа |

|---|---|

| 10 | Паспорт иностранного гражданина |

| 12 | Вид на жительство в РФ |

| 14 | Временное удостоверение личности гражданина РФ |

| 21 | Паспорт гражданина РФ |

| 03 | Свидетельство о рождении (для лиц, не достигших 14 лет) |

| 23 | Свидетельство о рождении иностранного гражданина |

Выводы

Исходя из всего, что вы узнали в данной статье, становится понятно, что отчетная документация индивидуальным предпринимателем на упрощенной системе может быть сдана различными способами. Среди таких способов есть и возможность отправки документации в электронном варианте. Такой способ сегодня стал весьма актуальным и востребованным, так как позволяет получить перспективы серьезного сокращения расхода времени и сил на предоставление отчетной документации в налоговую инстанцию. В принципе, налоговая структура разработала специализированную структуру подачи документации в таком варианте. Вам нужно получить доступ к личному кабинету, после чего, вы сможете отправлять все документы в онлайн режиме. Но, еще одной необходимостью в данном случае выступает получение цифровой подписи. По сути, данная подпись позволит вам получить максимальное количество преимуществ, среди которых возможность удаленного предоставления отчетной документации. Также скажем о том, что вы можете не оформлять такую подпись и отправить документы в онлайн режиме.

Для этого, вам нужно будет воспользоваться официальным сайтом государственных услуг. Тут вы составляете декларацию и подаете ее на проверку. После проверки, документ отправляется в налоговую. Но, в данной ситуации все равно придется посетить налоговую инстанцию и поставить свою подпись под документом. Правда, не нужно будет ожидать очередь, так как формируется возможность обслуживаться в отдельном окошке. Также весьма интересный вариант предоставления отчетов с минимальными затратами времени.

Если вы в принципе, не желаете посещать налоговую структуру, но в тоже время не имеете возможности оформить цифровую подпись, то вы должны обратить свое внимание на возможность отправки документа по стандартной почте. По сути, вам потребуется оформление уведомления о получении, а также нужно будет составить опись вложения

Только так, вы сможете предоставить документацию в удаленном формате без необходимости оформления подписи.

Но, практика показывает, что сегодня все чаще предприниматели стали обращать свое внимание на возможность активного использования полного функционала возможностей личного кабинета на сайте ФНС. Ведь так можно отправить документ, проверить его статус, воспользоваться дополнительным программным обеспечением, а самое главное – данный ресурс предоставляет вам уникальную возможность делать все удаленно

Ведь так можно отправить документ, проверить его статус, воспользоваться дополнительным программным обеспечением, а самое главное – данный ресурс предоставляет вам уникальную возможность делать все удаленно.

Впрочем, как сдавать отчетную документацию – определяет сам предприниматель. Мы же рекомендуем изучить все способы отправки, а также оценить программное обеспечение, посредством которого можно быстро осуществлять процесс грамотного и правильного составления отчетных деклараций.