Как получить ипотеку на квартиру без справки о доходах

Содержание:

- Помощник

- Часто задаваемые вопросы

- Выберите ипотеку

- Действия для одобрения заявки банком

- Возможность получения ипотеки без подтверждения дохода

- Перечень необходимых документов

- ТОП-5 банков, выдающих ипотеку по паспорту в 2019 году

- Проверка финансового состояния и платёжеспособности потенциального заёмщика

- Помощник

- Часто задаваемые вопросы

- Выберите ипотеку

- Условия ипотеки

- Взять ипотеку без подтверждения дохода

- Ипотека без подтверждения дохода в России

- Как оформить договор

Помощник

- Памятка ипотечного заемщика

- Интересное об ипотеке

Ипотека без справки о доходах в банках Марфино рассчитана на тех, у кого нет времени собирать большой пакет документов, и тех, кому сложно документально подтвердить высокий уровень прибыли (при отсутствии постоянного места работы, официального трудоустройства и т. п.).

Ипотека без справок еще называется программой «по двум документам». Первый и главный — это паспорт. Второй либо дополнительно подтверждает личность (водительские права, военный билет, СНИЛС), либо доказывает наличие средств на оплату первого взноса (выписка со счета, жилищный сертификат).

В связи с повышенным риском для банков условия выдачи ипотеки без подтверждения дохода обычно хуже, чем при ипотеке со стандартным пакетом документов – по срокам, максимальной сумме, размерам первоначального взноса и процентной ставке.

Сравнить условия в разных банках Марфино и выбрать подходящую программу без подтверждения доходов вы можете на сайте Выберу.ру.

Часто задаваемые вопросы

Какие требования по ипотеке предъявляются к заемщику?

В перечень основных требований входят: российское гражданство и прописка, хорошая кредитная история, возраст заемщика от 18 до 75 лет на срок окончания выплат по ипотеки, определенный трудовой стаж (от полугода на последнем рабочем месте), уровень дохода заемщика выше примерно на 40% от установленной суммы ежемесячной выплаты по кредиту.

Можно ли получить ипотеку со справкой в свободной форме?

Во многих банках можно оформить ипотеку со справкой в свободной форме. Она служит подтверждением дохода вместо 2-НДФЛ в том случае, если официальная часть доходов заемщика слишком мала.

Что такое онлайн-заявка на ипотеку?

Онлайн-заявка на ипотеку – это онлайн-версия стандартной заявки на ипотеку в банке. Вы можете заполнить ее дома или на работе, с компьютера или мобильного устройства, внимательно ознакомившись с условиями кредита и спокойно все обдумав. Онлайн-заявки, как правило, рассматриваются быстрее, чем в отделениях банка.

Как оформить ипотеку? Ипотека без справки о доходах Ипотека для клиентов банка

Способы подтверждения дохода Дополнительные доходы для оформления ипотеки

Требования к заемщику ипотеки Справка 2-НДФЛ для ипотеки

Выберите ипотеку

Кредит на строительство частного дома Оформить залог имущества под ипотеку

Социальное ипотечное кредитование Кредитование по двум документам

Коммерческая в Марфино

Действия для одобрения заявки банком

Повысить шансы на получение займа можно, следуя некоторым советам.

Во-первых, заемщики, у которых в данном банке имеется зарплатный счет, пользуются большей лояльностью со стороны организации. При этом доход не обязательно должен быть официальным, главное – его наличие. Сильным аргументам станет и положительная кредитная история.

Действия для одобрения заявления на получение ипотеки.

Если подумать об ипотеке заранее, в выбранном дебетовый счет, на котором будет копиться первоначальный внос. Регулярно поступающие примерно равные суммы будут интерпретироваться банком как признак благонадежности клиента. Грамотно организовать процесс накопления можно при помощи калькулятора вкладов.

Во-вторых, залог в виде недвижимости поможет не только взять кредит быстрее, но и смягчить некоторые условия по размеру кредита или процентной ставке. Такое имущество должно быть ликвидным и отвечать требованиям компании.

Однако при наличии купленного ранее дома, квартиры, земельного участка можно отказаться от ипотеки в пользу потребительского кредита под залог недвижимости. Из преимуществ – низкая процентная ставка, длительный срок погашения, отсутствие первоначального взноса и обременения на покупаемое имущество.

Возможность получения ипотеки без подтверждения дохода

Сегодня людей с «теневым доходом» довольно много, но немалые средства, регулярно поступающие в личный бюджет, нигде не зарегистрированы и не отражены. Примером могут послужить люди, работающие в интернет пространстве: программисты, фрилансеры, сюда же можно отнести людей, получающих зарплату в конверте.

Казалось бы, выхода нет, но он существует. Почти все банковские организации, заинтересованы в привлечении клиентов, поэтому даже клиентам – «теневикам» предлагаются более менее удовлетворительные условия на выдачу ипотеки.

Перечень необходимых документов

Как взять ипотеку без официального дохода? Сначала нужно выбрать кредитную организацию, которая предлагает ипотечные программы всего по двум документам.

Затем необходимо заполнить заявку-анкету, в которой указываются:

- персональные данные;

- семейный статус;

- образование;

- регистрация и адрес места жительства;

- сведения о трудоустройстве;

- размер ежемесячных доходов;

- наличие движимого и недвижимого имущества, ценных бумаг, вкладов и инвестиций;

- желаемые данные по запрашиваемой ипотеке – размер ипотеки, срок, программа.

Также нужно предоставить:

- паспорт гражданина РФ с постоянной или временной регистрацией;

- второй документ, удостоверяющий личность – СНИЛС, ИНН, военный билет, водительские права, пенсионное или служебное удостоверение, загранпаспорт;

- документацию на приобретаемое имущество.

Кредитная организация вправе потребовать предоставление дополнительных документов, если посчитает нужным. Получается, что по факту нужно будет собрать не два документа, а больше.

Если потенциальный заёмщик является зарплатным клиентом банка, то есть получает зарплату на карточку, то он и вовсе может предоставить только один документ – паспорт гражданина России. А всё потому, что вся информация о доходах, движении собственных средств, а также сведения о работодателе находится в свободном для банка доступе.

ТОП-5 банков, выдающих ипотеку по паспорту в 2019 году

| Банк | Сумма, тыс. руб. | Ставка, годовых | Срок, лет | Величина первоначального взноса |

| Сбербанк | От 300 | От 11,3% | До 30 | От 50% |

| ВТБ | 600–30000 | От 10,6% | До 20 | От 30% |

| Дельтакредит | От 300 | От 12% | До 25 | От 20% |

| Альфа банк | До 50000 | От 10,49% | До 30 | От 15% |

| ТрансКапиталБанк | От 300 | От 10,7% | До 25 | От 30% |

Отдельные кредитные организации предоставляют ипотеку на льготных условиях только определенным категориям клиентов. Например, получающим зарплату на картсчет в кредитной организации, работникам бюджетных учреждений, правоохранительных органов и т. д.

1 Сбербанк

В Сбербанке можно взять кредит на покупку квартиры по 2 документам:

Популярное предложение от Сбербанка

Популярное предложение от Сбербанка

Особенности выдачи:

- Максимальная сумма кредита не может быть бошльше 85% рыночной стоимости залога.

- Если заемщик не подтверждает доход, процент увеличивается на 0,5–0,6 п.

- Уплата первоначального взноса в размере не менее 50% стоимости жилья, остальные условия кредитования стандартные.

- На момент погашения кредита заемщику должно быть 65 лет (стандартно 75 лет).

Срок расчета по ипотеке Сбербанка можно сократить. Для этого нужно действовать по следующей схеме.

2 ВТБ

В ВТБ оформить ипотеку без справок о доходах можно по программе «Победа над формальностями»:

Популярное предложение от ВТБ

Популярное предложение от ВТБ

Особенности выдачи:

- Банк выносит решение за 1 день;

- При покупке готовой недвижимости со вторичного рынка минимальный первоначальный взнос 40%, в новостройке – 30%;

- Минимальный базовый процент действует при покупке квартиры, площадь которой составляет более 65 кв. м.

- В качестве первоначального взноса можно использовать сертификат на материнский капитал.

3 Дельтакредит

Программа банка Дельтакредит:

Популярное предложение от Дельтакредит

Популярное предложение от Дельтакредит

Особенности выдачи:

- Доход подтверждается справкой с портала Госуслуг;

- Кредит выдается по паспорту;

- Увеличение базовой ставки на 1%.

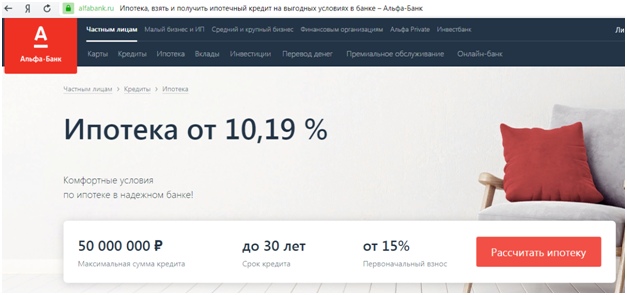

4 Альфа Банк

Программа от Альфа Банка:

Популярное предложение от Альфа Банк

Популярное предложение от Альфа Банк

Особенности выдачи:

- Онлайн-подача анкеты-заявки и документов;

- Процент будет выше на 0,5 п.;

- Заемщик должен иметь трудовой стаж на последнем месте работы от 4-х месяцев, общий от 1 года;

- Потребуется представить паспорт и второй документ: заграничный паспорт, СНИЛС, ИНН.

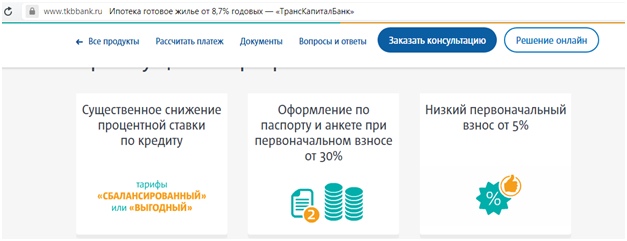

5 ТансКапиталБанк

Программа ТрансКапиталБанка:

Популярное предложение от ТансКапиталБанк

Популярное предложение от ТансКапиталБанк

Особенности выдачи:

- Максимальная сумма кредитования для москвичей и жителей области 12 млн. руб., для других регионов 5 млн. руб.;

- Возраст заемщика 21–75 лет (на дату погашения);

- Первоначальный взнос от 30%;

- Наличие требований по трудовому стажу;

- Допускается выдача негражданам РФ при наличии у заемщика гражданского паспорта с нотариально заверенным переводом, миграционной карты, диплома об окончании российского учебного заведения

- Кредит могут оформить физические лица, работающие по найму, программа не работает для индивидуальных предпринимателей или владельцев бизнеса;

- Потребуется ИНН работодателя;

- Купить недвижимость можно в новостройке, на вторичном рынке;

- Если заемщик не подтверждает доход процент увеличивается на 0,5 п.;

- Заемщик может воспользоваться платными опциями снижения процентной ставки.

Проверка финансового состояния и платёжеспособности потенциального заёмщика

Когда вы придёте в банк, вас, как потенциального ипотечника, будут оценивать по нескольким критериям:

Насколько вы платёжеспособны, какой ежемесячный уровень дохода имеете, можете ли подтвердить доходы официальными документами. Ваша стабильность в профессиональной деятельности, общий стаж трудовой деятельности и, конкретно, на данном месте работы. Будет интересна и сумма вашего среднегодового заработка

Возьмётся во внимание ваш возраст. Семейное положение: наличие мужа (жены), количество детей, иждивенцев

Ваши накопления и возможность внесения первоначального взноса, наличие недвижимости, автомобиля, земельных участков и другого ценного имущества. Обязательным пунктом проверки является кредитная история, возможные просрочки, кредитные лимиты на картах, чистота и финансовая добросовестность в прошлом. Наличие созаёмщиков, платёжеспособных и надёжных. Потребуется проверка на наличие судимости и благонадёжность.

После подробного анализа всех данных, по заявлению принимается решение положительного или отрицательного характера. Результат скоринга может зависеть от факторов, независимых от самого заёмщика и его финансовой характеристики: особых рекомендаций и кредитной политики Центробанка в данный момент в отношении потенциальных клиентов, желающих взять ипотеку, изменений условий в ипотечной программе, которая была выбрана клиентом.

Помощник

- Памятка ипотечного заемщика

- Интересное об ипотеке

Ипотека без справки о доходах в банках Дзержинского рассчитана на тех, у кого нет времени собирать большой пакет документов, и тех, кому сложно документально подтвердить высокий уровень прибыли (при отсутствии постоянного места работы, официального трудоустройства и т. п.).

Ипотека без справок еще называется программой «по двум документам». Первый и главный — это паспорт. Второй либо дополнительно подтверждает личность (водительские права, военный билет, СНИЛС), либо доказывает наличие средств на оплату первого взноса (выписка со счета, жилищный сертификат).

В связи с повышенным риском для банков условия выдачи ипотеки без подтверждения дохода обычно хуже, чем при ипотеке со стандартным пакетом документов – по срокам, максимальной сумме, размерам первоначального взноса и процентной ставке.

Сравнить условия в разных банках Дзержинского и выбрать подходящую программу без подтверждения доходов вы можете на сайте Выберу.ру.

Часто задаваемые вопросы

Какие требования по ипотеке предъявляются к заемщику?

В перечень основных требований входят: российское гражданство и прописка, хорошая кредитная история, возраст заемщика от 18 до 75 лет на срок окончания выплат по ипотеки, определенный трудовой стаж (от полугода на последнем рабочем месте), уровень дохода заемщика выше примерно на 40% от установленной суммы ежемесячной выплаты по кредиту.

Можно ли получить ипотеку со справкой в свободной форме?

Во многих банках можно оформить ипотеку со справкой в свободной форме. Она служит подтверждением дохода вместо 2-НДФЛ в том случае, если официальная часть доходов заемщика слишком мала.

Что такое онлайн-заявка на ипотеку?

Онлайн-заявка на ипотеку – это онлайн-версия стандартной заявки на ипотеку в банке. Вы можете заполнить ее дома или на работе, с компьютера или мобильного устройства, внимательно ознакомившись с условиями кредита и спокойно все обдумав. Онлайн-заявки, как правило, рассматриваются быстрее, чем в отделениях банка.

Как оформить ипотеку? Ипотека без справки о доходах Ипотека для клиентов банка

Способы подтверждения дохода Дополнительные доходы для оформления ипотеки

Требования к заемщику ипотеки Справка 2-НДФЛ для ипотеки

Выберите ипотеку

Кредит на строительство частного дома Под залог имущества в 2020 году

Социальное ипотечное кредитование Кредит на жилье по 2 документам

Коммерческая в Дзержинском

Условия ипотеки

Взять ипотеку без предоставления справки о доходах на выгодных условиях не получится. Банк сильно рискует, выдавая денежные средства таким заемщикам, поэтому устанавливает следующие условия:

- Большой первоначальный взнос. Величина первичного платежа колеблется в пределах 30-50%. Без первоначального взноса получить ипотечный кредит сложно, но его можно оплатить материнским капиталом.

- Ограниченный кредитный лимит. Если вы заемщик с неофициальным доходом, то будьте готовы, что банк одобрит вам небольшую сумму. Она будет меньше примерно на 20% той, что установили бы при предоставлении справки о доходах.

- Сокращенный срок кредитования. Максимальный период действия кредитного договора составляет 15-20 лет.

- Повышенная процентная ставка. Процент увеличивают примерно на 1-5% годовых.

Оформить ипотеку без поручителей будет практически невозможно. Банки будут требовать и другое обеспечение, например, дополнительный залог недвижимости.

Сбербанк предлагает заемщикам без подтверждения дохода такие условия кредитования: процентная ставка — от 9,8%, срок — до 30 лет, сумма — от 300 тысяч рублей. Еще один крупный банк России, ВТБ, предлагает ставку от 9,6%, срок — до 20 лет, сумму — до 30 миллионов, первоначальный взнос на новостройку — 30%, а на вторичное жилье — 40%.

Транскапиталбанк

от 7,99%

ставка в год

Перейти

- Сумма: от 300 тыс. до 50 млн р.

- Ставка: от 7,99%.

- Срок: от года до 25 лет.

- Возраст: от 21 до 75 лет.

- Можно оформить ипотеку по одному паспорту.

- Можно подтвердить доход справкой по форме банка.

Подробнее

Росбанк

от 7,39%

ставка в год

Перейти

- Сумма: от 300 тыс. р.

- Ставка: 7,39 — 11,14%.

- Срок: от 3 до 25 лет.

- Возраст: с 20 до 64 лет.

- Первоначальный взнос: от 20%.

- Можно привлечь 3 созаемщиков.

Подробнее

Альфа-Банк

от 6,5%

ставка в год

Перейти

- Сумма: от 670 тыс. до 20,6 млн р.

- Ставка: 6,5 — 9,29%.

- Срок: от года до 30 лет.

- Возраст: 21 — 70 лет.

- Первоначальный взнос: от 20%.

Подробнее

Взять ипотеку без подтверждения дохода

Нужно осознавать, что в случае нежелания клиентом банка представлять свидетельства своего дохода, банком будет выполняться достаточно детальная проверка как самого кандидата на займ, так и объект недвижимости, который приобретается на кредитные средства.

Стандартные документы от заемщика:

- Паспорт гражданина РФ.

- Иной документ (например, СНИЛС, заграничный паспорт или водительское удостоверение).

Помимо будущего должника, сотрудники банка скрупулезно проверяют покупаемое жилье объект (в отношении него предъявляться различные требования). Также банк проверять объект на юридическую чистоту квартиры или дома.

Без справки о доходах

Прилагать справку о доходах необязательно, но указать в заявке на ипотеку ориентировочный доход потребуется в любом случае.

Без официальной справки о финансовом положении претендента, банк все равно будет выполнять проверку представленных сведений.

Потому, указывать в заявке следует достоверную информацию. Значительно завышать свой уровень дохода не нужно, это может снизить вероятность лояльность банка к заемщику.

Без первоначального взноса

Для каждого вида ипотечных программ необходимо первоначально внести определенную суммы начального собственного капитала.

При стандартной или льготной ипотеке размер начального взноса составляет около 10 — 25 %.

Ипотека без подтверждения дохода и официального трудоустройства оформляется при условии внесения повышенного размера первоначального взноса – до 50 процентов и более.

Таким способом кредитная организация сводит к минимуму риски, которые могут возникнуть при нерентабельности клиента, для покрытия возможных убытков.

Попробовать заключить договор ипотеки без первоначального взноса можно.

Это можно сделать несколькими способами:

| Передать в залог имеющийся в собственности объект недвижимости | Шанс на одобрение заявки по ипотеке увеличивает передача в залог банку жилья или нежилых помещений, имеющих высокую рыночную стоимость . |

| Получить потребительский кредит | Составляющий недостающую сумму первоначального взноса . Но в этом варианте имеется значительный недостаток – заемщик будет выплачивать 2 кредита, при этом потребительское кредитование, как правило, связано невыгодными условиями (повышенная ставка, короткий период) |

| Взять ипотеку необходимую сумму | Как и предыдущий способ, здесь возникает дублирование займа. Первый кредит получается под залог существующего жилья, а 2-ой в счет залога покупаемой недвижимости. Следует осознавать, что под заложенный объект банк выдаст только 80% от его стоимости |

Очень редко банки оформляют ипотечные кредиты на полную стоимость жилья без начального взноса.

Трудоустройство

Позволяя не подтверждать доход клиенту, банк может не требовать от него удостоверять в документальном порядке свою трудовую занятость.

Разумеется, подтвердить свое трудоустройство сложно в ситуации, если работник не работает по трудовому договору.

В этом случае отдельные банки (к примеру, Сбербанк) разрешают предоставлять не трудовую книжку (заверенную работодателем копию), а справку о трудовой занятости по форме банка.

Документ по форме подписывается директором организации, где работает будущий клиент банка. Однако даже сведения по этой форме тщательно проверяются.

В случае, если будущий заемщик ведет деятельность частный предпринимателем, то самостоятельно заполняет форму.

Ипотека без подтверждения дохода в России

Ипотека без справки о доходах подходит тем, кто хочет быстро оформить ипотечный кредит без лишней бумажной волокиты, а также тем, кто официально не трудоустроен. При этом отсутствие документального подтверждения дохода должно быть компенсировано со стороны клиента предоставлением других гарантий.

Условия ипотеки без справок о доходе

При выдаче ипотеки без справок о зарплате у банков растут риски невыплаты долга. Поэтому кредитные организации стараются обезопасить себя более высокими процентными ставками и крупными первоначальными взносами. При этом максимальный срок ипотеки остается неизменным – до 30 лет.

При упрощенной ипотеке банки ограничивают денежные выплаты максимальными суммами. Как правило, финансовые учреждения выделяют до 300 000 рублей, но точные суммы будут зависеть от соотношения размера первого взноса и срока ипотеки.

Чаще всего при отсутствии справки 2-НДФЛ банки просят предоставить дополнительный документ, который может подтвердить платежеспособность. Это может быть выписка со счета, жилищные сертификаты и т.д.

Требования для получения ипотеки без подтверждения дохода

Перед тем, как подавать заявку на ипотеку, нужно изучить требования, выставляемые банками. Чаще всего они стандартны для всех заведений:

- гражданство России;

- минимальный возраст для принятия заявки – 21 год, к моменту выплаты последнего взноса клиенту должно быть не больше 55-60 лет;

- покупаемая недвижимость должна находиться в том же регионе, где присутствует банк.

Для получения ипотеки без дохода (официального) также важно, чтобы кредитная история клиента была хорошей. Потому что сразу после получения заявки менеджеры банков отправляют запрос в БКИ

Поданную анкету будет проверять и служба безопасности кредитной организации, поэтому нужно, чтобы все предоставленные сведения и документы были правдивыми.

Перечень документов для ипотеки без справки НДФЛ

Вместе с анкетой необходимо подать личные документы клиента. Анкета может быть подана в бумажном варианте в офисе банка или в виртуальной версии – онлайн-заявка. В первую очередь понадобятся:

- паспорт;

- СНИЛС;

- копия трудовой книжки;

- военный билет для мужчин призывного возраста.

Для ипотеки по двум документам может быть дополнительно запрошен еще один документ для подтверждения личности – водительские права, заграничный паспорт и т.д. Не лишними будут документы, подтверждающие наличие первого взноса (например, выписка со счета).

Для участников программы социальной ипотеки потребуются дополнительные документы. Молодые семьи должны подать справку о составе семьи и свидетельство о заключении брака. Если есть дети – свидетельство о рождении детей.

После предварительного подтверждения заявки и выбора жилья нужно подготовить второй пакет документов на недвижимость.

Какие банки дают ипотеку без справок?

Перечень банков России, которые выдают такую ипотеку, перечислен на странице. С помощью поисковых фильтров можно отсеять ненужные варианты. Для этого необходимо только ввести сумму и срок ипотеки. Можно детализировать поиск с помощью дополнительного параметра – «без поручителей».

В таблице перечислены основные параметры, для получения более точных данных переходите на личную страницу предложения.

Часто задаваемые вопросы об ипотеке без подтверждения доходов

Какой банк выдает ипотеку без подтверждения дохода?

В Российской Федерации есть не один банк, который одобряет ипотеку без подтверждения дохода, среди них крупные федеральные и небольшие региональные финансовые учреждение. Например:

- Сбербанк ВТБ;

- Кубань Кредит;

- Акибанк;

- Челябинвестбанк;

- Московский кредитный банк;

- РНКБ;

- и другие.

Можно ли получить ипотеку без подтверждения дохода?

Да, можно получить ипотеку без справок о доходах и подтверждения платежеспособности. Среди банков, которые одобряют ипотеку без подтверждения дохода Сбербанк, ВТБ, СДМБанк, Райффазенбанк и другие. Стоит учитывать, что процентная ставка обычно отличается от ипотеки с полным пакетом документов.

Если я оформляю ипотеку с залогом, надо ли подтверждать доход?

Это зависит от требований и условий банка. Подтверждение дохода, оформление залога и поручительство — гарантия возврата средств банку. В некоторых банках достаточно предоставить что-то одно для обеспечения, некоторые банки требуют несколько гарантий. Учитывайте, что при оформлении ипотеки с полным пакетом документом и залогом, процентная ставка будет меньше.

Может банк отказать в ипотеке, если нет подтверждения дохода?

Да, есть банки, которые не выдают ипотеку, если заемщик не предоставил справку о доходах -2-НДФЛ, справку по форме банка и пр. Но также существуют банки, которые не требуют подтверждения дохода.

Как оформить договор

Заключение договора включает в себя несколько стадий:

| Подача заявления и заполнение подробной анкеты заемщика | В настоящее время заявка может быть подана не только на личном приеме, но и с помощью официального сайта. В некоторых банках заявка может быть сделана по телефону, но при одобрении нужно будет придти в отделение банка |

| Одобрение банком | Срок на принятие решения по заявке, как правило, составляет до 5 дней, но может быть увеличен в зависимости от конкретного заявителя |

| Подбор жилья | Для выбора объекта недвижимости выделяется срок до 6 месяцев, но о конкретном сроке лучше проконсультироваться в банке |

| Согласование объекта банком | в случае отсутствия подтверждения дохода к жилью могут предъявляться различные дополнительные условия: техническое состояние, износ, год постройки, инфраструктура и т.д. |

| Заключение | ипотечного договора |

| Заключение с продавцом купли-продажи | и предоставление документов на квартиру в банк |

| Аренда | банковской ячейки |

| Регистрация в службе Росреестра | Регистрируется право собственности, залог. Выполняются расчеты с продавцом |

| Передача | Выписки из ЕГРН в банк |

В процессе передачи существующей недвижимости в качестве залога банку, также необходимо оформить на него ипотеку в регистрационной службе.

Таким образом, в залог может передаваться два объекта: имеющийся и покупаемый.

После погашения ипотечного кредита, происходит снятие залога с недвижимости, что также выполняется в службе Росреестра.