Как подключить интернет-эквайринг

Содержание:

Сравнение торгового эквайринга различных банков: как выбрать выгодный вариант

Когда Вы выбираете банк для будущего сотрудничества для торгового эквайринга, нужно помнить и учитывать одновременно несколько факторов:

- Каков планируемый средний чек по кассовой операции.

- Установлен ли банком минимальный денежный оборот в месяц. Чем выше оборот компании, тем меньше будет комиссия.

- Условия по аренде, покупке или подключению оборудования эквайринга (в том числе и поддерживаемые банком модели).

- Возможность подключения торгового эквайринга без открытия расчетного счета в данном банке.

- Срок возмещения средств. Данный параметр очень важен для финансовой устойчивости бизнеса, срок зачисления денежных средств на расчетный счет продавца составляет обычно от 1 до 4 дней, в зависимости от банка-эквайера.

- Какие платежные системы поддерживает банк . Как правило самые распространенные МПС, такие как VISA, MasterCard поддерживаются всеми банками, а вот с «экзотикой» в виде China UnionPay, AmericanExpress, DinersClub работают далеко не все. Чем шире представлен выбор МПС, тем более выгодный окажется для Вас торговый эквайринг. В связи с введением санкций, в последнее время практически все банки поддерживают отечественную платежную систему МИР.

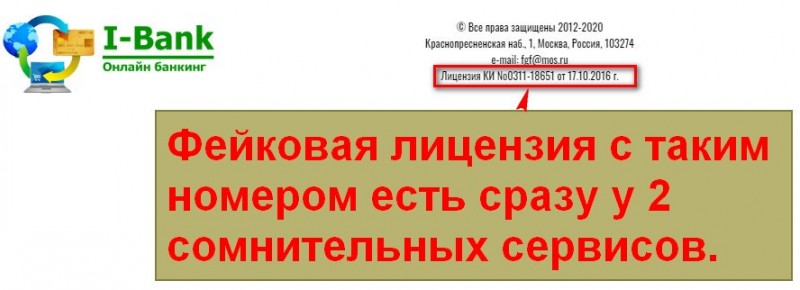

- Договор эквайринга. При выборе банка следует внимательно изучить договор на предмет скрытых платежей и неочевидных условий. Нелишним будет почитать отзывы клиентов о торговом эквайринге на авторитетных ресурсах, таких как Банки ру.

- Если Вы планируете открыть расчетный счет в банке-эквайере, то нелишним будет поинтересоваться существующими тарифами на расчетно-кассовое обслуживание. Связка РКО+торговый эквайринг обычно дает некоторые скидки и преимущества. Однако торговый эквайринг без открытия расчетного счета в банке также имеет место быть. Каждая ситуация рассматривается индивидуально.

- Взимает ли банк платежи за техобслуживание платежных терминалов

Учет расчетов при эквайринге

В бухгалтерском учете выручка от продажи продукции и товаров (поступления, связанные с выполнением работ, оказанием услуг), в том числе и оплаченных с использованием банковских терминалов, является доходом от обычных видов деятельности (, утв. приказом Минфина России от 06.05.1999 № 32н (далее — ПБУ 9/99)).

Выручка от реализации с помощью банковских терминалов признается в бухгалтерском учете организации так же, как и выручка от реализации за наличный расчет, то есть в тот момент, когда продукция реализована (передана) покупателю, а услуга оказана (работа принята), независимо от того, когда деньги от банка-эквайрера поступят на счет предприятия (, , ).

Суммы за реализованный товар или оказанные услуги, оплаченные с помощью банковских терминалов, могут поступать на счет организации уже за минусом комиссионных, взимаемых банком в соответствии с договором на эквайринговое обслуживание. Однако сумма выручки принимается в бухгалтерском учете в полном объеме дебиторской задолженности, а сумма оплаты комиссионных услуг банка относится к прочим расходам организации (, утв. приказом Минфина России от 06.05.1999 № 33н).

Основанием для составления расчетных и иных документов для отражения сумм операций, совершаемых с использованием платежных карт, в бухгалтерском учете участников расчетов является реестр операций или электронный журнал ().

Списание или зачисление денежных средств по операциям, совершаемым с использованием платежных карт, осуществляется не позднее рабочего дня, следующего за днем поступления в кредитную организацию реестра операций или электронного журнала.

В результате между поступлением денежных средств на счет продавца и фактической оплатой покупателем приобретенных товаров происходит разрыв во времени. Для отражения таких операций (которые произведены через банковский терминал, но еще не поступили от банка на расчетный счет организации) Планом счетов бухгалтерского учета финансово-хозяйственной деятельности организаций (утв. приказом Минфина России от 31.10.2000 № 94н (далее — План счетов)) предусмотрен счет 57 «».

ПРИМЕР

За приобретенный диван стоимостью 30 000 руб. покупатель расплатился карточкой. В бухгалтерском учете операции, связанные с реализацией товаров (услуг), оплачиваемых покупателями (клиентами) через банковский терминал, могут быть отражены следующими записями (инструкция по применению Плана счетов, утв. приказом Минфина России от 31.10.2000 № 94н):

ДЕБЕТ 62 КРЕДИТ 90, субсчет «Выручка» — 30 000 руб. — отражена выручка от реализации товаров (услуг);

ДЕБЕТ 57 КРЕДИТ 62 — 30 000 руб. — отражена оплата через банковский терминал;

ДЕБЕТ 51 КРЕДИТ 57 — 29 550 руб. — на расчетный счет зачислены суммы, оплаченные через банковский терминал;

ДЕБЕТ 76 КРЕДИТ 57 — 450 руб. — удержана комиссия банка;

ДЕБЕТ 91, субсчет «Прочие расходы» КРЕДИТ 76 — 450 руб. — отражена комиссия банка в составе прочих расходов.

Павел Ерин, эксперт службы Правового консалтинга ГАРАН

Преимущества и недостатки

Выделим несколько основных плюсов.

Прежде всего, это увеличение потока клиентов. Расчет пластиковыми картами уже не просто популярен – это повседневность, и люди не только привыкли получать зарплату, стипендию или пенсию на карты, но и расплачиваться ими – в магазинах, кафе, ресторанах и даже в транспорте. Кроме того, безналичный расчет позволяет увеличить сумму среднего чека. Практика показывает, что покупатели делают покупки по картам на бóльшую сумму, чем при расчете наличными.

Скорость оплаты повысится. Клиентам не придется искать банкомат, чтобы снять наличные и сделать покупку, а очередь (если говорить о сетевых магазинах) будет проходить заметно быстрее. То же касается и ваших сотрудников – кассиры не ошибутся при выдаче сдачи, а риск получить фальшивые купюры снизится.

Удобно и то, что вам не придется самостоятельно устанавливать оборудование – банк-эквайер сам предоставит платежный терминал, подключит его, а также поможет в будущем, если у вас возникнут проблемы при использовании системы.

Наконец, система решает вопросы с налоговой. Интеграция терминалов с кассами позволяет сразу же передавать информацию о покупке в виде электронного чека в ФНС, а это значительно упросит ведение отчетности.

Стоит учесть и определенные недостатки:

- Комиссия от оборота. Предпринимателей, особенно начинающих, может смутить процент, который будет взиматься в качестве комиссии за использование услуг эквайринга.

- Открытие расчетного счета. Это необходимо – на р/с будет поступать ваша выручка. Но обслуживание такого счета также стоит денег.

- Технические проблемы. Терминалы зависят от интернета и могут попросту выходить из строя. Впрочем, это решает техническая поддержка, которую представляют своим клиентам банки.

Плюсы эквайринга значительно перевешивают минусы. Ведь один из ключей успешного бизнеса – это возможность быстро и без лишних проблем проводить оплату с помощью пластиковых карт.

Эквайринг. Что это такое?

Банковская карта является инструментом доступа (ключом) к банковскому счёту клиента. Сегодня каждый уважающий себя банк выпускает карты, без них он просто будет неконкурентоспособен. Международные платёжные системы (МПС) дают возможность принимать платежи с вашей карточки в различных уголках мира при условии, что банк, её выпустивший (банк-эмитент), становится участником подобной системы. В мире известны несколько МПС: Visa, MasterCard и др (а логотип какой МПС на вашем пластике?). Все они конкурируют между собой, но принцип работы у всех одинаков.

Любое торгово-сервисное предприятие (ТСП) организует приём платежей с пластиковых карт с помощью уполномоченных членов платёжной системы – банков-эквайеров. Благодаря таким организациям и соответствующему оборудованию покупатель получает возможность воспользоваться всеми преимуществами безналичной оплаты.

Эквайринг (от английского «acquire» – приобретать, получать) – это банковская услуга, которая позволяет торгово-сервисному предприятию принимать пластиковые карты в качестве оплаты за товары или услуги. В более широком смысле – это комплекс мероприятий, в рамках которых осуществляется технологическое, расчётное и информационное обслуживание ТСП по операциям оплаты с банковских карточек.

Для этого ТСП заключает с банком-эквайером договор, в рамках которого эквайер предоставляет оборудование (pos-терминалы, программное обеспечение и т.д.) и оказывает необходимую поддержку. Он выполняет следующие обязательства перед торговым предприятием:

- Установка и настройка оборудования для организации оплаты по картам (pos-терминалы могут быть предоставлены бесплатно или на условиях аренды, выкупа – в зависимости от планируемого торгового оборота);

- Обучение сотрудников ТСП работе с картами (операции оплаты, возврата и пр.) и передача информационных материалов;

- Предоставление необходимых расходных материалов;

- Осуществление сервисного обслуживания и информационно-справочной поддержки (как правило, круглосуточной).

При этом торговое предприятие обязуется соблюдать условия заключенного договора эквайринга:

- Обеспечить размещение платёжного оборудования банка-эквайера (терминалы, устройства связи и т.д.);

- Принимать платежи при помощи установленного оборудования;

- Своевременно сообщать о его неисправностях и т.д.

Эквайринг – не безвозмездная услуга. Банк-эквайрер за каждую транзакцию по банковской карте берёт определённую комиссию (1,5-4% от суммы покупки), о составляющей которой мы сейчас и поговорим.

Что такое мобильный эквайринг?

Индивидуальные предприниматели, ООО сферы торговли располагаются не только в ТРЦ. Торговые точки, пункты продаж организуются на открытом воздухе, рынках, в условиях постоянного перемещения — торговля с автотранспорта и т. д. Как в таких условиях предоставить физ. лицам возможность расплатиться пластиковой картой? С помощью МЭ.

Не все покупатели, продавцы знают о возможности мобильных эквайринговых услуг. Что такое мобильный эквайринг? Это организация приема платежей с карточек покупателей посредством специального устройства, подключенного к гаджету: смартфону, планшету.

Обратите внимание!

Мобильный терминал для оплаты банковскими картами называется — mPOS.

У смартфона, планшета должен быть выход в интернет, установлено спецприложение с возможностью проведения платежа. Такое оборудование предоставляет банк-эквайер. MPOS расшифровывается с англ.: «мобильная точка продаж».

Для МЭ характерны такие особенности:

Обратите внимание!

Самые экономичные, универсальные устройства — mini jack. Более дорогие — Apple, они подключаются через USB, требует сертификации. Самые безопасное соединение — Bluetooth.

Торговые терминалы для эквайринга

Прием к оплате банковских карт реализуют специальные POS-терминалы. Существует несколько разновидностей данного оборудования в зависимости от задач и набора функций.

- Стационарные терминалы. Оборудование для предприятий, у которых уже есть касса и налажен прием наличной оплаты, но требуется расширить возможности и подключить также оплату по картам. Они имеют свой интерфейс, печатают отдельные чеки. Обычно такие терминалы питаются энергией от сети, а не от аккумулятора, и подключаются к интернету через кабель.

- Переносные терминалы. Такие терминалы более мобильны. Энергию они черпают от аккумулятора, а для передачи данных подключаются к мобильной сети. Использовать переносные терминалы можно без интеграции с кассовым модулем.

- POS-системы. Полноценное рабочее место кассира, которое может включать в себя сканер штрихкодов, клавиатуру, дисплей, фискальный аппарат и так далее.

- SMART-терминалы. Современная система, состоящая из планшета, мобильного терминала и фискального аппарата. К базовой комплектации можно подключить дополнительное оборудование, например, сканер, и установить вспомогательные программы (учет рабочего времени, аналитику и т. д.).

- ПИН-пады. Вспомогательное устройство ввода, которое подключается к POS-системе или терминалу.

Если банк предлагает несколько вариантов оборудования, то его сотрудник поможет определить, какой терминал лучше подойдет для того или иного бизнеса.

Сколько стоит эквайринг?

Клиенту торговой точки за пользование услугами эквайринга платить ничего не надо. Оплату в виде установленной по договору комиссии производит продавец. В среднем, за каждую проведенную транзакцию взымается комиссия в размере 2-3%. Точная сумма комиссионных сборов определяется из следующих составляющих:

- Комиссия банка, выпустившего используемую карту;

- Комиссия банка-эквайера;

- Комиссия платежной системы.

- Открытие — 0 ₽

- До 6% на остаток по счету

- До 75 000 ₽ на рекламу

- 4 месяца – бесплатно

- Ставки по депозитам до 7,29%

- Счёт для бизнеса бесплатно

- Широкая линейка тарифов

- Бухучет и отправка отчетности в госорганы — 3 месяца бесплатно

- Бесплатные платежи внутри банка

- Начисление процентов на остаток

- Бесплатные бюджетные и налоговые платежи

- Бесплатное смс-информирование

- Различные тарифы

Как банк-эквайер проводит операцию

Для покупателя операция проводится за несколько секунд. Достаточно приложить карту к терминалу или вставить пластик в него, как транзакция тут же будет выполнена.

Но за эти несколько минут происходит много важных процессов:

- Продавец задает сумму, покупатель вставляет или прикладывает карту.

- Устройство направляет запрос на проведение операции банку-эквайеру.

- Эквайер делает запрос в банк-эмитент, чтобы убедиться в возможности транзакции.

- Эмитент дает ответ. Если баланс карты недостаточный, если она заблокирована или есть иные препятствия проведения платежа, дается отрицательный ответ на запрос.

- Если эмитент операцию одобряет, система дает положительный ответ, терминал печатает чек.

- Продавец отдает товар покупателю.

Но на этом оказание услуги для банка и предпринимателя не заканчивается. Сначала эквайер в течение 1-3 дней переводит сумму платежа на счет юридического лица, пока что он делает это за свой счет. Затем банк отправляет документы эмитенту, после проверки которых тот возмещает потраченную сумму. На время всех проверок деньги на счету держателя карты просто замораживаются: вроде как списываются, но оказываются в подвешенном состоянии.

Так что, если рассматривать банк эквайер — что это, и какие услуги бизнесу он оказывает, то это финансовая организация, которая обеспечивает прием платежей с банковских карт.

Со стороны обычного покупателя процедура эквайринга выглядит очень просто: вставить карту в терминал, ввести пин-код, увидеть надпись «Успешно» и получить кассовый чек.

Однако это лишь поверхностный взгляд. В этой статье мы более подробно рассмотрим, что такой эквайринг, как он работает, для чего нужен и в чем его плюсы и минусы.

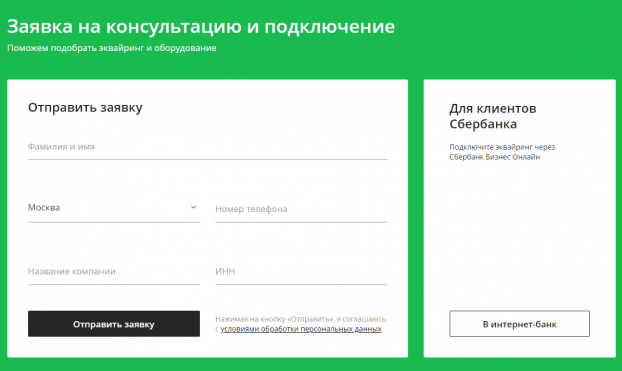

Торговый эквайринг в РФИ Банке

Торговый эквайринг — услуга, позволяющая предпринимателям принимать от клиентов и покупателей безналичную оплату. Банк-эквайер устанавливает в торговой точке или офисе специальный платежный терминал, который может списывать средства с банковских карт физических лиц, и за вычетом комиссии перечисляет полученные деньги на расчетный счет юридического лица.

Но не только потеря клиентов вынуждает предпринимателей подключать торговый эквайринг. В этом году в действие вступил закон, согласно которому продавцы с годовой выручкой свыше 40 млн руб. обязаны принимать к оплате карты МИР.

Тарифы

Размер комиссии, взимаемой банком за использование торгового эквайринга, зависит от отрасли, в которой работает предприятие, и от того, требуется ли ему POS-терминал. РФИ банк может бесплатно предоставить терминал в аренду или настроить аппарат, принадлежащий бизнесмену.

| Сфера деятельности | С терминалом банка | С терминалом клиента |

| Кафе, рестораны быстрого обслуживания, авиа и ж/д кассы | от 1,5% | от 1,35% |

| Продуктовые магазины, супермаркеты, автозаправочные станции, пассажирские перевозки, прокат авто | от 1,6% | от 1,45% |

| Прочее | от 1,95% | от 1,8% |

Терминалы

Многое в эквайринге зависит от платежного терминала. Только современное оборудование способно удовлетворить все потребности клиента без задержек и неполадок.

РФИ Банк предоставляет терминалы крупнейших производителей:

- Verifone.

- Ingenico.

- PAX.

Предоставляемые терминалы способны принимать все виды безналичной оплаты, даже бесконтактную. В том числе:

- ApplePay.

- AndroidPay.

- SamsungPay.

Все терминалы оснащены различными модулями для подключения к сети. Например, Wi-Fi, Ethernet, Dial-Up, GPRS и другие.

Выбор банка-эквайера

Выбор банка-эквайера волнует отечественных потребителей, предпринимателей, осуществляющих безналичные расчеты через пластиковые карты. Должен зависеть от особенностей, масштаба бизнеса, критериев, органично подходящих под условия функционирования предприятия. Наличие собственного процессингового центра позволяет повысить качество предлагаемых услуг эквайером, снизить стоимость его услуг.

Большинство банков практикуют установку стационарных, мобильных POS-терминалов, предлагают безакцептные взаиморасчеты, программы лояльности, интернет-эквайринг, выписки по почте, устраивают тренинги относительно техники продаж, для расчетных операций используют связь Dial-Up, GSM, WiFi. Перед заключением контракта следует изучить размер комиссионных, стоимость аренды оборудования, иные особенности взаимодействия.

Эквайринг — что это такое

Выручка любой торговой точки — от небольшой палатки с овощами до огромного гипермаркета — часто становится дополнительным источником расходов для бизнесмена. Даже если интуитивно это не так очевидно.

Допустим, это выручка в виде наличных. В маленьких палатках или небольших магазинчиках выручку живыми деньгами забирает собственник. Здесь какие-то дополнительные расходы не нужны.

А вот если это большой магазин — не обойтись без инкассаторов. Вооружённые и специально обученные сотрудники банка приезжают на бронированном автомобиле за наличностью. Это создаёт дополнительные расходы для торговой точки, но без них никуда. Предприниматель или компания, которые владеют магазином, должны платить банку за услуги инкассации.

Теперь возьмём безналичные платежи на кассе. Банк также оказывает торговой точке услугу, хотя и совершенно иную — он предоставляет терминалы для оплаты.

Однако современный эквайринг — вещь более сложная. Это комплексная услуга, в которую входит не только аренда терминала для оплаты, но и его техническое обслуживание, обновление оборудования и программного обеспечения и т.д. Не забудем и об обслуживании банковского счёта, на который поступает выручка.

Соответственно, эквайринг, как та же инкассация, является совсем не бесплатным. Банки берут определённый процент с каждой операции — обычно около 2%. Вы платите 100 рублей, но продавец получает лишь 98 рублей. Два рубля забирает банк-эквайер.

Эквайринг, если говорить самыми простыми словами — это возможность оплаты покупок на кассе пластиковой картой. А точнее услуга банка, которая эту возможность даёт.

Изображение: pxhere.com