Часы торговли

Содержание:

- Технологический прорыв биржевой торговли

- Современные особенности CME Group

- В чем проблема?

- Преимущества и недостатки биржи

- Как получить доступ к торговле на бирже

- Другие североамериканские биржи

- Фондовые

- Позиции инвестиционных банков на рынке Форекс

- Таблица сравнения бирж

- Преимущества и недостатки рынка США

- Как начать торговать на американских фондовых биржах

- Что не так с данными от CME?

- Причина популярности индикаторов Sentiment

- Внебиржевой рынок США

Технологический прорыв биржевой торговли

Конец двадцатого-начало двадцать первого века привнесло сильнейший технологический толчок практически во все области, и биржевая не стала исключением. Инновации в сфере электронно-вычислительных технологий привнесли свой вклад и в биржевую торговлю. CME стала одной из первых бирж, которая ввела электронную торговую систему. О введении в эксплуатации такой системы стали упоминать ещё в 1987 году, но эта новость вначале была скептически принята биржевыми участниками. В 1992 году CME доработала свою электронную сеть и запустила под названием CME Globex. Впоследствии данная платформа была ещё доработана в 1998 году. Введение торгово-аналитической платформы также способствовало активному развитию биржи, поскольку в это же время начался активный спрос на домашние компьютеры и теперь трейдеры могли совершать сделки прямо из дома. В свою очередь это значительно расширило доступность и лояльность простых людей к биржевой площадке. Популярность биржи росла с каждым днём, и решение осуществлять круглосуточную торговлю через Globex стало ещё одним дополнительным фактором успеха CME. Теперь осуществлять сделки могли биржевики со всех стран мира, прямо из своего дома и в любое удобное время.

Публичное размещение акций

В начале 2000-ых руководство компании CME решает выйти на новый уровень и сделать биржу коммерческой структурой, разместив акции в свободное обращение. В конце 2002 CME прошла процедуру IPO и разместила собственные акции на сумму 191 млн. долларов, став тем самым первой биржей, разместившей свои акции на бирже. В первый же день торгов акции CME выросли практически на 50%, и по сей день активно торгуются на Нью-Йоркской фондовой бирже. Привлеченные в ходе публичного размещений акций средства были направлены на расширение рынков, технологий и сферы влияния компании. В частности большая часть денег была направлена на улучшение электронной сети и качества вычислительных серверов.

Этапы слияния

Следующим шагом развития Чикагской товарной биржи стало объединение с другими участниками торгов, что также можно оценить как достаточно целесообразный и верный ход. В 2007 году произошёл официальный процесс слияния биржевых площадок CME и CBOT, что привело к образованию CME Group, под наименованием которой биржи продолжают существование и по сей день. Позднее в середине 2008 года к холдингу присоединилась Нью-Йоркские биржи NYMEX и COMEX.

Современные особенности CME Group

Политика слияния и взаимного сотрудничества не только с биржами, но и с рейтинговыми агентствами, клиринговыми палатами, брокерскими домами и прочими финансовыми институтами, привело к тому, что CME за несколько лет стала лидером мирового рынка деривативов. Таким образом, на текущий момент CME Group контролирует внушительную долю фьючерсного рынка, обеспечивая высокую ликвидность по всем инструментам и наилучшие условия для всех участников торгов. Оборот и капитализация биржи ежегодно увеличивается, за последний отчетный квартал на CME произошло более 750 миллионов сделок по фьючерсам и опционам.

Функционирование

На текущий момент биржа CME функционирует в виде открытого рынка торгов, путем протеста, а также в виде электронной торговой палаты. Другими словами на CME по сей день продолжают торговать участники в так называемой биржевой яме, криками и жестами выполняя свои сделки. Более 80% торгов, а самое главное круглосуточно, происходят сделки на электронной платформе Globex.

Инструменты

В списке листинга CME Group представлено огромное количество фьючерсных и опционных контрактов. Все деривативы представленные на бирже условно разделены на несколько категорий:

- товары (молочные и животноводческие продукты, сельскохозяйственные товары, какао, кофе и т.д.);

- процентные ставки (ставки ЦБ, ставки евродоллара и т.д.);

- валюты (евро, юань, йена, австралийский доллар, канадский доллар и т.д.);

- фондовые индексы (S&P500, Nasdaq, DowJones, Nikkei и т.д.)

- драгоценные металлы (золото, серебро, платина и т.д.)

- энергоносители (нефть, уголь, газ и прочие).

Кроме основных категорий на CME торгуются и экзотические фьючерсы – на погодные условия, на изменение цены недвижимости и т.д. Чикагская товарная биржа CME на текущий день обеспечивает не только возможность спекулятивного оборота фьючерсными сделками, но и является эффективным стабилизатором цен на мировые товары и ресурсы, обеспечивает возможность контролировать спрос и предложение во всем мире, а также выполнять сделки с реальной поставкой для заинтересованных покупателей и поставщиков продукции.

В чем проблема?

Одна из причин безрезультатных поисков грааля – неработающие стратегии или теоретические принципы анализа и рыночного прогноза. Трейдерам часто рассказывают про фундаментальную вечность теории, но это касается далеко не всех направлений, и причина тому – новые виды инструментов, меняющих принципы трейдинга.

Так произошло с прогнозами на основе рыночных настроений (sentiment): некоторые брокеры выдают их за уникальный инструмент инсайда, вводят платные подписки на эти сигналы или продают программное обеспечение. Несмотря на это, показания различных индикаторов сантимента строятся на данных по реальным позициям, точность их невелика, но они по-прежнему изучаются в теории и существуют на практике во многих сервисах и терминалах.

Преимущества и недостатки биржи

Само собой, что работа на бирже имеет как свои достоинства, так и концептуальные недостатки, это стоит осознавать. Пожалуй, к достоинствам сразу можно отнести:

- Высокую ликвидность представленных инструментов

- Фиксированный срок действия опционов

- Возможность высокого заработка

Тем не менее, есть и недостатки, среди которых отмечаются:

- Небольшое количество брокеров, работающих с биржей

- Небольшой выбор торговых платформ

- Потребность в серьёзном капитале

Совокупность этих факторов формирует такую тенденцию, что Чикагская валютная биржа прекрасно подходит для опытного трейдера с капиталом, но не подходит для новичка, так как порог входа очень высок.

Как получить доступ к торговле на бирже

Для торговли на CME необходим брокер, имеющий доступ к здешним торгам. В этом Чикагская площадка ничем не отличается от большинства других (естественно, мы не берем в расчет криптовалютные биржи и прочие сомнительные проекты).

Лучшие брокеры

Согласно информации на официальном сайте CME, торговлю на товарной площадке поддерживает 261 брокер. Однако среди них нет российских компаний, лишь 10 из них поддерживают русский язык.

- Interactive Brokers

- CapTrader

- Exante

- Just2Trade

Фактически единственный настоящий крупный американский брокер, который еще работает с россиянами.

Плюсы:

- Есть поддержка на русском языке

- Хорошие комиссии

- Депозит можно пополнять рублями (мимо валютного контроля)

К минусам отнесу:

- Минимальный депозит 10.000$

- Комиссия за неактивность

Немецкий представляющий брокер IB для прямого выхода на зарубежные рынки. Здесь находится мой инвестиционный портфель.

Из плюсов:

- работает с россиянами

- наличие русскоязычной версии сайта

- вменяемые комиссии

- отсутствие платы за неактивность

- страховка в рамках законодательства США на $500к

К минусам отнесу:

- Поддержка исключительно на английском и немецком

- Сама служба поддержки работает плохо

Еще один интересный брокер для выхода за рубеж, причем не из семейства IB. К сожалению россиянам открывают договора только на Кипре.

Из плюсов:

- Приемлемые комиссии

- Факт успешной проверки работы со стороны SEC

- Русскоязычный сайт и поддержка

К минусам:

- Кипрская юрисдикция

- Плата за неактивность

Компания является американской «дочкой» Финама и создана чтобы выводить на американский рынок клиентов из СНГ.

Плюсы:

- Максимально простое открытие счета

- Русскоязычная поддержка

- Открытие счета от 200$

Минусы:

- Довольно высокие комиссии

- Разного рода дополнительные платежи

Предостережение о БО и Форексе

Следует различать реальную торговлю на фондовой либо товарной бирже и ее имитацию.

Если вы покупаете какой-либо актив (акцию, фьючерс — неважно), а потом его продаете — это и есть трейдинг. Вы можете заработать на этом несколько процентов, а можете потерять

Но эти потери также не будут катастрофическими. Ведь в любом случае вы взамен на свои деньги получаете контроль над активом (пусть даже подешевевшим).

По сути, внеся деньги на счет такого брокера, вы перестаете владеть даже ими. У вас есть лишь обязательство компании выплатить определенную сумму. А сделает она это или нет – неизвестно.

Другие североамериканские биржи

BATS Global Markets

Создатели фондовой биржи изначально привлекли большое количество участников посредством IT-технологий. Созданная в пику фондовым гигантам площадка через пару лет стала биржей (спрашивается: с кем боролись?). Благодаря инвестициям Chi-X Europe (европейская электронная биржа торгов) компания пересмотрела финансовую политику и выпустила на рынок собственные акции.

В истории BATS Global Markets было и слияние с Direct Edge, присоединение небольших торговых бирж:

- BYX;

- EDGX;

- EDGA.

Затем поглощение Hotspot (валютная биржа).

Ирония судьбы: сегодня американский BATS принадлежит чикагской бирже опционов CBOE (Holdings).

К биржевому списку акций, допущенных к торговле, особых требований нет. Индекс BATS 1000 рассчитывается на котировках 1000 самых популярных акций.

Фондовые

Фондовые биржи работают с ценными бумагами. Это спот-рынок, когда моменты заключения и исполнения сделки совпадают.

NYSE

Мировой центр торговли, американская Нью-Йоркская фондовая биржа, известна:

- большим охватом ценных бумаг (более 60 % всех торгующихся акций);

- своей непредсказуемостью (взрывной аномальный тренд, частая смена прогнозов);

- жадностью (огромные комиссионные помощникам и сложности с выводом денег).

Американская биржа может похвастаться 2 индексами:

- Доу – Джонса (Dow Jones). В 1884 г. он назывался Transportation Average и состоял из 11 американских промышленных и ж/д компаний. Затем акцент сместился на промышленность. Индекс переименовали в Industrial Average. Число входящих в него стратегически важных корпораций выросло с 12 до 30;

- NYSE Composite. Показатель рассчитывается на основе деятельности более 2000 компаний всего мира.

Поскольку американский индекс затрагивает основные отрасли экономики, его понижение отражает негативные тренды.

NASDAQ

Название американской биржи расшифровывается как Служба автоматизированных котировок Национальной ассоциации дилеров по ценным бумагам.

Понятно, что первоначальная специализация – торговля акциями корпораций:

- связанных с IT-технологиями;

- работающих в области программного обеспечения;

- выпускающих гаджеты и др.

Постепенно NASDAQ расширил поле деятельности. Поэтому у американской биржи в ходу 13 индексов.

Основные NASDAQ-индексы:

- сводный (Composite) учитывает рыночную стоимость 5000 мировых компаний;

- национальный (National Market Composite) составлен только на основе рыночной стоимости американских компаний;

- «100» – индекс учитывает рыночную стоимость акций сотни нефинансовых фирм, торгующихся на бирже.

AMEX

AMEX – кусок американского рынка, «съеденный» NYSE. Хотя по-прежнему ее называют второй крупнейшей биржей Америки. С 2012 г. переименована в NYSE MKT LLC.

Индексов, отражающих котировки акций, 3:

- собирательный XAX;

- для золота – Gold BUGS;

- для нефтяных компаний – Oil.

Чикагская фондовая биржа CHX

Ранее американская CHX была третья по активности торгов на рынке ценных бумаг. В 2018 г. стала частью Intercontinental Exchange. Основной индекс отсутствует.

Фондовая биржа Торонто TSX

Представитель канадского рынка ценных бумаг на американском континенте первым начал использовать систему электронной торговли CATS. Биржевых индексов 3. Но рабочий только S&P/TSX (учитывает 280 компаний разных отраслей). Отличается спокойной работой.

Мексиканская фондовая биржа

Биржа сумела подмять под себя еще парочку в стране. Считается крупнейшим (а по некоторым источникам – единственным) мексиканским финансовым рынком. Работает с большим набором финансовых инструментов (от акций до варрантов и фьючерсов). Главный индекс учитывает котировки 36 крупнейших корпораций. По правилам биржи, основная валюта расчетов – мексиканский песо.

Тихоокеанская фондовая биржа

После Второй мировой войны правительство США отменило все меры государственного регулирования. На рынок Америки поступила часть валютных резервов. Кроме того, были снижены налоги на корпорации.

Поэтому в 1957 г. была создана тихоокеанская фондовая биржа путем слияния:

- Сан-Францисской биржи, торгующей ценными бумагами;

- Лос-Анджелесской нефтяной биржи.

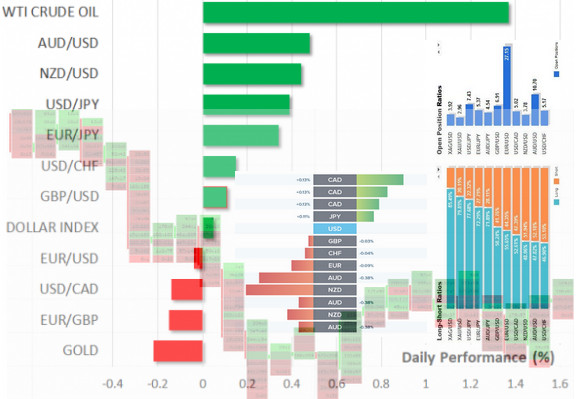

Позиции инвестиционных банков на рынке Форекс

Самый прямой способ понять сантимент крупных игроков на рынке Форекс – точно узнать позиции инвестиционных банков. Такая информация попадается в Интернете и несколько лет публиковалась на нашем сайте в ежедневных прогнозах.

Два года статистики, собранной по 15 крупнейшим мировым банкам, позволили подвести итог стратегии следования за инсайдерами. Он достаточно неутешителен: трейдеру придется поверить, что 35% глобальных финансовых игроков постоянно сливают деньги на рынке Форекс!

Напрашивается вывод, что лучшая стратегия – следовать за лидерами представленного выше списка, но в 2020 году Morgan Stanley слил 680 пунктов только в начале года. Вероятно, в списке банков происходит постоянная ротация: “сливаторы” на несколько лет оказываются в списке прибыльно торгующих банков и наоборот. Это происходит по причине более сложной стратегии, проводимой финансовыми институтами в интересах клиентов, собственных позиций и комбинированной одновременной торговли на рынках ценных бумаг (акций, бондов), фьючерсов и товаров.

Возможно, трейдеру повезет, и он сможет несколько лет следовать за прибыльными ордерами Morgan Stanley или Nomura, но что будет, когда изменится ситуация? Когда трейдер поймет, что банк сливает, если у каждого из этого списка есть как положительные, так и отрицательные сделки?

Таблица сравнения бирж

| Тип биржи | Основные биржи | Выводы |

| Фондовая | NASDAQ, CME Group, NYSE | Наличие сайтов у каждого подразделения создает иллюзию конкуренции, независимости пары десятков торговых домов. В реальности рынок разделен между 3 американскими гигантами. |

| Товарно-сырьевая (и деривативов) | NASDAQ, CME Group, NYSE | |

| Альтернативные торговые площадки | BATS | Торговая площадка принадлежит CBOE (Holdings владеет еще 4 биржами). Приходится констатировать факт: альтернативы уже нет. |

| Внебиржевой рынок | OTCBB, OTC | Пытается контролировать правительство США через FINRA, поэтому при работе на этом торговом рынке отслеживайте поправки Конгресса. |

Преимущества и недостатки рынка США

Плюсы и минусы есть у любого торгового рынка. Рынки США для опытного финансиста – это:

- огромный выбор объектов инвестиций и спекуляций;

- возможность купить ценные бумаги перспективных американских (и не только) компаний по бросовой стоимости на внебиржевом рынке;

- конкуренция среди торговых американских брокеров (поэтому можно выбрать лучшего);

- регулярные обзоры финансовых аналитиков (доступны даже на русском языке).

Среди преимуществ также торговые программы и сайты-помощники, облегчающие поиск нужных компаний по заданным параметрам. С помощью фильтра выбираются ценные бумаги. Затем по ним можно посмотреть онлайн-график изменения цены, прочитать новости и прогнозы.

Среди недостатков российские инвесторы отмечают:

- базовый язык работы – английский (необходимо отслеживать аналитику, американское законодательство – неправильный перевод грозит потерями);

- часы работы американской сессии – ближе к ночи (утром решаются бытовые проблемы, к вечеру накапливается усталость: торговать сложнее, стресс на ночь. В общем, забудьте о посиделках с пивом и друзьями);

- сезонность (волатильность на американском рынке снижается зимой, во время рождественских каникул, падает летом, в сезон отпусков);

- дополнительные расходы на софт (платные торговые программы – гарантия вовремя закрытой сделки), платные подписки на аналитику, доступ в чат по абонементу;

- просто дополнительные затраты, банковские комиссии;

- различие в законодательстве (налоги, отчетность).

Особняком стоят:

- небольшое кредитное плечо (1:2 или 1:4 после Форекса 1:1000, например, кажется издевательством). С одной стороны – ограничение профита, с другой – минимизация риска потери состояния в торговле;

- постоянная работа над собой. Каждодневный анализ торговой сессии, ломка собственных стереотипов, изменение жизненных приоритетов и ценностей не подойдут любителям размеренного стандартного образа жизни. Но в целом личностный рост – плюс.

Как начать торговать на американских фондовых биржах

Торговать на американской бирже может лишь зарегистрированный участник – брокер, имеющий лицензию. Выбирайте тех, кто соответствует требованиям FCA.

Через российского брокера

Если сумма активов менее 10 000 долл., выходить торговать на американский рынок выгоднее через российского брокера:

- выход через Единый брокерский счет. Становятся доступны AMEX, NASDAQ, NYSE. Купить-продать акции можно только те, которые торгуются на Санкт-Петербургской бирже. При этом желательно иметь статус квалифицированного инвестора (высшее образование по экономическим специальностям, опыт работы с ценными бумагами 2–3 года и не менее 6 млн руб.);

- выход через кипрские «дочки» (Финам, БКС). Откроют торговый субброкерский счет (но налоговыми хлопотами придется заниматься самому);

- используется договор доверительного управления, где форма управления предусматривает выполнение торговых приказов по ценным бумагам.

- Надежные российские брокеры

| Название | Рейтинг | Плюсы | Минусы |

| Финам | 8/10 | Самый надежный | Комиссии |

| Открытие | 7/10 | Низкие комиссии | Навязывают услуги |

| БКС | 7/10 | Самый технологичный | Навязывают услуги |

| Кит-Финанс | 6.5/10 | Низкие комиссии | Устаревшее ПО и ЛК |

Иностранные брокеры

Работа с иностранным брокером возможна при наличии разрешения на покупку ценных бумаг, выданного Банком России. Выгодна тогда, когда есть свободная сумма более 10 000 долларов.

После заключения договора с американским брокером пополняется брокерский счет. Чтобы начать торговать, нужно:

- рубли поменять на доллары со спредом;

- потратить деньги при переводе (комиссия 2–5 % и выше);

- заплатить комиссию за каждый торговый контракт (например, на фьючерс S&P 500 комиссия 7 долларов на сделку).

При условных 1000 долларов потери на начало торговли составляют уже 50–100. Поэтому перед подписанием договора рекомендую просчитать совокупные финансовые затраты. Может оказаться, что акции выгодно купить через российского брокера, не американского.

- Проверенные иностранные брокеры

| Название | Рейтинг | Плюсы | Минусы |

| Interactive Brokers | 8/10 | Говорят по-русски | Абонентская плата 10$\месяц |

| CapTrader | 8/10 | Нет абонентской платы | Говорят только по английски |

| Lightspeed | 7/10 | Низкий минимальный депозит | Навязывают услуги |

| TD Ameritrade | 6.5/10 | Низкие комиссии | Не всем открывают счет |

Что не так с данными от CME?

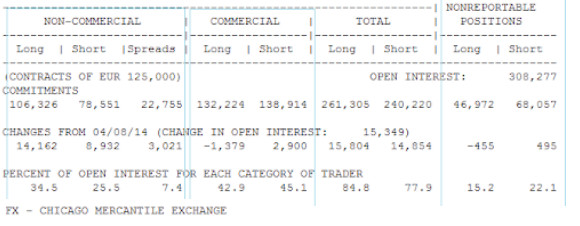

Беглый взгляд на отчеты COT доказывает правоту постулатов Ларри Уильямса – линия крупных Large Speculators следует за трендом, позиции Commercials ему противоположны, а мелких игроков можно не брать в расчет.

Давайте обратим внимание на показатели институциональных инвесторов и спекулянтов по EURUSD, вспомнив перед этим фундаментальную картину, что сложилась к концу февраля 2020 года. Обнаруженный в последний день декабря коронавирус вышел на тот момент за границы Китая, начав поражать страну за страной

У нас на сайте была статья, заранее прогнозирующая развитие пандемии и падение фондовых рынков. Обвал акций мог отразиться на валютном рынке Форекс и конкретно евро только в случае снижения ставки ФРС

Обнаруженный в последний день декабря коронавирус вышел на тот момент за границы Китая, начав поражать страну за страной. У нас на сайте была статья, заранее прогнозирующая развитие пандемии и падение фондовых рынков. Обвал акций мог отразиться на валютном рынке Форекс и конкретно евро только в случае снижения ставки ФРС.

Об этом заранее знали банки JP Morgan и Goldman Sachs, была даже статья в Reuters о том, что ФРС проведет экстренное заседание и снизит ставку (что в итоге и произошло). Что же делали Large Speculators? Они продавали в убыток все две недели непрерывного роста сильно перекупленную до этого пару EURUSD. То же самое делали спекулянты, активно хеджируя позиции не в ту сторону.

Трудно предположить, что они не читали газету Reuters или не знали о ставке. Трейдеры, следящие за отчетами COT, могли упустить 530 пунктов прибыли.

Почему сигналы так запаздывают, в чем неправ Ларри Уильямс? Методика анализа отчетов возникла в 1977 году, когда только появились опционы. Она работала до 1990 года, но после дала сбой, когда появились сложные стратегии хеджа, использующие набор одновременно проданных и купленных разных видов опционов и фьючерсов.

Проблема в том, что в отчетах COT не учитывается направление опциона и фьючерса. В приведенном выше примере крупные игроки могли удерживать позы шорт по фьючерсам, но одновременно активно покупать опционы Call, чтобы хеджировать риск разворота рынка. Однако подобные сделки будут отражаться как общее увеличение позиции.

Причина популярности индикаторов Sentiment

Первооткрывателями стратегии анализа рыночных настроений стали инсайдеры. Покупая информацию у брокеров по позициям крупных игроков, можно было без всяких индикаторов и анализа зарабатывать деньги, повторяя их движения. Это был самый легкий заработок, за который сейчас полагается штраф или тюремный срок.

С развитием законодательного регулирования такая информация попала под запрет. Институциональные инвесторы тоже приняли меры, работая через посредников маркет-мейкеров, размещающих заказы через сеть брокеров, и растягивая по времени вход.

Однако, как бы ни скрывали свои действия крупные игроки, особенности закона о прозрачной торговле на рынке деривативов выдали их позиции. Ларри Уильямс был одним из первых трейдеров, открывших миру принципы анализа отчетов COT.

На нашем сайте кратко описан этот индикатор, работающий по данным Комиссии CFTC, наблюдающей в США за рынком деривативов. Крупные инвестиционные компании и брокерские дома раскрывают еженедельно объем открытых позиций по каждому инструменту, в том числе по валютным фьючерсам и опционам.

Это и есть Sentiment: лонги крупных игроков логично укажут на их желание покупать евро, а шорты – на стремление продавать европейскую валюту.

Идея анализа выходных данных от бирж вызвала высокий спрос у трейдеров, желающих иметь индикаторы, показывающие направление торговли методом выборочного вычисления большинства крупных трейдеров, уже вошедших в рынок, то есть «проголосовавших реальными деньгами» за выбранное направление.

К отчетам COT добавились различные вариации на тему отображения данных ленты сделок, аналитики отложенных ордеров из Книги заявок бирж, позиций клиентов крупных брокеров, объемов потоков капиталов в фонды ETF по странам, валютам, деривативам и множество других показателей реальных вложений.

На сантименте возник отдельный бизнес: индикаторы продавались по платной подписке, создавались отдельные программы или данные встраивались в терминалы, принадлежащие определенным брокерам и разработчикам.

Продажа индикаторов типа Sentiment продолжается и в настоящее время, но на нашем сайте все эти данные предоставляются бесплатно

Важно понимать, что это простой поток статистики позиций, и он не работает по причинам, которые подробно разобраны в этой статье

Внебиржевой рынок США

Давным-давно где-то в поле купить-продать акции мог любой желающий, пока предприимчивые дельцы не стали брать оплату за организацию торговли и регистрацию. Так появились и отделились торговые биржи, оставшийся внебиржевой американский рынок лишь иллюзия свободной торговли.

Дилеры работают как маркет-мейкеры: указывают цены покупки-продажи ценных бумаг, валюты или других финансовых инструментов. Сделка может быть заключена между двумя участниками внебиржевого рынка. Но третьи лица о цене, по которой была завершена сделка, даже не догадываются.

Существует 3 американские торговые площадки. OTC Pink, или the Pink Open Market («розовые листы») – частная компания, где можно торговать через любого брокера. Отличается самым спекулятивным уровнем торговли. Среди внебиржевых акций много ценных бумаг компаний, испытывающих финансовые трудности или находящихся в состоянии дефолта.

Цены на акции копеечные. Сами ценные бумаги часто называют «мусорными». Поэтому начинающим финансистам ничего покупать там не рекомендую.

OTC Markets Group

Для торговли используется сеть брокеров-дилеров. Команда по работе с клиентами предоставляет индивидуальные программы поддержки и визуального контроля. Помогает компаниям оптимизировать торговый оборот, привлекает инвесторов, распространяя информацию в широком диапазоне новостных источников.

OTC Bulletin Board

OTCBB – система межбиржевых котировок, торговля на сайтах, где желающие купить-продать вывешивают объявление. Но это не один торговый сайт, а сразу несколько компаний, отчитывающихся в органы контроля о результатах сделок. Попасть сюда любому желающему тоже не получится. Придется обратиться к посреднику – маркет-мейкеру.

Компаниям проще попасть на этот торговый рынок:

- нет цены капитализации;

- отсутствует минимальная цена акций;

- не обязательно корпоративное управление и др.

FINRA – некоммерческая организация, контролирующая OTCBB, обязывает дилеров сообщать о своих котировках вне зависимости от рынка. Таким способом правительство США (FINRA уполномочена Конгрессом) пытается регулировать внебиржевой рынок.