Программа ип усн для рассчета налогов

Содержание:

- Когда платить налоги и страховые взносы

- Закладка «Перечисления в бюджет РФ»

- Кассовый метод при УСН

- Об уменьшении сумм налогов по УСН или ЕНВД на суммы страховых взносов, уплаченных за периоды прошлого года

- Расчетный счет в банке

- Необходимость перехода на платные программы

- Закладка «Документы»

- Предпринимательская деятельность и наемный труд

- Популярное бухгалтерское ПО для УСН

- Бухгалтерская отчетность организации на УСН в 2020 году: формы документов

- Должен ли ИП вести бухгалтерский учет

- Итоги

Когда платить налоги и страховые взносы

В настоящий момент ИП с упрощенной системой налогообложения платит налог 6% от суммы всех доходов, полученных от предпринимательской деятельности (независимо от наличия расходов). Для некоторых категорий ИП (зарегистрированных в особых экономических зонах Крым и Севастополь) может применяется пониженная ставка налога 3%. Также некоторые ИП могут быть освобождены от налога вообще. При этом сумма налога уменьшается на 100% суммы страховых взносов на обязательное пенсионное страхование, взносов на ОМС, а также торгового сбора, реально уплаченных (а не просто исчисленных) за текущий налоговый период (т.е. в течение текущего года). Здесь следует отметить, что если предприниматель не уплатил взносы или сборы в отчетном году, то он не имеет право уменьшать сумму налога на величину величину их сумм в данном году. Однако на сумму взносов можно уменьшить налог в том году, в котором был уплачен долг за прошлые года.

На обязательно пенсионное страхование и на обязательное медицинское страхование индивидуальный предприниматель на «упрощенке» платит страховые взносы в виде фиксированного платежа, независимо от наличия или отсутствия деятельности. Взносы перечисляются в течение года любыми частями либо уплачиваются один раз за весь год целиком. С 2014 года на обязательное пенсионное страхование также уплачиваются взносы в размере 1% от годовых доходов, превышающих 300 000 рублей.

Здесь следует отметить, что полностью всю годовую сумму взносов следует уплатить до 31 декабря.

Удобно уплатить всю годовую сумму взносов в первом квартале текущего года. В этом случае ИП получает право уменьшать в течение всего года сумму налога на сумму этих взносов. Таким образом, получается, что если взносы уплачены в начале года, то налог вообще не платится, пока сумма доходов с начала года не превысит 466 500 р. (для 2017 г).

Сумма взносов не зависит от наличия или отсутствия деятельности!

Применяются следующие ставки страховых взносов:

| Год | Обязательное пенсионное страхование | Обязательное медицинское страхование | Сумма |

|---|---|---|---|

| 2019 | 29 354,00 | 6 884,00 | 36 238,00 |

| 2018 | 26 545,00 | 5 840,00 | 32 385,00 |

| 2017 | 23 400,00 | 4 590,00 | 27 990,00 |

| 2016 | 19 356,48 | 3 796,85 | 23 153,33 |

| 2015 | 18 610,80 | 3 650,58 | 22 261,38 |

| 2014 | 17 328,48 | 3 399,05 | 20 716,53 |

От НДС (18%), НДФЛ (13%), обязательных отчислений в ФСС (договор с ФСС и уплата соответствующих взносов для ИП с УСН дело добровольное), налога на прибыль (20%) ИП на «упрощенке» освобождается (речь идет только о налогах с доходов от предпринимательской деятельности самого ИП).

С 2015 года для ИП, осуществляющих розничную торговлю на территории Москвы, вводится торговый сбор. Торговый сбор зависит от вида торговли, площади павильона и месте расположения. Торговый сбор уплачивается в бюджет субъета РФ, однако ИП имеет право уменьшить свой налог на сумму торгового сбора. Поэтому при достаточном уровне доходов торговый сбор необременителен в финансовом отношении. Просто часть налога уплачивается в иной фонд. Для уплаты торгового сбора требуется встать на учет в ИФНС. Торговый сбор уплачивается ежеквартально.

Авансовые платежи по налогу УСН, платятся ежеквартально! Рассчитываются они нарастающим итогом с начала года, а затем сумма уменьшается на величину реальных выплат на ОПС и ОМС, торгового сбора, а также на величину налога, уплаченного за предыдущие отчетные периоды (за предыдущие кварталы).

Т.е. при расчете суммы авансового платежа необходимо сначала просуммировать все доходы от предпринимательской деятельности с начала года. Затем найти 6% от этой суммы. Результат округлить до целого рубля (сумма 50 копеек и более округляется в большую сторону, а меньше 50 копеек в меньшую). Полученную сумму налога следует уменьшить на величину реальных выплат на ОМС и ОПС, а также сумму торгового сбора (уменьшать сумму налога так, чтобы она стала отрицательной нельзя). Затем из полученной суммы следует вычесть все авансовые платежи по налогу УСН, совершенные в текущем году (т.е. уплаченные за предыдущие кварталы текущего года). В результате получается сумма авансового платежа по налогу УСН.

Все эти операции программа «ИП УСН» производит автоматически.

Срок уплаты авансовых платежей до 25 числа месяца, следующего за отчетным кварталом. За год (т.е. за 4 квартал) налог платится не позднее 30 апреля следующего года (очень странная норма законодательства).

Закладка «Перечисления в бюджет РФ»

Закладка «Перечисления в бюджет РФ» предназначена для создания платежных поручений для перечисления платежей в бюджет Российской Федерации.

При заполнении данной закладки поля других закладок очищаются.

Здесь:

(1) – наименование получателя платежа. Требуется писать полностью.

(2) – банковский счет получателя платежа (см. Управление полем со ссылкой).

(3) – ИНН и КПП получателя платежа.

(4) – кнопка автоматически заполняет поля (1), (2), (3) значениями, соответствующими налоговой инспекции, заданной в сведениях об индивидуальном предпринимателе (см. Окно «Индивидуальный предприниматель»).

(5) – кнопка автоматически заполняет поля (1), (2), (3) значениями, соответствующими пенсионному фонду, заданному в сведениях об индивидуальном предпринимателе (см. Окно «Индивидуальный предприниматель»).

(6) – кнопка открывает список прочих гос.органов для выбора гос.органа, на основе которого будут сформированы значения полей (1), (2), (3), а также поля КБК. При нажатии кнопки открывается Окно со списком документов.

(7) – панель реквизитов платежа:

- Статус отправителя – поле 101 платежного поручения. Кнопка «» напротив поля открывает всплывающее меню с подсказкой значений поля. Индивидуальные предприниматели в данное поле должны писать код «09».

- КБК – код бюджетной классификации платежа – поле 104 платежного поручения. Наиболее важный показатель платежного поручения. При оплате платежного поручения с неправильным КБК, будет очень сложно вернуть платеж. Для удобство нужный код КБК можно выбрать из справочника, нажав кнопку «» напротив данного поля.

- ОКТМО – код по общероссийскому классификатору территорий муниципальных образований (поле 105 платежного поручения). Для удобства можно нажать кнопку «{amp}lt;{amp}lt;» напротив данного поля чтобы вставить код ОКТМО из сведений об индивидуальном предпринимателе.

- Основание – поле 106 платежного поручения. Обычно принимает значения «ТП» – платежи текущего периода. Чтобы увидеть другие возможные значения данного поля в него следует кликнуть мышкой.

- Период/код тамож. – налоговый период или код таможенного терминала при уплате таможенных пошлин (поле 107 платежного поручения). Для редактирования данного поля предусмотрено специальное диалоговое окно, позволяющее задавать значение данного поля в правильном формате.

- УИН (УИП) – уникальный идентификатор платежа (поля 22 платежного поручения). Обычно 0.

-

Номер документа – поле 108 платежного поручения. С 1.04.2014 года при платежах в бюджет в данном поле следует указывать: {amp}lt;тип{amp}gt;;{amp}lt;идентификатор{amp}gt; Где:

{amp}lt;тип{amp}gt; – тип идентификатора личности:

- 01 – паспорт РФ;

- 24 – СНИЛС.

{amp}lt;идентификатор{amp}gt; – идентификатор личности.

Например: «01;4501666001»

- дата документа – поле 109 платежного поручения. Читай правила заполнения платежного поручения. Снятая галочка в данном поле прописывает в документ значение 0 в поле 109. Для страховых взносов поле не заполняется. Для налоговых платежей в данное поле записывается дата налоговой декларации.

Следует отметить, что программа ИП УСН 2 автоматически заполняет все реквизиты платежных поручений при формировании платежей налогов и социальных взносов.

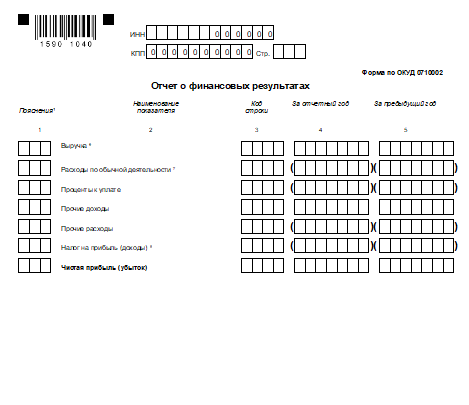

Кассовый метод при УСН

Следующий шаг на пути к упрощенному учету — применение кассового метода признания доходов и расходов. Он разрешен малым предприятиям, за исключением эмитентов публично размещаемых ценных бумаг. Такие компании могут признавать выручку по мере поступления денежных средств от покупателей (заказчиков), а расходы — после осуществления погашения задолженности (п. 12 ПБУ 9/99 «Доходы организации», п. 18 ПБУ 10/99 «Расходы организации»).

Обратите внимание: речь идет исключительно об элементах отчета о финансовых результатах. А формирование активов и признание обязательств ведется в общеустановленном порядке (по методу начисления)

Так что кассовый подход влияния на баланс не оказывает.

Для «упрощенцев» этот вариант учетной политики привлекателен тем, что приближает отчет о финансовых результатах к форме налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения. Отличие в том, что перечень расходов при «упрощенке» носит закрытый характер (п. 1 ст. 346.16 НК РФ). Кроме того, основные средства и нематериальные активы в бухгалтерском учете амортизируются, а в налоговом списываются на протяжении календарного года (п. 3 ст. 346.16 НК РФ). Наконец, в бухучете не нормируются рекламные расходы.

Разумеется, сопоставлять отчет с декларацией имеет смысл компаниям, объектом налогообложения у которых являются «доходы, уменьшенные на величину расходов». На практике перейти от декларации к отчету о финансовых результатах они смогут путем корректировок. Их можно зафиксировать в справке бухгалтера.

И если ваша компания определяет доходы и расходы в бухгалтерском учете кассовым методом, то чистая прибыль за отчетный период тоже будет «кассовой» (п. 79 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации).

Пример 2. ООО «Нарцисс» находится на «упрощенке» с объектом налогообложения «доходы, уменьшенные на величину расходов» и оказывает юридические услуги. В учетной политике по бухгалтерскому учету установлено, что «Нарцисс» применяет кассовый метод признания доходов и расходов. Налоговая база по единому налогу за 2014 год (по данным Книги учета доходов и расходов) составила 50 000 рублей. При этом в расходах не учтены затраты на информационные услуги в сумме 3 000 руб. (Письмо Минфина России от 16.04.2014 № 03-07-11/17285), но в расходы включены затраты на приобретение ноутбука стоимостью 60 000 руб.

Расходы для целей бухучета нужно скорректировать так:

- Увеличить на стоимость информационных услуг (+ 3 000 руб.).

- Уменьшить на стоимость приобретения основного средства (– 60 000 руб.).

- Увеличить на сумму амортизации основного средства (предположим, она составила 5 000 руб. = 60 000 руб.: 60 мес. х 5 мес.).

В итоге чистая прибыль в бухгалтерском учете окажется равной 102 000 руб. (50 000 – 3 000 + 60 000 – 5 000).

Учтите, что кассовый метод применяется исключительно к доходам и расходам, которые отражаются в отчете о финансовых результатах. Активы и обязательства формируются в общеустановленном порядке.

Об уменьшении сумм налогов по УСН или ЕНВД на суммы страховых взносов, уплаченных за периоды прошлого года

Налогоплательщик вправе уменьшить исчисленный за I квартал 2013 г. авансовый платеж по налогу, уплачиваемому при применении УСН, или рассчитанный за тот же период ЕНВД на сумму страховых взносов, перечисленных в течение данного периода. Можно также учесть взносы, уплаченные за декабрь или иные отчетные периоды 2012 г., в том случае, если с 1 января 2013 г. переход на иной спецрежим не осуществляется.

Вопрос: О порядке уменьшения суммы налога (авансовых платежей по налогу), уплачиваемого в связи с применением УСН (объект «доходы»), и суммы исчисленного ЕНВД за I квартал 2013 г. на сумму уплаченных в данном налоговом периоде страховых взносов, а также о порядке уменьшения сумм указанных налогов (авансовых платежей) на суммы уплаченных страховых взносов индивидуальными предпринимателями, производящими или не производящими выплаты и иные вознаграждения физическим лицам.

Ответ:

ПИСЬМО

от 29 декабря 2012 г. N 03-11-09/99

Департамент налоговой и таможенно-политики рассмотрел письмо по вопросам применения положений разд. VIII.1 Налогового кодекса Российской Федерации (в ред. Федерального закона от 25.06.2012 N 94-ФЗ «О внесении изменений в части первую и вторую Налогового кодекса Российской Федерации и отдельные законодательные акты Российской Федерации») и сообщает следующее.

По вопросу N 1. Налогоплательщики, перешедшие на применение упрощенной системы налогообложения и выбравшие в качестве объекта налогообложения доходы, уменьшают сумму налога (авансовых платежей по налогу), исчисленную за налоговый (отчетный) период, на сумму расходов, указанных в п. 3.1 ст. 346.21 Налогового кодекса Российской Федерации (далее — Кодекс).

При этом на сумму расходов, предусмотренных п. 2 ст. 346.32 Кодекса, налогоплательщиками единого налога на вмененный доход уменьшается сумма данного налога, исчисленная за налоговый период.

Суммы указанных налогов (авансовых платежей по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения) не могут быть уменьшены на сумму указанных расходов более чем на 50 процентов.

Исходя из вышеуказанных норм Кодекса, налогоплательщики вправе уменьшить сумму исчисленного налога (авансовых платежей по налогу), уплачиваемого в связи с применением упрощенной системы налогообложения, и сумму исчисленного единого налога на вмененный доход за I квартал 2013 г. на сумму уплаченных (в пределах исчисленных сумм) в данном налоговом периоде страховых взносов, в том числе на сумму страховых взносов, уплаченных в январе 2013 г. за декабрь 2012 г., или на сумму погашенной задолженности по уплате страховых взносов за отчетные периоды 2012 г. при условии, что налогоплательщики не переходят с применения одного специального налогового режима на другой специальный налоговый режим.

При переходе налогоплательщика с одного специального налогового режима на другой суммы уплаченных страховых взносов должны быть учтены в рамках того специального налогового режима, к которому они относятся.

По вопросу N 2. Налогоплательщики — индивидуальные предприниматели, производящие выплаты и иные вознаграждения физическим лицам и перешедшие на применение системы налогообложения в виде единого налога на вмененный доход для отдельных видов деятельности, вправе уменьшить сумму единого налога на вмененный доход, исчисленную за налоговый период, на суммы расходов, указанных в п. 2 ст. 346.32 Кодекса.

При этом указанные налогоплательщики не вправе уменьшить сумму исчисленного ими единого налога на вмененный доход на сумму уплаченных за себя страховых взносов в Пенсионный фонд Российской Федерации и Федеральный фонд обязательного медицинского страхования в размере, определяемом исходя из стоимости страхового года.

По вопросу N 3. Кодексом не предусмотрено ограничения для индивидуальных предпринимателей, не производящих выплат и иных вознаграждений физическим лицам, перешедших на применение упрощенной системы налогообложения и выбравших в качестве объекта налогообложения доходы, по уменьшению сумм налога (авансовых платежей по налогу) на сумму уплаченных ими страховых взносов.

Индивидуальные предприниматели, не производящие выплаты и иные вознаграждения физическим лицам, уплачивающие единый налог на вмененный доход, уменьшают сумму данного налога на сумму уплаченных ими страховых взносов в размере, определяемом исходя из стоимости страхового года без применения ограничения в виде 50 процентов от суммы данного налога.

Директор Департамента налоговойи таможенно-тарифной политикиИ.В.ТРУНИН

Расчетный счет в банке

Расчетный счет для ИП не является обязательным, однако с ним удобнее. Уплату всех платежей ИП может осущестлять с помощью формы ПД-4 (платежка через «Сбербанк»).

Во-первых, следует отметить, что для ведения оперативной деятельности ИП следует открывать специальный расчетный счет. В отличие от депозитных счетов, открытие этого специального расчетного счета может занять несколько дней.

Во-вторых, банки, обычно, берут комиссию за обслуживание расчетного счета ИП. Причем обычно взыманиется два вида комиссии:

- Ежемесячная абонентская плата.

- Комиссия за каждую платежку, кроме платежей в бюджет.

В-третьих, для прямого снятия денег с расчетного счета следует использовать чековые книжки. Проблема в том, что заполняется чековая книжка исключительно от руки и не терпит никаких исправлений, помарок и неточности заполнения. У меня, например, аккуратности не хватает, чтобы правильно от руки заполнять чековую книжку.

Альтернативой чековой книжке является перевод денег с расчетного счета на пластиковую карточку с последующим снятием денег через банкомат (или путем безналичной оплаты товаров и услуг с помощью пластиковой карточки). Для этого этого следует выяснить у банка, выдавшего пластиковую карту, реквизиты расчетного счета карты (на самой карте его нет).

За перевод на пластиковую карту и за снятие наличных с помощью чековой книжки банк, обычно, берет небольшую комиссию.

Перед преобретением пластиковой карты рекомендуется сначала ознакомиться с тарифами банка по обслуживанию пластиковой карты. Рекомендуется использовать карты Visa или Master-Card, которые принимаются практически в любом магазине. Также можно использовать карты Visa-Electron, Maestro и другие. Эти карты тоже принимаются, но обычно только в крупных магазинах, однако стоимость обслуживание этих карт, обычно, ниже.

Кстати, прежде чем Вы обналичите деньги (через чек или пластиковую карту), подумайте, а следует ли это делать. Все крупные и некоторые мелкие магазины принимают к оплате пластивовые карты. При этом при оплате пластиковой картой не взымается комиссия, в отличие от снятия денег через банкомат. При оплате пластиковой картой не образуется вечно теряющаяся железная мелочь. Кроме того, имеется возможность безналичной оплаты товаров и услуг непосредственно через Ваш расчетный счет.

Необходимость перехода на платные программы

Среди бесплатных программ есть множество таких, которые обладают широким функционалом, удобностью в использовании, надежностью и быстродействием. Но существуют случаи, когда необходим переход на платные лицензионные продукты:

- Расширение производства – бесплатные программы редко бывают многопользовательскими и способными полностью автоматизировать процесс деятельности организации, так как созданы для решения определенных задач;

- Обретение надежности – у бесплатных программ может истечь срок действия ознакомительного периода в неподходящее время.

- Необходимость поддержки со стороны разработчика – изготовители платных приложений более открыты к контактам с пользователем, в онлайн-режиме стараются решить возникшие сложности и неполадки, вовремя изменяют функционал в соответствии с российским законодательством.

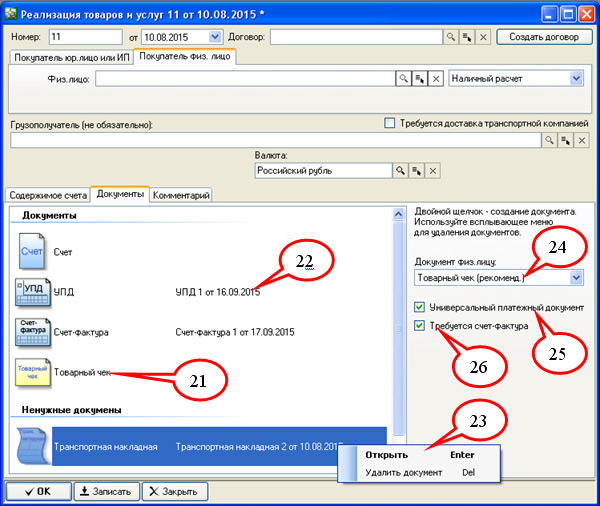

Закладка «Документы»

На закладке «Документы» формируется список документов, сопровождающих сделку, согласно заданным исходным данным. Внешний вид окна показан на рисунке.

Здесь:

(21) – один из документов, необходимый при данной сделке. Двойной клик мышкой открывает (если документ уже существует) или создает (если документ еще не существует) соответствующий документ.

(22) – если документ создан, то его номер отображается в данной колонке напротив соответствующего документа.

(23) – всплывающее меню. С помощью меню можно открыть (или создать) документ, а также удалить выделенный документ.

(24) – Выбор документа, которого следует выдать физ.лицу:

- Товарный чек (рекомендуется).

- Товарная накладная ТОРГ-12. Обычно физ.лицам не выдается.

Данное поле появляется только, если в качестве контрагента выступает физическое лицо.

(25) – галочка выставляется, если пользователю нужен универсальный платежный документ вместо товарной накладной, акта и счета-фактуры.

(26) – галочка выставляется, если пользователю необходим счет-фактура. При УСН счет-фактура не используется, т.к. нет НДС. Но некоторые предприниматели в особых случаях выписывают счета-фактуры с нулевым НДС.

В списке формируются следующие документы:

- Счет – счет на оплату покупателю, формируется, если выбранная валюта является рублями.

- Товарная накладная – товарная накладная (ТОРГ-12). Формируется только, если валюта – рубли, а в списке позиций имеются товары.

- Акт – акт оказания услуг. Формируется только если валюта – рубли, а в списке позиций имеются услуги.

- Товарный чек – товарный чек формируется, только при оформлении сделки в наличных рублях с физическим лицом.

- Транспортная накладная – транспортная накладная. Формируется только, если выбрана галочка «Требуется доставка транспортной компанией» (8).

- Счет-фактура – счет-фактура формируется, только если выставлена галочка (26).

- Универсальные передаточный документ (УПД) – универсальный передаточный документ формируется, только если установлена галочка (25).

- invoice – Invoice для расчета с нерезидентами. Формируется, если валюта не является рублями.

- Паспорт сделки – паспорт сделки, необходимый для оформления в банке сделки в иностранной валюте.

Предпринимательская деятельность и наемный труд

Индивидуальному предпринимателю НЕ запрещается заниматься предпринимательской деятельностью и одновременно быть наемным работником на другом предприятии, как в качестве штатного сотрудника, так и в качестве совместителя.

Однако, индивидуальному предпринимателю не следует осуществлять свою предпринимательскую деятельность в отношении компании, в которой он числится наемным работником. Доходы, полученные от этой компании, налоговая служба трактует, как перечисление денег аффилированным структурам. При этом доходы будут считать зарплатой. На организацию могут наложить штраф за неуплату налогов с фонда оплаты труда, а самого ИП могут обязать заплатить НДФЛ с доходов, полученных от данной организации.

Сам индивидуальный предприниматель может иметь наемных работников, однако в текущей версии программы ИП УСН данная возможность не реализована. Причем при наемном труде у ИП возникает необходимость ведения полностью кадрового учета, ежемесячной уплаты социальных взносов и ежемесячной сдачи соответствующей отчетности. Поэтому в случае наличия наемного труда рекомендуется создавать ООО.

Популярное бухгалтерское ПО для УСН

Программа учета для ИП помогает сократить временные затраты и расходы. Прежде чем выбирать конкретное наименование ПО, следует определиться, что лучше именно для вас — платная программа Бухгалтерия для ИП или бесплатная программа, функционал которой достаточный для ведения КУДиР и подготовки всех необходимых отчетов.

Преимущества платного ПО:

- Более высокая надежность — отсутствует риск столкнуться с неожиданным прекращением бесплатной лицензии либо поддержки программы.

- Более качественная работа саппорта — клиент продавца ПО вместе с программой получает отзывчивую техподдержку онлайн, готовность разработчика оперативно адаптировать функционал под изменения в нормативно-правовых актах. Разработчики бесплатных программ этого не гарантируют.

- Возможность дальнейшего использования оплаченной программы в случае расширения деятельности, даже если ИП вынужденно сменит налоговый режим — например, станет плательщиком ЕНВД. Бесплатное ПО в большинстве создано только для ИП-упрощенцев.

В свою очередь достоинствами бесплатного софта являются отсутствие расходов на приобретение и нередко большая простота пользования.

Платное

Самая распространенная среди россиян платная программа — «1С:Бухгалтерия». Она охватывает все категории учета, отвечает потребностям представителей всех областей бизнеса — производства, торговли, сервиса. Продукт постоянно совершенствуется, адаптируется под нормативно-правовые новшества. Разработчик гарантирует высочайший уровень техподдержки, его представители не только помогают решать проблемы при использовании продукта, но также предлагают установку и настройку системы на ПК клиента. Минус 1С — трудности с освоением программы.

Среди программных продуктов разработчика «1С:Бухгалтерии» есть и «1С:Упрощенка»

Более простой в освоении, но весьма функциональной является система «Парус-Предприятие». Она также дает возможность вести учет по всем категориям, включая программу для сдачи отчетности ИП. Удобна для работы на нескольких ПК / ноутбуках в локальной сети.

«Контур.Эльба» — платный сервис учета денежных и товарно-материальных ценностей, подготовки и сдачи всех отчетов онлайн. Разработчик предлагает простой интерфейс, доступность сервиса в режиме 24/7 с любого устройства с выходом в интернет, круглосуточный саппорт как по телефону, так и через обмен сообщениями в соцсетях.

Бесплатное

Популярнейшие, хорошо себя зарекомендовавшие бесплатные программы для ИП:

- БухСофт упрощенная версия — обладает функциями автоматизированного заполнения КУДиР, автоформирования проводок, автосоставления отчетности. Реализован многопользовательский режим, есть автообновление в реальном времени. Хорошая программа учета как для упрощенцев, так и ИП на патенте.

- ИП УСН 2 — заточена под предпринимателей без работников на системе «Доходы» (делающих фискальные платежи по ставке 6%). Не требует установки на ПК, подходит для использования на разных компьютерах с хранением и переносом всех данных на USB-накопителе (флешке). Снабжена справочником по бухгалтерии и отчетности, режимом напоминания о датах платежей и сдачи декларации.

- «Мое дело» — функциональная и быстрая система, которая также умеет напоминать о наступлении срока расчета с ФНС либо сдачи документов, автоматически генерирует счета, акты выполненных работ.

- «БизнесПак — отличается простым интерфейсом, уникальной опцией обмена документами с контрагентами по «Телепак».

Удачный выбор для предпринимателя без наемных работников на УСН «Доходы» — бесплатная программа ИП УСН 2

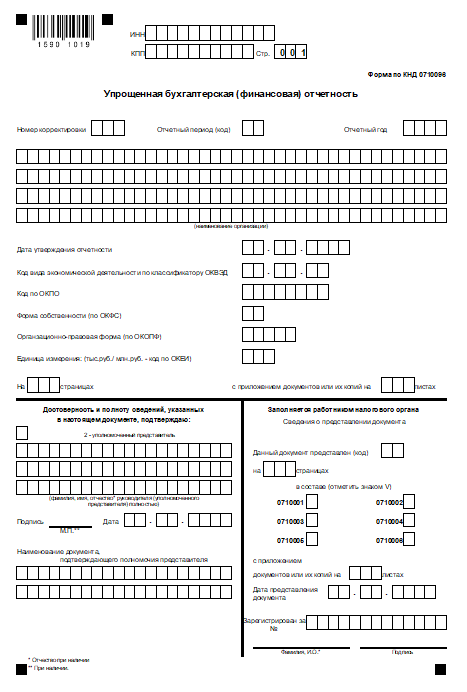

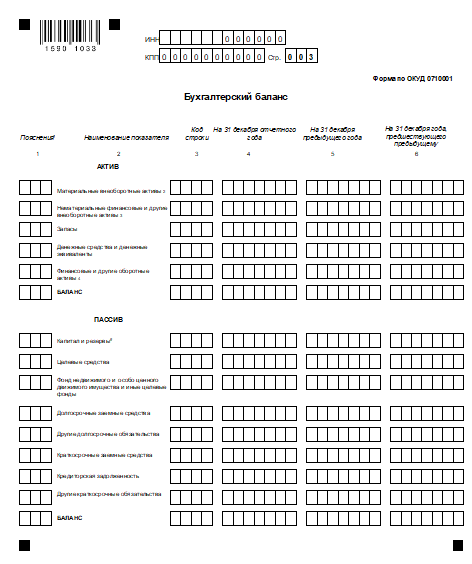

Бухгалтерская отчетность организации на УСН в 2020 году: формы документов

Календарь бухгалтера ООО на УСН на 2020 год включает в себя только годовую отчетность. От ИП не требуется и этого. Промежуточные отчеты (месячные, квартальные) актуальны, только если прописаны в учетной политике.

Срок сдачи годовой отчетности — до 31 марта. Состав — только баланс и отчет о финансовых результатах с приложениями. В случае значительных отклонений от средних данных по отрасли или убытков на протяжении нескольких лет налоговики имеют право потребовать пояснения к балансу. Форма — бумажная или электронная, не унифицирована. Рекомендуемый формат предоставления бухгалтерской отчетности в электронном виде утвержден Приказом ФНС России от 20.03.2017 № ММВ-7-6/228@. Место сдачи — ФНС и Росстат.

Так выглядит бланк упрощенной годовой бухгалтерской отчетности, которую сдают субъекты малого предпринимательства на УСН.

В последние годы существенно увеличилось количество отчетов в другие ведомства: ежемесячно надо подавать отчеты СЗВ-М в ПФР, ежеквартально — декларации по НДФЛ. В связи с этим, хотя бухучет малым предприятиям разрешается вести в упрощенной форме, общий объем учетной работы не стал меньше, и стоимость услуг за бухучет в ООО на УСН на аутсорсинге не снижается.

Должен ли ИП вести бухгалтерский учет

По закону индивидуальный предприниматель обязан отчитываться в налоговую инспекцию, но иметь в своём штате бухгалтера не обязан. Это сделано ради того, чтобы максимально облегчить условия для начинающих и мелких предпринимателей. Это удобно на раннем этапе ведения бизнеса, когда доходы и расходы легко помещаются в одной тетради, а нанятых работников нет или очень мало, и каждый из них согласен получать оговорённую сумму на руки.

Бухгалтерия для ИП ведется проще, чем для ООО

Но как только предприниматель решит расширить бизнес, ему потребуется бухгалтер, и для этого есть следующие причины:

- Отчётность растёт вместе с бизнесом.

- Для бизнеса существует множество налоговых схем, и чтобы не запутаться в них, нужен специалист.

- Бухгалтер несёт юридическую ответственность за свои действия, поэтому не в его интересах выбирать незаконную налоговую схему.

Обратите внимание! Предприниматель вправе выбрать, кто будет вести бухгалтерский учёт ИП – специально для этого нанятый сотрудник, сторонняя бухгалтерская служба или сам хозяин предприятия. В этом плане государство не накладывает никаких ограничений

Итоги

Применение средств программного обеспечения в существенной степени облегчает учетную работу для налогоплательщиков. Для лиц, применяющих УСН, такого рода программы существуют тоже. Причем в них можно вести как вполне полноценный бухучет, так и формировать только те документы, которые нужны для налогового учета (КУДиР). В любом случае в программе проще по имеющимся в ней данным сформировать отчетность, направляемую в налоговый орган.

Для ведения своего бизнеса на упрощенном налоговом режиме хозяйствующему субъекту необязательно тратится на дорогостоящие программы для бухучета. Достаточно комплекта стандартных операций. В данной статье мы проанализируем бесплатные бухгалтерские программы на УСН, особенности и необходимость их использования.