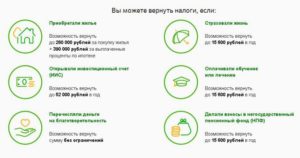

Как вернуть переплату по налогам

Содержание:

- Как оформить заявку

- Образец заявления на возврат излишне удержанного налоговым агентом НДФЛ

- Заявление на возврат НДФЛ

- Форма заявления на возврат НДФЛ через ИФНС

- Возврат налога за лечение (2020)

- Возвраты по НДФЛ

- Ответ на письмо о возврате ошибочно перечисленных денежных средств

- Правила оформления заявления для получения возврата НДФЛ через ИФНС: пошаговая инструкция

Как оформить заявку

Заявление о возврате излишне уплаченного налога составляется по форме, утвержденной Приказом ФНС России от 14.02.2017 N ММВ-7-8/182

Форма документа будет одинаковой для всех налоговых служб страны, и важно правильно заполнить все листы, чтобы добиться возврата необходимой суммы. Рассмотрим пошагово, как это лучше сделать

Титульный лист

Это первая и главная заявления, заполнять которую стоит с особой внимательностью. Заполненные строки должны выглядеть примерно так:

- Запишите свой ИНН, а вот строчку «КПП» обычным гражданам заполнять не нужно – она предназначена исключительно для юридических лиц.

- Укажите номер заявления в отведенном поле, и если остались пустые клеточки, в них можно поставить прочерки;

- Укажите код налоговой инспекции, в которую подается заявления. Узнать его можно на сайте Федеральной налоговой службы.

- Далее впишите печатными буквами свои фамилию, имя и отчество.

- Отметьте действующие нормы законодательства, на основании которых вам должны вернуть деньги. Как правило, это статья 78 Налогового Кодекса РФ.

- Укажите причину переплаты. В заявлении для этого предусмотрены числовые обозначения, среди которых следует выбрать цифру 1 – возврат излишне уплаченной суммы.

- Отметьте код платежа, который вы собираетесь вернуть. Если это налог – поставьте цифру 1, сбор – 2, страховой взнос – 3, пени – 4, штраф – 5.

- Укажите сумму, которую вам должны возместить.

- Затем отметьте код налогового периода. Он может выглядеть, как, например, ГД 00 18, где ГД – это «годовой», 00 – код платежа, а 18 – год, за который вы возвращаете переплату.

- В следующую строку впишите код ОКТМО – код региона, в котором был уплачен налог. Если речь идет, например, о недвижимости, то здесь следует указать код места нахождения имущества. Если был уплачен транспортный налог, можно вписать код вашей прописки.

- Далее указываем КБК – код бюджетной классификации доходов бюджета, состоящий из 20 цифр. Стоит отметить, что у каждого налога он будет разным. Проверить эту информацию можно по номеру квитанции, переданной налоговой инспекцией. Имейте в виду, что КБК постоянно меняются, поэтому лучше все равно уточнить эту информацию на сайте.

- Следующая строка – количество документов, которые прилагаются к заявлению.

- Укажите, кем вы являетесь – физическим лицом, руководителем организации или доверенным лицом налогоплательщика. Оставьте свой контактный номер телефона, подпись и дату составления обращения. Если заявление подается представителем, оставьте реквизиты документа, подтверждающего его полномочия.

Второй лист предназначается для реквизитов банка и лицевого счета. В этой части документа необходимо указать название банковского учреждения, тип и номер счета, а также полное наименование получателя платежа. Если налогоплательщик, заполняющий заявление, — физическое лицо, следует также внести персональные сведения из паспорта (серия и номер, дата выдачи, кем выдан и т.д.).

Образец заявления на возврат излишне удержанного налоговым агентом НДФЛ

Пунктом 1 статьи 231 Налогового кодекса РФ определены порядок и условия возврата излишне удержанного НДФЛ согласно которым:

-

обязан сообщить физическому лицу о факте излишнего удержания НДФЛ в течение 10 дней с момента обнаружения факта излишнего удержания НДФЛ;

-

налоговый агент обязан вернуть излишне удержанный НДФЛ в течение 3 месяцев со дня получения заявления налогоплательщика;

-

возврат излишне удержанной суммы налога производится на банковский счет налогоплательщика. Вернуть НДФЛ наличными нельзя;

-

за нарушение срока перечисления налоговый агент уплачивает налогоплательщику проценты, которые рассчитываются за каждый календарный день нарушения срока возврата от суммы несвоевременно перечисленного налога. Процентная ставка принимается равной , действовавшей в дни нарушения срока возврата;

-

возврат НДФЛ производится налоговым агентом из сумм НДФЛ, подлежащих перечислению в бюджетную систему РФ в счет предстоящих платежей. При этом они могут быть удержаны как из доходов данного налогоплательщика, так и других лиц, получающих доходы от данного налогового агента.

Форма заявления на возврат излишне удержанного НДФЛ не установлена, она может быть такой:

Заявление на возврат НДФЛ, излишне удержанный налоговым агентом

Директору ООО «Ромашка»

от Иванова Ивана Ивановича

ИНН 770102030405

проживающего(-ей) по адресу: 127381, г. Москва, ул. Открытая, д. 18, кв. 90

ЗАЯВЛЕНИЕ

На основании пункта 1 статьи 231 Налогового кодекса Российской Федерации прошу вернуть мне излишне удержанный из моей заработной платы за январь — июнь 2014 года налог на доходы физических лиц в размере _______ рублей.

Дата ____________ Подпись ________________ /Иванов И.И./

(подпись заявителя, расшифровка подписи)

Когда налоговый агент не может вернуть излишне удержанный НДФЛ

Действия налогового агента по возврату налогоплательщику сумм излишне удержанного НДФЛ ограниченны следующими причинами и обстоятельствами:

не сможет вернуть НДФЛ, если закончился , в котором допущено излишнее удержание НДФЛ, и все расчеты по НДФЛ по истекшему году между налоговым агентом и налогоплательщиком завершены. В этом случае возврат НДФЛ будет осуществлять налоговая инспекция по месту регистрации налогоплательщика. Для этого налогоплательщику придется подать в налоговую инспекцию:

-

(меняем название налогового агента на название налоговой инспекции);

-

налоговую декларацию по форме 3-НДФЛ;

-

справку о доходах (форма 2-НДФЛ), которую выдает работодатель — налоговый агент;

Примечание: с 02.11.2017 справку можно взять в

-

копии документов, подтверждающих статус налогового резидента РФ (если излишне удержанный НДФЛ связан со сменой статуса налогового нерезидента на налогового резидента).

Сумма подлежащего возврату НДФЛ слишком велика.

Налоговый агент не вправе вернуть налогоплательщику излишне удержанный НДФЛ в сумме, превышающей размер налога, подлежащего удержанию в течение текущего налогового периода. Ни зачет, ни возврат налоговым агентом суммы превышения невозможны. За возвратом суммы налогоплательщик должен будет обратиться в налоговый орган по месту регистрации.

Налогоплательщик перестал получать доходы от налогового агента.

Это обстоятельство ограничивает выбор способов возмещения излишне удержанного НДФЛ. Так, например, зачет переплаты НДФЛ предполагает наличие договорных взаимоотношений, выплату дохода и удержание НДФЛ. В отсутствие таких отношений у налогового агента остается только одна возможность вернуть излишне удержанный НДФЛ — осуществить возврат на счет налогоплательщика в банке.

У налогового агента временно нет денег.

Временное отсутствие денег на расчетном счете, в кассе налогового агента не является достаточным основанием для отказа в возмещении излишне удержанного НДФЛ. Налоговым кодексом предусмотрен механизм и для этого случая — обращение в налоговый орган.

Операции по расчетному счету налогового агента приостановлены.

В данном случае налоговый агент не имеет возможности вернуть излишне удержанный НДФЛ на банковский счет налогоплательщика. Ему доступен только зачет в счет предстоящих удержаний.

Информация размещена 21 февраля 2013 года. Дополнена — 16.10.2014

Заявление на возврат НДФЛ

Для получения вычета налогоплательщику требуется заполнить установленный ФНС бланк заявления на возврат налога. Он может быть подан вместе с Декларацией 3-НДФЛ или же отдельно по истечении срока проверки декларации (через 3 месяца).

Новая форма заявления

С 9 января 2019 года применяется новая форма заявления на возврат излишне уплаченного налога (Приказ от 30.11.2018 №ММВ-7-8/670@). Внешний вид и общая структура остались прежними, изменились лишь некоторые пункты:

- Добавлена строка о статусе плательщика.

- Удалён пункт о корсчёте в разделе «Банковские реквизиты».

- Изъята строчка о месте жительства заявителя.

Стоит иметь в виду, что для подачи заявления требуется заполнение Декларации 3-НДФЛ. Её шаблон также претерпел серьёзные изменения. Главные отличия нового документа от предыдущей формы:

- существенное сокращение количества страниц. Вместо прежних 20 листов новая форма занимает 13;

- дополнительные листы с буквенными обозначениями заменили на пронумерованные, изменив название «Бланки» на «Приложения»;

- изменения коснулись самой системы отражения размера НДФЛ. Теперь налогоплательщику достаточно указать общую сумму полученного дохода и удержанную сумму НДФЛ. Ранее же требовалось вписывать информацию об исчисленных налоговым агентом налогах.

Порядок и правила заполнения

Актуальный бланк декларации и заявления можно скачать на сайте ФНС.

Заявление состоит из трех листов, заполнению подлежит каждый из них. Внести информацию можно от руки или на компьютере.

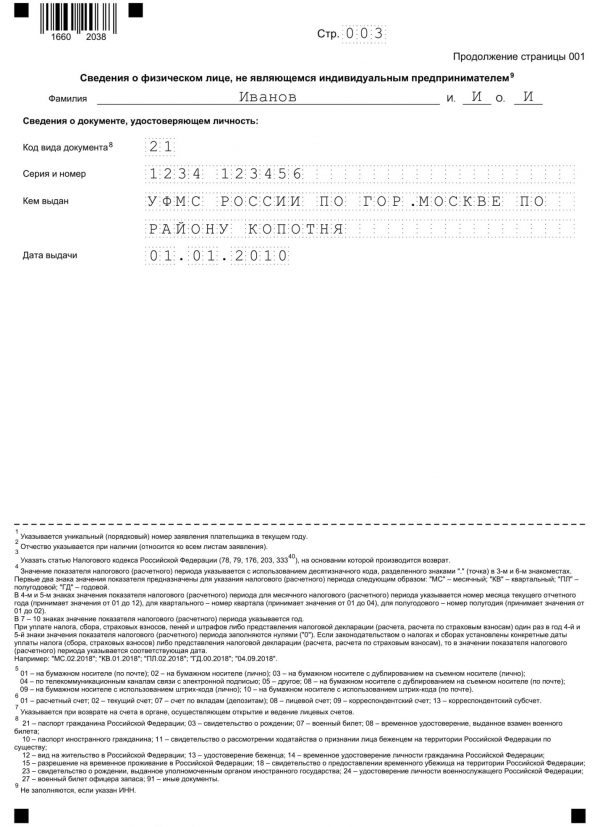

Титульный лист содержит личные данные заявителя, второй – его банковские реквизиты, третий – паспортные данные.

На первом листе нужно указать:

- ИНН, КПП (при наличии);

- номер заявления;

- код ФНС, в которую подаётся заявление (узнать можно в отделении налоговой);

- ФИО заявителя;

- статус плательщика;

- в строке «На основании статьи» — ст. 78 НК РФ;

- сумму налога (эти данные можно взять из раздела 1 декларации 3-НДФЛ);

- налоговый период;

- код ОКТМО и КБК (тоже можно найти в разделе 1 декларации 3-НДФЛ);

- дату заявления и данные заявителя.

На втором листе:

- дублируются код ИНН и ФИО;

- указываются сведения о реквизитах банковского счета (наименование и БИК банка, вид счёта, наименование получателя, КБК счета, код налогоплательщика «1» и номер лицевого счета).

На третьем листе:

- снова пишется ФИО;

- заносятся реквизиты паспорта.

Когда и куда подавать заявление на возврат НДФЛ

Заявление на получение вычета можно подать:

- одновременно с декларацией о доходах 3-НДФЛ;

- после истечения срока её камеральной проверки (через 3 месяца), согласно п. 2 ст. 88 НК РФ.

Декларация при этом заполняется отдельно за каждый календарный год. Срок её сдачи не установлен законом. Она может быть предоставлена в ФНС в любом месяце года, следующего за отчетным. При этом оформить возврат можно в течение трех лет после получения права на вычет (п. 7 ст. 78 НК РФ).

Предоставить документы следует в налоговую службу по месту прописки (постоянной или временной). К декларации необходимо приложить справку 2-НДФЛ, а также копии документов, подтверждающих право на получение вычета.

Форма заявления на возврат НДФЛ через ИФНС

Заполнение документа допускается как на компьютере машинописным способом, так и вручную.

Пример заявления в произвольной форме

Однако рекомендованный вид документа обозначен ФНС: бланк состоит из 3 страниц, содержащих личную информацию, реквизиты банка, сведения о сумме к возврату и так далее.

Пример заявления (форма по КНД 1150058)

Для получения льготы требуется правильно заполнить все данные, учитывая рекомендации налоговой службы, расположенные в конце третьего листа бланка

Важно удостовериться в верности банковских реквизитов, поскольку на указанный счет поступят положенные к возврату средства

Возврат налога за лечение (2020)

Как и в предыдущих двух случаях, официально трудоустроенные граждане, платящие подоходный налог, могут рассчитывать на уменьшение своих расходов при оплате лечения или медикаментов для себя или своих близких на 13 %, но не более уплаченного НДФЛ.

Под близкими в данном случае понимаются супруг (супруга), родители, дети (включая усыновленных и подопечных) до 18 лет. Медуслуги и лекарства должны входить в соответствующие перечни, которые утверждены Постановлением Правительства РФ от 19.03.2001 № 201. Предоставлять такие услуги и лекарства должны организации, находящиеся на территории РФ и обладающие лицензией на осуществление медицинской деятельности.

Рассчитывать на такую поддержку можно и при оплате добровольного медицинского страхования, когда:

- оплачены страховые взносы по договору добровольного медицинского страхования;

- по страховому договору покрываются только лечебные услуги;

- страховая организация, с которой заключен договор, имеет лицензию на ведение соответствующего вида деятельности.

Максимальный размер такого вычета равен аналогичному вычету за образование (указан выше). Правда, есть список дорогостоящих видов лечения, который установлен Постановлением Правительства РФ от 19.03.2001 № 201. Он позволяет сэкономить больше 15 600 руб., поскольку размер суммы возврата при таких видах лечения будет рассчитываться из полной стоимости понесенных расходов, без ограничений.

Необходимые документы

Для оформления лечебного налогового вычета в ИФНС подаются следующие документы:

- налоговая декларация (по форме 3-НДФЛ);

- паспорт;

- справка о доходах (по форме 2-НДФЛ);

- заявление на возврат налога с реквизитами счета, куда налоговая перечисляет деньги;

- оригинал справки об оплате медицинских услуг. Ее выдает организация, оказывающая медуслуги по форме, определенной в Приказе Минздрава РФ № 289, МНС РФ № БГ-3-04/256 от 25.07.2001;

- договор с медучреждением о предоставлении соответствующих услуг;

- лицензия медорганизации, если в договоре отсутствуют лицензионные данные.

Когда нужен налоговый вычет за покупку медикаментов, помимо первых четырех пунктов предыдущего списка, предоставляют:

- оригинал рецептурного бланка со штампом «Для налоговых органов РФ, ИНН налогоплательщика»;

- кассовые чеки за оплату медикаментов.

Налоговый вычет на добровольное медицинское страхование оформляют, предоставляя сверх указанных четырех пунктов:

- договор со страховой компанией или полис;

- оплатные кассовые чеки;

- лицензию страховой компании, когда надлежащие реквизиты отсутствуют в договоре.

Оформление налоговой льготы за детей, родителей или супруга означает предоставление, помимо обязательных документов, указанных выше, свидетельства о рождении ребенка либо получателя возврата в случае с его родителями, либо свидетельства о браке в случае с супругом.

Относительно периодов, за которые можно вернуть деньги, дело обстоит аналогично вычету за обучение. По этапам и сроку осуществления процедура также аналогична двум предыдущим возвратам.

Лечебный вычет недоступен, когда соответствующие расходы понесены за счет работодателя.

Список лекарств для возврата подоходного налога (2020)

Список состоит из 19 позиций:

- Анестетики и миорелаксанты.

- Анальгетики, нестероидные противовоспалительные препараты, средства, лечащие ревматические заболевания и подагру.

- Средства, лечащие аллергии.

- Лекарства, действующие на центральную нервную систему.

- Средства профилактики и лечения инфекций.

- Противоопухолевые, иммунодепрессивные и сопровождающие медикаменты.

- Препараты, лечащие остеопороз.

- Лекарства, воздействующие на кровь.

- Медикаменты, действующие на сердечно-сосудистую систему.

- Диагностические препараты.

- Антисептики и дезинфицирующие средства.

- Средства против болезней желудочно-кишечного тракта.

- Гормоны и медикаменты, действующие на эндокринную систему.

- Средства, лечащие заболевания почек и мочевыводящих путей.

- Медикаменты для лечения офтальмологических заболеваний, не отмеченные в иных пунктах.

- Лекарства, действующие на матку.

- Средства влияния на органы дыхания.

- Растворы, электролиты, медикаменты, корректирующие кислотное равновесие, средства питания.

- Витамины и минералы.

Подробный список представлен в Постановлении Правительства РФ от 19.03.2001 № 201.

Подробнее об НДФЛ

- рекомендации и помощь в решении вопросов

- нормативные документы

- формы и образцы их заполнения

Возвраты по НДФЛ

При приобретении жилплощади

Гражданин, оформляющий приобретение жилья, может претендовать на возврат денег по НДФЛ, только если он не имеет другого жилого недвижимого имущества. Количество компенсируемых средств напрямую зависит от стоимости жилья.

Законодательство ограничивает максимальную сумму налогового вычета при приобретении жилой недвижимости.

Предельное количество денег, подлегающее компенсации, составляет сто двадцать тысяч рублей, даже если стоимость квартиры будет составлять несколько десятков миллионов рублей.

Для оформления потребуются следующие документы:

- Договор купли-продажи;

- Документ, подтверждающий владение собственностью заявителя;

- Заключение о том, что гражданин не имеет другой недвижимости.

При заполнении заявления указывается статья №220 НК РФ.

Возврат за оплату образования

При произведении взносов за собственное обучение, либо образование своих детей и близких родственников, государством может компенсироваться часть средств, что взымается на НДФЛ. Предельная сумма выплаты установлена законодательством и не может составлять более ста двадцати тысяч рублей.

Потребуются следующие документы:

- Контракт с учебным заведением, где указана определенная сумма, на основании которой производится вычет;

- Квитанция, подтверждающая внесение средств на счет учреждения.

Для оформления возврата НДФЛ обязательным условием является наличие лицензии у образовательного учреждения. В случае её отсутствия претендовать на возмещение средств не получиться.

При заполнении заявления указывается статья №220 НК РФ.

Компенсация за трату на лечение

В ситуации, когда гражданин внёс определенную сумму денег на своё лечение, либо проплатил его своим детям, или близким родственникам, эта информация должна быть обязательно указана в подоходной декларации.

Далее, гражданину-заявителю потребуется собрать все документы, которые подтверждают расходы и подать их, вместе с заполненным заявлением, в ближайшее отделение ФНС.

Ограничение по максимальной сумме возврата по подоходному налогу составляет сто двадцать тысяч рублей.

Перечень таких анализов утвержден на государственном уровне.

При заполнении заявления указывается статья №220 НК РФ.

Выплата на ребенка

Для граждан, которые имеют несовершеннолетних детей, существует право на получение возврата по подоходному налогообложению.

Сумма компенсации на первого ребенка составляет тысяча четыреста рублей, на второго – такая же сумма, а за третьего и следующих – три тысячи рублей.

Сюда относятся не только родные дети, также усыновленные и пребывающие на содержании.

Единственным нюансом является то, что если доход гражданина превышает отметку в двести шестьдесят тысяч рублей, то никакие налоговые вычеты по НДФЛ не предусмотрены.

При заполнении заявления указывается статья №218 НК РФ.

При лишних просчетах подоходного налога

В том случае, если гражданин допускает ошибку в декларации, приписывая в неё прибыль, которая не должна учитываться, то он может полноправно подать заявление на компенсацию излишних выплат.

Такая ситуация, чаще всего, случается с гражданами, занимающимися предпринимательской деятельностью.

При заполнении заявления указывается статья №78 пункт 6 НК РФ.

Налоговый вычет у нанимателя

Граждане, которые официально трудятся на работодателя и получают зарплату, как основной источник прибыли, обязаны вносить свои доходы в декларацию, что подается в ФНС. В случае официального трудоустройства, за своих сотрудников платит НДФЛ работодатель.

Это потребует написания заявки и сбора соответствующих документов, что подтвердят проплату подоходного налога. Максимальная сумма денежной компенсации, в таком случае, не ограничивается.

При заполнении заявления указывается статья №220 пункт 3 НК РФ.

Ответ на письмо о возврате ошибочно перечисленных денежных средств

Ответ заполняется на фирменном бланке учреждения и отсылается по адресу, отображенному подателем обращения. Если податель запроса не согласен с ответом учреждения, куда были отправлены финансы, то отказ можно обжаловать:

- Отослав жалобу в вышестоящий орган.

- Отправив исковое прошение в суд, где ответчиком будет учреждение, не захотевшее возвратить финансы.

Сроки возврата

Нормативными актами РФ не предусмотрены конкретное время возвращения платежей, осуществленных ошибочно.

Данное время зависит от следующих моментов:

- Возвращение финансов со счета банка или дебетовой карточки можно осуществить на протяжении 5-ти рабочих дней (данное время определено из практических примеров, а не из нормативных актов).

- Судебной практикой рекомендуется выполнять срок возвращения финансов на протяжении 7-ми рабочих дней с даты зачисления. При пропуске такого времени, начинается начисление процентов на зачисленную сумму.

Между юридическими лицами

Между юр. лицами, обычно, прописываются сроки, на протяжении которых заказчик может представить претензии по товару.

Если время не отображено в контракте, то согласно ГК РФ, возвращение между юр. лицами исполняется на протяжении 30-ти суток.

Если стороны согласовали возврат товара, то продавец должен возвратить покупателю деньги не позже 10-ти дней. Все затраты по возвращению товара компенсирует продавец, если соглашением не оговорены другие условия.

Отсчет времени возврата начинается с даты отсылки претензии учреждению. Если претензия отсылалась посланием с уведомлением, то отсчет времени начинается с даты вручения претензии продавцу.

Скачать образец между юридическими лицами, doc

Между физическими лицами

Если ошибочный перевод произошел между физ.лицами, вернуть деньги намного труднее. Банку запрещено разглашение личной информации о клиенте, поэтому потерпевшему невозможно связаться с человеком, получившим деньги. В таких обстоятельствах требуется написать запрос в полицию, которая может обратиться в банк с официальным запросом.

Если переговоры с получателем финансов, а также претензия не дадут эффекта, придется обратиться с исковым запросом в суд.

Скачать образец от физического лица, doc

vote

Article Rating

Правила оформления заявления для получения возврата НДФЛ через ИФНС: пошаговая инструкция

Документ содержит 3 страницы, содержащие информацию о гражданине и обстоятельствах назначения льготы:

- личные данные (паспортные, ИНН, ФИО и так далее);

- основание назначения возврата;

- реквизиты банка;

- сведения об ИФНС, куда направляется документация.

Перед заполнением формы рекомендуется подготовить декларацию, справку о доходах, паспорт. Возможны внесение данных и отправка документов на вычет, в том числе заявления, через интернет посредством личного кабинета налогоплательщика. Алгоритм заполнения и требуемые сведения те же. Многие из них не требуют введения, поскольку вставляются автоматически, что значительно упрощает процесс. Однако заверить онлайн-форму необходимо электронной подписью.

Если в 3-НДФЛ вносилось более одного источника дохода, и льгота учитывает поступления со всех мест работы, то составляется столько заявлений, сколько указано работодателей. То есть количество документов равняется числу разделов 1 декларации.

Страница 1

Первый лист заявления содержит персональные сведения о плательщике и обстоятельства вычета.

- Обязательно вносится ИНН (КПП предусмотрен для организаций).

- Далее обозначается порядковый номер заявления, подаваемого в ИФНС в 2019 году, и код органа. Последний можно узнать на официальном ресурсе налоговой службы.

- После внесения ФИО вводится статус гражданина — при оформлении возврата выбирают единицу. Основанием для льготы указывают статью 78 НК РФ. В последующих пунктах ставят единицы, указывающие на излишне внесенный налог.

- Далее вписывают величину НДФЛ к возврату — она также обозначена в первом разделе 3-НДФЛ. Затем указывается рассматриваемый период.

-

После этого вносится классификатор территорий ОКТМО. Его можно взять из первого раздела декларации или узнать на официальном ресурсе ИФНС.

- КБК в 2019 году на возмещение НДФЛ указывается, как 18210102010011000110 (также присутствует в 3-НДФЛ).

- В завершение обозначают число страниц (3) и прилагаемых листов иных документов. При личном предоставлении сведений в левом столбце выбрать единицу, через представителя — двойку. Далее оставляют контактный телефон, проставляют дату и роспись.

Страница 2

Второй лист содержит банковские реквизиты. Вверху страницы дублируют ее номер, ИНН, ФИО плательщика. Далее вносят сведения финансового учреждения, куда будут переведены средства к возврату при согласии с заявлением

Поэтому важно правильно заполнить реквизиты банка и самого получателя. Вид счета отмечают, например, «08» — так обозначается лицевой, согласно примечанию на третьей странице. Там же указаны иные варианты

Номер счета — «1», получатель — «2».

Бланк заявления на возврат НДФЛ, стр. 2

Страница 3

Последний лист содержит информацию о гражданине. Нужно указать фамилию и код документа, согласно которому вносятся сведения. Варианты можно посмотреть в примечании внизу страницы. Обычно используется код «21» , который означает, что данные введены, в соответствии с паспортом РФ.

Бланк заявления на возврат НДФЛ, стр. 3

Вносятся номер и серия документа, кем выдан и дата. Далее подготовленное заявление с перечнем необходимых документов (при одновременной подаче) или после проверки декларации направляют в ИФНС любым удобным способом

Перед отправкой заявления через интернет важно проверить все данные, поскольку после завершения действия отредактировать бумагу уже невозможно