Как подготовиться к выездной налоговой проверке и пройти ее

Содержание:

- К кому может прийти налоговая проверка?

- Этапы проведения выездной налоговой проверки

- Истребование документов у контрагентов

- Какие права есть у налогоплательщика во время налоговой проверки

- Как подготовиться к выездной налоговой проверке

- Какие мероприятия могут быть произведены в ходе проверки?

- Подведение итогов и рассмотрение акта выездной налоговой проверки

К кому может прийти налоговая проверка?

Прежде чем наведаться с выездной проверкой к налогоплательщику, налоговый орган проводит анализ фирмы по 12 критериям:

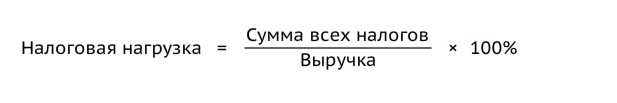

1. Низкая налоговая нагрузка. Налоговая нагрузка рассказывает о том, сколько денег предприниматель отчисляет государству. Это главный критерий, по которому налоговая отбирает предпринимателей для проверки.

В сумму всех налогов включают налог на доходы физических лиц. Сумма страховых взносов не учитывается. Налоговой орган каждый год производят расчет налоговой нагрузки для каждой отрасли. В том случае, когда показатель окажется ниже, компания, скорее всего, попадет в план проверок.

2. Регулярные убытки на протяжении 2-х и больше лет. Когда в отчетах постоянно отражаются убытки – это подозрительно, по мнению налоговой. Возможно, предприниматель делает это специально, с целью ухода от налоговой.

3. Налоговый вычет по НДС выше 89%. Доля вычетов должна быть равна 89% или выше за период 12 месяцев от суммы начисленного с налоговой базы налога. О НДС и налоговом вычете мы писали здесь.

4. Темп роста расходов опережает темп роста доходов. Если бизнесмен отражает такую тенденцию, возможно, он пытается занизить доходы или завысить расходы, чтобы не платить налог на прибыль ????.

5. Низкая заработная плата сотрудников. Если работодатель платит зарплату работнику, которая ниже показателя по отрасли в регионе, то у налоговой закрадываются сомнения. Возможно какую-то часть зарплаты сотрудник получает в конверте. Это указывает на уклонение от уплаты страховых взносов и налога на доходы физических лиц за сотрудников.

6. Показатели на специальных режимах приближаются к предельным значениям. Предельные значения были введены государством. Если предприниматель близится к предельному значению на 1-5% несколько раз в год, это вызывает недоверие налоговой. Может быть, бизнесмен специально уменьшает показатели.

Предельные показатели:

Для УСН:

- годовой доход не более 150 млн рублей;

- количество сотрудников не больше 150 человек;

- остаток основных средств не больше 150 млн рублей;

- доля участия других организаций не больше 25%.

Для ЕНВД:

- площадь торгового зала или зала обслуживания посетителей не более 150 м²;

- общая площадь спальных помещений в гостинице или отеле не более 500 м²;

- количество работников не более 100 человек.

Для ЕСХН:

доходы от сельскохозяйственной деятельности должны быть не меньше 70% всех доходов.

7. Расходы индивидуального предпринимателя за календарный год максимально приближены к доходам.

8. Работа через цепочку посредников. Если компания ведет деятельность по цепочке договоров с посредниками и перекупщиками, через новую организацию проходит большое количество денег, и все участники имеют какую-то связь друг с другом, это вызывает подозрение. Скорее всего, это фирма-однодневка, помогающая уходить от уплаты налогов.

9. Игнорирование запросов налогового органа. Если предприниматель не отвечает на запросы инспектора, не предоставляет документы, требуемые налоговиками, его навестят с проверкой.

10. Мигрирование между налоговыми инспекциями. В том случае, когда адрес компании меняется чаще 1 раза, вызывает подозрение у налоговой.

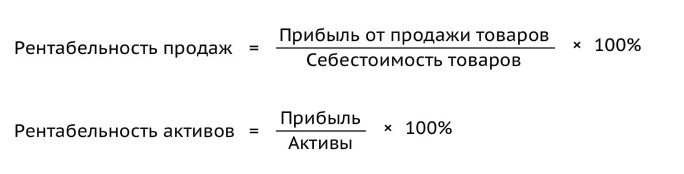

11. Уровень рентабельности компании на 10% ниже нормы. Исходя из показателей рентабельности можно говорить о том, насколько эффективно предприниматель пользуется ресурсами: деньгами, товарами, основными средствами.

12. Деятельность с высоким налоговым риском. Если бизнесмен работал с фирмой-однодневкой, то попадет под подозрение.

Этапы проведения выездной налоговой проверки

Бдительным налоговым законодательством детально регламентированы условия и процесс проведения выездной налоговой проверки.

Данную процедуру можно условно разделить на вот такие этапы:

- Подготовительные мероприятия к проведению проверки

- Предъявление документа о проведении проверки

- Непосредственное осуществление ревизии на месте

- Оформление окончательных итогов проверки

- Обжалование итогов проверки

Давайте ознакомимся с указанными промежутками подробнее.

1) Подготовительные мероприятия к проведению проверки

Пунктом 1 ст. 89 Налогового кодекса РФ прямо установлено, что для проведения налогового контроля требуется издание официального документа – решения руководителя налогового органа или его заместителя. Просто так, по желанию-хотению отдельного налоговика ревизию проводить запрещается.

Какие компании попадают «под прицел» налоговых органов и включаются в решение?

Обычно это компании, деятельность которых вызвала у налоговых органов сомнения в добросовестности уплаты положенных сборов.

Государство решило пристально рассмотреть их подозрительную активность под микроскопом выездной проверки. Например, на протяжении нескольких отчетных периодов данные по проведенным операциям не совпадают с отчетностью других контрагентов компании. Это сразу заставляет налоговую насторожиться.

Также к факторам, повышающим риск внезапного визита работников фискальных органов, относятся: убытки в отчетности на протяжении более, чем 2 лет, небольшая доходность, непомерно маленькие зарплаты работников, частые снятия и новые постановки на налоговый учет и т.п.

2) Предъявление документа о проведении проверки

Как указано в п.2 ст.89 Налогового кодекса РФ, в документе о проведении проверки должна прозвучать следующая информация:

- идентификационные данные проверяемой компании или физического лица: наименование, Ф. И. О. директора;

- цель проведения ревизии – то есть вся деятельность компании по исчислению и уплате налогов в определенной сфере или в определенный промежуток времени;

- период проверки;

- идентификационные данные проверяющих лиц: должность, Ф. И. О.; если в состав проверяющей группы назначены сотрудники ОВД, сведения о них также указываются в решении.

Обычно проверяющих специалистов назначают несколько. Это напрямую рекомендовано Письмом ФНС России от 25.07.2013г. №АС-4-2/13622 «О рекомендациях по проведению выездных налоговых проверок». Делается в целях обеспечения бесперебойной работы во время проверки, на случай ухода одного из проверяющих лиц (по причине увольнения, выхода в отпуск и т.д.).

На документе о назначении ревизии расписывается первое лицо фискального органа, затем на нем проставляется официальная печать.

Решение вручается директору компании под роспись. Подтверждение ознакомления с документом фиксируется на одном из экземпляров, директор проверяемой компании должен расписаться и указать дату получения документа.

Если передать решение непосредственно руководителю невозможно, то оно высылается заказным письмом по официальному месту нахождения компании.

Факт вручения решения и показа служебного удостоверения предоставляет проверяющим лицам возможность беспрепятственно пройти в помещения компании для проведения ревизии.

3) Непосредственное осуществление ревизии на месте

Истребование документов у контрагентов

В ходе выездной проверки проверяющие могут запросить документы (информацию) о проверяемой организации у ее контрагентов или иных лиц, которые располагают такими сведениями (п. 1 ст. 93.1 НК). Поскольку состав «иных лиц» в статье 93.1 НК не раскрывается, инспекция может запросить необходимые сведения у кого угодно.

Например, у обслуживающих банков или сотрудников, работающих в организации (п. 12 письма ФНС от 13.09.2012 № АС-4-2/15309).

Поручение об истребовании документов инспекция, которая проводит выездную проверку, направляет не напрямую контрагенту проверяемой организации (иному лицу), а в инспекцию по месту учета данного контрагента (иного лица) (п. 3 ст. 93.1 НК).

В свою очередь инспекция по месту учета контрагента (иного лица) в течение пяти рабочих дней с момента получения поручения выставляет контрагенту (иному лицу) требование о представлении документов (информации), указанных в поручении. Дополнительно к требованию о представлении документов (сведений) должна быть приложена копия поручения.

Если контрагент (иное лицо) и проверяемая организация состоят на учете в одной инспекции, то инспекция самостоятельно направляет требование о представлении документов (информации) контрагенту (иному лицу).

Получив требование о представлении документов (информации), контрагент проверяемой организации в течение пяти рабочих дней должен исполнить его или сообщить, что не располагает истребуемыми документами (сведениями) (абз. 1 п. 5 ст. 93.1 НК).

Если контрагент проверяемой организации не успевает вовремя представить документы (сведения), ходатайство с просьбой о продлении срока он вправе направить в инспекцию не позже следующего рабочего дня после того, как получил требование (абз. 3 и 4 п. 5 ст. 93.1 НК).

Если контрагент не исполнит (несвоевременно исполнит) требование инспекции о представлении сведений, то его могут привлечь к налоговой и административной ответственности.

Какие права есть у налогоплательщика во время налоговой проверки

По закону налогоплательщик вправе:

Попросить предоставить служебные удостоверения и сличить их с документом (решением) о проведении соответствующей проверки. Дело в том, что у инспекторов есть не только права, но и обязанности. Например, они не могут распространять узнанную ими случайно информацию, представляющую коммерческую тайну. А вот третьи лица никак не связаны обязательствами. Так что допускать их к документам не стоит.

Предоставить инспекторам рабочую территорию. Желательно соответствующее помещение подготовить заранее и так, чтобы туда не попала «лишняя» информация. Грамотное размещение часто позволяет избежать утечки данных от сотрудников.

Предоставить документы на основании письменного акта приема-передачи

Обратите внимание на то, как именно тот будет оформлен, подпишет ли его инспектор и т. п.

Контролировать законность действий сотрудников ФНС РФ

Любые мероприятия, например, сбор дополнительных данных, допрос свидетелей и т. п. должны проводиться строго с соблюдением норм материального и процессуального законодательства. Между тем именно в данной отрасли чаще всего совершаются грубые нарушения. Если налогоплательщик наблюдает подобное, он должен собирать доказательства, чтобы впоследствии, во-первых, приобщить их к результатам проверки, во-вторых, иметь основание опротестовать сделанные инспекторами выводы.

Учтите, что не только сотрудники ФНС вправе привлекать для проведения проверки третьих лиц. Налогоплательщик тоже может это сделать. Например, ему никто не мешает обратиться к юристам для отстаивания своей позиции. Но подробнее о правах данного лица будет ниже.

Как подготовиться к выездной налоговой проверке

Чтобы встреча с налоговой прошла успешно, к ней нужно подготовиться – привести все дела компании в порядок

На что необходимо обратить внимание в первую очередь? Мы составили небольшой чек-лист:

Обратитесь к Налоговому кодексу. Изучите права и обязанности проверяемого (статья 21, 23 НК РФ) и налогового органа (статья 31, 32 НК РФ).

Приведите в порядок документацию. Убедитесь о наличии всех оригиналов учредительных, регистрационных, разрешительных документов. Проверьте на месте ли правоустанавливающие документы на имущество компании, документы об избрании, назначении на должность генерального директора и главного бухгалтера. Не забудьте удостовериться в наличии договоров с контрагентами

Также обратите внимание на подписи первичных документов – они должны быть подписаны от руки.

Проверьте контрагентов. Проведите проверку на сайте Федеральной налоговой службы: наличие регистрации в ЕГРЮЛ, наличие налоговой задолженности и сдачу отчетов

Кроме этого, у контрагента можно потребовать заверенные копии устава, свидетельства о регистрации и о постановке на учет в налоговый орган, решение о назначении руководителя, последней бухгалтерской отчетности.

Подготовьте доказательства проявления должной осмотрительности по отношению контрагентов, например, это может быть деловая переписка. Также проверьте наличие доказательств, которые подтверждают экономическую выгоду от сделки.

Подготовьте помещение. Для проверяющих неплохо будет выбрать отдельное место. Тем самым, ограничив доступ к документам, которые не имеют отношения к данной проверке, и к сотрудникам, которые могут наговорить много “лишнего”. Разумно также будет провести беседу с работниками. Поручите общение с налоговиками одному или нескольким сотрудникам. Напомните, что их высказывания должны основываться только на фактах. При этом необходимо отвечать кратко и только по делу.

Какие мероприятия могут быть произведены в ходе проверки?

Налоговики имеют право проводить следующие процедуры:

- инвентаризация – необходима, чтобы проверить достоверность данных, которые содержатся в документах;

- осмотр – в ходе проверки могут осматриваться производственные, складские, торговые и другие помещения и территории;

- истребование документов – должностное лицо, которое проводит проверку может потребовать дополнительные документы;

- выемка документов – необходима для выявления и подтверждения доказательств нарушений налогового законодательства;

- экспертиза – налоговой орган может привлечь эксперта в необходимых случаях;

- допрос – могут провести допрос свидетелей для выяснения обстоятельств, которые имеют значения;

- вызов в качестве свидетелей – налоговики могут вызвать любое физическое лицо, которое имеет необходимые знания для выяснения обстоятельств;

- получение экспертного заключения;

- привлечение переводчика.

Подведение итогов и рассмотрение акта выездной налоговой проверки

После окончания проверки всегда составляют соответствующий акт. В нем должны быть закреплены результаты этого мероприятия, подведены итоги. При этом сам по себе акт не меняет правомочия налогоплательщика. Он состоит из 3 частей (вводная, описательная, итоговая).

В документе указано следующее:

- В вводной части фиксируется точная дата составления самого документа, полное название налогоплательщика, адрес, по которому находится он лично или его организация. Также нужно проставить дату оформления и принятия решения по поводу проверки, список документов, которые предоставил налогоплательщик в процессе этого мероприятия. Не забудьте о том, что в акте следует вписать период, за который изучались отчисления налогов и сборов. Также в акте необходимо проставить даты (с какого и по какое число проходила проверка). И, наконец, тут же стоит обозначить предпринятые меры.

- Описательная часть касается установленных фактов нарушения налогового законодательства с указанием доказательств. Здесь же фиксируются смягчающие или же отягчающие обстоятельства. Если нарушений нет, то именно это и надо будет написать.

- В конце вносятся выводы, а также конструктивные предложения инспекторов по поводу того, как устранить обнаруженные нарушения. Тут же нужно вставить отсылки на конкретные статьи и пункты НК РФ, а также прочих нормативных документов. После обычно прописываются должности тех, кто проводил проверку. В акте в этом месте обязательно должно идти внятное разъяснение права на предоставление возражений. Если к акту прилагается приложение, то нужно зафиксировать конкретное количество страниц.

Указанный документ всегда оформляется в 2 экземплярах. Один должен вручаться налогоплательщику на протяжении 5 суток после его составления. Как правило, документ предоставляют руководителю фирмы. А второй экземпляр будет храниться в ФНС РФ.

Когда налогоплательщик получил и изучил акт, он может в случае несогласия со сделанными выводами предоставить в налоговую службу свои возражения в письменном виде. Причем претензии подаются как на весь акт, так и на конкретные части. Если возражения вполне реально подтвердить определенными документами, то лучше всего так и поступить.

Из анализа практики увидеть, что лучше всего воспринимаются судом возражения, когда у налогоплательщика есть доказательства того, что проверка проводилась поверхностно и формально, инспекторы неверно трактовали НК РФ и прочие законы в данной области. То есть, что они исходили из ошибочных предпосылок, следовательно, сделанные ими выводы тоже неверны. Однако можно указывать и на различные ошибки.

Следующим этапом рассматривают сам акт. Причем об этом налогоплательщика должны заблаговременно уведомить. С соответствующей целью ему предварительно направляют по официальному адресу сообщение. Впрочем, зачастую его вручают вместе с актом.

Итак, все документы обычно изучает руководитель налоговой службы. По факту впоследствии подготавливается протокол. Руководитель должен подтвердить, что налогоплательщик явился или же получил извещение. Если проверяемому лицу не сообщили о дате рассмотрения акта, ее переносят до тех пор, пока налогоплательщик не получит уведомление.

По итогам изучения материалов проверки руководитель налоговой службы или же его зам может вынести решение о том, что соответствующее лицо нужно привлечь к ответственности за нарушение. Есть и другой вариант: для налогоплательщика не наступают негативные последствия, потому что для этого нет оснований (тогда никаких санкций не будет). И, наконец, есть и третий вывод. В частности, он заключается в том, что необходимо провести дополнительное мероприятие в рамках фискального контроля.

Решение должно быть оформлено надлежащим образом согласно законодательству. Его вручают налогоплательщику, после чего начинается отсчитываться срок (один месяц) для вступления указанного документа в силу. Это время дается на защиту своих прав. В частности, налогоплательщик может обратиться в суд или же в другие органы, в том числе и в вышестоящее отделение ФНС РФ.

Проведение выездной налоговой проверки очень часто в нашей стране происходит с достаточно грубыми нарушениями. Знание своих прав и понимание механизма их реализации гарантирует надежную защиту. И при отсутствии подобной базы стоит обратиться к опытному юристу, который обязательно вникнет в детали.

На тему о том, как себя вести во время ВНП читайте так же другую мою статью:

- Топ-5 правил поведения при проведении проверки фискальными или правоохранительными органами.

- А так же другие статьи в разделе «Выездная налоговая проверка».